Банк блокчейн: Крупные российские банки создадут первого в России блокчейн-оператора :: РБК.Крипто

Содержание

Крупные российские банки создадут первого в России блокчейн-оператора :: РБК.Крипто

Документы об учреждении общества «Системы распределенного реестра» подписали представители Газпромбанка, ВТБ, ПСБ, Национальной системы платежных карт (НСПК), Московской биржи и Ассоциации ФинТех

В России создадут первого блокчейн-оператора с целью развития технологий с использованием распределенных реестров, сообщил «РБК-Крипто» представитель Газпромбанка. Документы об учреждении ООО «Системы распределенного реестра» были подписаны 9 апреля. Помимо Газпромбанка, в инициативе приняли участие ВТБ, ПСБ, Национальная система платежных карт (НСПК), Московская биржа и Ассоциация ФинТех.

Документы об учреждении ООО «Системы распределенного реестра» были подписаны 9 апреля. Помимо Газпромбанка, в инициативе приняли участие ВТБ, ПСБ, Национальная система платежных карт (НСПК), Московская биржа и Ассоциация ФинТех.

Учреждение нового общества для развития сферы блокчейна даст импульс работе по созданию сервисов на основе этой технологии для российского финансового рынка, отметила генеральный директор АФТ Татьяна Жарова. По ее словам, этого удастся добиться за счет более глубокой специализации и объединения усилий организаций, видящих преимущества для своего бизнеса в применении технологии распределенного реестра.

Участники АФТ приняли решение выделить блокчейн-направление в отдельную юридическую структуру для развития российских ИТ-решений и технологий.

В России действует блокчейн-платформа «Мастерчейн», она прошла сертификацию на применение российских стандартов криптографии. Уже сейчас платформа помогает финансовым организациям учитывать электронные закладные и проводить сделки по выдаче цифровых банковских гарантий, отметил зампред правления Газпромбанка Дмитрий Зауэрс. По его словам, создание блокчейн-оператора позволит сосредоточить компетенции в этой области в рамках одной компании и будет способствовать развитию финансовой отрасли.

По его словам, создание блокчейн-оператора позволит сосредоточить компетенции в этой области в рамках одной компании и будет способствовать развитию финансовой отрасли.

— «Не конкурент». Почему национальные цифровые валюты не вытеснят биткоин

— Visa впервые провела криптовалютную транзакцию

— Эрмитаж проведет первую в России выставку NFT-токенов искусства

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Автор

Михаил Теткин

Мосбиржа и крупные банки создали первого в России блокчейн-оператора

Мосбиржа и крупные российские банки учредили первого в России блокчейн-оператора для развития отечественных решений с использованием технологии распределенного реестра. В него вошла единственная сертифицированная в стране блокчейн-платформа «Мастерчейн», с помощью которой создаются сервисы и продукты с применением российских стандартов криптографии.

В него вошла единственная сертифицированная в стране блокчейн-платформа «Мастерчейн», с помощью которой создаются сервисы и продукты с применением российских стандартов криптографии.

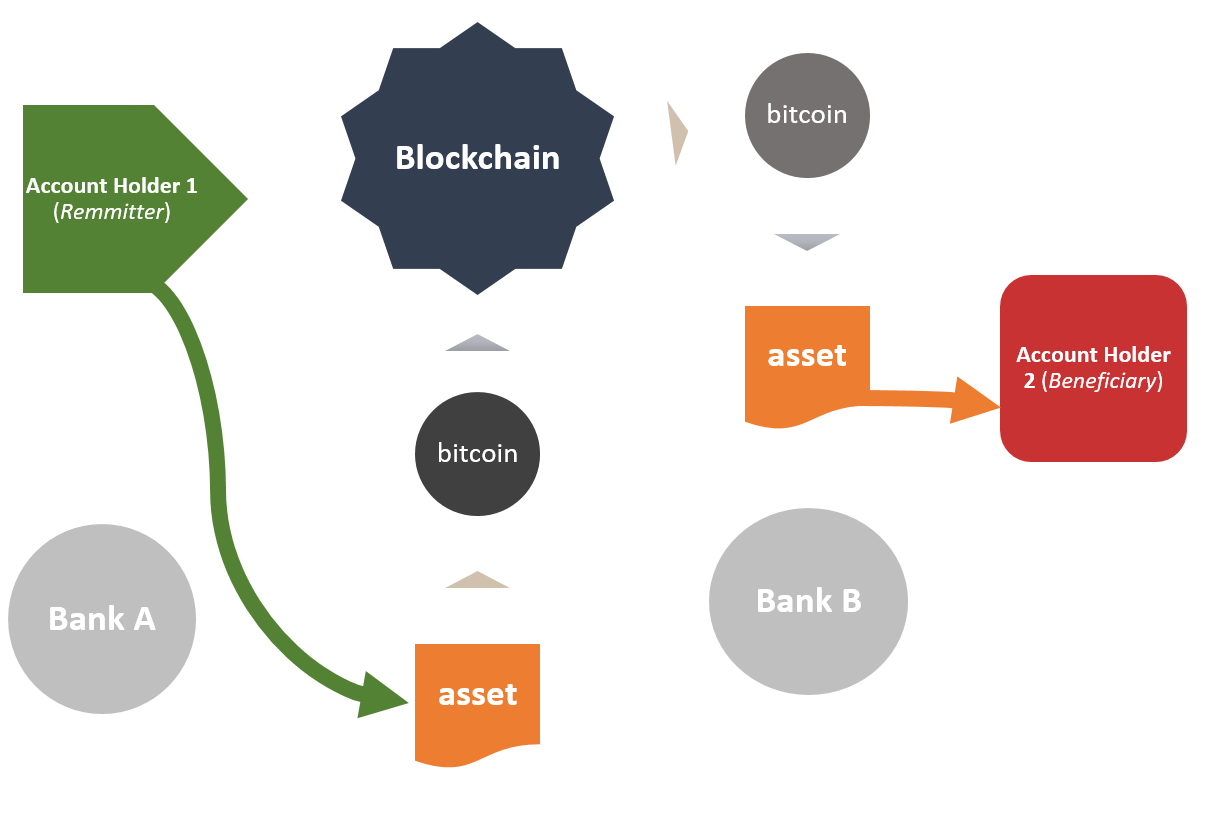

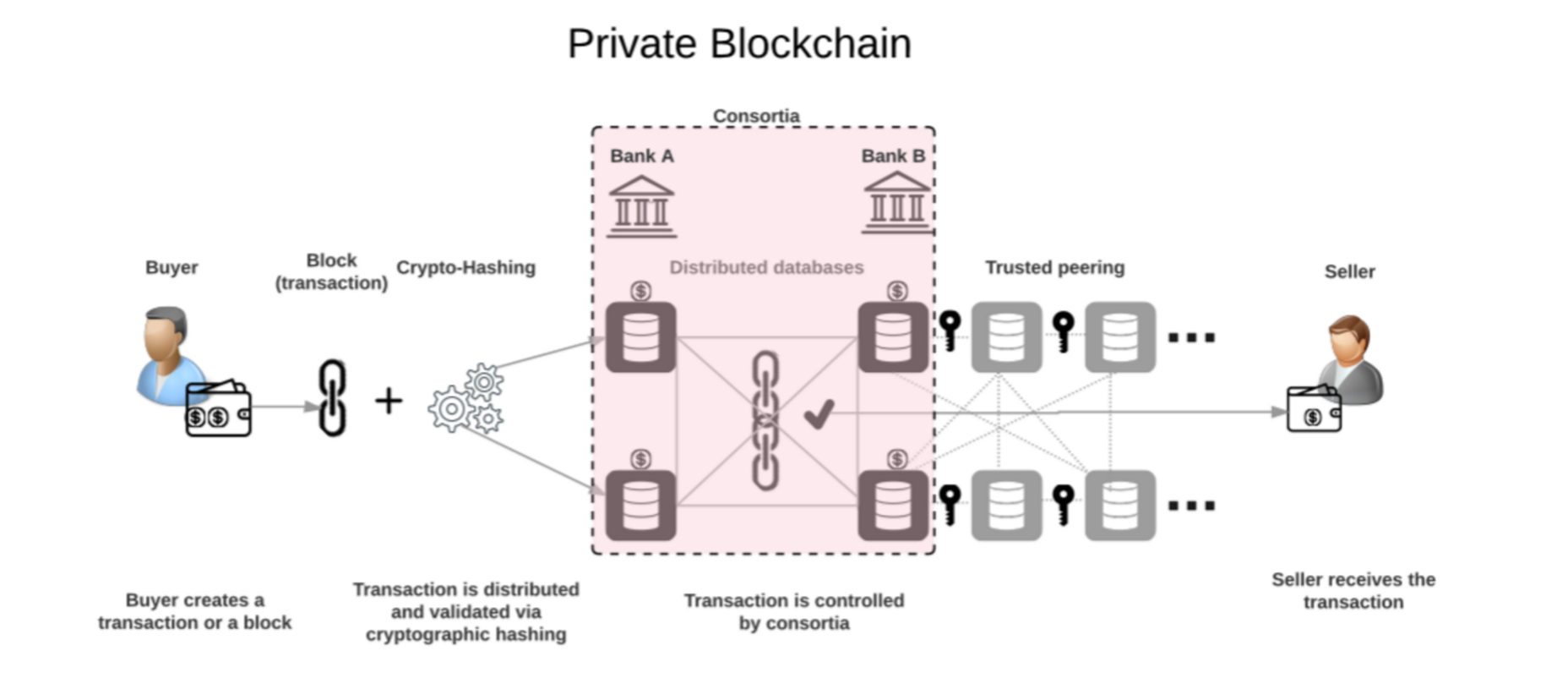

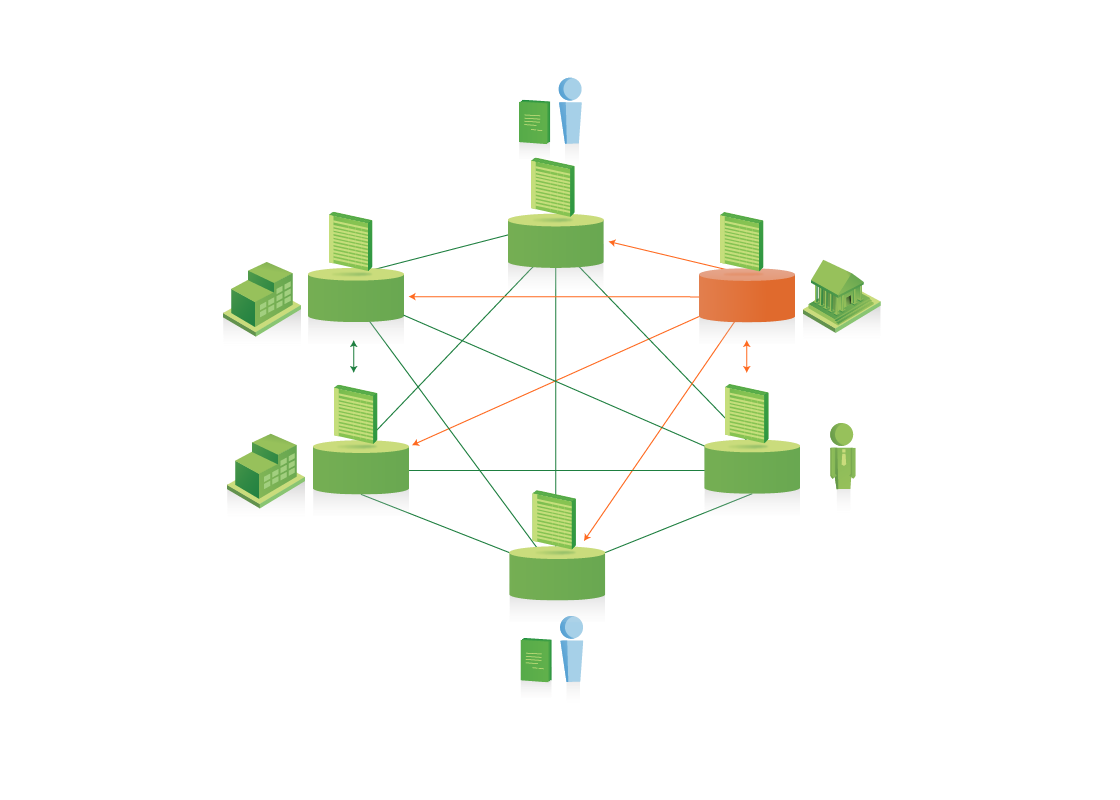

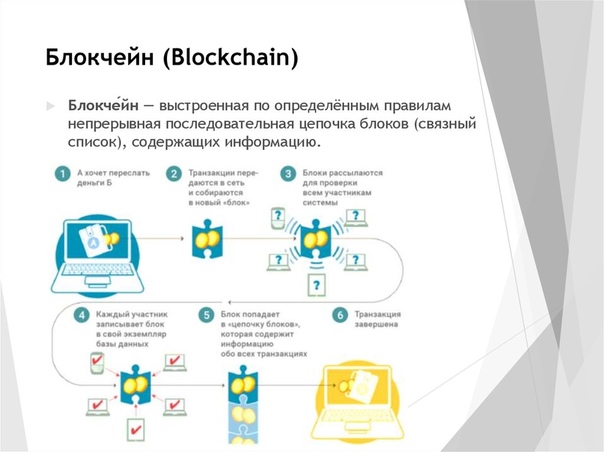

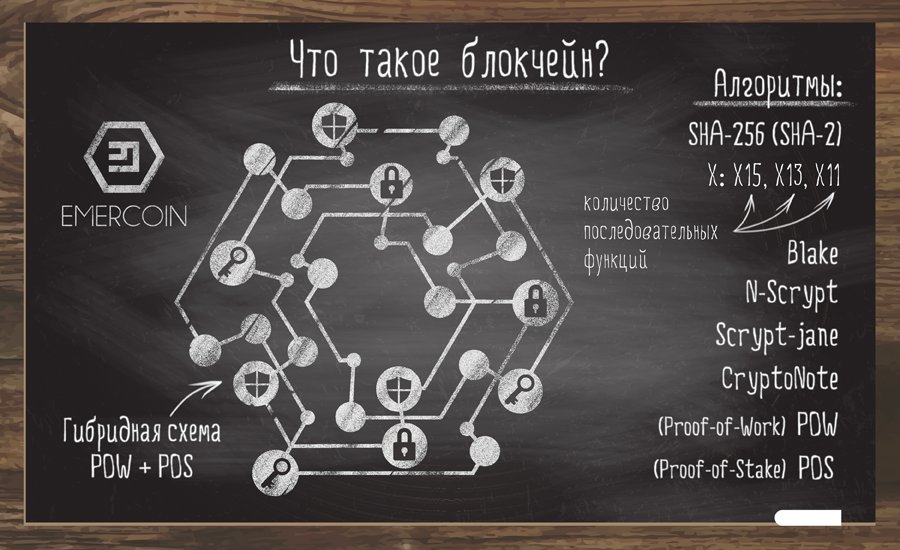

Технология распределенного реестра (Distributed Ledger Technology, DLT) — это система электронных баз данных, распределенная между несколькими сетевыми узлами или устройствами. Система позволяет хранить информацию на нескольких серверах, которые взаимодействуют между собой. Каждый узел сети хранит копию всего реестра.

«Создание блокчейн-оператора — важный и своевременный этап в развитии цифрового пространства с использованием технологии распределенных реестров в России. ВТБ уже успешно работал на платформе «Мастерчейн», где запустил свой проект по выдаче электронных банковских гарантий. ВТБ продолжит и дальше активно заниматься созданием новых сервисов и продуктов с использованием технологии блокчейн, которая позволяет значительно увеличить эффективность бизнес-процессов, сократить документооборот и нивелировать риски мошенничества»,— приводит пресс-служба ВТБ слова заместителя президента-председателя правления банка Вадима Кулика.

Учредителями компании ООО «Системы распределенного реестра» выступили: АФТ, Мосбиржа, ВТБ, Газпромбанк, ПСБ, а также Национальная система платежных карт (НСПК). Каждому учредителю принадлежит одна шестая доля в компании. Создание блокчейн-оператора позволит «разрабатывать инновационные продукты и сервисы, а также снизить издержки для всех участников рынка»,— говорится в пресс-релизе Мосбиржи.

Российские компании в 2020 году показали намного меньшую заинтересованность в инвестициях в блокчейн, чем два года назад, показал опрос Dell Technologies. При этом на глобальном рынке технология пользуется успехом, о чем говорит появление стартапов с оценкой выше $1 млрд.

О востребованности технологии блокчейн — в материале “Ъ” «Блокничейные деньги».

Блокчейн нужен там, где нет доверия

Рост стоимости биткойна до новых рекордов дал свежий импульс обсуждению перспектив криптоэкономики и блокчейна. Сама по себе технология блокчейна, без сомнения, гениальное изобретение. Самое известное ее применение – биткойн – построено на уникальном сочетании информационных технологий, физики, экономики, математики. Однако, как и любая другая технология, она хорошо подходит для решения одних задач и не очень – других. Попытка внедрить ее во все мыслимые сегменты нашей жизни сродни прогнозам героя фильма «Москва слезам не верит» про всепроникающее телевидение.

Самое известное ее применение – биткойн – построено на уникальном сочетании информационных технологий, физики, экономики, математики. Однако, как и любая другая технология, она хорошо подходит для решения одних задач и не очень – других. Попытка внедрить ее во все мыслимые сегменты нашей жизни сродни прогнозам героя фильма «Москва слезам не верит» про всепроникающее телевидение.

В первую очередь блокчейн – это технология обеспечения доверия. Поэтому она эффективна именно там, где с этим есть проблемы. Например, в рамках сети биткойна она отлично решает проблему доверия между множеством незнакомых друг с другом людей. Вместе с тем необходимость этой технологии, например, при регистрации прав на недвижимость уже не так очевидна – централизованный (и, разумеется, тоже цифровой, но не обязательно основанный на блокчейне) государственный реестр справится с этим гораздо лучше децентрализованной системы а-ля биткойн. Можно по примеру Грузии периодически сохранять цифровые слепки такой базы в той же сети блокчейн, но это не значит, что учет прав собственности должен перейти на полноценный децентрализованный блокчейн, чтобы стать быстрым и дешевым.

Во многих направлениях, где предлагается использовать блокчейн, он на самом деле ухудшает надежность и прозрачность. Несколько лет назад на пике ICO-бума предлагались вложения в проект строительства одного металлоперерабатывающего завода через покупку токенов, «обеспеченных» будущей продукцией завода. «Обеспечение» оформлялось опционом на покупку акций офшорной компании, созданной специально под этот проект, единственным активом которой был опцион на долю в оншорной компании – владельце еще даже не запущенного проекта. Связь токена и его «обеспечения» была очень условной. В традиционном финансовом мире ни один инвестор не пошел бы на риски такой структуры собственности, однако ICO успешно собрало несколько миллионов долларов. Математическая надежность механизма выпуска токенов затуманила проблему с ужасающей юридической ненадежностью других элементов защиты прав собственности. Большинство предлагаемых сегодня проектов токенизации «всего и вся» страдает той же проблемой – слабо проработанной связкой между цифровым и физическим миром.

Где блокчейн (пусть и в более централизованной версии) может действительно пригодиться, так это в системе торговли ценными бумагами, где и так все уже оцифровано, а проблема доверия – центральная причина существования многих институтов. Например, функции кастодиана, гарантирующего наличие обеспечения, – область, где доверие играет ключевую роль.

Еще одна перспективная область – цифровые национальные валюты. Хотя эмиссионный центр очевидно должен быть один (центральный банк), отдельные его функции могут быть автоматизированы. Еще со времен фундаментальной работы Финна Кюдланда и Эдварда Прескотта (получивших за нее Нобелевскую премию) было доказано, что доверие к монетарной политике играет ключевую роль в ее эффективности. Собственно, в том числе благодаря этой работе центральные банки во многих странах получили большую независимость. Впрочем, де-факто вопросы к реальной независимости по-прежнему возникают, и здесь как раз мог бы помочь переход к цифровым валютам.

Цифровая валюта центрального банка (CBDC) – в России это цифровой рубль – позволяет центробанку напрямую управлять денежным предложением, а значит, и инфляцией, решает проблему доверия и ряд других, включая финансирование госдолга. Пострадавшими в этой трансформации окажутся коммерческие банки, но современная экономика может вполне обойтись и без них. Опасения некоторых наблюдателей в том, что без банков кредиты будет некому выдавать, так как процесс оценки качества заемщиков слишком творческий, а лишение банков дешевых пассивов сделает кредиты дорогими, абсолютно безосновательны. Банки уже в значительной мере автоматизировали этот процесс, и нет никаких препятствий продолжать эту работу в рамках небанковского финтеха, а на опасения в потенциальной нехватке денег уже ответили аналитики Банка России в своем недавнем обзоре: при наличии прямых рычагов управления ликвидностью доставить деньги до получателей в нужном количестве совсем не проблема.

Пострадавшими в этой трансформации окажутся коммерческие банки, но современная экономика может вполне обойтись и без них. Опасения некоторых наблюдателей в том, что без банков кредиты будет некому выдавать, так как процесс оценки качества заемщиков слишком творческий, а лишение банков дешевых пассивов сделает кредиты дорогими, абсолютно безосновательны. Банки уже в значительной мере автоматизировали этот процесс, и нет никаких препятствий продолжать эту работу в рамках небанковского финтеха, а на опасения в потенциальной нехватке денег уже ответили аналитики Банка России в своем недавнем обзоре: при наличии прямых рычагов управления ликвидностью доставить деньги до получателей в нужном количестве совсем не проблема.

Насколько в конечном итоге блокчейн станет «новым интернетом», не столь очевидно. Но уже ясно, что эта технология способна кардинально трансформировать инфраструктуру финансового рынка. Традиционные банки, кастодианы и другие институты, призванные обеспечивать доверие к финансовой системе, должны дать дорогу технологиям и уйти в историю.

Райффайзенбанк и «Газпром нефть» внедряют банковские гарантии на блокчейн-платформе «Мастерчейн»

Райффайзенбанк и компания «Газпром нефть» протестировали выпуск цифровых гарантий (ЦБГ) с использованием технологии распределенных реестров (блокчейн) на платформе «Мастерчейн». Гарантия выдана в адрес дочернего общества «Газпром нефти» — «Газпромнефть — Битумные материалы», которое ежегодно поставляет почти 3 млн тонн материалов для дорожного строительства в России, а также в 65 странах мира.

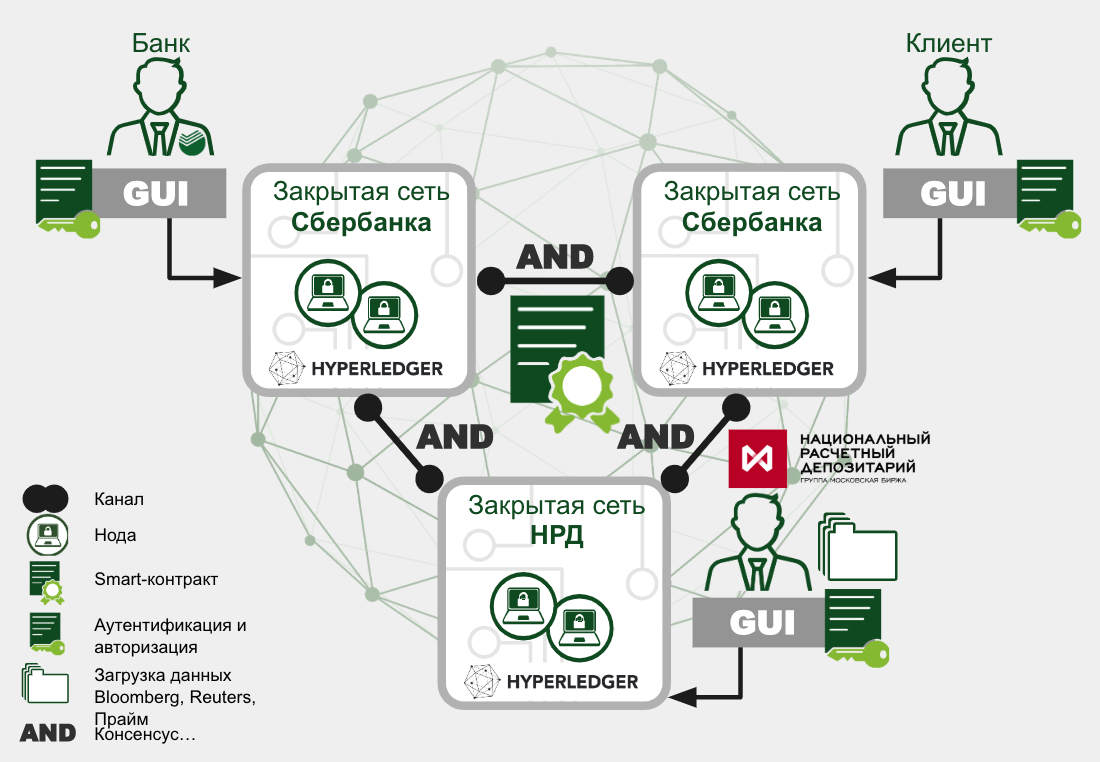

Платформа «Мастерчейн» разработана Ассоциацией ФинТех совместно с Банком России и ключевыми участниками финансового рынка. В конце 2019 года «Мастерчейн» стала первой сертифицированной в России блокчейн-платформой. На базе платформы «Мастерчейн» организованы закрытые сети распределенных реестров, доступ к которым управляется оператором платформы. Это дает дополнительные гарантии безопасности регистрации, обмена и хранения транзакций и данных участников финансового рынка.

Платформа «Мастерчейн» предоставляет доверенную среду для обмена информацией, которая не требует дополнительной проверки подлинности гарантии через банк. Технология блокчейн гарантирует неизменность данных в системе, обеспечивая безопасность сделки. Также сервис позволяет компаниям консолидировать информацию обо всех полученных гарантиях, в том числе в пользу дочерних предприятий, оптимизируя работу казначейства.

Технология блокчейн гарантирует неизменность данных в системе, обеспечивая безопасность сделки. Также сервис позволяет компаниям консолидировать информацию обо всех полученных гарантиях, в том числе в пользу дочерних предприятий, оптимизируя работу казначейства.

В ходе тестирования подтвердились основные преимущества платформы: бесперебойность, безопасность, высокая скорость (процесс выпуска гарантии занял менее 15 минут вместо стандартных 1–3 дней), прозрачность сделки, а также возможность интеграции с другими платформами. Кроме того, были протестированы сценарии прекращения и раскрытия ЦБГ внутри платформы.

«В приоритете развития битумного бизнеса — цифровизация процессов для удобства наших клиентов и партнеров. Мы рады, что смогли применять свои накопленные компетенции в пилотном проекте по тестированию выпуска электронных банковских гарантий с использованием платформы „Мастерчейн». Мы на практике убедились, что цифровая форма обеспечения исполнения обязательств — это удобный сервис и для нас, и для наших клиентов. Внедрение блокчейн-технологий позволяет нам оптимизировать процессы банковского документооборота и дает возможность ускорить процедуру перехода от документального оформления к отгрузке битумной продукции», — подчеркнул генеральный директор «Газпромнефть — Битумные материалы» Дмитрий Орлов.

Внедрение блокчейн-технологий позволяет нам оптимизировать процессы банковского документооборота и дает возможность ускорить процедуру перехода от документального оформления к отгрузке битумной продукции», — подчеркнул генеральный директор «Газпромнефть — Битумные материалы» Дмитрий Орлов.

«Экспертиза Райффайзенбанка в блокчейне уникальна: мы не только участвуем во всех инициативах регулятора, но и активно применяем эту технологию в создании инновационных продуктов для наших корпоративных клиентов. Наш ключевой приоритет — максимальное удобство и безопасность для клиентов, поэтому мы предлагаем полноценную линейку продуктов торгового финансирования с внедрением новых технологических решений, — прокомментировал Михаил Хаджабекян, руководитель управления корпоративных и инвестиционно-банковскихпродуктов Райффайзенбанка. — Выдача цифровой гарантии на „Мастерчейн» — это уже не первый инновационный проект, который мы делаем с „Газпром нефтью», что в очередной раз подтверждает приверженность обеих сторон к реализации уникальных для отрасли решений. Дальнейшая реализация проекта будет зависеть от развития инфраструктуры и готовности компаний к эффективному взаимодействию».

Дальнейшая реализация проекта будет зависеть от развития инфраструктуры и готовности компаний к эффективному взаимодействию».

«Цифровая трансформация наших финансовых инструментов позволяет дополнительно повысить эффективность взаимодействия с партнерами. Выпуск банковских гарантий на платформе „Мастерчейн» обеспечит максимальную прозрачность и безопасность операций, снизит финансовые риски, ускорит процесс их получения с 2–3 дней до 15 минут. Применение технологии блокчейн позволит снизить операционные затраты на выпуск таких гарантий», — отметил Вадим Ахматов, начальник департамента казначейства «Газпром нефти».

«Ассоциация ФинТех как трендсеттер финансовых технологий разрабатывает инновационную инфраструктуру для участников рынка. Сервис „Цифровые банковские гарантии» на блокчейн-платформе „Мастерчейн» позволяет автоматизировать выпуск и проверку гарантий, а также управлять их жизненным циклом. Мы продолжаем развивать сервис в партнерстве с крупнейшими финансовыми институтами и корпорациями с целью сокращения транзакционных издержек участников сделок торгового финансирования», — прокомментировал руководитель направления «Развитие технологии распределенного реестра» Ассоциации ФинТех Анатолий Конкин.

Блокчейн (blockchain) — публикации на БанкИнформСервис

Фото: pixabay.com

Чем заняться, чтобы обеспечить себя и сохранить свободу?

Фото: pixabay.com

Райффайзенбанк провел сделку по выпуску электронной ипотечной закладной с хранением и учетом в блокчейн-реестре

Фото: предоставлено банком

Директор департамента розничного бизнеса Ольга Стерхова и директор департамента малого и среднего бизнеса Олег Попков о ключевых итогах ушедшего 2017 года и о прогнозах на предстоящий 2018 год

Свердловский венчурный фонд и УБРиР отбирают перспективные проекты в сфере современных технологий

Фото: pixabay. com

com

Первая сделка с применением этой технологии прошла успешно

03.10.2017 12:58

Фото: pixabay.com

Об этом рассказал советник президента РФ по вопросам интернета

30.08.2017 11:24

Фото: pixabay.com

ВЭБ разрабатывает серию пилотных проектов на основе этой технологии

29.08.2017 12:34

Фото: ИА «БанкИнформСервис»

Краткий конспект публичной лекции главы Сбербанка, которую он прочел в Екатеринбурге

04. 07.2017 13:46

07.2017 13:46

Фото: pixabay.com

Минэкономразвития уже готовит поправки в законодательство

16.06.2017 13:45

Фото: предоставлено организаторами

«АК БАРС» Банк раскрывает реальный опыт применения блокчейна на российском банковском рынке

10 историй успеха клиентов блокчейна | IBM Blockchain Российская Федерация

Компании iPoint-systems GmbH требовался технический опыт, чтобы в кратчайшие сроки создать сеть блокчейна для контроля происхождения минералов, применяемых в производстве.

Компания iPoint воспользовалась услугами IBM® Garage™, чтобы оперативно разработать и запустить пилотное блокчейн-решение на основе IBM Cloud™, обеспечивающее отслеживание минералов из шахт, находящихся в затронутых конфликтами и особо опасных зонах, таких как Демократическая Республика Конго и Руанда. Технология блокчейна позволяет исключить поставку «конфликтных материалов» на производство за счет создания неизменяемых записей и цифровых копий ресурсов в цепочке поставок.

Отслеживание конфликтных минералов в цепочке поставок

Термины «кровавые алмазы» и «конфликтные минералы» получили широкую известность. Они обозначают природные ресурсы, доходы от продажи которых идут на финансирование военных действий на тех территориях, где они были добыты. Высоким спросом пользуются не только алмазы, но и минералы, применяемые в мобильных телефонах, батареях электромобилей и других высокотехнологичных товарах. На сегодняшний день термин «конфликтный» охватывает не только финансирование военных действий, но и детский труд, принудительный труд, современное рабство и неприемлемые экологические практики.

На сегодняшний день термин «конфликтный» охватывает не только финансирование военных действий, но и детский труд, принудительный труд, современное рабство и неприемлемые экологические практики.

ЕС и США вводят законодательные ограничения, согласно которым компании, приобретающие минералы в затронутых конфликтами и особо опасных регионах, обязаны обеспечить ответственную и бесконфликтную поставку этих ресурсов. В США действует закон Додда-Франка, обязывающий публичные компании предоставлять Комиссии по ценным бумагам и биржевым операциям отчеты с информацией о том, используют ли они в своей деятельности и для изготовления продукции минералы, поступающие из Демократической Республики Конго. Аналогичный закон ЕС (2017/821), регулирующий деятельность импортеров олова, тантала, вольфрама и золота (3TG), вступит в силу в 2021 году.

Помимо государственного контроля, повышенное общественное внимание означает, что потребителям важно знать, что используемые ими товары и их поставщики не способствуют финансированию конфликтов и нарушению прав человека.

«Многие технологические компании и автопроизводители очень заинтересованы в том, чтобы их продукция никаким образом не была связана с детским трудом, рабством и финансированием конфликтов, — говорит Себастиан Галиндо Шали (Sebastian Galindo Schaly), руководитель проекта iPoint SustainBlock. — Наши решения призваны помочь компаниям в этом стремлении». Компания iPoint, которая уже предлагает решение SustainHub, помогающее соблюдать нормативные требования и обеспечить рациональное использование ресурсов, приняла решение разработать технологию отслеживания ресурсов 3TG от шахты до магазина.

iPoint поставила перед собой задачу разработать блокчейн-решение для подтверждения ответственного и рационального подхода к добыче ресурсов, позволяющее вышестоящим покупателям обеспечить соблюдение законодательных требований США и ЕС. Даже шахты малого и среднего размера в таких странах, как Руанда и Конго, должны доказывать, что они применяют ответственные методики ведения бизнеса. Для того чтобы присоединиться к этой платформе, владельцы шахт должны обеспечить соответствие требованиям к экологической безопасности и бесконфликтной добыче.

Для того чтобы присоединиться к этой платформе, владельцы шахт должны обеспечить соответствие требованиям к экологической безопасности и бесконфликтной добыче.

В процессе подготовки к разработке платформы стало очевидно, что компания iPoint не обладает достаточным опытом работы с технологией блокчейна, чтобы выпустить рабочее решение к моменту вступления в силу закона ЕС о минералах 3TG. Оставив попытки разработать решение с нуля, компания iPoint обратилась к экспертам по блокчейну из IBM Garage.

Идеальный сценарий применения блокчейна

Компания iPoint воспользовалась услугами IBM Garage и методологией IBM Enterprise Design Thinking™ , чтобы оперативно разработать и запустить пилотную блокчейн-сеть SustainBlock на основе IBM Cloud, обеспечивающую отслеживание минералов из шахт в затронутых конфликтами и особо опасных зонах, таких как регион Великих Африканских озер.

Зная о лидирующих позициях IBM в сфере блокчейна, компания iPoint назначила встречу с консультантами из IBM Garage for Blockchain. Марьян Станкович (Marjan Stanković), архитектор программного обеспечения и ведущий разработчик SustainBlock в компании iPoint, рассказывает: «В первую очередь мы отметили, насколько хорошо бизнес-консультанты IBM разбираются в Hyperledger и технологии блокчейна».

Марьян Станкович (Marjan Stanković), архитектор программного обеспечения и ведущий разработчик SustainBlock в компании iPoint, рассказывает: «В первую очередь мы отметили, насколько хорошо бизнес-консультанты IBM разбираются в Hyperledger и технологии блокчейна».

Консультанты IBM Garage очень быстро убедили представителей iPoint в том, что у них есть превосходный сценарий для блокчейна. Они предложили компании iPoint подход Enterprise Design Thinking, предусматривающий создание минимального жизнеспособного продукта (MVP) как самый быстрый способ запустить пилотное блокчейн-решение. «Мы не хотели тратить время на работу с несколькими поставщиками», — говорит Станкович. — С IBM мы могли обсуждать любые актуальные проблемы. Короче говоря, мы чрезвычайно довольны и впечатлены сотрудничеством с IBM Garage».

Специалистам iPoint и IBM удалось наладить продуктивный обмен опытом: знания IBM в сфере блокчейна для цепочек поставок и Hyperledger Fabric дополнялись опытом iPoint в сфере сбора данных, экологической безопасности и отслеживаемости в цепочке поставок с ответственным отношением к минералам. Этот сценарий оказался не совсем обычным для специалистов Garage, поскольку компания iPoint обратилась с конкретным перечнем требований к уже существующему проекту блокчейна вместо разработки с чистого листа.

Этот сценарий оказался не совсем обычным для специалистов Garage, поскольку компания iPoint обратилась с конкретным перечнем требований к уже существующему проекту блокчейна вместо разработки с чистого листа.

SustainBlock: блокчейн для будущего

В течение четырех недель с момента обращения к специалистам IBM Garage компания iPoint получила минимальный жизнеспособный продукт (MVP), построенный на основе IBM Cloud. Пришло время поверить блокчейн в деле.

Вместе с Европейским партнерством по ответственной поставке минералов (EPRM) и BetterChain компания iPoint запустила пилотное решение SustainBlock. Технология блокчейна позволяет создавать цифровые копии ресурсов, которые можно отслеживать на всех этапах цепочки поставок, включая шахту, металлургический комбинат и производителя.

Успех проекта во многом зависел от того, насколько быстро компания iPoint сможет запустить пилотный проект. На момент первого обращения в IBM Garage компания iPoint уже разработала требования к программному обеспечению и хотела в кратчайшие сроки получить MVP, однако скептически относилась к методике проектного мышления. «Сначала мы сомневались и думали, что этап проектного мышления займет слишком много времени», – говорит Галиндо. – В итоге оказалось, что расчет времени был очень точным».

На момент первого обращения в IBM Garage компания iPoint уже разработала требования к программному обеспечению и хотела в кратчайшие сроки получить MVP, однако скептически относилась к методике проектного мышления. «Сначала мы сомневались и думали, что этап проектного мышления займет слишком много времени», – говорит Галиндо. – В итоге оказалось, что расчет времени был очень точным».

Станкович подводит итог: «Для меня как технического специалиста несомненным преимуществом было отсутствие необходимости тратить время на метод проб и ошибок, что было бы неизбежно без опыта и знаний специалистов IBM». После рассмотрения методики проектного мышления вместе со специалистами IBM Garage решение было принято. «Мы считаем, что подход Garage пригодится нам еще не раз. Он экономит время и ресурсы. В конечном счете это помогает сократить расходы».

Пилотный проект был сосредоточен на двух шахтах по добыче вольфрама в регионе Великих Африканских озер с неблагоприятными условиями добычи и труда. Ценная информация из цепочки поставок помогает производителям оригинального оборудования (OEM) ответственно подходить к выбору поставщиков минералов, а также обеспечивать надлежащее соблюдение существующих и будущих нормативных требований.

Ценная информация из цепочки поставок помогает производителям оригинального оборудования (OEM) ответственно подходить к выбору поставщиков минералов, а также обеспечивать надлежащее соблюдение существующих и будущих нормативных требований.

Галиндо отмечает, что помимо возможности достоверного определения происхождения минералов, они пытаются улучшить условия труда в шахтах малого и среднего размера в затронутых конфликтами и особо опасных регионах. Для того чтобы присоединиться к сети, компании должны доказать, что используют ответственные деловые практики. После того как добывающая компания станет частью блокчейн-консорциума и начнет работу с клиентами, она может продолжить совершенствовать методики и условия добычи.

В апреле 2019 года генеральный директор iPoint Йорг Уолден был избран сопредседателем рабочей группы Social Impact в составе Международной ассоциации доверенных блокчейн-приложений (INATBA). По мнению этой группы блокчейн предлагает уникальный комплект инструментов, способных решить самые актуальные проблемы современного человечества, включая рабство, бедность и коррупцию.

iPoint видит огромный потенциал технологии блокчейна сегодня и в будущем. Планируется продолжить внедрение технологии, чтобы помочь компаниям стать частью экономики замкнутого цикла. В ЕС действует инициатива Circular Economy Framework, нацеленная на значительное сокращение отходов за счет переработки и использования вторичных ресурсов в производстве. «Мы планируем создавать цифровые копии ресурсов и отслеживать их на всех этапах жизненного цикла, включая проектирование, производство, эксплуатацию и утилизацию, чтобы впоследствии обеспечить их извлечение и перенаправление в новый цикл», – говорит Гюнтер Уолден (Gunther Walden), основатель CircularTree, инновационного центра iPoint.

Сведения о компании iPoint: основанная в 2001 году, компания iPoint является поставщиком программного обеспечения и услуг в сфере соблюдения нормативных требований и рационального использования ресурсов. Она предлагает специализированное программное обеспечение для цепочек поставок, помогающее контролировать продукты на всех этапах жизненного цикла, включая проектирование, эксплуатацию, переработку и повторное использование. Центральный офис iPoint в Рейтлингене (Германия) управляет работой 170 сотрудников в 14 филиалах в США, Европе, Азии и Австралии. В активе компании более 50000 клиентов из 100 стран, включая 250 крупнейших производителей в мире.

Центральный офис iPoint в Рейтлингене (Германия) управляет работой 170 сотрудников в 14 филиалах в США, Европе, Азии и Австралии. В активе компании более 50000 клиентов из 100 стран, включая 250 крупнейших производителей в мире.

Московская биржа выступила соучредителем блокчейн-оператора. АРБ: Ассоциация российских банков

Московская биржа вместе с крупнейшими банками – участниками Ассоциации ФинТех (АФТ) – создает первого в России блокчейн-оператора с целью совместного развития российских ИТ-решений и технологий с использованием распределенных реестров. Это позволит разрабатывать инновационные продукты и сервисы, а также снизить издержки для всех участников рынка.

Подписание документов о создании ООО «Системы распределенного реестра» состоялось 9 апреля 2021 года в Москве. Учредителями новой компании выступили АФТ, Московская биржа, Банк ВТБ, Газпромбанк, ПСБ, Национальная система платежных карт, каждому принадлежит по 1/6 доли в ООО «Системы распределенного реестра». АФТ в качестве вложения в капитал новой организации передаст права на российскую блокчейн-платформу Мастерчейн и созданные блокчейн-сервисы.

АФТ в качестве вложения в капитал новой организации передаст права на российскую блокчейн-платформу Мастерчейн и созданные блокчейн-сервисы.

Юрий Денисов, председатель правления Московской биржи:

«За последние годы концепция блокчейна прошла по стандартному пути технологической зрелости – от завышенных ожиданий к пересмотру позиционирования и осознанию промышленных преимуществ в конкретных бизнес-применениях. Мастерчейн обладает набором качеств, которые позволяют Московской бирже строить инновационные сервисы как для наших участников, так и за пределами финансового рынка. Мы рассчитываем, что компетенции учредителей и команды проекта создают фундамент для раскрытия всех преимуществ технологии распределенного реестра».

Татьяна Жаркова, генеральный директор Ассоциации ФинТех:

«На протяжении нескольких лет на площадке Ассоциации ФинТех крупнейшие финансовые институты развивали технологию распределенных реестров. Учреждение нового общества для развития этого направления даст импульс работе по созданию сервисов на основе блокчейна для российского финансового рынка за счет более глубокой специализации и объединения усилий организаций, видящих преимущества для своего бизнеса в применении технологии распределенного реестра».

Мастерчейн – это единственная блокчейн-платформа в России, прошедшая сертификацию на применение российских стандартов криптографии. Сервисы, созданные участниками АФТ на платформе Мастерчейн, продемонстрировали свою востребованность и станут основой для дальнейшего развития сервисов на базе ООО «Системы распределенного реестра». Участники АФТ также будут иметь право инициировать проекты с использованием технологии распределенных реестров в целях развития новых бизнес-моделей и сервисов для граждан и бизнеса.

Что нужно знать

Если вы следили за банковским делом, инвестированием или криптовалютой в течение последних десяти лет, возможно, вы слышали термин «блокчейн», технология ведения записей, лежащая в основе сети Биткойн.

Ключевые выводы

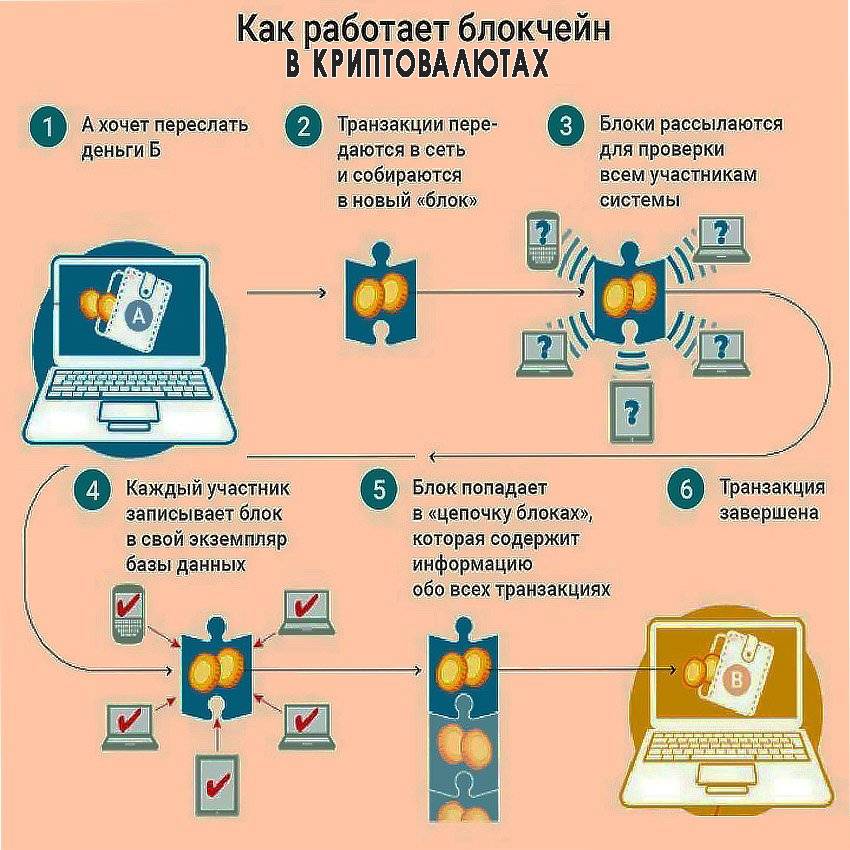

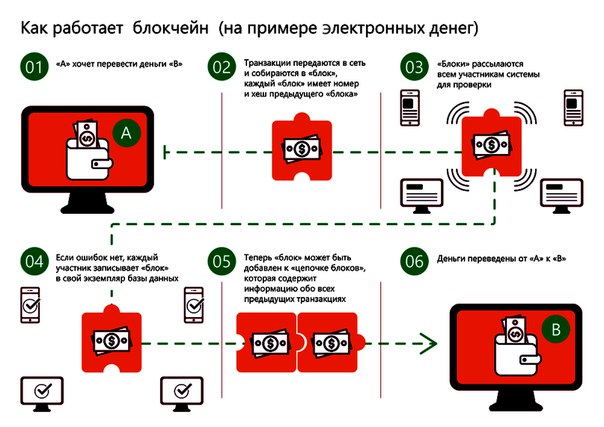

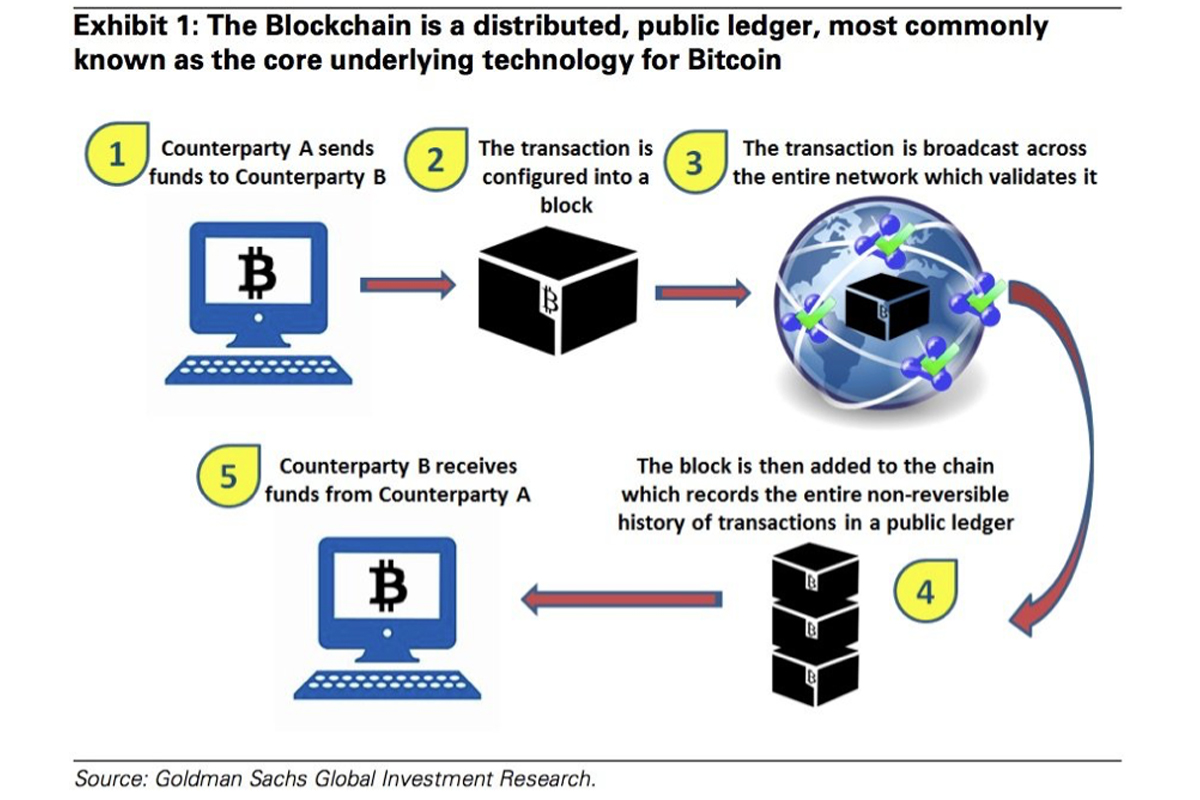

- Блокчейн — это особый тип базы данных.

- Она отличается от типичной базы данных способом хранения информации; блокчейны хранят данные в блоках, которые затем объединяются в цепочку.

- По мере поступления новых данных они вводятся в новый блок.После того, как блок заполнен данными, он привязывается к предыдущему блоку, в результате чего данные объединяются в цепочку в хронологическом порядке.

- Различные типы информации могут храниться в цепочке блоков, но до сих пор наиболее распространенным использованием была бухгалтерская книга для транзакций.

- В случае Биткойна блокчейн используется децентрализованно, так что ни один человек или группа не имеет контроля — скорее, все пользователи коллективно сохраняют контроль.

- Децентрализованные блокчейны неизменяемы, что означает, что введенные данные необратимы.Для биткойнов это означает, что транзакции постоянно записываются и доступны для просмотра всем.

Что такое блокчейн?

Блокчейн кажется сложным, и это определенно может быть, но его основная концепция действительно довольно проста. Блокчейн — это тип базы данных. Чтобы понять блокчейн, сначала нужно понять, что такое база данных.

База данных — это набор информации, который хранится в электронном виде в компьютерной системе. Информация или данные в базах данных обычно структурированы в табличном формате, чтобы упростить поиск и фильтрацию конкретной информации.В чем разница между тем, кто использует электронную таблицу для хранения информации, а не базу данных?

Таблицы предназначены для одного человека или небольшой группы людей, чтобы хранить и получать доступ к ограниченным объемам информации. Напротив, база данных предназначена для хранения значительно большего количества информации, к которой может быстро и легко получить доступ, отфильтровать и манипулировать любое количество пользователей одновременно.

Большие базы данных достигают этого, размещая данные на серверах, состоящих из мощных компьютеров.Эти серверы иногда могут быть построены с использованием сотен или тысяч компьютеров, чтобы иметь вычислительную мощность и емкость памяти, необходимые для одновременного доступа многих пользователей к базе данных. Хотя электронная таблица или база данных могут быть доступны любому количеству людей, они часто принадлежат компании и управляются назначенным лицом, которое имеет полный контроль над ее работой и данными в ней.

Хотя электронная таблица или база данных могут быть доступны любому количеству людей, они часто принадлежат компании и управляются назначенным лицом, которое имеет полный контроль над ее работой и данными в ней.

Так чем же блокчейн отличается от базы данных?

Структура хранения

Одно из ключевых различий между типичной базой данных и блокчейном — это способ структурирования данных.Блокчейн собирает информацию в группы, также известные как блоки, которые содержат наборы информации. Блоки имеют определенную емкость хранения и при заполнении привязываются к ранее заполненному блоку, образуя цепочку данных, известную как «цепочка блоков». Вся новая информация, которая следует за только что добавленным блоком, компилируется во вновь сформированный блок, который затем также будет добавлен в цепочку после заполнения.

База данных структурирует свои данные в таблицы, тогда как блокчейн, как следует из его названия, структурирует свои данные в блоки (блоки), которые связаны вместе. Это делает так, что все блокчейны являются базами данных, но не все базы данных являются блокчейнами. Эта система также по своей сути создает необратимую временную шкалу данных, если реализована в децентрализованном виде. Когда блок заполняется, он закрепляется в камне и становится частью этой временной шкалы. Каждому блоку в цепочке дается точная метка времени, когда он добавляется в цепочку.

Это делает так, что все блокчейны являются базами данных, но не все базы данных являются блокчейнами. Эта система также по своей сути создает необратимую временную шкалу данных, если реализована в децентрализованном виде. Когда блок заполняется, он закрепляется в камне и становится частью этой временной шкалы. Каждому блоку в цепочке дается точная метка времени, когда он добавляется в цепочку.

Процесс транзакции

Атрибуты криптовалюты

Децентрализация

Для понимания блокчейна поучительно рассмотреть его в контексте того, как он был реализован Биткойном.Подобно базе данных, Биткойну нужен набор компьютеров для хранения его цепочки блоков. Для Биткойна этот блокчейн — это просто особый тип базы данных, в которой хранятся все когда-либо совершенные биткойн-транзакции. В случае Биткойна и в отличие от большинства баз данных, эти компьютеры не находятся под одной крышей, и каждый компьютер или группа компьютеров управляется уникальным человеком или группой лиц.

Представьте себе, что компания владеет сервером, состоящим из 10 000 компьютеров с базой данных, содержащей всю информацию об учетной записи ее клиента.У этой компании есть склад, содержащий все эти компьютеры под одной крышей, и она полностью контролирует каждый из этих компьютеров и всю информацию, содержащуюся на них. Точно так же Биткойн состоит из тысяч компьютеров, но каждый компьютер или группа компьютеров, на которых хранится его блокчейн, находится в другом географическом месте, и все они управляются отдельными людьми или группами людей. Эти компьютеры, составляющие сеть Биткойна, называются узлами.

В этой модели блокчейн Биткойна используется децентрализованно.Однако частные централизованные блокчейны, в которых компьютеры, составляющие его сеть, принадлежат и управляются одним объектом, все же существуют.

В цепочке блоков каждый узел имеет полную запись данных, которые хранились в цепочке блоков с момента ее создания. Для Биткойна данные — это вся история всех биткойн-транзакций. Если один узел имеет ошибку в своих данных, он может использовать тысячи других узлов в качестве контрольной точки для исправления самого себя. Таким образом, ни один узел в сети не может изменять информацию, хранящуюся в нем.Из-за этого история транзакций в каждом блоке, составляющем цепочку биткойнов, необратима.

Если один узел имеет ошибку в своих данных, он может использовать тысячи других узлов в качестве контрольной точки для исправления самого себя. Таким образом, ни один узел в сети не может изменять информацию, хранящуюся в нем.Из-за этого история транзакций в каждом блоке, составляющем цепочку биткойнов, необратима.

Если один пользователь вмешивается в запись транзакций Биткойна, все остальные узлы будут ссылаться друг на друга и легко определить узел с неверной информацией. Эта система помогает установить точный и прозрачный порядок событий. Для Биткойна эта информация представляет собой список транзакций, но также возможно, что блокчейн может хранить различную информацию, такую как юридические контракты, идентификационные данные государства или инвентарь продукции компании.

Чтобы изменить способ работы этой системы или информацию, хранящуюся в ней, большая часть вычислительной мощности децентрализованной сети должна будет согласовать указанные изменения. Это гарантирует, что любые происходящие изменения отвечают интересам большинства.

Прозрачность

Из-за децентрализованного характера блокчейна Биткойн все транзакции могут быть прозрачно просмотрены либо с помощью личного узла, либо с помощью исследователей блокчейна, которые позволяют любому видеть транзакции, происходящие в реальном времени.Каждый узел имеет свою собственную копию цепочки, которая обновляется по мере подтверждения и добавления новых блоков. Это означает, что при желании вы можете отслеживать биткойн, где бы он ни находился.

Например, в прошлом были взломаны биржи, когда те, кто держал биткойны на бирже, теряли все. Хотя хакер может быть полностью анонимным, добытые им биткойны легко отслеживаются. Если бы биткойны, которые были украдены в результате некоторых из этих взломов, нужно было куда-то переместить или потратить, об этом стало бы известно.

Безопасен ли блокчейн?

Технология блокчейн решает проблемы безопасности и доверия несколькими способами. Во-первых, новые блоки всегда хранятся линейно и в хронологическом порядке. То есть они всегда добавляются в «конец» блокчейна. Если вы посмотрите на блокчейн Биткойна, вы увидите, что каждый блок имеет позицию в цепочке, называемую «высотой». По состоянию на ноябрь 2020 года высота блока составила 656 197 блоков.

То есть они всегда добавляются в «конец» блокчейна. Если вы посмотрите на блокчейн Биткойна, вы увидите, что каждый блок имеет позицию в цепочке, называемую «высотой». По состоянию на ноябрь 2020 года высота блока составила 656 197 блоков.

После того, как блок был добавлен в конец цепочки блоков, очень сложно вернуться и изменить содержимое блока, если большинство не достигнет консенсуса по этому поводу.Это потому, что каждый блок содержит свой собственный хэш вместе с хешем блока перед ним, а также ранее упомянутую отметку времени. Хеш-коды создаются математической функцией, которая превращает цифровую информацию в строку цифр и букв. Если эта информация каким-либо образом редактируется, изменяется и хэш-код.

Вот почему это важно для безопасности. Допустим, хакер хочет изменить цепочку блоков и украсть биткойны у всех остальных. Если бы они изменили свою собственную единственную копию, она больше не совпадала бы с копией всех остальных.Когда все остальные будут ссылаться на свои копии друг на друга, они увидят, что эта копия выделяется, и эта хакерская версия цепочки будет отброшена как незаконная.

Для успешного взлома потребуется, чтобы хакер одновременно контролировал и изменял 51% копий блокчейна, чтобы их новая копия стала мажоритарной копией и, следовательно, согласованной цепочкой. Такая атака также потребует огромного количества денег и ресурсов, поскольку им потребуется переделать все блоки, потому что теперь они будут иметь разные временные метки и хэш-коды.

Из-за размера сети Биткойн и того, насколько быстро она растет, стоимость такого подвига, вероятно, будет непреодолимой. Это было бы не только очень дорого, но и бесполезно. Это не останется незамеченным, поскольку участники сети увидят такие радикальные изменения в блокчейне. Затем участники сети переходят к новой версии цепочки, которая не была затронута.

Это приведет к резкому падению стоимости атакованной версии Биткойна, что сделает атаку в конечном итоге бессмысленной, поскольку злоумышленник контролирует бесполезный актив.То же самое произошло бы, если бы злоумышленник атаковал новый форк Биткойна. Он построен таким образом, что участие в сети гораздо более экономически выгодно, чем нападение на нее.

Он построен таким образом, что участие в сети гораздо более экономически выгодно, чем нападение на нее.

Биткойн против блокчейна

Цель блокчейна — позволить записывать и распространять цифровую информацию, но не редактировать. Технология блокчейн была впервые описана в 1991 году Стюартом Хабером и У. Скоттом Сторнеттой, двумя исследователями, которые хотели реализовать систему, в которой нельзя было подделать временные метки документов.Но только спустя почти два десятилетия, с запуском Биткойна в январе 2009 года, этот блокчейн получил свое первое реальное приложение.

Протокол Биткойн построен на блокчейне. В исследовательском документе, посвященном цифровой валюте, создатель биткойнов под псевдонимом Сатоши Накамото назвал ее «новой системой электронных денег, полностью одноранговой, без доверенной третьей стороны».

Здесь важно понять, что Биткойн просто использует блокчейн как средство прозрачной записи реестра платежей, но теоретически блокчейн можно использовать для неизменной записи любого количества точек данных. Как обсуждалось выше, это могут быть транзакции, голоса на выборах, товарные запасы, идентификация штата, документы на дом и многое другое.

Как обсуждалось выше, это могут быть транзакции, голоса на выборах, товарные запасы, идентификация штата, документы на дом и многое другое.

В настоящее время существует огромное количество проектов, основанных на блокчейне, которые стремятся реализовать блокчейн способами, помогающими обществу, помимо простой записи транзакций. Хорошим примером является использование блокчейна для голосования на демократических выборах. Природа неизменяемости блокчейна означает, что мошенническое голосование станет намного сложнее.

Например, система голосования может работать так, что каждому гражданину страны будет выдана одна криптовалюта или токен. Затем каждому кандидату будет предоставлен конкретный адрес кошелька, и избиратели отправят свой токен или криптовалюту на адрес того кандидата, за который они хотят проголосовать. Прозрачный и отслеживаемый характер блокчейна устранит необходимость в подсчете голосов людей, а также возможность злоумышленников подделать физические бюллетени.

Blockchain vs.Банки

Банки и децентрализованные блокчейны сильно отличаются. Чтобы увидеть, чем банк отличается от блокчейна, давайте сравним банковскую систему с реализацией блокчейна в Биткойне.

Как используется блокчейн?

Как мы теперь знаем, блоки в цепочке блоков Биткойна хранят данные о денежных транзакциях. Но оказывается, что блокчейн на самом деле является надежным способом хранения данных и о других типах транзакций.

Некоторые компании, которые уже внедрили блокчейн, включают Walmart, Pfizer, AIG, Siemens, Unilever и множество других.Например, IBM создала свой блокчейн Food Trust, чтобы отслеживать путь, по которому продукты питания добираются до своих мест.

Зачем это делать? Пищевая промышленность была свидетелем бесчисленных вспышек кишечной палочки, сальмонеллы, листерий, а также случайного попадания опасных веществ в пищевые продукты. В прошлом требовались недели, чтобы найти источник этих вспышек или причину болезни от того, что люди едят.

Использование блокчейна дает брендам возможность отслеживать маршрут пищевого продукта от места его происхождения до каждой остановки, которую он делает, и, наконец, до его доставки.Если обнаруживается, что пища загрязнена, ее можно отследить от каждой остановки до места происхождения. Более того, эти компании теперь могут видеть все, с чем они могли контактировать, что позволяет выявить проблему гораздо раньше, что может спасти жизни. Это один из примеров использования блокчейнов на практике, но существует множество других форм реализации блокчейнов.

Банки и финансы

Возможно, ни одна отрасль не выиграет от интеграции блокчейна в свои бизнес-операции больше, чем банковское дело.Финансовые учреждения работают только в рабочее время пять дней в неделю. Это означает, что если вы попытаетесь внести чек в пятницу в 18:00, вам, вероятно, придется подождать до утра понедельника, чтобы увидеть, как деньги поступят на ваш счет. Даже если вы вносите депозит в рабочее время, проверка транзакции может занять от одного до трех дней из-за огромного объема транзакций, которые необходимо выполнить банкам. Блокчейн, с другой стороны, никогда не спит.

Блокчейн, с другой стороны, никогда не спит.

Интегрируя блокчейн в банки, потребители могут видеть, что их транзакции обрабатываются всего за 10 минут, в основном за время, необходимое для добавления блока в блокчейн, независимо от праздников, времени суток или недели.Благодаря блокчейну банки также имеют возможность более быстро и безопасно обменивать средства между учреждениями. Например, в бизнесе торговли акциями процесс расчета и клиринга может занять до трех дней (или дольше, если торговать на международном уровне), что означает, что деньги и акции замораживаются на этот период времени.

Учитывая размер вовлеченных сумм, даже несколько дней нахождения денег в пути могут повлечь за собой значительные расходы и риски для банков. Европейский банк Santander и его партнеры по исследованиям оценивают потенциальную экономию от 15 до 20 миллиардов долларов в год.Capgemini, французская консалтинговая компания, оценивает, что потребители могут ежегодно экономить до 16 миллиардов долларов на банковских и страховых сборах с помощью приложений на основе блокчейна.

Валюта

Блокчейн является основой для таких криптовалют, как Биткойн. Доллар США контролируется Федеральной резервной системой. В рамках этой системы централизованного управления данные и валюта пользователя технически зависят от их банка или правительства. Если банк пользователя будет взломан, личная информация клиента окажется под угрозой.Если банк клиента обанкротится или он живет в стране с нестабильным правительством, стоимость их валюты может оказаться под угрозой. В 2008 году часть банков, у которых закончились деньги, была спасена частично за счет денег налогоплательщиков. Это проблемы, из-за которых Биткойн был впервые задуман и разработан.

Распределяя свои операции по сети компьютеров, блокчейн позволяет биткойнам и другим криптовалютам работать без необходимости в центральном органе. Это не только снижает риск, но и устраняет многие сборы за обработку и транзакцию.Это также может дать тем, кто находится в странах с нестабильной валютой или финансовой инфраструктурой, более стабильную валюту с большим количеством приложений и более широкой сетью лиц и организаций, с которыми они могут вести дела как внутри страны, так и за рубежом.

Использование кошельков с криптовалютой для сберегательных счетов или в качестве платежного средства особенно важно для тех, у кого нет государственной идентификации. Некоторые страны могут быть охвачены войной или иметь правительства, у которых нет реальной инфраструктуры для идентификации.Граждане таких стран могут не иметь доступа к сберегательным или брокерским счетам и, следовательно, не иметь возможности безопасно хранить богатство.

Здравоохранение

Поставщики медицинских услуг могут использовать блокчейн для безопасного хранения медицинских записей своих пациентов. Когда медицинская карта создается и подписывается, ее можно записать в блокчейн, что дает пациентам доказательство и уверенность в том, что запись не может быть изменена. Эти личные медицинские записи могут быть закодированы и сохранены в блокчейне с закрытым ключом, так что они будут доступны только определенным лицам, тем самым обеспечивая конфиденциальность.

Записи собственности

Если вы когда-либо бывали в офисе местного регистратора, вы знаете, что процесс регистрации прав собственности является обременительным и неэффективным. Сегодня документ должен быть доставлен государственному служащему в местный офис записи, где он вручную вводится в центральную базу данных округа и в общедоступный индекс. В случае имущественного спора претензии к собственности должны быть согласованы с публичным индексом.

Сегодня документ должен быть доставлен государственному служащему в местный офис записи, где он вручную вводится в центральную базу данных округа и в общедоступный индекс. В случае имущественного спора претензии к собственности должны быть согласованы с публичным индексом.

Этот процесс не только дорогостоящий и трудоемкий — он также полон человеческих ошибок, когда каждая неточность делает отслеживание владения недвижимостью менее эффективным.Блокчейн может избавить от необходимости сканировать документы и отслеживать физические файлы в местном офисе записи. Если права собственности хранятся и проверяются в блокчейне, владельцы могут быть уверены, что их документы точны и постоянно регистрируются.

В раздираемых войной странах или регионах, где практически отсутствует государственная или финансовая инфраструктура и, конечно, нет «Регистрационной службы», может быть практически невозможно доказать право собственности на собственность. Если группа людей, живущих в таком районе, сможет использовать блокчейн, можно будет установить прозрачные и четкие сроки владения собственностью.

Смарт-контракты

Смарт-контракт — это компьютерный код, который может быть встроен в блокчейн для облегчения, проверки или согласования договорного соглашения. Смарт-контракты работают на определенных условиях, с которыми соглашаются пользователи. При соблюдении этих условий условия соглашения автоматически выполняются.

Скажем, например, потенциальный арендатор хотел бы сдать квартиру по смарт-контракту. Арендодатель соглашается сообщить арендатору код двери в квартиру, как только арендатор внесет залог.И арендатор, и арендодатель отправят свои соответствующие части сделки в смарт-контракт, который сохранит и автоматически обменяет код двери на гарантийный депозит в дату начала аренды. Если домовладелец не предоставит код двери к дате аренды, смарт-контракт возвращает залог. Это устранило бы сборы и процедуры, обычно связанные с использованием нотариуса, стороннего посредника или поверенных.

Цепочки поставок

Как и в примере с IBM Food Trust, поставщики могут использовать блокчейн для записи происхождения материалов, которые они приобрели. Это позволит компаниям проверять подлинность своих продуктов, а также таких общих ярлыков, как «Органический», «Местный» и «Справедливая торговля».

Это позволит компаниям проверять подлинность своих продуктов, а также таких общих ярлыков, как «Органический», «Местный» и «Справедливая торговля».

Как сообщает Forbes, пищевая промышленность все чаще использует блокчейн для отслеживания пути и безопасности пищевых продуктов на всем пути от фермы к пользователю.

Голосование

Как уже упоминалось, блокчейн можно использовать для упрощения современной системы голосования. Голосование с помощью блокчейна может устранить фальсификации на выборах и повысить явку избирателей, как это было проверено на промежуточных выборах в ноябре 2018 года в Западной Вирджинии.Использование блокчейна таким образом сделало бы голосование практически невозможным подделать. Протокол блокчейна также будет поддерживать прозрачность избирательного процесса, сокращая количество персонала, необходимого для проведения выборов, и предоставляя чиновникам почти мгновенные результаты. Это устранило бы необходимость в повторном подсчете голосов или каких-либо реальных опасений, что фальсификация может угрожать выборам.

Преимущества и недостатки блокчейна

При всей своей сложности потенциал блокчейна как децентрализованной формы ведения учета практически безграничен.От большей конфиденциальности пользователей и повышенной безопасности до более низкой платы за обработку и меньшего количества ошибок технология блокчейн может очень хорошо видеть приложения, выходящие за рамки описанных выше. Но есть и недостатки.

Плюсы

Повышенная точность за счет исключения участия человека в проверке

Снижение затрат за счет исключения сторонней проверки

Децентрализация затрудняет вмешательство в работу

Транзакции безопасны, конфиденциальны и эффективны

Прозрачная технология

Предоставляет банковскую альтернативу и способ защиты личной информации для граждан стран с нестабильными или слаборазвитыми правительствами

Минусы

Значительные технологические затраты, связанные с майнингом биткойнов

Низкие транзакции в секунду

История использования в незаконной деятельности

Постановление

Вот более подробно о преимуществах блокчейна для предприятий, представленных на рынке сегодня.

Преимущества блокчейна

Точность цепи

Транзакции в сети блокчейн подтверждаются сетью из тысяч компьютеров. Это исключает почти все участие человека в процессе проверки, что снижает количество человеческих ошибок и позволяет вести точный учет информации. Даже если компьютер в сети совершит вычислительную ошибку, ошибка будет сделана только для одной копии цепочки блоков. Для того, чтобы эта ошибка распространилась на остальную часть цепочки блоков, она должна быть сделана по крайней мере 51% компьютеров сети — что практически невозможно для большой и растущей сети размером с биткойн.

Снижение затрат

Обычно потребители платят банку за подтверждение транзакции, нотариусу за подписание документа или министру за заключение брака. Блокчейн устраняет необходимость в сторонней проверке и, как следствие, связанных с этим затрат. Владельцы бизнеса несут небольшую комиссию всякий раз, когда они принимают платежи с использованием кредитных карт, например, потому что банки и компании по обработке платежей должны обрабатывать эти транзакции. Биткойн, с другой стороны, не имеет центральной власти и имеет ограниченную комиссию за транзакции.

Биткойн, с другой стороны, не имеет центральной власти и имеет ограниченную комиссию за транзакции.

Децентрализация

Блокчейн не хранит какую-либо информацию в центральном месте. Вместо этого блокчейн копируется и распространяется по сети компьютеров. Каждый раз, когда в цепочку блоков добавляется новый блок, каждый компьютер в сети обновляет свою цепочку блоков, чтобы отразить изменения. Распространяя эту информацию по сети, а не храня ее в одной центральной базе данных, блокчейн становится труднее подделать. Если копия блокчейна попадет в руки хакера, будет скомпрометирована только одна копия информации, а не вся сеть.

Эффективные транзакции

Сделки, размещенные через центральный орган, могут занять до нескольких дней. Например, если вы попытаетесь внести чек в пятницу вечером, вы можете не увидеть средства на своем счете до утра понедельника. В то время как финансовые учреждения работают в рабочее время пять дней в неделю, блокчейн работает 24 часа в сутки, семь дней в неделю и 365 дней в году. Транзакции могут быть выполнены всего за десять минут и могут считаться безопасными уже через несколько часов.Это особенно полезно для международных сделок, которые обычно занимают гораздо больше времени из-за проблем с часовыми поясами и того факта, что все стороны должны подтверждать обработку платежей.

Транзакции могут быть выполнены всего за десять минут и могут считаться безопасными уже через несколько часов.Это особенно полезно для международных сделок, которые обычно занимают гораздо больше времени из-за проблем с часовыми поясами и того факта, что все стороны должны подтверждать обработку платежей.

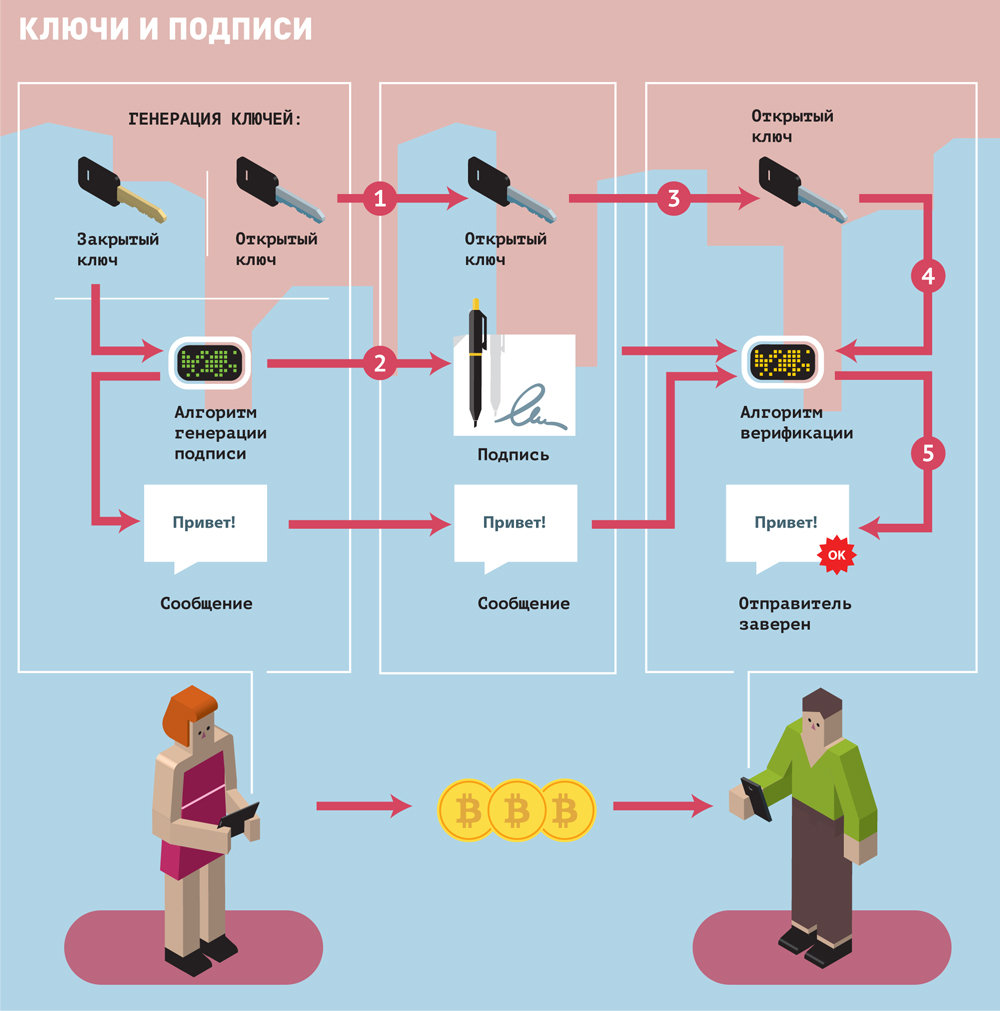

Частные транзакции

Многие сети блокчейнов работают как общедоступные базы данных, что означает, что любой, у кого есть подключение к Интернету, может просматривать список истории транзакций сети. Хотя пользователи могут получить доступ к сведениям о транзакциях, они не могут получить доступ к идентифицирующей информации о пользователях, совершающих эти транзакции.Это распространенное заблуждение, что сети блокчейнов, такие как биткойн, анонимны, хотя на самом деле они только конфиденциальны.

То есть, когда пользователь совершает публичные транзакции, его уникальный код, называемый открытым ключом, записывается в цепочку блоков, а не его личная информация. Если человек совершил покупку биткойнов на бирже, которая требует идентификации, тогда личность человека по-прежнему связана с его адресом блокчейна, но транзакция, даже если привязана к имени человека, не раскрывает никакой личной информации.

Если человек совершил покупку биткойнов на бирже, которая требует идентификации, тогда личность человека по-прежнему связана с его адресом блокчейна, но транзакция, даже если привязана к имени человека, не раскрывает никакой личной информации.

Безопасные транзакции

После того, как транзакция записана, ее подлинность должна быть проверена сетью блокчейн. Тысячи компьютеров на блокчейне спешат подтвердить, что детали покупки верны. После того, как компьютер подтвердил транзакцию, она добавляется в блок цепочки блоков. Каждый блок в цепочке блоков содержит свой собственный уникальный хеш, а также уникальный хеш блока перед ним. Когда информация в блоке редактируется каким-либо образом, хэш-код этого блока изменяется, однако хэш-код в блоке после него не изменяется.Это несоответствие чрезвычайно затрудняет изменение информации о блокчейне без предварительного уведомления.

Прозрачность

Большинство блокчейнов — это полностью программное обеспечение с открытым исходным кодом. Это означает, что любой желающий может просмотреть его код. Это дает аудиторам возможность проверять криптовалюты, такие как биткойн, на предмет безопасности. Это также означает, что нет реальной власти в отношении того, кто контролирует код Биткойна или как он редактируется. По этой причине любой может предложить изменения или обновления системы.Если большинство пользователей сети согласны с тем, что новая версия кода с обновлением является надежной и стоящей, тогда Биткойн может быть обновлен.

Это означает, что любой желающий может просмотреть его код. Это дает аудиторам возможность проверять криптовалюты, такие как биткойн, на предмет безопасности. Это также означает, что нет реальной власти в отношении того, кто контролирует код Биткойна или как он редактируется. По этой причине любой может предложить изменения или обновления системы.Если большинство пользователей сети согласны с тем, что новая версия кода с обновлением является надежной и стоящей, тогда Биткойн может быть обновлен.

Банковское дело без банковского обслуживания

Возможно, наиболее важным аспектом блокчейна и Биткойна является возможность использовать его для всех, независимо от этнической принадлежности, пола или культурного происхождения. По данным Всемирного банка, около 2 миллиардов взрослых людей не имеют банковских счетов или каких-либо средств хранения своих денег или богатства. Почти все эти люди живут в развивающихся странах, экономика которых находится в зачаточном состоянии и полностью зависит от наличных денег. .

.

Эти люди часто зарабатывают небольшие деньги, которые выплачиваются наличными. Затем им необходимо хранить эту физическую наличность в скрытых местах в своих домах или местах проживания, оставляя их жертвами грабежа или ненужного насилия. Ключи от биткойн-кошелька можно хранить на листе бумаги, дешевом сотовом телефоне или даже при необходимости запомнить. Для большинства людей эти возможности легче спрятать, чем небольшую стопку денег под матрасом.

Блокчейны будущего также ищут решения, которые позволили бы не только стать расчетной единицей для хранения материальных ценностей, но и хранить медицинские записи, права собственности и множество других юридических контрактов.

Недостатки блокчейна

Несмотря на то, что у блокчейна есть существенные преимущества, есть также серьезные проблемы с его внедрением. Сегодняшние препятствия на пути к применению технологии блокчейн носят не только технический характер. Реальные проблемы носят политический и нормативный характер, по большей части, не говоря уже о тысячах часов (читай: деньгах) на разработку пользовательского программного обеспечения и внутреннее программирование, необходимых для интеграции блокчейна в существующие бизнес-сети. Вот некоторые из проблем, стоящих на пути повсеместного внедрения блокчейнов.

Вот некоторые из проблем, стоящих на пути повсеместного внедрения блокчейнов.

Стоимость технологии

Хотя блокчейн может сэкономить деньги пользователей на комиссии за транзакции, эта технология далеко не бесплатна. Система «доказательства работы», которую биткойн использует, например, для проверки транзакций, потребляет огромное количество вычислительной мощности. В реальном мире мощность миллионов компьютеров в сети биткойнов близка к тому, что Дания потребляет ежегодно. Предполагая, что затраты на электроэнергию равны 0 $.03 ~ 0,05 доллара за киловатт-час, затраты на майнинг без учета затрат на оборудование составляют около 5000 ~ 7000 долларов за монету10.

Несмотря на затраты на добычу биткойнов, пользователи продолжают увеличивать свои счета за электроэнергию, чтобы подтверждать транзакции в цепочке блоков. Это связано с тем, что, когда майнеры добавляют блок в цепочку блоков биткойнов, они получают достаточно биткойнов, чтобы окупить свое время и энергию. Однако когда дело доходит до блокчейнов, которые не используют криптовалюту, майнерам необходимо будет платить или иным образом стимулировать их для проверки транзакций.

Однако когда дело доходит до блокчейнов, которые не используют криптовалюту, майнерам необходимо будет платить или иным образом стимулировать их для проверки транзакций.

Некоторые решения этих проблем начинают возникать. Например, фермы по добыче биткойнов были созданы для использования солнечной энергии, избыточного природного газа с мест гидроразрыва пласта или энергии ветряных ферм.

Неэффективность скорости

Биткойн — идеальный пример возможной неэффективности блокчейна. Система «доказательства работы» Биткойна занимает около десяти минут, чтобы добавить новый блок в цепочку блоков. При такой скорости, по оценкам, сеть блокчейнов может обрабатывать только около семи транзакций в секунду (TPS).Хотя другие криптовалюты, такие как Ethereum, работают лучше, чем биткойн, они по-прежнему ограничены блокчейном. Для контекста, старый бренд Visa может обрабатывать 24 000 транзакций в секунду.

Решения этой проблемы разрабатывались годами. В настоящее время существуют блокчейны, которые могут похвастаться более чем 30 000 транзакций в секунду.

Незаконная деятельность

Хотя конфиденциальность в сети блокчейнов защищает пользователей от взломов и сохраняет конфиденциальность, она также допускает незаконную торговлю и деятельность в сети блокчейнов.Наиболее часто упоминаемым примером использования блокчейна для незаконных транзакций является, вероятно, Silk Road, онлайновый рынок наркотиков «темной паутины», работавший с февраля 2011 года по октябрь 2013 года, когда он был закрыт ФБР.

Веб-сайт позволял пользователям просматривать веб-сайт без отслеживания с помощью браузера Tor и совершать незаконные покупки в биткойнах или других криптовалютах. Действующие правила США требуют, чтобы поставщики финансовых услуг получали информацию о своих клиентах при открытии счета, проверяли личность каждого клиента и подтверждали, что клиенты не фигурируют ни в одном списке известных или подозреваемых террористических организаций.Эту систему можно рассматривать как плюсы, так и минусы. Это дает любому доступ к финансовым счетам, но также позволяет преступникам более легко совершать операции. Многие утверждали, что хорошее использование криптовалюты, такое как банковское дело в небанковском мире, перевешивает плохое использование криптовалюты, особенно когда большая часть незаконной деятельности по-прежнему осуществляется за счет необнаруживаемых денежных средств.

Многие утверждали, что хорошее использование криптовалюты, такое как банковское дело в небанковском мире, перевешивает плохое использование криптовалюты, особенно когда большая часть незаконной деятельности по-прежнему осуществляется за счет необнаруживаемых денежных средств.

Постановление

Многие в криптопространстве выразили обеспокоенность по поводу государственного регулирования криптовалют. В то время как становится все труднее и почти невозможно положить конец чему-то вроде Биткойна по мере роста его децентрализованной сети, правительства теоретически могут сделать незаконным владение криптовалютами или участие в их сетях.

Со временем это беспокойство стало меньше, поскольку крупные компании, такие как PayPal, начали разрешать владение и использование криптовалют на своей платформе.

Что ждет блокчейн дальше?

Впервые предложенный в качестве исследовательского проекта в 1991 году, блокчейн с комфортом перестраивается в конце двадцатых годов. Как и большинство миллениалов его возраста, блокчейн стал объектом пристального внимания общественности за последние два десятилетия, при этом компании по всему миру размышляют о том, на что способна технология и в каком направлении она будет двигаться в ближайшие годы.

Как и большинство миллениалов его возраста, блокчейн стал объектом пристального внимания общественности за последние два десятилетия, при этом компании по всему миру размышляют о том, на что способна технология и в каком направлении она будет двигаться в ближайшие годы.

Благодаря тому, что многие практические приложения для этой технологии уже внедрены и исследуются, блокчейн наконец-то делает себе имя в возрасте 27 лет, в немалой степени благодаря биткойнам и криптовалюте. Как модное слово на языке каждого инвестора в стране, блокчейн призван сделать бизнес и правительственные операции более точными, эффективными, безопасными и дешевыми с меньшим количеством посредников.

По мере того, как мы готовимся к третьему десятилетию блокчейна, вопрос больше не в том, «поймут ли» устаревшие компании эту технологию — вопрос в том, «когда».»

Страница не найдена

Образование

Общий

Словарь

Экономика

Корпоративные финансы

Рот ИРА

Акции

Паевые инвестиционные фонды

ETFs

401 (к)

Инвестирование / Торговля

Основы инвестирования

Фундаментальный анализ

Управление портфелем ценных бумаг

Основы трейдинга

Технический анализ

Управление рисками

Рынки

Новости

Новости компании

Новости рынков

Торговые новости

Политические новости

Тенденции

Популярные акции

Яблоко (AAPL)

Тесла (TSLA)

Amazon (AMZN)

AMD (AMD)

Facebook (FB)

Netflix (NFLX)

Симулятор

Твои деньги

Личные финансы

Управление благосостоянием

Бюджетирование / экономия

Банковское дело

Кредитные карты

Домовладение

Пенсионное планирование

Налоги

Страхование

Обзоры и рейтинги

Лучшие онлайн-брокеры

Лучшие сберегательные счета

Лучшие домашние гарантии

Лучшие кредитные карты

Лучшие личные займы

Лучшие студенческие ссуды

Лучшее страхование жизни

Лучшее автострахование

Советники

Ваша практика

Управление практикой

Продолжая образование

Карьера финансового консультанта

Инвестопедия 100

Управление благосостоянием

Портфолио Строительство

Финансовое планирование

Академия

Популярные курсы

Инвестирование для начинающих

Станьте дневным трейдером

Торговля для начинающих

Технический анализ

Курсы по темам

Все курсы

Курсы трейдинга

Курсы инвестирования

Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска.

Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом

О нас

Условия эксплуатации

Словарь

Редакционная политика

Рекламировать

Новости

Политика конфиденциальности

Свяжитесь с нами

Карьера

Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»>

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

M

Investopedia является частью издательской семьи Dotdash.

Страница не найдена

Образование

Общий

Словарь

Экономика

Корпоративные финансы

Рот ИРА

Акции

Паевые инвестиционные фонды

ETFs

401 (к)

Инвестирование / Торговля

Основы инвестирования

Фундаментальный анализ

Управление портфелем ценных бумаг

Основы трейдинга

Технический анализ

Управление рисками

Рынки

Новости

Новости компании

Новости рынков

Торговые новости

Политические новости

Тенденции

Популярные акции

Яблоко (AAPL)

Тесла (TSLA)

Amazon (AMZN)

AMD (AMD)

Facebook (FB)

Netflix (NFLX)

Симулятор

Твои деньги

Личные финансы

Управление благосостоянием

Бюджетирование / экономия

Банковское дело

Кредитные карты

Домовладение

Пенсионное планирование

Налоги

Страхование

Обзоры и рейтинги

Лучшие онлайн-брокеры

Лучшие сберегательные счета

Лучшие домашние гарантии

Лучшие кредитные карты

Лучшие личные займы

Лучшие студенческие ссуды

Лучшее страхование жизни

Лучшее автострахование

Советники

Ваша практика

Управление практикой

Продолжая образование

Карьера финансового консультанта

Инвестопедия 100

Управление благосостоянием

Портфолио Строительство

Финансовое планирование

Академия

Популярные курсы

Инвестирование для начинающих

Станьте дневным трейдером

Торговля для начинающих

Технический анализ

Курсы по темам

Все курсы

Курсы трейдинга

Курсы инвестирования

Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска.

Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом

О нас

Условия эксплуатации

Словарь

Редакционная политика

Рекламировать

Новости

Политика конфиденциальности

Свяжитесь с нами

Карьера

Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»>

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

M

Investopedia является частью издательской семьи Dotdash.

Страница не найдена

Образование

Общий

Словарь

Экономика

Корпоративные финансы

Рот ИРА

Акции

Паевые инвестиционные фонды

ETFs

401 (к)

Инвестирование / Торговля

Основы инвестирования

Фундаментальный анализ

Управление портфелем ценных бумаг

Основы трейдинга

Технический анализ

Управление рисками

Рынки

Новости

Новости компании

Новости рынков

Торговые новости

Политические новости

Тенденции

Популярные акции

Яблоко (AAPL)

Тесла (TSLA)

Amazon (AMZN)

AMD (AMD)

Facebook (FB)

Netflix (NFLX)

Симулятор

Твои деньги

Личные финансы

Управление благосостоянием

Бюджетирование / экономия

Банковское дело

Кредитные карты

Домовладение

Пенсионное планирование

Налоги

Страхование

Обзоры и рейтинги

Лучшие онлайн-брокеры

Лучшие сберегательные счета

Лучшие домашние гарантии

Лучшие кредитные карты

Лучшие личные займы

Лучшие студенческие ссуды

Лучшее страхование жизни

Лучшее автострахование

Советники

Ваша практика

Управление практикой

Продолжая образование

Карьера финансового консультанта

Инвестопедия 100

Управление благосостоянием

Портфолио Строительство

Финансовое планирование

Академия

Популярные курсы

Инвестирование для начинающих

Станьте дневным трейдером

Торговля для начинающих

Технический анализ

Курсы по темам

Все курсы

Курсы трейдинга

Курсы инвестирования

Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска.

Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом

О нас

Условия эксплуатации

Словарь

Редакционная политика

Рекламировать

Новости

Политика конфиденциальности

Свяжитесь с нами

Карьера

Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»>

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

M

Investopedia является частью издательской семьи Dotdash.

Как блокчейн может подорвать банковское дело

Blockchain трансформирует все, от платежных транзакций до того, как деньги собираются на частном рынке. Примет ли традиционная банковская индустрия эту технологию или она заменит ее?

Технология

Blockchain привлекла большое внимание за последнее десятилетие, превратившись выше всяких похвал в нишевые фанатики биткойнов и вошла в основное русло разговоров банковских экспертов и инвесторов.

В сентябре 2017 года генеральный директор JPMorgan Chase Джейми Даймон высмеял Биткойн: «Это хуже луковиц тюльпанов», — сказал он, имея в виду пузырь на голландском рынке тюльпанов 17-го века. «Это плохо кончится. Кого-то убьют ». Ллойд Бланкфейн, старший председатель Goldman Sachs, поддержал эту мысль, сказав: «То, что движется на 20% [за ночь], не похоже на валюту. Это средство для совершения мошенничества ».

Несмотря на скептицизм, остается вопрос, заменят ли блокчейн и технология децентрализованной бухгалтерской книги (DLT) элементы банковской системы или произойдут революционные изменения.

И эта очень громкая и публичная реакция банков на криптовалюту порождает еще один вопрос: чего должны бояться банки?

Короткий ответ — «много».

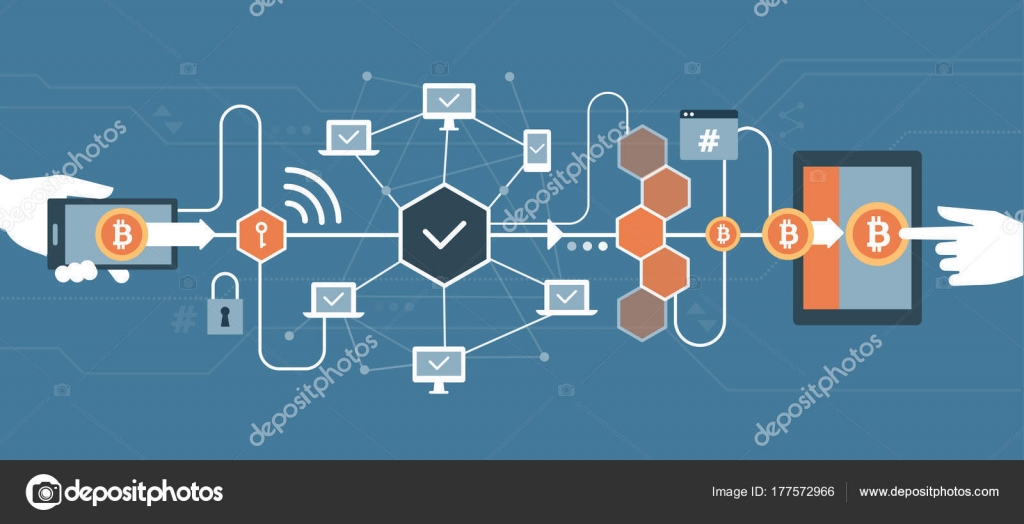

Блокчейн и банковское дело: роль DLT в финансовых услугах

Технология

Blockchain позволяет ненадежным сторонам прийти к соглашению о состоянии базы данных без использования посредников. Предоставляя реестр, которым никто не управляет, блокчейн может предоставлять определенные финансовые услуги, такие как платежи или секьюритизация, без необходимости в банке.

Кроме того, блокчейн позволяет использовать такие инструменты, как «умные контракты», самоисполняющиеся контракты, основанные на блокчейне, которые потенциально могут автоматизировать ручные процессы, от обработки требований и требований до распространения содержимого завещания.

Для случаев использования, которые не требуют высокой степени децентрализации, но могут выиграть от лучшей координации, двоюродный брат блокчейна, «технология распределенного реестра (DLT)», может помочь корпорациям установить лучшее управление и стандарты в отношении обмена данными и совместной работы.

Технология блокчейн

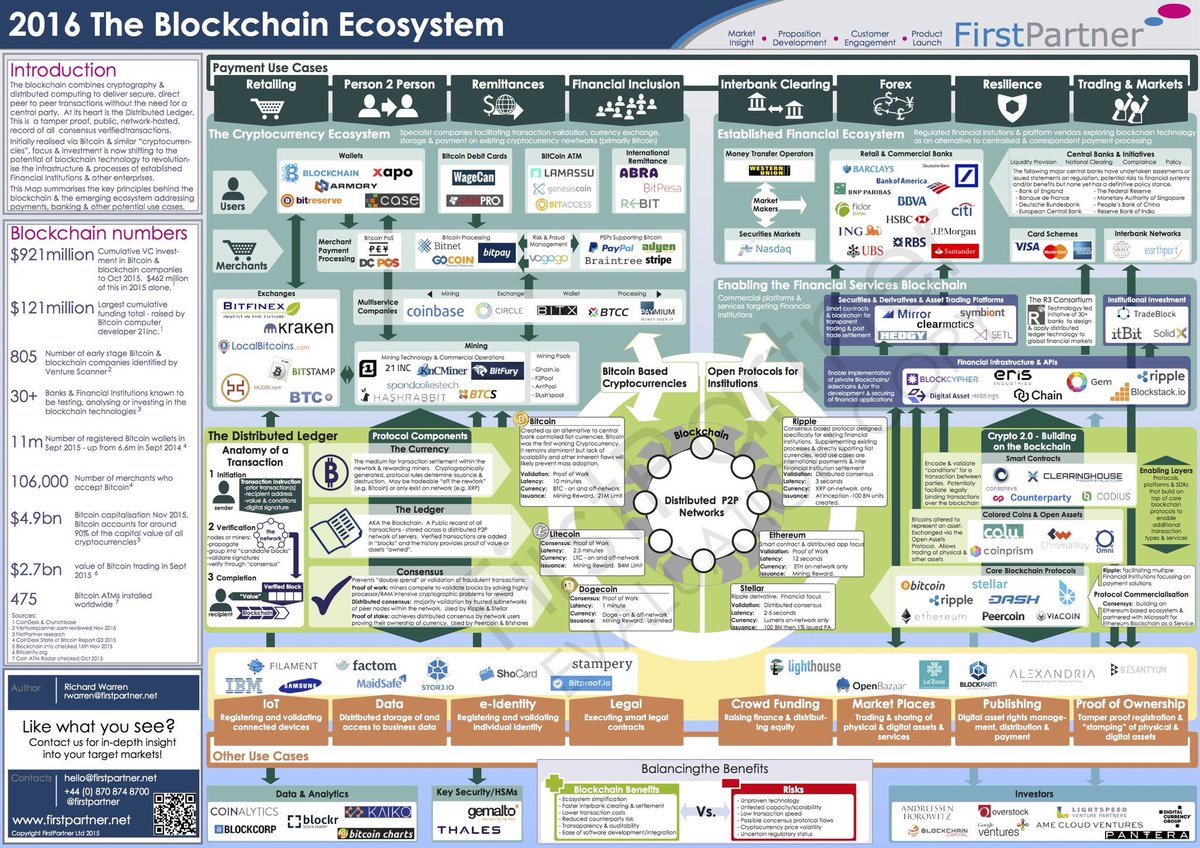

и DLT имеют огромную возможность подорвать банковскую отрасль на сумму более 5 трлн долларов за счет устранения посредников в ключевых услугах, предоставляемых банками, в том числе:

- Платежи: Создав децентрализованную бухгалтерскую книгу для платежей (например, биткойн), технология блокчейна может облегчить более быстрые платежи с более низкими комиссиями, чем у банков.

- Системы клиринга и расчетов : Распределенные бухгалтерские книги могут снизить операционные расходы и приблизить нас к транзакциям в реальном времени между финансовыми учреждениями.

- Сбор средств: Первоначальные предложения монет (ICO) экспериментируют с новой моделью финансирования, которая отделяет доступ к капиталу от традиционных услуг и фирм по привлечению капитала.

- Ценные бумаги: Путем токенизации традиционных ценных бумаг, таких как акции, облигации и альтернативные активы, и размещения их в общедоступных блокчейнах технология блокчейн может создать более эффективные, функционально совместимые рынки капитала.

- Займы и кредит: Устраняя необходимость в привратниках в сфере ссуд и кредитов, технология блокчейн может сделать более безопасным заимствование денег и обеспечить более низкие процентные ставки.

- Торговое финансирование: Заменив обременительный процесс коносаментов в сфере торгового финансирования, технология блокчейн может повысить прозрачность, безопасность и доверие между участниками торговли во всем мире.