Долгосрочная покупка акций: почему выгодно покупать акции на долгий срок

Содержание

Стратегия долгосрочного инвестирования

Успех долгосрочного инвестирования в большей степени состоит не в том, что вы делаете, а в том, чего вы не делаете. Нат Стюарт (Nat Stewart) в своей статье “Ловушки инвестора” перечисляет наиболее крупные подводные камни, которые наносят вред результатам инвестирования.

Инвестиции в акции США и IPO

- Выберите идею. Эксперты уже отобрали лучшие

- Составьте портфель из акций

- Попробуйте с $10

Покупка на максимуме, продажа на минимуме

Самая важная “скрытая” ошибка, это “проблема доходности, взвешенной по деньгам”. Несложно найти потрясающие воображение доходности, показанные фондовым рынком, взаимным фондом или ETF. Но в реальном мире инвесторы, вкладывающие свой капитал, зарабатывают совсем другие суммы по простой причине: не учитывается фактический момент времени, когда инвестор вкладывает деньги.

Время начала инвестирования сильно влияет на реальную доходность.

Исследования показали, что средний инвестор отстает от своих собственных инвестиционных инструментов примерно на 2% в год.

Покупка на максимуме и продажа на минимуме – это именно то, что делает большинство людей со своими реальными деньгами, и это с течением времени убивает доходность стратегии долгосрочного инвестирования.

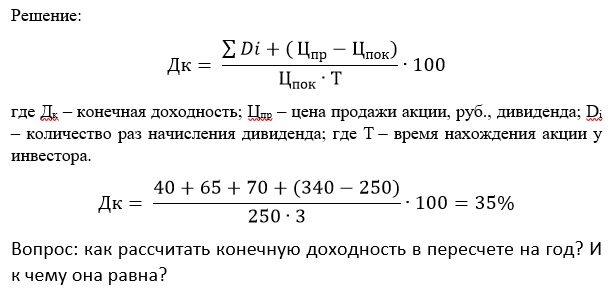

Больший риск = большая доходность

Многим инвесторам была продана идея, что чрезвычайно рискованные инвестиции необходимы, чтобы получить более высокую долгосрочную доходность. Больший риск = большая доходность. Разве не хорошая теория? Проблема в том, что в реальном мире она не работает.

Объективные свидетельства говорят о том, что за редким исключением инвестиции с более высокой степенью риска имеют среднюю прибыль, которая хуже, чем при консервативных инвестициях в ценные бумаги той же категории (например, акции с низким риском по сравнению с акциями с высоким риском).

Эта концепция была доказана Эриком Фалькенштайном, который написал на эту тему прекрасную книгу “Потерянная премия за риск: почему работает инвестирование в низкую волатильность”. Если придерживаться “скучных” или “консервативных” инвестиций, то это на самом деле увеличит ожидаемую доходность.

Если придерживаться “скучных” или “консервативных” инвестиций, то это на самом деле увеличит ожидаемую доходность.

Чрезмерные издержки портфеля

Для большинства инвесторов самым сильным разрушителем доходности являются чрезмерные издержки портфеля. Эта категория включает в себя комиссию за управление, чрезмерные торговые и налоговые издержки. Оборачиваемость портфеля среднего взаимного фонда составляет примерно 70% в год. Без подтвержденных торговых преимуществ это безумно глупо.

Три простых правила

К счастью, эти основные ошибки имеют довольно простые решения, каждое из которых может все изменить, если применяется с должной дисциплиной.

1. Не увлекайтесь избыточным инвестированием. Если колебания стоимости акций заставляют ваше сердце трепетать, то, скорее всего, вы излишне вложили средства по отношению к вашей зоне психологического комфорта. Всегда имейте “денежную подушку” для непредвиденных расходов, это очень важно. Избегайте высокого риска, лотерейного стиля инвестирования и больших оборотов портфеля. Чрезмерная торговля для подавляющего большинства инвесторов создает много проблем для долгосрочных результатов.

Избегайте высокого риска, лотерейного стиля инвестирования и больших оборотов портфеля. Чрезмерная торговля для подавляющего большинства инвесторов создает много проблем для долгосрочных результатов.

2. Выберете свой временной горизонт. Многие инвесторы не понимают, на каком временном горизонте для инвестиций им остановиться. Если вы считаете, что являетесь “долгосрочным инвестором”, но в то же время хотите иметь легкий доступ ко всей вложенной сумме, то в вашем плане есть внутренний конфликт, который в самый неподходящий момент приведет вас к ошибкам.

3. Владейте портфелем из бизнесов, а не “финансовым продуктом”. Долгосрочные инвестиции работают, потому что у инвесторов есть возможность заработать средства, которые являются результатом реального бизнеса. Рынок склонен колебаться сильнее, чем базовые оценки бизнеса. Если вы понимаете это, вам легче держать инвестиции во время сложных периодов.

Топ-3 акций для долгосрочного инвестирования

Разумная инвестиционная стратегия предполагает дальновидность. Как сказал Уоррен Баффет: «Если вы не планируете владеть акциями в течение 10 лет, даже не думайте о том, чтобы владеть ими в течение 10 минут».

Как сказал Уоррен Баффет: «Если вы не планируете владеть акциями в течение 10 лет, даже не думайте о том, чтобы владеть ими в течение 10 минут».

Лучший способ получить прибыль на фондовом рынке: войти и остаться. Терпение – это добродетель, а сложные проценты – ваш друг.

Тем не менее проблема заключается в том, как найти правильные акции для долгосрочного портфеля. Вся необходимая информация находится в свободном доступе, но ее много, и поток данных может легко сбить с толку. Вот где на помощь приходит Smart Score от TipRanks. Smart Score – это инструмент сортировки данных, который сопоставляет собранную информацию в базе данных TipRanks об эффективности более 9 тысяч акций и оценивает ее по 8 важным критериям. Результатом является балл, указывающий на общее направление, в котором, вероятно, будет развиваться компания в предстоящем году.

Баллы Smart Scale ранжируются от 1 до 10, где 10 – это высшая оценка. 10 баллов являются хорошей отправной точкой для инвесторов, нацеленных на долгосрочные стратегии инвестирования. Финансовые эксперты отобрали для вас три компании, оцененные высшим баллом.

Финансовые эксперты отобрали для вас три компании, оцененные высшим баллом.

1. FormFactor

Начнем с полупроводниковой промышленности, где FormFactor является важным поставщиком высококачественного оборудования, необходимого для производства микросхем DRAM и Flash. Компания проектирует, разрабатывает и продает наборы датчиков и другие испытательные устройства, которые пользуются постоянно растущим спросом по мере расширения индустрии микросхем, где каждый чип, поступающий на продажу, должен пройти режим тестирования.

FormFactor хорошо зарекомендовала себя в текущем рыночном цикле спада и последующего восстановления. Акции выросли на 64% с мартовского дна, опередив индексы Dow Jones и S&P 500.

Кроме того, компания может похвастаться сильными выручкой и прибылью. EPS за первые два квартала этого года действительно упала по сравнению с четвертым кварталом, но при этом значительно превысила ожидания аналитиков. Судя по прогнозам на третий квартал, прибыль на акцию будет соответствовать уровням до наступления пандемии. Примечательно, что FormFactor удавалось превосходить прогнозы по прибыли в каждом из последних трех кварталов.

Судя по прогнозам на третий квартал, прибыль на акцию будет соответствовать уровням до наступления пандемии. Примечательно, что FormFactor удавалось превосходить прогнозы по прибыли в каждом из последних трех кварталов.

Аналитик Крейг Эллис из Craig-Hallum пишет о компании следующее: «Мы считаем, что FormFactor находится в выигрышном положении благодаря удачным сделкам M&A, а также увеличению прибыли на акцию, поэтому мы видим большой потенциал для дальнейшего роста. В целом, мы считаем, что положительные моменты для бизнеса предприятия перевешивают отрицательные, и сохраняем прогноз по прибыли на акцию в 2020-2022 календарных годах выше среднего по Уолл-стрит».

Эллис рекомендует акции FormFactor к покупке, а его ценовой ориентир в $45 предполагает впечатляющий потенциал роста на 65% от текущих уровней.

За последние два месяца шестеро аналитиков Уолл-стрит советовали покупать и только один – удерживать. Средний ценовой ориентир на уровне $35 говорит о том, что в ближайшие 12 месяцев бумаги могут вырасти на 27%.

2. EverQuote

Следующая в сегодняшнем списке EverQuote – онлайн-маркетплейс для страховой отрасли. Основываясь на широкой доступности информации в нашем цифровом мире, компания разработала платформу, которая позволяет клиентам и страховым компаниям находить друг друга путем поиска предложений по полисам и ценовым категориям.

Клиенты могут покупать страховые полисы в автомобильном и имущественном секторах, а также в секторе здравоохранения – услуга предоставляется бесплатно. Прибыль EverQuote складывается из комиссионных, выплачиваемых поставщиками полисов во время покупки.

Последний отчет EverQuote за второй квартал показал чистый убыток в $0,1 на акцию, что вдвое превысило прогнозируемый убыток в $0,05. Тем не менее выручка продемонстрировала уверенный рост. Выручка от автомобильного страхования выросла на 29,7% по сравнению с аналогичным периодом прошлого года, в то время как выручка от страхования жилья, жизни и здоровья суммарно увеличилась на 133,2% по сравнению с аналогичным периодом прошлого года. Общая выручка выросла на 41% по сравнению со вторым кварталом прошлого года до $78,3 млн.

Общая выручка выросла на 41% по сравнению со вторым кварталом прошлого года до $78,3 млн.

Аарон Кесслер из Raymond James пишет об EverQuote следующее: «Мы сохраняем нашу оценку «выше средней по рынку »… учитывая: 1) позицию EverQuote как ведущего рынка страховых услуг с большим общим объемом целевого рынка, постепенно переходящим в онлайн; 2) сильный рост выручки, частично обусловленный инвестициями в технологии; и 3) ожидание значительного увеличения маржи EBITDA за счет увеличения левериджа операционных расходов».

Аналитик рекомендует покупать. Его ценовой ориентир на уровне $63 за штуку предполагает наличие сильного потенциала роста на 69% за год.

Пятеро аналитиков Уолл-стрит также советуют покупать, один рекомендует продавать. Средний ценовой ориентир на уровне $64,80 немного выше, чем у Кесслера, и подразумевает потенциал роста на 74%.

3. Barrett Business Services

Последняя компания в списке, Barrett Business Services, начинала с кадрового сектора, но с тех пор превратилась в крупного консультанта и поставщика услуг для малого бизнеса. Компания предлагает малым предприятиям ряд экономичных аутсорсинговых услуг для содействия успеху: управление персоналом и расчет заработной платы, снижение рисков и бизнес-планирование.

Компания предлагает малым предприятиям ряд экономичных аутсорсинговых услуг для содействия успеху: управление персоналом и расчет заработной платы, снижение рисков и бизнес-планирование.

Barrett продемонстрировала высокий уровень устойчивости к эпидемии коронавируса, а прибыль в первой половине 2020 года осталась стабильной – в рамках исторической модели компании. Падение в первом квартале и восстановление во втором квартале соответствовали показателям годичной давности.

Аналитику Терри Тиллману из Roth Capital нравятся результаты компании. Он пишет: «Мы ожидаем, что акции будут расти по мере того, как инвесторы переключат внимание на долгосрочную перспективу и потенциал органического роста бизнеса. Финансовое состояние Barrett находится на отличном уровне, включая $130 млн неизрасходованных денежных средств на балансе, что предоставляет фирме гибкость для реализации инициатив роста, включая нацеливание на более крупный адресный рынок, обеспечиваемый платформой myBBSI и географической экспансией».

Мартин советует покупать, а его ценовой ориентир в $84 предполагает потенциал роста на 47% за год.

Трое аналитиков Уолл-стрит также рекомендуют акции компании к покупке. Средний ценовой ориентир составляет $78,67, что предполагает потенциал роста на 37% от текущих уровней.

Стратег Jefferies по акциям Стивен Де Санктис считает, что инвесторы слишком зациклились на таких крупных технологических предприятиях, как FAANG – Facebook, Apple, Amazon.com, Netflix и Google, дочерняя компания Alphabet.

«По моему мнению, люди просто не осознают, что рост прибыльности и текущие тренды на самом деле намного шире, – говорит Де Санктис в интервью для Marketwatch. – Они по-прежнему полностью сосредоточены на теме удаленной работы и на компаниях, которые имеют лучший баланс и рост выручки».

Продолжение

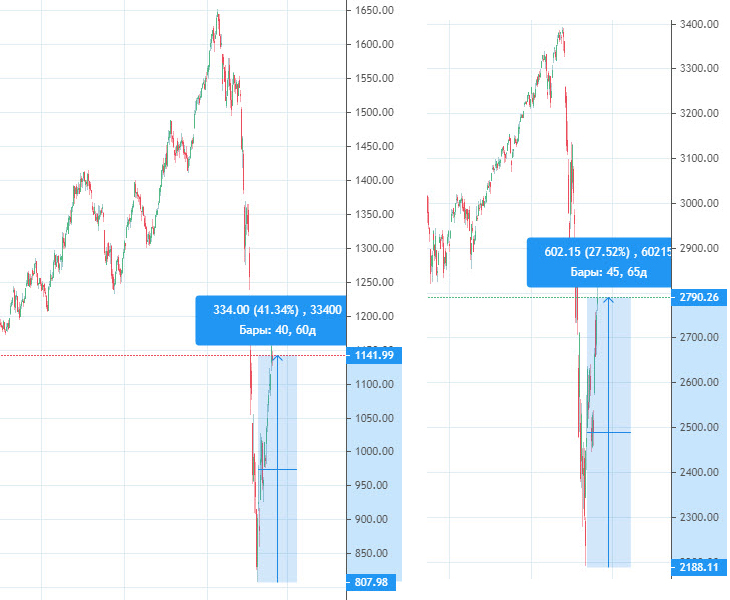

Инвестиции в акции — Сколько можно заработать, примеры

Может ли простой смертный заработать миллион долларов?

99,99% людей считают этот вопрос риторическим, причем, только в отрицательном смысле, но вот в самом начале приведем один наглядный пример: возьмём небольшой стартовый капитал в 1000 долларов и вложим его на 55 лет под 20% годовых (средняя доходность фондового рынка). Вот что мы имеем на выходе:

Вот что мы имеем на выходе:

| Количество лет | Доход |

|---|---|

| 3 | $1 728 |

| 5 | $2 488 |

| 10 | $6 192 |

| 15 | $15 407 |

| 20 | $38 338 |

| 25 | $95 396 |

| 30 | $237 376 |

| 35 | $590 668 |

| 45 | $1 469 772 |

| 50 | $3 657 262 |

| 55 | $9 100 438 |

Ваша тысяча через тридцать восемь лет превратится в один миллион долларов. И для этого не нужно иметь большой стартовый капитал или работать не покладая рук. Теперь вы понимаете, что богачи с Wall Street – это не такие уж сказочные люди, все вполне реально и обоснованно. Напрашивается резонный вопрос – можно ли заработать быстрее или что делать 38 лет?

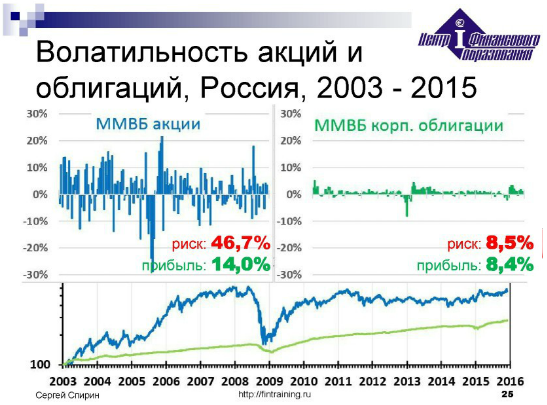

При небольшой аналитике вы можете торговать акциями в течение дня, вот сколько вы можете заработать за день на самых известных акциях:

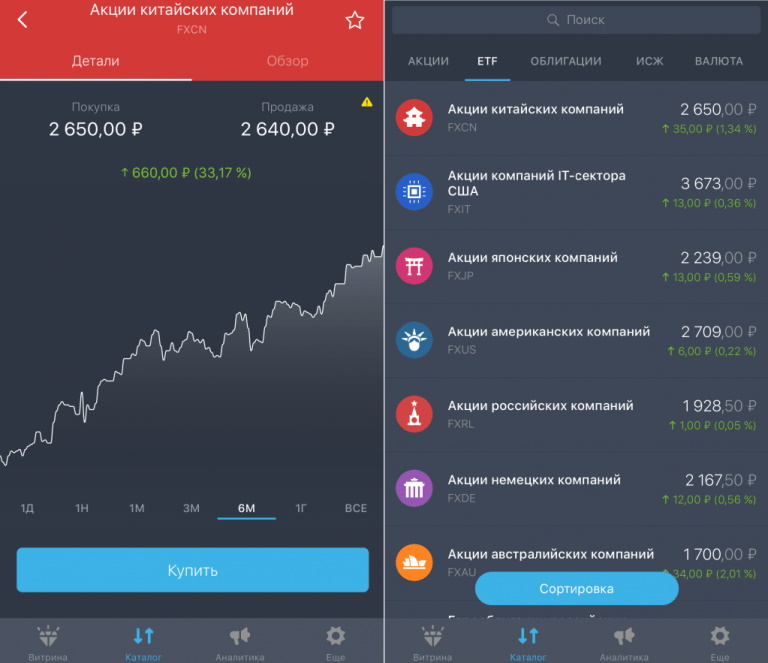

При этом известно, что максимальную прибыль могут дать не только самые распространенные акции. Но если такой подход кажется вам утомительным, то вот сколько можно заработать на акциях за 7 месяцев:

Но если такой подход кажется вам утомительным, то вот сколько можно заработать на акциях за 7 месяцев:

Эта стратегия называется – Купи и держи, и даже она способна приносить хорошие доходы.

Теперь обо всём по – порядку.

Инвестиции в акции для начинающих

Перед тем как купить акции, нужно понимать, зачем вы это делаете. Понятно, что ваша цель, заработать, но сколько и за какое время? И что вы будете делать с деньгами? Наверное, вы подумаете «почему это важно знать перед тем, как купить акции»? Дело в том, что вы можете купить акции компании Coca-Cola и получать 10-15% ежегодного дохода или же купить акции биотехнологической компании по разработке фармако- и косметических изделий и заработать более 1000% за год. Многие считают, что инвестиции в акции Microsoft или Google надежны, но эти компании уже стоят миллиарды долларов, что же им нужно сделать, чтобы подорожать в 2 раза?

А вот похоронному бюро, компании по утилизации отходов, небольшой кондитерской… достаточно лишь увеличить рынок сбыта для десятикратного роста.

Начнём с очевидного – дивиденды. Это способ, конечно не основной – дивидендная доходность не очень высока, но, как пример: стоимость одной акции компании Procter & Gamble Co – 66,20 долларов, а дивидендная доходность + 3,17%, т.е. 2,1 доллара. Следовательно, купив на 1000 долларов 15 акций, можно получить свои 31,5 доллар. Если акции выросли за год на 20%, то плюс 3,17% будет отличным бонусом, тем более эти деньги вы можете реинвестировать и в следующем году получить еще больше прибыли в денежном выражении. Используя такой вид заработка, можно иметь стабильный доход, который с каждым годом будет увеличиваться.

Где купить, кому продать?

Все операции с ценными бумагами регулируются законодательно. Специальные структуры ведут учёт и контролируют все сделки. Основные участники купли – продажи:

- Биржа – полностью организовывает торги;

- Брокер – предоставляет возможность частным лицам участвовать в торгах;

- Депозитарий – контролирует учёт прав собственности на ценные бумаги.

Чтобы начать куплю – продажу, достаточно выбрать толкового брокера, открыть счёт, внести начальный капитал на счёт и дать распоряжение брокеру на покупку акций (по телефону или самостоятельно по интернету).

Не так страшен брокер, как его рисуют

Как инвестировать в акции

Многие из нас с предубеждением относятся к такой профессии, как брокер. Некоторые не склонны им доверять, а некоторые вообще боятся как огня, мотивируя это тем, что он оставит их «без последних штанов». Но так ли это на самом деле? Давайте разберёмся.

Работа брокера схожа с работой риелтора по продаже квартир. Представьте себе, что человек, заточенный на процент от купленной вами квартиры, будет специально показывать вам варианты ненадлежащего качества, заранее понимая, что вы от них откажетесь. Логично? Конечно, нет. Вот так и брокер. Ему выгодно, чтобы вы зарабатывали.

Хороший брокер, как и хороший парикмахер, стоит дороже, зато и результат у него выше. Собираясь на важное мероприятие, вы ведь не рискнёте подстричься у студента – парикмахера, вот так и тут.

Тем более, что сегодня брокер – это целая команда финансовых аналитиков, работающая, как сложный механизм швейцарских часов – точно и безошибочно.

Что лучше купить? Когда лучше купить?

Чтобы правильно оценить привлекательность акций, необходимо освоить два вида анализа: фундаментальный и технический анализ. Простыми словами:

- Фундаментальный – оценка предприятия по её финансовым показателям;

- Технический – оценка динамики котировок ценных бумаг.

Если совсем просто, фундаментальный анализ отвечает нам на вопрос «что лучше купить», а технический – «когда лучше купить».

Теперь краткий ликбез. Наиболее ликвидные акции – это «голубые фишки». Акции таких компаний надёжны, бизнес стоек к перипетиям рынка. Такие акции принадлежат гигантам. Менее ликвидны, но не менее перспективны ценные бумаги «второго и третьего» эшелонов. Тут компании поменьше, но иногда могут дать фору, ведь чтобы Google вырасти в 2 раза, потребуется свернуть горы, а сети розничных магазинов – всего лишь открыть еще несколько маркетов. Поэтому лучше иметь и те и другие.

Поэтому лучше иметь и те и другие.

Важно помнить и об управлении рисками – это когда все яйца не кладут в одну корзину. Т.е. средства распределяем по разным «корзинам». Не нужно вкладывать все деньги в акции одной компании, лучше иметь в портфеле 10 разных компаний, чем одну или две.

Популярные стратегии инвестиции в акции

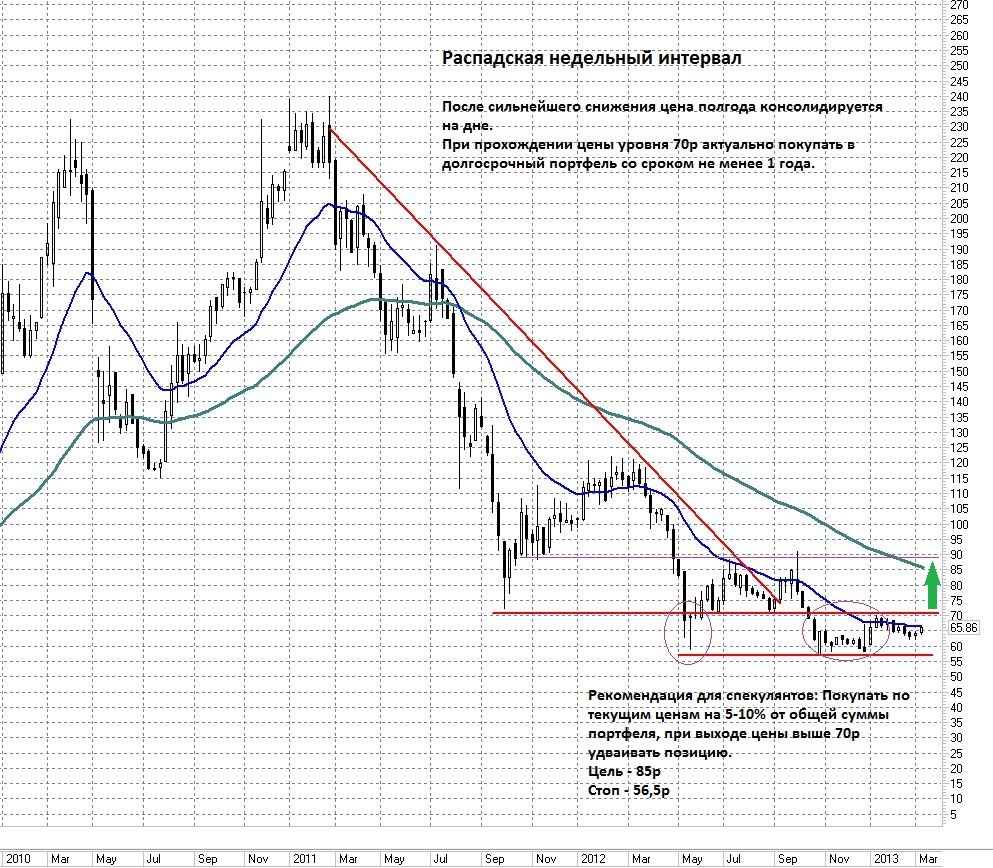

- Купить и держать. Суть проста – купить акции и держать до момента поднятия курса. Стратегия долгосрочная, поэтому быстрых денег не заработаешь, но правильно оценив потенциал выбранной компании, можно получить неплохой доход.

- Накопление. Немного сложнее – необходимо постепенно накапливать инвестиционный портфель, докупая определённое количество акций и реинвестировать дивиденды. За несколько лет портфель, сформированный на основе дивидендной доходности и накоплений, принесёт кругленькую сумму.

- Поймай волну. Предполагаемая прибыль выше, но стратегия рискованнее.

Суть проста – ждём кризис, скупаем недорого, а после кризиса продаём дорого. Это примитивное описание стратегии, но понятное.

Суть проста – ждём кризис, скупаем недорого, а после кризиса продаём дорого. Это примитивное описание стратегии, но понятное.

Безусловно, принцип стратегий описан не профессиональным языком – это просто информация для размышления, которая может сподвигнуть к серьёзному экономическому анализу финансового рынка.

Пример покупки и заработка на акциях

Мы хотим показать пример одной из многих сделок с покупкой акций. Мы уже много лет работаем с брокером FinmaxFX, который регулируется ЦРОФР.

Для покупки мы выбрали акции Ferrari (0,10 лот):

Уже через несколько рабочих дней, всего 0,10 лота принесли $101,2 прибыли:

Для того, чтобы зафиксировать прибыль, мы решили закрыть сделку:

Итоги сделки можно посмотреть на этой же странице торговой платформы на вкладке Сделки:

Покупка акций Феррари принесла хорошую прибыль. Брокер FinmaxFX предлагает огромное количество акций (+2000 со всего мира) и хорошие условия. Здесь можно заключать краткосрочные сделки, получать дивиденды, а также выходить на товарный, валютный и другие рынки.

Здесь можно заключать краткосрочные сделки, получать дивиденды, а также выходить на товарный, валютный и другие рынки.

Успех бывает разным, а доллары – одинаковы.

Нам всегда кажется, что инвестиции в акции – это слишком сложная штука, подвластная только богатым и знаменитым. Но при этом мы всегда забываем, что покупка ценных бумаг – долгосрочная стратегия благополучия. И тот, кто сейчас уже богат и знаменит, тоже когда-то начинал с нуля.

Опрос: Какие акции вам больше хотелось бы купить?Poll Options are limited because JavaScript is disabled in your browser.

Познакомитесь поближе с некоторыми успешными инвесторами мира:

Питер Линч

Он родился в 1944 году в Бостоне. Семья жила небогато, и маленькому Питеру приходилось много работать с малых лет. В 1954 году в его семье случилось горе – умер отец, и чтобы прокормить семью, мальчик подрабатывал, как мог: убирал, выносил мешки с мусором, подавал мячи в городском гольф клубе. Посмотрев и послушав богатых игроков, у ребёнка появилась мечта – стать богатым, во что бы то ни стало.

Посмотрев и послушав богатых игроков, у ребёнка появилась мечта – стать богатым, во что бы то ни стало.

Именно из бесед посетителей клуба, Питер впервые и узнал, пока ещё не понятные слова: биржа, фонд, акции, капитал. Успешно окончив школу, он поступил в колледж, а после в Уртонский Университет, где стал магистром.

К двадцати годам Линч накопил первый капитал – тысячу долларов, и вложил их в ценные бумаги авиакомпании. Инвестиции в акции принесли ему в дальнейшем 10000 долларов. В 1969 году у Линча появилась первая солидная работа – аналитик в Fidelity. В отличие от своих коллег, Питер много и упорно трудился, а вот на оценку макроэкономики тратил не более 15 минут в день. Питер не очень любилопционы и фьючерсы, предпочитая исследования компании. Это помогло ему рассмотреть потенциал в компаниях Pier 1 Imports, Taco Bell, Dunkin’ Donuts. По его убеждению, успех ожидает те корпорации, которые показывают небольшую, но стабильную динамику роста. Доказательством его теории может стать легендарный Chrysler, акции которого выросли в двадцать раз всего за 15 лет.

Вложивший в 1977 году свои 10000 долларов в фонд, в котором работал, уже к 1990 году Линч заработал на них 288 000 долларов.

В 46 лет Питер Линч становится вице-президентом этого фонда. А на сегодняшний день успешный миллионер даёт несколько советов своим ученикам:

- без риска не будет финансового благополучия;

- ошибки – это путь к успеху;

- нельзя поддаваться эмоциям;

- не делайте преждевременных выводов из долгосрочных инвестиций;

- никогда не отступайте от правил.

Линда Рашке

История уникальной женщины, сумевшей заработать огромное состояние, сделав торги своей стихией и стилем жизни. Даже будучи беременной, она торговала вплоть до момента родов, а потом шутила:

Я не могла торговать, пока рожала, так как было 4 утра, и биржи не работали.

А через два часа после рождения дочери, Линда уже совершила сделку, принесшую ей довольно крупную сумму.

Ещё в подростковом возрасте Рашке хотела стать брокером, однако после выпуска из колледжа она не прошла отбор на фондового брокера. Но покидать торговый зал Линда не собиралась, и просто наблюдая за всеми перипетиями торгов, набиралась опыта, это заметили и предложили ей стать трейдером.

Но покидать торговый зал Линда не собиралась, и просто наблюдая за всеми перипетиями торгов, набиралась опыта, это заметили и предложили ей стать трейдером.

Потенциальная и амбициозная, Линда быстро завоевала уважение и авторитет в коллективе. В этом зале за 6 лет работы Рашке освоила тихоокеанскую и филадельфийскую биржи. И несмотря на прокол на старте карьеры, её прибыль стремительно росла. В 1986 годудевушка попадает в автокатастрофу, что вынуждает её работать не в зале, а в офисе. Именно тут она и поняла, что такой вид торговли ей нравится больше, и Линда оборудует свой офис дома, что позволяет ей каждый год увеличивать свой капитал.

Принцип инвестиций в акции у Рашке заключался в покупке недооцененных акций с последующей их продажей. Часть акций она всегда оставляла в своём портфеле, что позволило сделать запас прочности на долгие годы.

Линда с радостью делится историями своих успехов и падений и не перестаёт повторять, что желание заработать движет человеком со страшной силой, делая его богаче и успешнее.

Рекомендованные для вас статьи:

Ингеборга Моотц

История этой немолодой дамы, теперь уже миллионера, заставляет задуматься над тем, а достаточно ли мы прилагаем энергии в достижении своей цели.

Родившаяся в 1922 году, пожилая леди достигла невероятного, всего за восемь лет (будучи на пенсии), она сколотила миллионное состояние на поприще трейдерства.

Прожившая всю жизнь в городке Гисен, в семье, где было двадцать четыре ребёнка и постоянная нехватка денег, она часто вспоминает своё детство и 54 года бедности. Вышедшая из небогатой семьи, юная Ингеборга Моотц надеялась, что с замужеством всё изменится, но скупость мужа не позволила ей почувствовать другую жизнь. Денег он ей практически не давал, на работу не отпускал, и так продолжалось до начала 90-х, пока Мисс Моотц не узнала о возможности заработка на дому.

Уговорами и скандалами Ингеборга вынудила мужа подарить ей акции компании VEBA, стоимостью на тот момент 40000 марок. Именно инвестиции в акции в дальнейшем помогли ей заработать первые 2 миллиона евро. Последующая продажа этих акций принесла 100% прибыль, которая была тут же вложена в акции различных банков.

Именно инвестиции в акции в дальнейшем помогли ей заработать первые 2 миллиона евро. Последующая продажа этих акций принесла 100% прибыль, которая была тут же вложена в акции различных банков.

Принцип её работы – покупка недооценённых акций, которые можно купить дёшево, а продать дорого.

Основой своего успеха Моотц называет интуицию, которая не раз спасала ей жизнь и позволяла зарабатывать капитал. Ежегодно она перебирает свой портфель, продавая одни акции и покупая другие и считает, что главное – это не поддаваться кратковременным колебаниям и не рассчитывать на быстрые деньги.

Стивен Коэн

История успеха этого трейдера особенно поучительна для тех, кто непременно хочет добиться успеха.

Родившийся в Грейт–Неке в многодетной семье учительницы фортепиано и портного, Стив с детства любил две вещи: школу и игру в карты.

Окончив школу, Стивен поступил в Пенсильванский университет, где усердно изучал экономику, фондовые рынки и постоянно играл в покер. Всё это определило его дальнейшую жизнь, особенно понятно это стало, когда он открыл счёт в брокерской конторе на деньги, предназначавшиеся на образование. И этот риск принёс свои дивиденды.

Всё это определило его дальнейшую жизнь, особенно понятно это стало, когда он открыл счёт в брокерской конторе на деньги, предназначавшиеся на образование. И этот риск принёс свои дивиденды.

В 1978 году Стивена приглашают на работу в Gruntai, где он зарабатывает для конторы по сто тысяч долларов в день. И через шесть лет становится управляющим инвестиционным портфелем, стоимостью семьдесят пять миллионов долларов. В 1992 году Коэн покидает компанию иоткрывает хэджфонд с инвестициями, на тот момент в двадцать миллионов долларов, а сегодняшний день – двенадцать миллиардов долларов. За год размер капитала фонда увеличился в два раза, а к 1995му акции компании возросли на 400% на недооценённых акциях.

Сегодня в компании Стивена работает более шестисот человек, а он по-прежнему совершает самостоятельные сделки, делая более 15% прибыли всей компании.

Принцип заработка Коэна – это краткосрочная прибыль, он – полная противоположность Баффета.

Благодаря непрерывной работе и слаженной команде, даже сейчас, когда данная методика работы уже практически не работает, команда Стивена продолжает показывать сногсшибальные результаты.

И на личном фронте у мистера Коэна всё отлично – огромный особняк, где живёт его супруга с детьми, коллекция предметов искусства и всё, что можно хотеть от жизни.

Вместо эпилога

Успешные инвестиции в акции

Инвестиции в акции – все просто и понятно. Приведённые в начале статьи цифры служат прямым доказательством реальности в достижении заветной цели, а истории обычных людей, добившихся успеха – прямое тому подтверждение. Может быть вы скажете, что они покупали акции зарубежных компаний, а российский финансовый рынок не настолько прочный. Возможно, в чём-то вы правы. Ну так: «покупайте акции иностранных компаний, кто вам мешает?».

Если вы считаете, что опоздали с золотым ростом акции Apple, Google и других, то да, но через 10 лет вы вновь будете читать статьи, в которых будут говорить о сумасшедшем росте акций компаний нашего времени – вы никуда не опоздали, сегодня и каждый день появляются новые компании на рынке, среди которых есть стократники – акции, которых вырастут в сто раз.

Долгосрочные инвестиции — лучшие варианты долгосрочные инвестиций, примеры, риски

19.08.2020

7745

Автор:

Игорь Смирнов

Фото: pixabay.com

Долгосрочными инвестициями обычно называют вложение на 5-10 лет или дольше. Во всем остальном долгосрочные инвестиции могут сильно разниться. Хотя принципиальных отличий между долгосрочными и краткосрочными инвестициями нет, но есть две часто встречающиеся тенденции. При прочих равных условиях:

Последние новости:

- долгосрочные инвестиции прибыльнее, во-первых потому что доход от вложения пропорционален сроку вложения; во-вторых – некоторые инвестиции приносят доход только спустя довольно долгое время;

- долгосрочные инвестиции обычно более рискованные, за долгое время успевает произойти масса событий, в т.ч. неблагоприятных.

Остальные особенности долгосрочных инвестиций лучше рассматривать на примерах.

Что может быть активом для долгосрочных инвестиций?

Способов сделать долгосрочное вложение довольно много, но все подходящие для этого активы можно объединить в несколько категорий:

- Вложения денег в банки и другие кредитные учреждения.

Это и классические депозиты и связанные с ними варианты, к примеру – депозитные сертификаты;

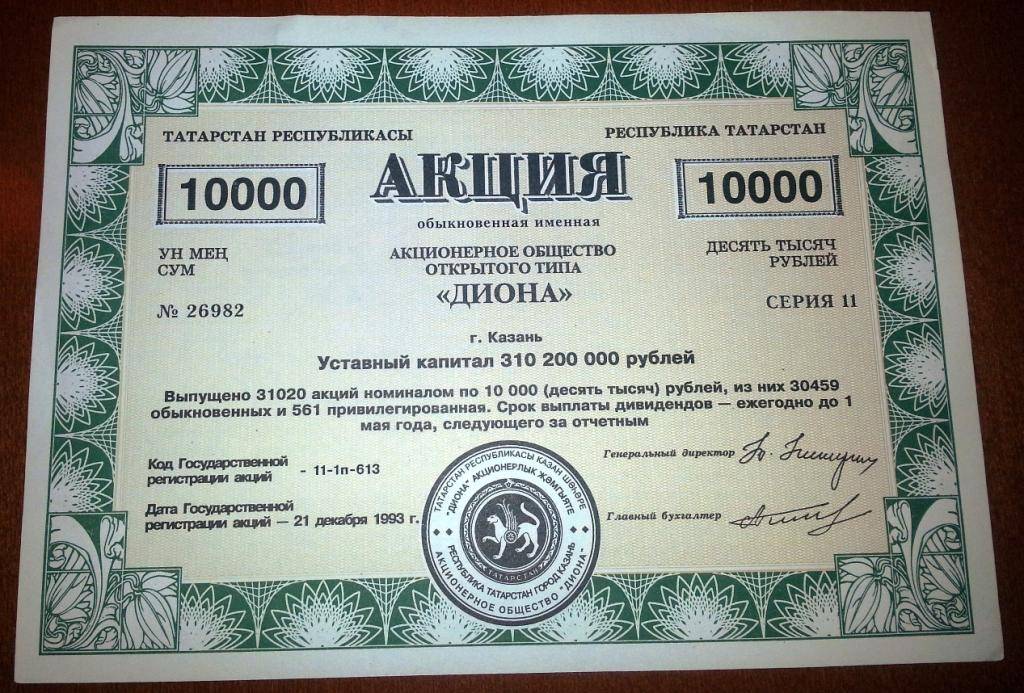

Это и классические депозиты и связанные с ними варианты, к примеру – депозитные сертификаты; - Акции. Сюда относятся привилегированные и простые акции, с начислением дивидендов и правом на управление предприятием; акции с правом свободной продажи и ограничениями.

- Облигации. Для долгосрочных вложений подходят облигации государств, отдельных государственных органов, территориальных единиц, корпораций и банков.

- Недвижимость. Долгосрочные вложения делают в коммерческую и жилую недвижимость, вспомогательные сооружения и пр.

- Драгоценные металлы и камни. Чаще всего речь идет о золоте в слитках. Его покупают в качестве надежного актива, как страховку на случай обвала рынков, прекращения обязательств и пр.

Для долгосрочных инвестиций также годятся произведения искусства, антиквариат, оборудование, права, патенты и обязательства и многие другие материальные активы. Но все эти активы имеют ограниченный оборот, подходят не всем и не для всех ситуаций. Такие вложения не бывают массовыми, и рассматривать их здесь мы не будем. Также не будет рассматривать криптовалюты – их волатильность и положение среди других активов пока непредсказуемы.

Также не будет рассматривать криптовалюты – их волатильность и положение среди других активов пока непредсказуемы.

Как делают долгосрочные инвестиции?

Долгосрочные вложения делают либо напрямую, от своего имени и за свой счет, либо через посредников, которые за вознаграждение покупают активы на деньги клиентов и к выгоде клиентов.

К инвестициям через посредников относятся.

- Покупка ценных бумаг на биржах с помощью брокеров и других профессиональных участников бирж.

- Торговля на небиржевых рынках, в частности – на Форекс, которая тоже обычно идет через профессиональных участников системы.

- Доверительное управление активами клиента. Эту услугу оказывают отдельные управляющие, управляющие компании, банки и др.

- Инвестиционные фонды разного типа. Все они тем или иным способом привлекают деньги клиентов и вкладывают их в какие-то активы для получения прибыли.

Практически все приобретаемое через посредников частный инвестор может купить напрямую. Но иногда это выгодно только при крупных вложениях: когда приобретается дорогой неделимый объект, к примеру – недвижимость, когда дорого обходится вход на рынок – это касается биржевой торговли, и др.

Но иногда это выгодно только при крупных вложениях: когда приобретается дорогой неделимый объект, к примеру – недвижимость, когда дорого обходится вход на рынок – это касается биржевой торговли, и др.

Примеры долгосрочных инвестиций

Варианты долгосрочных инвестиций весьма разнообразны, но некоторые из них требуют специальных знаний, подготовки, условий или имеют особые ограничения. Потому назовем только то, что доступно массовому частному инвестору, в т.ч. начинающему:

✔ Покупка депозитных сертификатов

Это уже не обычные банковские вклады, но ценные бумаги свидетельствующие о вложении определенной суммы, и обязательстве банка вернуть эту сумму в определенное время с оговоренными процентами. Депозитный сертификат чем-то похож на облигацию, его также возможно перепродавать на вторичном рынке.

20 лет назад и ранее депозитные сертификаты приносили до 10% годовых. Однако ставки падали, особенно в последнее десятилетие:

Фото: goodfinancialcents. com

com

Но еще можно приобрести депозитный сертификат на 5 лет со ставкой в 1,6%, часто предлагают сертификаты под 1,3%. Средняя ставка по разным сертификатам за последние 5 лет была около 0,6%, в мае 2020 года она равнялась 0,45%.

Достоинство сберегательных счетов – высокая надежность. Их возврат, в пределах 250 тыс. долл. в США гарантирован на федеральном уровне, наравне с банковскими депозитами. В других странах также подобные системы также существуют.

✔ Приобретение облигаций

По степени надежности облигации идут сразу после банковских депозитных продуктов. Они не гарантированы на государственном уровне, но их надежность обеспечивает эмитент облигаций, т.е. орган их выпустивший и взявший обязательство выкупить их обратно по заранее оговоренной цене.

Степень доходности облигаций обычно обратно пропорциональна их надежности:

- Государственные облигации США предлагаются с доходностью чуть выше нулевой: на 1 месяц – 0,129%; на 10 лет – 0,653%, на 30 лет – 1,411%.

- Немецкие гособлигации идут с отрицательной ставкой от 0,097% до 0,583%. И только облигации на 30 лет обещают доход в 0,008% годовых.

- Государственные облигации Аргентины на 1 год предлагают под 28,90%, 4-летние – 45,81%. Напомним, что эта страна уже неоднократно объявляла дефолт или грозила им, и уже многие годы находится в экономическом кризисе.

Корпоративные облигации стран с устойчивой экономикой обычно имеют положительные ставки, но также не слишком высокие. Ставки падают уже более 3-х десятилетий. Сейчас компании с высокой надежностью назначают по своим облигациям около 3% годовых

Фото: goodfinancialcents.com

У облигаций есть и другие особенности: способ начисления дохода – купонный или дисконтный, способ первичного распространения и пр. Но все это скорее технические детали, чем факторы определяющие доход инвестора.

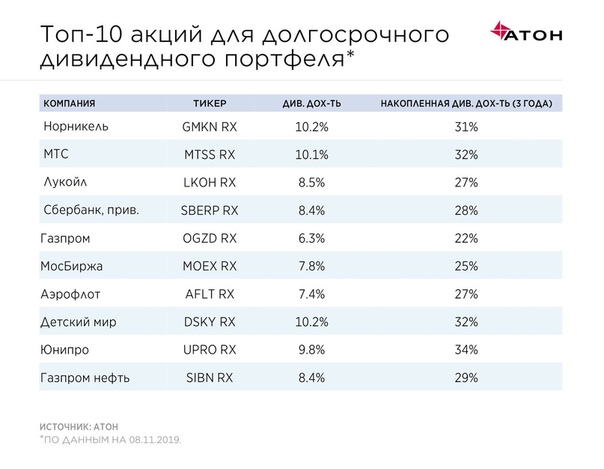

✔ Покупка дивидендных акций

Существует два варианта заработка на акциях: на дивидендах и на росте рыночной цены акций. Эти два дохода часто сочетаются, но лучшего понимания рассмотрим их отдельно.

Эти два дохода часто сочетаются, но лучшего понимания рассмотрим их отдельно.

Есть компании выплачивающие акционерам регулярные и высокие дивиденды. Такие акции называют «дойными коровами» (сash сow) Это привлекает новых покупателей акций на вторичном и первичном рынках, но цена акций может долго оставаться на одном уровне. Есть термин «коэффициент выплаты дивидендов» (payout ratio), который определяется как отношение чистой прибыли компании к сумме дивидендов. Величина этого коэффициента обычно в пределах 25%-75%.

На текущий момент хорошей дивидендной доходностью акций считается 5%-6%.

✔ Покупка акций роста

Акциями роста (growth stocks) называют бумаги тех компаний, которые вкладывают значительную часть прибыли в собственное развитие. Капитал таких фирм растет и, пропорционально этому, растут цены их акций. Предсказать будущую цену акций трудно. Кроме капитала фирмы-эмитента, имеет значение ситуация в сфере деятельности компании, политические события, а самое главное – спрос и предложение на каждый момент времени.

Вот данные по доходности (без учета дивидендов) 500 ведущих компаний США:

Фото: goodfinancialcents.com

Среднегодовой рост составил около 6%.

✔ Совокупная доходность от вложения в акции

Чаще всего держатели акций получают прибыль и от роста их цены и по дивидендам. Сейчас аналитики говорят о средней совокупной доходности в 7%-9%. В современных условиях, с учетом падения ставок, это довольно высокий уровень.

✔ Вложения в недвижимость

Покупка недвижимости традиционно считается одним из самых надежных вариантов долгосрочных инвестиций.

Чаще всего под недвижимостью понимают жилье: квартиры и отдельные дома. Хотя инвестиции в торговые и производственные площади весьма выгодны, но их доля заметно меньше.

Как и в случае с акциями недвижимость приносит прибыль двумя путями:

- доход от текущего использования, обычно – арендную плату;

- доход от роста цены недвижимости.

Все, что касается рынка недвижимости, имеет региональную специфику. Где-то спрос на квадратный метр жилья стремительно растет, так бывает в городах с высокими заработками, где-то за символическую плату продают замки и деревни.

Где-то спрос на квадратный метр жилья стремительно растет, так бывает в городах с высокими заработками, где-то за символическую плату продают замки и деревни.

Самый крупный и в совокупности дорогой рынок недвижимости – безусловно в Соединенных Штатах. Общие тенденции в этой сфере удобно демонстрировать именно на примере этой страны:

Фото: goodfinancialcents.com

Сразу заметно, что цена недвижимости росла в целом быстрее, чем население и стоимость строительства. Это связано, главным образом, с ростом доходов и доступностью кредитования. За представленные на графике 140 лет средний рост цены недвижимости составлял порядка 0,9%. Доход от аренды – в среднем чуть больше 5%.

✔ Вложения в инвестиционные фонды

Рассмотренные выше инвестиции могли быть сделаны напрямую либо через посредника: брокера, финансового управляющего, банк и пр. Но делать все это можно не индивидуально, а присоединив свой капитал к общему капиталу какого-то инвестиционного фонда. Есть разные варианты таких фондов, рассматривать сейчас их особенности не будем. Достаточно знать что существуют: фонды акций, облигаций, фонды недвижимости и «металлические» фонды инвестирующие в золото.

Достаточно знать что существуют: фонды акций, облигаций, фонды недвижимости и «металлические» фонды инвестирующие в золото.

Суть работы с фондом короче всего описать так:

- Фонд, а вернее его управляющий орган, продает свои акции или другим способом привлекает средства клиентов.

- На средства клиентов фонд приобретает активы какого-то определенного типа.

- Совокупный доход от активов делится между акционерами/пайщиками, пропорционально вкладам.

За свою работу управляющие органы фонда взимают комиссию, но благодаря профессиональному управлению активами и масштабу, операции инвестиционного фонда бывают выгодней прямых операций. Так некоторые ETF фонды акций в прошлые годы давали больше 50% прибыли от суммы вложения, платформа Fundrise для совместного приобретения недвижимости приносила 12%-14% годовых и т.д.

Но обычно средняя прибыль от инвестиций в фонды примерно равна прибыли от прямых инвестиций в те же активы. У большинства фондов, несмотря на опыт управляющих, редко бывает 5 хороших лет подряд, когда фонд получает стабильно высокую прибыль.

Какие долгосрочные инвестиции выгоднее?

Это сложный вопрос. У разных инвесторов разное понимание выгоды. Кто-то ищет вариант безрисковых долгосрочных инвестиций, кто-то ориентируется на максимальный доход. Кто-то в первую очередь заботится о сохранности всего вложения и довольствуется 3% от вложений в облигации, депозитные продукты и особо надежные акции. Кто-то будет искать фонд, инвестирующий в новые технологии или развивающиеся рынки, где прибыль и риски в разы выше, чем в старых компаниях богатейших стран.

Также имеет значение временной период. Доходность многих продуктов в прошлые годы отличалась. Так в 2019 году в Ежеквартальном экономическом журнале (The Quarterly Journal of Economics included) появилось исследование «Доходность всего, 1870–2015 годы» («The Rate of Return on Everything, 1870-2015»), о чистой, т.е. с учетом инфляции, прибыльности некоторых из описанных выше вариантов инвестиций:

| 1870-2015 | 1950-2015 | 1980-2015 | |

| Облигации | 2,85% | 2,77% | 5,90% |

| Акции | 8,46% | 8,89% | 9,31% |

| Недвижимость | 6,10% | 5,76% | 5,86% |

Заметно, что общая доходность вложений падает. Это естественно, т.к. финансовый рынок уже страдает от избытка денег. Но доходность вложения в акции немного растет, что можно объяснить развитием технологий и ростом прибыли реальных производств.

Это естественно, т.к. финансовый рынок уже страдает от избытка денег. Но доходность вложения в акции немного растет, что можно объяснить развитием технологий и ростом прибыли реальных производств.

Наилучшей стратегией долгосрочного инвестирования всегда называют сбалансированность активов. Когда вложения с низким риском не дают разориться при обвале рискованных, но доходных активов. А последние позволяют заработать в благоприятные периоды.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите

её и нажмите Ctrl+Enter

«Заначка идет в ход»: обвал на рынке — это время для инвестиций :: Новости :: РБК Инвестиции

12 мар 2020, 20:24

0

Инвесторы рассказали, почему покупают подешевевшие акции и какие компании кажутся им сейчас наиболее привлекательными для вложений

Фото: Пользователя Pexels с сайта pixabay

Пока

фондовый рынок

падает из-за всеобщей паники вокруг коронавируса, снижения цен на нефть и курса рубля, я покупаю подешевевшие акции. На это у меня две причины:

На это у меня две причины:

- когда в конце февраля фондовый рынок начал падать, у меня в портфеле было 25% облигаций. А в такие моменты, как сейчас, потенциальная доходность акций на порядок превышает риски по ним. Поэтому я продаю облигации и покупаю акции;

- покупать бумаги, когда весь рынок растет, для меня сложнее. Никто не знает, когда нынешнее падение остановится, но к любому повороту событий я и мой портфель готовы.

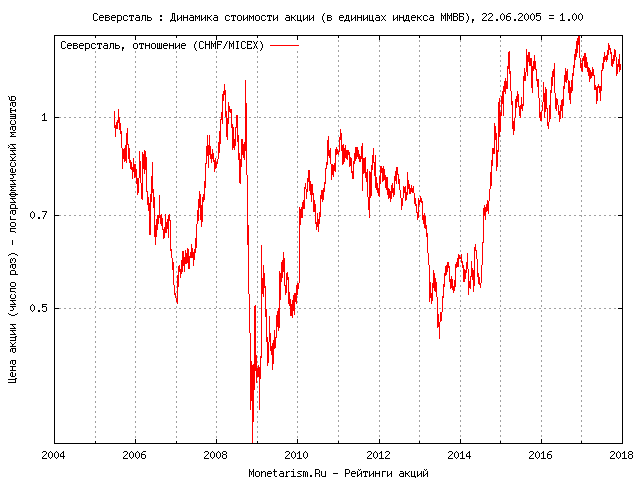

Сейчас я покупаю Сбербанк, «Газпром», «Северсталь» и МТС. Это стабильные компании с хорошим бизнесом. Ожидаю через год-два получать около 20% дивидендной доходности, если считать от текущих цен.

Пока я остановился на двух подешевевших акциях и покупаю их, а то уже деньги кончаются и заначки идут в ход.

- TCS Group Олега Тинькова

У бумаги упала цена из-за серии негативных новостей вокруг владельца. И сейчас есть возможность купить акции при мультипликаторе

P/E

, равном 5. Для сравнения, на IPO показатель равнялся 20. Нынешнее значение соответствует Сбербанку, притом что его рентабельность в разы ниже. Новости не затрагивают сам бизнес Тинькофф Банка. Активы банка в виде кредитов физлицам куда более выигрышны в кризис, чем активы в виде кредитов бизнесу. Обычные люди никуда не денутся и будут платить.

Для сравнения, на IPO показатель равнялся 20. Нынешнее значение соответствует Сбербанку, притом что его рентабельность в разы ниже. Новости не затрагивают сам бизнес Тинькофф Банка. Активы банка в виде кредитов физлицам куда более выигрышны в кризис, чем активы в виде кредитов бизнесу. Обычные люди никуда не денутся и будут платить.

- Macy’s — магазины розничных товаров в США

Дешевая акция относительно прибыли и капитала. Если ее недвижимость продать, а компанию ликвидировать, можно рассчитывать минимум на двукратное увеличение прибыли. Коронавирусу будет уже нечему вредить. На данный момент компания продает только убыточные магазины.

Весь российский фондовый рынок также выглядит привлекательно. Например, акции «Газпрома», Сбербанка, «Русала» и другие. Купить их можно сразу все через индекс. Американский рынок, наоборот, только вернулся с небес на землю, в зону нормальных цен. На фоне реального негатива я бы советовал покупать только отдельно выбранные компании.

Я уверен в своих сделках. Чувствую, что они окажутся очень выгодными. Но все же опасаюсь, что этот небольшой кризис может перейти в полномасштабную

рецессию

в США. Тогда инвесторы начнут панически распродавать бумаги по любым ценам. В целом я думаю, что обвал в ближайшее время остановится, рынок немного успокоится и вырастет, а вот что будет дальше, покажет только время.

Я покупаю российские и американские акции. Из тех, что уже купил при падении рынка, это ЛСР, Walt Disney и «Газпром нефть». Планирую еще купить «Новатэк», «Русал» и «Яндекс». При выборе акций на российском рынке я смотрю, чтобы компании соответствовали нескольким пунктам:

- в первую очередь обращаю внимание на голубые фишки;

- если не голубые фишки, то компании, у которых все хорошо с бизнесом, но которые падают из-за общей паники;

- компании с надежной отчетностью и результатами работы.

Конечно, у меня есть страхи, но я отношусь к покупкам акций, как к покупке бизнеса. И если прогорю, значит что-то пропустил или не учел в бизнесе компании.

И если прогорю, значит что-то пропустил или не учел в бизнесе компании.

Я покупаю преимущественно акции российских компаний. Если называть конкретные компании, то это наши

голубые фишки

— «Газпром», Сбербанк, «Лукойл», МТС, «Северсталь», а также ЛСР, ФСК ЕЭС и «Юнипро». Почему покупаю именно эти компании?

У бизнеса этих компаний сильные фундаментальные показатели: выручка и прибыль растут в последние несколько лет. Компании также имеют четкую дивидендную политику, но при этом невысокую для развивающихся рынков оценку стоимости. А текущая ситуация с вирусом и размолвкой среди стран — экспортеров нефти не станет помехой для роста этих компаний в перспективе 10–20 лет, по-моему мнению. Эти два фактора говорят мне о том, что дивидендная доходность акции российского рынка сейчас одна из самых высоких в мире.

На самом деле стратегия, которой я придерживаюсь, чуть шире — покупать акции на некий небольшой процент своих доходов регулярно, каждый месяц при получении зарплаты, вне зависимости от движений цены. Эта стратегия подразумевает, что покупки надо совершать в любые периоды — и в те, когда цены акций растут, и в те, когда падают. Так можно получить некую усредненную цену за весь период инвестирования.

Эта стратегия подразумевает, что покупки надо совершать в любые периоды — и в те, когда цены акций растут, и в те, когда падают. Так можно получить некую усредненную цену за весь период инвестирования.

Но моей стратегии часто мешают эмоции — жадность, желание купить побольше, пока цены низкие, а также страх, что рынок перешел в «медвежью» фазу и будет падать еще месяц, полгода, год. А значит, покупать сейчас глупо. Эти эмоции возникают на фоне новостного шума, который нас окружает, и лично я за последние две недели испытал уже полную гамму этих переживаний. Считаю, что нужно абстрагироваться от этих эмоций при инвестировании, например при помощи медитации.

Как будет развиваться ситуация с падением рынка, я не знаю. Не знаю, сколько времени понадобится, чтобы побороть пандемию, не знаю, когда Саудовская Аравия сможет договориться с Россией об экспорте нефти, — у меня просто нет этой информации. Но я считаю, что это не конец света, и в долгосрочной перспективе бизнес будет расти, будут расти денежные потоки качественных компаний, деятельность которых я изучил и проанализировал, и часть этих растущих денежных потоков будет причитаться мне как владельцу части бизнеса.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Долгосрочное инвестирование на фондовом рынке: риски, доходность, стратегии

Риски

Конечно, нужно понимать, что не все даже крупные компании существуют долго. Может настать момент, когда они просто могут потерять рынок и в итоге стать банкротами. Но при грамотном фундаментальном анализе данный риск сводится к минимуму.

Для начинающего инвестора данная стратегия может оказаться лучшей по соотношению «риск/доходность».

Доходность

Доходность стратегии «купил и держи» может быть небольшой по сравнению с другими. Точные цифры зависят от многих факторов: возраста компании, таланта ее руководства, индустрии и др.

2. Опционные стратегии

Если вы решили использовать долгосрочное инвестирование в акции, то может случиться так, что цена на рынке будет находиться в горизонтальном тренде (изменяться незначительно в большую или меньшую сторону относительно цены вашей покупки).

В данной ситуации вам помогут увеличить доходность (или застраховаться от убытка, если цена пошла вниз) опционные стратегии. Применяя на практике покупку и (или) продажу Call и Put опционов (не путать с бинарными!) вы сможете зарабатывать даже при флэте на рынке.

Риски и доходность

Риски здесь выше, чем при первой стратегии, но и доходность также может быть выше. Например, при продаже Call опционов вы сможете зарабатывать от 2 до 7% ежемесячно.

Начинающим инвесторам не рекомендуется сразу применять данную стратегию.

3. Дивидендная стратегия

За рубежом высокооплачиваемые специалисты за долгий промежуток времени своей деятельности накапливают приличные капиталы. Именно они часто используют дивидендные стратегии для получения дополнительного заработка. Например, в качестве прибавки к пенсии.

Этот метод долгосрочного инвестирования на фондовом рынке тесно связан с первой методикой – «купил и держи». Только компании для покупки, как правило, выбираются «уже устоявшиеся» на рынке.

Только компании для покупки, как правило, выбираются «уже устоявшиеся» на рынке.

4 причины, почему покупка акций отличается от похода в казино

Автор: Антон Жуков, профиль в Пульсе — Zhukovfinance

Многие инвесторы, когда только начинают изучать фондовый рынок, считают, что они узнали про «Грааль» и через недельку-другую можно готовиться к богатству. Я разочарую вас, но это не так: инвестиции — муторный и долгосрочный процесс, в котором побеждают только терпеливые.

Сразу определимся, что исторически долгосрочные вложения начинаются с трех лет, но лично я рассматриваю для себя горизонт от десяти лет. Хотя многое, конечно, зависит от возраста инвестора.

Если вы вкладываетесь меньше чем на три года — вы краткосрочный инвестор, и тогда вам могут быть неинтересны мои аргументы ниже (хотя, может, и наоборот).

1. Никто не переспорил Баффета

Наверное, многие слышали про спор Баффета с управляющими хедж-фондами в 2006 году, в котором Уоррен объявил, что готов заключить пари на $1 млн с любым хедж-фондом, который сможет переиграть обычный индекс S&P 500 на горизонте десяти лет. Среди изобилия хедж-фондов, которые обещают инвесторам огромные прибыли, нашелся лишь один смельчак. Правда, и тот потерпел поражение в споре со стариком Уорреном, составив аж целых пять портфелей из фондов и проиграв по каждому из них.

Среди изобилия хедж-фондов, которые обещают инвесторам огромные прибыли, нашелся лишь один смельчак. Правда, и тот потерпел поражение в споре со стариком Уорреном, составив аж целых пять портфелей из фондов и проиграв по каждому из них.

Результаты спора Уоррена Баффета с управляющими хедж-фондами

Хотя бывает, что спекуляции приводят к большим заработкам… правда, чаще заработок достается только тем, кто продает обучающие курсы на эту тему 🙂

2. Издержки съедают прибыль в краткосроке

Если отбросить шутки, то, конечно, есть возможность зарабатывать на краткосрочных сделках, но статистика показывает, что вероятность успеха на длинной дистанции у вас очень мала. На рынке работает прекрасное правило «чем больше доходность, тем больше риск», а следовательно, принимая на себя постоянно большие риски, рано или поздно ваш депозит останется у крупных игроков рынка. Не стоит забывать и про издержки, которые вы понесете в случае частого совершения сделок. Из основных стоит выделить комиссию брокера и налог с дохода, которые даже при успешной торговле могут съесть львиную долю вашей прибыли.

Из основных стоит выделить комиссию брокера и налог с дохода, которые даже при успешной торговле могут съесть львиную долю вашей прибыли.

3. Необоснованный риск приводит к убыткам

Краткосрочная торговля, как и казино, имеет одну большую ловушку: победив единожды, трейдер начинает верить в свою гениальность, уходит с работы, берет кредит — и удача неожиданно отворачивается от него. Всегда нужно помнить, что, торгуя краткосрочно, вы боретесь с роботами, торгующими по конкретным алгоритмам огромных инвестиционных компаний, которые разрабатывают эти алгоритмы годами. К тому же роботы не имеют эмоций, а эмоции — один из главных врагов трейдера.

График соотношения доходности к риску

4. Активные инвесторы чаще пропускают ралли

Есть еще один интересный пример. Bloomberg сравнил доходность индекса S&P 500 с так называемым индексом хедж-фондов, в который входят результаты профессиональных фондов с Уолл-стрит. Bloomberg взял те фонды, которые специализируются на активном управлении — это значит, что они спекулируют акциями, покупают и продают в моменте.

Bloomberg взял те фонды, которые специализируются на активном управлении — это значит, что они спекулируют акциями, покупают и продают в моменте.

Как видно из графика, такая стратегия привела к тому, что фонды пропустили весь рост на рынке (ралли) и уступили по доходности главному индексу американской экономики.

Сравнение от Bloomberg доходностей пассивного (черный) и активного (голубой) инвестирования за последние девять лет

То есть нужно просто купить — и ждать?

В целом да, но важно понимать, что именно вы покупаете.

Вернемся к неунывающему примеру с S&P 500.

График S&P 500

Если посмотреть на график американского индекса S&P 500, то можно увидеть одну важную закономерность: рынок в долгосрочной перспективе всегда растет и любые экономические невзгоды рано или поздно заканчиваются. Но важно понимать, что это касается американского рынка, ведь доллар США является валютой №1 в мире. Никто не может гарантировать вам подобный результат в будущем, но я привык опираться на исторические данные, а они показывают силу американского рынка на дистанции. При анализе рынка любой другой страны нужно обязательно учитывать долгосрочный тренд валюты страны, акции которой вы покупаете.

Никто не может гарантировать вам подобный результат в будущем, но я привык опираться на исторические данные, а они показывают силу американского рынка на дистанции. При анализе рынка любой другой страны нужно обязательно учитывать долгосрочный тренд валюты страны, акции которой вы покупаете.

Прекрасный пример — рынок РФ.

Индекс Московской биржи

Если посмотреть на индекс Московской биржи, то ситуация очень схожа с тем, что мы видели на графике S&P 500, но не нужно забывать, что российский рубль в долгосрочной перспективе постоянно обесценивается. Давайте посмотрим на тот же график, только в долларах, — называется он индекс РТС.

Индекс РТС

А вот здесь ситуация уже не такая интересная, даже в долгосрочной перспективе, потому что наряду с ростом рынка в рублях мы имеем падение национальной валюты к доллару и в итоге видим колебания «вокруг нуля».

И такая история касается почти любого рынка развивающихся стран, поэтому для долгосрочных инвестиций активы выбирать тоже нужно с умом.

Ну и что?

При долгосрочном инвестировании вы должны проанализировать бизнес компании, акции которой покупаете, и принять решение — насколько этот бизнес вам кажется надежным и перспективным. Процесс ничем не отличается от покупки реального бизнеса. Когда же вы хотите краткосрочно «срубить бабла», анализ бизнеса мало чем поможет вам, потому что на коротком горизонте спекулянты могут загнать цену вниз, даже если сам бизнес идеален.

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

Как покупать акции: пошаговые инструкции для начинающих

Чтобы покупать акции, вам сначала понадобится брокерский счет, который вы можете настроить примерно за 15 минут. Затем, когда вы добавите деньги на счет, вы можете выполнить следующие действия, чтобы найти, выбрать и инвестировать в отдельные компании.

Затем, когда вы добавите деньги на счет, вы можете выполнить следующие действия, чтобы найти, выбрать и инвестировать в отдельные компании.

Сначала это может показаться запутанным, но покупка акций на самом деле довольно проста. Вот пять шагов, которые помогут вам купить ваши первые акции:

1. Выберите онлайн-брокера

Самый простой способ купить акции — через онлайн-биржевого маклера.После открытия и пополнения счета вы можете покупать акции через веб-сайт брокера за считанные минуты. Другие варианты включают использование биржевого маклера с полным спектром услуг или покупку акций напрямую у компании.

Открыть брокерский счет онлайн так же просто, как открыть банковский счет: вы заполняете заявку на открытие счета, предоставляете документ, удостоверяющий личность, и выбираете, хотите ли вы пополнить счет, отправив чек по почте или переведя средства в электронном виде.

2. Изучите акции, которые хотите купить.

После того, как вы настроили и пополнили свой брокерский счет, пора окунуться в бизнес по подбору акций. Хорошее место для начала — исследование компаний, которые вы уже знаете по своему потребительскому опыту.

Хорошее место для начала — исследование компаний, которые вы уже знаете по своему потребительскому опыту.

Не позволяйте потоку данных и колебаниям рынка в реальном времени захлестнуть вас, пока вы проводите свое исследование. Цель должна быть проста: вы ищете компании, совладельцем которых вы хотите стать.

Уоррен Баффет сказал знаменитую фразу: «Покупайте компанию, потому что вы хотите ею владеть, а не потому, что вы хотите, чтобы ее акции росли». Следуя этому правилу, он неплохо справляется.

После того, как вы определили эти компании, пора провести небольшое исследование. Начните с годового отчета компании — в частности, с годового письма руководства акционерам. Письмо даст вам общее описание того, что происходит с бизнесом, и предоставит контекст для цифр в отчете.

После этого большая часть информации и аналитических инструментов, необходимых для оценки бизнеса, будет доступна на веб-сайте вашего брокера, например, документы SEC, стенограммы конференц-звонков, ежеквартальные отчеты о доходах и последние новости. Большинство онлайн-брокеров также предоставляют учебные пособия по использованию своих инструментов и даже базовые семинары о том, как выбирать акции.

Большинство онлайн-брокеров также предоставляют учебные пособия по использованию своих инструментов и даже базовые семинары о том, как выбирать акции.

Чтобы узнать больше об оценке компаний для вашего портфеля, см. Функцию NerdWallet о том, как исследовать акции.

Реклама

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. |

3. Решите, сколько акций покупать

Вы не должны чувствовать никакого давления, чтобы купить определенное количество акций или заполните весь свой портфель акциями сразу. Подумайте о том, чтобы начать с малого — действительно с малого — купив всего одну акцию, чтобы почувствовать, каково это владеть отдельными акциями, и хватит ли у вас силы духа, чтобы преодолеть трудные моменты с минимальной потерей сна.Вы можете со временем усилить свою позицию, когда овладеете чванством акционеров.

Новые инвесторы в акции могут также захотеть рассмотреть дробные акции, относительно новое предложение от онлайн-брокеров, которое позволяет вам покупать часть акций, а не полную акцию. Это означает, что вы можете попасть в дорогие акции таких компаний, как Google и Amazon, которые известны своей четырехзначной ценой на акции, с гораздо меньшими инвестициями. SoFi Active Investing, Robinhood и Charles Schwab входят в число брокеров, предлагающих дробные акции.(SoFi Active Investing и Robinhood являются рекламными партнерами NerdWallet.)

Это означает, что вы можете попасть в дорогие акции таких компаний, как Google и Amazon, которые известны своей четырехзначной ценой на акции, с гораздо меньшими инвестициями. SoFi Active Investing, Robinhood и Charles Schwab входят в число брокеров, предлагающих дробные акции.(SoFi Active Investing и Robinhood являются рекламными партнерами NerdWallet.)

Многие брокерские компании также предлагают инструмент, конвертирующий долларовые суммы в акции. Это может быть полезно, если у вас есть определенная сумма, которую вы хотите инвестировать, скажем, 500 долларов, и вы хотите знать, сколько акций можно купить на эту сумму.

4. Выберите тип заказа на акции

Не пугайтесь всех этих цифр и бессмысленных словосочетаний на странице онлайн-заказа вашего брокера. См. Шпаргалку с основными условиями торговли акциями:

Для покупателей: Цена, которую продавцы готовы принять за акции. | |

Для продавцов: цена, которую покупатели готовы платить за акции. | |

Разница между самой высокой ценой предложения и самой низкой ценой продажи. | |

Запрос на покупку или продажу акций как можно скорее по наилучшей доступной цене. | |

Запрос на покупку или продажу акций только по определенной цене или лучше. | |

Стоп-ордер (или стоп-лосс) | Когда акция достигает определенной цены, «стоп-цены» или «стоп-уровня», рыночный ордер исполняется, и весь ордер исполняется на преобладающая цена. |

Когда достигается стоп-цена, сделка превращается в лимитный ордер и заполняется до точки, в которой могут быть достигнуты указанные ценовые лимиты. |

Есть намного больше причудливых торговых ходов и сложных типов ордеров. Не беспокойся прямо сейчас — а может, когда-нибудь. Инвесторы построили успешную карьеру, покупая акции только с двумя типами ордеров: рыночными и лимитными.

Инвесторы построили успешную карьеру, покупая акции только с двумя типами ордеров: рыночными и лимитными.

Рыночные ордера

С помощью рыночного ордера вы указываете, что купите или продадите акции по наилучшей доступной текущей рыночной цене.Поскольку рыночный ордер не устанавливает ценовых параметров для сделки, ваш ордер будет выполнен немедленно и полностью исполнен, если только вы не попытаетесь купить миллион акций и совершить переворот.

Не удивляйтесь, если цена, которую вы платите — или получаете, если вы продаете, — не совпадает с той ценой, которую вы назвали всего за несколько секунд до этого. Цена покупки и продажи постоянно колеблется в течение дня. Вот почему рыночный ордер лучше всего использовать при покупке акций, которые не испытывают резких колебаний цен — крупных стабильных акций голубых фишек в отличие от более мелких и более волатильных компаний.

Рыночный ордер лучше всего подходит для инвесторов типа «купи и держи», для которых небольшие различия в цене менее важны, чем обеспечение полного исполнения сделки.

Если вы размещаете рыночный ордер «в нерабочее время», когда рынки закрылись в течение дня, ваш ордер будет размещен по преобладающей цене при следующем открытии бирж для торговли.

Ознакомьтесь с заявлением вашего брокера об отказе от ответственности за исполнение сделки. Некоторые недорогие брокеры объединяют все торговые запросы клиентов для одновременного исполнения по преобладающей цене либо в конце торгового дня, либо в определенное время или день недели.

Лимитные ордера

Лимитные ордера дают вам больше контроля над ценой исполнения вашей сделки. Если акции XYZ торгуются по 100 долларов за акцию, и вы считаете, что цена 95 долларов за акцию больше соответствует вашей оценке компании, ваш лимитный ордер говорит вашему брокеру, что он должен держаться и выполнять ваш ордер только тогда, когда цена продажи упадет до этого уровня. уровень. Что касается продажи, лимитный ордер говорит вашему брокеру расстаться с акциями, как только ставка поднимется до установленного вами уровня.

Лимитные ордера — хороший инструмент для инвесторов, покупающих и продающих акции небольших компаний, которые, как правило, имеют более широкие спреды в зависимости от активности инвесторов. Они также хороши для инвестирования в периоды краткосрочной волатильности фондового рынка или когда цена акций более важна, чем выполнение заказов.

Есть дополнительные условия, которые вы можете разместить на лимитном ордере, чтобы контролировать, как долго ордер будет оставаться открытым. Ордер «все или ничего» (AON) будет исполнен только тогда, когда все акции, которыми вы хотите торговать, будут доступны по вашему ценовому лимиту.Ордер «годен на день» (GFD) истекает в конце торгового дня, даже если он не был полностью исполнен. Заказ «годен до отмены» (GTC) остается в силе до тех пор, пока покупатель не отключит питание или не истечет срок действия заказа; это где-то от 60 до 120 дней или больше.

Хотя лимитный ордер гарантирует цену, которую вы получите в случае исполнения ордера, нет гарантии, что ордер будет исполнен полностью, частично или даже вообще.

Лимитные ордера размещаются в порядке очереди и только после того, как рыночные ордера исполнены, и только в том случае, если акции остаются в пределах установленных вами параметров достаточно долго, чтобы брокер мог выполнить сделку.

Лимитные ордера размещаются в порядке очереди и только после того, как рыночные ордера исполнены, и только в том случае, если акции остаются в пределах установленных вами параметров достаточно долго, чтобы брокер мог выполнить сделку.Лимитные приказы могут стоить инвесторам больше комиссионных, чем рыночные приказы. Лимитный ордер, который не может быть выполнен полностью за один раз или в течение одного торгового дня, может продолжать исполняться в последующие дни, при этом транзакционные издержки взимаются каждый день, когда совершается сделка. Если акция никогда не достигнет уровня вашего лимитного ордера к моменту истечения срока его действия, сделка не будет выполнена.

5. Оптимизируйте свой портфель акций

Мы надеемся, что ваша первая покупка акций знаменует начало жизненного пути успешного инвестирования.Но если что-то станет затруднительным, помните, что каждый инвестор — даже Уоррен Баффет — переживает тяжелые периоды. Ключ к выходу вперед в долгосрочной перспективе — сохранять свою перспективу и концентрироваться на вещах, которые вы можете контролировать. Среди них нет рыночных колебаний. Но есть несколько вещей, которые вы можете контролировать.

Ключ к выходу вперед в долгосрочной перспективе — сохранять свою перспективу и концентрироваться на вещах, которые вы можете контролировать. Среди них нет рыночных колебаний. Но есть несколько вещей, которые вы можете контролировать.

Когда вы познакомитесь с процессом покупки акций, найдите время, чтобы углубиться в другие области инвестиционного мира. Как паевые инвестиционные фонды будут играть роль в вашей инвестиционной истории? Создавали ли вы пенсионный счет в дополнение к брокерскому счету, например IRA? Открытие брокерского счета и покупка акций — отличный первый шаг, но на самом деле это только начало вашего инвестиционного пути.

Часто задаваемые вопросы

Какие акции лучше всего подходят для начинающих?

Не существует единственной «лучшей акции», поэтому многие финансовые консультанты рекомендуют инвестировать в недорогие индексные фонды. Однако, если вы хотите добавить несколько отдельных акций в свой портфель, новички могут захотеть рассмотреть акции голубых фишек в S&P 500. Это одни из самых стабильных компаний страны с проверенной репутацией в обеспечении долгосрочной доходности. для инвесторов.

Это одни из самых стабильных компаний страны с проверенной репутацией в обеспечении долгосрочной доходности. для инвесторов.

Сейчас хорошее время для покупки акций?

По правде говоря, вы никогда не узнаете, пришло ли время покупать акции.Однако, если вы инвестируете на длительный срок (скажем, более пяти лет), то самое время покупать акции, как только у вас появятся деньги. Даже если рынок упадет вскоре после инвестирования, у вас будет достаточно времени, чтобы компенсировать эти потери. И единственный способ гарантировать, что вы с самого начала будете участвовать в восстановлении и расширении фондового рынка, — это инвестировать до начала восстановления.

Как покупать акции в Интернете без брокера?

В последние годы онлайн-брокеры упростили для новичков регистрацию и использование их услуг.Для большинства новых инвесторов онлайн-брокерский счет будет самым простым способом выйти на фондовый рынок.

Но если вы все еще хотите начать инвестировать без брокера, поищите компании, которые предлагают прямой тарифный план, который позволяет вам покупать акции напрямую у компании за небольшую плату или вообще без комиссии. Эти программы также могут иметь преимущество в виде инвестирования в размере долларовой суммы, а не в виде доли, и часто позволяют инвесторам осуществлять регулярные инвестиции на регулярной основе.

Эти программы также могут иметь преимущество в виде инвестирования в размере долларовой суммы, а не в виде доли, и часто позволяют инвесторам осуществлять регулярные инвестиции на регулярной основе.

Другой способ покупки акций без брокера — это план реинвестирования дивидендов, который позволяет инвесторам автоматически реинвестировать дивиденды обратно в акции, а не принимать дивиденды в качестве дохода. Однако, как и в случае с прямыми акциями, вам придется искать компании, предлагающие эти программы.

Сколько денег мне нужно, чтобы купить акции?

Если вы откроете брокерский счет без минимального счета и нулевой комиссии за транзакцию, вы можете начать инвестировать, имея ровно столько, чтобы купить одну акцию.В зависимости от компании это может быть всего 10 долларов (хотя помните, что дешевые акции не обязательно приносят хорошие покупки).

Некоторые брокерские компании даже позволяют покупать дробные акции, то есть, если у вас было всего 100 долларов для инвестирования, вы могли бы купить часть акций, таких как Google, которые давно торгуются по цене более 1000 долларов за акцию. Конечно, чем больше вы инвестируете, тем выше потенциальная прибыль в долгосрочной перспективе. Воспользуйтесь нашим инвестиционным калькулятором, чтобы увидеть, как работает сложный доход.

Акции и акции — одно и то же?

По большей части да.Владение «акциями» и владение «акциями» означают, что у вас есть собственность — или капитал — в компании. Обычно термин «акции» используется для обозначения размера доли владения в конкретной компании, в то время как «акции» часто означают капитал в целом. Например, вы можете услышать, как инвесторы говорят: «Я купил 10 акций Apple» или «У меня есть акции Apple, Facebook и Amazon».

Сколько акций я должен купить?

Количество акций, которые вы покупаете, зависит от суммы в долларах, которую вы хотите инвестировать. Если цена акции составляет 50 долларов, а у вас есть 500 долларов, которые вы готовы инвестировать, вы можете приобрести 10 акций.Однако, если ваша брокерская компания не допускает частичную торговлю и цифры не так точны, вам придется округлить в меньшую сторону. Если цена акции составляет 51 доллар, а у вас есть 500 долларов для инвестирования, вы сможете приобрести только девять акций, так как 10 акций будут стоить 510 долларов.

Какие дешевые акции можно купить сейчас?

Важно отметить, что цена акции не говорит вам всего, что вам нужно знать о компании, в которую вы собираетесь инвестировать. Цена отражает, за сколько инвесторы готовы купить или продать акции, а не внутренняя стоимость компании, ни направление, в котором движется цена акций компании.То, что акция «дешевая», не означает, что это хорошая покупка.

Тем не менее, есть способы найти акции, которые могут быть недооценены. Эта стратегия помогает инвесторам идентифицировать проверенные компании с ценами на акции, которые могут быть ниже их стоимости из-за внешних факторов, таких как общий спад фондового рынка.

Как я узнаю, когда продавать акции?

Если вы покупаете акции, вам должно быть комфортно не трогать свои деньги в течение как минимум пяти лет. Это связано с нестабильностью фондового рынка — возможно, стоимость ваших акций сначала упадет, а потом вырастет.Вы можете рассмотреть возможность продажи своих акций, если вам нужны наличные, и они выросли в цене, но это означает, что вы можете уплатить налог на прирост капитала при продаже и упустить будущую прибыль с течением времени.

Возможно, более важно учитывать, когда не продавать акции. Когда рынок падает, у вас может возникнуть соблазн продать, чтобы предотвратить дальнейшие убытки. Это широко признано плохой стратегией, поскольку, продавая, вы фиксируете понесенные убытки. Лучшая стратегия — преодолеть волатильность и стремиться к долгосрочной прибыли с пониманием того, что рынок со временем придет в норму.

Что такое брокерский счет и как его открыть?

Что такое брокерский счет?

Брокерский счет — это то, что большинство инвесторов используют для покупки и продажи ценных бумаг, таких как акции, облигации и паевые инвестиционные фонды. Вы можете переводить деньги на брокерский счет и обратно, как и банковский счет, но, в отличие от банков, брокерские счета дают вам доступ к фондовому рынку и другим инвестициям.

Вы также увидите брокерские счета, называемые налогооблагаемыми счетами, поскольку инвестиционный доход на брокерском счете облагается налогом как прирост капитала.Это можно сравнить с пенсионными счетами (такими как IRA), которые имеют другой набор правил налогообложения и снятия средств, и могут быть лучше для пенсионных сбережений и инвестиций.

Как работают брокерские счета?

Существует целый ряд лицензированных брокерских фирм — от более дорогих брокеров с полным спектром услуг до брокеров со скидками онлайн с низкими комиссиями — где вы можете открыть брокерский счет.

Многие брокеры позволяют вам быстро открыть брокерский счет онлайн, и вам обычно не нужно для этого много денег — на самом деле, многие брокерские фирмы позволяют вам открывать счет без начального депозита.Однако перед покупкой инвестиций вам необходимо будет пополнить счет. Вы можете сделать это, переведя деньги со своего текущего или сберегательного счета или с другого брокерского счета. Вы также можете отправить чек по почте.

Вы владеете деньгами и инвестициями на своем брокерском счете, и вы можете продать их в любое время. Брокер держит вашу учетную запись и действует как посредник между вами и инвестициями, которые вы хотите приобрести.

Не существует ограничений на количество брокерских счетов, которые вы можете иметь, или сумму денег, которую вы можете ежегодно вносить на налогооблагаемый брокерский счет.За открытие брокерского счета комиссия не взимается.

Реклама

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой.Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. |

Брокерские счета vs.пенсионные счета

Стандартный брокерский счет или налогооблагаемый счет не дает никаких налоговых преимуществ для инвестирования через счет — в большинстве случаев ваши инвестиционные доходы будут облагаться налогом. С другой стороны, это означает, что для этих аккаунтов очень мало правил: вы можете забрать свои деньги в любое время и по любой причине и инвестировать столько, сколько захотите. (Вот наш выбор лучших брокерских счетов.)

Но если вы инвестируете на пенсию, вам нужно открыть пенсионный счет, а не налогооблагаемый брокерский счет.Пенсионный счет, такой как Roth или традиционный IRA, представляет собой инвестиционный счет с льготным налогообложением, специально разработанный для ваших пенсионных сбережений. Из-за этого, в отличие от облагаемых налогом брокерских счетов, пенсионные счета накладывают ограничения на то, когда и как вы можете снимать деньги, а также сколько вы можете вносить каждый год. (Вот наш выбор лучших счетов IRA.)