Где лучше сделать вклад: Поиск вкладов, ставка на сегодня 29.07.2021 — 8% подобрать выгодный банковский вклад, выбрать банк для депозита

Содержание

Вклады в банках для физических лиц в 2021 ТОП 20, сравнение процентных ставок, условия депозитов

Если вы хотя бы поверхностно знакомы с различными вариантами использования доступного капитала, то обязательно периодически задумываетесь о том, как наиболее выгодно хранить и увеличивать свои сбережения. Так, свободную сумму средств можно использовать по-разному: просто спрятать в тайное место, вложиться в бизнес, купить недвижимость и т.п. Кроме этого, можно обратиться в банк и изучить варианты открытия вкладов. Любая депозитная программа позволит вам не только найти для своих средств надежное место хранения, но и получить дополнительный доход в виде выплачиваемых процентов.

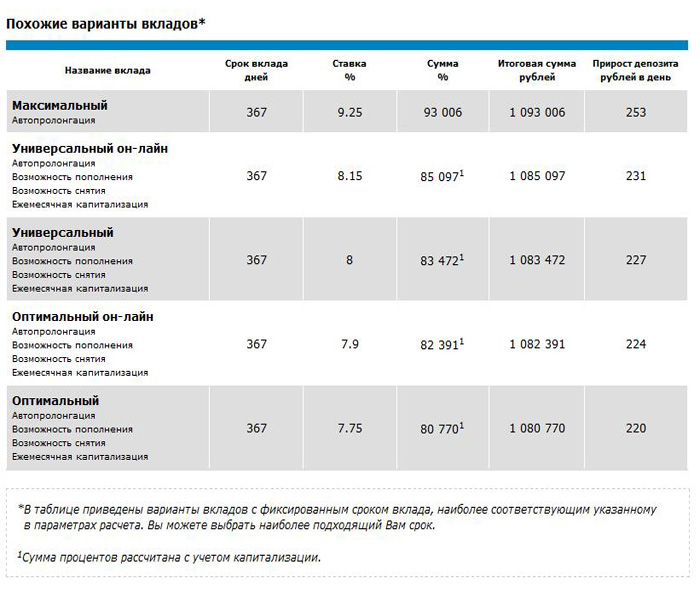

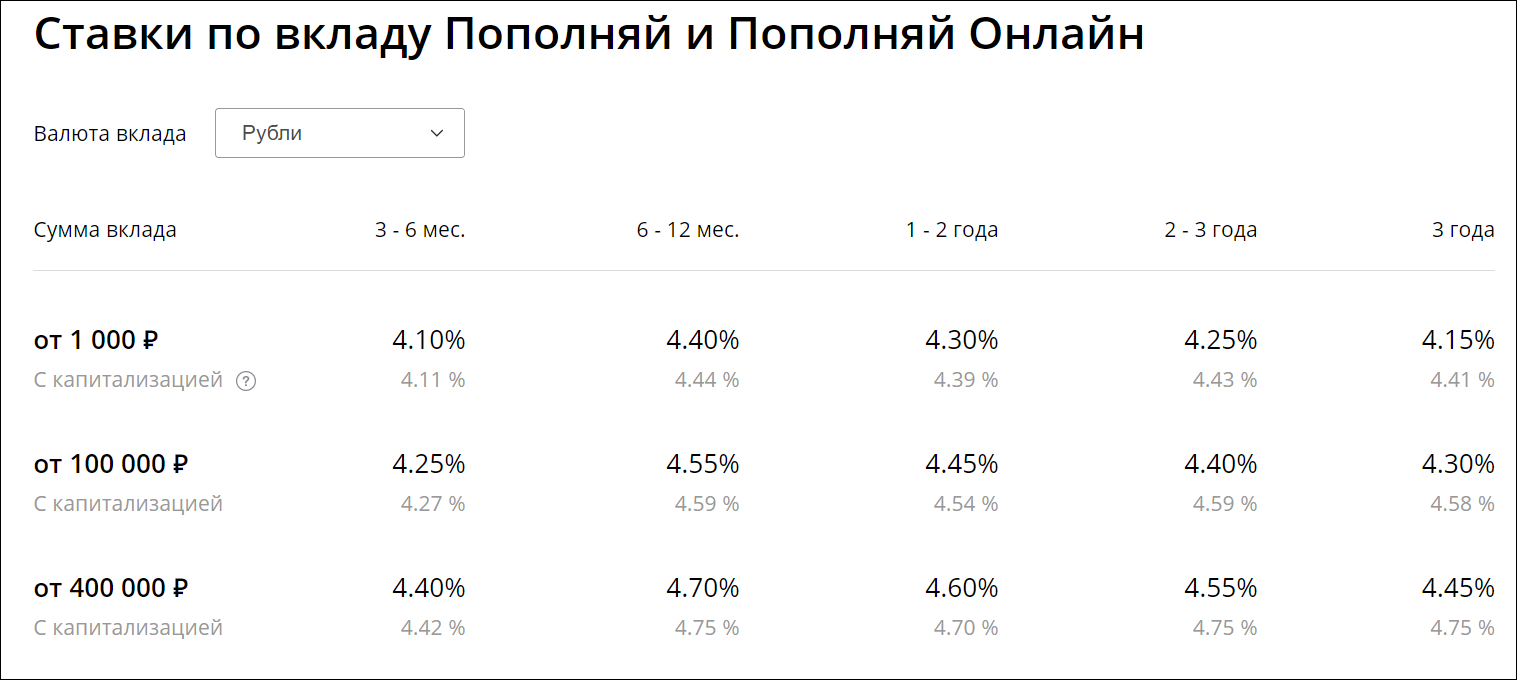

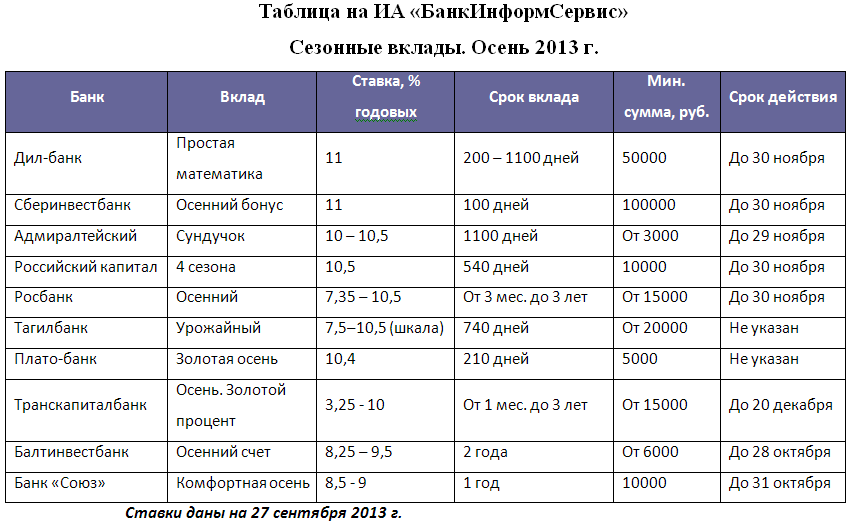

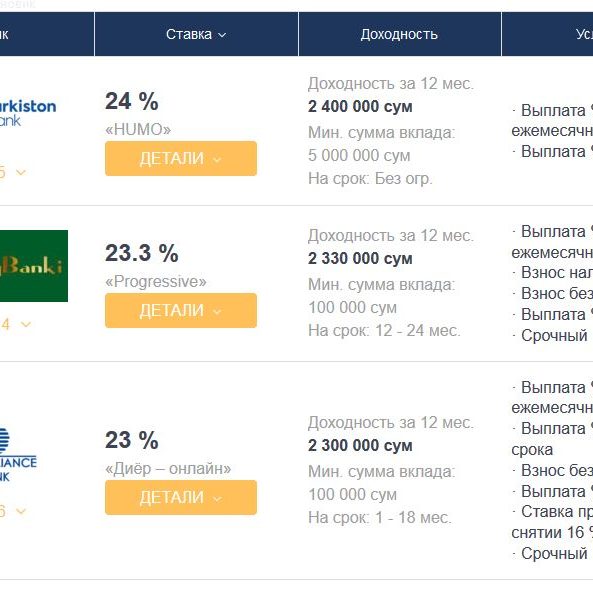

Ставки по вкладам в банках

Проценты по вкладам являются одним из важнейших условий любой депозитной программы, и определяют, какой в итоге доход вы сможете получить.

Ставки по депозитам зависят от многих иных параметров, но в первую очередь они продиктованы видом депозита, который вы хотите оформить:

- срочные вклады с жестким ограничением периода хранения ваших средств в банке, характеризуются самыми высокими процентами, т.

к. банк гарантированно знает, сколько времени он будет обладать вашими деньгами;

к. банк гарантированно знает, сколько времени он будет обладать вашими деньгами; - бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги, обычно сопровождаются более низкими ставками по вкладам в банках.

Соответственно, если вы хотите разместить ваши средства в банке под высокие проценты, то будьте готовы к определенным ограничениям:

- запрет на закрытие банковского вклада раньше срока: банк точно должен знать, что ему не придется неожиданно изымать ваши средства из денежного оборота;

- запрет на частичное снятие: в течение всего срока действия депозитного договора нельзя периодически снимать какую-то часть размещенных средств.

Если подобные правила по вкладам в банках нарушаются, то процентная ставка может быть уменьшена вплоть до минимальной.

Помимо определенных ограничений и правил, вклады в плане процентов отличаются друг от друга периодом выплат, который можно выбирать под себя:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

Начисляются все проценты по вкладам физических лиц ежедневно, но сама система расчета начисленных сумм может содержать или не содержать такое важное условие, как капитализация.

В каком банке лучше открыть вклад?

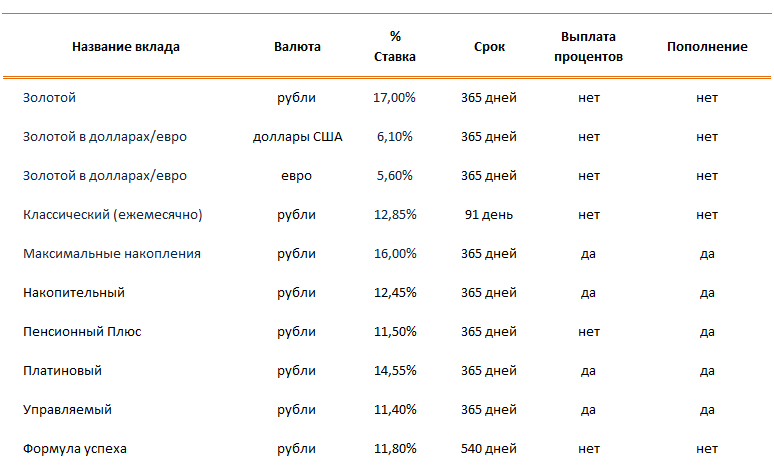

В 2021 году с депозитами работают многие банки: Сбербанк, ВТБ, Россельхозбанк, Почта банк, Альфа банк и др., поэтому открыть вклад можно практически мгновенно в любом из них.

Но, если вы хотите найти действительно самое выгодное предложение, то придется потратить время на изучение всех актуальных вариантов, расчеты, консультации со специалистами.

Обязательно обращайте внимание на все условия договора, а не только на ставку:

- ограничения по минимальной и максимальной сумме вклада;

- условия по возможному пополнению депозита;

- минимальный и максимальный срок;

- санкции за досрочное закрытие вклада, частичное снятие и т.п.;

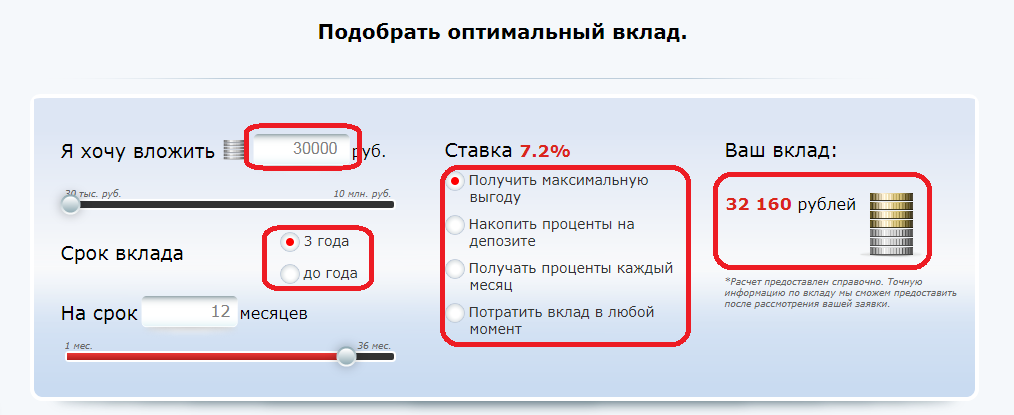

Быстро получить всю необходимую информацию по действующим вкладам вам поможет специальный калькулятор вкладов на этой странице:

- Введите ваши требования к депозиту.

- Получите полный список актуальных вкладов в банках на сегодня обновленные.

После этого вы сможете сделать взвешенный выбор, а также сразу же отправить онлайн-заявку по выбранной депозитной программе.

Дополнительная информация по вкладам

Почему опасно копить деньги на накопительных счетах

Для чего вкладчикам накопительные счета

Максим Степочкин, начальник управления некредитных продуктов Райффайзенбанка:

«Некоторые клиенты Райффайзенбанка используют накопительный счёт как копилку, некоторые – как краткосрочный вклад, ведь денежные средства можно снять в любой момент без потери процентов».

Александр Бородкин, начальник управления сберегательного и инвестиционного бизнеса банка «Открытие»:

«Большинство клиентов используют накопительные счета для периодических отчислений из заработной платы. Но есть клиенты, которые перечисляют на них весь остаток с зарплатной карты, и возвращают на карту исключительно сумму, достаточную для ежедневного использования (через мобильный банк). Они мотивируют это желанием защитить деньги от злоумышленников, которые могут украсть деньги с карты».

Они мотивируют это желанием защитить деньги от злоумышленников, которые могут украсть деньги с карты».

Евгений Шитиков, начальник управления розничных продуктов МТС Банка:

«Зарплатные клиенты переводят на накопительные счета в среднем до 80% от поступивших средств в день зарплаты, а затем в течении месяца постепенно их расходуя. Среди основных целей использования средств с накопительного счета – погашение кредитов, перевод другим клиентам внутри банка, а также обратный перевод на банковскую карту для очередной покупки».

Алексей Ермаков, директор по сегментам розничного бизнеса Альфа-банка:

«Цели использования накопительных счетов у каждого клиента свои. Одни используют накопительные счета как альтернативу депозитам, другие – для распределение сбережений согласно определенным целям».

Анна Литвинова, начальник сектора сберегательных и расчетных продуктов ОТП банка:

«В основном клиенты используют накопительные счета для размещения денег, если нет понимания, когда они не понадобятся».

Владимир Кудряшов, вице-президент по розничному комиссионному бизнесу банка «Восточный»:

«Клиенты используют накопительные счета как альтернативу вкладам, дающую возможность оперативно снять денежные средства без потери процентного дохода. Но, с моей точки зрения, выгоднее и удобнее оформить для этих же целей дебетовую карту, предусматривающую начисление процента на остаток и кэшбек».

Как сделать вклад в будущее ребенка / Новости города / Сайт Москвы

В этом году все мероприятия Всероссийской недели финансовой грамотности прошли в режиме онлайн. Для граждан разных возрастов и сфер деятельности были организованы тематические курсы, олимпиады, лекции, консультации, квизы и виртуальные экскурсии.

На канале «MOSOBR. TV» эксперты Департамента финансов Москвы при поддержке столичного Департамента образования и науки провели дискуссионный клуб в формате телепередачи. Главной темой обсуждения стали финансовые услуги, их риски и возможности. Слушателям рассказали о современных банковских сервисах и особенностях использования электронных и бесконтактных способов расчета. Представители Департамента финансов разобрали темы, касающиеся инвестиционных продуктов, новых финансовых инструментов и применения биометрии при совершении банковских операций. В ходе дискуссии спикеры дали советы родителям, с какого возраста и как лучше оформить ребенку банковскую карту, сделать вклад в его будущее в виде накоплений.

Представители Департамента финансов разобрали темы, касающиеся инвестиционных продуктов, новых финансовых инструментов и применения биометрии при совершении банковских операций. В ходе дискуссии спикеры дали советы родителям, с какого возраста и как лучше оформить ребенку банковскую карту, сделать вклад в его будущее в виде накоплений.

Эксперты обратили внимание на наиболее распространенные схемы финансового мошенничества, разъяснили, как не стать жертвами злоумышленников и избежать хищения денежных средств с банковской карты, какие меры безопасности необходимо соблюдать при совершении покупок в интернете.

Посмотреть трансляцию эфира дискуссионного клуба теперь можно в записи на сайте «MOSOBR.TV».

Также в рамках Всероссийской недели финансовой грамотности Департамент финансов Москвы подготовил информационные материалы, которые станут для граждан ответами на вопросы из области финансов, экономики и банковской сферы. Так, на сайте «Дружи с финансами» в разделе «Библиотека» вниманию читателей представлены статьи по ипотечным кредитам, мобильному банкингу, правилам ведения семейного бюджета, цифровым технологиям, чарджбэку, банковским вкладам и др. В разделе «Экскурсии» размещены 15 фильмов об истории денежных реформ в России.

В разделе «Экскурсии» размещены 15 фильмов об истории денежных реформ в России.

В течение Недели финансовой грамотности телепередачу дискуссионного клуба и информационные материалы посмотрели около 200 тысяч зрителей.

Напомним, Всероссийская неделя финансовой грамотности 2020 года является продолжением Всероссийских недель финансовой грамотности для детей и молодежи и Недель сбережений для взрослого населения. Данные мероприятия проводятся два раза в год с 2013 г. в более чем 80 регионах страны. За это время в них приняли участие свыше 12 миллионов граждан. Традиционно организатором образовательно-просветительской акции выступает Национальный центр финансовой грамотности при поддержке Проекта Минфина России и Всемирного банка «Содействие повышению финансовой грамотности населения и развитию финансового образования в РФ».

Мы совершенно неправильно извиняемся. А как надо?

- Арианн Коэн

- BBC Worklife

Автор фото, Getty Images

Ученые приносят извинения за то, что совершенно запутались с изучением извинений. Новые открытия в этой сфере крайне редки, потому что правильно организовать такое исследование очень трудно — примерно так же трудно, как установить, болит ли голова у дятла.

Новые открытия в этой сфере крайне редки, потому что правильно организовать такое исследование очень трудно — примерно так же трудно, как установить, болит ли голова у дятла.

Синди Франц, психолог из Оберлинского колледжа (штат Огайо, США), тем не менее, пытается. «Однажды я попробовала провести в лаборатории исследование, где кто-то совершил бы неблаговидный поступок — такой, за который хотелось бы извиниться», — рассказывает она.

«Но логистика оказалась очень сложной — по этическим причинам. Вы не можете вынудить человека совершить нечто ужасное, требующее немедленного и искреннего раскаяния, в лабораторных условиях».

Большинство ученых прибегает к гипотетическим вопросам («Представьте, что Сэм только что проехал по вашей ноге колесом своего автомобиля») или обращается к воспоминаниям, которые заведомо предвзяты и ненадежны («Расскажите, как вы извинялись перед своей матерью»). К тому же, наши культурные различия запутывают дело еще больше.

Однако в выжженной пустыне исследований извинений есть и свой оазис. Около 20 лет психолог из японского Университета Кобе Ёсуке Оцубо изучал по всему миру, как люди приносят извинения, и в конце прошлого года опубликовал пятую из шести работ, в которой добавил важнейшие инструкции для тех, кто хочет научиться извиняться искренне и эффективно.

Когда просите прощения, лучше всего расплачиваться за свою вину очень дорогим подарком, жертвовать чем-то дорогим для вас.

Например, корпорация, поступившая неправильно в отношении своих клиентов, может в знак раскаяния выдать им дорогие подарочные сертификаты, а частное лицо может попытаться загладить свою вину тем, что откажется от важной поездки («Я отменил все свои планы на эти выходные и проведу субботу с тобой»).

Конечно, идея подарков ради прощения стара, как мир. Однако оригинальный вклад Ёсуке Оцубо и суть его открытия состоят в том, что подарок должен быть направлен вовсе не на обогащение получающего..png)

«Мое исследование показало: главное, что имеет значение, — это цена для обидчика», — говорит он. Другими словами, подарок должен причинять боль тому, кто его вручает.

Работа Оцубо демонстрирует, что это справедливо как для групп, так и для отдельных лиц, как для публичных, так и для частных извинений в таких очень разных странах, как США, Южная Корея, Нидерланды, Индонезия, Чили, Япония и Китай.

Он приводит пример: популярная японская певица Минами Минегиси попросила прощения у своих поклонников за поведение, нарушающее ее контракт (запрет на отношения с молодыми людьми), обрив голову наголо и продемонстрировав этим, насколько дороги ей карьера и отношения с фанатами. При этом она подчеркнула, что больше никогда не сделает ничего такого, что нанесет вред этим отношениям.

Для тех из нас, кто привык ходить вокруг да около и мямлить «ну прости меня, ты же понимаешь, как это произошло, я вовсе не хотел/а…», это настоящий концептуальный сдвиг: цель извинений — не в том, чтобы сказать «прости» и объяснить свое прошлое поведение, а в том, чтобы показать, насколько вы дорожите отношениями и полученным уроком.

При этом надо убедительно обещать, что плохое поведение с вашей стороны никогда не повторится (и ваш подарок слишком дорого вам стоил, чтобы снова прибегать к таким извинениям).

Восстановление самоуважения

Помимо подарков, остальные правила принесения извинений довольно просты и понятны, говорит Эми Эбесу Хаббард, декан факультета коммуникологии Гавайского университета в Маноа (США): признайте ответственность за совершенное, за вред и страдания, нанесенные вашим поступком, обещайте примерно вести себя в будущем, предложите неотложные меры по исправлению ситуации и продемонстрируйте искренность раскаяния.

Слова «простите» и «приношу извинения» обязательно должны прозвучать, хотя не все перечисленные составные части необходимы в случае мелких прегрешений.

Автор фото, Getty Images

Подпись к фото,

Возвращение к совершенному промаху, анализ его во время принесения извинений очень нежелательны, поскольку только укрепляют в памяти обиженного обстоятельства случившегося

Еще в одном недавнем исследовании, опубликованном в журнале Американской ассоциации маркетинга Journal of Marketing, добавляется интересный пункт: начинайте со «спасибо за. ..», особенно если речь идет о не очень серьезных случаях.

..», особенно если речь идет о не очень серьезных случаях.

«Вместо того, чтобы говорить «извините за долгое ожидание», лучше сначала скажите «спасибо за ваше понимание» или «спасибо за ваше терпение», подчеркивает ведущий автор исследования Сяоян Ден, доцент маркетинга в Фишеровском бизнес-колледже Университета штата Огайо (США), проведшая семь исследований поведения американских и китайских студентов, а также работников компании Amazon в ситуациях, связанных со срывами назначенных встреч, а также плохим обслуживанием в ресторанах и при покупках.

«Показывая, насколько высоко вы цените ваших клиентов, пострадавших от ваших поступков, вы повышаете их самооценку. Что, в свою очередь, ведет к повышению их удовлетворенности ситуацией».

Кроме того, она рекомендует не возвращаться к подробностям допущенного промаха, поскольку это только укрепит его в памяти обиженных людей. Вместо этого просто безоговорочно признайте свою ошибку.

В качестве правила запомните: благодарность и извинения лучше всего работают в тандеме, говорит Синди Франц.

«Ощущение того, что вас высоко ценят другие, — это ключевая психологическая потребность, и ваша благодарность поможет залатать поврежденную вашим поступком самооценку», — подчеркивает она.

«Благодарность восстанавливает самоуважение, а извинения показывают, как вы намерены вести себя в будущем».

Автор фото, Getty Images

Подпись к фото,

Извинения по-японски: глаза в пол

Эти рекомендации поддерживаются работой Элисон Вуд Брукс, доцента управления предпринимательской деятельностью бизнес-школы Гарварда. Она (вместе с одним из коллег) в настоящее время погружена в изучение настоящего кладезя извинений — архивов слушаний по предоставлению УДО виновным в самых разных преступлениях, от превышения скорости до убийства.

Она обнаружила, что более эффективны извинения с обещаниями хорошего поведения в будущем. А вот извинения, включающие в себя объяснения, почему совершено нарушение или преступление, не имеют такого результата.

Например, члены комиссии по досрочному освобождению не любят, когда им говорят: «Я вел автомашину пьяным, потому что очень устал и хотел поскорее уехать. Полностью принимаю на себя вину за это неверное решение».

А вот то, что они хотят услышать: «Я планирую дважды в неделю посещать собрания группы «Анонимных алкоголиков», а по воскресеньям ходить в спортзал».

По словам Брукс, из результатов ее исследования можно сделать вывод, что объяснений прошлых проступков и оправданий по их поводу надо избегать.

Важно и правильно выбрать время. До сих пор охотно цитируемое, исследование Синди Франц носит говорящее название «Лучше поздно, чем рано»: не стоит извиняться слишком быстро, это не даст хорошего результата, отмечается в нем.

«Цель извинений — помочь жертве вашего поступка почувствовать, что ее услышали и поняли, и убедить в том, что виновник так больше не сделает, — говорит Франц. — Таким образом, ваши поспешные и суетливые извинения, сделанные до того, как обиженный сам выскажется, ничего не дадут».

Искренность извиняющегося

Разговаривать с экспертами по извинениям очень занятно, потому что они воспринимают все происходящее в мире как серию извинений, хотя порой и не могут припомнить подробностей причиненных обид.

Автор фото, Getty Images

Подпись к фото,

Ёсуке Оцубо, психолог из университета Кобе, считает, что самое лучшее извинение — расплатиться за свою вину таким подарком, который дорого обойдется дарящему

Все мои собеседники согласны с тем, что публичные извинения, которые не адресованы конкретно тому, кто обижен, совершенно бесполезны. А таковых — 98%.

Классический пример — политик, пойманный на том, что изменяет жене. Такой политик обычно приносит публичные извинения своим избирателям, а уж потом, внутри этих извинений, по ходу дела, просит прощения у обманутой супруги.

«Это выглядит несколько странно», — говорит Эбесу Хаббард, подчеркивая, что сторонние наблюдатели и те, кому адресованы извинения, могут воспринимать уровень искренности извиняющегося совершенно по-разному.

«Самое главное — признает ли тот, кому приносятся извинения, их искренность». А что думают другие, неважно.

Она высоко оценивает действия губернатора штата Кентукки Энди Бэшера, который в конце апреля назвал мошенником человека, зарегистрировавшегося на получение пособия по безработице под именем знаменитого рэпера Тупака Шакура. Оказалось, тем не менее, что это настоящее имя, и житель Кентукки, полный тезка покойного рэпера, обиделся.

«Тогда Бэшер сделал всё так, как и следует, когда хочешь правильно извиниться», — подчеркивает Эбесу Хаббард.

Сначала он позвонил Шакуру, чтобы попросить прощения лично, затем публично заявил, что обидел человека, полностью признал свою вину и — что крайне важно — высоко оценил великодушие реального Тупака Шакура.

Впрочем, образец корпоративных извинений — это действия сети KFC в 2018 году, считает Эдвин Баттистелла, автор книги «Сожалею об этом». Язык публичных извинений».

Столкнувшись с проблемой доставки курятины в свои рестораны, KFC опубликовала в газетах извинения перед клиентами, в иллюстрациях к которым на привычном логотипе буквы поменялись местами — «FCK».

Кроме того, в «Твиттере» компания написала: «Курица перешла дорогу, но не зашла в наш ресторан», что спровоцировало настоящий шквал юмористических комментариев.

«Они очень здорово вышли из положения, — говорит Баттистелла. — Сумели подшутить над собой».

Прочитать оригинал этой статьи на английском языке можно на сайтеBBC Worklife.

Подросток, который меняет мир

В 2015 году Генеральная конференция ЮНЕСКО провозгласила 26 июля Международным днем сохранения мангровых экосистем. Так организация привлекла внимание к проблеме сохранения уникальных и уязвимых мангровых лесов, которые исчезают в 3-5 раз быстрее, чем остальные леса. На юге Флориды мангровые экосистемы обеспечивают благополучие местной флоры и фауны.

Джона Бэйси – необычный подросток: компьютерным играм и социальным сетям он предпочел занятие важным делом и все свободное время проводит на природе в компании своих родителей и друзей.

«Мы переехали в новый дом в начале пандемии, в марте 2020. Это наш первый дом прямо на воде. Нам с мамой очень нравится паддлбординг. Мы часто гребли вверх и вниз по каналам и замечали мусор, и мы стали его собирать. А потом наступило время, когда с деревьев стали падать мангровые проростки – мы наблюдали, как они плавали в воде и не могли найти берег. Мы стали и их тоже собирать. Моя мама знает толк в мангровых лесах, и я узнал от нее о большой пользе, которую они приносят: они помогают в борьбе с эрозией почвы, они предоставляют место обитания разным видам рыб, являются источником питания диких птиц и животных, они помогают отфильтровать питательные вещества в воде, которые вызывают цветение водорослей, – это серьезная проблема здесь, на юге Флориды», – рассказал Русской службе «Голоса Америки» Джона Бэйси, cоучредитель и член правления организации «MangroLife».

Уборка мусора по выходным с родителями и друзьями, сбор плодов мангровых деревьев превратились в хобби, а потом родилась некоммерческая организация «MangroLife», которую возглавил 16-летний Джона.

Сегодня на заднем дворе в резервуарах с водой семья Бэйси проращивает мангры, когда ростки становятся крепкими, Джона собирает волонтеров на субботник.

«Моя мама – большой защитник окружающей среды, так же, как и мой папа. И когда я был совсем маленьким, они старались привить мне экологические ценности, которые должен иметь каждый житель Южной Флориды. – рассказывает Джона. – К тому же, я думаю, и они классные родители. Без них я бы не справился. Наш первый пресс-релиз был полностью напечатан моим отцом, потому что он знает, как делать такие вещи. Я в основном занимаюсь сбором волонтеров, моя мама очень хорошо умеет налаживать отношения с городскими и местными властями, чтобы организовать посадку растений. Итак, мы трое, мы все нужны друг другу для успеха этого проекта».

Мангры – коренные растения юга Флориды. Вечнозеленые лиственные леса прекрасно чувствуют себя в тропиках, на воде, где есть пологие берега, высокие приливы без сильных волн и слабосоленая вода, как в каналах Майами. Сейчас из-за активного строительства и укрепления берегов морскими дамбами земли для мангровых зарослей становится все меньше.

Вечнозеленые лиственные леса прекрасно чувствуют себя в тропиках, на воде, где есть пологие берега, высокие приливы без сильных волн и слабосоленая вода, как в каналах Майами. Сейчас из-за активного строительства и укрепления берегов морскими дамбами земли для мангровых зарослей становится все меньше.

«Мы находимся на переломном этапе, и если не начнем делать больше сегодня, то станет слишком поздно», – отметила Джессика Бэйси, мама Джона.

«Мангровые леса – это уникальный ресурс Южной Флориды. Они действительно могут расти только в таком прибрежном климате. И то хорошее, что они делают, отличает их от других растений. – объясняет Джона. Они обеспечивают среду обитания вымирающим видам рыб. Например, обыкновенный робало – это очень популярная рыба для ловли здесь. И я уверен, что многие местные рыбаки хотели бы сохранить популяцию робало, но без мангровых зарослей это невозможно. То же самое можно сказать и про местных диких птиц. Без мангров мы не сможем решить и проблему цветения водорослей. Такое ощущение, что сегодня каждые выходные красные водоросли стали цвести, гибнут тонны рыбы. Для тех, кто ценит любительскую рыбалку, важно, чтобы мы сохраняли популяцию рыб, предотвращали цветение водорослей там, где можем. И мангровые деревья делают это лучше, чем что-либо еще в мире».

Такое ощущение, что сегодня каждые выходные красные водоросли стали цвести, гибнут тонны рыбы. Для тех, кто ценит любительскую рыбалку, важно, чтобы мы сохраняли популяцию рыб, предотвращали цветение водорослей там, где можем. И мангровые деревья делают это лучше, чем что-либо еще в мире».

Семья Бэйси, очевидно, знает не только секрет, как вырастить здоровые мангровые леса, но и подростка, который с увлечением помогает природе и вовлекает сверстников в акции своей организации по уборке побережья и пересадке ростков.

«Пандемия нам помогла, мы максимально использовали ситуацию: делали все на открытом воздухе, на воде, сын мог приглашать друзей. Они были в безопасной среде, занимались паддлбордингом и веселились, и в это же время учились делать вклад в улучшение состояния природы», – рассказал Джо Бэйси, папа Джона.

«Мой учитель по океанографии в старшей школе вдохновил меня по-настоящему заботиться о мангровых зарослях, и он объяснил мне, как важны они для нашего региона, где я росла. Я пытаюсь привить это своему сыну, и он очень увлечен этим. Мы очень гордимся им», – добавила мама подростка.

Я пытаюсь привить это своему сыну, и он очень увлечен этим. Мы очень гордимся им», – добавила мама подростка.

Гордятся Джона не только его родители. О юном волонтере и его организации, которая заботится о мангровых лесах Южной Флориды, уже написали многие местные СМИ и тем самым привлекли еще больше волонтеров к помощи семье Бэйси в их борьбе за экосистему штата.

Coca-Cola в России | Создаем напитки на все случаи жизни и меняем мир к лучшему

Разделяй с нами

Напитки

Что мы делаем в поддержку борьбы с COVID-19

Новый дизайн

Казань — город без отходов

Новая формула

Делаем мир лучше

В Курске отметили День железнодорожника » 46ТВ Курское Интернет Телевидение

28 июля 2021.

/46ТВ/.

День железнодорожника начали отмечать с раннего утра. Праздничный селектор объединил все подразделения Московской железной дороги. Звучали поздравления от партнеров компании, после чего заслуженные награды получили лучшие работники столичной магистрали.

— Наградить Тараканову Светлану Валентиновну – заместителя начальнику Курской дистанции пути.

Далее торжественное мероприятие продолжилось на Аллее трудовой Славы железнодорожников. В первом полугодии текущего года курские железнодорожники, как обычно, внесли существенную лепту в благосостояние всего региона.

— Мы только за первое полугодие около 12 миллионов тонн грузов из Курской области отправили железнодорожным транспортом, — говорит заместитель начальника Московской железной дороги по территориальному управлению Мухарбек Озиев. – Это огромное количество. И мы всегда с гордостью говорим, что лепта Курской области в целом в погрузке МЖД это треть от общего объема.

— У нас бюджет за три года увеличился в 1,5 раза – с 50 до 75 миллиардов, — сообщил первый заместитель губернатора Курской области Алексей Смирнов. Это благодаря вашей работе в том числе. Это позволит нам строить новые дороги, школы, скверы, делать жизнь курян лучше.

Это благодаря вашей работе в том числе. Это позволит нам строить новые дороги, школы, скверы, делать жизнь курян лучше.

А железнодорожники, в свою очередь, стараются сделать жизнь лучше своим клиентам – отправителям грузов и пассажирам. В последние годы они руководствуются девизом «Мы меняемся для вас». Модернизируется инфраструктура, обновляется подвижной состав, повышается уровень безопасность движения поездов, внедряются онлайн сервисы.

— За этой работой стоит колоссальный труд, — убежден заместитель председателя дорожной профсоюзной организации МЖД по Орловско-Курскому региону Василий Бородин. – Невидимый труд. Тех же путейцев, которые день и ночь постоянно на посту вне зависимости от погодных условий. Это энергетики, это машинисты. Несмотря на требования пандемии они выполняют свою прекрасную работу.

Сегодня руководство МЖД отметило работу Юлии Локтионовой. Дежурная по залу — железнодорожник в третьем поколении.

— Люблю определенность, — говорит получившая сегодня награду дежурная по залу Юлия Локтионова. – РЖД – это определенность в наше время. Это достойная зарплата, отпуска, больничные. Стык 0-22 Мы всегда работаем на пассажира. Независимо год ковидный или нет. Все нормально, работа идет.

О том, что работа железнодорожников не останавливается ни на секунду и каждый вносит свой посильный вклад в общий успех, говорит Доска Почета. Сегодня, традиционно накануне профессионального праздника ее, обновленную фотографиями новых героев, открыли для всеобщего обозрения.

— Хочу поздравить всех наших ветеранов железнодорожного транспорта, а их более 4 тысяч только в Курской области, наш коллектив, всех, кто сегодня на своих рабочих местах, обеспечивает пассажирские и грузовые перевозки. И искренне поблагодарить за ту работу, которую мы сегодня ведем, и поздравить с профессиональным праздником. С Днем железнодорожника, — резюмировал Мухарбек Озиев.

Степан Данекин, Тимур Кочетов

Roth IRA: что это такое и с чего начать

Что такое Roth IRA?

Roth IRA — это индивидуальный пенсионный счет, обеспечивающий безналоговый рост и снятие средств. Предельный размер взноса на 2021 год составляет до 6000 долларов (7000 долларов, если 50 лет и старше) для модифицированного скорректированного валового дохода ниже 140 000 долларов (индивидуальные заявители) или 208000 долларов (совместная подача документов в браке). Люди в возрасте 59,5 лет и старше, имеющие счета не менее пяти лет, могут снимать деньги без уплаты федеральных налогов.

В 2020 году лимит взносов составлял до 6000 долларов (7000 долларов, если 50 лет и старше) для модифицированного скорректированного валового дохода ниже 139000 долларов (индивидуальные заявители) или 206000 долларов (совместная подача документов в браке).

Как работает IRA Рота? Пять основных выводов

Roth IRA — это индивидуальный пенсионный счет, на котором деньги растут без налогов, а снятие средств при выходе на пенсию не облагается налогом. Вот пять ключевых характеристик Roth IRA.

Вы платите налоги с денег, внесенных на счет. Вы не можете вычесть взносы по налогам.

В 2021 году вы можете внести до 6000 долларов (7000 долларов, если вам 50 лет и старше).

Вы не можете делать взносы в Roth IRA, если ваш модифицированный скорректированный валовой доход (MAGI) на 2021 год составляет более 140 000 долларов США (индивидуальные заявители) или 208 000 долларов США (совместная подача документов в браке).(Бэкдорная стратегия Roth предлагает обходной путь к этим ограничениям.)

Люди в возрасте не менее 59½ лет и держащие свои счета не менее пяти лет могут получать выплаты, включая прибыль, без уплаты федеральных налогов.

Вам не нужно снимать деньги со своего Roth IRA, если вы не хотите. Требуемых минимальных дистрибутивов нет.

Кто может открыть Roth IRA?

Любой может открыть Roth IRA, если он соответствует требованиям:

Ваш доход должен быть ниже установленного лимита.Чтобы внести свой вклад в Roth IRA, ваш модифицированный скорректированный валовой доход на 2021 год должен составлять 140000 долларов США (индивидуальные заявители) или 208000 долларов США (совместные заявки в браке). (Публикация IRS 590-A, Рабочий лист 2-1 содержит полные инструкции по расчету MAGI для IRA Roth.)

У вас должен быть заработанный доход. У вас должен быть доход от работы (термин IRS — «налогооблагаемая компенсация»). Максимальный вклад, который вы можете внести в Roth в год, — это ваш доход от работы или 6000 долларов (7000 долларов, если вам 50 лет и старше), в зависимости от того, что меньше.

Имеете ли вы право на участие в программе Roth? Пределы дохода IRA Рота

Максимальный годовой взнос | |||

|---|---|---|---|

Холост, глава семьи или состоящий в браке, подача отдельно (если вы не проживали с супругом в течение года) | 6000 долларов (7000 долларов, если 50 лет и старше) | ||

Вдова, состоящая в браке или соответствующая требованиям ) | |||

Регистрация в браке отдельно (если вы проживали с супругом в любое время в течение года) | |||

Читать на нашей странице ограничений IRA для получения более подробной информации об ограничениях Roth IRA и исключениях из них.

Вот как открыть Roth IRA

Вы открываете Roth IRA в брокерской компании или в банке. Затем вы вкладываете деньги. Вы можете выбрать, во что вы хотите инвестировать свои деньги, например, паевые инвестиционные фонды, акции, облигации, биржевые фонды (ETF) или банковские сберегательные продукты. Если вы хотите инвестировать в акции и облигации, вы можете открыть свой Roth у брокера или робота-консультанта, а не в банке. (Подробнее о том, как инвестировать свой IRA.)

Вы можете добавлять деньги со временем. Единовременная выплата или меньшие взносы в течение года допустимы, если ваши взносы не превышают 6000 долларов (7000 долларов, если вам 50 лет и старше) или вашей налогооблагаемой компенсации, в зависимости от того, что меньше.Вы также можете добавить деньги в Roth, переведя деньги с другого пенсионного счета.

Большинство онлайн-брокеров, банков и роботов-консультантов предлагают IRA Roth. Вот чем они отличаются.

Банки. Поскольку большинство банков предлагают средства сбережения (например, компакт-диски), а не инвестиции, они, как правило, не лучшее место для открытия IRA, которое должно быть ориентировано на долгосрочный рост.

Робо-советники. Если вы хотите избегать инвестирования, вам может быть интересен робот-советник и его автоматизированный процесс инвестирования.

Традиционные брокеры. Они предлагают более активный подход к выбору инвестиций.

Снятие и распространение Roth IRA

Вот как работают дистрибутивы Roth IRA.

Вы можете снять свои первоначальные взносы, когда захотите, без каких-либо штрафов или налогов, независимо от того, как долго ваш счет был открыт. Это потому, что вкладываемые вами деньги — это деньги, с которых вы уже уплатили подоходный налог.

Когда вы снимаете деньги с Roth IRA, IRS всегда предполагает, что ваши первоначальные взносы поступят первыми.

Квалифицированное снятие инвестиционной прибыли со счета осуществляется без уплаты налогов. Однако при определенных обстоятельствах IRS может потребовать часть этих возвратов в виде налогов и возможного штрафа, если вы вышли раньше или не соответствуете правилам квалифицированного выхода.

Люди в возрасте не менее 59½ лет и держащие свои счета не менее пяти лет могут получать выплаты, включая прибыль, без уплаты федеральных налогов.

Преимущества и преимущества IRA Roth

Возможная экономия на налогах. Если вы ожидаете, что ваша налоговая ставка будет выше в будущем, IRA Roth могут того стоить, потому что вы вносите деньги сейчас, когда вы будете платить подоходный налог в этом году, а не в будущем, когда ваша налоговая ставка будет выше. Если ваша налоговая ставка сейчас ниже, имеет смысл платить налоги сейчас в обмен на не облагаемые налогом пенсионные выплаты.

Легкое снятие средств. Вы можете вывести внесенные вами деньги в любое время без налогов и штрафов.(Вы можете облагаться налогом или штрафом, если вы снимаете инвестиционный доход.)

Двойное окунание. Вы можете внести свой вклад в Roth в дополнение к 401 (k).

Гибкий выбор времени. Вы можете выбрать, когда и сколько вы будете вносить в Roth IRA. Например, вы можете внести 6000 долларов в первый день года или разделить свои взносы на несколько месяцев.

Дополнительное время, чтобы внести свой вклад. У вас есть до крайнего срока уплаты налогов, чтобы внести взнос за предыдущий календарный год.

Распределение, не облагаемое налогом. После того, как вы достигнете 59½ и будете владеть счетом не менее пяти лет, вы можете получать выплаты, включая прибыль, от Roth IRA без уплаты федеральных налогов.

Нет возрастных ограничений для открытия. Вы можете открыть Roth IRA в любом возрасте, если у вас есть заработанный доход (вы не можете вносить взносы, превышающие ваш заработанный доход).

Нет обязательных минимальных распределений. IRA Roth не подлежат минимальному распределению, требуемому от традиционной IRA или 401 (k), начиная с возраста 72 лет (в 2019 году и ранее этот возраст составлял 70½).

Оборотная сторона Roth IRA

У Roth IRA много преимуществ, но нет ничего идеального. Вот пара недостатков, которые следует учитывать:

Вы не можете взять ссуду в IRA, как вы можете с множеством 401 (k) s. Тем не менее, вы всегда можете отозвать свои взносы Roth IRA в любое время без штрафов, процентов или налогов.

Досрочное снятие (до достижения возраста 59½ лет) вашего инвестиционного дохода влечет за собой штраф в размере 10%, если вы не встретите одно из нескольких исключений.

IRA Roth по сравнению с традиционным IRA

Если вам нужны немедленные налоговые льготы, рассмотрите возможность традиционного IRA. Если вам нравится идея безналогового дохода на пенсии, Roth IRA — хорошая идея.

IRA Roth — это умный инструмент сбережений для молодых людей, которые только начинают карьеру, потому что они, вероятно, столкнутся с более высокими ставками подоходного налога по мере продвижения по карьерной лестнице. Кому-то, кто продвигается по карьерной лестнице, также может понравиться Roth IRA, потому что они обеспечивают не облагаемый налогом доход при выходе на пенсию.Это обеспечивает то, что некоторые финансовые консультанты называют «налоговой диверсификацией».

Деньги, хранящиеся на счетах, таких как 401 (k) s и традиционных IRA, приводят к налоговым счетам при выходе на пенсию. Roth IRA может предложить удобный способ управления этим налоговым счетом; например, получая хоть какой-то доход от Roth, чтобы не попасть в более высокую налоговую категорию.

Часто задаваемые вопросы

Каковы преимущества Roth IRA?

Возможная экономия на налогах. Платите подоходный налог сейчас, чтобы снимать деньги, не облагаемые налогом, позже.

Легкое снятие средств. Снимайте взносы без налогов и штрафов в любое время.

Двойное погружение. Вы можете внести свой вклад в Roth в дополнение к 401 (k).

Гибкий выбор времени. Вы можете выбрать, когда и сколько вы будете вносить.

Дополнительное время, чтобы внести свой вклад. Выплачивайте взносы за предыдущий год до крайнего срока уплаты налогов.

Распределение, не облагаемое налогом. Если вам 59,5 лет и вы владеете счетом в течение пяти лет, выплаты не облагаются федеральным налогом.

Нет возрастных ограничений для открытия. Если у вас есть заработанный доход, откройте Roth в любом возрасте.

Нет RMD. В отличие от традиционных IRA, минимальных распределений не требуется.

Сколько денег вам нужно, чтобы начать IRA?

Многие дисконтные брокеры и робо-консультанты имеют минимум $ 0 для открытия IRA. Вы можете увидеть, какие из них, в нашем обзоре лучших провайдеров IRA. Однако налоговые льготы при инвестировании в IRA начинаются только тогда, когда вы начинаете вносить деньги на счет.Но не волнуйтесь: вам не нужно сразу вносить свой вклад полностью. Вы также не обязаны откладывать максимум, который позволяет IRS (до 6000 долларов в 2021 году или 7000 долларов, если вам 50 лет и старше).

Вы можете добавлять деньги в свой IRA с любой частотой и объемом работы для вашего бюджета. Многие брокеры и роботы позволяют вкладчикам настраивать автоматические депозиты для перевода денег из вашего банка на ваш счет.

Можно ли потерять деньги в IRA?

Да. Вы можете вкладывать деньги IRA в различные инвестиции, и некоторые из этих инвестиций могут потерять ценность.

Статьи по теме

Готовы начать? Вот все, что вам нужно знать о владении и эксплуатации Roth IRA.

Посмотрите наши подборки хороших мест для открытия счета. Выучить больше.

Как заработать деньги, открыв счет? Выучить больше.

Существует много видов IRA; посмотрите, какие из них вам подходят. Выучить больше.

Узнайте, как и когда получить деньги. Выучить больше.

Взносы для наверстывания: все, что вам нужно знать

Дополнительные взносы позволяют людям в возрасте 50 лет и старше откладывать на своих 401 (k) и индивидуальных пенсионных счетах (IRA) больше, чем обычные годовые лимиты взносов, установленные IRS.Идея состоит в том, чтобы наверстать те годы, которые вы накопили недостаточно, вероятно, в молодости. Как правило, люди зарабатывают больше по мере роста по годам и по карьерной лестнице, поэтому дополнительные взносы начинаются в возрасте 50 лет. Если у вас есть дополнительные деньги, имеет смысл делать дополнительные взносы — лимиты зависят от вида выхода на пенсию. учетная запись. Но как распределить деньги в портфеле не так очевидно, особенно если вы приближаетесь к пенсионному возрасту. Чтобы определить лучшую пенсионную стратегию для ваших нужд, обратитесь к финансовому консультанту.

Узнайте сейчас: сколько мне нужно откладывать на пенсию?

Суммы и лимиты взносов для наверстывания

IRS ежегодно устанавливает дополнительные взносы для соответствующих пенсионных планов. Конечно, вы должны сначала достичь предела взносов, установленного для вашего плана, прежде чем сможете вносить дополнительные взносы.

Ниже мы разбиваем индивидуальные лимиты взносов на 2020 и 2021 годы и суммы дополнительных взносов для разных планов.

IRA : Предел взноса на 2020 год для IRA и IRA Рота составлял 6000 долларов. На 2021 год это 6500 долларов. Последующий взнос составляет 1000 долларов. Таким образом, в этом году вы можете сделать взнос в размере 7500 долларов, если вам 50 лет и старше.

401 (k) и другие пенсионные планы на рабочем месте : Ежегодный предел взносов для пенсионных планов на рабочем месте, таких как 401 (k) s, 403 (b) s, большинство 457s и государственный план сбережений на сбережениях (TSP), составляет 19 500 долларов. Сумма дополнительных взносов по этим планам в настоящее время составляет 6500 долларов.Таким образом, вы можете внести до 26000 долларов в 2020 году, если вам 50 лет и старше.

SIMPLE 401 (k) : Лимит взносов для счетов пенсионного плана SIMPLE составляет 13 500 долларов. Сумма дополнительного взноса составляет 3000 долларов США. Таким образом, общая сумма, которую вы можете внести, составляет 16 500 долларов.

Независимо от того, какой у вас план, вам не нужно ждать 50-летия, чтобы внести дополнительные взносы. Вы можете начать это делать в год, когда вам исполнится 50.

Выгоды от взносов для наверстывания

Как видите, лимит дополнительных взносов довольно велик для разных типов планов.Вы можете использовать наш калькулятор 401 (k), чтобы узнать, сколько вы можете получить, воспользовавшись дополнительными взносами.

Допустим, вам исполнилось 50 лет в этом году, и вы достигли своего индивидуального предела 401 (k) на 2020 год. Но вы не используете свой дополнительный взнос. Если предположить, что годовой доход от ваших инвестиций 401 (k) составляет 7%, то, по разумной оценке, по мнению некоторых консультантов, к следующему году ваш счет вырастет до 20 865 долларов.

Но если взять полную компенсацию, она вырастет до 27 820 долларов.Если вы больше ничего не делаете и позволяете своим деньгам расти (на 7%) до тех пор, пока вам не исполнится 66 лет, ваш баланс превышает 82000 долларов.

Кроме того, вы выиграете еще больше, если ваша компания предложит какой-либо работодатель, соответствующий вашим взносам. Как отмечалось выше, наибольшая сумма, которую вы можете внести в свой 401 (k), если вам исполнилось 50 лет, составляет 26000 долларов в 2020 году. IRS называет эти деньги, которые вы вносите на счет, «выборочными отсрочками». Они не связаны с любым работодателем, который может предложить ваша компания.Таким образом, в 2020 году общая сумма отложенных налоговых отчислений, которые могут быть внесены в ваш план 401 (k) плюс все другие планы с установленными взносами (DC) из всех источников, включая вашего работодателя, составит 57 000 долларов США или 63 500 долларов США, если вам 50 лет и старше.

Планы

DC обычно покрывают пенсионные планы на рабочем месте. Таким образом, если вам 50 лет или больше, максимальная сумма, которую вы можете внести в 2020 году во все свои IRA, включая любые варианты Roth, составляет 7000 долларов.

Как сделать взносы для наверстывания

Чтобы начать делать эти дополнительные взносы, вам необходимо обратиться к администратору плана или получить доступ к своей учетной записи в Интернете.Вы можете сделать это в любое время и при необходимости изменить сумму, которую хотите внести в каждый платежный период.

Денежные взносы должны быть внесены в планы 401 (k) до конца года. С другой стороны, дополнительные взносы в IRA могут быть внесены до установленного срока подачи вашей налоговой декларации. Эта дата обычно приходится на середину апреля.

Итог

Лучше всего воспользоваться дополнительными взносами и любыми другими возможностями, которые могут увеличить ваши пенсионные сбережения.Вы также должны избегать ошибок при инвестировании, которые могут поставить под угрозу вложенные вами деньги. По мере того, как вы становитесь старше, вам, как правило, нужно снизить подверженность риску. Но насколько и как — это большие вопросы. Финансовый консультант может помочь вам перейти от накопления сбережений к их использованию.

Советы по увеличению пенсионных сбережений

- Ваше гнездовое яйцо, вероятно, будет больше всего расти на фондовом рынке. Но чтобы снизить риск, вам нужно диверсифицировать свои вложения.Если вы не уверены, какое распределение вам подходит, проконсультируйтесь с финансовым консультантом. Бесплатный инструмент SmartAsset соединит вас с финансовыми консультантами в вашем районе за пять минут. Если вы готовы к сотрудничеству с местными консультантами, начните прямо сейчас.

- Увеличьте размер взноса 401 (k), как только вы получите повышение. В идеале вам следует отложить все повышение до тех пор, пока не будет достигнута максимальная сумма взноса. Но любая сумма лучше, чем ничего. Если вы сделаете это сразу, вы не пропустите добавленную сумму, удержанную из вашей зарплаты.

- Проведите исследование, чтобы убедиться, что вы делаете выбор в пользу выхода на пенсию, который наилучшим образом соответствует вашим потребностям. Вот разбивка IRA по сравнению с 401 (k) s.

Фото: © iStock.com / ljubaphoto, © iStock.com / PeopleImages, © iStock.com / ferrantraite

Лиз Смит

Лиз Смит — выпускница Нью-Йоркского университета. Еще со времен учебы в колледже она с энтузиазмом помогает людям принимать более обоснованные финансовые решения. Лиз пишет для SmartAsset более четырех лет.Ее области знаний включают пенсионное обеспечение, кредитные карты и сбережения. Она также уделяет внимание денежным вопросам миллениалов. Статьи Лиз публиковались в Интернете, в том числе в AOL Finance, Business Insider и WNBC. Самая большая ошибка в личных финансах, которую, по ее мнению, совершают люди: не вносить вклад в пенсию в начале своей карьеры.

Сколько я должен внести в мой 401 (k)?

Независимо от вашего возраста, у вас, вероятно, есть много вопросов и опасений по поводу пенсионных накоплений.Как на это сэкономить, какие варианты доступны и, что наиболее важно, сколько денег вы должны потратить?

Один из наиболее распространенных способов начать откладывать на пенсию — это план 401 (k), спонсируемый работодателем. Многие компании предлагают их, и для многих сотрудников это единственный счет пенсионных накоплений. Но с таким количеством вариантов, незнакомых терминов, условий и правил, 401 (k) s может сбивать с толку даже финансово подкованных вкладчиков.

Ключевые выводы

- Практическое правило для пенсионных сбережений — это для начала 10% от заработной платы брутто.

- Если ваша компания предлагает соответствующий взнос, убедитесь, что вы получили его все.

- Если вам 50 лет и старше, вы можете внести дополнительный взнос.

Лимиты взносов

Во-первых, важно знать, что налоговая служба (IRS) устанавливает годовые ограничения на взносы. Лимит выборной отсрочки (взноса) для сотрудников, которые участвуют в 401 (k) (или в 403 (b), большинстве планов 457, а также в Плане сбережений федерального правительства), составляет 19 500 долларов США на 2020 и 2021 налоговые годы по сравнению с 19 000 долларов США. на 2019 год.

Для сотрудников в возрасте 50 лет и старше, участвующих в любом из этих планов, предусмотрен дополнительный взнос. Это позволяет сделать дополнительный взнос в размере 6500 долларов в 2020 и 2021 годах и 6000 долларов в 2019 году.

Не забудьте о матче

Конечно, ответ каждого человека на этот вопрос зависит от индивидуальных целей выхода на пенсию, имеющихся ресурсов, образа жизни и семейных решений, но общее практическое правило заключается в том, чтобы для начала откладывать не менее 10% своего валового дохода.

В любом случае, если ваша компания предлагает соответствующий взнос 401 (k), вы должны внести по крайней мере достаточно, чтобы получить максимальную сумму.Типичное совпадение может составлять 3% от заработной платы или 50% от первых 6% взноса сотрудника.

Это бесплатные деньги, поэтому обязательно проверьте, подходит ли ваш план, и внесите хотя бы достаточно, чтобы получить все это. Вы всегда можете увеличить или уменьшить свой вклад позже.

«Не существует идеального вклада в план 401 (k), если нет соответствия компании. Вы всегда должны в полной мере использовать преимущества соответствия компании, потому что это, по сути, бесплатные деньги, которые компания дает вам», — отмечает Ари Корвинг, финансовый консультант. с Koving & Company в Саффолке, штат Вирджиния.

Многие планы требуют отсрочки в 6%, чтобы получить полное совпадение, и многие вкладчики останавливаются на этом. Этого может быть достаточно для тех, кто рассчитывает иметь другие ресурсы, но для большинства, вероятно, этого не будет.

Если вы начнете достаточно рано, учитывая время, когда ваши деньги должны вырасти, 10% могут составить очень хорошую кладку, особенно если ваша зарплата со временем увеличивается.

Обратите внимание, старые вкладчики

Если вы начнете экономить в более позднем возрасте, особенно когда вам за 50, вам, возможно, придется увеличить сумму своего взноса, чтобы компенсировать потерянное время.

К счастью, поздние вкладчики обычно достигают пика заработка. А с 50 лет у них появляется больше возможностей для сбережений. Как отмечалось выше, предельный размер дополнительных взносов на 2021 год составляет 6500 долларов США для лиц в возрасте 50 лет и старше в любой день этого календарного года.

Например, если вам исполнится 50 лет или раньше 31 декабря 2021 года, вы можете внести дополнительные 6500 долларов сверх годового лимита взносов 401 (k) в размере 19 500 долларов США, что составит в общей сложности 6000 долларов.

«Что касается« идеального »вклада, он зависит от многих переменных, — говорит Дэйв Роуэн, финансовый консультант Rowan Financial в Вифлееме, штат Пенсильвания.«Возможно, самый большой из них — ваш возраст. Если вы начинаете откладывать сбережения в возрасте 20 лет, то 10%, как правило, достаточно для приличного выхода на пенсию. Однако, если вам за 50 и вы только начинаете, вам, вероятно, придется сэкономить больше ».

Сумма, соответствующая вашему работодателю, не засчитывается в ваш максимальный годовой взнос.

Чем больше, тем лучше

Когда вы думаете об идеальной сумме выхода на пенсию, необходимо учитывать множество переменных. Ты женат? Ваш супруг (а) работает? Сколько вы можете ожидать от пособий по социальному обеспечению?

Пенсионный возраст требует определенного комфорта, но для каждого человека он свой.Будете ли вы заниматься садоводством дома, путешествуя за границу, открывая новый бизнес или катаясь на мотоцикле по пересеченной местности?

А еще есть неизвестные. Главный из них — это вопрос: приведут ли проблемы со здоровьем к большим неожиданным счетам?

Однако, независимо от вашего возраста и ожиданий, большинство финансовых консультантов согласны с тем, что от 10% до 20% вашей зарплаты — это хорошая сумма для пополнения вашего пенсионного фонда.

Для тех, кто хочет пойти еще дальше, есть несколько вариантов, например традиционные IRA и Roth IRA.(Максимальный размер взносов в IRA на 2020 и 2021 налоговые годы составляет 6000 долларов США, с последующим взносом в размере 1000 долларов США для лиц в возрасте 50 лет и старше.)

«Идеальная ставка взносов при выходе на пенсию зависит от нескольких различных факторов, — говорит Марк Хебнер из Index Fund Advisors в Ирвине, штат Калифорния, — но хорошая золотая середина — от 10% до 15%, то есть ближе к 15%, если вы можете себе это позволить. так и сделай. Самый минимум — 10% ».

«Если вы можете, вам следует приблизиться к 20-процентному взносу в свой пенсионный план и сохранить эту сумму по мере увеличения вашей зарплаты», — предлагает Николас Р.Стрейн, финансовый советник Хэлберта Харгроува в Лонг-Бич, Калифорния. Он добавляет:

Большинство исследований по финансовому планированию показывают, что идеальный процент отчислений для пенсионных накоплений составляет от 15% до 20% валового дохода. Эти взносы могут быть внесены в план 401 (k), план 401 (k), полученный от работодателя, IRA, Roth IRA и / или налогооблагаемых счетов. По мере роста вашего дохода важно продолжать откладывать от 15% до 20%, чтобы вы могли инвестировать средства и увеличивать свои вложения до тех пор, пока вам не понадобится начать получать выплаты после выхода на пенсию.

Получение максимальной отдачи от вашего работодателя 401 (k) Match

Получение максимальной отдачи от плана 401 (k) — одно из лучших действий, которые вы можете сделать при планировании выхода на пенсию. Это потому, что ваш работодатель может соответствовать деньгам, которые вы кладете на ваш счет. Если вы работаете в месте, которое предлагает льготу на совпадение 401 (k), когда вы кладете деньги из своей зарплаты в свой 401 (k), ваш работодатель также переводит деньги на счет.

Если ваша компания предлагает совпадение, возможно, вы получили уведомление об этом, когда начинали свою работу.Вы можете спросить у менеджера плана 401 (k) на работе, предлагается ли совпадение 401 (k), если вы еще не слышали об этом. Компании хотят, чтобы сотрудники вносили свой вклад в их 401 (k), поэтому они выделяют средства, чтобы побудить работников откладывать на будущее.

Думайте о совместных фондах как о бесплатных деньгах, которые вы получаете от своей работы после внесения взносов до налогообложения в свой план 401 (k) из своей зарплаты. Если вы не поместите деньги в свой 401 (k), вы отказываетесь от возможности получить соответствующую сумму от вашего работодателя.

Растяжка спички

Некоторые работодатели предлагают 100% соответствующее пособие, в то время как другие вообще не соответствуют тому, что работник вкладывает в 401 (k). Многие предлагают совпадение на 50%, что лучше, чем его отсутствие.

Некоторые планы могут предлагать более низкую процентную ставку при более высоком проценте оплаты труда сотрудника. Например, компания может компенсировать 50% от первых 8% вашей оплаты, а не 100% от первых 4% вашей оплаты. Это сделано для того, чтобы сотрудники положили больше на свои счета.Эта стратегия называется «растягивание матча».

Центр исследований инвесторов Vanguard сообщает, что растягивание сроков не приводит к более высоким ставкам взносов или большему участию сотрудников. Вместо этого сотрудники с большей вероятностью добавят деньги к плану, если работодатель внесет 100% взноса.

Возможно, вам придется поработать на своего работодателя в течение определенного периода времени, прежде чем компания начнет компенсировать сумму, которую вы вкладываете. Некоторые компании заставляют вас ждать некоторое время — возможно, три, шесть месяцев или год, — прежде чем вы сможете вложить деньги в ваш план 401 (k).

Примеры совпадений

Одна общая сумма, которую сотрудники решают вложить в программу сопоставления 401 (k), составляет 6%. Когда вы перечисляете 6% своего годового дохода до налогообложения в свой план, ваш работодатель переводит деньги на ваш счет. Вот пример того, как это может работать:

- 50% соответствует первым 6% : Ваш работодатель будет вкладывать 50 центов в ваш план 401 (k) на каждый вложенный вами доллар, что составляет до 6% от вашей валовой зарплаты за этот год.Например, если вы зарабатываете 50 000 долларов в год и вкладываете не менее 6% своей зарплаты в свой план, вы получите соответствующую сумму от своего работодателя в размере 1500 долларов за этот год. Это потому, что 6% от 50 000 долларов — это 3 000 долларов, и ваш работодатель внесет половину этой суммы, то есть 1500 долларов. Когда вы добавите эту сумму к тому, что вы вложили, у вас будет в общей сложности 4500 долларов, вложенных в ваш 401 (k) на год.

Вот пример, в котором работодатель более полезен с точки зрения суммы совпадения, но немного меньше в отношении той части вашей зарплаты, которой он готов соответствовать:

- Соответствие доллара к доллару до 5% : Ваша компания может включать доллар на каждый доллар, который вы вкладываете в свой план 401 (k), пока вы не достигнете в общей сложности 5% своей годовой выплаты до налогообложения. .Если вы зарабатываете 50 000 долларов и добавляете свои 5% к плану, это 2500 долларов, которые вы вложили. Тогда ваш работодатель будет соответствовать 100% — также 2500 долларов. У вас будет в общей сложности 5000 долларов в год.

Лимиты взносов в долларах

В 2021 году максимум, что вы можете добавить к своему плану 401 (k), составит 19 500 долларов. Если к концу года вам исполнится 50 лет или больше, ваш индивидуальный лимит вырастет на 6 500 долларов, потому что вы можете сделать дополнительный взнос в этой сумме. Это означает, что ваш индивидуальный лимит достигает 26 000 долларов.

Сумма денег, добавленная на счет 401 (k) вами и вашим работодателем в совокупности в 2021 году, не может превышать меньшее из следующих значений: общая сумма, которую вам выплачивают в виде заработной платы и бонусов, и 58000 долларов США, если вам меньше 50 лет, или 64 500 долларов США. если вам 50 лет и старше

Сроки выплаты наибольшего количества денег

Некоторые работодатели будут платить свою зарплату вне зависимости от того, сколько вам потребуется зарплаты, чтобы набрать разрешенную сумму за год. Но многие компании будут делать взносы только в те периоды выплаты заработной платы, когда с вашей зарплаты снимается сумма 401 (k).Вы можете не оставлять деньги работодателя на столе, вкладывая меньшие суммы в каждый платежный период. Таким образом, ваш работодатель будет переводить деньги на ваш счет каждый период.

Допустим, вам платят дважды в месяц, и ваш работодатель будет добавлять деньги в ваш 401 (k) только тогда, когда вы это делаете. Если вы достигнете своего лимита в 19 500 долларов в конце ноября, вы упустите два шанса для вашего работодателя, чтобы соответствовать ему. В этом случае вы будете зарабатывать намного больше, чем 50 000 долларов в год, но эта проблема может возникнуть независимо от того, сколько вы зарабатываете, если слишком рано вложите слишком много денег в свой 401 (k).

Ваш менеджер плана может помочь вам управлять вашей учетной записью 401 (k), чтобы максимально использовать возможности вашего работодателя. Вы также можете использовать онлайн-калькулятор, чтобы вычислить, сколько вы должны вкладывать с каждой зарплаты.

График распределения

Деньги, которые вы добавляете к своему плану 401 (k), остаются у вас, независимо от того, когда вы увольняетесь с работы. Однако сумма денег, вложенная вашим работодателем, скорее всего, будет зависеть от графика перехода.

Если вы близки к тому, чтобы полностью погрузиться в свой 401 (k), вы можете отложить поиск работы еще на несколько месяцев.Вы можете получить немного больше в своем 401 (k), дождавшись, пока у вас не появятся все права, прежде чем вы уйдете.

Используя наделение правами, вам придется проработать в компании определенный период времени, прежде чем вы сможете взять с собой финансирование своего работодателя, когда вы уволитесь с работы. Когда у вас есть полное наделение правами, это означает, что все деньги, которые ваша работа вложила в 401 (k), остаются вашими. Это так, даже если вы уволитесь с работы до выхода на пенсию.

The Balance не предоставляет налоговых, инвестиционных или финансовых услуг или советов.Информация предоставляется без учета инвестиционных целей, устойчивости к риску или финансовых обстоятельств конкретного инвестора и может не подходить для всех инвесторов. Прошлые показатели не свидетельствуют о будущих результатах. Инвестирование сопряжено с риском, включая возможную потерю основной суммы.

Solo 401k для малого бизнеса и самозанятых

Чтобы в полной мере воспользоваться преимуществами взносов по плану Solo 401 (k), вы должны понимать свои ограничения как работника и работодателя, а также размер взносов, разрешенных от имени супруга, если применимо.

Выполняя взносы в качестве сотрудника, вам разрешается до 19 500 долларов США или 100% компенсации (в зависимости от того, что меньше) в виде отсрочки выплаты заработной платы на налоговые годы 2020 и 2021. Если вам больше 50 лет, дополнительный взнос в размере 6500 долларов США (общий взнос составляет 26000 долларов США) допускается на 2020 и 2021 налоговые годы. Это тип взноса, который может быть сделан в виде взноса до налогообложения / отсрочки налогообложения, отсрочки по Роту или их комбинации. Кроме того, как работодатель, вы можете вносить отчисления от участия в прибылях в размере до 25% от вашей компенсации от бизнеса до 57 000 долларов США в 2020 налоговом году и 58 000 долларов США в 2021 налоговом году.При суммировании взносов работника и работодателя за год максимальный предел взноса Solo 401 (k) на 2020 год составляет 57000 долларов США, а максимальный взнос индивидуального взноса 401 (k) на 2021 год составляет 58000 долларов США. Если вам 50 лет и старше, и вы делаете дополнительные взносы, лимит увеличивается на эти выплаты до 63 500 долларов на 2020 год и 64 500 долларов на 2021 год.

Компенсация от вашего бизнеса может быть немного сложной. Он рассчитывается как чистая прибыль вашего бизнеса за вычетом половины вашего налога на самозанятость и взносов в план работодателя, которые вы сделали для себя (и других владельцев бизнеса и любых участвующих супругов, которые также участвуют в вашем плане Solo 401 (k)).Лимит компенсации, который может быть включен в ваш взнос за налоговый год, составляет 285 000 долларов на 2020 год и 290 000 долларов на 2021 год.

Solo 401 (k) может использоваться только владельцами бизнеса, у которых нет сотрудников, имеющих право участвовать в плане. Вы укажете свои требования к участию в плане в документах плана Solo 401 (k), которые используются для юридического оформления вашего плана. IRS установило ограничения на то, когда сотрудники должны быть включены в ваш план, поэтому обязательно соблюдайте правила. Если сотрудник соответствует требованиям вашего плана, вы должны включить его и начать следовать определенным правилам тестирования и дискриминации, которые могут потребовать от вас нанять консультационную или административную фирму по вопросам льгот, чтобы помочь вам.Единственное исключение из правила отсутствия сотрудников для Solo 401 (k) — для супруга, который получает доход от вашего бизнеса. В 2020 и 2021 годах ваш (а) супруг (а) может внести до 19 500 долларов в качестве сотрудника (плюс компенсация за 50 лет и старше), и вы можете сделать тот же процент от взноса работодателя, который вы сделали для себя (до 25% компенсации). ). Это исключение фактически позволяет вам удвоить сумму, которую вы можете внести как семья.

401 (k) Лимиты взносов в 2020 и 2021 годах

Если вашей долгосрочной целью является комфортная пенсия, план 401 (k) — отличный способ добиться этого.

«Намного проще начать откладывать на пенсию сейчас, чтобы у пенсионных счетов было время для роста, а не ждать накопления на пенсию, когда вам нужно было бы сэкономить гораздо больше, чем если бы вы начали десять лет назад», — говорит Кэти Брюэр. CFP, основатель Your Richest Life, агентства финансового планирования, специализирующегося на Поколении X и Поколении Y.

С планом 401 (k) сотрудники имеют возможность сначала заплатить себе, сделав существенные ежегодные взносы на пенсию.Просто сначала установите вычет из заработной платы, чтобы внести свой вклад в ваш 401 (k) и выбрать инвестиции, а затем обновлять свои предпочтения, может быть, один раз в год. Вы можете спрятать немного больше в 401 (k), чем в IRA.

401 (k) лимиты взносов в 2020 и 2021 годах

На 2021 год лимит 401 (k) для отсрочки выплаты заработной платы сотрудникам составляет 19 500 долларов США, что равно лимиту 401 (k) 2020 года. Подбор работодателя не засчитывается в этот предел и может быть довольно щедрым.

Однако общий лимит взносов, который включает взносы работодателя, увеличился до 58 000 долларов в 2021 году по сравнению с 57 000 долларов в 2020 году.

Лимиты взносов 401 (k) также применяются к другим так называемым «планам с установленными взносами», включая :

- 403 (б) планы, доступные для работников образования и некоммерческих организаций.

- Большинство 457 планов, используемых государственными и местными государственными служащими.

- План сбережений федерального правительства.

401 (k) ограничения плана | 2021 | 2020 | Изменить |

| Отсрочка максимальной заработной платы рабочим | $ 19 500 | $ 19 500 | нет |

| Денежные взносы для работников 50 лет и старше | $ 6 500 | $ 6 500 | нет |

| Общий лимит взносов | 58 000 долл. США | $ 57 000 | + 1 000 долл. США |

| Общий лимит взносов плюс дополнительный взнос | 64 500 долл. США | $ 63 500 | + 1 000 долл. США |

| Предел компенсации при исчислении взносов | 290 000 долл. США | 285 000 долл. США | + 5 000 долл. США |

| Порог компенсации для ключевых сотрудников недискриминационного тестирования | $ 180 000 | $ 180 000 | нет |

| Порог для проведения недискриминационного тестирования сотрудников с высокой оплатой | $ 130 000 | $ 130 000 | нет |

Соответствие работодателя

Работодатели часто вносят соответствующий взнос, поэтому, если вы не воспользуетесь этим преимуществом, вы откажетесь от бесплатных денег.Но, возможно, вы не сразу получите право на эти деньги.

Хотя ваши взносы всегда закрепляются за планом, то есть они немедленно зачисляются на ваш счет, работодатели иногда накладывают ограничения по времени на свои взносы, чтобы побудить работников остаться.

«Подбор компании — это способ, которым ваша компания откладывает на пенсию от вашего имени, но только если вы откладываете минимальную сумму, чтобы получить совпадение», — говорит Брюэр. «Это бесплатные деньги, которые требуют, чтобы вы положили определенную сумму на пенсию, чтобы получить бесплатные деньги.

Как правило, план 401 (k) может предлагать работодателю компенсацию в размере 50 центов на доллар, до 6 процентов заработной платы работника, что эквивалентно 3 процентам компенсации. Чтобы воспользоваться преимуществами полного соответствия, сотрудникам придется отложить 6 процентов своей зарплаты на план 401 (k). Некоторые планы более щедры, предлагая общее совпадение 6% или более. Обязательно воспользуйтесь преимуществом работодателя, потому что это бесплатные деньги для вас и гарантированная окупаемость ваших инвестиций.

У работодателей более высокий потолок взносов

Максимальный предел взносов работодателя 401 (k) намного более либерален. В целом, максимум, который может быть внесен в ваш план 401 (k) между вами и вашим работодателем, составляет 58000 долларов в 2021 году по сравнению с 57000 долларов в 2020 году. Это означает, что работодатель потенциально может внести гораздо больше, чем вы делаете, в ваш план, хотя это это не норма.

Максимальный размер заработной платы для определения взносов работодателя и работника для всех планов, отвечающих требованиям налогообложения, составляет 290 000 долларов.Даже на этом уровне работодатель должен был бы внести огромную сумму, чтобы достичь предела в 58 000 долларов.

Традиционный и Roth 401 (k)

Некоторые работодатели предлагают как традиционный 401 (k), так и Roth 401 (k). С традиционным планом 401 (k) вы можете отложить уплату подоходного налога с суммы вашего взноса. Другими словами, если вы заработаете 80 000 долларов и внесете максимум 19 500 долларов, ваш заработок в 2021 налоговом году составит 60 500 долларов.

С планом Roth 401 (k) вы не получаете налоговых льгот заранее, но когда придет время снимать эти деньги при выходе на пенсию, вы не будете платить по ним никаких налогов.Все ваши накопленные взносы и доходы не облагаются налогом.

Инвестирование в планы обоих типов обеспечивает диверсификацию налогов, что может пригодиться при выходе на пенсию.

Если у вас есть доступ как к плану Roth, так и к традиционному плану 401 (k), вы можете участвовать в обоих планах, если ваш общий вклад в оба плана не превышает 19 500 долларов.

Могу ли я внести 100% своей зарплаты в план 401 (k)?

Если ваш заработок ниже 19 500 долларов, то наибольшая сумма, которую вы можете внести, — это сумма, которую вы зарабатываете.Следует также отметить, что документ плана 401 (k) регулирует каждый конкретный план и может ограничивать сумму, которую вы можете внести. Это особенно относится к высокооплачиваемым сотрудникам, которые в 2021 году определяются как те, кто зарабатывает 130000 долларов США или более или владеет более чем 5 процентами бизнеса.

Спонсоры планов крупных компаний должны соблюдать определенные правила тестирования на дискриминацию, чтобы убедиться, что высокооплачиваемые сотрудники не получают односторонних преимуществ по сравнению с рядовыми. Как правило, высокооплачиваемые сотрудники не могут вносить больше, чем на 2 процентных пункта своей заработной платы, чем сотрудники, которые в среднем зарабатывают меньше, даже если они, вероятно, могут позволить себе припрятать больше.Цель состоит в том, чтобы побудить всех участвовать в плане, а не отдавать предпочтение одной группе перед другой.

Есть способ обойти это для компаний, которые хотят избежать правил тестирования на дискриминацию. Они могут дать каждому 3 процента заработной платы независимо от того, сколько их сотрудники вносят, или они могут дать каждому соответствующий взнос в размере 4 процентов.

Какой процент я должен внести в 401 (k)?

Брюэр предлагает, чтобы ваши взносы основывались на процентах от вашего дохода, в зависимости от вашего возраста.Она рекомендует откладывать от 10 до 15 процентов своего валового дохода, если вам 20–30 лет или если вы начали откладывать в те годы. Если вы отстаете в пенсионных накоплениях в возрасте от 40 до 50 лет, Брюэр рекомендует вам откладывать от 15 до 25 процентов вашего дохода.

«Если вы сейчас ничего не откладываете на пенсию и хотите начать, начните с как минимум 3 процентов, чтобы начать», — говорит Брюэр. «Увеличивайте свой вклад как минимум на 2 процента каждый год — и увеличивайте его в те годы, когда вы получаете большое повышение, — до тех пор, пока не достигнете целевого процента сбережений.»

Льготы для пожилых инвесторов

Если вам 50 лет или больше, вы имеете право сделать« наверстывающий »взнос, добавив дополнительно 6500 долларов США, чтобы получить общий взнос в размере 26000 долларов США в 2021 году, что соответствует лимиты взносов с 2020 года. Общий максимум, который может быть спрятан в вашем плане 401 (k), включая взносы работодателя и распределение конфискованных средств, составляет 64 500 долларов в 2021 году, или на 6500 долларов больше, чем максимальная сумма в 58 000 долларов для всех остальных. Убытки поступают со счета, на котором накапливаются взносы компании уходящих сотрудников, не участвовавших в плане.

Как получить пенсионные сбережения

Обычно получить свои деньги может быть сложно, и правила часто устанавливаются планом, а не правилами.

Например, правила позволяют получить доступ к деньгам:

- Взяв ссуду.

- Получение тяжелой отмены до достижения 59 лет ½.

- Ожидание до возраста 59 ½.

В то время как в большинстве планов предусмотрены ссуды, многие из них не позволяют снимать средства в трудных условиях, а некоторые планы требуют, чтобы человек был уволен до получения доступа к своим деньгам, даже если ему 59 ½ или больше.

В прошлом году из-за COVID-19 Закон о помощи, помощи и экономической безопасности в связи с коронавирусом или Закон CARES упростил получение ваших денег — до 100000 долларов США в виде займов или распределений, если план позволяет. Эти изъятия должны были быть произведены до конца 2020 года. Если вы взяли ссуду в тяжелых условиях в 2020 году, вы можете избежать уплаты 10-процентного штрафа на деньги, а также воспользоваться возможностью погасить ссуду без уплаты налогов в течение следующих трех лет. . Если вы работаете в этой должности, подумайте о том, чтобы проконсультироваться со специалистом по налогам при составлении налоговой декларации, поскольку для этого необходимо подавать исправленные декларации.

Если вы действительно не в затруднительном положении, Брюэр не советует брать распределение или ссуду. Она отмечает, что на рынке нет заменяющего времени, и постоянная экономия с течением времени — один из лучших способов накопить богатство на будущее.

Подробнее:

Определение вклада Merriam-Webster

соединение

| \ Kän-trə-byü-shən

\

а

: предоставление или предоставление чего-либо (например, денег или времени) в качестве части или доли

Собирают пожертвования в стипендиальный фонд.Сотни сладостей были пожертвованы членами общины в качестве вклада в полуденный пасхальный обед в центре, который обслужит около 800 гостей, сказал Филлип Уилсон, техник на выходных в спасательной миссии Шарлотты. — Бриттани Пенланд

б

: предоставление или предоставление чего-либо, что играет важную роль в том, чтобы что-то произошло

Медсестрам рекомендуется… признать право каждого человека выбирать… уровень вклада, который они могут пожелать внести в решения о своем уходе.- Беверли Босток-Кокс

а

: что-то (например, деньги или время), которое передается или предоставляется как часть или акция

его взнос в размере 100 долларов в фонд исследования рака 401 (k) взнос Дайте наличные.Пожертвования в виде продуктов питания и одежды не имеют такого немедленного воздействия, как деньги, потому что их распределение занимает больше времени. Некоторые организации по оказанию помощи могут не иметь персонала или инфраструктуры, чтобы хорошо выполнять эту работу. — JDNews.com (Джексонвилл, Северная Каролина) В 1930-е годы доктор [Уильям Генри] Себрелл внес важный вклад в наши знания об анемиях и роли диеты в циррозе печени. — NIH.gov Она хочет внести положительный вклад в жизнь общества.

б

: нечто, что играет важную роль в том, чтобы что-то произошло

ее вклад в победу команды Хе [Зуллфигар Али Куэрши] добавил, что Пакистан, тем не менее, попытается ограничить свой вклад в решение проблем изменения климата по мере экономического развития страны.- Ричард Монастерски

c

: что-то (например, статья), поставляемое для публикации.

… Новый журнал, хотя и издается в основном на английском языке, будет печатать статьи на французском языке в оригинале с аннотациями на английском языке. — Гусиное перо

3

: платеж (например, сбор или налог), взимаемый военными, гражданскими или церковными властями, как правило, для специальной или чрезвычайной цели.

.

к. банк гарантированно знает, сколько времени он будет обладать вашими деньгами;

к. банк гарантированно знает, сколько времени он будет обладать вашими деньгами;