Какой лучше открыть вклад: Поиск вкладов, ставка на сегодня 29.09.2021 — 8.9% подобрать выгодный банковский вклад, выбрать банк для депозита

Содержание

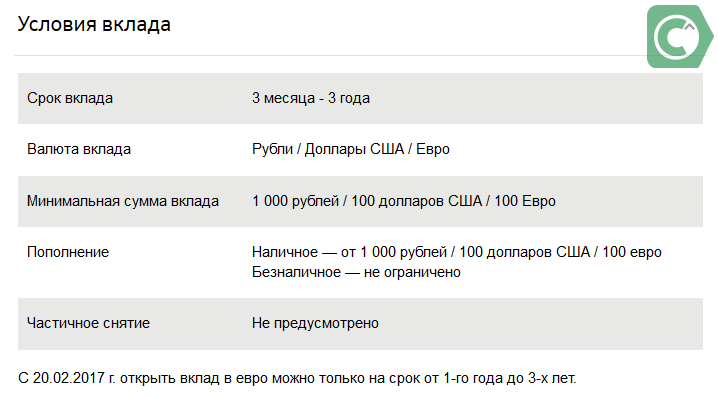

Вклад Счастливая монета — максимальный доход за короткий срок, возможно открыть в валюте

| Сумма вклада | С 1 по 90 дней | С 91 по 180 дней | С 181 по 270 дней | С 271 по 360 дней | С 361 по 1080 дней |

|---|---|---|---|---|---|

| от 10 000 ₽ | 4.85% | 4.60% | 3.70% | 3.45% | 2.25% |

| от 100 000,01 ₽ | 5.35% | 5.10% | 4.45% | 3.45% | 2.25% |

| от 700 000,01 ₽ | 5. 85% 85% | 5.35% | 4.65% | 3.45% | 2.25% |

| от 3 000 000,01 ₽ | 6.35% | 6.10% | 5.15% | 3.45% | 2.25% |

| от 10 000 000,01 ₽ | 6.60% | 6.35% | 5.15% | 3.45% | 2.25% |

| от 300 $ | 0.25% | 0.25% | 0.35% | 0.65% | 0.45% |

| от 300 € | 0.10% | 0. 10% 10% | 0.10% | 0.10% | 0.10% |

| Сумма вклада | С 1 по 90 дней | С 91 по 180 дней | С 181 по 270 дней | С 271 по 360 дней | С 361 по 1080 дней |

|---|---|---|---|---|---|

| от 10 000 ₽ | 5.05% | 4.80% | 3.90% | 3.65% | 2.25% |

| от 100 000,01 ₽ | 5.55% | 5.30% | 4.65% | 3.65% | 2.25% |

| от 700 000,01 ₽ | 6. 05% 05% | 5.55% | 4.95% | 3.65% | 2.25% |

| от 3 000 000,01 ₽ | 6.55% | 6.30% | 5.25% | 3.65% | 2.25% |

| от 10 000 000,01 ₽ | 6.80% | 6.55% | 5.35% | 3.65% | 2.25% |

| от 300 $ | 0.30% | 0.30% | 0.40% | 0.70% | 0.50% |

| от 300 € | 0. 10% 10% | 0.10% | 0.10% | 0.10% | 0.10% |

| Сумма вклада | С 1 по 90 дней | С 91 по 180 дней | С 181 по 270 дней | С 271 по 360 дней | С 361 по 1080 дней |

|---|---|---|---|---|---|

| от 10 000 ₽ | 5.25% | 5.00% | 4.10% | 3.85% | 2.45% |

| от 100 000,01 ₽ | 5.75% | 5.50% | 4.85% | 3.85% | 2.45% |

| от 700 000,01 ₽ | 6. 25% 25% | 5.75% | 5.05% | 3.85% | 2.45% |

| от 3 000 000,01 ₽ | 6.75% | 6.50% | 5.55% | 3.85% | 2.45% |

| от 10 000 000,01 ₽ | 7.00% | 6.70% | 5.55% | 3.85% | 2.45% |

| от 300 $ | 0.35% | 0.35% | 0.45% | 0.75% | 0.55% |

| от 300 € | 0.10% | 0.10% | 0.10% | 0. 10% 10% | 0.10% |

| Сумма вклада | С 1 по 90 дней | С 91 по 180 дней | С 181 по 270 дней | С 271 по 360 дней | С 361 по 1080 дней |

|---|---|---|---|---|---|

| от 10 000 ₽ | 5.05% | 4.80% | 3.90% | 3.65% | 2.25% |

| от 100 000,01 ₽ | 5.55% | 5.30% | 4.65% | 3.65% | 2.25% |

| от 700 000,01 ₽ | 6. 05% 05% | 5.55% | 4.85% | 3.65% | 2.25% |

| от 3 000 000,01 ₽ | 6.55% | 6.30% | 5.35% | 3.65% | 2.25% |

| от 10 000 000,01 ₽ | 6.80% | 6.55% | 5.35% | 3.65% | 2.25% |

| от 300 $ | 0.30% | 0.30% | 0.40% | 0.70% | 0.50% |

| от 300 € | 0.10% | 0.10% | 0.10% | 0. 10% 10% | 0.10% |

На какой срок открыть вклад? Основные моменты выбора срока депозита для вкладчика

Сегодня многих вкладчиков интересует вопрос: на какой срок сделать вклад, чтобы получить максимальную выгоду от своих инвестиций? Вопрос резонный, с учетом высокой инфляции и нынешней ситуации в стране, поэтому требует детального разбора.

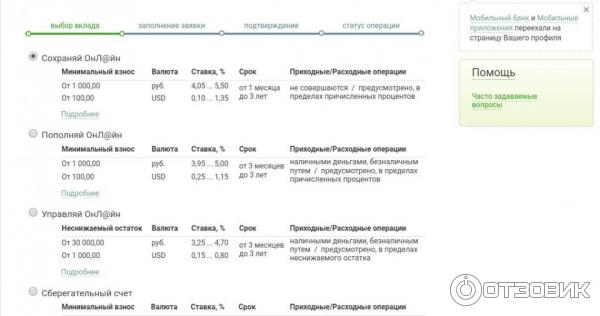

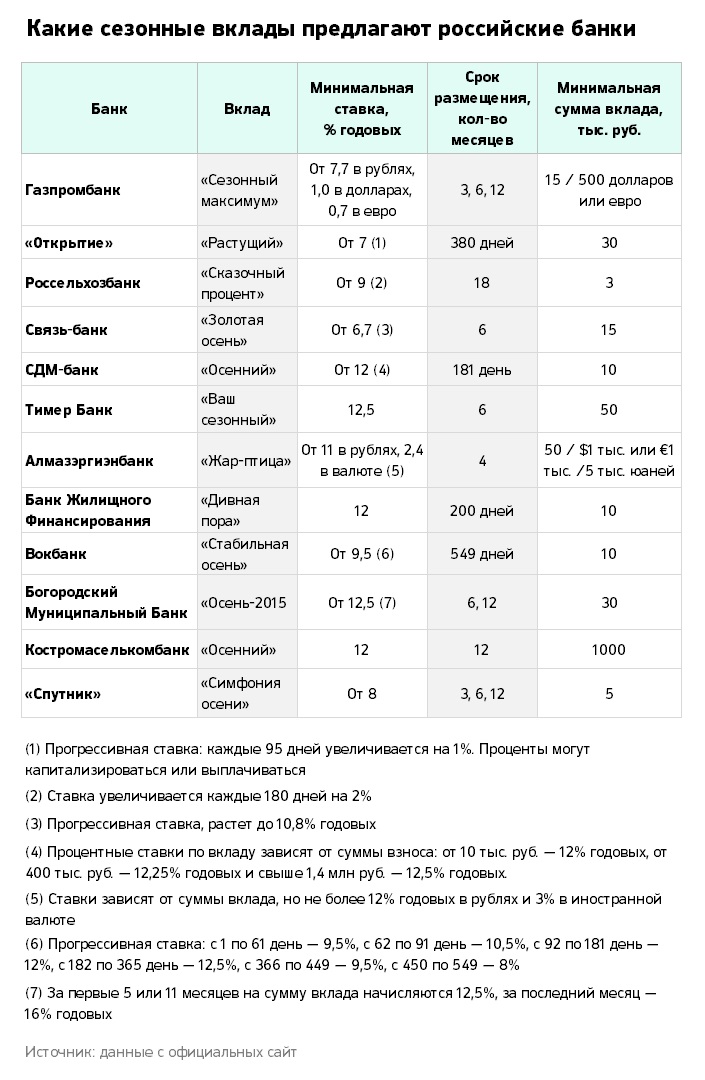

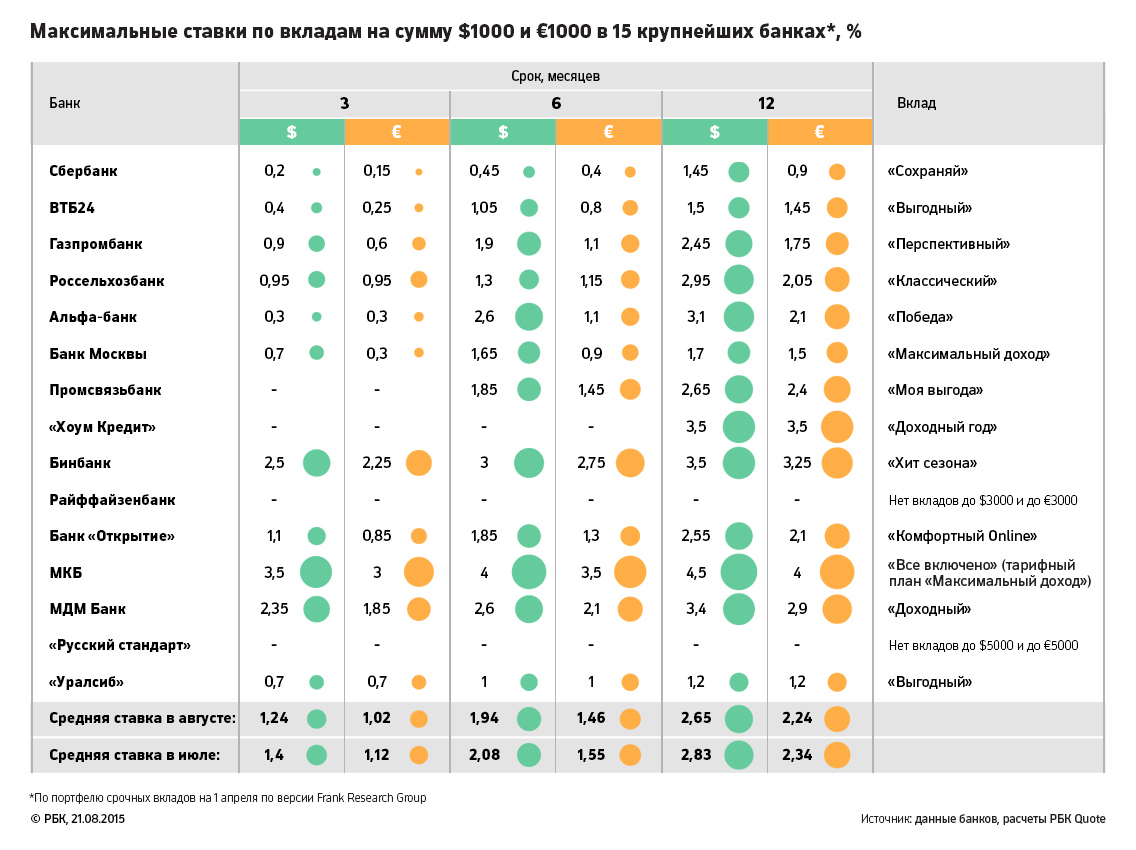

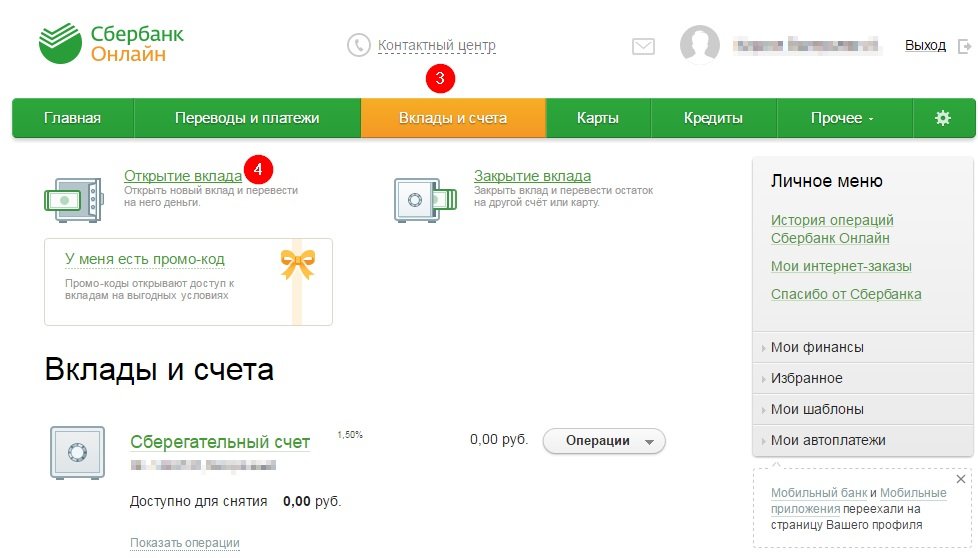

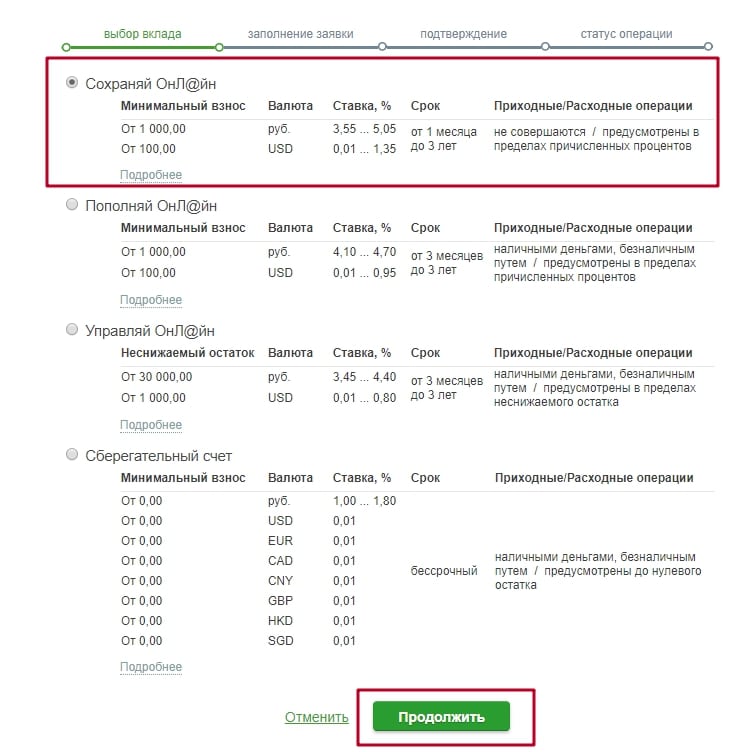

Для начала, давайте рассмотрим средние сроки размещения средств крупнейших российских банков.

| Параметры/названия банков | Сбербанк | ВТБ | Газпромбанк | Альфа-Банк |

|---|---|---|---|---|

| Минимальные сроки депозитов | От 1-го месяца с промежутками в несколько месяцев/лет | От 3-х месяцев с возможностью размещения до определенного дня | От 91 дня | От 90 дней |

| Максимальные сроки депозитов | До 3-х лет по стандартным депозитам и бессрочно по сберегательному депозиту | До 5-ти лет с возможностью размещения до определенного дня | До 1097 дней. В зависимости от наименования депозита, можно выбирать срок с точностью до дня В зависимости от наименования депозита, можно выбирать срок с точностью до дня | До 3-х лет. В зависимости от наименования депозита, можно выбирать срок с точностью до дня |

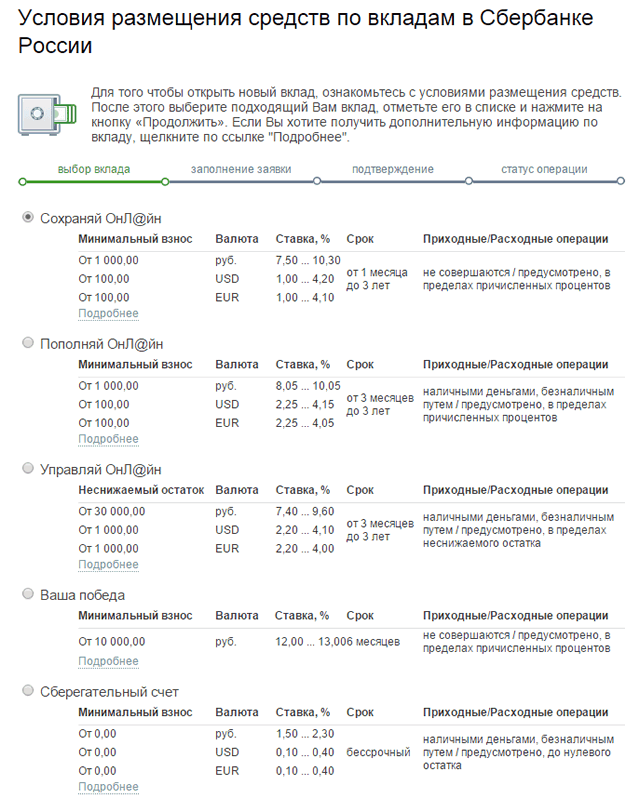

Как видно из таблицы, единственный банк, предлагающий депозиты от 1 месяца – это Сбербанк России, все остальные крупнейшие банки страны предлагают клиентам депозиты на срок от 3-х месяцев. Что касается максимального срока хранения, то тут первое место за банком ВТБ. Примечательно также, что ВТБ – единственный банк, у которого по всем вкладам действует единый срок размещения денежных средств. Все остальные банки установили максимальную планку на отметке в 3 года.

Плюсы и минусы депозитов, открытых на разный срок

При выборе срока нужно учитывать несколько основных факторов, которые помогут «выжать» максимальный доход из любой суммы:

- Цель размещения денег в депозите

- Рост инфляции в стране

- Динамика повышения/понижения средних % ставок по депозиту.

Такие данные можно посмотреть на официальном сайте ЦБ РФ

Такие данные можно посмотреть на официальном сайте ЦБ РФ - Надежность банковской организации и т.д.

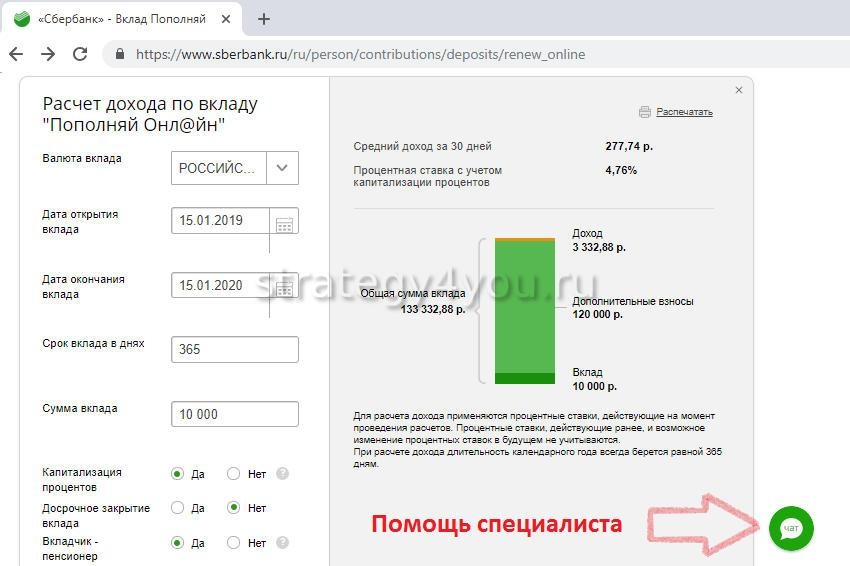

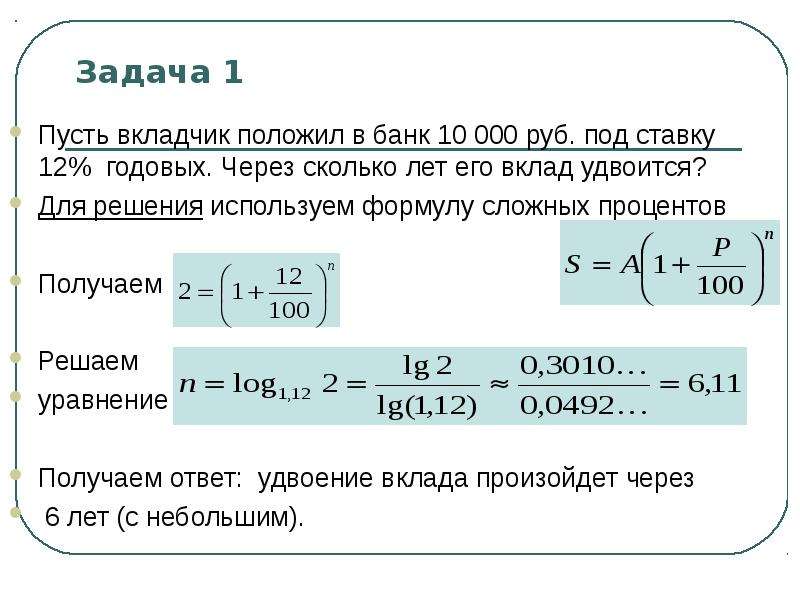

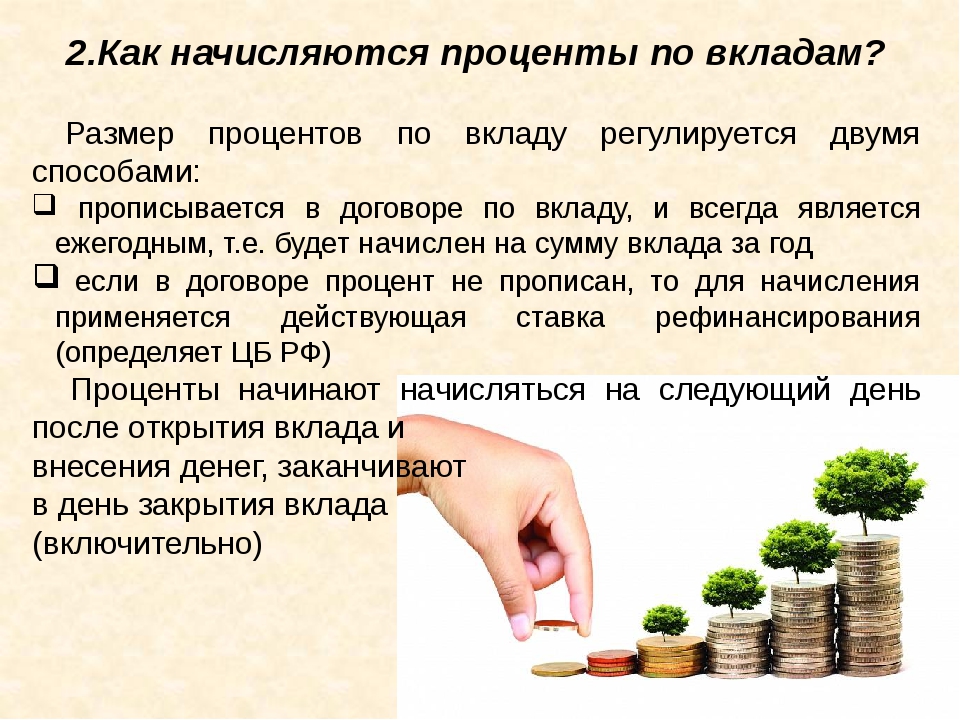

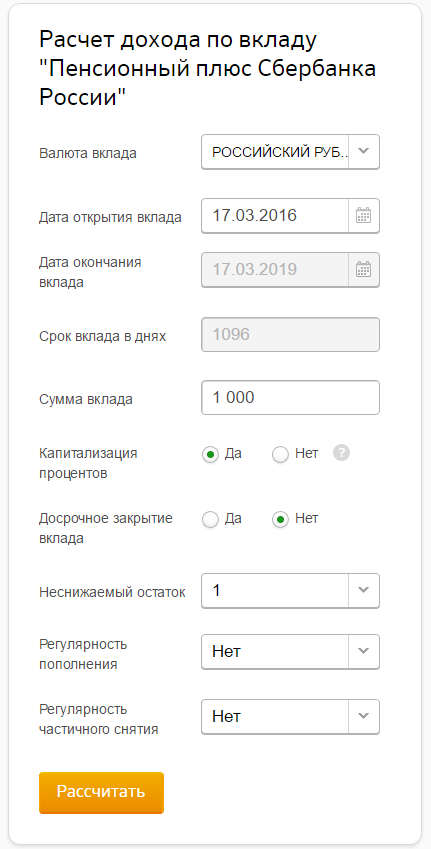

Практически все факторы взаимосвязаны и зависят друг от друга. Правильно рассчитать и узнать точный доход можно с помощью специального депозитного калькулятора или несложной формулы, расчеты по которой производились в статье Ставка до востребования

Читайте также: Майнинг Monero. Насколько это прибыльно и как считать доход

В чем плюсы минимального срока?

При нестабильно повышающемся уровне средней процентной ставки по депозитам значительно выгоднее краткосрочные вклады на 1, 3 или 6 месяцев. Дело в том, что при постоянном повышении процентной ставки по вкладу, совершенно не выгодно открывать его на длительный срок. Например, если сегодня открыть вклад по ставке 8% на 3 года, она зафиксируется и на протяжении 3-х лет останется неизменной. Куда выгоднее оформлять этот депозит на 3-6 месяцев, с учетом того, что через несколько недель-месяцев проценты поднимутся, не намного, но все же. В этом случае можно будет снова открыть вклад на более выгодный %. При размещении крупной суммы, этот фактор будет очень значимым, как и сам доход.

В этом случае можно будет снова открыть вклад на более выгодный %. При размещении крупной суммы, этот фактор будет очень значимым, как и сам доход.

В чем плюсы максимального срока?

По аналогии скачков средней ставки по депозитам можно сделать упор и на долгосрочное размещение средств. При стабилизации ставки или тенденции к уменьшению, выгоднее открыть вклад на более длительный срок. Это позволит зафиксировать относительно высокую ставку, которая опять же будет сохраняться на протяжении всего срока вклада. В то время, как процентные ставки по вкладам будут понижаться, ваш депозит будет работать и приносить прибыль по старым процентам.

На фоне повышающейся инфляции лучше открывать долгосрочные вклады с возможностью досрочного расторжения на приемлемых условиях. Главным фактором в выборе банка и вклада должны быть проценты. По заявлению Минфина, к концу 2014 — началу 2015 года будет пик роста инфляции, которая может достигнуть двухзначной величины, а не 7.5%, как утверждалось изначально. Поэтому предпочтение лучше отдать длительному вкладу, который покроет инфляцию, так можно будет сохранить и немножко увеличить свой капитал. Что касается краткосрочных вкладов, то в ближайшей перспективе они не выгодны, так как проценты по ним уже ниже показателей инфляции.

Поэтому предпочтение лучше отдать длительному вкладу, который покроет инфляцию, так можно будет сохранить и немножко увеличить свой капитал. Что касается краткосрочных вкладов, то в ближайшей перспективе они не выгодны, так как проценты по ним уже ниже показателей инфляции.

Читайте также: Что такое дефолт компании? Популярно простыми словами

На какой срок сделать вклад, если копишь на квартиру? Аналогичным будет выбор вклада с максимальным сроком при накоплении на покупку квартиры. Причины одинаковы и были озвучены ранее. Сегодняшнее положение дел в стране диктует именно такие правила, что будет дальше — вопрос философский.

К тому же, изначальные ставки по долгосрочным депозитам всегда значительно выше краткосрочных. Это обуславливается возможностью банка пользоваться деньгами владельца депозита длительное время, зная, что он не потребует возврат средств через полгода.

Почему россияне предпочитают краткосрочные депозиты долгосрочным?

Вопрос интересный, особенно с учетом того, что оформление долгосрочного депозита в большинстве случаев выгоднее. Первыми причинами этого явления можно назвать нестабильность экономической ситуации в стране, высокий рост инфляции, а также опаску вкладчиков за свои деньги на фоне отзыва лицензий Центробанком.

Первыми причинами этого явления можно назвать нестабильность экономической ситуации в стране, высокий рост инфляции, а также опаску вкладчиков за свои деньги на фоне отзыва лицензий Центробанком.

Даже аналитикам сложно сделать прогноз развития страны и инфляции на долгосрочную перспективу, куда уж обычным гражданам. Среднестатистическому вкладчику, далекому от сложных терминов и определений проще сделать вклад на короткий срок и в надежный банк, чтобы быть уверенным в полном возврате денег в любой момент.

Опасения обоснованы, но ситуация не настолько драматична. Да, инфляция зашкаливает и уже перепрыгнула средние банковские ставки по срочным вкладам. Да, темпы роста экономики снижаются, но сохранность депозитов гарантируется не только крупнейшими банками страны, но и самим государством. АСВ никто не отменял, да, неудобно оказываться в такой ситуации, но деньги по своему депозиту в любом случае вернете на 100%.

Автор статьи, эксперт по финансам

Привет, я автор этой статьи. Имею высшее образование. Квалифицированный инвестор. Специалист по финансам и кредитам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Имею высшее образование. Квалифицированный инвестор. Специалист по финансам и кредитам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Материалы по теме

Депозит под 30% годовых в валюте: где разместить и как

Какие биржипредлагают вклады

Проверить возможность открыть вклады «Минфин» решил на тех биржах, где есть возможность купить крипту непосредственно за гривны. В частности, это Binance, Huobi, Whitebit, Exmo, Kuna и Btc Trade ua. Подробнее об этих биржах, их комиссиях за операции, условиях пополнения счета «Минфин» уже рассказывал.

Найти возможность размещения вкладов нам удалось на 3 из указанных бирж: у Binance есть программа Savings, на Huobi — Earn, а на Whitebit — Smart-стейкинг.

Слово «депозит» на криптовалютных биржах используется не слишком часто. Возможно, из-за опасений возникновения проблем с контролирующими органами. Ведь, например, к одной из крупнейших мировых бирж Coinbase у регулятора возникли вопросы после открытия соответствующей программы. Поэтому, если возникнет желание найти соответствующие программы на сайте биржи, лучше ориентироваться на их названия.

Ведь, например, к одной из крупнейших мировых бирж Coinbase у регулятора возникли вопросы после открытия соответствующей программы. Поэтому, если возникнет желание найти соответствующие программы на сайте биржи, лучше ориентироваться на их названия.

Как объясняют на Whitebit, размещенные токены биржа использует для кредитования маржинальной торговли другими клиентами. «Платформа даст ваши средства в кредит трейдерам, которые могут торговать с кредитным плечом х5. Таким образом, биржа выступает гарантом выполнения всех условий и честности сделки», — объясняют на бирже.

То есть трейдер может использовать и свои, и заимствованные на бирже криптоактивы, например, для обмена на другие и заработка на колебаниях криптовалютных пар.

Если операция успешная — это увеличивает его прибыль, но если неудачная — растут убытки. Биржа, которая дает заем, зарабатывает в любом случае, ведь возможные потери кредитных активов перекрываются за счет трейдера.

Как объяснили «Минфину» на Huobi, сервисом вкладов ежедневно пользуется около 30% клиентов биржи. Как рассказывают в компании, этот сервис они запустили 8 лет назад и с тех пор никаких проблем с выплатами вкладов не было.

Как рассказывают в компании, этот сервис они запустили 8 лет назад и с тех пор никаких проблем с выплатами вкладов не было.

Какие бывают вклады

Вклады на криптобиржах делятся на срочные (в этом случае можно забрать только по завершению определенного периода) и до востребования (средства можно снять в любой момент). Есть варианты снятия средств со срочного вклада, но с потерей процентов.

Читайте также: Аналитик допустил падение биткоина до $30 тысяч уже к декабрю

Также стоит учитывать, что ставка по вкладам до востребования как правило плавающая, а поэтому владельцам таких депозитов стоит время от времени проверять, не уменьшилась она.

Что предлагают криптобиржи

«Минфин» собрал информацию от криптобирж о возможности размещения вклада по таким вариантам: размещение биткоина, эфириума и Tether до востребования и на срок 90 дней.

Мы выбрали именно эти криптовалюты, поскольку первые 2 из них считаются самыми популярными в мире и у них самая большая капитализация. А вот Tether (тикер USDT) называют криптовалютным аналогом доллара, цена токена почти равна $1 и практически не колеблется. Соответственно, вклады в Tether — это криптовалютный аналог долларовых депозитов.

А вот Tether (тикер USDT) называют криптовалютным аналогом доллара, цена токена почти равна $1 и практически не колеблется. Соответственно, вклады в Tether — это криптовалютный аналог долларовых депозитов.

По этим параметрам криптобиржи предлагают следующие условия вкладов.

Условия размещения вкладов на криптобиржах

Биржа | Биткоин, до востребования | Биткоин, 90 дней | Эфириум, до востребования | Эфириум, 90 дней | Tether, до востребования | Tether, 90 дней |

Binance | 0,50% | 7% | 0,24% | Отсутствует | 1,20% | 4,50% |

Whitebit | Отсутствует | 6% | Отсутствует | 6% | Отсутствует | 6% |

Huobi | 1,32 | 2,88% | 1,02% | Отсутствует | 4,41% | 5,88% |

Whitebit вообще не предлагает депозитов до востребования, а только срочные. Разорвать вклад и вернуть средства можно в любой момент, правда в этом случае без выплаты процентов.

Разорвать вклад и вернуть средства можно в любой момент, правда в этом случае без выплаты процентов.

По срочным вкладам, которые мы рассмотрели, эта биржа предлагает самые лучшие условия: под 6% можно разместить все три выбранные нами криптовалюты. А вот на год Tether можно положить уже под 30% годовых, биткоин и эфириум — под 28%. Такая же ставка предусмотрена и для ряда других токенов. Самая высокая ставка, которую мы нашли на сайте Whitebit, — 45% годовых за вклад на 180 дней в криптовалюте Story.

Binance готов открыть вклад до востребования сразу для 122 токенов. А вот количество срочных вкладов с фиксированной ставкой значительно меньше — только 10, и при этом преимущественно для малоизвестных валют. Также на сайте нет предложений разместить токены на срок более 90 дней. Самые щедрые условия по вкладу от 7 до 60 дней для FUNToken — 45% годовых.

Среди вкладов до востребования, которые предлагает Binance, самая высокая ставка предусмотрена для токенов Vite и PancakeSwap (CAKE) — по 5% годовых.

Huobi предлагает еще меньший выбор срочных депозитов. Собственно, он ограничивается теми криптовалютами, которые мы собрали в таблице. Максимальный срок их размещения — 90 дней. Выбор вкладов до востребования с плавающей ставкой куда шире, здесь их представлено более 70. Самое щедрое предложение для токена Mdex — 6% годовых.

Риски размещения вкладов

В случае с банковским депозитом права их владельцев защищает Фонд гарантирования вкладов физических лиц. Клиенты обанкротившихся банков получат компенсацию своих депозитов в пределах 200 тыс. грн. В случае с криптобиржами никто подобных гарантий не дает. Если биржа исчезнет, или откажется возвращать средства, получить их будет невозможно.

Кроме этого, отечественные банки находятся под наблюдением НБУ, регулятор контролирует их деятельность, выдвигает требования к капиталу и т. п. При этом криптобиржи, конечно, должны выполнять законодательство стран, где они зарегистрированы, но насколько строгий за ними надзор — проверить невозможно.

Поэтому, доверяя средства бирже, ее клиент может в лучшем случае собрать из открытых источников информацию о том, что это за компания, какой объем торгов, какие отзывы клиентов.

Читайте также: Где купить биткоин: 5 бирж, на которых криптовалюту можно приобрести за гривну

Второй риск связан с возможностью снижения криптовалюты в цене. Конечно, гривневые вклады также могут обесцениться, а проценты по долларовым депозитам в украинских банках проигрывают инфляции американской валюты, но все же фиат менее волатильный.

Как «Минфин» вклад разместил

Как мы уже рассказывали, у редакции есть кошельки на двух криптобиржах: Kuna и Binance. Поскольку первая из них не оказывает услуг по открытию депозитов, мы решили протестировать, как работает сервис на второй. Разместить решили эфириум с возможностью забрать его в любой момент.

С технической точки зрения размещение вклада на бирже не сложнее, чем дистанционное оформление депозита в своем банке. Мы зашли на страницу Binance Savings на сайте компании. В разделе «Депозиты с плавающей ставкой» нашли нужную нам криптовалюту и нажали на кнопку «Подписаться».

Мы зашли на страницу Binance Savings на сайте компании. В разделе «Депозиты с плавающей ставкой» нашли нужную нам криптовалюту и нажали на кнопку «Подписаться».

После этого появилось окно, в котором мы должны были указать сумму, которую хотим разместить. Мы решили положить весь наш запас эфириума — 0,0202 монеты. После этого оставалось только согласиться с условиями и нажать «Подтвердить».

После этого эфириум исчез из списка криптовалют, которые мы держим в кошельке. Зато появился в другом разделе: Earn. Здесь указывается под какие проценты лежит вклад, сколько мы уже на нем заработали и есть ли возможность вывести средства обратно в кошелек.

Как объясняют в Binance, проценты на таком вкладе начинают начисляться со следующего дня после размещения.

Для того, чтобы проверить, действительно ли начисляются проценты, редакция держала депозит 5 дней. Поскольку сумма вклада небольшая, а проценты символические, то и получили мы не много: 0,00000065 эфириума, что составляет примерно 6 копеек. Но главное проверили, что проценты действительно начисляются. При этом они не капитализируются, а появляются непосредственно в кошельке.

Но главное проверили, что проценты действительно начисляются. При этом они не капитализируются, а появляются непосредственно в кошельке.

Читайте также: Что в Украине можно купить за криптовалюту: рассказываем все об этом сервисе

Для вывода всех средств в кошелек, в разделе Earn следует нажать кнопку «Закрыть». Здесь предлагается 2 варианта вывода: «быстрый» и «стандартный». При «обычном» средства в спотовом кошельки появятся только на следующий день, но это поможет получить проценты за тот день, когда осуществляется вывод. Для нас это не принципиально, поэтому выбираем «быстрый».

После этого мы сразу перешли в раздел кошелька. Как оказалось, и выведенные из вклада токены и проценты за предыдущие дни уже были там. То есть зачисление состоялось мгновенно.

Таким образом, с технической точки зрения размесить депозит на криптобирже достаточно просто. Вопрос лишь в том, готовы ли пользователи доверять свои средства бирже.

«Минфин» не призывает читателей размещать вклады в криптовалюте, а лишь описывает собственный опыт. Все решения инвесторы принимают под свою ответственность. За эти решения редакция ответственности не несет.

Все решения инвесторы принимают под свою ответственность. За эти решения редакция ответственности не несет.

CD или сберегательный счет: что выбрать?

Депозитные сертификаты (компакт-диски) и сберегательные счета предлагают безопасное место, чтобы сэкономить ваши деньги. Понимание различий может помочь вам определить, какой из них лучше подходит для ваших целей.

Давайте подробнее рассмотрим разницу между компакт-дисками и сберегательными счетами.

Что такое депозитный сертификат?

CD — это срочный депозитный счет, доступный в большинстве финансовых учреждений. Открывая компакт-диск, вы соглашаетесь заблокировать свои средства в банке на определенный срок.Взамен вы получите гарантированную доходность. Компакт-диски обычно требуют минимального депозита, хотя сумма варьируется от учреждения к учреждению.

Срок полномочий CD может составлять от нескольких месяцев до нескольких лет. Если вы хотите снять свои средства до того, как компакт-диск достигнет срока погашения, ожидайте уплаты штрафа. Вот почему важно убедиться, что вам не понадобятся средства в течение срока действия CD, прежде чем покупать его.

Вот почему важно убедиться, что вам не понадобятся средства в течение срока действия CD, прежде чем покупать его.

Пока вы открываете компакт-диск в застрахованном банке или кредитном союзе, ваши средства будут в безопасности.Ищите банки, застрахованные Федеральной корпорацией по страхованию вкладов (FDIC) и кредитными союзами, застрахованными Национальным фондом страхования акций кредитных союзов (NCUSIF). Это покрытие защитит до 250 000 долларов на вкладчика, на одно застрахованное учреждение, на категорию собственности.

Что такое сберегательный счет?

Сберегательный счет — это стандартный тип счета, предлагаемый банками и кредитными союзами. Эти счета обычно предлагают проценты, позволяя вам получать прибыль от своих сбережений. Сберегательные счета также застрахованы государством на сумму до 250 000 долларов, что делает их одинаково безопасным местом для хранения ваших денег.

Открытие сберегательного счета, вероятно, потребует очень небольшого количества наличных денег. Минимальный депозит для открытия счета варьируется от банка к банку, и для некоторых счетов нет минимального депозита для открытия.

Минимальный депозит для открытия счета варьируется от банка к банку, и для некоторых счетов нет минимального депозита для открытия.

Как только счет будет открыт, у вас будет быстрый доступ к своим деньгам, когда они вам понадобятся. Однако существуют некоторые ограничения на то, как часто вы можете снимать средства со своего сберегательного счета. Обычно вы можете сделать до шести переводов или снятия средств со своего сберегательного счета за цикл выписки.

Хотя некоторые из лучших сберегательных счетов предлагают конкурентоспособную APY, не все это делают. Если вы хотите повысить рентабельность своих сбережений, подумайте об открытии высокодоходного сберегательного счета в онлайн-банке. У онлайн-банков гораздо меньшие издержки, чем у обычных банков, поэтому они могут предложить более конкурентоспособную доходность по своим депозитным продуктам.

Когда использовать компакт-диск вместо сберегательного счета

Компакт-диск — это вариант с низким уровнем риска, который может существенно повысить ваши сбережения. Фиксированная ставка дохода — привлекательная особенность для многих вкладчиков.Вы можете точно знать, сколько процентов вы получите от своих сбережений в течение срока, будь то шесть месяцев или пять лет.

Фиксированная ставка дохода — привлекательная особенность для многих вкладчиков.Вы можете точно знать, сколько процентов вы получите от своих сбережений в течение срока, будь то шесть месяцев или пять лет.

CD лучше для среднесрочных целей. Например, предположим, что вы хотите купить машину через три года и внести большой первоначальный взнос. Вы можете спрятать свои средства на трехлетнем компакт-диске с гарантированной прибылью. В конце срока вы можете положить деньги, плюс заработанные проценты, на ваш первоначальный взнос.

Компакт-диски

лучше, когда вы знаете, что нет никаких шансов, что вам понадобятся средства в течение определенного периода времени, например, шести или девяти месяцев, до тех пор, пока вы не отправитесь в отпуск или когда вы будете готовы внести первоначальный взнос. ваша следующая машина.

Когда использовать сберегательный счет вместо компакт-диска

Используйте сберегательный счет вместо компакт-диска, если вам нужно получить доступ к деньгам. С компакт-диском вы, вероятно, не сможете получить доступ к деньгам до даты погашения счета без уплаты штрафа. Со сберегательным счетом у вас есть доступ к деньгам практически в любое время (хотя вы можете снимать только шесть раз в месяц).

С компакт-диском вы, вероятно, не сможете получить доступ к деньгам до даты погашения счета без уплаты штрафа. Со сберегательным счетом у вас есть доступ к деньгам практически в любое время (хотя вы можете снимать только шесть раз в месяц).

Благодаря такому быстрому доступу к наличным сберегательный счет может стать хорошим местом для резервного фонда.Еще одно хорошее применение сберегательного счета — это сбережения на краткосрочные цели. Если вы хотите сэкономить на праздничных покупках или предстоящем отпуске, накопительный счет — отличный выбор.

Компромисс заключается в том, что вы можете упустить возможность заработать более высокую процентную ставку с компакт-диском. Вам нужно будет решить, какая сберегательная машина лучше всего подходит для ваших целей.

Сходства и различия между сберегательным счетом и CD

Вот некоторые особенности, общие как для компакт-дисков, так и для сберегательных счетов:

- Сберегательные счета и компакт-диски приносят проценты.

- Есть ограничения на доступ к средствам на сберегательных счетах и компакт-дисках.

- Оба продукта обычно предлагаются в банках и кредитных союзах, в том числе в обычных и сетевых учреждениях.

- Оба продукта застрахованы на федеральном уровне при покупке в банках, подпадающих под действие FDIC или NCUSIF.

Вот несколько отличий компакт-дисков от сберегательных счетов:

- Средства сберегательного счета более доступны, чем компакт-диски. Вы можете снимать деньги, когда захотите, хотя федеральный закон ограничивает некоторые виды снятия и переводов.

- CD обычно приносят больше процентов, чем сберегательные счета.

- Доходность сберегательного счета может измениться, но доходность CD фиксирована на срок.

- CD — это срочные вклады, поэтому средства заблокированы на определенное время. Сберегательные счета не являются срочными вкладами.

- Вы можете добавить средства на сберегательный счет, но, открыв компакт-диск, вы, как правило, не можете добавлять на него деньги.

- — лучшее средство для достижения среднесрочных целей сбережений, в то время как сберегательные счета больше подходят для краткосрочных целей и вашего чрезвычайного фонда.

- Сберегательный счет может взимать ежемесячную плату за обслуживание. Компакт-дисков нет.

- Минимальный депозит для открытия счета CD обычно больше минимума для открытия сберегательного счета.

- За снятие средств, не соответствующих условиям аккаунта, предусмотрены иные санкции. Сберегательный счет может быть закрыт или преобразован в текущий счет для снятия лишних средств. Досрочное изъятие компакт-дисков вызывает штрафные санкции, которые могут аннулировать заработанные проценты.

Компакт-диски

Как открыть компакт-диск или сберегательный счет

Открытие сберегательного счета или компакт-диска во многом похоже на открытие любого банковского счета.Будьте готовы предоставить удостоверение личности с фотографией, например водительские права или другое удостоверение личности государственного образца, а также основную информацию, такую как ваш адрес, дату рождения, номер социального страхования и контактную информацию.

В зависимости от того, какой банк или кредитный союз вы выберете, сберегательные счета и компакт-диски можно открыть онлайн на веб-сайте финансового учреждения или в филиале.

Если на счете нет минимального начального депозита, будьте готовы внести требуемый минимум. Если вы открываете счет в Интернете, вам, вероятно, потребуется электронный перевод денег с другого банковского счета, поэтому подготовьте эту информацию о счете.

Подробнее:

Депозит до востребования по сравнению со счетами срочного депозита

Денежный депозит против срочных вкладов: обзор

Для большинства людей банковский счет — это просто место, где можно хранить деньги, а не зарабатывать деньги. Это особенно верно в наши дни, когда процентные ставки остаются вблизи исторических минимумов (по данным Yahoo Finance, по состоянию на 16 мая 2021 года доходность 10-летних казначейских облигаций составляла 1,625%). Тем не менее, существует несколько типов банковских счетов, поэтому потребители должны знать, какие из них лучше всего соответствуют их потребностям.

Многие люди понимают два основных типа банковских счетов: сберегательные счета, которые обеспечивают легкий доступ и позволяют получать умеренные проценты, и текущие счета, которые используются для повседневных денежных потребностей и приносят небольшие или нулевые проценты.

Эти учетные записи хороши для начинающих, но есть и другие типы учетных записей, которые позволяют клиентам получать более высокие проценты в обмен на меньший доступ к их наличным деньгам. Это так называемые срочные депозитные счета и депозитные счета до востребования, которые похожи, но имеют некоторые ключевые отличия.

Ключевые выводы

- Сберегательные и текущие счета — это самые простые банковские счета, но другие типы счетов позволяют клиентам получать более высокие проценты в обмен на меньший доступ к их наличным деньгам.

- Депозиты до востребования — это счета, на которых требуется минимальный остаток в обмен на более высокую процентную ставку.

- С депозитами до востребования, в отличие от срочных вкладов, у вас есть свободный доступ к большей части ваших наличных денег, но при этом вы можете получать более высокий доход.

- Срочные вклады, также известные как депозитные сертификаты (CD), имеют гораздо более высокую процентную ставку, но требуют минимальных вкладов на определенный период времени, от шести месяцев до 30 лет, причем процентные ставки обычно тем выше, чем дольше вы соглашаетесь оставаться без вашего участия. Деньги.

- По крайней мере, в США самые популярные срочные вклады исторически были на один, два или пять лет.

Депозиты до востребования

Депозиты до востребования — это в основном счета, на которых требуется поддерживать минимальный баланс в обмен на более высокую процентную ставку. В отличие от срочных вкладов, у вас есть свободный доступ к большей части своих наличных денег, но при этом вы можете получать более высокий доход.

Банки годами продают эти типы счетов, часто называя их Checking Plus или Advantage Accounts.Это попытка предложить потребителю лучшее из обоих миров — легкий доступ и более высокие проценты, чем они могли бы получить с обычным текущим или сберегательным счетом.

Одним из преимуществ депозитов до востребования является то, что они могут быть выражены в разных валютах. Для южноафриканца, который хочет минимизировать свои ранды, используя при этом относительную стабильность фунта стерлингов или доллара США, депозит до востребования — это способ сделать это, не подвергаясь гигантским транзакционным издержкам при каждом пополнении или снятии средств.

Банки предлагают срочные депозитные счета и депозитные счета до востребования просто для того, чтобы привлечь больше вкладчиков. Поскольку банки зарабатывают деньги, предоставляя ссуды, чем больше у них денег на депозите, тем больше ссуд они могут выдать. Для банков имеет смысл предложить немного более высокую процентную ставку в обмен на более стабильный денежный поток.

Срочные вклады

Срочные вклады, также известные как депозитные сертификаты, имеют гораздо более высокую процентную ставку, но требуют минимального депозита и привязки ваших денег на определенный период времени, который может варьироваться от шести месяцев до 30 лет (причем процентные ставки тем больше, чем дольше вы согласен пойти без денег).

По крайней мере, в США самые популярные срочные вклады исторически были на один, два или пять лет. По истечении этого срока ваши деньги имеют больший потенциал для роста через инвестиционный счет. Ставки по срочным депозитам / CD колеблются в значительной степени в соответствии с основной ставкой по ссуде, которая сама по себе является функцией ставки по федеральным фондам, установленной Советом Федеральной резервной системы.

Срочные вклады известны в других странах под разными названиями. В Канаде, например, они называются срочным вкладом; в Ирландии это срочный счет, а в Соединенном Королевстве — сберегательная облигация (которая отличается от одноименного долгового обеспечения США).

Срочные вклады известны под разными названиями в других странах. В Канаде, например, они называются срочными депозитами; в Ирландии — срочные счета, а в Соединенном Королевстве — сберегательные облигации.

Ключевые отличия

Решение, какая учетная запись лучше, просто вопрос вашей цели. Если вам нужен быстрый доступ к своим деньгам, возможно, лучше выбрать депозит до востребования. Но если у вас есть лишние деньги, которые, по вашему мнению, вам не понадобятся в течение некоторого времени, срочный депозит может предложить более высокую доходность и будет лучшим выбором.

Если вам нужен быстрый доступ к своим деньгам, возможно, лучше выбрать депозит до востребования. Но если у вас есть лишние деньги, которые, по вашему мнению, вам не понадобятся в течение некоторого времени, срочный депозит может предложить более высокую доходность и будет лучшим выбором.

Прелесть срочных вкладов в том, что они являются одними из самых надежных во всех личных финансах. Скрытых затрат практически нет, они случаются лишь в самых редких случаях.

Например, кредитное учреждение оставляет за собой право сокращать срок по своему усмотрению, а не то, что они когда-либо делают. Просмотрите свой вклад до срока, и вы получите обратно свои деньги с процентами. Однако если вы откажетесь от участия раньше, к вам будут применены штрафные санкции.

На практике срочные вклады используют инвесторы (физические, юридические лица и т. Д.).), которые ищут безопасное хранение. Ради этого они приносят в жертву ликвидность — или, точнее, ликвидность сверх определенного уровня . Всем нужны легкодоступные деньги. Как только вы перейдете к моменту, когда наличие наличных не станет проблемой, вам следует проверять срочные и востребованные депозиты.

Всем нужны легкодоступные деньги. Как только вы перейдете к моменту, когда наличие наличных не станет проблемой, вам следует проверять срочные и востребованные депозиты.

Лучшее место для сбережений при первоначальном взносе

Покупка дома долгое время считалась частью американской мечты, но это не для всех. Если вы довольны сдачей в аренду и у вас нет желания владеть домом, обратитесь к репортеру по электронной почте Алисии Адамчик в [email protected] с вашей историей, чтобы иметь шанс быть представленным в будущей статье Make It .

При покупке дома необходимо учитывать множество вещей, но один аспект, который вы можете упустить, — это тип счета, на котором можно спрятать свои сбережения при первоначальном взносе.

Выбор счета — это довольно простое решение, которое сводится к вашему графику покупки и вашей терпимости к риску, — сказал CNBC Make It Шелби МакДэниелс, директор канала корпоративного жилищного кредитования в JPMorgan Chase.

Если вы собираетесь покупать в ближайшее время и хотите сэкономить, тогда вы собираетесь выбрать более консервативный счет, такой как текущий или высокодоходный сберегательный счет. Если вы планируете совершить покупку через несколько лет, брокерский счет может работать на вас.

Рассмотрим подробнее различные учетные записи, которые работают для разных типов вкладчиков.

Текущий или сберегательный счет

Большинство людей, откладывающих на дом, используют свой текущий счет или открывают отдельный сберегательный счет, говорит МакДэниелс. Часто это самое простое решение, поскольку деньги легко доступны и легко автоматически переводить сбережения на эти счета.Эти счета также являются самым безопасным местом для хранения ваших сбережений.

Если вы планируете совершить покупку в течение трех-шести месяцев, вам понадобится ликвидность, предлагаемая этими счетами. Лучше всего открыть высокодоходный сберегательный счет в банке или денежный счет через финтех-платформу, такую как Betterment или Wealthfront. Эти счета предлагают более высокую процентную ставку, чем традиционный сберегательный счет: прямо сейчас варианты с более высокой доходностью предлагают чуть менее 2% по сравнению с 0,09% для вашего среднего счета.

Эти счета предлагают более высокую процентную ставку, чем традиционный сберегательный счет: прямо сейчас варианты с более высокой доходностью предлагают чуть менее 2% по сравнению с 0,09% для вашего среднего счета.

Депозитные сертификаты

Депозитные сертификаты — это шаг, удаленный от текущих и сберегательных счетов: хотя они по-прежнему являются надежными финансовыми счетами для хранения ваших сбережений, вы должны заблокировать свои деньги на три, шесть или даже 12 месяцев на время в обмен на гарантированную процентную ставку.

Привлекательность в том, что традиционно эти ставки были выше, чем те, которые предлагает сберегательный счет. Однако сейчас это не всегда так, поэтому вам нужно сравнить все свои варианты.

Тем не менее, Marcus by Goldman Sachs предлагает однолетний компакт-диск с годовой процентной ставкой 2,15% с минимальным депозитом в 500 долларов, что является одним из лучших доступных на данный момент, по банковской ставке. Доходность сберегательных и денежных счетов снижается, и большинство из них сейчас ниже 2% (а средний сберегательный счет предлагает 0,09%, согласно FDIC).

«Вам нужно обеспечить соответствие временных рамок, необходимых для хранения денег, запланированным вами срокам», — говорит МакДэниелс.

Используйте эти счета только в том случае, если вы можете найти лучшую процентную ставку, чем предлагает сберегательный счет, и срок действия компакт-диска вписывается в ваш график покупки дома.

Инвестиционный счет

Вложение сбережений может помочь им расти, но помните, что на фондовом рынке ничего не гарантируется. Будьте осторожны с этой стратегией и действительно учитывайте свою терпимость к риску.

«Тот, кто начинает копить на дом за несколько лет вперед, может выбрать инвестиционный счет, потому что он хорошо справляется с колебаниями рынка», — говорит МакДэниелс. Это нечасто, но это вариант, если вы не предвидите владение домом в ближайшем будущем: по крайней мере, через шесть месяцев, но, скорее, через годы.

Если это ваш план, вы захотите инвестировать через брокерский счет, — говорит МакДэниелс. Не планируйте снимать деньги с пенсионного счета. Снятие средств с 401 (k) или IRA означает оплату потенциальных штрафов, хотя есть некоторые особые случаи, в которых вы можете снимать деньги с этих счетов в качестве первоначального взноса.

Не планируйте снимать деньги с пенсионного счета. Снятие средств с 401 (k) или IRA означает оплату потенциальных штрафов, хотя есть некоторые особые случаи, в которых вы можете снимать деньги с этих счетов в качестве первоначального взноса.

Хотя каждый пятый миллениал, планирующий купить дом, говорит, что он намерен снимать деньги с пенсионного счета, если вы не можете позволить себе купить дом, не используя эти сбережения, вы, вероятно, не сможете позволить себе быть домовладельцем, имея все дополнительные расходы, которые с этим связаны, прямо сейчас.

В случае ссуды 401 (k), вы должны вернуть то, что вы взяли в долг, что означает добавление еще одного ежемесячного счета. Это также может повлиять на то, что или если кредитор может предложить вам ипотеку, говорит МакДэниелс. Не обращайте внимания на всю потенциальную прибыль от инвестиций, которую вы упускаете, вытаскивая свои пенсионные сбережения.

Начните экономить на первоначальном взносе

Как и любое финансовое решение, экономия на первоначальном взносе будет зависеть от множества факторов, уникальных для вашей личной ситуации. Вы захотите изучить типичные цены в вашем районе и получить информацию о своем кредитном рейтинге.

Вы захотите изучить типичные цены в вашем районе и получить информацию о своем кредитном рейтинге.

McDaniels также говорит, что должен быть готов к расходам, выходящим за рамки первоначального взноса: осмотры, новая мебель, транспортные расходы — все это складывается, и вам нужна экономия для их оплаты. «Если у вас есть дом, вы всегда сможете выплачивать по ипотеке от трех до шести месяцев в виде сбережений», — говорит она.

Начать сберегать может быть непросто, но Макдэниелс советует начать с автоматической отправки 50 или даже 10 долларов в месяц на сберегательный или инвестиционный счет.Что действительно важно, так это то, что у вас есть цель и план ее достижения.

«Это будет расти быстрее, чем вы думаете», — говорит она. «Я считаю, что независимо от того, что происходит в жизни, если у вас есть цель, к которой нужно стремиться, вы добьетесь ее раньше».

Экономия на первоначальном взносе? Вот еще несколько ресурсов, чтобы лучше понять процесс:

Вы также можете следить за серией CNBC Make It’s Millennium Mortgage, в которой подробно рассказывается, как люди по всей стране воплощают свои мечты о домовладении в реальность.

Не пропустите: Этот 33-летний мужчина выплатил свой дом за 300 000 долларов за 3 месяца — вот почему он не вложил деньги

Понравилась эта история? Подпишитесь на CNBC Сделайте это на YouTube!

Типы банковских счетов — Что такое сберегательный и текущий счет l Wells Fargo

Когда вы идете в банк, чтобы открыть новый счет, у вас будет выбор из множества типов счетов и функций.Что выбрать: базовый вариант проверки или счет, на котором начисляются проценты? Вы хотите удобство объединенного чекового и сберегательного счета или более высокую доходность счета денежного рынка?

«Полезно сначала понять различия между основными типами банковских счетов. ”

Чтобы принять эти решения, полезно сначала понять различия между наиболее распространенными типами банковских счетов. Вот несколько определений, которые помогут вам ориентироваться в ваших банковских потребностях:

- Текущий счет: Текущий счет предлагает легкий доступ к вашим деньгам для повседневных транзакционных нужд и помогает сохранить ваши наличные деньги в безопасности.

Клиенты обычно могут использовать дебетовую карту или чеки для совершения покупок или оплаты счетов. У аккаунтов могут быть разные варианты, позволяющие избежать ежемесячной платы за обслуживание. Чтобы определить наиболее экономичный вариант, сравните преимущества различных текущих счетов с действительно необходимыми услугами.

Клиенты обычно могут использовать дебетовую карту или чеки для совершения покупок или оплаты счетов. У аккаунтов могут быть разные варианты, позволяющие избежать ежемесячной платы за обслуживание. Чтобы определить наиболее экономичный вариант, сравните преимущества различных текущих счетов с действительно необходимыми услугами. - Сберегательный счет: Сберегательный счет позволяет накапливать проценты на накопленные вами средства для будущих нужд. Процентные ставки могут быть начислены на ежедневной, еженедельной, ежемесячной или годовой основе.Сберегательные счета различаются в зависимости от ежемесячных сборов за обслуживание, процентных ставок, метода расчета процентов и минимального начального депозита. Понимание условий и преимуществ учетной записи позволит принять более обоснованное решение о том, какая учетная запись лучше всего соответствует вашим потребностям.

- Депозитный сертификат (CD): Депозитный сертификат или компакт-диск позволяет вам инвестировать свои деньги под установленную процентную ставку на заранее установленный период времени.

У компакт-дисков часто более высокие процентные ставки, чем у традиционных сберегательных счетов, потому что деньги, которые вы вкладываете, привязаны к сроку действия сертификата, который может варьироваться от нескольких месяцев до нескольких лет.Убедитесь, что вам не нужно использовать эти средства перед тем, как открыть компакт-диск, так как досрочное снятие средств может повлечь за собой штрафные санкции.

У компакт-дисков часто более высокие процентные ставки, чем у традиционных сберегательных счетов, потому что деньги, которые вы вкладываете, привязаны к сроку действия сертификата, который может варьироваться от нескольких месяцев до нескольких лет.Убедитесь, что вам не нужно использовать эти средства перед тем, как открыть компакт-диск, так как досрочное снятие средств может повлечь за собой штрафные санкции. - Счет денежного рынка: Счета денежного рынка похожи на сберегательные, но они требуют, чтобы вы поддерживали более высокий баланс, чтобы избежать ежемесячной платы за обслуживание. Там, где сберегательные счета обычно имеют фиксированную процентную ставку, на этих счетах есть ставки, которые регулярно меняются в зависимости от денежного рынка. Счета денежного рынка могут иметь многоуровневые процентные ставки, обеспечивая более выгодные ставки на основе более высоких остатков.Некоторые счета денежного рынка также позволяют выписывать чеки на свои средства, но на более ограниченной основе.

- Индивидуальные пенсионные счета (IRA): IRA, или индивидуальные пенсионные счета, позволяют вам самостоятельно откладывать на пенсию. Эти планы полезны, если ваш работодатель не предлагает план 401 (k) или другой квалифицированный пенсионный план (QRP), спонсируемый работодателем, включая 403 (b) и правительственный 457 (b), или вы хотите сэкономить больше, чем спонсируется вашим работодателем. план позволяет.Эти учетные записи бывают двух типов: традиционные IRA и Roth IRA. Roth IRA предлагает потенциал роста без налогов. Доходы от инвестиций распределяются без налогов при выходе на пенсию, если счет финансировался более пяти лет и вам не менее 59,5 лет, или в результате вашей смерти, инвалидности или использования исключения для впервые покупателя жилья. Традиционные IRA предлагают потенциал роста с отсрочкой налогов. Вы не платите налоги с доходов от инвестиций до тех пор, пока не снимете или не «распределите» деньги со своего счета, предположительно при выходе на пенсию.

Оба типа IRA предлагают инвестиционную гибкость, налоговые преимущества и одинаковые лимиты взносов. Вы можете обсудить, какой тип лучше всего подходит для вас, со своим налоговым консультантом, прежде чем выбирать свой аккаунт.

Оба типа IRA предлагают инвестиционную гибкость, налоговые преимущества и одинаковые лимиты взносов. Вы можете обсудить, какой тип лучше всего подходит для вас, со своим налоговым консультантом, прежде чем выбирать свой аккаунт.

Как только вы поймете, какие типы счетов предлагает большинство банков, вы можете начать определять, какой вариант подходит вам.

Кончик

Процентные ставки могут быть начислены на ежедневной, еженедельной, ежемесячной или годовой основе.

Q:

На каком из следующих банковских счетов вы можете выписывать чеки на свои средства?

Следующий вопрос

Верно!

Сбережения денежного рынка. Вы можете выписывать чеки на некоторые счета денежного рынка, но обычно на более ограниченной основе, чем текущий счет.

Неправильно.

Сбережения денежного рынка. Вы можете выписывать чеки на некоторые счета денежного рынка, но обычно на более ограниченной основе, чем текущий счет.

Расширьте свои финансовые возможности

Мы стремимся помочь вам добиться финансового успеха. Здесь вы найдете широкий спектр полезной информации, интерактивные инструменты, практические стратегии и многое другое — все, что поможет вам повысить свою финансовую грамотность и достичь своих финансовых целей.

Мой финансовый гид

Подоходный налог будет применяться к традиционному распределению IRA, которое вы должны включить в валовой доход.Квалифицированные выплаты IRA Рота не включаются в валовой доход. Дистрибутивы Roth IRA обычно считаются «квалифицированными» при условии, что IRA Roth было открыто более пяти лет и владелец достиг возраста 59½ лет или соответствует другим требованиям. Как традиционные, так и Roth IRA распределения могут облагаться дополнительным налогом IRS в размере 10% для раннего или до 59 ½ распределения.

Инвестиционные и страховые продукты:

- Не застрахованы FDIC или каким-либо федеральным правительственным агентством

- Не является вкладом или иным обязательством, или гарантировано банком или любым аффилированным лицом банка

- При условии инвестирования Риски, в том числе возможная потеря основной суммы инвестирования

Инвестиционные продукты и услуги предлагаются через Wells Fargo Advisors. Wells Fargo Advisors — торговое наименование, используемое Wells Fargo Clearing Services, LLC (WFCS) и Wells Fargo Advisors Financial Network, LLC, членами SIPC, отдельными зарегистрированными брокерами-дилерами и небанковскими филиалами Wells Fargo & Company.

Wells Fargo Advisors — торговое наименование, используемое Wells Fargo Clearing Services, LLC (WFCS) и Wells Fargo Advisors Financial Network, LLC, членами SIPC, отдельными зарегистрированными брокерами-дилерами и небанковскими филиалами Wells Fargo & Company.

Депозитные продукты, предлагаемые Wells Fargo Bank, N.A., членом FDIC.

АВТОМОБИЛЬ-1220-02727

Проверка Vs. Сберегательный счет: в чем разница?

Текущие и сберегательные счета считаются безопасными банковскими счетами, которые позволяют вам получить доступ к своим деньгам в любое время.

Большая разница между ними заключается в том, что текущие счета предназначены в первую очередь для того, чтобы помочь вам совершать регулярные платежи, в то время как сберегательные счета лучше подходят для создания резерва наличных денег на будущее.

В основе этого различия лежит установленный законом лимит в шесть переводов в месяц со сберегательного счета третьему лицу (то есть кому-либо, кроме банка или вас самих). Поскольку текущие счета не имеют ограничения на количество транзакций, которые вы можете совершать, они лучше подходят для обычных транзакций, таких как оплата счетов.

Поскольку текущие счета не имеют ограничения на количество транзакций, которые вы можете совершать, они лучше подходят для обычных транзакций, таких как оплата счетов.

Помимо этого юридического различия, текущий и сберегательный счета имеют различные характеристики и особенности, описанные ниже:

1. Процентные ставки

В целом сберегательные счета, как правило, приносят более высокие процентные ставки, чем текущие счета.

Банки могут использовать деньги, которые вы вкладываете в них, для зарабатывания денег, например, для кредитования. Поскольку операции со сберегательными счетами ограничены, остатки на счетах, как правило, более стабильны, и, таким образом, деньги легко доступны для банка для целей предоставления ссуд.

В результате банки могут платить более высокую процентную ставку по сберегательным счетам. Поэтому, если вам не нужно использовать свои деньги в ближайшем будущем, лучше хранить деньги на сберегательном счете, чем на текущем счете.

2. Ежемесячная плата

Еще одно ключевое различие между текущим и сберегательным счетами — это ежемесячная плата за обслуживание.

Хотя некоторые сберегательные счета взимают ежемесячную плату, это скорее исключение, чем правило. Напротив, большинство текущих счетов взимают ежемесячную плату, и это недешево.

Согласно последнему исследованию комиссий с текущих счетов MoneyRates.com, почти две трети всех текущих счетов взимают ежемесячную плату. Средняя сумма этих сборов составляет 13,47 долларов США, что в сумме составляет 161,64 доллара США в год.

3. Переводы или снятие средств

Вы можете снимать деньги прямо с текущего счета в любое время, но ограничения на транзакции применяются, когда речь идет о платежах третьим лицам.

Поскольку сберегательные счета ограничены шестью сторонними переводами в месяц, вы можете обнаружить, что они не в состоянии справиться с суммой рутинной оплаты счетов, которую вам необходимо выполнять.Текущие счета хорошо подходят для таких частых транзакций, независимо от того, выполняете ли вы их, выписывая старый бумажный чек, или с помощью автоматических платежей или электронных переводов.

4. Безопасность остатков на счетах

Вот одна общая черта, которая объединяет остатки на текущих и сберегательных счетах: и то, и другое покрывается федеральным страхованием вкладов.

Если ваши деньги депонированы на текущий или сберегательный счет в банке США, они застрахованы Федеральной корпорацией страхования депозитов (FDIC) на сумму до 250 000 долларов.Это означает, что даже если банк обанкротится и не сможет выплатить клиентам их депозиты, страхование FDIC покроет эти депозиты.

Лимит страхования вкладов в размере 250 000 долларов применяется к общей сумме ваших вкладов в банке; поэтому, если у вас есть сберегательный счет и текущий счет в одном банке и совокупный баланс этих счетов превышает этот предел, покрывается только 250 000 долларов.

Однако вы можете получить большее покрытие, если распределите свои деньги между несколькими банками, так что у вас не будет более 250 000 долларов в одном банке.

Если ваши деньги находятся в кредитном союзе, они покрываются аналогичной программой страхования с федеральной поддержкой, которую администрирует Национальная администрация кредитных союзов.

При нормальных обстоятельствах банкротства банков довольно редки, но страхование вкладов может иметь решающее значение в такие моменты, как финансовый кризис, в результате которого за пятилетний период, начавшийся в 2008 году, произошло 465 банкротств банков.

Как используются чековые и сберегательные счета

Как упоминалось ранее, текущие счета хорошо подходят для регулярных денежных потоков, поступающих и исходящих с вашего счета.Они предоставляют вам несколько способов эффективной оплаты счетов, в том числе чеком, автоматическими платежами или электронными переводами.

Сберегательные счета лучше подходят для остатков на счетах, которые вы хотите сохранить и увеличивать с течением времени. Их можно использовать для накопления сбережений на будущие нужды, например, для выплаты первоначального взноса за дом или выхода на пенсию. Их также можно использовать для хранения резервного фонда на случай непредвиденных обстоятельств.

Альтернативы чековым и сберегательным счетам

Помимо чековых и сберегательных счетов, существуют другие финансовые инструменты, которые могут выполнять аналогичные роли в определенных ситуациях. Вот несколько альтернатив, которые следует рассмотреть:

Вот несколько альтернатив, которые следует рассмотреть:

Кредитные карты

Поскольку они предназначены для частых транзакций, кредитные карты могут использоваться для оплаты регулярных расходов вместо текущего счета.

Основным недостатком кредитных карт является то, что они взимают относительно высокие процентные ставки, но их можно свести к минимуму, если вы ежемесячно полностью и вовремя выплачиваете свой остаток.

Использование кредитной карты при низком балансе текущего счета может помочь вам избежать риска оплаты овердрафта, хотя это имеет наибольший смысл, когда вы уверены, что деньги придут к вам вовремя, чтобы оплатить счет по кредитной карте конец месяца.

Счета денежного рынка

Банки вкладывают вклады в счета денежного рынка иначе, чем вклады сберегательных счетов; но, с точки зрения клиента, они функционируют так же, как сберегательный счет.

По счетам денежного рынка начисляются проценты, и их количество ограничено шестью транзакциями с третьими сторонами в месяц. Поскольку по счетам денежного рынка выплачиваются процентные ставки, которые конкурентоспособны со ставками по сберегательным счетам, их включение в сравнение ставок дает вам больше шансов найти лучшую ставку.

Поскольку по счетам денежного рынка выплачиваются процентные ставки, которые конкурентоспособны со ставками по сберегательным счетам, их включение в сравнение ставок дает вам больше шансов найти лучшую ставку.

Депозитные сертификаты

(компакт-диски)

Если вы знаете, что вам вряд ли понадобятся ваши сбережения какое-то время, компакт-диск может стать хорошей альтернативой сберегательному счету. Депозитные сертификаты блокируют ваши деньги на определенный период времени и, в свою очередь, часто дают более высокие процентные ставки, чем сберегательные счета.

Если вы можете взять на себя долгосрочное обязательство, используя хотя бы часть своих сбережений, использование компакт-диска вместо сберегательного счета — хороший способ заработать больше процентов.

С текущими счетами и сберегательными счетами, а также с другими финансовыми альтернативами вопрос не в том, лучше ли один тип счета, чем другой. Вопрос в том, что лучше всего подходит для ваших нужд.

Решение о том, как вам нужно использовать свои деньги, будет иметь большое значение для определения того, какой тип банковского счета вам нужен. Когда вы обдумываете свои различные финансовые потребности, вы вполне можете обнаружить, что вам нужны как сберегательный, так и текущий счет.

Часто задаваемые вопросы

В: Должен ли я направлять депозит на свои сбережения или текущий счет?

A: Типичный подход к прямому депонированию заработной платы — это вкладывать деньги в сбережения. Это делает его немедленно доступным для использования. Однако, действительно ли это наилучшее использование ваших денег, зависит от ответов на несколько основных вопросов:

1. Какую часть вашей зарплаты вам нужно тратить каждый месяц?

Отвечая на этот вопрос, сосредоточьтесь на слове потребность . Вы можете тратить практически всю свою зарплату из месяца в месяц, но это может быть частью проблемы. Поскольку деньги, депонированные на текущий счет, легко доступны для траты, они могут сделать слишком легким перерасход.

Итак, спросите себя, какая часть вашей ежемесячной зарплаты идет на основные расходы. Если после предметов первой необходимости осталось немного, возможно, вы не выиграете, если будете направлять прямые вклады на сбережения, а не на чеки.

Однако, если есть некоторая разница между тем, сколько вы зарабатываете и сколько вы действительно тратите, у вас может быть что-то выиграть, если ваша зарплата будет депонирована в сбережения.Возможно, вам будет проще сохранить эту подушку, чем поддаться искушению потратить ее на то, что вам действительно не нужно.

2. Требуется ли на вашем текущем счете минимальный остаток, чтобы избежать ежемесячной платы?

Большинство текущих счетов взимают ежемесячную плату. Однако они обычно отказываются от этой минимальной комиссии, если ваш баланс превышает определенный минимум. Если это поможет вам избежать ежемесячной платы за текущий счет, возможно, стоит перевести вашу зарплату непосредственно на счет, чтобы ваш баланс оставался выше минимума.

Но есть еще лучшее решение. Это для того, чтобы найти текущий счет без ежемесячной платы.

3. Насколько хорошо вы избегаете овердрафта?

Если у вас возникли проблемы с овердрафтом, проверка прямого депозита может быть лучшим способом убедиться, что на вашем счете достаточно денег, чтобы покрыть ваши расходы. В конце концов, комиссия за овердрафт стоит дорого, и ее не нужно слишком много, чтобы свести на нет выгоду от экономии немного больше денег.Тем не менее, в идеале вы должны научиться достаточно внимательно следить за своим банковским балансом, чтобы избежать овердрафта, без необходимости держать дополнительные деньги на своем текущем счете. В частности, онлайн-аккаунты предоставляют вам актуальную информацию о вашем балансе, которая может помочь вам избежать овердрафта.

4. Есть ли у вас проблемы с экономией денег?

Если вы хорошо составляете бюджет и у вас не было проблем с контролем своих расходов и экономией денег, то, возможно, нет причин менять свои привычки.Большинству людей не так везет. Многим людям сложно сопротивляться искушению потратить и следить за бюджетом. Если экономия денег была для вас проблемой, одним из шагов к улучшению может быть ограничение суммы денег, которая поступает на ваш текущий счет.

Чтобы понять, почему люди традиционно выбирают текущие счета для прямого депозита, полезно подумать об основных различиях между текущими и сберегательными счетами.

Текущие счета предназначены для транзакций.Они не ограничивают количество транзакций, которые вы можете совершать, и обычно имеют такие функции, как права на выписку чеков, дебетовые карты и автоматическая оплата счетов, которые упрощают осуществление платежей с их помощью.

Сберегательные счета больше предназначены для хранения ваших денег на некоторое время. Эти деньги доступны в любое время, когда они вам понадобятся, но функции сберегательного счета обычно не ориентированы на выполнение большого количества платежей со счета.

Итак, если текущие счета предназначены для совершения платежей, почему ваши зарплаты идут на сбережения? Что ж, достаточно просто внести оплату непосредственно в сбережения, но при этом использовать свой текущий счет для регулярных платежей.Все, что вам нужно сделать, это ежемесячно переводить сбережения на проверку части вашей зарплаты. Этого может быть достаточно, чтобы покрыть ваши регулярные расходы плюс скидку на некоторые спонтанные траты. Одним из преимуществ этого является то, что будет легче придерживаться бюджета, если вы сделаете только ограниченную сумму денег, доступную для расходов. У вас больше шансов сэкономить деньги таким образом, чем если бы у вас была вся ваша зарплата, идущая на проверку, а затем переводящая остатки на сбережения.

Еще одно преимущество заключается в том, что по сберегательным счетам обычно выплачиваются более высокие процентные ставки, чем по текущим счетам.Таким образом, если ваши деньги пойдут в первую очередь на сбережения, это означает, что у вас будет больше денег, зарабатывающих по более высокой ставке.

В: Должны ли сбережения и чеки храниться в одном банке?

Управление расходами при одновременной попытке сэкономить предполагает координацию между сберегательным и текущим счетами. Означает ли это, что лучше всего иметь оба этих счета в одном банке?

Не обязательно. В частности, в наши дни онлайн-банки позволяют легко и бесплатно переводить деньги между банками.

Таким образом, перемещать деньги между счетами в разных банках может быть так же удобно, как и перемещать деньги между счетами в одном и том же банке.

Преимущество в том, что вы можете выбрать лучшие условия для каждого типа аккаунта. В конце концов, лучшие сберегательные счета и лучшие текущие счета не всегда находятся в одном и том же банке.

Q: Как мне найти лучший текущий счет для меня?

Ответы на следующие вопросы могут помочь вам определить лучшие текущие счета:

- Застрахован ли счет на федеральном уровне?

Найдите текущий счет, предлагаемый банком, застрахованным FDIC, или кредитным союзом, застрахованным NCUA.

- Это бесплатный текущий счет?

«Бесплатная проверка» обычно относится к счетам без ежемесячной платы за обслуживание, хотя с этих счетов могут взиматься другие виды комиссий. Большинство текущих счетов взимают ежемесячную плату, но есть много таких, которые этого не делают, если вы знаете, где искать. Текущие онлайн-счета — отличное место, чтобы найти бесплатную проверку, потому что большинство из них не взимает ежемесячную плату. Вы можете просмотреть сотни текущих счетов на странице текущего счета MoneyRates.com.

- Можете ли вы выполнить минимальные требования по счету?

На многих счетах есть минимальные суммы, которые вы должны внести, чтобы открыть счет, и минимальные остатки, которые необходимо поддерживать, чтобы поддерживать счет открытым.Тем не менее, существуют текущие счета с минимальными требованиями или без них, особенно если вы посмотрите на онлайн-счета.

- Есть ли у него сеть банкоматов, удобная для ваших обычных поездок?

Вы можете платить два типа комиссий каждый раз, когда используете банкомат за пределами сети вашего банка. Если вы регулярно пользуетесь банкоматами, убедитесь, что вы выбираете банк с банкоматами в местах, которые вы регулярно посещаете.

- Разумны ли комиссии за овердрафт?

Если вы иногда делаете овердрафт на своем текущем счете, вы, вероятно, слишком хорошо знакомы с комиссиями за овердрафт.Чтобы свести к минимуму эти сборы, обратите внимание не только на размер самой комиссии за овердрафт, но и на то, ограничено ли количество сборов за каждый случай.

- Предлагает ли он необходимые вам функции — без дополнительной оплаты?

Будь то бумажные чеки или новейшее онлайн-приложение, ищите текущий счет с функциями, которые соответствуют тому, как вы используете учетную запись, и без дополнительных сборов за эти функции.

В: Как мне найти лучший сберегательный счет для меня?

Вот несколько вопросов, которые помогут вам определить лучшие сберегательные счета:

- Застрахован ли счет на федеральном уровне?

Как и текущие счета, сберегательные счета имеют право на страхование депозитов с федеральной поддержкой, если вы находитесь в банке-члене FDIC или кредитном союзе-члене NCUA.

- Достигаете ли вы минимального счета?

Сузьте область поиска до счетов с минимальными требованиями к остатку, которые вы легко можете выполнить.

- Насколько конкурентоспособна процентная ставка?

Это может иметь большое значение. Страница сберегательного счета MoneyRates.com может помочь вам найти, какие банки в настоящее время предлагают лучшие ставки.

- Применяется ли процентная ставка к размеру вашего счета?

У некоторых банков есть уровни ставок, которые применяют разные ставки для разных балансовых сумм.Сравнивая ставки, обязательно сравните ставку, которая будет применяться к сумме, которую вы собираетесь внести.

- Будет ли счет принимать прямой депозит?

Прямой депозит довольно стандартен для текущих счетов, но может не подходить для сберегательных счетов. Если вы собираетесь использовать свой сберегательный счет для прямого депозита, узнайте, сможет ли банк, о котором вы думаете, справиться с этим.

- Можете ли вы делать бесплатные переводы с этого счета?

Если вы намереваетесь перевести с этого счета на текущий счет для своих ежемесячных расходов, убедитесь, что эти переводы будут простыми и бесплатными.

Открыть счет в чейз-депозитном сертификате

Пожалуйста, включите JavaScript в вашем браузере

Похоже, ваш веб-браузер не использует JavaScript. Без него некоторые страницы не будут работать должным образом. Измените настройки в своем браузере, чтобы убедиться, что включен JavaScript.

Депозитный сертификат FAQ

Что такое компакт-диск Chase?

расширять

Депозитный сертификат или CD — это депозитный счет у нас на определенный период времени.

Какая минимальная сумма депозита для открытия компакт-диска Chase?

расширять

1000 долларов США

Как рассчитываются проценты по Chase CD?

расширять

Мы используем метод дневного баланса для расчета процентов по вашему CD. Этот метод применяет периодическую ставку каждый день к вашему балансу. Начисление процентов начинается в рабочий день депозита.Проценты за компакт-диски рассчитываются на 365-дневной основе, хотя для некоторых бизнес-компакт-дисков проценты могут начисляться на 360-дневной основе. Годовая процентная доходность (APY), указанная в вашей депозитной квитанции или в уведомлении о сроке погашения, предполагает, что проценты останутся на депозите до срока погашения. При сроках погашения более одного года проценты будут выплачиваться не реже одного раза в год. Более подробную информацию см. В Договоре о депозитном счете и в прейскуранте.

Существуют ли сборы или штрафы за досрочное снятие средств с Chase CD?

расширять

Существует штраф за снятие основной суммы до даты погашения.Для персональных компакт-дисков:

- Если срок действия CD составляет менее 6 месяцев, штраф за досрочное снятие составляет 90 дней процентов на снятую сумму, но не более общей суммы процентов, заработанных в течение текущего срока действия CD.

- Если срок CD составляет от 6 месяцев до менее 24 месяцев, то штраф за досрочное снятие составляет 180 дней процентов на снятую сумму, но не более общей суммы процентов, заработанных в течение текущего срока действия CD.

- Для сроков 24 месяца и более штраф за досрочное снятие составляет 365 дней процентов на снятую сумму, но не более общей суммы процентов, заработанных в течение текущего срока действия CD.

- Если снятие средств происходит менее чем через семь дней после открытия компакт-диска или повторного снятия основной суммы, штраф за досрочное снятие будет рассчитан, как описано выше, но он не может быть меньше семи дней процентов.

- Сумма штрафа будет вычтена из основной суммы.

Дополнительные сведения см. В Договоре о депозитном счете и прейскуранте

Что это значит, когда мой Chase CD созревает?

расширять

Дата погашения — последний день срока действия вашего CD. Льготный период начинается на следующий день и длится 10 дней — именно тогда вы можете вносить изменения в свой компакт-диск. Перейдите на chase.com/cdmaturity, чтобы узнать больше о том, какие варианты у вас есть, когда ваш компакт-диск созреет.

Найдите банкомат Chase или отделение

Чтобы найти банкомат Chase или ближайший к вам филиал, сообщите нам почтовый индекс или адрес.

Поиск

Некоторые из наших продуктов и функций могут отличаться в зависимости от вашего местоположения. Используя ваш почтовый индекс, мы можем убедиться, что информация, которую вы видите, верна.

Почтовый индекс

Пожалуйста, введите действительный 5-значный почтовый индекс.

Пожалуйста, попробуйте еще раз.

индекс

Следующий

Депозитный сертификат FAQ

Что такое компакт-диск Chase?

расширять

Депозитный сертификат или CD — это депозитный счет у нас на определенный период времени.

Какая минимальная сумма депозита для открытия компакт-диска Chase?

расширять

1000 долларов США

Как рассчитываются проценты по Chase CD?

расширять

Мы используем метод дневного баланса для расчета процентов по вашему CD. Этот метод применяет периодическую ставку каждый день к вашему балансу. Начисление процентов начинается в рабочий день депозита.Проценты за компакт-диски рассчитываются на 365-дневной основе, хотя для некоторых бизнес-компакт-дисков проценты могут начисляться на 360-дневной основе. Годовая процентная доходность (APY), указанная в вашей депозитной квитанции или в уведомлении о сроке погашения, предполагает, что проценты останутся на депозите до срока погашения. При сроках погашения более одного года проценты будут выплачиваться не реже одного раза в год. Более подробную информацию см. В Договоре о депозитном счете и в прейскуранте.

Существуют ли сборы или штрафы за досрочное снятие средств с Chase CD?

расширять

Существует штраф за снятие основной суммы до даты погашения.Для персональных компакт-дисков:

- Если срок действия CD составляет менее 6 месяцев, штраф за досрочное снятие составляет 90 дней процентов на снятую сумму, но не более общей суммы процентов, заработанных в течение текущего срока действия CD.

- Если срок CD составляет от 6 месяцев до менее 24 месяцев, то штраф за досрочное снятие составляет 180 дней процентов на снятую сумму, но не более общей суммы процентов, заработанных в течение текущего срока действия CD.

- Для сроков 24 месяца и более штраф за досрочное снятие составляет 365 дней процентов на снятую сумму, но не более общей суммы процентов, заработанных в течение текущего срока действия CD.

- Если снятие средств происходит менее чем через семь дней после открытия компакт-диска или повторного снятия основной суммы, штраф за досрочное снятие будет рассчитан, как описано выше, но он не может быть меньше семи дней процентов.

- Сумма штрафа будет вычтена из основной суммы.

Дополнительные сведения см. В Договоре о депозитном счете и прейскуранте

Что это значит, когда мой Chase CD созревает?

расширять

Дата погашения — последний день срока действия вашего CD. Льготный период начинается на следующий день и длится 10 дней — именно тогда вы можете вносить изменения в свой компакт-диск. Перейдите на chase.com/cdmaturity, чтобы узнать больше о том, какие варианты у вас есть, когда ваш компакт-диск созреет.

Найдите банкомат Chase или отделение

Чтобы найти банкомат Chase или ближайший к вам филиал, сообщите нам почтовый индекс или адрес.

Поиск

Некоторые из наших продуктов и функций могут отличаться в зависимости от вашего местоположения. Используя ваш почтовый индекс, мы можем убедиться, что информация, которую вы видите, верна.

Почтовый индекс

Пожалуйста, введите действительный 5-значный почтовый индекс.

Пожалуйста, попробуйте еще раз.

индекс

Следующий

Средних процентных ставок по банкам в 2021 году: ставки чеков, сбережений и денежного рынка

Средняя банковская процентная ставка по текущим процентным счетам в США равна 0.03%. Между тем, средняя ставка по сберегательному счету в настоящее время составляет 0,06%, а средняя процентная ставка по счету денежного рынка составляет 0,09%. По данным Федеральной корпорации по страхованию вкладов (FDIC), счета денежного рынка обычно приносят самые высокие ставки, за ними следуют сберегательные счета и текущие процентные счета.

| Тип депозитного счета | Средняя процентная ставка по стране |

| Проверка процентов | 0,03% |

| Сбережения | 0.06% |

| Счета денежного рынка | 0,09% |

Средние процентные ставки по банку

Когда вы кладете деньги в банк, вы обнаруживаете, что получаете разные процентные ставки в зависимости от типа открытого вами депозитного счета. Ставки также будут варьироваться в зависимости от учреждения, в котором вы работаете, как показано ниже в нашем обзоре типичных ставок некоторых из крупнейших банков США

.

Приведенные ниже цифры представляют максимально возможные процентные ставки, которые вы можете заработать на остатках до 25 000 долларов в каждом банке, не включая временные рекламные ставки.

| Сбережения | Счета денежного рынка | Проверка процентов | ||||

| BB&T | 0,01% | 0,01% | 0,01% | 0,01% | 0,10% | 0,10% |

| Chase Bank | 0,05% | Н / Д | 0,01% | |||

| Citibank | 0.5% | Н / Д | 0,25% | |||

| HSBC Банк | 0,05% | Н / Д | 0,01% | |||

| Huntington National | 0,065% 0,02% | |||||

| PNC Bank | 0,01% | 0,02% | 0,01% | |||

| Regions Bank | 0,01% | 0,01% | 9065 N | 0.02% | 0,02% | 0,03% |

| Банк США | 0,01% | 0,01% | 0,01% |

Средние процентные ставки

Проверка процентов, иногда называемая высокодоходной, обычно не приносит больше процентов, чем традиционный сберегательный счет. Крупные банки выдают около 0,01% годовых по большинству вариантов проверки процентных ставок, а немного более высокий средний показатель по стране 0,03% в основном отражает высокие процентные ставки онлайн-банков и небольших региональных банков, чья политика счетов, как правило, более щедрая.

Еще одна причина, по которой вы не найдете много вариантов проверки с высоким процентом, заключается в том, что большинству людей легче зарабатывать более высокие проценты со сберегательными счетами, которые, как правило, редко снимаются. Остатки на текущих счетах всегда колеблются из-за частых повседневных расходов, что затрудняет получение надежных процентов. Немногочисленные текущие счета, которые приносят проценты, обычно представляют собой премиальные счета, для открытия которых требуются большие суммы денег или для отказа от ежемесячной платы за счет, взимаемой банком.

Средние ставки по сберегательным счетам

Средняя ставка по сберегательным счетам среди банков США недавно упала до 0,04% и с тех пор немного выросла. Однако есть несколько банков, предлагающих намного больше, чем текущее среднее значение 0,06%. Крупнейшие банки, которые придерживаются традиционной бизнес-модели, обычно не предлагают более 0,01% годовых на своих стандартных сберегательных счетах. При таких темпах сбережения в размере 10 000 долларов приносят всего десять центов в год.

Онлайн-сберегательные счета, как правило, предлагают немного более выгодную сделку с процентной ставкой до 0.50% в настоящее время. Хотя в этих вариантах обычно не указывается местонахождение филиалов, достижения в области цифровых банковских технологий значительно облегчили пользователям проверку сбережений и организацию переводов с экранов своих смартфонов.

Средние ставки по счетам денежного рынка

Ставка по счетам денежного рынка обычно несколько выше, чем по обычным сберегательным счетам. Банки прикрепляют более высокие APY к этим счетам, потому что им обычно требуется больше денег для открытия и больше денег, чтобы отказаться от ежемесячной платы за обслуживание.Многие банки также поощряют клиентов открывать несколько депозитных счетов, предлагая повышенные процентные ставки на счетах денежного рынка.

Как и в случае со стандартными сберегательными счетами, вы можете найти только онлайн-банки, предлагающие гораздо более высокие процентные ставки по счетам денежного рынка по сравнению с теми, которые предлагаются обычными учреждениями. Как правило, ставки онлайн-денежного рынка в среднем составляют около 0,30% для всех остатков, что намного лучше, чем в среднем по стране 0,09% годовых.

.

Такие данные можно посмотреть на официальном сайте ЦБ РФ

Такие данные можно посмотреть на официальном сайте ЦБ РФ

Клиенты обычно могут использовать дебетовую карту или чеки для совершения покупок или оплаты счетов. У аккаунтов могут быть разные варианты, позволяющие избежать ежемесячной платы за обслуживание. Чтобы определить наиболее экономичный вариант, сравните преимущества различных текущих счетов с действительно необходимыми услугами.

Клиенты обычно могут использовать дебетовую карту или чеки для совершения покупок или оплаты счетов. У аккаунтов могут быть разные варианты, позволяющие избежать ежемесячной платы за обслуживание. Чтобы определить наиболее экономичный вариант, сравните преимущества различных текущих счетов с действительно необходимыми услугами. У компакт-дисков часто более высокие процентные ставки, чем у традиционных сберегательных счетов, потому что деньги, которые вы вкладываете, привязаны к сроку действия сертификата, который может варьироваться от нескольких месяцев до нескольких лет.Убедитесь, что вам не нужно использовать эти средства перед тем, как открыть компакт-диск, так как досрочное снятие средств может повлечь за собой штрафные санкции.

У компакт-дисков часто более высокие процентные ставки, чем у традиционных сберегательных счетов, потому что деньги, которые вы вкладываете, привязаны к сроку действия сертификата, который может варьироваться от нескольких месяцев до нескольких лет.Убедитесь, что вам не нужно использовать эти средства перед тем, как открыть компакт-диск, так как досрочное снятие средств может повлечь за собой штрафные санкции.