Кик оффшоры: офшор мертв, да здравствует офшор!

Содержание

офшор мертв, да здравствует офшор!

В поединке Россия vs офшор наступил второй раунд: с 1 января в силу вступил закон о контролируемых иностранных компаниях (КИК). В последнее время о нем говорили очень много, и эксперты называли его одной из самых эффективных мер по деофшоризации экономики. Так это или нет, покажет только время. Но как дальше продолжать работу, многие владельцы компаний с иностранным капиталом так и не определились.

Под КИК понимается организация (не обязательно юрлицо), которая, не являясь резидентом России, подконтрольна российскому законодательству. Подобный механизм не отечественное новшество, он давно и успешно применяется в других странах. Например, в США существуют CFC — компании, зарегистрированные в низконалоговых регионах, которых обязуют декларировать прибыль по более высоким ставкам. Похожая практика есть и в таких странах, как Китай, Великобритания, Япония, Бразилия, Аргентина, Канада, Франция, Германия, Дания, Эстония, Литва и др.

Закон о контролируемых иностранных компаниях может применяться только в отношении лица, которое имеет право на доходы — прямое или косвенное. Кроме того, международные нормы права приоритетны по отношению к российским. Если же будет установлено, что компанией используется офшор для злоупотребляния льготами, они отменяются. На практике это будет означать, что станет невыгодно работать с подставными организациями-пустышками.

Уплачивать налоги будут обязаны россияне, доля которых в компании с иностранным капиталом превышает 10 %. На период 2015-17 годов установлены льготные ставки: сначала более 50 %, через год планка снижается до 30 %. Резидентство компании теперь определяется по месту фактического управления.

Несмотря на суровые нормы нового закона, способы обойти его имеются. Нужно отметить, что в США требования законодательства ничуть не мягче, однако даже такие гиганты, как Гугл и Эппл умудряются использовать схемы по уменьшению суммы налогов.

Владельцам компаний в офшоре, которые еще не «светились» в России, проще всего будет взять номинального директора и акционера. Это отличный вариант для небольших организаций и трастов. Получить информацию о бенефициаре можно будет лишь в случае судебного постановления, которое выдается на основании серьезного правонарушения.

Это отличный вариант для небольших организаций и трастов. Получить информацию о бенефициаре можно будет лишь в случае судебного постановления, которое выдается на основании серьезного правонарушения.

Тем компаниям, которые используют офшор для ведения реального бизнеса, нужно будет искать индивидуальную стратегию. Но и в этом случае есть целый ряд инструментов, которые можно было бы использовать.

Шанс для офшоров. Выживут ли контролируемые иностранные компании в России

Многонациональные компании, крупный и даже средний бизнес во всем мире уже сотню лет активно используют зарубежные компании и структуры как для ведения бизнеса на территории других стран, так и для «завуалированной» налоговой оптимизации путем переноса прибыли из страны-источника в низконалоговые (оффшорные) юрисдикции.

Ежегодно теряя миллионы и миллиарды долларов, некоторые государства приняли законодательство о контролируемых иностранных компаниях, которое приравнивает прибыль иностранной компании к личному доходу ее акционера. Причем независимо от того, была прибыль распределена акционеру в качестве дивидендов или же осталась на счетах самой зарубежной компании. Это делается, чтобы демотивировать акционеров из стран с высокими налогами создавать оффшорные компании и использовать их для накопления капиталов в качестве «кошельков», не уплачивая высокие налоги в стране своего постоянного проживания (налогового резидентства).

Причем независимо от того, была прибыль распределена акционеру в качестве дивидендов или же осталась на счетах самой зарубежной компании. Это делается, чтобы демотивировать акционеров из стран с высокими налогами создавать оффшорные компании и использовать их для накопления капиталов в качестве «кошельков», не уплачивая высокие налоги в стране своего постоянного проживания (налогового резидентства).

Стран, которые приняли законодательство о контролируемых иностранных компаниях (или сокращенно — КИК), достаточно много: Австралия, Аргентина, Бразилия, Великобритания, Венгрия, Венесуэла, Германия, Греция, Дания, Египет, Израиль, Индонезия, Исландия, Испания, Италия, Канада, Китай, Корея, Литва, Мексика, Новая Зеландия, Норвегия, Перу, Польша, Португалия, Россия, США, Турция, Уругвай, Финляндия, Франция, Швеция, Эстония, ЮАР, Япония.

Реклама на Forbes

Есть группа стран, в которых правил о КИК не установлено, однако, есть юридические инструменты, которые в определенной степени выполняют аналогичные функции и направлены на противодействие использованию оффшорных компаний в бизнесе. Такие «аналоги» есть в Австрии, Латвии, Нидерландах, Словении и на Мальте.

Такие «аналоги» есть в Австрии, Латвии, Нидерландах, Словении и на Мальте.

Ряд стран по разным причинам до сих пор не имеют законодательства о КИК вообще, не ограничивая своих граждан и налоговых резидентов в использовании оффшоров, в том числе для снижения налогов к уплате в бюджет. К примеру, Бельгия, Гибралтар, Гонконг, Кипр, Люксембург, Сингапур, Чехия, Швейцария.

72 государства договорились согласованно бороться с размыванием налоговой базы на своих территориях и противодействовать переносу прибыли в низконалоговые юрисдикции. И в подтверждение 7 июня 2017 года в Париже подписали Многостороннюю конвенцию — так называемый план BEPS. План предусматривает, в том числе, рекомендации о том, как правильно принять законы, направленные на эффективную борьбу с использованием иностранных компаний для снижения налогов.

Это гарантирует, что правила КИК получат активное развитие во многих странах мира. Тем не менее, это совсем не исключает использование иностранных, в том числе оффшорных компаний в будущем.

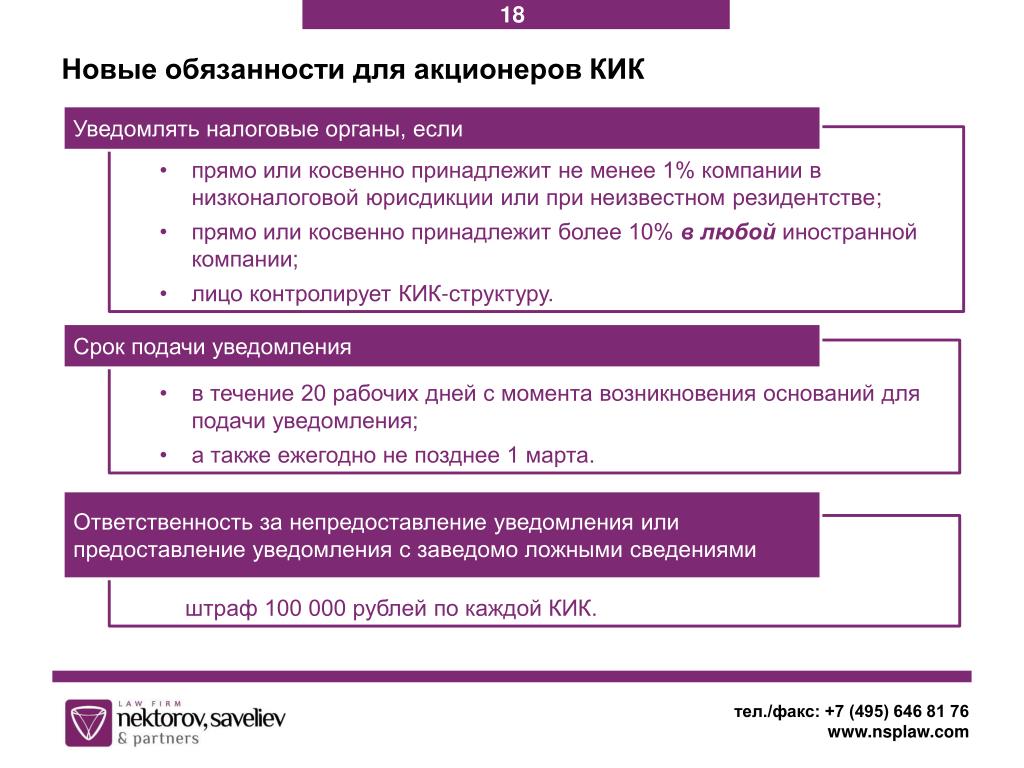

Российская версия деофшоризации

В 2015 года правила КИК появились в России. Они обязали российских резидентов уведомлять налоговую инспекцию об участии в зарубежных компаниях с долей свыше 10%, уведомлять о контроле над ними (при доле более 25% или выше 10% при дополнительно условии, что на всех резидентов России приходится более половины капитала компании), подавать финансовую отчетность / аудит о результатах деятельности таких КИК. Правила также предусматривают в некоторых случаях обязанность акционера / контролирующего лица задекларировать прибыль иностранной компании как свой личный доход для целей налогообложения в России.

Добавил масла в огонь также декабрьский список стран, которые согласились автоматически направить в Россию информацию о счетах налоговых резидентов России и контролируемых ими иностранных компаний.

Зачем нужны КИК и как они используются

КИК издавна создавались инвесторами по всему миру, в том числе из России, для ведения бизнеса в международном формате, открытия счетов в зарубежных банках, а также по следующим причинам:

1. Владение активами через КИК более конфиденциально и безопасно.

Владение активами через КИК более конфиденциально и безопасно.

2. Гибкое управление иностранными активами с минимальными налогами.

3. Косвенная продажа зарубежных активов через продажу акций в компании, которая ими владеет — с минимальными налогами.

4. Международная торговля, производство товаров, строительство недвижимости за рубежом – без налогов и без соблюдения жестких валютных ограничений в России и т.п.

Таким образом, во многих случаях КИК часто создавались и использовались именно для экономии налогов в стране проживания акционера. Долгое время это не создавало бизнесменам из России проблем. Поскольку вероятность получения налоговыми органами необходимой информации для доначисления налогов была иллюзорна, и ей можно было без особой опаски пренебречь. В 2015 году инструменты появились, что создало массу вопросов по дальнейшему использованию КИК бизнесменами из России.

Есть ли у офшоров шансы

Посмотрим, как правила КИК влияют на использование популярных компаний и структур Мальты, Великобритании и Кипра.

Кейс 1. Мальтийский траст — для владения личными активами, инвестпортфелем и иностранными компаниями

Мальта предоставляет возможность создать траст в качестве специального инструмента для владения недвижимостью, личными активами семьи, защиты различных активов от посягательств со стороны кредиторов и рейдеров, а также их последующей передачи следующим поколениям семьи без налоговых потерь.

Реклама на Forbes

В частности, состоятельный бизнесмен может учредить траст — лично, либо передав в траст активы от принадлежащих ему компаний. Собственность на активы перейдет в адрес трасти (трастового управляющего), которым, как правило, выступает доверенный юрист бизнесмена, осведомленный об активах семьи, ее бизнесе и финансовых ожиданиях. Трасти связан письменным поручением бизнесмена (трастовая декларация) и обязан управлять полученными в траст активами с наибольшей пользой для бенефициаров (выгодоприобретателей), которыми выступают определенные учредителем лица.

С точки зрения российский правил КИК траст является структурой без образования юридического лица. Можно сказать, что это обособленный комплекс имущества, находящийся в собственности трастового управляющего. Безусловно, при неправильно «настроенных» / созданных трастовых структурах могут возникать разноплановые негативные налоговые обязанности, последствия и риски в России. Однако, при взвешенном подходе их, все-таки, можно избежать.

В частности, налоговый резидент России не будет признаваться контролирующим лицом траста, если он не вправе получать прибыль траста, не может распоряжаться такой прибылью и не сохранил за собой прав на имущество, переданное в траст, не осуществляет над трастом контроль. Под контролем понимается возможность влиять на решения, принимаемые трастовым управляющим по распределению прибыли (дохода) траста.

Кейс 2. Британские партнерства (UK LLP) – для международной торговли

Достойной и более респектабельной альтернативой классическим «оффшорам» может выступить британское партнерство, которое является юридическим лицом. Партнеры отвечают по его обязательствам только в пределах стоимости своих вкладов в партнерство (остальное же имущество остается вне зоны рисков от операционной торговой деятельности). При этом преимущество партнерства в том, что оно является налоговопрозрачной структурой.

Партнеры отвечают по его обязательствам только в пределах стоимости своих вкладов в партнерство (остальное же имущество остается вне зоны рисков от операционной торговой деятельности). При этом преимущество партнерства в том, что оно является налоговопрозрачной структурой.

Реклама на Forbes

Само партнерство не обязано платить налог на доходы / прибыль, поскольку доходы возникают у партнеров, а не у самого партнерства. В результате налоги платить должны только партнеры в стране своего налогового резидентства. В случае, когда партнерами выступают нерезиденты Великобритании, доходы от деятельности получены от источников за пределами Британии, такие доходы и прибыль не будут облагаться налогами в «туманном Альбионе». К слову, партнеры могут вести деятельность в странах с территориальным режимом налогообложения (к примеру, Гонконг, Сингапур), что исключает налогообложение партнеров по таким доходам и в стране их инкорпорации.

Эти черты делают британское партнерство очень интересным инструментом для ведения торгового бизнеса. Российским бизнесменам важно учитывать, что прибыль активных иностранных компаний не приравнивается к личному доходу акционера как контролирующего лица в России. При этом под активной компанией понимается компания, более 80% доходов которой являются активными (в частности, доходами от международной торговли товарами). Уведомлять об участии и контроле над таким партнерством в России потребуется, но его прибыль не будет приравниваться к личному доходу российского бизнесмена.

Российским бизнесменам важно учитывать, что прибыль активных иностранных компаний не приравнивается к личному доходу акционера как контролирующего лица в России. При этом под активной компанией понимается компания, более 80% доходов которой являются активными (в частности, доходами от международной торговли товарами). Уведомлять об участии и контроле над таким партнерством в России потребуется, но его прибыль не будет приравниваться к личному доходу российского бизнесмена.

Кейс 3. Кипрский холдинг — для групп компаний из России и Евросоюза

Кипр не отягощает инвесторов налоговой нагрузкой. Компании, которые созданы и управляются кипрскими директорами, считаются налоговыми резидентами Республики Кипр, и их операционная прибыль облагается корпоративным налогом по ставке 12,5%. Кроме того, Кипр может похвастаться хорошей инфраструктурой, квалифицированным персоналом для ведения бизнеса, приятной локацией в Средиземном море.

Для вкладов в капитал кипрской компании после 2015 года предусмотрен специальный режим — «Вычет вмененных процентов» / «Notional Interest Deduction». Он предусматривает возможность уменьшать прибыль компании до налогообложения на сумму вклада вплоть до 80% от размера прибыли. Тем самым текущая нагрузка по корпоративному налогу, ставка которого и так всего 12,5%, дополнительно снижается (максимально до ставки 2,5%).

Он предусматривает возможность уменьшать прибыль компании до налогообложения на сумму вклада вплоть до 80% от размера прибыли. Тем самым текущая нагрузка по корпоративному налогу, ставка которого и так всего 12,5%, дополнительно снижается (максимально до ставки 2,5%).

Реклама на Forbes

Дивиденды, полученные кипрской компанией из-за границы, освобождены от корпоративного налога (при условии, что они не учитывались в качестве расходов у источника выплаты).

По зарубежным доходам кипрской компании предоставляется право уменьшить корпоративный налог на суммы налогов, уплаченных / удержанных за рубежом – на основании многочисленных двусторонних соглашений об избежании двойного налогообложения, заключенных Республикой со многими странами мира. Даже если такое соглашение отсутствует, кипрское государство предоставляет право на зачет зарубежного налога в одностороннем порядке. При уплате налога с дивидендов, полученных от компаний – резидентов Евросоюза – можно также вычесть налог, уплаченный с прибыли компанией – плательщиком дивидендов (так называемый underlying tax).

Описанные выше международные тренды и инструменты противодействия использованию оффшорных и иностранных структур требуют ответных решений и действий от состоятельных граждан России.

Заниматься этим целесообразно уже сейчас, не откладывая на потом. Налоговые органы будут апробировать нормы налогового законодательства о КИК на тех структурах, владельцы которых проигнорировали новые тренды и ветер перемен.

Налоговики продолжают исключать офшоры из своего черного списка

Федеральная налоговая служба (ФНС) опубликовала проект нового черного списка – в нем страны, которые плохо обмениваются с Россией налоговой информацией или не делают этого вовсе. Служба намерена исключить из списка популярные офшоры – Панаму, Сейшелы, Белиз, Лихтенштейн, Сент-Китс и Невис. ФНС предлагает также вычеркнуть острова Мэн и Гернси, Бразилию и Уганду, а включить в список Канаду и Конго. Перечень меняется в зависимости от того, улучшается или ухудшается обмен информацией со страной, объясняет представитель ФНС.

Эти юрисдикции популярны у россиян, особенно Панама, Белиз и Сейшелы, знает старший юрист Baker McKenzie Артем Торопов.

ФНС обновляет список ежегодно, изменения вступают в силу со следующего года. Список используется для налогообложения контролируемых иностранных компаний (КИК) – если КИК работает в стране из списка, налог с накопленной прибыли (российские физические лица – 13%, компании – 20%) придется платить в любом случае. Для стран, не входящих в список, есть исключения – не придется платить налог с прибыли, если эффективная ставка не намного ниже российской (не менее 75% средневзвешенной ставки), банкам и страховым компаниям, эмитентам обращающихся облигаций.

В черный список могут попасть даже те страны, с которыми Россия заключила соглашения об избежании двойного налогообложения, но по факту не начала обмениваться информацией. Всего в него войдут 102 страны и 18 территорий.

Исключение страны из списка может освободить компании от усиленного налогового контроля, говорит партнер Ronlaw Partners Павел Романенко. Налогоплательщик с КИК в черном списке обязан предоставлять аудированную отчетность по РСБУ, а вне списка достаточно МСФО, что гораздо проще, объясняет он: «По российским правилам компании должны, например, документально подтверждать вычеты расходов».

Налогоплательщик с КИК в черном списке обязан предоставлять аудированную отчетность по РСБУ, а вне списка достаточно МСФО, что гораздо проще, объясняет он: «По российским правилам компании должны, например, документально подтверждать вычеты расходов».

Но исключение из списка означает и реальный обмен страны информацией с ФНС, предостерегает партнер International Tax Associates B.V. Рустам Вахитов: это позволит раскрывать схемы налоговой оптимизации, видеть реальных бенефициаров, взыскивать налоги с накопленной прибыли и штрафовать нераскрывшихся владельцев КИК, а иногда признавать офшорные компании российскими резидентами и доначислять налоги по сделкам с аффилированными лицами.

Компании в офшорах не всегда использовались для налоговой оптимизации – их создавали и для защиты активов, и для избежания валютного контроля, указывает партнер PwC Екатерина Лазорина: «Но если налоговая узнает о скрытых активах, то штрафов не избежать».

10 лет назад исключение из списка не имело значения – офшоры собирали информацию по компаниям спустя рукава и вряд ли помогли бы в раскрытии схем, вспоминает Вахитов, но теперь ФНС может увидеть много интересного.

Это подтверждение того, что обмен налажен даже с самыми экзотическими странами, указывает партнер KPMG Анна Воронкова: «И сокращение списка – вопрос времени, мир движется к полной прозрачности». Скрыть активы сегодня практически нереально, подтверждает Лазорина, – даже если сама юрисдикция не обменивается информацией, то налоговики узнают о собственниках через банки, где у компании счет. «Это одна из причин, почему амнистия капитала (проходит до 1 марта 2019 г.) пользуется большим спросом», – уверена она. Бизнес активно пользуется ею, подтверждает Торопов: чтобы урегулировать прошлые налоговые обязательства и перевести счета, активы, компании и структуры из таких офшоров.

Налог на оффшоры. Что это такое? Что имеется в виду?

Оффшор. Правило КИК. Налоги

Конечно, официально такого термина – не существует ни в Налоговом Кодексе, ни в других законах России. Под «налогом на оффшоры» чаще всего имеют ввиду «налог на контролируемую компанию», хотя и это тоже очень неформальный термин.

Но откуда же «растут ноги»?

Несколько лет назад известной популярностью пользовалась следующая схема «оптимизации налогов»: деньги из российской компании выплачивались в компанию в так называемой «полуоффшорной» юрисдикции типа Кипра. При этом использовалась льгота и налогом такая выплата не облагалась вообще (проценты по займам) или по сниженной ставке 5% для дивидендов.

Далее деньги с кипрской компании перечислялись на компанию в «классической» оффшорной юрисдикции, типа BVI, дне они вообще налогами не облагались.

Однако, введение в российское налоговое законодательство так называемых «правил КИК» (подробнее об этом читайте здесь [ссылка на статью про КИК]) и Налога на доходы в виде прибыли КИК если и не прекратило такую практику полностью, то существенно ее затруднило.

Напомним, что положения Налогового Кодекса о КИК и о налоге на доход в виде прибыли КИК вступили в силу с 2015 года. Параллельно с этим до начала 2020 года в России была возможна так называемая «безналоговая ликвидация КИК», а также проходила «амнистия капиталов». А сейчас, кстати говоря, Россия активно пересматривает еще и соглашения или договоры об избежании двойного налогообложения с некоторыми, как их называют, полуоффшорными странами: уже изменены соглашения с Кипром, Мальтой и Люксембургом, с Нидерландами договорится не удалось и речь идет вообще о расторжении ДИДНа с этой страной.

Так вот, какого-то специального «налога на оффшоры» в России нет, а есть Налог на доход в виде прибыли контролируемой иностранной компании. Подробнее о Налоге на доход в виде прибыли КИК – этот официальный термин тоже в повседневной речи часто сокращают до «Налог на прибыль КИК» или даже до «Налога на КИК» читайте в нашей статье (ссылка на статью Прибыль КИК).

Если у вас остались вопросы, вы всегда можете записаться на бесплатную консультацию.

Читайте также:

Вернуться в раздел «Главные темы»

КИК 2022 — Юридическая компания Finance Business Service: регистрация оффшоров, налоговое планирование, юридические услуги

С 1 января 2021 года вступают в силу нормы касательно правил контролируемых иностранных компаний, имплементированные Законом №466. До сих пор, нормы Закона, избегая однозначных формулировок, предписывали контролирующим лицам отчитываться о КИК начиная с 2021 года. Принятый 17 декабря законопроект №4065 не только внес немного конкретики, но и отсрочил применение правил КИК на один год.

Первым отчетным годом для отчета о КИК указан 2022 год. При этом, контролирующие лица могут подать отчет о контролируемой компании за 2022 и 2023 годы одновременно с подачей в 2024 году годовой декларации о состоянии и доходах или налоговой декларации по налогу на прибыль предприятий за 2023 год. В таком отчете указывается скорректированная прибыль контролируемой иностранной компании, которая подлежит налогообложению в Украине (корректировки применяются также с 2023 года).

В таком отчете указывается скорректированная прибыль контролируемой иностранной компании, которая подлежит налогообложению в Украине (корректировки применяются также с 2023 года).

Законопроект однозначно закрепил освобождение от штрафных санкций и пени за нарушение правил определения прибыли КИК по результатам за период с 2022 по 2023 гг.

Также до 2023 года включительно при определении контролирующего лица, критерий владения долей в иностранной компании совместно с другими резидентами Украины составит 25% (раньше данное условие действовало до 2022 года). С 2024 года для признания лица контролирующим достаточно будет лишь 10% владения.

Касательно безналоговой ликвидации контролируемой иностранной компании, положения Закона №466 касательно возможности безналоговой ликвидации в том случае, если фактический собственник – резидент Украины получает ликвидационную массу через номинального собственника, были неоднозначными. Формально это было возможно, однако, перед инициацией процесса ликвидации все же рекомендовалось менять номинального собственника на реального бенефициара. Теперь, согласно положениям Законопроекта №4065, ликвидационная масса освобождается от налогообложения, в том числе, при ее получении от номинального собственника.

Теперь, согласно положениям Законопроекта №4065, ликвидационная масса освобождается от налогообложения, в том числе, при ее получении от номинального собственника.

Однако, процедура безналоговой ликвидации не распространяется на иностранные компании и образования без статуса юридического лица в случае, если они созданы после 23 мая 2020 года.

Также законопроектом №4065 была существенно ограничена сфера применения теста деловой цели.

Отныне тест деловой цели с 2022 года применяется к операциям по приобретению и продаже товаров (работ, услуг) в том случае, если контрагентами выступают нерезиденты, зарегистрированные в низконалоговых юрисдикциях, а также к операциям по начислению роялти в пользу любых нерезидентов — независимо от того, являются они низконалоговыми или нет.

Что такое оффшорная зона

Оффшорная зона — это страна (или ее часть), на территории которой действует льготный или нулевой режим налогообложения.

Обычно, такие льготы предоставляются компаниям, которые лишь зарегистрированы в зоне c благоприятным налоговым законодательством, а бизнес ведут за пределами территории регистрации.

Оффшорные зоны, по типу налогообложения, можно разделить на следующие виды:

Страны с нулевыми налогами (классические оффшоры)

Это небольшие государства (часто островные) с невысоким уровнем развития промышленности, с хорошей политической и экономической стабильностью. Налог на прибыль в этих странах отсутствует. Заменяет его ежегодный фиксированный сбор в казну. При стандартном уставном капитале, в зависимости от страны, сбор обычно составляет USD 100-350.

Сдавать финансовую отчетность и проходить аудит не нужно. Публично доступный реестр акционеров и директоров не ведется, конфиденциальность высокая. Эти юрисдикции чаще всего попадают в различные «черные списки».

Пример классических безналоговых зон: Британские Виргинские о-ва, Сейшельские о-ва, о-в Невис, Багамские о-ва.

Страны с территориальной системой налогообложения

В таких странах налогообложение зависит от места происхождения дохода. Доходы из источников за пределами страны регистрации налогами не облагаются или облагаются по льготной ставке.

В некоторых странах сдача финансовой отчетности и прохождение аудита обязательны.

Примеры офшорных зон с территориальным налогообложением: Гонконг, Сингапур, Панама, Белиз и др.

Страны, ошибочно воспринимаемые, как оффшорные, но таковыми не являющиеся

Это страны, где есть налог на прибыль и, часто, высокий. Налогообложению подлежит вся прибыль, даже та, что получена вне страны регистрации компании.

Оффшорными, такие страны считаются, благодаря возможности существенно снизить налогообложение, если компания не ведет деятельность на территории страны регистрации.

Минимизация налогообложения часто достигается с помощью

:

- Агентской схемы;

- Использования специальных организационно-правовых форм компаний (типа LLC и LLP), которые при правильном структурировании, полностью освобождаются от налогов;

- Других способов.

Например, на Мальте возможен возврат большей части уплаченных налогов, если прибыль была получена из источников за пределами Мальты.

Например, на Мальте возможен возврат большей части уплаченных налогов, если прибыль была получена из источников за пределами Мальты.

Список оффшорных зон Украины

- Британские зависимые территории:

- Остров Гернси

- Остров Джерси

- Остров Мен

- Остров Олдерни

- Центральная Америка:

- Европа:

- Андорра

- Гибралтар

- Монако

- Карибский регион:

- Ангилья

- Антигуа и Барбуда

- Аруба

- Багамские острова

- Барбадос

- Бермудские острова

- Британские Виргинские острова

- Виргинские острова (США)

- Гренада

- Каймановы острова

- Монтсеррат

- Нидерландские Антильские острова

- Пуэрто-Рико

- Сент-Винсент и Гренадини

- Сент-Киттс и Невис

- Сент-Люсия

- Содружество Доминики

- Теркс и Кайкос

- Тринидад и Тобаго

- Африка:

- Либерия

- Намибия

- Сейшельские острова

- Тихоокеанский регион:

- Вануату

- Гуам

- Маршалловы Острова

- Науру

- Ниуе

- Палау

- Острова Кука

- Американское Самоа

- Самоа

- Фиджи

- Южная Азия:

- Мальдивская Республика

Часто задаваемые вопросы об оффшорных зонах

✔ В чем разница между оффшорами, оншорами и мидшорами?

Оффшорная юрисдикция – самое простое определение, это юрисдикция, которая предлагает льготный налоговый режим. Регистрация оффшорной компании во многих юрисдикциях проста и осуществляется за относительно короткий промежуток времени без значительных финансовых затрат. Однако, чтобы квалифицироваться как оффшорная, компания, как правило, подвергается определенным ограничениям, запрещающим ей вести бизнес в стране, где она зарегистрирована.

Регистрация оффшорной компании во многих юрисдикциях проста и осуществляется за относительно короткий промежуток времени без значительных финансовых затрат. Однако, чтобы квалифицироваться как оффшорная, компания, как правило, подвергается определенным ограничениям, запрещающим ей вести бизнес в стране, где она зарегистрирована.

Оншорная юрисдикция — это юрисдикция, которая не предлагает какого-либо льготного режима налогообложения — как правило, это экономически развитая страна, где применяются высокие ставки налогообложения. В отличие от оффшорной компании, которая, как правило, не может вести бизнес в юрисдикции, в которой она зарегистрирована, оншорные компании обычно ведут значительную часть своего бизнеса в стране, где они зарегистрированы.

Мидшорная юрисдикция — это юрисдикция, которая предлагает компаниям-нерезидентам возможность зарегистрироваться с более выгодной ставкой налога. Также, позволяет им открывать банковские счета практически в любой точке мира, находясь в диапазоне между традиционной оффшорной юрисдикцией и оффшорной юрисдикцией с высокими ставками налога. Примеры юрисдикций — Гонконг, Сингапур, Мальта и Лихтенштейн.

Примеры юрисдикций — Гонконг, Сингапур, Мальта и Лихтенштейн.

✔ Как дешевые оффшоры могут навредить бизнесу?

Дешевые оффшоры не могут навредить, они не решают задач клиентов на данный момент, ввиду ряда ограничений в финансовой сфере по отношению к ним

✔ Стоит ли регистрировать оффшорную компанию в Великобритании?

Регистрация компании в Великобритании хороший выбор, но регистрация компании типа LTD, этот тип компаний относиться к Оншорам. Регистрация же LP или LLP которые являются оффшорами не имеет особого смысла.

✔ Как проверить являеться ли юрисдикция оффшорной в 2020 году?

Список оффшорных зон Украины вы можете посмотреть тут или на на официальном сайте https://zakon.rada.gov.ua/laws/show/143-2011-%D1%80

Где расположена твоя КИК – обновленный перечень ядовитых государств от ФНС.

Не за горами время сдачи отчётов, деклараций, уведомлений, справок и т.д. До 20 марта 2020 г. российским гражданам – налоговым резидентам необходимо будет отчитаться о доходах своих контролируемых иностранных компаний (КИК). При подготовке этой отчетности необходимо будет ориентироваться на определенный перечень государств, утвержденный ФНС России.

российским гражданам – налоговым резидентам необходимо будет отчитаться о доходах своих контролируемых иностранных компаний (КИК). При подготовке этой отчетности необходимо будет ориентироваться на определенный перечень государств, утвержденный ФНС России.

15.11.2019 за № 56522 в Минюсте зарегистрирован Приказ ФНС России от 11.10.2019 N ММВ-7-17/511@ «Об утверждении Перечня государств (территорий), не обеспечивающих обмен информацией для целей налогообложения с Российской Федерацией, и о признании утратившим силу приказа ФНС России от 04.12.2018 N ММВ-7-17/786@» (перечень).

Существует несколько видов черных списков.

Составление Перечня государств (территорий), не обеспечивающих обмен информацией для целей налогообложения с Российской Федерацией (Чёрный список государств ФНС РФ) предусмотрено пунктом 7 статьи 25.13-1 Налогового кодекса Российской Федерации (НК РФ).

Минфин России устанавливает другой перечень офшорных зон, который также используется для налогообложения, но в других целях.

Для целей определения возможности применения нулевой ставки налога на прибыль при получении дивидендов российскими организациями; признания сделок «контролируемыми»; освобождения от налога прибыли КИК, являющихся «активными холдинговыми» и «активными субхолдинговыми» компаниями применяется перечень оффшорных зон, утвержденный Приказом Минфина России от 13.11.2007 № 108н.

Итак, в некоторых случаях прибыль КИК может быть освобождена от налогообложения, при условии, что государство (территория) ее постоянного местонахождения не включены в указанный выше перечень.

Теперь перечень содержит 98 государств и 18 территорий (из перечня исключены Панама и Сан Марино, уточнены отдельные наименования). Прошлогодняя версия перечня содержала 100 государств и 15 территорий.

Обновленный перечень вступает в действие с 1 января 2020 г. Перечень утверждается Федеральной налоговой службой России и ежегодно обновляется.

Государства Территории

1. Ангола 1. Англия

2. Андорра 2. Виргинские острова (США)

3. Антигуа и Барбуда 3. Гибралтар

4. Афганистан 4. Гренландия

5. Багамские Острова 5. Гуам

6. Бангладеш 6. Макао

7. Барбадос 7. Каморы: остров Анжуан

Каморы: остров Анжуан

8. Бахрейн 8. Малайзия: остров Лабуан

9. Бенин 9. Монтсеррат

10. Боливия 10. Кюрасао

11. Босния и Герцеговина 11. Ниуэ

12. Бруней 12. Пуэрто-Рико

13. Буркина-Фасо 13. Острова Кука

14. Бурунди 14. Острова Теркс и Кайкос

15. Бутан 15. Отдельные административные

16. Вануату единицы Соединенного Королевства

17. Габон Великобритании и Северной Ирландии:

Габон Великобритании и Северной Ирландии:

18. Гаити Нормандские острова: (Джерси, Сарк, Олдерни)

19. Гайана 16. Сен-Мартен (нидерландская часть)

20. Гамбия 17. Тайвань

21. Гана 18. Фарерские острова

22. Гватемала

23. Гвинея

24. Гвинея-Бисау

25. Гондурас

26. Гренада

27. Джибути

28. Доминика

29. Доминиканская Республика

30. Замбия

31. Зимбабве

32. Иордания

33. Ирак

34. Йемен

Йемен

35. Кабо-Верде

36. Камбоджа

37. Камерун

38. Кения

39. Кирибати

40. Колумбия

41. Коморские Острова

42. Конго

43. Коста-Рика

44. Кот-д’Ивуар

45. Лаос

46. Лесото

47. Либерия

48. Мавритания

49. Мадагаскар

50. Малави

51. Мальдивские острова

52. Маршалловы острова

53. Микронезия

54. Мозамбик

55. Мьянма

56. Науру

57. Непал

58. Нигер

59. Нигерия

60. Никарагуа

61. Оман

62. Пакистан

63. Палау

64. Палестина, Государство

Палестина, Государство

65. Папуа — Новая Гвинея

66. Парагвай

67. Перу

68. Республика Конго

69. Руанда

70. Сальвадор

71. Самоа

72. Сан-Томе и Принсипи

73. Свазиленд

74. Сенегал

75. Сент-Винсент и Гренадины

76. Сент-Люсия

77. Соломоновы Острова

78. Сомали

79. Судан

80. Суринам

81. Сьерра-Леоне

82. Танзания

83. Того

84. Тонга

85. Тринидад и Тобаго

86. Тувалу

87. Тунис

88. Уругвай

89. Фиджи

90. ЦАР

91. Чад

92. Эквадор

93. Экваториальная Гвинея

Экваториальная Гвинея

94. Эль-Сальвадор

95. Эритрея

96. Эфиопия

97. Южный Судан

98. Ямайка

23.01.2019 г.

Обнаружение ударов в скважине — Портфель морских исследований NETL

Неожиданные притоки пластовых флюидов, также известные как выбросы, указывают на начало потери контроля над скважиной. Даже выбросы с относительно низкой интенсивностью приводят к значительным экономическим последствиям для нефтегазовой отрасли. Удары также являются динамическими событиями, интенсивность которых может возрастать до тех пор, пока не произойдет полная потеря контроля над скважиной — состояние, также известное как выброс. Выбросы вызывают выбросы нефти, что может привести к значительному ущербу для жизни людей и материалов, а также к долговременному ущербу для окружающей среды.Один из ключей к предотвращению выброса — подавление ударов ногами сразу после их начала, когда они наиболее слабые. Однако современные методы обнаружения выбросов являются неопределенными и медленно развивающимися процессами, которые позволяют увеличить интенсивность выбросов, что затрудняет восстановление контроля над скважиной для бурильщика после их обнаружения. Разработка улучшенного метода обнаружения выброса, который обеспечивает более раннее и более точное обнаружение, имеет важное значение для снижения частоты потерь при контроле скважины.

Однако современные методы обнаружения выбросов являются неопределенными и медленно развивающимися процессами, которые позволяют увеличить интенсивность выбросов, что затрудняет восстановление контроля над скважиной для бурильщика после их обнаружения. Разработка улучшенного метода обнаружения выброса, который обеспечивает более раннее и более точное обнаружение, имеет важное значение для снижения частоты потерь при контроле скважины.

Чтобы удовлетворить эту потребность, NETL разработала метод обнаружения ударов, который использует внутрискважинные измерения для получения данных о состоянии ствола скважины.Если произошел выброс, это отразится в измерениях, которые становятся доступными для бурильщика, намного быстрее, чем может перемещаться жидкость для выброса, что позволяет бурильщику предпринять необходимые действия для восстановления контроля над скважиной до того, как удар усилится.

На первом этапе этого проекта было подтверждено, что скважинные измерения могут обнаруживать выброс и предоставлять достаточно данных достаточно быстро, чтобы бурильщик мог подавить выброс и восстановить контроль над скважиной. Этот этап проекта был завершен с использованием фундаментальных исследований потока жидкости, физических инструментов и измерений, телеметрии данных и моделирования.Ключевые результаты фазы 1 этого проекта включают:

Этот этап проекта был завершен с использованием фундаментальных исследований потока жидкости, физических инструментов и измерений, телеметрии данных и моделирования.Ключевые результаты фазы 1 этого проекта включают:

- Улучшенный метод своевременного обнаружения толчков , использующий существующие данные, обычно генерируемые каротажными, измерениями и сейсмическими данными во время бурения с помощью геофизических инструментов. Впервые этот метод позволяет операторам бурения обнаруживать выбросы на буровом долоте.

- Получен патент США , патент США № 10253620.

- Выпущен технический отчет по фазе 1 «Подтверждение концепции» с описанием технологии.

- Обсуждения с внешними заинтересованными сторонами предоставили понимание следующих шагов для потенциального тестирования и валидации подхода с полевыми, реальными наборами данных.

В результате этого проекта был разработан недорогой, быстрый метод обнаружения ударов, на который подана заявка на патент, который можно использовать для улучшения контроля скважины и снижения рисков бурения. На этапе 1 этого исследования технология была задумана, протестирована и подтверждена с использованием численных и концептуальных методов моделирования, основанных на физике.

На этапе 1 этого исследования технология была задумана, протестирована и подтверждена с использованием численных и концептуальных методов моделирования, основанных на физике.

Kistos ожидает буровую установку Borr, чтобы начать буровую кампанию в Нидерландах

Газодобывающая компания Kistos готовится к кампании бурения на шельфе Нидерландов, которая будет включать оценочную скважину, испытание потока, зарезку бокового ствола и повторную перфорацию скважины на месторождении Q10-A для увеличения добычи.

Kistos недавно приобрела Tulip Oil Netherlands B.V. в рамках сделки, завершенной в мае, и приобрела газовое месторождение Tulip Q10-A, которое имеет низкий углеродный след, учитывая, что платформа питается от ветровой и солнечной энергии, в среднем 0.013 кг CO2-экв. / Бнэ с момента подачи первого газа по сравнению со средним показателем для Великобритании в Северном море 22 кг CO2-экв. / Бнэ.

Во вторник Кистос сообщил, что самоподъемная буровая установка Borr Drilling Prospector-1 прибудет на место до конца июля и будет работать по контракту с Kistos примерно на четыре месяца. Построенная в 2013 году установка будет находиться по контракту с Kistos до ноября, после чего она будет работать на Нептуне, начиная с декабря 2021 года.

Построенная в 2013 году установка будет находиться по контракту с Kistos до ноября, после чего она будет работать на Нептуне, начиная с декабря 2021 года.

Буровая установка Borr Drilling’s Prospector I. Источник: Neptune Energy

В течение этого времени компания проведет кампанию по бурению, которая является частью процесса преобразования приблизительно 100 млн баррелей нефтяного эквивалента (брутто) ресурсов 2C в запасы 2P.

Запланированные мероприятия включают оценку газового месторождения Q11-B, которое, по оценкам, содержит ресурсы 2C в размере более 170 млрд куб. Футов или 30,8 млн баррелей нефтяного эквивалента (брутто). Если это соответствует ожиданиям, ожидается, что это приведет к вводу в эксплуатацию Q11-B до конца 2023 года.

Kistos также планирует провести гидродинамические испытания месторождения легкой нефти Влиланд, которое расположено в коллекторе с естественной трещиноватостью, лежащем над продуктивным месторождением Q10-A, и, по оценкам, содержит общие ресурсы 2C в размере более 70 млн баррелей.

Компания также планирует пробурить боковой ствол скважины Q10-A-04, которая в настоящее время не эксплуатируется, в новое место в формации Слохтерен, которая является основным продуктивным пластом месторождения, и повторно перфорировать скважину Q10-A- 06 хорошо для увеличения добычи.

Кистос ожидает, что газовое месторождение Q10-A выйдет в 2021 году с валовой добычей более 2,0 млн. Кубометров в сутки (71 млн куб. Футов в сутки или 12,700 баррелей нефтяного эквивалента в сутки). Компания пояснила, что успех предстоящих испытаний нефти Влиланд и / или оценочной скважины Q11-B может привести к дальнейшему значительному увеличению добычи к середине 2020-х годов.

Kistos продолжает раскрывать новые возможности в рамках своего существующего портфеля, что, как ожидается, приведет к дальнейшему бурению в среднесрочной перспективе.

Комментируя, Эндрю Остин , временный генеральный директор Kistos, сказал: «У нас напряженный график во второй половине 2021 года, который, как мы надеемся и ожидаем, приведет к сильному органическому росту нашего производства начиная с 2023 года. А пока мы будем стремиться использовать наш баланс для дальнейших приобретений, соответствующих нашим критериям ».

Остин, бывший председатель RockRose, вернется к своей предыдущей роли исполнительного председателя в Kistos до конца 2021 года. Остин занял должность временного генерального директора после того, как Kistos объявил о приобретении Tulip Oil.

Новое законодательство, чтобы дать толчок развитию морской ветроэнергетики в Австралии

Законопроект предусматривает четыре категории лицензий, включая лицензии на технико-экономическое обоснование, коммерческие лицензии, лицензии на передачу и инфраструктуру, а также лицензии на исследования и демонстрацию.

ТЭО

Лицензии на осуществимость будут предоставлены, чтобы позволить держателю лицензии оценить осуществимость морского проекта в пределах заявленной территории, а затем подать заявку на коммерческую лицензию, если проект будет продолжен.

Несколько лицензий могут быть предоставлены в отношении заявленной области, и они не могут перекрываться. Лицензия на осуществление технико-экономического обоснования будет предоставлена на максимальный срок в семь лет, но истечет раньше, если коммерческая лицензия будет предоставлена в отношении того же участка до этой даты.

Ожидается, что лицензии на выполнение технико-экономических обоснований будут включать рабочую программу и требования к минимальным затратам, аналогичные тем, которые применяются в отношении арендных участков и лицензий на разведку нефти. Это связано с тем, что лицензионные участки являются эксклюзивными, то есть лицензионные участки не должны перекрываться. Министр не захочет, чтобы лицензиаты бездействовали на лицензионных участках.

Коммерческие лицензии

Коммерческая лицензия позволит строительство, ввод в эксплуатацию и текущую эксплуатацию морской инфраструктуры электроснабжения в коммерческих масштабах.Лицензия выдается на срок до 40 лет, но при определенных обстоятельствах может быть продлена.

Лицензии на передачу и инфраструктуру

Лицензии на передачу и инфраструктуру разрешают держателю лицензии строить и эксплуатировать инфраструктуру, которая будет хранить, передавать или передавать электроэнергию, которая может быть или не быть из возобновляемых источников или возобновляемой энергии. В отличие от других категорий лицензий, лицензия на передачу и инфраструктуру может быть выдана на весь срок службы актива и не требует, чтобы инфраструктура передачи была полностью расположена в пределах заявленной территории.

Лицензии на исследования и демонстрацию

Лицензия на исследования и демонстрацию разрешает исследование или демонстрацию возможностей маломасштабной морской инфраструктуры возобновляемых источников энергии или морской инфраструктуры передачи электроэнергии. Эти лицензии предназначены для новых технологий, таких как производство тепловой энергии с помощью волн, приливов или океанов. Срок действия лицензии составляет не более 10 лет с возможностью продления, однако любая инфраструктура, установленная в рамках этой лицензии, должна быть удалена к концу периода лицензии.

Лицензии на исследования и демонстрации не подлежат конкурентным процессам, предписанным для лицензий на осуществимость, и могут перекрываться с другими классами лицензий.

Для того, чтобы получить лицензию, среди прочего, кандидаты должны соответствовать определенным критериям приемлемости и достоинства. Несмотря на то, что полный список критериев достоинства еще предстоит утвердить в нормативных актах, заявители, среди прочего, должны будут убедить министра в том, что проект жизнеспособен и что заявитель соответствует техническим и финансовым возможностям для выполнения предлагаемых мероприятий.Ожидается, что пороги технических и финансовых возможностей будут высокими.

В законопроекте есть четкое намерение, что налогоплательщик не будет оставлен с расходами на вывод из эксплуатации и восстановление для непокорных лицензиатов. Например, требование обеспечить безопасность производительности в ss. 117–119. Учитывая, что управление этой схемой будет осуществляться NOPSEMA и NOPTA, ожидается, что критерии финансовых и технических возможностей могут в целом соответствовать критериям, применяемым к разрешениям на разведку и добычу нефти на шельфе, и, соответственно, ограничат разведку и разработку до авторитетные и хорошо финансируемые игроки отрасли.

После предоставления лицензии, независимо от категории, держатели лицензии также должны будут:

- иметь утвержденный план управления; и

- обеспечивает соответствующее финансовое обеспечение, которое покроет расходы на демобилизацию любой установленной морской инфраструктуры электроснабжения; и

- соответствуют любым другим условиям лицензии.

Тот же регулирующий орган, учрежденный в соответствии с Законом о хранении нефти и парниковых газов в море от 2006 г. (Cth), являющийся Национальным органом по безопасности и охране окружающей среды на морских месторождениях (NOPSEMA), будет в соответствии с законопроектом «регулировать морскую инфраструктуру».Точно так же тот же администратор, будучи Национальным администратором оффшорных нефтяных титулов (NOPTA), будет выполнять функции «регистратора» согласно законопроекту.

NOPSEMA и его инспекторы будут иметь полномочия контролировать и обеспечивать соблюдение, а также разбираться с нарушениями в соответствии с законопроектом. Законопроект предусматривает ряд правонарушений, включая правонарушения, предусматривающие строгую ответственность и которые могут повлечь за собой тюремное заключение за правонарушения. Сюда входит нарушение судном «зоны безопасности».

Законопроект предусматривает создание зон безопасности и защитных зон для обеспечения безопасности морских рабочих и других пользователей морской среды, а также для защиты морских активов от повреждений.

Законопроект не содержит полностью индивидуализированных рамок безопасности, в отличие от аналогичного законодательства о морской нефтедобыче, а скорее будет применяться стандартный Закон о безопасности и гигиене труда 2011 года с учетом некоторых поправок, изложенных в законопроекте. NOPSEMA будет нести ответственность за мониторинг и обеспечение выполнения обязательств по охране труда и здоровья. Еще неизвестно, подойдет ли этот более общий подход к безопасности к очень специфическим условиям оффшорного ветра.

Если в законопроекте прямо не рассматривается вопрос, будет по-прежнему применяться существующее законодательство, которое касается экологических разрешений и заявок на подключение.Еще неизвестно, будет ли существующее законодательство адекватно детализировано для развития морской инфраструктуры электроснабжения.

Соавторы Линн Олден , Тоби Эванс и Элси Ричардсон из Pinsent Masons

Enhanced Drilling, Transocean Develop Enhanced

Норвежская компания по производству морского бурового оборудования и оборудования Enhanced Drilling в сотрудничестве с подрядчиком по морскому бурению Transocean разработала систему под названием Enhanced Kick Detection (EKD), которая позволяет быстро обнаруживать выбросы при бурении и дает бурильщику информацию о прибылях и потерях жидкости в процессе бурения. операции и сокращает время, затрачиваемое на проверку потока.

Согласно Enhanced Drilling, система устраняет внешние эффекты, связанные с движением буровой установки и скользящей муфтой, чтобы обеспечить высокоточное измерение объемного обратного потока, позволяющее быстро обнаруживать аномалии потока, что приводит к сокращению времени, затрачиваемого на проверку потока.

В своей простейшей форме, по словам Enhanced Drilling, система может быть описана как встроенный расцепляющий резервуар, в котором золотник потока расположен непосредственно под корпусом дивертора. Возвратная жидкость попадает в золотник потока и откачивается насосной балкой с приводом от частотно-регулируемого привода обратно в отводную линию буровой установки.

Постоянно измеряя положение скользящего соединения и корректируя связанные изменения объема, система позволяет непрерывно отслеживать поток на всех этапах скважины, чтобы точно показывать стабильность скважины, быстро предупреждая пользователей и системы о событиях выброса / потери.

За счет исключения внешних воздействий можно устранить ложные показания и использовать более жесткие параметры сигнализации. Интуитивно понятный пользовательский интерфейс устраняет необходимость интерпретации человеком и снижает когнитивную нагрузку бурильщика, говорится в сообщении Enhanced Drilling.

«Система EKD была успешно протестирована и квалифицирована в рамках комплексной программы испытаний, которая включала моделирование исторических реальных событий выброса на испытательных объектах Enhanced Drilling в Страуме, Норвегия, осенью 2020 года», — добавили в Enhanced Drilling.

По данным компании, испытания продолжались несколько месяцев и завершились тем, что система позволяла обнаруживать прирост и убыток в течение 2 минут при расходах 10 л / мин / 2,5 галлона в минуту с расходом перекачки 6000 л / мин / 1500 галлонов в минуту и более — + 2 м / 7 футов подъема.

При разработке использовался процесс DNVGL Technology Qualification DNV-RP-A23 (TQP) на протяжении всего проекта, и по окончании наземных испытаний был выдан Сертификат технологии DNVGL.

«Решение Enhanced Kick and Loss теперь доступно для офшорного развертывания», — сообщила норвежская фирма.

Генеральный директор Enhanced Drilling Кьетил Лунде сказал: «Мы очень рады объявить о запуске системы EKD. Эта разработка представляет собой следующий шаг в технологическом пути Enhanced Drilling, поскольку мы постоянно стремимся предоставлять конкурентоспособные технологии нашим клиентам.»

Gas Kick — обзор

5.2.2 Kick Control

Выброс определяется как неожиданный и нежелательный приток пластовой жидкости, нефти, воды или газа в ствол скважины из-за состояния депрессии, при котором давление внутри ствола скважины или забойное давление (BHP) меньше пластового. Выбросы газа более опасны, чем выбросы жидкости, из-за их высокой подвижности в стволе скважины.

Выбросы пластовой воды могут быть неприятными, но они редко представляют серьезную угрозу безопасности экипажа, окружающей среды, буровой установки или ствола скважины.Удар соленой воды может вызвать экстренное реагирование, поскольку приток будет идентифицирован по увеличению объема жидкости, возвращающейся в ямы. Выброс соленой воды может быть выпущен из скважины, используя довольно щадящие методы, и давление в скважине может быть увеличено за счет увеличения плотности бурового раствора, чтобы предотвратить дальнейшие выбросы соленой воды. Это увеличивает забойное давление внутри ствола скважины, чтобы уравновесить пластовое давление.

Газовые удары доставляют гораздо больше хлопот. Газ не только проникает в ствол скважины, но также начинает мигрировать вверх из-за разницы в плотности между буровым раствором в скважине и газовым «пузырем».Другими словами, он может перемещаться вверх, даже если нет дальнейшего притока из формации. По мере продвижения вверх он сохраняет то же давление, что и при входе в ствол скважины.

Хороший контроль толчка требует отвода некоторого количества жидкости с поверхности, чтобы позволить газу расшириться по мере уменьшения гидростатического давления на пузырек (т.е. над ним не так много бурового раствора, как он движется вверх по стволу). Без этого снижения давления и расширения пузырь просто несет с собой пластовое давление по мере продвижения вверх по стволу.

В некоторых случаях пузырьку газа не позволяют расширяться при движении вверх по отверстию. В конечном итоге он будет мигрировать на поверхность под высоким давлением. Это предполагает, что какой-то элемент скважины не разрушился под давлением пузырька на поверхности плюс гидростатическое давление от столба бурового раствора под ним. Даже если работа была спланирована с использованием процедуры бурения глухой скважины или капитального ремонта, эта ситуация может потребовать незапланированного использования демпфера, чтобы предотвратить выталкивание трубы из скважины.

Масляный выброс может иметь некоторые последствия газового выброса. Приток нефти, вероятно, будет выходить из скважины во время нормальной циркуляции бурового раствора. При определенных обстоятельствах он может перемещаться вверх по стволу скважины. В конце концов, он достигнет небольшой глубины в скважине, где гидростатическое давление от столба бурового раствора над ним достаточно низкое, чтобы позволить газу, растворенному в нефти, выйти из раствора, образуя выброс газа. Давление, при котором это происходит, называется точкой кипения масла.

В системах бурового раствора на нефтяной основе (РУО) небольшие выбросы газа могут вести себя точно так же. Поскольку нефть (сырая нефть, рафинированная нефть или синтетическая нефть) является непрерывной фазой в этих системах бурового раствора, любой пластовой газ будет легко растворяться в буровом растворе. По мере того, как буровой раствор выходит на поверхность, РУО достигает точки кипения, газ вырывается из раствора, и это становится выбросом газа, который может представлять значительную угрозу. Обработка этого типа удара требует быстрого мышления и решительных действий, поскольку эти события обычно происходят вблизи поверхности.

Многие удары ногами происходят в результате тампона. Этот эффект возникает во время восходящего движения трубы и КНБК при вытягивании из ствола скважины. Вытягивание трубы из ствола скважины требует, чтобы буровой раствор в стволе скважины протекал вокруг КНБК, чтобы заполнить пустоту под ним, образовавшуюся из-за отсутствия КНБК. Если трубу вытягивают слишком быстро, чтобы это произошло, на пласт создается легкое всасывание каждый раз, когда из скважины вытягивается стык или колонна трубы. Фактически труба и КНБК ведут себя как плунжер, открывающий слив.Движение трубы буквально засасывает пластовые жидкости в скважину.

Здесь буровой раствор в скважине обычно имеет достаточную плотность, чтобы контролировать скважину в статических условиях. Однако этого недостаточно для контроля пониженной плотности столба флюида, вызванной нежелательной пластовой флюидом в стволе скважины. К сожалению, во многих случаях КНБК располагается над «пузырем», как показано на рис. 5.3.

Рис. 5.3. Принципиальная схема тампонажа.

Лучший способ справиться с выбросом — это вернуть трубу на дно колодца и направить весь «пузырь» на поверхность в контролируемых условиях.Если конец трубы находится над отбойником, его нужно спустить обратно в отверстие. К сожалению, для обычных буровых установок поверхностное давление и выталкивающая сила могут создать условия, при которых труба не горит, что делает невозможным возврат на дно.

Итак, для решения этой проблемы прилагается компенсирующий элемент. Он может управлять силами в обоих направлениях, независимо от того, является ли колонна легкой или тяжелой. Он может безопасно вернуть трубу на забой для глушения циркуляции без риска потери контроля над скважиной.Вытянутые концевые соединения и хомуты можно устранить с помощью зачистки от поршня к поршню. Как только колонна становится тяжелой для трубы, ее можно удалить через кольцевой превентор или зачистную головку с помощью подъемного оборудования буровой установки, просто открыв компенсирующие превенторы и оба набора клиньев для облегчения труб. Это одно из основных применений демпфирующего устройства с вспомогательной буровой установкой.

Амортизирующие устройства требовались много раз, чтобы протолкнуть трубу обратно на дно для циркуляции толчка. Во многих случаях неожиданный толчок приводил к высокому давлению на поверхности, и струна становилась исключительно легкой для трубы.Бригады были вынуждены привязать колонну труб к полу буровой, чтобы предотвратить ее выброс из скважины. Некоторые колонны насосно-компрессорных труб были полностью вытеснены из скважины во время ситуаций с высоким давлением в скважине.

Погружение трубы обратно на забой часто предпочтительнее закачивания бурового раствора вниз по скважине для снижения давления. Даже булхеды лучше, чем ничего не делать, что может позволить ситуации перерасти в серьезный провал, включая взрыв.

Консультации: Директор BOEM в начале мая IPF Virtual

IPF Virtual состоится 13 мая и будет посвящено развитию морской ветроэнергетики в первые 100 дней правления Байдена и тому, что ожидать в следующем году.

Для немедленной публикации: 11 мая 2021 г.

Контактное лицо для СМИ: Мелинда Скеа | melinda @ offshorewindus.org | 202-709-9793

БАЛТИМОР — Международный партнерский форум (IPF) Business Network for Offshore Wind в 2021 году проведет свое второе из трех виртуальных мероприятий IPF 13 мая, посвященное развитию морской ветроэнергетики в первые 100 дней правления администрации Байдена. В мероприятии, которое продлится полдня, примут участие директор Бюро по управлению океанической энергией Аманда Левон и помощник министра энергетики Келли Спикс-Бэкман, каждая из которых затронет насущный вопрос о том, как агентства будут достигать агрессивных целей администрации в области морской ветроэнергетики в 2021 году и в последующий период.IPF рассматривается как источник отраслевых объявлений, и Сеть ожидает, что этот IPF Virtual не будет исключением.

20 января начал отсчет того, что станет историческим периодом для оффшорной ветроэнергетики в Соединенных Штатах. В течение первой недели пребывания у власти администрация Байдена издала распоряжение об увеличении вдвое объемов ветроэнергетики в этом десятилетии, положив начало планам администрации по пересмотру энергетической политики страны и созданию сети экологически чистой энергии к 2035 году. С тех пор администрация Байдена предприняла серию мероприятий. действий, непосредственно влияющих на морскую ветроэнергетику, включая постановку цели по установке 30 ГВт мощности к 2030 году и руководство федеральными агентствами, контролирующими рост отрасли.Присоединяйтесь к представителям агентств и отраслевым экспертам из Министерства транспорта, Бюро по безопасности и охране окружающей среды, Федеральной комиссии по регулированию энергетики, Совета коммунальных предприятий Нью-Джерси, Atlantic Shores и других, которые расскажут, как политические действия новой администрации меняют ключевые аспекты цепочка поставок морской ветроэнергетики и устранение барьеров, препятствующих развитию проекта. (полная программа ниже.)

В этом году IPF включает в себя три виртуальных сессии, которые состоятся в апреле, мае и июне, и завершится IPF Together, личным мероприятием, которое состоится 24-26 августа в Ричмонде, штат Вирджиния.Регистрация на виртуальные мероприятия IPF включена в совместную регистрацию IPF или может быть приобретена отдельно. A ttendees также будут иметь множество возможностей для общения на протяжении всего мероприятия, чтобы общаться с другими участниками через комнаты видеочата. Встречи Virtual WindMatch теперь открыты как для участников IPF Virtual, так и для участников IPF Together. Регистранты могут назначать встречи виртуально до 23 августа, когда WindMatch перейдет на личные встречи в рамках IPF Together.

IPF Virtual: первые 100 дней — OSW набирает обороты

Представлено Business Network for Offshore Wind

Для получения информации для прессы обращайтесь к Мелинде Скеа по телефону melinda @ offshorewindus.орг .

Когда:

13 мая 2021 г., 21:55 — 14:00 EDT

Полная программа доступна здесь

Организация сети перед мероприятием

9:30 по восточноевропейскому времени

Приветствие и введение

9:55 по восточноевропейскому времени

Развитие критических этапов для морских проектов в области ветроэнергетики

10:00 по восточноевропейскому времени

Аманда Лефтон, директор Бюро управления океанической энергией (BOEM), рассмотрит насущный вопрос о том, как BOEM планирует достичь агрессивных целей администрации Байдена в области морской ветроэнергетики в 2021 году и в последующий период.Под руководством директора Лефтона BOEM предпринял исторические шаги за последние несколько месяцев, в том числе застройки Vineyard Wind, Ocean Wind, New York Bight и объявление Revolution Wind на этой неделе. Как несколько целей администрации Байдена в отношении оффшорной ветроэнергетики влияют на ваш бизнес? Как вы можете сыграть вечеринку в этот исторический момент для индустрии?

Координационный регуляторный надзор: понимание того, где заканчивается BOEM и начинается BSEE

10:15 a.м. EDT

В начале 2021 года Бюро по вопросам океана и энергетики США (BOEM) и Бюро по безопасности и охране окружающей среды (BSEE) подписали Меморандум о соглашении (MOA), который устанавливает общие рамки координации между агентствами в регулировании Внешнего континентального региона. Шельф (OCS) возобновляемые источники энергии. На этом занятии будут разъяснены MOA и роли и обязанности каждого бюро. Узнайте, как MOA способствует эффективному использованию федеральных ресурсов и почему это важно для цепочки поставок.

Капитальные вложения: как получить доступ к офису кредитных программ для поддержки вашего проекта

10:30 EDT

Офис кредитных программ (LPO) Министерства энергетики США открыт для бизнеса и готов к сотрудничеству с офшорной цепочкой поставок ветровой энергии, а также с разработчиками линий электропередач, поставщиками и другими финансовыми партнерами для масштабирования оффшорной ветроэнергетической отрасли США и поддержки хорошо оплачиваемых рабочие места. На сегодняшний день LPO предоставил 1,6 миллиарда долларов на поддержку строительства наземных ветроэнергетических установок мощностью 1000 МВт.На этом заседании будет объяснено, как получить доступ к финансированию, и будут отмечены многочисленные преимущества инвестиций федерального правительства в оффшорную ветроэнергетику.

Перерыв на общение

10:45 EDT

Маршалинг каждого ресурса: инвестиции Министерства энергетики в оффшорную ветроэнергетику

11:00 EDT

Секретарь Министерства энергетики (DOE) Дженнифер Гранхольм недавно заявила: «Министерство энергетики собирается использовать все ресурсы, которые у нас есть, чтобы получить как можно больше американцев. компании, использующие как можно больше листов американской стали, нанимая как можно больше американских рабочих в оффшорную ветроэнергетику, что способствует экономическому росту от побережья до побережья.«Узнайте, как Управление ветроэнергетических технологий Министерства энергетики США работает над тем, чтобы сделать оффшорный ветер двигателем экономики.

Положительные стороны обмена данными: преимущества партнерства NOAA

11:15 EDT

Меморандум о соглашении Национального управления океанических и атмосферных исследований Министерства торговли США (NOAA) с Örsted об обмене физическими и биологическими данными является первым в своем роде, открывая путь для будущих соглашений об обмене данными с промышленностью. Узнайте, как NOAA планирует использовать отраслевые партнерства для обмена данными для заполнения пробелов в знаниях об океане, особенно в области картографирования и наблюдений за океаном, и продвигать миссию NOAA по улучшению адаптации к изменению климата и смягчению его последствий, готовности к погодным условиям, здорового океана, а также устойчивости прибрежных сообществ и экономик.Партнерство NOAA и обмен данными обеспечивают положительные преимущества для всей отрасли.

Инвестиции в портовую инфраструктуру для поддержки морских ветроэнергетических установок

11:30 EDT

Узнайте, как подать заявку на $ 230 миллионов для проектов, связанных с портовой и интермодальной инфраструктурой, в рамках Программы развития портовой инфраструктуры. Финансирование, выделенное администрацией Байдена, поддерживает укрепление и модернизацию портовой инфраструктуры. Возможности получения гранта охватывают прибрежные ветроэнергетические проекты, такие как складские помещения, складские площадки и доки, приспособленные для оффшорных ветряных судов.

Перерыв в сети

11:45 EDT

Соображения FERC по интеграции морских ветроэнергетических установок в RTO / ISO

Полдень EDT

В октябре 2020 года FERC провела техническую конференцию, посвященную тому, как RTO / ISO могут планировать сетевую интеграцию значительных объемов морской ветроэнергетики. Учитывая значительный интерес к этой теме, особенно в связи с приходом к власти новой администрации Байдена, FERC повторно открыла список дел в марте 2021 года и запросила комментарии после технической конференции.Послушайте Дэвида Роснера из Управления энергетической политики и инноваций FERC, чтобы обсудить важную работу FERC по этому важному вопросу.

Подключение морского ветра к наземной сети: подходы нового поколения к передаче электроэнергии

12:15 EDT

В Великобритании, Дании и США передача энергии для морских ветроэнергетических установок претерпевает изменения. В течение апреля PJM, работая с Нью-Джерси, открыла первую ветку запроса предложений в рамках подхода государственного соглашения. Это первый скоординированный подход к передаче ветра на море, принятый в США.С. вод. Подключайтесь к этой дискуссии, чтобы услышать, как эксперт FERC Совета коммунальных предприятий штата Нью-Джерси Джозеф ДеЛоса расскажет о революционном подходе Нью-Джерси к этому важному вопросу.

Девелоперская ратуша с Атлантик-Шорс

12:45 EDT

Серия «Ратуша для разработчиков» от Network дает возможность участникам IPF напрямую услышать от разработчиков оффшорных ветроэнергетических установок о статусе и ходе реализации проектов в США.

Сетевое взаимодействие после мероприятия

1:00 с.м. EDT

Для получения информации для прессы обращайтесь к Мелинде Скеа по телефону [email protected] .

Дополнительная информация :

###

Business Network for Offshore Wind — крупнейшая некоммерческая организация, занимающаяся созданием надежной цепочки поставок оффшорной ветроэнергетики в США. Она продвигает отрасль через образование, содействие партнерским отношениям и мероприятия, в том числе Международный форум о партнерстве с оффшорной ветроэнергетикой. , крупнейшая конференция по морской ветроэнергетике в Америке a

Морской оператор избегает потенциального удара, улучшает контроль глубины с помощью акустических данных в реальном времени, Мексиканский залив

Разверните КНБК с технологией LWD для достижения наклонно-направленного бурения и

геологические цели

Потому что запланированная траектория скважины будет пересекать песок, нанесенный на сейсмическую карту.

слоя, важно было аккуратно приземлить обувь 17 7/8 дюйма и использовать ее в режиме реального времени.

моделирование порового давления на буровой установке, чтобы избежать скачка давления и снизить риск.Перед бурением компания Schlumberger рекомендовала оператору развернуть

Сервис SonicScope в сочетании с сервисом arcVISION через 26 дюймов, 18

Секции 1/8 дюйма x 21 дюйм и 16 1/2 дюйма x 19 дюймов для захвата высококачественных LWD

измерения. Это будет первый раз, когда услуга будет запущена в 26-дюймовом

раздел по всему миру.

Для дальнейшего повышения вероятности успеха в эксплуатации, дисциплины

таких как наклонно-направленное бурение, акустика, измерения LWD и данные

интерпретации были интегрированы в проект КНБК.Для поддержания направленного

Компания Schlumberger также рекомендовала PowerDrive X6 RSS.

Сервисы arcVISION и SonicScope были объединены для достижения

цели оператора. В конструкцию КНБК также включены варианты для 21- и 19-дюймовой

Расширяемые расширители Rhino XS с гидравлическим приводом, 26-дюймовый Xplorer Expanded

сверло с фрезерованными зубьями для мягкого пласта, долото PDC MDi716LBPX 18 1/8 дюйма и 16

Бит PDC SDi716MHB 1/2 дюйма от Smith Bits, компании Schlumberger. Операции

началось в соответствии с планом предварительного бурения, и оператор отследил местоположение

ожидаемое изменение порового давления в реальном времени.

Предотвращение потенциального выброса и предотвращение установки обсадной колонны на известное давление

пандус

Использование сервиса SonicScope позволило выполнить точную привязку сейсмических данных к

соседняя скважина, которая показала возможное несоответствие давления на глубине 60 футов

расположение рампы. Обладая этой информацией, оператор решил установить 17

Обсадная труба 7/8 дюйма глубже на 100 футов, чтобы избежать бурения рампы давления.

Сейсмическая привязка высокого разрешения в сочетании с порами в реальном времени.

прогнозирование давления, позволяющее оператору предотвратить потенциальную ситуацию выброса

рядом с башмаком

17 7/8 дюймов, что позволяет сэкономить от 200 000 до 300 000 долларов США в

затраты на бурение (от 4 до 6 часов, чтобы уменьшить выброс в лучшем случае

сценарий).

Оператор использовал высококачественные акустические измерения, полученные с помощью

сервис SonicScope для умелого определения порового давления в реальном времени

предварительный расчет. Это помогло оператору подтвердить модели предварительного сверления и избежать

потенциальный толчок за счет лучшего контроля глубины. Мультиполь

звуковые возможности во время бурения службы SonicScope предоставили результаты

что превосходит результаты, достигнутые с использованием альтернативных технологий, в сопоставимых

ситуации.

.

Например, на Мальте возможен возврат большей части уплаченных налогов, если прибыль была получена из источников за пределами Мальты.

Например, на Мальте возможен возврат большей части уплаченных налогов, если прибыль была получена из источников за пределами Мальты.