Когда инвесторы думают о рынке то их особенно интересует вопрос: Решение и ответы на тесты дистанционно ИМЦ

Содержание

Решение и ответы на тесты дистанционно ИМЦ

Примеры вопросов по предмету

Бизнес-планирование

Бизнес-планирование (1-1) ИМЦ

• Определение уровня стратегических сфер деятельности включает стадии:

• Метод выработки новых решений, основанный на максимизации выгоды для предпринимателя и его нового предприятия – это:

• В теории маркетинга выгода потребителя часто выражается в терминах:

• Использование какого метода зависит от умения предпринимателя строить догадки на основании логических рассуждений, интуиции и прошлого опыта:

• Использование какого метода зависит от умения предпринимателя строить догадки на основании логических рассуждений, интуиции и прошлого опыта?

• Центральный раздел бизнес-плана:

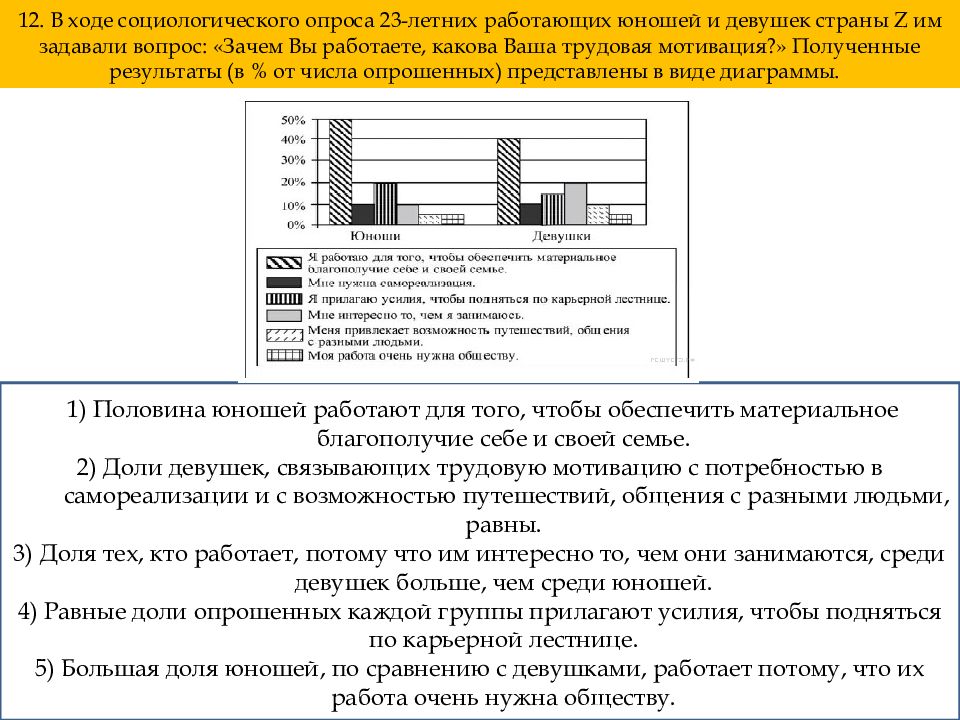

• По мнению В.З. Черняк, целью разработки бизнес-плана является:

• Несоответствие между реальностью, какой она есть на самом деле, и представлениями о ней – это:

• «Содержит существенную, значимую для принятия решений информацию, адекватную целям и задачам бизнес-плана» — это описание характеристики бизнес-плана:

• Система планирования производственной и сбытовой деятельности любого предприятия включает три тесно взаимосвязанные подсистемы:

• Обобщающим разделом плана развития предприятия, где находят отражение результаты предыдущих разделов, является план по:

• Процесс стратегического планирования предприятия, ориентированного на рынок, завершает:

• Какой показатель отражает необходимые размеры финансирования проекта и должен быть увязан с источниками покрытия всех затрат:

• Какой раздел завершает бизнес-план:

• «Имеет общий объем в среднем около 30 страниц (от 20 до 40 страниц, не включая приложения)» — это характеристика бизнес-плана:

• Успех внедрения и реализации бизнес-модели связан с определением и выполнением …

• Использование концепции бизнес-модели способствует развитию:

• Система материальных расчетов, отражающих производство и потребление важнейших видов промышленной продукции, планов их реализации – это:

• Процесс стратегического планирования предприятия начинается с определения …

• … составляют неотъемлемую часть программы действий и объединяют способы управления реализацией бизнес-плана:

• В каком разделе плана развития предприятия приводится прогноз развития целевого рынка:

• Сторонники «операционного» подхода рассматривают … , связанные с операционной деятельностью:

• Сторонники «экономического» подхода рассматривают бизнес-модель на … уровне:

• Понятие бизнес-модели компании используется для характеристики:

• Какой показатель представляет собой число лет, в течение которых доход от продаж за вычетом функционально-административных издержек возмещает основные капитальные вложения:

• Фильтрация новых идей может осуществляться по ряду характеристик:

• EDR – это:

• Операционная деятельность предприятия затрагивает проблемы:

• Вид кризиса, проявляющийся в нежелательном повышении внимания со стороны общественности в ситуации, когда предприятие испытывает серьезные проблемы:

• определение структуры и цены капитала, выбора источников финансирования, дивидендной политики, управление финансовыми рисками – это … деятельность.

• Определив общую потребность в необходимых денежных средствах для реализации мероприятий бизнес-плана, руководство фирмы анализирует возможные ….

• Какой источник власти в организации определяет поведение на работе:

• Характеристики руководителей, оказывающих сильное влияние на сотрудников относят:

• Какой вид власти предоставляется индивиду в рамках его официальной должности в организации:

• Оценить внутреннее состояние предприятия и на основе выявленных результатов дать рекомендации по его улучшению – это цель … анализа:

• Финансовый учет является … учетом:

• Какой вид лизинга предполагает техническое обслуживание представителями лизингодателя объекта лизинга:

• При использовании какого метода анализа организация устанавливает цель в будущем и исходя из нее определяет промежуточные плановые показатели:

• В каковой валюте деноминируются ADR:

• Внутренний управленческий анализ по своей сущности в большей степени является:

• Метод систематизации поиска новых идей путем построения матрицы, столбцы которой соответствуют обсуждаемым вариантам товаров, а строки — рыночным атрибутам этих товаров, записанным в виде вопросов – это:

• Одно из важнейших преимуществ бизнес-плана состоит в:

• Концепция бизнеса, которая связана с пониманием ценности, предлагаемой потребителю – это:

• На каком этапе оперативно-производственного планирования составляется подробный календарный план производства продукции по всем стадиям технологического процесса:

• Метод выработки новых идей, который заключается в проведении совещания – это:

• Стратегическое планирование, как правило, включает разработку долгосрочных планов, рассчитанных на … лет:

• В основе какого метода лежит идея о том, что для пробуждения творческой инициативы работников нужно поместить человека в необычные условия:

• Какой показатель представляет собой минимальный размер партии выпускаемой продукции, при котором обеспечивается нулевая прибыль:

• Какой показатель представляет собой разность между совокупным доходом от реализации продукции, рассчитанным за период реализации проекта, и всеми видами расходов, суммированных за тот же период, с учетом фактора времени:

• При разработке новых продуктов (услуг) акцент должен быть сделан на:

• При разработке новых продуктов (услуг акцент должен быть сделан на:

• Особое внимание при разработке бизнес-плана следует обращать на:

• Установление оперативного плана выпуска продукции каждому цеху – это:

• Выделяют три основных подхода к рассмотрению сущности бизнес-модели, которые условно названы:

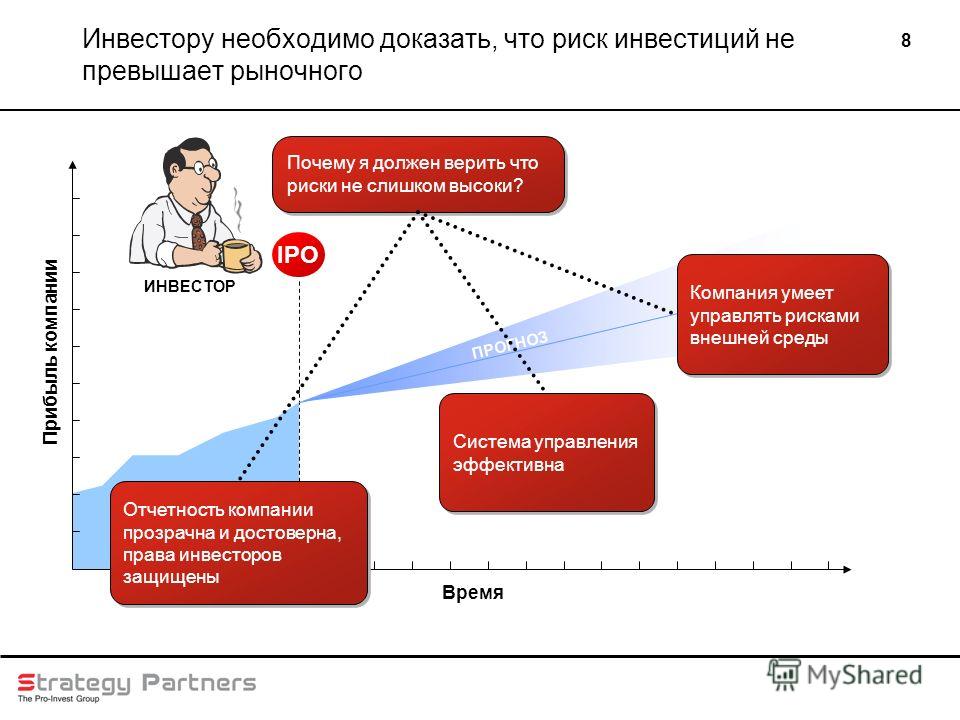

• Когда инвесторы думают о рынке, то их особенно интересует вопрос:

• Как правило, бизнес-модель опирается на настоящее и охватывает:

• Инновационные бизнес-идеи в системе координат можно позиционировать по двум характеристикам:

• Основные разделы бизнес-планов, используемых как в российской, так и в зарубежной практике, по сути:

• Целью разработки стратегии развития предприятия является:

• Центральный раздел плана развития предприятия – это:

• Подробный, четко структурированный, тщательно обоснованный, динамичный, перспективный план развития конкретного направления бизнеса – это:

• Большинство продуктов (услуг приносят доход:

• Бизнес-идея имеет реальное экономическое значение только тогда, когда …

• На втором этапе оперативно-производственного планирования выполняют:

• Упрощенное, концептуальное представление бизнеса и механизма его функционирования, описывающее логику и способы ведения бизнеса в некоторой форме, отличной от их реального воплощения – это:

• Основными результатами, полученными при достижении поставленных целей комплексного экономического анализа, являются:

• Важнейшими сферами применения бюджетного финансирования являются:

• … состоит из традиционного и проблемного учета, направленного на выработку управленческих решений в интересах собственников и предприятия:

• Способ делового общения руководителя с подчиненными в процессе исполнения служебных обязанностей — это:

• Какой вид власти связан с личными качествами влияющего, которые воспринимаются исполнителями, как привлекательные и представляются им примером для подражания:

• ADR были впервые выпущены в:

• К специфическим источникам финансирования проектов относится:

• Менеджеру делегирование позволяет достичь . ..

..

• … решает проблемы взаимоотношений предприятия с государством и другими внешними пользователями информацией о деятельности предприятия:

• Оценка функциональных сфер деятельности предприятия и анализ, направленный на выявление его стратегически сильных и слабых сторон – это:

• Долгосрочное соглашение, предусматривающее полную амортизацию арендуемого оборудования за счет платы, вносимой арендатором – это:

• К внутренним пользователям относятся:

• Целью анализа производственно-хозяйственной и коммерческой деятельности является:

• Какой метод прямого влияния может сработать на короткий период времени, но вызывает борьбу между двумя людьми:

• ADR – это:

• Разработке бизнес-плана предшествуют анализ основных показателей:

• Какой стиль управления предполагает широкое участие персонала, работников в управлении производственной, трудовой деятельностью:

• На практике среди объектов лизинга в РФ лидирующие позиции занимает:

• Для какого вида лизинга характерно то, что орга¬низация, владеющая землей, зданиями, оборудованием, и. т.д. продает это имущество с одновременным оформлением договора о взятии отдельных видов имущества в лизинг на определенный срок:

т.д. продает это имущество с одновременным оформлением договора о взятии отдельных видов имущества в лизинг на определенный срок:

• GDR – это:

• Использование финансового лизинга не допускает возможности:

• Методики для проведения комплексного экономического анализа разрабатываются, как правило:

• Кредиты на оборудование могут обеспечиваться либо залогом под движимое имущество, либо путем …

• Какой метод проведения анализа заключается в построении моделей взаимосвязей между производственными подразделениями и показателями их деятельности:

• Способ финансирования, при котором продавец обо¬рудования сохраняет право на него до тех пор, пока оно не будет полностью оплачено – это:

• К элементам имиджа руководителя относят:

• Какой стиль руководства, основанный на подходе к личным знаниям и подходе к людям, подчеркивает связь между знаниями и действием:

• Какие стили руководства принято выделять в отечественной теории и практике управления:

• Авторитет руководителя в организации бывает…

• Стоит отказаться от передачи полномочий, если сотрудник:

• Эффективная передача полномочий позволяет менеджеру достигать своих целей . ..

..

• Непредвиденное или неожиданное событие, которое прерывает нормальный ход работы компании — это:

• Какой вид власти основан на признании окружающими наличия у индивида недоступных им специальных знаний:

• Какой метод используемый при анализе включает целенаправленное согласование использования ресурсов с источниками их образования по всей системе балансов:

• В процессе стратегического анализа необходимо определить:

• Достижение условий, при которых высокая производительность сочетается с удовлетворенностью персоналом характером и содержанием труда — это основная задача:

• Значительно реже выделяются бюджетные средства для реализации инвестиционных проектов:

• При формировании финансово-промышленных групп в промышленности средние и мелкие предприятия преобразуются в:

• При каком методе анализа выявленные в прошлом тенденции развития организации распространяются на будущие периоды:

• Какой метод прямого влияния может сработать, если между руководителем и подчиненным хорошие отношения?

• Благодаря делегированию полномочий служащие имеют возможность:

• Одной из самых значимых проблем деловых людей является:

• На какой стадии кризиса компания может быть приобретена другим инвестором, реструктуризирована согласно закону о несостоятельности или банкротстве:

• Большое внимание при анализе деятельности производственных объединений должно быть уделено:

• Управленческий анализ включает в себя:

• В плане развития науки и техники предусматриваются важнейшие мероприятия по созданию:

• Текущий план разрабатывается на период:

• В основе системы какого вида планирования лежит разработанная в бизнес-плане производственная программа выпуска готовой продукции на год, квартал, месяц:

• Если базовый уровень разработки бизнес-модели может быть общим для многих фирм, то уровень собственника является …

• Какой показатель исчисляется как отношение прибыли к капитальным вложениям или как отношение прибыли к акционерному капиталу:

• Первый этап в разработке бизнес-плана заключается в:

• Какой метод основан на том, что участники заранее не знают, какая именно проблема будет обсуждаться:

• Сторонники «стратегического подхода акцентируя внимание на:

• При презентации бизнес-идеи первой задачей является:

• К числу наиболее полезных источников бизнес идей можно отнести:

• На заключительном этапе оперативно-производственного планирования осуществляется:

• С точки зрения конечной цели вложения средств предпринимателя, в бизнес бизнес-модели можно сгруппировать по признаку обеспечения:

• Инвесторы рассматривают бизнес-идею в контексте …

• «Содержит единую, целостную концепцию бизнеса, цели и стратегию их достижения, которые раскрываются в системе связанных между собой разделов» — это описание характеристики бизнес-плана:

• Какой стиль руководства, основанный на подходе к личным знаниям и подходе к людям, присущ руководителям, являющимся основным лицом в формировании корпоративного духа:

• Стиль руководства отражает:

• В системе бизнес-планирования малых предприятий особое место занимает … план:

• В задачи администрации по обеспечению функционирования работ входит:

• Как правило, перспективная бизнес-идея обладает следующей характеристикой:

• Научная организации труда, охватывает такие аспекты управления производством как:

• К некорректным конкурентным действиям следует отнести:

• С точки зрения вклада товаров в общую прибыль компании выделяются следующие взаимосвязи в ассортименте:

• Какая форма имеют конкурентные действия, приводит к повышению активности на рынке и стремлению к постоянному опережению соперников в продвижении своих бизнес идей:

• Какой вид инфраструктуры включает учреждения, обеспечивающие управление народным хозяйством региона и формируется из организаций, регулирующих экономику, учреждений финансово-кредитной системы:

• Кто предложил подход к разработке конкурентной стратегии организации включающий три варианта стратегии: абсолютное лидерство в издержках, дифференциацию и фокусирование:

• Набор товаров, объединенных по какому-либо одному или совокупности признаков — это:

• Какой метод финансового планирования определяет основные закономерности и тенденции в движении натуральных и стоимостных показателей, а также внутренние резервы предприятия:

• Комплекс осязаемых и неосязаемых свойств, включающих в себя функциональные свойства, упаковку, цвет, цену, престиж производителя — это:

• В системе маркетинга организация, действующая на рынке, функционирует . ..

..

• Какой вид анализа базируется на публикуемых отчетных данных, т. е. на весьма ограниченной части информации о деятельности предприятия, которая является достоянием всего общества:

• Для бизнес-идеи достаточно … представления о том, кто будет являться целевым клиентом:

• К принципам управления временем относят принцип …

• Какой вид инфраструктуры представляет собой совокупность отраслей и подотраслей, обеспечивающих материальные, культурно-бытовые условия для размещения и нормальной жизнедеятельности населения:

• Определенное состояние, в котором конкурентные действия проявляются в деловой жизни — это:

• На практике целесообразно использовать для перспективного планирования …

• Определение реальных конкурентов начинается с исследования …

• Место, где потребители с похожими потребностями и проблемами встречаются с продавцами соответствующих продуктов или услуг, конкурирующими друг с другом, за привлечение потребителя — это:

• При выборе какой формы конкуренции участники воспринимают конкурентное столкновение в виде игры, победа в которой оценивается гораздо выше, чем сдача позиций без борьбы:

• Совокупность активных субъектов и сил, действующих за пределами организации и влияющих на возможности устанавливать и поддерживать отношения с клиентами — это:

• Какая стратегия предусматривает концентрацию внимания на покупателях, проигнорированных или незамеченных лидером:

• По степени удовлетворения потребности конкуренция может быть:

• Какой источник власти в организации основан на возможностях и способностях, личностных характеристиках, наличии подчиненных:

• Какой метод финансового планирования используется при составлении финансовых планов и помогает при прогнозировании сроков и размеров поступления необходимых финансовых ресурсов:

• Впервые концепция жизненного цикла товара была опубликована:

• Какая форма конкурентных действий, предполагает отсутствие активизации деятельности организации на рынке и опережения соперников в сфере разработки бизнес идей:

• Какая стратегия развития организации предполагает создание продукции, которая воспринималась бы во всей отрасли как уникальная:

• Какая форма конкурентных действий организации подразумевает с одной стороны, не торопиться с выдвижением новых инициатив, а с другой — не стремиться принимать новации в качестве объекта подражания:

• К стратегиям выбираемым лидерами рынка относят стратегию:

• Какой вид инфраструктуры представляет собой совокупность отраслей и подотраслей, основными функциями которых являются услуги и обеспечение экономического оборота в народном хозяйстве:

• Какая стратегия развития организации дает покупателям возможность получить за свои деньги большую ценность, а организации — преимущества за счет сочетания низких издержек широкого спектра товаров:

• Этапы оперативно-производственного планирования складываются в:

• Какой стиль управления проявляется, с одной стороны, в покровительственном отношении к подчиненным, а с другой стороны, в предоставлении им значительной свободы и самостоятельности действий:

• В повышении эффективности производства предприятий и объединений важное значение имеет:

• В повышении эффективности производства предприятий и объ-единений важное значение имеет:

• Планирование всех денежных потоков, доходов и расходов организации для обеспечения ее развития — это:

• Какой этап жизненного цикла товара обусловлен замедленными темпами роста при сбыте товара:

• Влияние, которое имеет руководитель, принято называть . ..

..

• К группе сторонних хозяйствующих субъектов относят:

• Категория управления, определяющая взаимозависимость между участниками организационного процесса — это:

• Какой метод проведения анализа учитывает влияние важнейших показателей на изменение плановых:

• В отличии от финансового анализа комплексный экономический анализ проводится в … форме.

• Для разработки и мониторинга бизнес-плана необходимо:

• … отличаются от власти тем, что изначально исходят от переданного лицу права контролировать определенные ресурсы:

• Бизнес-модель гораздо шире и полнее, чем бизнес-идея:

• Какой вид ошибки при бизнес-планировании не позволяет вскрыть все проблемы, определить направления возможных изменений и подготовить необходимую информацию для принятия решения:

• Какой метод прямого влияния может быть эффективным, особенно в том случае, если сотрудник понимает, почему ему следует изменить свое поведение:

• Какой источник власти в организации основан на общих ценностях, убеждениях, представлениях том, что происходит вокруг:

• Выделяют следующие объекты маркетинговых исследований:

• Комплексный экономический анализ является … для предприятий:

• Какой показатель определяется как пороговое значение рентабельности, которое обеспечивает равенство нулю интегрального эффекта, рассчитанного за экономический срок жизни инвестиций:

• Важнейший показатель соответствия делового костюма руководителя своему назначению — это:

• Чем определяется структура, объем и содержание бизнес-плана:

• Управленческий анализ имеет более широкую информационную базу по сравнению с анализом деятельности предприятия в целом:

• Какой стиль управления основывается на стремлении к единоличному принятию управленческих решений:

• Осуществление мониторинга и формирование соответствующего финансового резерва — это действия по устранению вида кризиса:

• Последовательность, в которой разрабатываются отдельные разделы бизнес-плана, может быть …

• На крупных предприятиях, как правило, планирование осуществляется:

• В теории маркетинга выгода потребителя часто выражается в тер-минах:

• На заключительном этапе оперативно-производственного планирования осуществляется:

• Основными результатами, полученными при достижении по-ставленных целей комплексного экономического анализа, являются:

• Какой метод финансового планирования определяет основные закономерности и тенденции в движении натуральных и стоимостных показателей, а также внутренние резервы предприятия?

• Какая форма конкурентных действий, предполагает отсутствие активизации деятельности организации на рынке и опережения соперников в сфере разработки бизнес идей?

• При выборе какой формы конкуренции участники воспринимают конкурентное столкновение в виде игры, победа в которой оце-нивается гораздо выше, чем сдача позиций без борьбы?

• Определенное состояние, в котором конкурентные действия проявляются в деловой жизни — это:

• Резюме и краткое содержание бизнес-плана составляются:

• Какой вид анализа использует всю информацию о состоянии дел на предприятии, в том числе и доступную лишь ограниченному кругу лиц, руководящих деятельностью предприятия:

• Самым распространенным, но самым ограниченным ресурсом является:

• Неудачи большинства коммерческих проектов чаще всего связаны:

• Близко к заемному финансированию проектов можно отнести:

• Метод сисзации поиска новых идей путем построения матрицы, столбцы которой соответствуют обсуждаемым вариантам товаров, а строки — рыночным атрибутам этих товаров, записанным в виде вопросов – это:

• Способ финансирования, при котором продавец оборудования сохраняет право на него до тех пор, пока оно не будет полностью оплачено – это:

• Для какого вида лизинга характерно то, что организация, владеющая землей, зданиями, оборудованием, и. т.д. продает это имущество с одновременным оформлением договора о взятии отдельных видов имущества в лизинг на определенный срок.

т.д. продает это имущество с одновременным оформлением договора о взятии отдельных видов имущества в лизинг на определенный срок.

• Установите обратную связь с каждым, участвующим в проекте, и поинтересуйтесь мнением сотрудников о том, как идут дела — это формулировка правила передачи полномочий …

•

Бизнес-планирование Решаем и отвечаем на тесты ММУ

Список некоторых вопросов из тестов, на которые мы можем помочь с ответами.

• Использование концепции бизнес-модели способствует развитию:

• Бизнес-идея имеет реальное экономическое значение только тогда, когда …

• Резюме и краткое содержание бизнес-плана составляются:

• Центральный раздел бизнес-плана:

• Последовательность, в которой разрабатываются отдельные разделы бизнес-плана, может быть …

• Фильтрация новых идей может осуществляться по ряду характеристик:

• Какой показатель исчисляется как отношение прибыли к капитальным вложениям или как отношение прибыли к акционерному капиталу:

• Метод систематизации поиска новых идей путем построения матрицы, столбцы которой соответствуют обсуждаемым вариантам товаров, а строки — рыночным атрибутам этих товаров, записанным в виде вопросов – это:

• Особое внимание при разработке бизнес-плана следует обращать на:

• По мнению В. З. Черняк, целью разработки бизнес-плана является:

З. Черняк, целью разработки бизнес-плана является:

• Упрощенное, концептуальное представление бизнеса и механизма его функционирования, описывающее логику и способы ведения бизнеса в некоторой форме, отличной от их реального воплощения – это:

• Какой показатель определяется как пороговое значение рентабельности, которое обеспечивает равенство нулю интегрального эффекта, рассчитанного за экономический срок жизни инвестиций:

• Сторонники «стратегического подхода акцентируя внимание на:

• Процесс стратегического планирования предприятия начинается с определения …

• Когда инвесторы думают о рынке, то их особенно интересует вопрос:

• Какой показатель отражает необходимые размеры финансирования проекта и должен быть увязан с источниками покрытия всех затрат:

• При презентации бизнес-идеи первой задачей является:

• … составляют неотъемлемую часть программы действий и объединяют способы управления реализацией бизнес-плана:

• Центральный раздел плана развития предприятия – это:

• Инновационные бизнес-идеи в системе координат можно позиционировать по двум характеристикам:

• Система материальных расчетов, отражающих производство и потребление важнейших видов промышленной продукции, планов их реализации – это:

• На каком этапе оперативно-производственного планирования составляется подробный календарный план производства продукции по всем стадиям технологического процесса:

• Какой метод основан на том, что участники заранее не знают, какая именно проблема будет обсуждаться:

• Успех внедрения и реализации бизнес-модели связан с определением и выполнением …

• Какой показатель представляет собой число лет, в течение которых доход от продаж за вычетом функционально-административных издержек возмещает основные капитальные вложения:

• В основе какого метода лежит идея о том, что для пробуждения творческой инициативы работников нужно поместить человека в необычные условия:

• С точки зрения конечной цели вложения средств предпринимателя, в бизнес бизнес-модели можно сгруппировать по признаку обеспечения:

• Менеджеру делегирование позволяет достичь . ..

..

• В процессе стратегического анализа необходимо определить:

• Операционная деятельность предприятия затрагивает проблемы:

• Какой метод проведения анализа заключается в построении моделей взаимосвязей между производственными подразделениями и показателями их деятельности:

• В системе бизнес-планирования малых предприятий особое место занимает … план:

• Какой метод прямого влияния может быть эффективным, особенно в том случае, если сотрудник понимает, почему ему следует изменить свое поведение:

• Способ делового общения руководителя с подчиненными в процессе исполнения служебных обязанностей — это:

• При использовании какого метода анализа организация устанавливает цель в будущем и исходя из нее определяет промежуточные плановые показатели:

• Выделяют следующие объекты маркетинговых исследований:

• Какой источник власти в организации основан на общих ценностях, убеждениях, представлениях том, что происходит вокруг:

• Какой вид анализа использует всю информацию о состоянии дел на предприятии, в том числе и доступную лишь ограниченному кругу лиц, руководящих деятельностью предприятия:

• Благодаря делегированию полномочий служащие имеют возможность:

• GDR – это:

• … состоит из традиционного и проблемного учета, направленного на выработку управленческих решений в интересах собственников и предприятия:

• Какой вид лизинга предполагает техническое обслуживание представителями лизингодателя объекта лизинга:

• Категория управления, определяющая взаимозависимость между участниками организационного процесса — это:

• Какой метод прямого влияния может сработать на короткий период времени, но вызывает борьбу между двумя людьми:

• Неудачи большинства коммерческих проектов чаще всего связаны:

• Характеристики руководителей, оказывающих сильное влияние на сотрудников относят:

• Значительно реже выделяются бюджетные средства для реализации инвестиционных проектов:

• В повышении эффективности производства предприятий и объединений важное значение имеет:

• Установите обратную связь с каждым, участвующим в проекте, и поинтересуйтесь мнением сотрудников о том, как идут дела — это формулировка правила передачи полномочий . ..

..

• Использование финансового лизинга не допускает возможности:

• Для разработки и мониторинга бизнес-плана необходимо:

• Долгосрочное соглашение, предусматривающее полную амортизацию арендуемого оборудования за счет платы, вносимой арендатором – это:

• ADR были впервые выпущены в:

• Для какого вида лизинга характерно то, что орга¬низация, владеющая землей, зданиями, оборудованием, и.т.д. продает это имущество с одновременным оформлением договора о взятии отдельных видов имущества в лизинг на определенный срок:

• Определив общую потребность в необходимых денежных средствах для реализации мероприятий бизнес-плана, руководство фирмы анализирует возможные ….

• Способ финансирования, при котором продавец обо¬рудования сохраняет право на него до тех пор, пока оно не будет полностью оплачено – это:

• Установление оперативного плана выпуска продукции каждому цеху – это:

• К группе сторонних хозяйствующих субъектов относят:

• Большое внимание при анализе деятельности производственных объединений должно быть уделено:

• Текущий план разрабатывается на период:

• Управленческий анализ имеет более широкую информационную базу по сравнению с анализом деятельности предприятия в целом:

• В каковой валюте деноминируются ADR:

• Кредиты на оборудование могут обеспечиваться либо залогом под движимое имущество, либо путем …

• Важнейшими сферами применения бюджетного финансирования являются:

• Кто предложил подход к разработке конкурентной стратегии организации включающий три варианта стратегии: абсолютное лидерство в издержках, дифференциацию и фокусирование:

• Какая стратегия развития организации дает покупателям возможность получить за свои деньги большую ценность, а организации — преимущества за счет сочетания низких издержек широкого спектра товаров:

• Комплекс осязаемых и неосязаемых свойств, включающих в себя функциональные свойства, упаковку, цвет, цену, престиж производителя — это:

• При выборе какой формы конкуренции участники воспринимают конкурентное столкновение в виде игры, победа в которой оценивается гораздо выше, чем сдача позиций без борьбы:

• К некорректным конкурентным действиям следует отнести:

• Какой вид инфраструктуры включает учреждения, обеспечивающие управление народным хозяйством региона и формируется из организаций, регулирующих экономику, учреждений финансово-кредитной системы:

• Какой этап жизненного цикла товара обусловлен замедленными темпами роста при сбыте товара:

• Место, где потребители с похожими потребностями и проблемами встречаются с продавцами соответствующих продуктов или услуг, конкурирующими друг с другом, за привлечение потребителя — это:

• Впервые концепция жизненного цикла товара была опубликована:

• Сторонники «стратегического подхода акцентируя внимание на:

• Какой источник власти в организации определяет поведение на работе:

• Кредиты на оборудование могут обеспечиваться либо залогом под движимое имущество, либо путем …

• Непредвиденное или неожиданное событие, которое прерывает нормальный ход работы компании — это:

• Неудачи большинства коммерческих проектов чаще всего связаны:

• Какой метод основан на том, что участники заранее не знают, какая именно проблема будет обсуждаться:

• Какой стиль руководства, основанный на подходе к личным знаниям и подходе к людям, подчеркивает связь между знаниями и действием:

• С точки зрения конечной цели вложения средств предпринимателя, в бизнес бизнес-модели можно сгруппировать по признаку обеспечения:

• В основе системы какого вида планирования лежит разработанная в бизнес-плане производственная программа выпуска готовой продукции на год, квартал, месяц:

• Финансовый учет является … учетом:

• Этапы оперативно-производственного планирования складываются в:

• К числу наиболее полезных источников бизнес идей можно отнести:

• Какой метод прямого влияния может сработать, если между руководите-лем и подчиненным хорошие отношения:

• Упрощенное, концептуальное представление бизнеса и механизма его функционирования, описывающее логику и способы ведения бизнеса в некоторой форме, отличной от их реального воплощения – это:

• Какой стиль управления основывается на стремлении к единоличному принятию управленческих решений:

• В отличии от финансового анализа комплексный экономический анализ проводится в … форме.

• При каком методе анализа выявленные в прошлом тенденции развития организации распространяются на будущие периоды:

• К внутренним пользователям относятся:

• Вид кризиса, проявляющийся в нежелательном повышении внимания со стороны общественности в ситуации, когда предприятие испытывает серьезные проблемы:

• Какой стиль управления проявляется, с одной стороны, в покровительственном отношении к подчиненным, а с другой стороны, в предоставлении им значительной свободы и самостоятельности действий:

• Планирование всех денежных потоков, доходов и расходов организации для обеспечения ее развития — это:

• В системе маркетинга организация, действующая на рынке, функционирует …

• Кто предложил подход к разработке конкурентной стратегии организации включающий три варианта стратегии: абсолютное лидерство в издержках, дифференциацию и фокусирование:

• Какой метод финансового планирования используется при составлении финансовых планов и помогает при прогнозировании сроков и размеров поступления необходимых финансовых ресурсов:

• Место, где потребители с похожими потребностями и проблемами встречаются с продавцами соответствующих продуктов или услуг, конкурирующими друг с другом, за привлечение потребителя — это:

• Набор товаров, объединенных по какому-либо одному или совокупности признаков — это:

• При выборе какой формы конкуренции участники воспринимают конкурентное столкновение в виде игры, победа в которой оценивается гораздо выше, чем сдача позиций без борьбы:

• Какая стратегия предусматривает концентрацию внимания на покупателях, проигнорированных или незамеченных лидером:

• Какая стратегия развития организации дает покупателям возможность получить за свои деньги большую ценность, а организации — преимущества за счет сочетания низких издержек широкого спектра товаров:

• Определение реальных конкурентов начинается с исследования . ..

..

Пересмотр инвестиционного соглашения

Иногда создание стоимости очень похоже на превращение лимонов в лимонад. Поэтапное финансирование, рассмотренное ранее, предполагало, что у инвестора было две опции: продолжать финансирование или покинуть проект.

Однако в реальной жизни есть и третья опция: инвесторы могут пересмотреть условия действующего соглашения. Иногда это делается на основе консенсуса, но иногда применяется золотое правило прямых инвестиций: кто платит, тот и заказывает музыку.

Если компания находится в достаточно сложной ситуации, новый инвестор часто может добиться ряда уступок в обмен на дополнительные деньги — как случилось с Ellacoya во время рекапитализации 2002 г.

Пересмотр соглашения часто имеет место в венчурных сделках, хотя и в сделках выкупа такое тоже случается, но в таких случаях это вопрос более спорный, поскольку такое происходит реже. В сделках выкупа пересмотр сделок подразумевает участие банков, которые обычно хотят, чтобы фирма инвестировала больше денег, прежде чем они согласятся на пересмотр условий кредита.

Пересмотр соглашения означает, что классическая экономическая теория невозвратных издержек тут не действует. Невозвратные издержки (то есть исторические издержки, которые уже нельзя вернуть) теоретически не должны влиять на решение, относительно того, инвестировать ли дополнительные деньги в проект.

Это решение должно быть обусловлено только перспективами будущей прибыли. Однако люди обычно не приемлют потери, это значит, что мы все же рассматриваем невозвратные издержки. В ситуации пересмотра соглашения условия предыдущей сделки пересматриваются, что меняет связи и структуру затрат. Фирма, изменяющая условия соглашения, может переоценить свои текущие инвестиции, чтобы увеличить долю своей собственности.

Выгода увеличивается, а риски, предположительно, уже снизились, поскольку какого-то прогресса компания уже добилась. Самая крайняя форма переоценки-рекапитализация (ее иногда называют «проталкиванием», поскольку позиции фирм, которые не участвует, «проталкиваются» до общих).

Такую ситуацию мы видели Ellacoya. Так, предыдущие инвестиции Lightspeed в Ellacoya были переоценены и сохранены, поскольку она продолжала поддерживать компанию; позиции других инвесторов в структуре капитала были подвергнуты глубокой субординации или даже конвертированы в обыкновенные акции. В связи с этим Lightspeed увеличила свои позиции в компании, где технология уже функционировала, и было открыто несколько клиентских точек.

Её первые инвестиции были сделаны в стартап с неразвитой технологией, непроверенной командой руководителей и неопределенной клиентской базой. Фирмы, которые вышли из проекта, субсидировали разработку технологии, от которой в выигрыше оказалась бы Lightspeed — при условии, что технология была бы успешной. Если нет, другие фирмы потеряли бы меньше, чем Lightspeed.

Готова ли фирма пойти на пересмотр условий соглашения, в результате которого будет переоценена ее предыдущая позиция, зависит от того, что она думает о руководстве, продукте и рынке, а также от ее возможностей в плане денег и времени. Несомненно, Lightspeed считала, что у Ellacoya есть достаточно благоприятные перспективы, поэтому решила не отказываться от сделки.

Несомненно, Lightspeed считала, что у Ellacoya есть достаточно благоприятные перспективы, поэтому решила не отказываться от сделки.

Пересмотр соглашения — ситуация с Summit

Summit Microelectronics производит отказоустойчивые энерго -эффективные полупроводники. Компания была основана в 1997 г. и в период с 1998 по 200167 г. привлекла четыре этапа финансирования от институциональных инвесторов, разработав продукт, предназначенный для отраслей передачи данных и телекоммуникации.

Когда рынок рухнул в 2001 г., Summit только что привлекла 18 млрд. долларов от пяти венчурных фирм. В 2005 г. компания, по всей видимости, существенно поменяла направление. На веб-сайте был очерчен другой целевой рынок, описанный как «коммуникации, обработка данных, автомобили, потребительский и военный рынок».

В мае этого года новый генеральный директор компании, Патрик Брокет, 20 лет проработавший в National Semiconductor, сказал: «Совет директоров Summit спросил меня, не интересует ли меня продвижение компании на потребительский рынок». Годом позже Summit привлекла почти 10 млн. долларов в форме долговых и долевых бумаг.

Годом позже Summit привлекла почти 10 млн. долларов в форме долговых и долевых бумаг.

Состав совета директоров изменился, скорее всего, отражая изменение состава инвесторов. В него были введены два представителя двух ранее не представленных фирм. С тех пор Summit получила несколько отраслевых наград и в 2007 г. привлекла этап финансирования в размере 10 млн. долларов, возглавляемый венчурным подразделением Nokia.

Пересмотр соглашения также может иметь место и при выходе из проекта, чаще всего, финансируемого венчурным капиталом. Напомним, что руководству принадлежат обыкновенные акции, в то время как инвесторы владеют привилегированными акциями, которые имеют ликвидационные преимущества.

Эти ликвидационные преимущества могут быть не только однократными, особенно если капитал был привлечен в сложные времена и инвесторы хотели обеспечить себе защиту от убытков. Иногда инвесторы могут принять предложение о поглощении, размер которого недостаточен для выплаты ликвидационного преимущества в полном размере.

Чтобы стимулировать руководство принять предложение, инвесторы могут пожертвовать некоторой частью своих привилегий. Это может быть сделано с целью поощрить руководителей за хорошую работу в непростых условиях или стимулировать их работать на этих инвесторов в будущем.

Брайн Броуман и Джесс Фрайд исследовали этот феномен. Проанализировав 50 базирующихся в Силиконовой долине компаний, финансируемых венчурным капиталом, которые были приобретены в период с 2003 по 2004 г., авторы проработали собранные вручную данные предпринимателей о деталях сделок поглощения.

В 11 из 50 случаев инвесторы поменяли условия своих ликвидационных преимуществ в пользу держателей обыкновенных акций. Среднее снижение (сумма, на которую были сокращены преимущества) составило 3,7 млн. долларов, или 11% от прав венчурного инвестора на финансовые потоки.

Авторы предполагают, что это случилось из-за прав «сдерживания» держателей обыкновенных акций в ситуациях, когда у венчурных инвесторов нет большинства в совете директоров или корпоративное право штата дает акционерам более действенный рычаг (корпоративное законодательство штата Калифорния требует, чтобы предложения о поглощении принимались голосованием по классам, включая обыкновенные акции).

Временные рамки этого исследования представляют интерес, учитывая, что все произошло после обвала индекса NASDAQ. Многие фирмы пытались получить прибыль от проблемных компаний, инвестируя с многократными ликвидационными преимуществами. Венчурные фирмы были готовы продать компании практически по любой цене, чтобы вернуть хотя бы часть денег простым партнерам.

Это могло привести к нетипичной ситуации, когда инвесторы были готовы расстаться с частью поступлений в обмен на выход, поэтому данное исследование может переоценивать права сдерживания владельцев обыкновенных акций.

Фирмы выкупных инвестиций тоже при необходимости могут поменять условия их сделок. Как и с венчурными инвестициями, вопрос заключается в том, что инвесторы думают о рынке, компании, перспективах и альтернативных способах использования времени и денег.

Банк, который имеет личную заинтересованность в закрытии компании, пока она еще достаточно платежеспособна, чтобы погасить кредит, будет побуждать инвесторов увеличить свои инвестиции в акции. Инвесторы могут предложить такой вариант, если банк смягчит оговорки или реструктурирует кредит, возможно согласившись на выплату только процентов на какой-то период времени или снизив процентную ставку.

Инвесторы могут предложить такой вариант, если банк смягчит оговорки или реструктурирует кредит, возможно согласившись на выплату только процентов на какой-то период времени или снизив процентную ставку.

Поскольку банки относятся к регулируемым организациям, степень их гибкости ограничена. Более того, поскольку банки обычно в меньшей степени готовы идти на риск, чем венчурные инвесторы (банки хотят получить и основную сумму долга, и проценты; венчурные инвесторы заинтересованы в прибыли), они могут больше сопротивляться изменениям, вне зависимости от того, насколько хорошо они скажутся на компании.

Например, Freescale Semiconductor, которая считается одной из главных сделок выкупа в 2006 г., в 2008 г. попала в непростую ситуацию кредитного кризиса. В марте 2009 г. компания предложила обменять до 3 млрд. долларов «младших» бумаг (рискованная часть долговых обязательств, по которой выплачиваются более высокие проценты, но по которым держатели получат меньше в случае банкротства) на 1 млрд. долларов дополнительного «старшего» долга.

долларов дополнительного «старшего» долга.

Это бы значительно снизило ее процентные выплаты. Организации, которые были держателями «старших» долговых обязательств компании (менее рискованных, у которых было первоочередное право требования, если бы Freescale объявила себя банкротом), привлекли за это владельцев к суду, поскольку им не понравилось, что их доля в поступлениях в случае банкротства будет размыта новыми бумагами.

Несмотря на недовольство держателей «старших» долговых обязательств, обмен все же состоялся, в результате чего ежегодные процентные платежи компании снизились на 140 млн. долларов до 560 млн. долларов в год, а общий уровень долгосрочного долга снизился на 1,9 млрд. долларов.

Тем не менее в мае 2010 г. Moody’s Investor Services, одно из рейтинговых агентств, сообщило, что Freescale, может быть, вновь необходимо принять суровые меры для сокращения долга, — и кто знает, что это могло за собой повлечь.

Прямое инвестирование нацелено на создание стоимости, и это происходит за счет управления сделками и руководства. Составляют ли инвестиции 2,5 млн. долларов или 25 млрд. долларов, они являются долгосрочными и неликвидными. Единственный способ гарантировать, что эти инвестиции могут генерировать прибыль, которая необходима фирме, чтобы привлечь еще один фонд, — это быть активным партнером бизнеса.

Составляют ли инвестиции 2,5 млн. долларов или 25 млрд. долларов, они являются долгосрочными и неликвидными. Единственный способ гарантировать, что эти инвестиции могут генерировать прибыль, которая необходима фирме, чтобы привлечь еще один фонд, — это быть активным партнером бизнеса.

Управление сделками путем членства в совете директоров, определения стратегии, активного участия и достижения консенсуса с руководством и другими членами совета директоров, в контексте эффективного управления, составляет основу прямого инвестирования.

Как и во многом в сфере прямого инвестирования, управление сделками заключается в деталях. Важно понимание оговорок. Что может сделать компания? Что запрещено? Чрезвычайно важно понимать мотивацию других акционеров.

Схема, которую мы разработали, помогает определить общий подход к созданию стоимости в финансовом, операционном и управленческом аспекте. Однако в целом необходимо управление. Микки Дрекслер мог проигнорировать мнение совета директоров TPG, когда нужно было определять цветовую палитру J. Crew, но ему было необходимо убедиться в том, что компания может обслуживать свой долг.

Crew, но ему было необходимо убедиться в том, что компания может обслуживать свой долг.

Если уж на то пошло, он тоже вложил свои деньги в компанию и имел такую же заинтересованность, как и другие инвесторы. То же самое мы видели и в ситуации с О.М. Scott. В Endeca совет директоров заменил генерального директора основателем, а на следующий год выручка Endeca превысила 100 млн. долларов. Люди видели, что их репутация и зарплата тесно связаны с успехами компании.

Однако любые равные интересы не имеют никакого смысла в ситуации, подобной той, что произошла с Regal Cinema, — это было все равно что добиваться от козла молока. Члены совета директоров либо не были проинформированы, либо не обратили внимания на сигналы, и сделка столкнулась с серьезными трудностями.

Создание стоимости — многоэтапный процесс. Информация, собранная во время оценки сделки и структурирования, влияет на заявленные стратегии и способы их измерения. Управление на уровне совета директоров совмещает гибкость с уравниванием интересов. Структура совета директоров зависит от структуры сделки и усиливает ее.

Структура совета директоров зависит от структуры сделки и усиливает ее.

Способ выхода из компании влияет на то, как развивается сделка. Каждый хочет, чтобы компания добилась успеха; однако при необходимости можно изменить условия соглашения. Если интересы расходятся, возникают проблемы.

И тут на сцену опять выходят свидетельства достижений, которыми может похвастаться компания. Фирмы с более солидной репутацией имеют больше влияния в советах директоров, поскольку считается, что у них в запасе есть множество талантливых генеральных директоров.

Это позволяет им осуществлять больше контроля, исключительно из-за возможности замены генерального директора. Чем больше опыта в партнерстве, тем больше должно улучшаться распознавание схем, обеспечивая более полезные рекомендации и более грамотное управление.

Каждый истинно талантливый член совета директоров успешной инвестиционной компании всегда использует местоимение «мы», когда говорит о проекте, поскольку ничего не делается одним человеком; каждый член совета директоров может детально описать ошибки и во сколько они обошлись.

Вопрос, сохраняющий свою актуальность в сфере прямого инвестирования, заключается в том, до какой степени создание стоимости для компании равно созданию стоимости для общества в целом, лучше ли эти компании управляются и способствуют ли созданию общих благ (инноваций, рабочих мест), а также является предметом многочисленных размышлений.

Далее мы рассмотрим финальную стадию цикла прямого инвестирования — выход из компаний, через IPO, слияние, вторичную продажу или банкротство. Все советы директоров должны решить вопрос выхода.

Способность компании достичь благополучного финала и способность совета директоров рассмотреть этот вариант продуктивно и сообща говорят о навыках и самоотдаче всех вовлеченных в процесс лиц.

Как правильно презентовать свою идею и добиться внимания от инвесторов, рассказывают эксперты Digital Design

Центр карьеры обучающихся провел онлайн-встречу на тему оформления и презентации своего проекта инвесторам или руководству. О своем опыте рассказали сотрудники компании Digital Design Владимир Стекольщиков и Анастасия Крылова. Они работают в особом подразделении — Конструкторском бюро, которое занимается одновременно разработкой и продвижением новых решений внутри компаний. О том, как правильно презентовать свою идею, на что делать упор в презентации и как эффективно работать над гипотезой — в материале ITMO.NEWS.

О своем опыте рассказали сотрудники компании Digital Design Владимир Стекольщиков и Анастасия Крылова. Они работают в особом подразделении — Конструкторском бюро, которое занимается одновременно разработкой и продвижением новых решений внутри компаний. О том, как правильно презентовать свою идею, на что делать упор в презентации и как эффективно работать над гипотезой — в материале ITMO.NEWS.

По наблюдениям экспертов, только 10% от общего числа стартапов действительно ждет успех. Многие думают, что их идея уникальна и гениальна, и если про нее рассказать раньше времени, ее непременно украдут. Однако чаще всего требуется вложить очень много усилий, средств, времени и денег, чтобы идея из пассива превратилась в хотя бы подобие актива.

Как правило, успешный стартап не рождается из ничего — обычно он вырастает из какого-то завершенного проекта, копии западного продукта или из уже существующих пресейлов.

Чтобы идея стала гипотезой, она должна пройти детальную проработку. Нужно ответить себе на ряд основополагающих вопросов: кто наш клиент, кто готов платить за нашу идею, где его болевая точка, есть ли существующее решение для этой боли, что именно мы предлагаем и почему клиент должен купить решение именно у нас. Последний вопрос, пожалуй, самый каверзный — на него часто тяжело дать правильный однозначный ответ, но его очень любят задавать потенциальные заказчики и инвесторы. Они же всегда готовы подкинуть возражения, почему наш продукт покупать не будут.

Источник: shutterstock.com

Проверить гипотезу лучше всего как раз в таких переговорах с потенциальными заказчиками. Иногда мы делаем демо-версию, пилотный проект продукта и пытаемся предложить его в формате продажи или питч-сессии. Так мы можем узнать, что у наших клиентов «болит», какие у них есть проблемы, насколько наша идея вообще соответствует действительности. С пустыми руками нас вряд ли кто-то будет слушать.

Иногда не срабатывает и такой сценарий. Тогда за интервью приходится платить. Особенно эта практика распространена на западном рынке. У нас были случаи, когда приходилось вкладываться деньгами в привлечение энтерпрайз-специалистов для проверки гипотезы — в принципе, это нормальная практика. Есть мнение, что прежде чем приступать к реализации MVP, необходимо провести не менее 50 интервью. Это связано с тем, что, например, в России очень мало горизонтальных компаний, поэтому путь к непосредственному руководству лежит через множество специалистов более низкого звена — и с каждым из них необходимо поговорить.

Источник: shutterstock.com

Если уже есть наброски предложения, их нужно оформить в формате презентации, которую можно будет показывать потенциальным заказчикам или инвесторам.

Очень часто возникает мысль, что начинать общение с клиентами нужно только после того, как продукт уже полностью готов и доведен до ума. На самом деле, все работает по-другому. Проверить актуальность своей идеи и востребованность продукта можно только на основе обратной связи.

Начать подготовку к презентации необходимо с вопроса: «Для кого она предназначена?». В зависимости от целевой аудитории будет варьироваться и наполнение нашего сообщения, и его посыл. Например, инвестора интересует не столько сама идея, сколько ее последующая монетизация и темпы роста продаж. Клиентов же интересует, насколько удобным и полезным будет ваш продукт, насколько эффективно он решит их проблемы и закроет потребности.

Второй вопрос, который мы должны себе задать, — какой цели мы хотим добиться своей презентацией? Будет ли нашей целью продажа, привлечение инвестиций или проверка новой фичи, которую мы хотим внедрить. Также важно определиться, какую главную мысль мы хотим донести до слушателей.

И последний вопрос — в каком формате будет проходить коммуникация? Будет ли это очная презентация один на один, питч-сессия со многими участниками или рассылка по электронной почте? От этих условий полностью зависит формат подачи.

Но главная цель презентации — заинтересовать целевую аудиторию, донести основную мысль и объяснить, как решение устранит основную боль потенциального клиента. Успех на этом этапе определяется не фактом непосредственной продажи или привлечения инвестиций, а тем, удалось ли заинтересовать слушателей и договориться о новой встрече.

Успех на этом этапе определяется не фактом непосредственной продажи или привлечения инвестиций, а тем, удалось ли заинтересовать слушателей и договориться о новой встрече.

Источник: shutterstock.com

Pitch Deck ― это презентация в формате слайдов, в которой мы, во-первых, рассказываем о нашем продукте или идее, а во-вторых, пытаемся заинтересовать наших слушателей.

Нужно всегда помнить, что наша презентация должна быть максимально простой, лаконичной и убедительной. Не стоит усложнять и перегружать слайды обилием текстов, подробными деталями и графиками. Не нужно и перечислять все изменения, которые претерпел продукт с начала работы над ним или углубляться в технические детали — все это лишняя информация. Если слушатель заинтересуется этой стороной вопроса, он сможет сам задать вопросы.

Особенно это справедливо для формата питч-сессий, где время на презентацию строго ограничено, часто вам дается всего лишь пять минут. Тщательно отрепетируйте свою речь и проверьте, укладываетесь ли вы в тайминг.

Не нужно упирать на «уникальность» своей идеи. Для опытного инвестора такое заявление может означать либо провальность вашей задумки (если нет конкурентов — значит, нет и рынка), либо вашу недостаточную осведомленность. Если вам кажется, что у вашего продукта нет конкурентов, скорее всего, вы просто плохо провели исследование. Расхожее мнение: сейчас нет ничего уникального. Нет совершенно ничего криминального в том, что вы, например, копируете западное решение и адаптируете его под российский рынок. В конечном счете, после добавления всех специфических особенностей и фич, ваш продукт все равно станет чем-то совершенно новым и совсем не похожим на то, что вы копировали на старте.

Не ждите от слушателей мгновенного принятия решений, дайте им время на раздумья. Лучшим результатом после успешной презентации будет договоренность о следующей встрече. И уделяйте должное внимание обратной связи — именно за ней вы и пришли. Фидбэк может дать ключ к дальнейшему развитию продукта. Негативные отзывы тоже могут дать результат — например, понимание, что ваша гипотеза ошибочна, и не стоит тратить на нее время.

Негативные отзывы тоже могут дать результат — например, понимание, что ваша гипотеза ошибочна, и не стоит тратить на нее время.

Источник: shutterstock.com

На чем же нужно акцентировать внимание в вашей презентации? Есть семь основных тем, которые должны быть отображены — каждому из этих вопросов желательно посвятить не более одного слайда.

- Первая тема — кто наш потребитель и в чем его «боль».

Здесь вы можете рассказать о том, как сейчас решается эта проблема, в чем недостатки существующих решений. Для каждого сегмента целевой аудитории формулируем свою «боль» — можно даже через прямую речь, это довольно эффектный прием.

- Следующий слайд — то самое решение, которое вы предлагаете.

В нем нужно отобразить, каким именно образом ваш продукт решает проблему, какую выгоду он приносит, в чем его уникальная ценность. Здесь же можно сравнить ваш продукт с уже существующими решениями, указать его преимущества.

- В третьем слайде нужно объяснить технологию: как и за счет чего работает ваш продукт, какие задачи он решает, какими методами, как выглядит схема взаимодействия конечного пользователя с продуктом?

Лучше всего этот слайд изобразить в виде схемы или картинки — для более простого восприятия.

- Дальше нужно отобразить результаты своего исследования рынка — это критичный момент в переговорах с инвесторами, при демонстрации проекта фондам или бизнес-инкубаторам.

Это тот момент, который отображает ваше понимание продукта или идеи. Здесь нужно рассказать, какой в целом объем рынка, на который вы выходите, какую его долю вы планируете занять, сколько потенциальных клиентов будут готовы купить ваш продукт, как вы планируете до них достучаться и донести информацию о своем продукте? Все эти данные должны быть подкреплены статистикой, надежными источниками и ссылками.

Источник: shutterstock.com

- Еще одна тема, которую вы должны осветить, можно назвать общим словом «Результаты».

Это любые ваши достижения, даже минимальные: первые продажи или предварительные договоренности, пресейлы и тесты, число активных пользователей, результаты работы в фокус-группах, данные опросов или обратная связь от тех, с кем вы проводили интервью, комментарии экспертов и так далее. Здесь можно указать количество привлеченных инвестиций, если они есть.

Здесь можно указать количество привлеченных инвестиций, если они есть.

- Отдельный слайд нужно посвятить краткому описанию своей команды.

Многие не придают этому большого значения, но на самом деле очень часто бывает, что именно люди, с которыми вы работаете или консультируетесь могут стать связующим звеном с будущими клиентами, партнерами, инвесторами. Если вы участвуете в акселерационной программе, обязательно укажите своих трекеров и менторов — обычно их имена пользуются большим авторитетом и автоматически добавляет вам доверия со стороны слушателей. У всех ключевых членов команды должны быть фотография, описание их роли в проекте и предыдущий релевантный опыт.

- Финальный слайд — это подведение итогов и «призыв к действию» одновременно.

На нем вы очень кратко повторяете ключевые моменты вашей презентации, показываете, почему с вами нужно сотрудничать, как с вами связаться и что вы хотите от своих слушателей. Здесь же можете указать конкретные суммы необходимых вам инвестиций и на что вы планируете их потратить.

В расширенной версии Pitch Deck (если вы не ограничены по времени) можно подробно остановиться на вашем бизнес-плане и модели монетизации, отобразить свои финансовые показатели (если у вас уже есть продажи или вы четко рассчитали рынок), рассказать о стратегии своего развития на ближайшие два-три года: на какие объемы вы планируете выйти, сколько клиентов привлечь, сколько денег заработать.

Источник: shutterstock.com

Очевидным показателем успеха, конечно же, станет покупка, получение инвестиций или предварительная договоренность на будущее. Если ничего из этого не произошло, это совершенно не значит, что ваша презентация провалилась.

Во-первых, вы можете заинтересовать потенциальных клиентов, партнеров или инвесторов и договориться с ним на следующую встречу. Там вы сможете еще тщательнее подготовиться и уже более детально проговорить те моменты, которые заинтересовали.

Во-вторых, вы можете получить ценный контакт, который, возможно, свяжет вас с будущим клиентом.

В-третьих, даже если вам кажется, что вы не получили никакого полезного выхлопа, на самом деле вы получили крайне ценную информацию — обратную связь. Благодаря отзывам слушателей вы сможете либо внести те изменения в продукт, которые сделают его более интересным и актуальным на рынке, либо отказаться от провальной идеи, что сэкономит вам время, силы и деньги.

Полную лекцию можно посмотреть в группе Центра карьеры обучающихся по ссылке.

Перейти к содержанию

Сегодня собственник предпочитает держать руку на пульсе компании | Infopro54

— Марина, с какими вопросами предприниматели сегодня обращаются к бизнес-консультантам? Можете обозначить наиболее актуальные проблемы, волнующие бизнес?

— Как по всему рынку, так и в нашей компании самые актуальные темы связаны с решением вопросов в области управления компанией, финансами, персоналом. Если смотреть на рынок в целом, то к тенденциям можно отнести сокращение спроса на корпоративное образование. Оно постепенно сходит на нет. Если раньше было много запросов от компаний, готовых платить за обучение команд, то сейчас в приоритете личное образование. Финдиректор, генеральный директор, собственник приходят для того, чтобы повысить свои компетенции.

Если смотреть на рынок в целом, то к тенденциям можно отнести сокращение спроса на корпоративное образование. Оно постепенно сходит на нет. Если раньше было много запросов от компаний, готовых платить за обучение команд, то сейчас в приоритете личное образование. Финдиректор, генеральный директор, собственник приходят для того, чтобы повысить свои компетенции.

— Почему, на ваш взгляд, акцент смещается на программы личного обучения?

— С одной стороны, это одно из следствий сложной экономической ситуации: руководители стали экономить на корпоративном обучении. С другой стороны, все более устойчивым становится тренд на необходимость повышения личных компетенций, профессионализма. Раньше у нас на курсах практически не было слушателей, которые пришли самостоятельно — их делегировали компании, руководство и т.д. Сейчас все больше людей готовы в это вкладывать личные деньги, чтобы повысить свою стоимость на рынке труда.

Есть и еще одна немаловажная причина. Для собственников получение таких знаний — возможность лучше контролировать свой бизнес. Раньше были нередки ситуации, когда собственник перекладывал оперативное управление на наемного менеджера. Сейчас он предпочитает держать руку на пульсе компании, а интерес к передаче полномочий практически исчез. Собственники видят, какие угрозы возникают на рынке для бизнеса со стороны конкурентов, государственных и контролирующих структур, видят, что ситуация меняется очень быстро — и боятся потерять контроль.

Для собственников получение таких знаний — возможность лучше контролировать свой бизнес. Раньше были нередки ситуации, когда собственник перекладывал оперативное управление на наемного менеджера. Сейчас он предпочитает держать руку на пульсе компании, а интерес к передаче полномочий практически исчез. Собственники видят, какие угрозы возникают на рынке для бизнеса со стороны конкурентов, государственных и контролирующих структур, видят, что ситуация меняется очень быстро — и боятся потерять контроль.

— Какие вопросы интересуют бизнес в части финансов?

— Многие думают про оптимизацию затрат. Это неудивительно. Сейчас такое время, когда под давлением госорганов предприятия обеляются, из-за чего у них растет налоговая нагрузка, идет большой прирост затрат, а значит, нужно искать другие источники и резервы для оптимизации. Бизнес интересуют вопросы о том, как правильно анализировать структуру затрат, искать резервы, увеличивать прибыль. Предприниматели понимают, что все это уже становится насущной необходимостью, так как если платить все налоги, то компания будет работать в минус.

— С чем связан рост интереса к управлению персоналом? Какие аспекты в этом вопросе больше всего интересуют бизнес?

— Больше всего вопросов связано с мотивацией персонала. На мой взгляд, это объясняется сменой поколений, происходящей на рынке труда. Молодежь совершенно не похожа на сотрудников старшего поколения. Как правило, она не очень ответственна, без четких целей, у нее другие ориентиры в жизни, другое мышление, поэтому работодатель не понимает, как ему удержать молодых специалистов, какие методы мотивации использовать при работе с ними.

Еще один тренд — увеличилось количество запросов на обучение от малого бизнеса.

— Почему это происходит?

— Сложная ситуация в экономике привела к тому, что любой бизнес, независимо от масштабов, предпочитает считать деньги, четко оценивать свои возможности и перспективы. Кстати, у молодых бизнесменов, стартаперов более серьезный подход к делу. Уже на старте они хотят все дела вести грамотно, по правилам, чтобы четко понимать ситуацию в компании и управлять всеми процессами, по возможности дистанционно.

С другой стороны, малому бизнесу довольно сложно разбираться в финансах. Как правило, у них еще нет экономиста или финансиста, понимающего эту тему. В ней пытается разобраться сам собственник или гендиректор: как считать прибыль, смотреть отчеты, что такое баланс, расходы и т.д. При этом у стартапера обычно нет специализированного образования, и нередко только во время учебы собственник понимает, что его компания вовсе не прибыльная, как он наивно считал, а получает убытки — и требуется срочная корректировка процессов управления бизнесом.

Популярная тема 2019 года — франшизы: как оценить выгодность франшизы, посчитать окупаемость, проверить корректность составления бизнес-плана. Сейчас многие предприниматели задумываются о таком варианте входа в бизнес: не открывать свое дело, а взять готовый проект и вложить в него инвестиции.

— Выросло ли количество руководителей/собственников, готовых изучать новые технологии для оценки ситуации в компании?

— Отношение собственников к бизнесу становится все более цивилизованным. Они действительно готовы применять новые технологии, внедрять программы, проводить цифровизацию процессов для повышения управляемости компанией. Это особенно актуально для тех, кто работает на высококонкурентных рынках. Даже те предприниматели, кто еще 5 лет назад категорично говорил о том, что не приемлет новые технологии, сейчас начинают их изучать. Потому что видят, как их используют молодые конкуренты и какой эффект это приносит для их бизнеса.

Они действительно готовы применять новые технологии, внедрять программы, проводить цифровизацию процессов для повышения управляемости компанией. Это особенно актуально для тех, кто работает на высококонкурентных рынках. Даже те предприниматели, кто еще 5 лет назад категорично говорил о том, что не приемлет новые технологии, сейчас начинают их изучать. Потому что видят, как их используют молодые конкуренты и какой эффект это приносит для их бизнеса.

— Но технологий много не придумаешь. Можно ли конкурировать на одинаковых вводных?

— Я уже много раз говорила о том, что сейчас уникальное время, так как бизнес конкурирует не за счет продуктов и услуг, которые легко скопировать, а за счет технологий управления, лидерских качеств руководителя, корпоративной культуры. В каждом бизнесе совокупность этих параметров уникальна, так как пропускается через подходы в стратегическом менеджменте, систему управленческого учета, оргструктуру, ментальность, понимание клиента и т. д. Даже в компаниях, работающих на одном сегменте рынка, они будут отличаться кардинально, так как каждый будет использовать полученные им инструменты по-своему.

д. Даже в компаниях, работающих на одном сегменте рынка, они будут отличаться кардинально, так как каждый будет использовать полученные им инструменты по-своему.

— Какая из задач превалирует при обращении предпринимателей к консалтерам: сохранить/развить бизнес или «упаковать» и продать?

— 7 лет назад основной спрос был на «упаковку» бизнеса с последующей продажей. Сейчас в приоритете сохранение и развитие. Все понимают, что без роста компания просто умрет. Что касается продажи, то на существующий бизнес найти покупателя не так-то просто. В России просто нет адекватных методик оценки компаний, которые существуют на Западе. Там — международная финансовая отчетность, у нас — только бухгалтерская отчетность, которая чаще всего совершенно не отражает реального положения дел в бизнесе. А вот управленческая есть не у всех (а у тех, у кого есть, часто ведется неправильно). Сейчас инвесторы если что-то и ищут, то это новые идеи, проекты, которые могут выйти на новые рынки. На существующий бизнес покупателя найти сложно — слишком много непредсказуемых рисков.

На существующий бизнес покупателя найти сложно — слишком много непредсказуемых рисков.

Молодежь иногда сразу закладывает опцию продажи в свой бизнес-проект, но и молодые предприниматели сегодня все-таки предпочитают развиваться.

— В чем вы видите основные текущие риски для бизнеса?

— На мой взгляд, главный риск – когда в бизнесе нет управления, все пущено на самотек. Когда кажется, что компания растет, а на самом деле она проедает прибыль. Многие списывают проблемы в бизнесе на внешние факторы. Наша практика показывает, что причина 80% из них кроется внутри компании, в отсутствии грамотно выстроенной системы управления, внимания к затратам. У меня много примеров, когда бизнес умирал по этим причинам. Компания не уделяла внимание своему корпоративному здоровью, плыла по течению и тонула.

Второй риск зависит от государственных, политических и экономических факторов. Это «закручивание гаек» по налогам, вопросы по снятию и переводу наличных денег, запрет переводов на карту. Государство чересчур сильно пытается регулировать предпринимателей через банки, и это очень серьезно мешает развитию бизнеса.

Государство чересчур сильно пытается регулировать предпринимателей через банки, и это очень серьезно мешает развитию бизнеса.

Третий важный риск — персонал. То, что сейчас происходит на рынке труда, иначе как катастрофой назвать невозможно. Очень многие компании сетуют, что долго не могут закрыть вакансии, и это актуально для всех отраслей. Огромным дефицитом на рынке труда, к примеру, сейчас являются хорошие маркетологи. Их просто нет!

У соискателей очень низкий уровень ответственности. Они не приходят на собеседование, без предупреждения исчезают с работы, у них низкий уровень квалификации: они хотят получать много денег, но ничего не делать. Многие хотят работать дома, у большинства нет стремления развиваться. Уже работающему на рынке бизнесу сложно принять такие условия. Не исключаю, что в такой ситуации компании начнут перестраиваться и принимать на работу не молодежь, а более возрастных соискателей — они более ответственны. Это не всегда хорошо, так как старшему поколению сложно изменить ментальность, но другого выхода у многих работодателей не будет.

Фото: из личных архивов

Роман Осипов: Денег в мире все больше. Инвесторы хотят куда-то их вложить: почему бы не в Беларусь?

Эксперты уверены, что привлечению иностранных инвесторов в Беларусь больше всего препятствует отсутствие четкой инвестиционной политики в соответствующих отраслях.

То и дело можно услышать на самом высоком уровне, что Беларусь ждет инвестиций в экономику. Чиновникам уже давно поручено убрать все барьеры на пути иностранного капитала.

«Ежедневник» побеседовал с директором Инвестиционной компании «Юнитер» Романом Осиповым о том, почему в Беларусь инвесторы не спешат и что их от нас отпугивает.

Роман Осипов. Фото: Ежедневник

– В первую очередь, что движет инвестором при принятии решения о вложении средств?

– Каждая сделка, связанная с прямыми иностранными инвестициями, как любой человек, индивидуальна. Инвестиционные сделки вообще носят спорадический, нерегулярный характер.

Инвестиционные сделки вообще носят спорадический, нерегулярный характер.

80% сделок, которые формируют мировой рынок межстрановых прямых инвестиций – это обычно сделки на сумму свыше 100-200 млн долларов. Поэтому первый аспект, который нужно принимать в расчет с точки зрения привлечения иностранного инвестора – это размер инвестиций. Говорить о привлечении инвесторов под объект на сумму в один миллион долларов, в 5 млн долларов, часто бессмысленно. Крайне маловероятно, что кто-то из иностранных инвесторов будет рассматривать такие проекты в традиционных отраслях. Поэтому первое, что важно для иностранного инвестора, это масштаб сделки.

Второй фактор принятия решения об инвестициях обусловлен тем, что любой инвестор преследует коммерческий интерес, то есть хочет получить прибыль. Под нормой прибыли принято понимать доходность на вложенный капитал. Что это значит? Простыми словами – вот я вложился, и за сколько лет я отработаю вложенное, какой процент годовых на мои инвестиции в объект я буду получать.

– Каким должен быть этот показатель, чтобы инвестору было выгодно вложить свои средства в тот или иной бизнес?

– Крайне маловероятно, что иностранный инвестор пойдет туда, где за год будет доходность 2-5%. Скорее, речь должна идти как минимум о 10%. По-хорошему же самый оптимальный размер доходности для большинства стратегических иностранных инвесторов – это 15% годовых.

Нужно понимать, что у инвесторов всегда есть альтернативные варианты, они крайне редко зацикливаются на каком-то одном объекте, варианте. Бизнес-подход – находить гибкое решение, быстро реагировать на изменения рынка. Альтернативные варианты сравниваются по разным параметрам и принимаются соответствующие инвестиционные решения.

К примеру, инвестор думает инвестировать в строительство деревообрабатывающего предприятия и выбирает между Польшей и Беларусью. Он думает примерно так: да, в Беларуси лес дешевле, зато логистика хуже. В Польше, наоборот, лес дороже, но есть другие преимущества. Там такая доходность, здесь такая. И все взвесив и рассчитав, уже принимает окончательно решение.

Там такая доходность, здесь такая. И все взвесив и рассчитав, уже принимает окончательно решение.

– Что еще важно?

– Важна скорость выхода на этап, когда актив начинает зарабатывать. У инвесторов всегда есть варианты: можно строить новый завод три года, потом еще год-два доводить его до нормального режима работы, а можно сразу купить действующий, который уже на следующий день после сделки приносит доход инвестору.

Следующий важный момент – это стабильность, реалистичность будущей прибыли от проекта. Прибыль можно разную нарисовать, но, в конце концов, реалистично ли выйти на неё?

– То есть инвестор оценивает риски?

– Да, инвестор всегда заинтересован в минимизации рисков. Например, это стабильность сбыта на целевом рынке завода. К примеру, инвестор приглядывается к белорусскому предприятию, ориентированному на российский рынок. А есть еще такое же предприятие, но в Украине или в Польше, ориентированное на рынок США или Западной Европы. У компаний могут быть абсолютно одинаковые операционные показатели, нормы доходности, но рынок в России крайне волатильный: санкции, девальвационные риски. Сегодня вроде все хорошо, а завтра неизвестно. Напротив, в ЕС, США, потрясений нет, девальваций нет, поэтому он, при прочих равных, скорее всего, выберет второй вариант для инвестиций.

У компаний могут быть абсолютно одинаковые операционные показатели, нормы доходности, но рынок в России крайне волатильный: санкции, девальвационные риски. Сегодня вроде все хорошо, а завтра неизвестно. Напротив, в ЕС, США, потрясений нет, девальваций нет, поэтому он, при прочих равных, скорее всего, выберет второй вариант для инвестиций.

– Что еще важно, но уже в контексте Беларуси?

– Насколько вообще выход на заключение инвестиционной сделки реалистичен. Придется ли потратить два-три года на переговоры, после чего еще потребуется время на реконструкцию приобретаемого предприятия и т.д. А за это время рынок может существенно измениться, планы инвестора – поменяться. Вот этот аспект очень важен для Беларуси. У нас сроки таких переговоров очень длительные, особенно если завязаны органы госуправления.

– Продолжим о нас. Статистика показывает, что около половины предприятий страны работают с очень низкой рентабельностью. Это может отпугнуть инвестора вложиться в них?

– Я скажу так: ретроспективные показатели не так важны для инвестора. Инвестор может понимать, что причина низкой рентабельности, к примеру, в безалаберности менеджмента, в неправильной организации бизнес-процессов, и он видит, что ему вполне по силам за год в три раза повысить производительность и поднять завод на такой уровень, что он будет стоить в два раза дороже. Не факт, что низкие показатели предприятия отпугивают инвестора.

Инвестор может понимать, что причина низкой рентабельности, к примеру, в безалаберности менеджмента, в неправильной организации бизнес-процессов, и он видит, что ему вполне по силам за год в три раза повысить производительность и поднять завод на такой уровень, что он будет стоить в два раза дороже. Не факт, что низкие показатели предприятия отпугивают инвестора.

– Что тогда может отпугивать их от Беларуси?

– Начну с того, что инвесторы редко проявляет проактивный интерес, то есть сами начинают продвигать какую-то тему. Их нужно затягивать в страну. Активность должен проявлять тот, кто ищет инвестиции. Он формулирует предмет сделки, который будет привлекателен для инвестиций, выставляет условия, проводит конкурс среди инвесторов. Почему именно такой процесс выгоден получателю инвестиций? Когда появляется несколько инвесторов, заинтересованных в проекте, в случае проведения конкурса можно улучшить условия инвестиционной сделки (цену), например, в два раза.

Поэтому привлечению иностранных инвесторов больше всего препятствует именно отсутствие четкой артикулированной инвестиционной политики в соответствующих отраслях. Нужна проактивная позиция государства.

Нужна проактивная позиция государства.

– В чем, по вашему мнению, эта позиция должна проявляться?

– Возьмем, к примеру, отрасль транспорта и логистики. Государство должно дать инвесторам знать, что вот это и это остается государству, мы здесь монополисты. А вот сюда мы готовы пустить частный капитал в таких и таких формах, при таких и таких условиях (например, сохранение рабочих мест и т.д.). А затем нужно эту политику поэтапно реализовывать.

И тогда инвесторы видят, что у страны есть госполитика в отношении отрасли, четкие критерии, условия. Тогда они заранее понимают, что если их предложение соответствует им, шансы на сделку есть.

У нас же нет четких и понятных инвесторам отраслевых политик. Вот это смущает больше всего, даже больше, чем экономические показатели.

– Почему инвесторов, готовых вложиться в Беларусь, сегодня все же мало?