Переход с упрощенной системы налогообложения на общую в 2021 году: Как перейти на УСН с 2021 года — СКБ Контур

Содержание

изменение системы налогообложения. Материалы по тегу. Вісник. Офіційно про податки

Пятница, 30 апреля 2021

Пятница, 23 апреля 2021

Среда, 14 апреля 2021

Четверг, 8 апреля 2021

Среда, 31 марта 2021

Среда, 24 марта 2021

Четверг, 4 марта 2021

Понедельник, 8 февраля 2021

Вторник, 2 февраля 2021

Вторник, 19 января 2021

Четверг, 24 декабря 2020

Среда, 9 декабря 2020

Четверг, 3 декабря 2020

Среда, 2 декабря 2020

Вторник, 1 декабря 2020

Вторник, 24 ноября 2020

Вторник, 17 ноября 2020

Среда, 4 ноября 2020

Понедельник, 5 октября 2020

Четверг, 1 октября 2020

Четверг, 17 сентября 2020

Четверг, 10 сентября 2020

Вторник, 4 августа 2020

Пятница, 24 июля 2020

Понедельник, 22 июня 2020

Среда, 27 мая 2020

Понедельник, 4 мая 2020

Понедельник, 13 апреля 2020

Четверг, 12 марта 2020

Четверг, 5 марта 2020

Вторник, 25 февраля 2020

Понедельник, 20 января 2020

Четверг, 16 января 2020

Среда, 30 октября 2019

Вторник, 22 октября 2019

Можно ли перейти с УСН на патент в 2021 году

После отмены ЕНВД с января 2021 года у индивидуальных предпринимателей вырос интерес к патентной системе налогообложения. Тем более, что на ПСН наконец-то разрешили учитывать перечисленные страховые взносы для уменьшения стоимости патента.

Тем более, что на ПСН наконец-то разрешили учитывать перечисленные страховые взносы для уменьшения стоимости патента.

К сожалению, вместе с этой льготой некоторые регионы резко увеличили размер потенциально возможного годового дохода, с которого рассчитывают налог. В результате патент для ИП в Ставропольском крае по некоторым видам деятельности стал стоить в 10 раз дороже, чем в прошлом году.

Правда, если говорить конкретно об этом российском регионе, то позже бизнесу удалось добиться принятия нового закона (от 08.02.2021 № 10-кз), который уменьшил налог на ПСН, но только для розницы на площади менее 50 кв. метров.

И все-таки, патентная система предоставляет немало возможностей для легальной налоговой оптимизации. Поэтому давайте разберемся, как перейти на ПСН, если для вас это выгодно.

Бесплатная консультация по налогам

Совмещение налоговых режимов

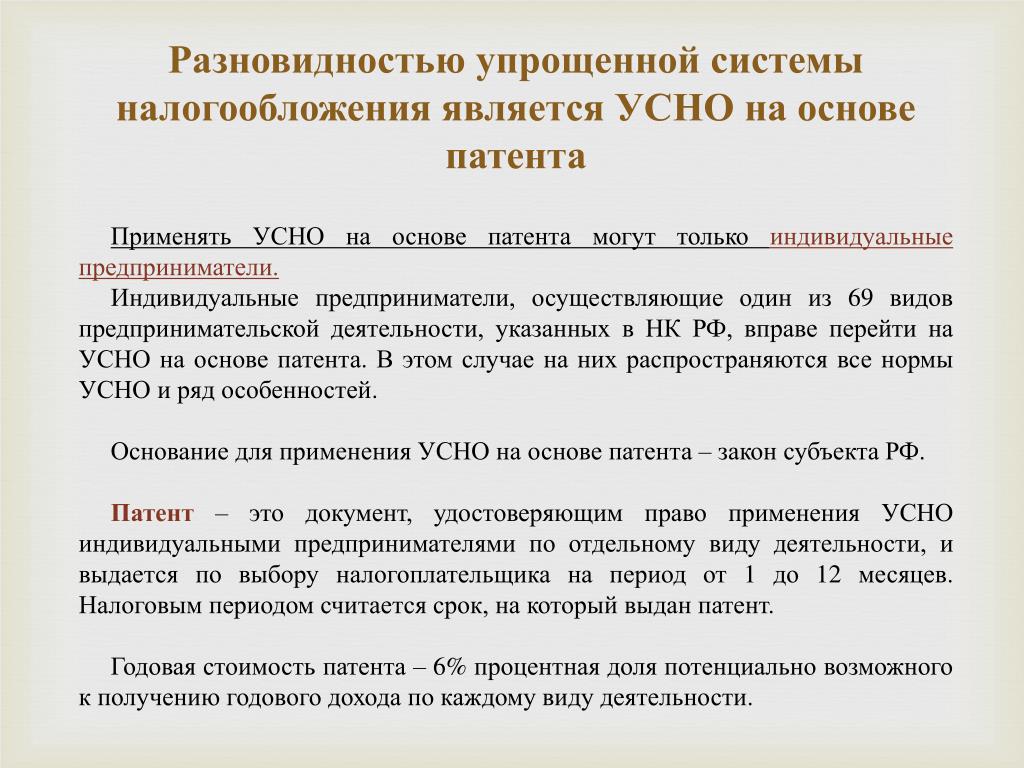

ПСН – это особый налоговый режим, которым применяется только к некоторым видам деятельности предпринимателя.

Этим, в том числе, ПСН отличается от УСН и ОСНО. Ведь упрощенная и общая системы налогообложения применяются ко всему бизнесу ИП, независимо от того, сколько в нем разных направлений. Все полученные доходы учитываются в одной налоговой базе.

Когда ИП проходит регистрацию, то он указывает в форме Р21001 коды ОКВЭД, соответствующие тем видам деятельности, которыми планирует заниматься. Обычно кодов несколько, редко кто ограничивается одним или двумя.

Если предприниматель сразу планирует работать на ПСН, то оформляет патент на какой-то вид деятельности. Остальные направления будут числиться на других налоговых режимах. По ним надо будет отчитываться, даже если деятельность по ним не ведется. Просто эти декларации будут нулевыми.

Таким образом, ИП на ПСН совмещает эту систему с общей или упрощенной (если он подал уведомление о переходе на УСН).

Как перейти на ПСН с УСН

Итак, мы разобрались, что если предприниматель оформил патент на какой-то вид деятельности из заявленных у него в ЕГРИП, то по остальным направлениям он должен отчитываться в рамках УСН или ОСНО.

А теперь рассмотрим другой вариант – после регистрации ИП в течение 30 дней подал уведомление о переходе на упрощенную систему. То есть он числится только плательщиком УСН, работает в рамках этого режима и платит по нему налоги.

Предположим, расчет налоговой нагрузки показал, что ему выгоднее работать на патенте. Как перейти на ПСН, если ИП уже является плательщиком упрощенки?

В зависимости от того, какие виды деятельности планируется перевести на ПСН, и в какое время года происходит переход, ответы будут разные.

Ситуация первая – ИП уже работает на УСН и хочет получить патент на новый вид деятельности. Запрета на это нет, надо только подать заявление о выдаче патента (см. письма Минфина от 07.03.2013 N 03-11-12/26 и от 24.01.2013 N 03-11-12/11). Срок указан в статье 346.45 НК РФ – за 10 дней до начала срока действия патента.

Строго говоря, переход с УСН в данном случае не происходит, ведь предприниматель продолжает вести деятельность в рамках упрощенки. Просто к этой деятельности добавляется еще одно направление, на которое оформляется патент. После этого надо вести раздельный учет по двум системам налогообложения: УСН и ПСН.

Просто к этой деятельности добавляется еще одно направление, на которое оформляется патент. После этого надо вести раздельный учет по двум системам налогообложения: УСН и ПСН.

Ситуация вторая – предприниматель работает на упрощенке, осуществляя несколько разных видов деятельности. Может ли он перейти в середине года с УСН на патент? Может, но только по отдельному виду деятельности, а по остальным он остается плательщиком упрощенного режима (письмо Минфина от 29.12.2020 N 03-11-03/4/116148).

Ситуация третья – ИП в 2021 году является плательщиком УСН, но осуществляет только один вид деятельности. Можно ли перейти на патент по тому же направлению, то есть по сути отказаться от упрощенного режима?

Это зависит от того, когда именно предприниматель хочет перейти на ПСН. Переход с УСН на патент в середине года по одному и тому же виду деятельности (если это единственное направление бизнеса) не допускается.

Почему? Дело в том, что предприниматель не может полностью уйти в середине года с УСН. А это по факту произойдет, если ИП хочет перевести на патент единственный вид деятельности. В таком случае надо дождаться окончания текущего года и подать уведомление об отказе от упрощенки. Переход в начале года с УСН на патент по единственному виду деятельности разрешен.

А это по факту произойдет, если ИП хочет перевести на патент единственный вид деятельности. В таком случае надо дождаться окончания текущего года и подать уведомление об отказе от упрощенки. Переход в начале года с УСН на патент по единственному виду деятельности разрешен.

Интересно, что по этому вопросу Минфин выражал разные точки зрения. Сначала (в письме от 16.05.2013 № 03-11-09/17358) на вопрос, можно ли перейти с УСН на патент по единственному виду деятельности в середине года, ведомство отвечало положительно. Предполагалось, что предприниматель формально остается плательщиком УСН, просто не будет вести на этом режиме никакой деятельности.

Но позже Минфин пришел к выводу, что в таком случае происходит фактический отказ от упрощенного режима, а это не допускается статьей 346.13 НК РФ. Поэтому более поздние письма министерства (например, от 20.08.2019 № 03-11-11/63550), а также письмо ФНС № СД-4-3/18795@ от 20.09.2017 запрещают переход с УСН на патент по единственному направлению в середине года.

Бесплатная консультация по налогам

Выводы

Итак, мы разобрались в вопросе, когда можно перейти с УСН на патент в 2021 году. Еще раз кратко подведем итоги.

- Если ИП ведет бизнес на упрощенке и планирует добавить к нему новый вид деятельности, то может получить на него патент в любое время года.

- Предприниматель, который осуществляет в рамках УСН несколько видов деятельности, и хочет перевести на ПСН некоторые из них, тоже вправе это сделать в любое время.

- Если предприниматель работает на УСН по единственному виду деятельности, то получить на него патент он может только с нового года. Для этого ему надо подать уведомление об отказе от упрощенного режима.

Переход с УСН + ЕНВД на Общую систему налогообложения

8 Апреля 2021

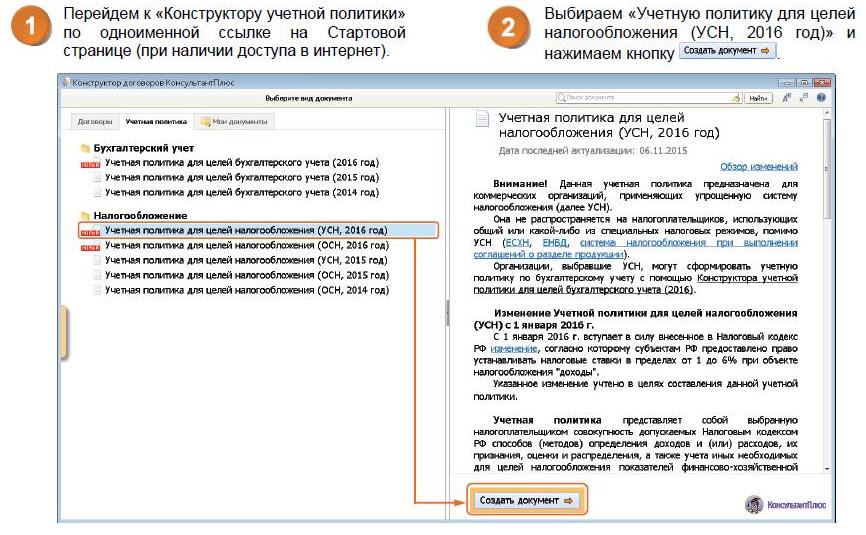

При переходе с УСН (Доходы минус расходы) + ЕНВД на Общую систему налогообложения, необходимо начать с изменения системы налогообложения в настройках организации.

Главное – Налоги и отчеты – Система налогообложения – История изменений

Создаем новую запись с января 2021 года. Возможности применения ЕНВД нет.

При применении УСН учет ведется по данным бухгалтерского учета, на общей системе налогообложения учет ведется и по налоговому учету. Если открыть общую ОСВ по 01.01.2021, в настройках показателей включаем данные налогового учета (НУ), увидим, что на текущий момент в базе есть только данные по бухгалтерскому учету (БУ).

По всем счетам, на которых предусмотрен налоговый учет необходимо внести эти сведения. Раздел «Главное» — Помощник ввода остатков.

Находим счет, по которому нужно внести данные по налоговому учету, левой клавишей мыши нажимаем два раза.

Открывается журнал документов ввода остатков. Создаем новый документ. Устанавливаем режим ввода остатков, отключаем бухгалтерский учет. Дата документа теперь редактируется, ставим 31. 12.2020 года.

12.2020 года.

В документах ввода остатков по налоговому учету указывается вся аналитика, предусмотренная на счетах бухгалтерского учета.

Проводки формируются только по налоговому учету.

В результате мы получаем ОСВ с показателями БУ и НУ.

Проверяйте ОСВ по счетам, в разрезе всех субконто, предусмотренных на счете.

Если на конец 2020 года на складах организации остались товары, приобретенные с НДС (был включен в стоимость), а так же, счета-фактуры по этим поступлениям есть в наличии, суммы НДС по таким товарам мы можем принять к вычету.

Для восстановления НДС оформляется два документа: Операция и Отражение НДС к вычету.

Создаем операцию по Дт 19.03 Кт 41.01 на сумму НДС по каждому товару, по каждому поступлению.

НДС к вычету принимается документом Отражение НДС к вычету

Отмечаем галочки как указано на рисунке ниже.

Заполняем закладку товары. Предусмотрена возможность автоматического заполнения по документу расчетов.

Предусмотрена возможность автоматического заполнения по документу расчетов.

Более подробная информация по переходу с УСН на ОСН, особенности учета основных средств, расходов на зарплату представлена по ссылке.

Статью подготовила Ворок Евгения, старший специалист линии консультаций компании «ИнфоСофт»

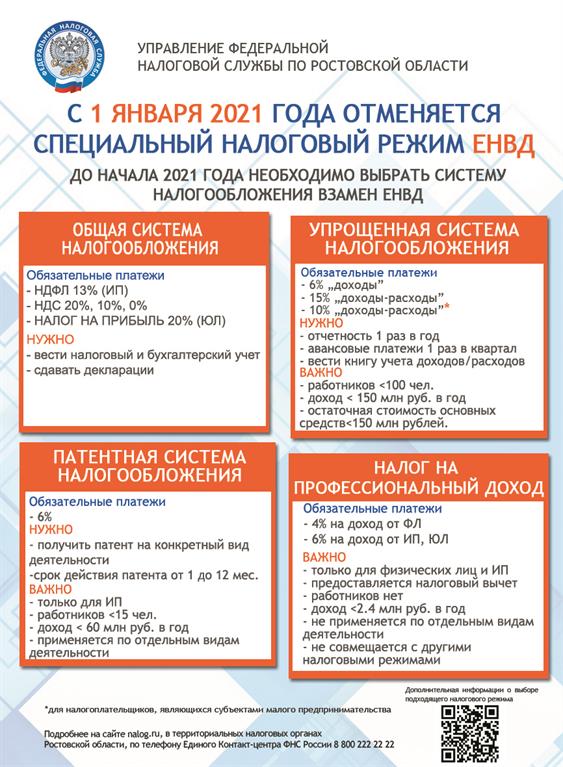

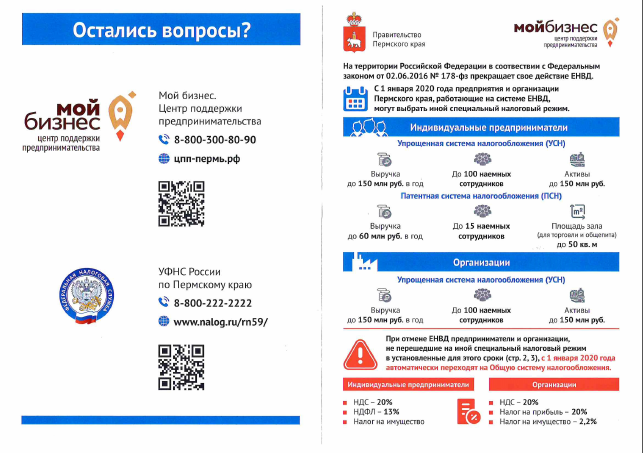

С 1 января 2021 года система налогообложения Единый налог на вменный доход прекращает свое действие, и еще остается время выбрать иную систему налогообложения

Напомним, что с 1 января 2021 года на территории Российской Федерации отменяется специальный налоговый режим — система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД).

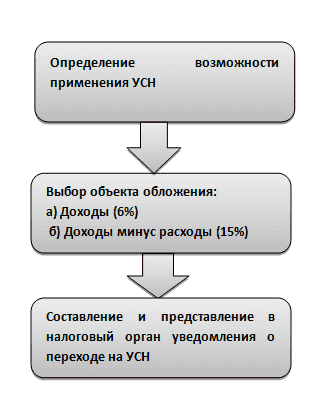

Налогоплательщики ЕНВД вправе перейти на иные режимы налогообложения. Так, юридические лица могут перейти на общую систему налогообложения или упрощенную систему налогообложения (УСН).

Индивидуальные предприниматели могут выбрать патентную систему налогообложения (ПСН). Организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями, вправе применять единый сельскохозяйственный налог (ЕСХН). Более подробное описание каждого налогового режима в памятке «Выбери налоговый режим».

Для того, чтобы разобраться в особенностях применения каждого специального режима, можно воспользоваться электронным сервисом, разработанным Федеральной налоговой службой в помощь налогоплательщикам: Налоговый калькулятор — Выбор подходящего режима налогообложения.

Для перехода на иные специальные налоговые режимы с 1 января 2021 года необходимо подать следующие документы:

— при переходе на УСН — уведомление по форме № 26.2 в срок не позднее 31 декабря 2020 года;

— при переходе на ПСН — заявление на получение патента по форме № 26.5-1 в срок не позднее, чем за 10 дней до начала применения ПСН;

— при переходе на ЕСХН — уведомление по форме № 26. 1-1 в срок не позднее 31 декабря 2020 года.

1-1 в срок не позднее 31 декабря 2020 года.

Уведомление (заявление) о применении выбранного режима налогообложения можно подать через Личный кабинет индивидуального предпринимателя, Личный кабинет юридического лица, почтовым отправлением с описью вложения или лично в Инспекцию Федеральной налоговой службы.

Обращаем внимание, что налогоплательщики, не сделавшие в установленные сроки выбор в пользу того или иного налогового режима, автоматически будут переведены с 1 января 2021 года на общую систему налогообложения.

Консультации по вопросам систем налогообложения можно также получить в кемеровском Центре поддержки предпринимательства г. Кемерово по горячей линии 8 (3842) 78-06-06.

Выбери налоговый режим

. pdf 1141 кб

pdf 1141 кб

С 2021 года отменяется ЕНВД :: Krd.ru

Администрация Карасунского внутригородского округа г. Краснодара и ИФНС России № 5 по г. Краснодару напоминают о необходимости применения с 01 января 2021 года иных систем налогообложения в связи с отменой режима в виде ЕНВД:

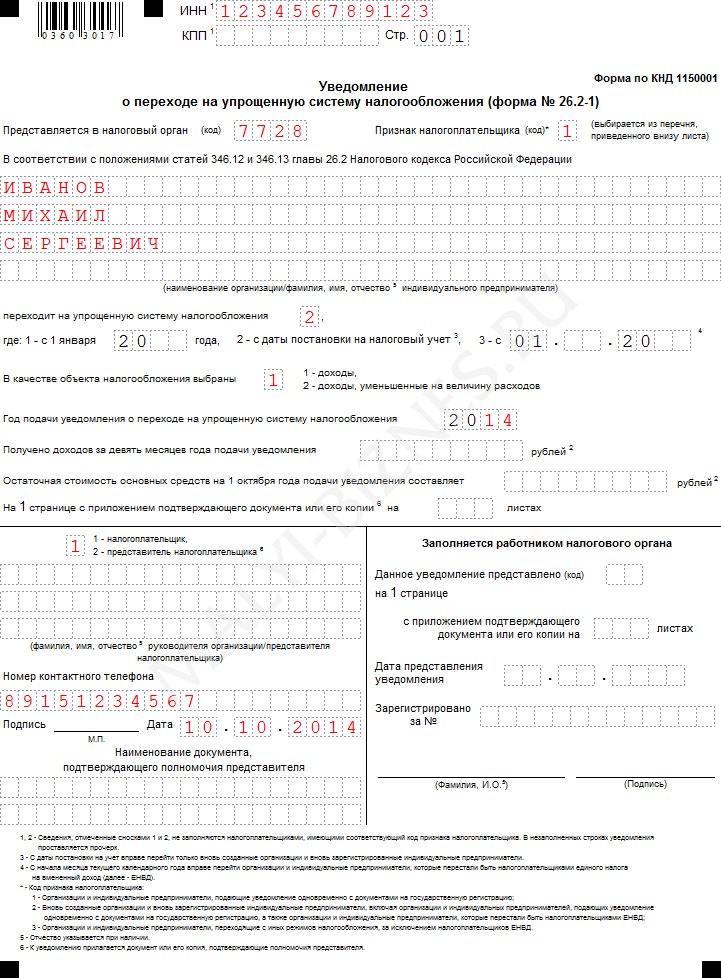

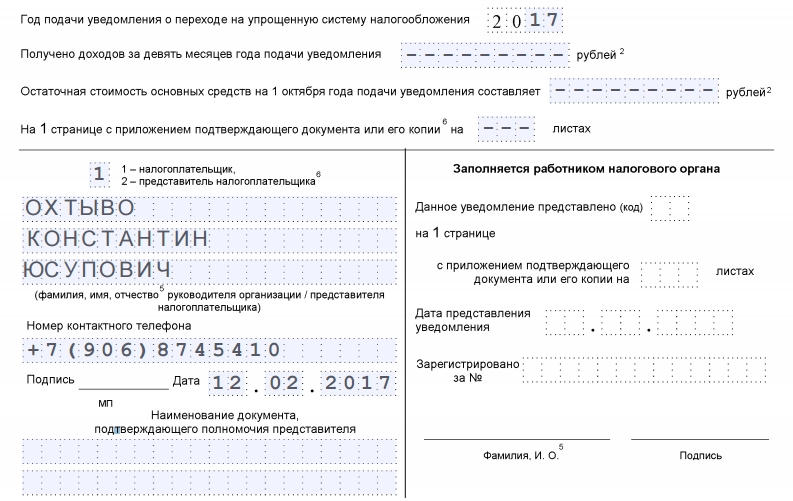

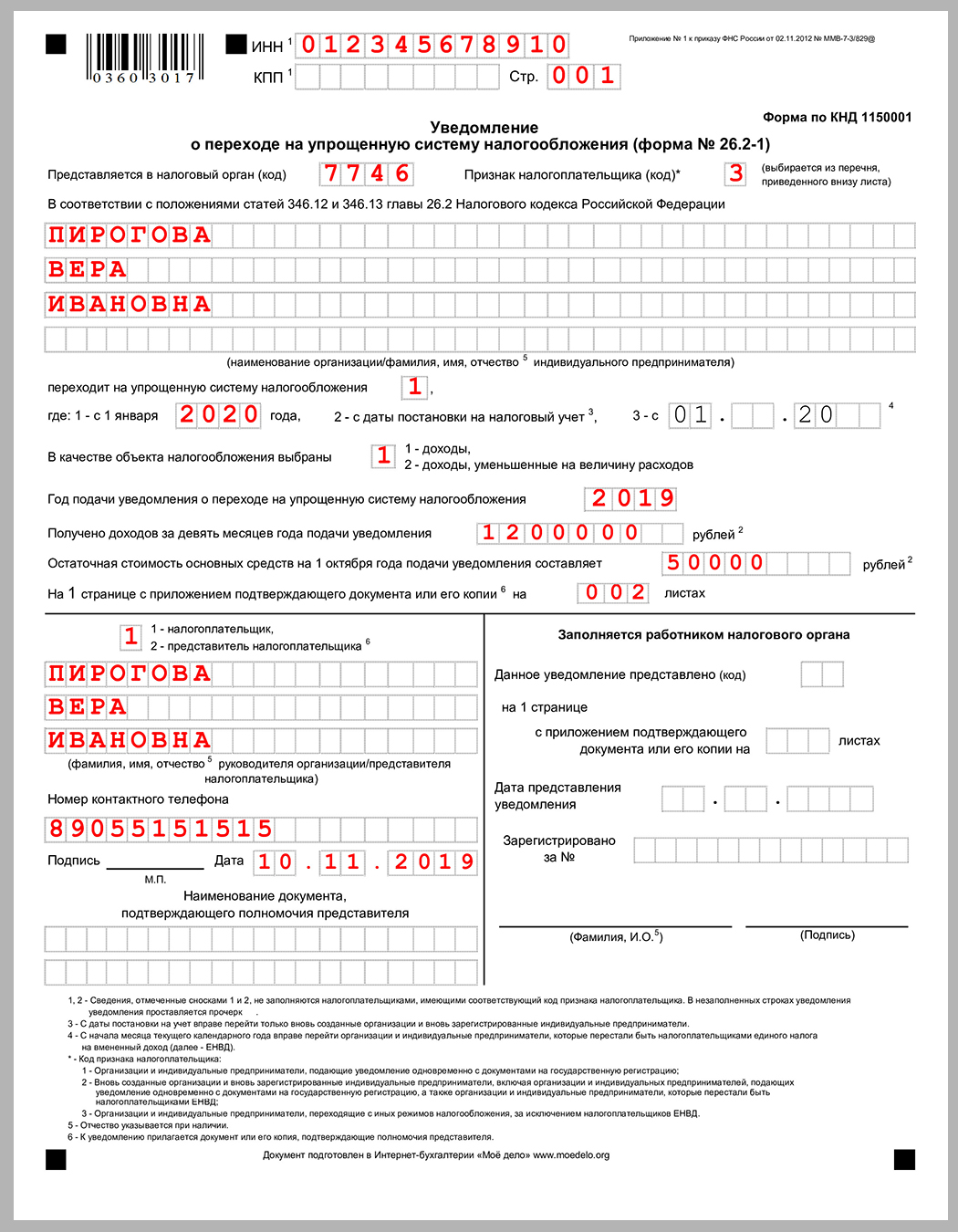

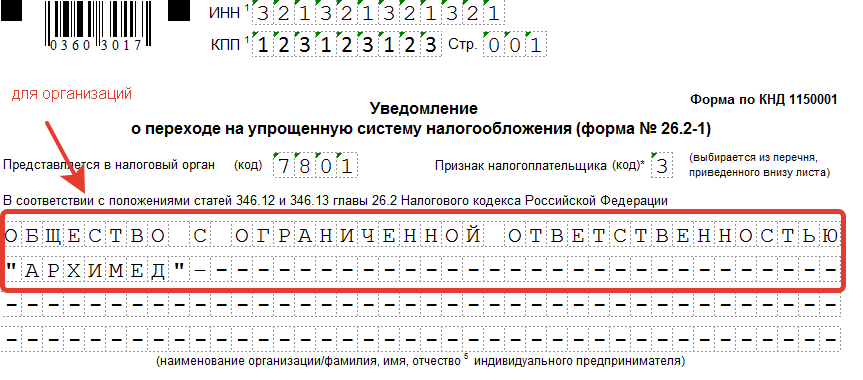

— упрощенной системы налогообложения (далее – УСН). Для перехода необходима подача налогоплательщиком уведомления о переходе на упрощенную систему налогообложения (форма № 26.2-1) в срок не позднее 31 декабря 2020 года.

Вместе с тем, организации и индивидуальные предприниматели, которые в 2020 году совмещают ЕНВД и УСН, после 01 января 2021 года продолжат применять УСН по всем видам своей деятельности без необходимости подачи в налоговый орган отдельного уведомления;

— патентной системы налогообложения (далее – ПСН). Постановка на учет осуществляется посредством подачи заявления на получение патента (форма №26. 5-1) не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения — 18 декабря 2020 года;

5-1) не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения — 18 декабря 2020 года;

— налог на профессиональный доход (далее – НПД) для индивидуальных предпринимателей и физических лиц, не имеющих работодателей, не привлекающих наемных работников по трудовым договорам. Заявление о постановке на учет в качестве плательщика НПД подается через бесплатное мобильное приложение «Мой налог». Датой постановки на учет является дата направления в налоговый орган указанного заявления — 01 января 2021 года;

— общей системы налогообложения (уплата НДФЛ, НДС и иных налогов), на которую переход с ЕНВД с 2021 года произойдет в автоматическом режиме, если в установленные НК РФ сроки не поступят уведомления и заявления о применении иного специального налогового режима.

С 01.01.2021 произойдет автоматическое снятие налогоплательщиков с учета в качестве плательщиков ЕНВД без подачи (направления) заявления о снятии с учета в качестве налогоплательщика ЕНВД и без направления налоговыми органами уведомления о снятии налогоплательщика с учета в качестве налогоплательщика ЕНВД.

Способы представления уведомления по форме № 26.2-1 и заявления по форме №26.5-1 в налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя: лично или через уполномоченного представителя, по почте заказным письмом или в электронной форме по телекоммуникационным каналам связи с применением квалифицированной электронной подписи, в том числе через размещенный на сайте ФНС России www.nalog.ru сервис «Личный кабинет налогоплательщика индивидуального предпринимателя» в разделе «Моя система налогообложения».

Читайте новости Краснодара в нашем канале Telegram

С 1 января 2021 года отменяется система налогообложения в виде единого налога на вмененный доход

С 1 января 2021 года отменяется система налогообложения в виде единого

налога на вмененный доход. Об этом напомнила начальник

Инспекции Федеральной налоговой службы по городу Набережные Челны Диана

Сагетдинова.

Она пояснила, что налогоплательщикам

не надо подавать заявление на снятие с учета на ЕНВД, это произойдет

автоматически. Налогоплательщик вправе выбрать другие виды спецрежимов. Организации

Налогоплательщик вправе выбрать другие виды спецрежимов. Организации

и индивидуальные предприниматели могут выбрать упрощенную систему налогообложения (УСН) или общую

систему налогообложения. Кроме того, индивидуальные

предприниматели вправе перейти на патентную систему налогообложения (ПСН) или

на уплату налога на профессиональный доход (НПД).

«Федеральной налоговой службой

создан информационный сервис, где налогоплательщик может задать свои параметры,

и система сама определит самый оптимальный вариант системы налогообложения», — сказала Диана Сагетдинова.

Она

отметила, что при выборе УСН индивидуальные предприниматели освобождаются от

уплаты тех же налогов что и при ЕНВД. Организации освобождаются от уплаты

налога на добавленную стоимость (НДС), налога на имущество и налога на прибыль.

ндивидуальные предприниматели – от НДС, налога на имущество и налога на доходы

физических лиц (НДФЛ).

«Если налогоплательщики до конца

года не выберут специальный налоговый режим, то они автоматически будут

переведены на общую систему налогообложения» — предупредила начальник налоговой инспекции.

Она

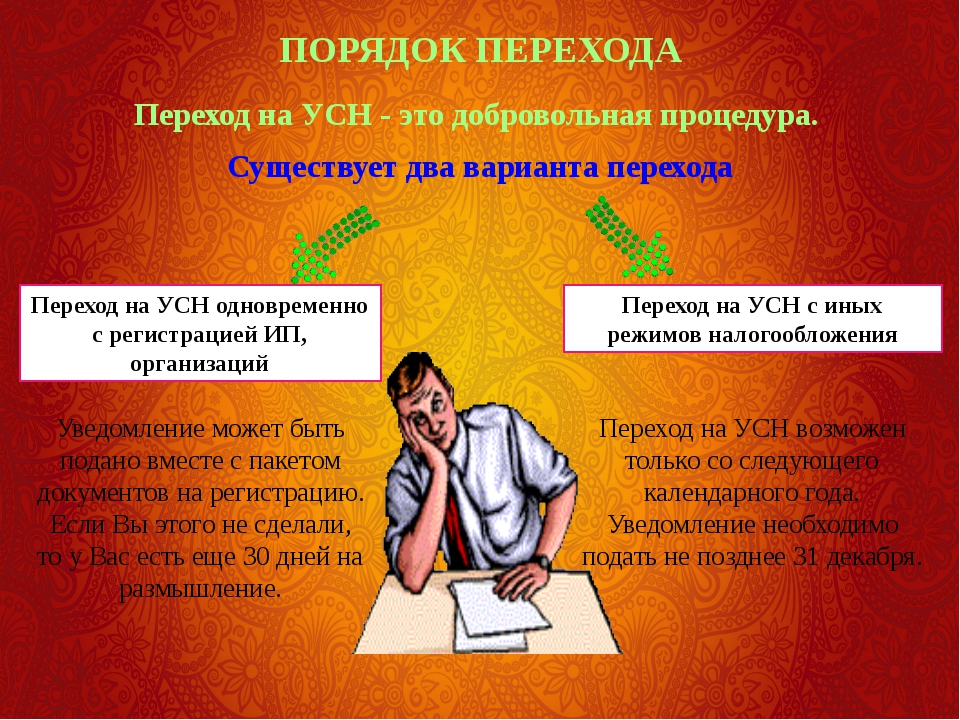

пояснила, что УСН — это самый

распространенный налоговый режим. Переход осуществляется в добровольном порядке.

Перейти на УСН можно только с начала нового года. Для этого необходимо уведомить

налоговый орган не позднее 31 декабря 2020.

Индивидуальные

предприниматели, кроме УСН, могут применить патентную систему налогообложения

(ПСН), который максимально похож на ЕНВД. Для получения патента нужно подать заявление

в инспекцию по месту жительства не позднее чем за 10 рабочих дней до

предполагаемого перехода на ПСН, то есть до 17 декабря 2020 года. Заявление можно

подать лично, по почте или на сайте налоговой через личный кабинет.

По УСН заявления

принимаются до 31 декабря 2020 года. «При выборе

УСН, согласно закону Республики Татарстан, ставка будет применяться 10% вместо

15%. Также изменения внесены в ст.346.25 Налогового Кодекса РФ, исходя из

которого расходы, понесенные в период пользования ЕНВД на приобретение товаров

для перепродажи, налогоплательщики могут учесть после перехода на УСН по мере реализации

товаров», — пояснила Диана

Сагетдинова.

Она сообщила,

что на сегодняшний день в Набережных Челнах на ЕНВД находятся 542 организации,

а также 7258 индивидуальных предпринимателей. «Пока на упрощенную систему перешли всего 1833 налогоплательщиков»,

— констатировала начальник налоговой инспекции.

В качестве

выгодного режима она отметила налог на самозанятых. «Там есть определнные условия, которые должны соблюдаться. Нельзя

привлекать работников и доход не должен превышать 2,4 млн руб в год. Ставка

налога здесь 4% для физических лиц и для юридических лиц 6%», — заметила

она.

При использовании информации просьба ссылаться на Управление информационной политики и по связям с общественностью.

Отмена ЕНВД в 2021 году: как подготовиться предпринимателю

О чем вы узнаете:

Предпринимателям на “вмененке” не стали продлевать режим налогообложения в связи с коронавирусом: по последним новостям отмена ЕНВД состоится в 2021 году. Какую систему выбрать для перехода владельцам бизнеса с единым налогом, будет ли для них государственная поддержка, расскажем в этой статье.

Последние новости про отмену ЕНВД в 2021 году

В первый день 2021 года в России отменят ЕНВД. Предпринимателям необходимо до этого времени перейти на другой вид налогообложения, иначе они автоматически станут плательщиками по общей системе, самой невыгодной.

Премьер-министр Михаил Мишустин заявил в ноябре 2020 года, что отмена ЕНВД в 2021 году — вопрос решенный, поэтому предпринимателям не стоит ждать послаблений и внезапных новостей о продлении.

Новости об отмене касаются огромного числа владельцев малого и микробизнеса. Так, счетная палата заявляет, что в России ЕНВД используют 1,93 млн предпринимателей и ООО. Причем ИП из этого количества 1,7 млн.

В связи с отменой ЕНВД в 2021 году экономисты раскололись на два лагеря:

- “против” отмены;

- “за” замену “вмененки” другими налогами.

Против отмены ЕНВД выступил глава счетной палаты Алексей Кудрин. Он считает, что пострадают предприниматели, которые не смогут без потери денег перейти на УСН или патент. Ведь “упрощенка” требует ведения бухгалтерии, а патент подходит далеко не всем, кто использовал ЕНВД. Эксперты настаивают, что при отмене ЕНВД необходимо расширить условия господдержки для предпринимателей, иначе это станет причиной закрытия малых магазинов.

Ведь “упрощенка” требует ведения бухгалтерии, а патент подходит далеко не всем, кто использовал ЕНВД. Эксперты настаивают, что при отмене ЕНВД необходимо расширить условия господдержки для предпринимателей, иначе это станет причиной закрытия малых магазинов.

Поддержка малого бизнеса: госпрограммы 2020 года >>

Другие экономисты, в частности, профессор кафедры национальной и региональной экономики РЭУ им. Г. В. Плеханова Надежда Седова, считают, что прекратить действие ЕНВД пора, так как это увеличит отчисления в бюджеты.

Эксперты «за» отмену ЕНВД подчеркивают, что многие ИП и ООО и так лишились (или лишатся) возможности применять «вмененку» из-за внедрения маркировки (бизнес, который торгует обувью, текстилем и одеждой, алкоголем и т.д).

Что же касается планов по отмене ЕНВД, то на конец ноября 2020 года решение остается прежним — налог не будут сохранять.

Программа для магазинов Class365 ускорит выписку документов и исключит возможные ошибки при заполнении. Позволит вам автоматизировать налоговую и бухгалтерскую отчетность, а также контролировать денежные потоки в компании. Ознакомьтесь со всеми возможностями программы для автоматизации магазина бесплатно >>

Позволит вам автоматизировать налоговую и бухгалтерскую отчетность, а также контролировать денежные потоки в компании. Ознакомьтесь со всеми возможностями программы для автоматизации магазина бесплатно >>

На каком основании и с какого числа отменят ЕНВД

Согласно закону от 02.06.2016 № 178-ФЗ, ЕНВД отменят с 01.01. 2021 года.

Несколько раз в закон вносили изменения, и дату переносили, пока не остановились на 01.01.21.

Скачать 178-ФЗ можно по ссылке >>

Самая глобальная причина отмены ЕНВД заключается во введении онлайн-касс.

“Вмененка” существует с 90-х годов, когда предприниматели всячески изворачивались, чтобы скрыть свою прибыль. Логика правительства была проста: если прибыль предприниматель может скрыть, то торговую площадь и сотрудников скрыть не так просто. Поэтому пусть выбирает эту систему и платит минимум.

С введением онлайн-касс контролировать предпринимателей стало проще — фискальные документы направляются в ФНС с режиме реального времени.

Календарь бухгалтера на 2021 год >>

Что делать предпринимателям на ЕНВД до 1 января 2021 года

Из-за прекращения действия ЕНВД предпринимателям необходимо будет перейти в другую систему налогообложения.

Компании и ИП, применяющие ЕНВД, обязаны до 31 декабря определиться с новым типом налогообложения и подать необходимое заявление по форме. Однако лучше не ждать последний день старого года, так как даже при подаче заявлений через интернет возможны сбои.

Например, для УСН по форме 26.2-1, на патент — по форме 26.5-1.

Если для ИП подходит режим самозанятости, то писать заявление не нужно, следует просто скачать приложение на смартфон “Мой налог” и зарегистрироваться через него.

Подробнее об особенностях регистрации в качестве самозанятого читайте тут>>

Будет ли продление ЕНВД до 2024 года

Нет, на декабрь 2020 года ничего не предвещает возможность продления. Периодически в интернете всплывают слухи, что ЕНВД будет продлен. Однако фактически в Правительстве неоднократно подчеркивали, что от ЕНВД планируют отказаться, так как другие режимы работают эффективнее.

Однако фактически в Правительстве неоднократно подчеркивали, что от ЕНВД планируют отказаться, так как другие режимы работают эффективнее.

К сожалению, пока не идет речь о государственной поддержке ООО и ИП в связи с переходом на другую систему налогообложения. Власти считают, что малый бизнес продолжает получать господдерку на фоне распространения коронавирусной инфекции, и этого достаточно.

О том, как узнать на какой системе налогообложения находится организация, читайте тут >>

Какую систему налогообложения выбрать для перехода

При отмене ЕНВД с 2021 года плательщикам этого режима надо подобрать другую систему налогообложения. Написать заявление на переход надо в конце 2020 года. Иначе автоматически предприниматель с ЕНВД перейдет на общую систему, которая подразумевает полное ведение бухгалтерии.

Напомним, что в России предусмотрены такие варианты систем:

- общая система, при которой надо платить НДС и налог на прибыль для юрлиц или налога на доходы физлиц для ИП;

- спецрежимы: УСН, ЕСХН, патентная система и налог на профдоход (налог для самозанятых).

Юрлица могут перейти только на УСН и ЕСХН, либо заявление не писать и автоматически стать плательщиками по общей схеме.

Подробно о том, как бывшим плательщикам ЕНВД работать на ОСН и платить НДС, читайте тут>>

Индивидуальным предпринимателям доступен переход на режимы, указанные выше. Плюс, если особенности работы позволяют, можно стать плательщиком налога на профдоход или патентной системы.

Последние два варианта подходят для предпринимателей с микробизнесом, однако возможности перехода зависят от рода деятельности.

Сервис для автоматизации работы магазина Class365 позволит сформировать максимально подробные отчеты для ведения отчетности. Личный календарь для важных событий поможет сдавать всю налоговые и бухгалтерские документы в установленные сроки. Попробуйте полную версию программы для автоматизации магазина бесплатно >>

ПСН

Список разрешенных работ для ПСН составляют местные власти. Обычно в него входят в том числе розничная торговля в магазине площадью до 50 квадратных метров, деятельность общепита и разные бытовые услуги.

Подробная инструкция по переходу с ЕНВД на патент и полезные советы для ИП>>

Налог на профдоход

Работа в качестве самозанятого разрешена предпринимателям, которые не имеют наемных работников, а также делают что-то своими руками. В том числе на продажу.

Таким образом, если у предпринимателя был оформлен ЕНВД на магазинчик товаров собственного изготовления, можно перейти на налог на профдоход. Другой пример — парикмахерская с одним работником (ИП), которая может также перейти после отмены ЕНВД на самозанятость.

Учитывая, что заявление о переходе платить не надо, можно зарегистрироваться через приложение “Мой налог” даже 31.12.2020.

Производственный календарь на 2021 год >>

УСН

Небольшим компаниям и предпринимателям с магазинами площадью больше 50 квадратных метров после отмены ЕНВД доступно меньше вариантов льготного налогообложения.

Наиболее очевидный вариант — УСН “Доходы” и “Доходы минус расходы”.

УСН “Доходы” предусматривает ставку в 6% на доходы практически во всех регионах России. Однако для Крыма и Севастополя предусмотрены льготные ставки, до 2%. В Чечне ставка УСН варьируется от 1 до 6% (зависит от количества сотрудников).

Однако для Крыма и Севастополя предусмотрены льготные ставки, до 2%. В Чечне ставка УСН варьируется от 1 до 6% (зависит от количества сотрудников).

Вид режима “Доходы минус расходы” предполагает, что предприниматель ведет бухгалтерию — не только по доходам, но и правильно оформляет все затраты на ведение бизнеса.

В 2021 году в России ставка этого вида УСН составляет 15%, но 78 регионов РФ снизили ее (варианты ставки от 5 до 15% для разного вида бизнеса).

Какую бы систему налогообложения не выбрал предприниматель, с 2021 года ему придется вести книгу учета доходов и расходов (КУДиР). Исключение — ООО на ОСНО.

Специально для автоматизации заполнения этой отчетности была разработала программа от Класс365. Она сама заполняет книгу из документов по доходам и расходам, позволяет редактировать записи и печатать КУДиР. Узнать больше об этой программе вы можете по ссылке>>

Как с ЕНВД перейти на упрощенку (УСН)

При отмене ЕНВД с 2021 года и переходе на УСН коммерческим фирмам и предпринимателям следует направить в налоговые органы заявление установленной формы — “Уведомление о переходе на упрощенную систему налогообложения”. Форма этого документа установлена приказом ФНС России от 02.11.2012 № ММВ-7-3/829@ (п. 2 ст. 346.13 НК РФ).

Форма этого документа установлена приказом ФНС России от 02.11.2012 № ММВ-7-3/829@ (п. 2 ст. 346.13 НК РФ).

Уведомление о переходе на новый налоговый режим можно направить лично в налоговую инспекцию, либо по почте или в цифровом виде (приказ ФНС России от 18.01.2013 № ММВ-7-6/20).

Если налогоплательщик уже применяет упрощенку по остальным видам деятельности, то можно не писать новое заявление. В ФНС утверждают, что снимут предпринимателя с ЕНВД автоматически.

Как с ЕНВД перейти на патент (ПСН)

Патентная система кардинально отличается от других и ближе всего к ЕНВД по типу расчета. Ведь предприниматель считает выручку, основываясь на потенциальном годовом доходе (его рассчитало государство заранее для конкретного региона и сферы деятельности).

Собственно, в ЕНВД так же устроен налог: реальную выручку для формирования налога учитывать не надо.

Для работы по патентной системе необходимо подать заявление на получение патента до 17 декабря 2020 года (заявление на получение патента по форме № 26. 5-1, в срок не позднее, чем за 10 дней до начала применения ПСН).

5-1, в срок не позднее, чем за 10 дней до начала применения ПСН).

ИП при переходе на патент с ЕНВД обязан заполнить один из вариантов форм:

- по приказу ФНС от 11.07.2017 № ММВ-7-3/544;

- в письме ФНС от 18.02.2020 № СД-4-3/2815.

Напоминаем, что на ПСН ведется КУДиР. Однако на этой системе налогообложения отчетность носит ограниченный характер, так как в нее вносят только доходы без расходов.

Большим помощников в ведении КУДиР и ее своевременном заполнении станет программа Класс365. Она автоматически вносит в книгу всю информацию о доходах из первичных документов. Все записи указываются в хронологическом порядке, при этом их можно редактировать, удалять и добавлять новые. Попробовать в работе программу Класс365 для заполнения КУДиР вы можете прямо сейчас>>

Как с ЕНВД перейти на ЕСХН

ЕСХН — льготный для сельхозпроизводителей, поэтому сложно представить случаи, когда предприниматель, имея возможности использования ЕСХН, умышленно использовал “вмененку”.

Однако, если такое случилось, то перейти на ЕСХН необходимо через уведомление, отправленное в УФМС до 31.12.20 (но лучше — раньше, чтобы убедиться, что форма заполнена правильно).

Если срок нарушен, то перейти на ЕСХН будет невозможно. И предприниматель рискует снова оказаться в системе ОСНО и платить самые высокие налоги из возможных, вести бухгалтерию.

Форма уведомления № 26.1-1 о переходе на ЕСХН введена Приказом ФНС от 28.01.2013 № ММВ-7-3/41@.

В форме необходимо указать долю дохода от продажи сельхозпродукции собственного производства (или от услуг производителям товаров из области сельского хозяйства) за 2019 год.

Необходимо будет указать эти сведения за последний отчетный период (для компаний, а также ИП в области рыболовства), либо на 1 октября 2020 года — всем остальным ИП.

Уведомление направляется в ФНС либо, по почте, либо через интернет.

Как с ЕНВД перейти на НПД

Для этого не нужно писать дополнительные заявления — достаточно скачать приложение “Мой налог” и заполнить всю информацию. Сделать это следует до 31 декабря 2020 года, но можно и в последние часы старого года, так как работа с приложением интуитивно понятна.

Сделать это следует до 31 декабря 2020 года, но можно и в последние часы старого года, так как работа с приложением интуитивно понятна.

Как совмещать спецрежимы

Налоговый кодекс РФ разрешает работать в рамках нескольких спецрежимов, используя для одного вида бизнеса определенный режим, для другого — еще один.

Однако есть нюансы. В таблице ниже показали, какие специальные режимы (из оставшихся после отмены ЕНВД) можно будет совмещать.

| Вариант | Можно ли совмещать | Статья НК РФ |

| УСН + ПСН | Разрешено | п. 1 ст. 346. 43 |

| УСН + ЕСХН | Нельзя | п. 3 ст. 346. 12 |

| ЕСХН + ПСН | Разрешено | п. 1 ст. 346. 43 |

| Режим самозанятости с другими системами | Нельзя | ч. 4, 5 ст. 15 ФЗ № 422-ФЗ |

Таким образом, нельзя совмещать режим самозанятости (как шутят предприниматели: выбрал этот режим — отрекись от других!). Кроме того, запрещено одновременно использовать ЕСХН и УСН.

Кроме того, запрещено одновременно использовать ЕСХН и УСН.

В остальных случаях (наиболее распространенный — УСН и патент), допустимо совмещение для сокращения налоговой нагрузки.

Преимущества патентной системы, как и “вмененки”, в отсутствии необходимости сдавать какие-то налоговые декларации. Однако УСН предусматривает сдачу декларации.

Так что предприниматель, решивший применять УСН и ПСН одновременно, должен понимать, что надо вести отчетность и вовремя сдавать декларации при УСН. Даже если доход равен нулю.

Несдача (даже нулевой) декларации карается штрафом по ст. 119 Налогового кодекса.

Что делать с онлайн-кассой при смене системы налогообложения

Когда совершается переход на новую систему, то от предпринимателя требуется не только написать заявление в Федеральную налоговую службу, но и разобраться с перерегистрацией кассовой техники.

Налоговики неоднократно напоминали, что при перерегистрации необходимо выполнить перенастройку с указанием нового режима. Этот реквизит является обязательным в соответствии с пунктом 1 ст. 4.7 54-ФЗ (закона об онлайн-кассах).

Этот реквизит является обязательным в соответствии с пунктом 1 ст. 4.7 54-ФЗ (закона об онлайн-кассах).

При отказе от перерегистрации кассы возможно привлечение предпринимателя к административной ответственности и штрафные санкции.

Подключим вашу

розничную кассу

к интернет-магазину

Бумажные чеки для розницы и электронные

чеки для интернет-магазина

на одной кассе!

- Экономия 20 000 руб на покупке второй онлайн-кассы

- Ваши бизнес будет соответствовать всем требованиям 54-ФЗ

- Можно подключить большинство

популярных онлайн-касс

Оставь заявку сейчас

и получи персональное предложение!

Как переписать в кассе информацию о новой системе налогообложения

Вариант 1. Смена налогового режима с ЕНВД на иной.

Перерегистрация кассового аппарата проводится в два этапа:

- В кассовом программном обеспечении или утилите регистрации, если вы используете 1С, перейдите в раздел Настройки -> Регистрация.

Далее следует выбрать кнопку “Изменить реквизиты ККТ”.

Далее следует выбрать кнопку “Изменить реквизиты ККТ”. - Выберите “Смена настроек ККТ”.

Выберите новую систему налогообложения, предварительно убрав галочку с ранее используемой системой. После проверки необходимо выбрать команду “Перерегистрация кассы”.

Далее ККТ выдаст чек — отчет, что параметры регистрации изменились. Сведения о перерегистрации отправятся налоговикам. В последующих чеках, которые будут выдаваться кассой, будет указана новая, выбранная, налоговая система.

Вариант 2. Перерегистрация кассы при совмещении режимов.

Организация или ИП могут совмещать два режима. В этом случае необходимо разделить товары в кассовой программе, чтобы без проблем работать с двумя системами одновременно.

Для этого следует разделить товары на категории и в каждой карточке товара написать систему взимания налогов. Однако есть проблема — в фискальном документе может быть указан только один вид системы. Поэтому товары из разных налоговых систем необходимо пробивать на разных кассах.

Как Закон о сокращении налогов и занятости изменил личные налоги?

Новый налоговый закон внес существенные изменения в налоговые ставки и налоговую базу по индивидуальному подоходному налогу. Далее следуют основные положения, за исключением тех, которые влияют только на доход от бизнеса.

Налоговые ставки и налоговые категории

Закон о сокращении налогов и занятости (TCJA) снизил установленные законом ставки налога почти на всех уровнях налогооблагаемого дохода и сместил пороговые значения для нескольких категорий подоходного налога (таблица 1). Как и в соответствии с предыдущим законодательством, налоговые категории индексируются с учетом инфляции, но с использованием другого индекса инфляции (см. Ниже).

Семейные пособия (личные освобождения, детский кредит)

TCJA отменил освобождение от уплаты личного и иждивенца. Вместо личных освобождений TCJA увеличил стандартный вычет, о чем говорится ниже. Вместо освобождения иждивенцев TCJA увеличил налоговый кредит на ребенка (CTC) и создал новый налоговый кредит в размере 500 долларов для иждивенцев, не имеющих права на получение налогового кредита на ребенка (таблица 2).

TCJA расширил CTC несколькими способами. Он увеличил максимальную сумму кредита на ребенка с 1000 до 2000 долларов, начиная с 2018 года.Он также увеличил возвращаемую часть кредита, но ограничил максимальный размер возвращаемого кредита до 1400 долларов на ребенка в 2018 году. Максимальный лимит возвращаемой суммы индексируется с учетом инфляции, а максимальная общая сумма кредита — нет. В отличие от прежнего закона, TCJA ограничивало право на получение кредита детьми, у которых есть действующий номер социального страхования.

TCJA распространил CTC на семьи с более высоким доходом, существенно повысив пороговые значения дохода, при которых кредит постепенно прекращается. Как и в соответствии с предыдущим законом, пороговые значения постепенного сокращения доходов не индексируются с учетом инфляции.

TCJA создал новый невозмещаемый кредит в размере 500 долларов США для других иждивенцев, включая детей, которые слишком стары, чтобы иметь право на CTC, студентов очных колледжей, других взрослых членов семьи, которым налогоплательщик оказывает значительную финансовую поддержку, и детей, которые будут в противном случае иметь право на налоговую льготу на ребенка в размере 2000 долларов США, но не иметь действующего номера социального страхования. Сумма в 500 долларов также не индексируется с учетом инфляции.

Сумма в 500 долларов также не индексируется с учетом инфляции.

Стандартные и детализированные вычеты

TCJA почти удвоил стандартный вычет (таблица 3).Как и прежде, стандартные суммы вычетов индексируются с учетом инфляции. Более крупные стандартные вычеты существенно сократят количество налогоплательщиков, решивших детализировать свои вычеты.

TCJA изменил структуру нескольких основных детализированных вычетов. Согласно предыдущему закону, составители списков могли требовать вычетов по всем государственным и местным налогам на имущество, а также по большему из них — подоходному налогу или налогу с продаж (с учетом общих ограничений по детализированным вычетам). TCJA ограничил детализированный вычет общих государственных и местных налогов до 10 000 долларов в год как для индивидуальных, так и для совместных заявителей, и не индексировал этот предел для инфляции.Согласно предыдущему закону, налогоплательщики не могут требовать вычета государственных и местных налогов из альтернативного минимального налога (AMT).

Согласно предыдущему закону, налогоплательщики могли вычитать проценты по ипотечным платежам, связанные с первым 1 млн долларов основной суммы долга, возникшего при покупке (или существенном ремонте) основного и дополнительного жилья, плюс первые 100 000 долларов долга собственного капитала. Для налогоплательщиков, берущих новые ипотечные кредиты после даты вступления в силу, TCJA ограничил вычет процентов на первые 750 000 долларов основной суммы кредита и отменил вычет процентов по долгу собственного капитала.

Ранее налогоплательщики могли вычесть из собственного кармана медицинские расходы (включая расходы на медицинское страхование), превышающие 10 процентов скорректированного валового дохода (AGI). В 2017 и 2018 годах TCJA разрешил вычеты из кармана медицинских расходов в размере более 7,5 процентов от AGI. После 2018 года применяется предыдущий закон в размере 10 процентов от порогового значения AGI.

TCJA отменил постепенное сокращение суммы допустимых детализированных вычетов (иногда называемой положением Pease). Это ограничение вступило в силу при AGI, превышающем 266 700 долларов для индивидуальных подателей и 320 000 долларов для налогоплательщиков, подающих совместные декларации.

Это ограничение вступило в силу при AGI, превышающем 266 700 долларов для индивидуальных подателей и 320 000 долларов для налогоплательщиков, подающих совместные декларации.

прирост капитала, дивиденды и альтернативный минимальный налог

TCJA сохранил льготные ставки налога на долгосрочный прирост капитала и квалифицированные дивиденды, а также 3,8-процентный налог на чистый инвестиционный доход (NIIT). NIIT применяется к процентам, дивидендам, краткосрочному и долгосрочному приросту капитала, арендной плате и роялти, а также к пассивному доходу от бизнеса. TCJA отделил пороговые значения налоговой ставки для прироста капитала и дохода от дивидендов от налоговых категорий для обычного дохода для налогоплательщиков с более высокими доходами (таблица 4).

TCJA сохранил индивидуальный AMT, но повысил уровни освобождения и поднял порог дохода, при котором освобождение AMT постепенно прекращается, что значительно сократит количество налогоплательщиков, подпадающих под действие AMT. Суммы освобождения и пороги поэтапного отказа продолжают индексироваться с учетом инфляции.

Суммы освобождения и пороги поэтапного отказа продолжают индексироваться с учетом инфляции.

Налог на наследство

TCJA удвоил освобождение от налога на наследство до 11,2 миллиона долларов для индивидуальных лиц и до 22,4 миллиона долларов для супружеских пар, а также продолжил индексирование уровней освобождения от инфляции (таблица 5).Максимальная ставка налога на недвижимость остается на уровне 40 процентов.

Штрафной налог в соответствии с Законом о доступном медицинском обслуживании

Начиная с 2019 года TCJA обнуляет индивидуальный штрафной налог в соответствии с Законом о доступном медицинском обслуживании (ACA). Ранее домохозяйства, не имеющие соответствующей медицинской страховки, должны были платить штраф в размере 2,5 процента дохода домохозяйства или 695 долларов на взрослого и 347,50 долларов на ребенка, но не более 2085 долларов. Согласно новому закону, лица, не участвующие в соответствующих планах медицинского страхования, не будут подвергаться штрафу, начиная с 2019 года. Поскольку меньшее количество людей получит бесплатное или субсидированное страховое покрытие в отсутствие штрафного налога, а уменьшенные расходы на налоговые льготы ACA и другие субсидии и льготы Medicaid намного превысят потерянный доход от установки нулевой ставки штрафного налога, чистый эффект позволит сократить дефицит федерального бюджета. Это положение не перестает действовать.

Поскольку меньшее количество людей получит бесплатное или субсидированное страховое покрытие в отсутствие штрафного налога, а уменьшенные расходы на налоговые льготы ACA и другие субсидии и льготы Medicaid намного превысят потерянный доход от установки нулевой ставки штрафного налога, чистый эффект позволит сократить дефицит федерального бюджета. Это положение не перестает действовать.

Индексирование инфляции

TCJA изменил меру, используемую для индексации инфляции, с индекса потребительских цен для всех городских потребителей (CPI-U) на связанный CPI-U.Цепной ИПЦ-U более точно измеряет изменения в благосостоянии потребителей в результате изменения цен, поскольку он учитывает людей, находящих замену товарам, цены на которые растут быстрее, чем другие. Таким образом, связанный CPI-U обычно увеличивается медленнее, чем традиционный CPI-U, что означает, что физические лица попадут в более высокие налоговые категории и что индексированные налоговые льготы (например, налоговые льготы на заработанный доход) будут увеличиваться медленнее, чем они могли бы есть по старой системе индексации. Изменение индексации является постоянным.

Изменение индексации является постоянным.

Закаты

Примечательной особенностью положений об индивидуальном налоге и налоге на наследство является то, что все они истекают после 2025 года, за исключением уменьшения штрафа ACA, изменения индексации инфляции и нескольких изменений в налоговой базе для дохода от бизнеса. Некоторые резервы истекают раньше (например, увеличенная вычитаемая сумма медицинских расходов применяется только к налоговым годам 2017 и 2018). Напротив, многие положения о налогообложении бизнеса не перестают действовать. Конгресс решил сделать отдельные положения временными, чтобы ограничить расходы на доходы TCJA до уровня, совместимого с общим ограничением на 10-летнюю потерю доходов в Резолюции Конгресса по бюджету, и для соблюдения бюджетных правил Сената в рамках процесса, используемого для принятия налоговый акт, не требующий увеличения дефицита федерального бюджета после десятого года.

Определение единой системы налогообложения

Что такое система фиксированного налога?

Фиксированный налог — это система, которая взимает одинаковую фиксированную процентную ставку с каждого гражданина независимо от его дохода. Большинство систем фиксированного налогообложения освобождают тех, кто живет за чертой бедности.

Большинство систем фиксированного налогообложения освобождают тех, кто живет за чертой бедности.

В некоторых штатах США используется фиксированная налоговая система, как и в нескольких странах, включая Россию, Латвию и Литву. Федеральное правительство США использует прогрессивную систему подоходного налога, в которой процент причитающихся налогов увеличивается вместе с доходом налогоплательщика.

У обоих методов есть свои плюсы и минусы.

Ключевые выводы

- Единый налог взимает одинаковую ставку дохода со всех налогоплательщиков.

- Налог с продаж — это пример фиксированного налога.

- В США используется прогрессивная налоговая система, при которой жители с более высокими доходами платят более высокий процент подоходного налога.

Понимание системы фиксированного налога

Налог с продаж — это пример фиксированного налога. Налог — это фиксированный процент от проданного продукта или услуги.Богатые или бедные, все платят одинаковую сумму. Законы о налоге с продаж обычно освобождают от налога товары первой необходимости, такие как продукты питания, чтобы снизить нагрузку на самых бедных потребителей.

Законы о налоге с продаж обычно освобождают от налога товары первой необходимости, такие как продукты питания, чтобы снизить нагрузку на самых бедных потребителей.

Фиксированный подоходный налог значительно проще прогрессивного налога. Налог взимается с денег по мере их внесения в домашнее хозяйство.

Хотя возможно любое количество изменений, фиксированный налог часто устраняет большинство налоговых льгот, таких как вычет процентов по ипотеке или налоговый кредит на детей. Обычно нет дополнительных налогов на проценты, прирост капитала или дивиденды.

По состоянию на 2020 год в девяти штатах США действует система фиксированного налога на прибыль. В их число входят Колорадо, Иллинойс, Индиана, Кентукки, Массачусетс, Мичиган, Северная Каролина, Пенсильвания и Юта. Ставки варьируются от 3,07% в Пенсильвании до 5,25% в Северной Каролине.

Налог FICA плоский, тоже

Налоги на социальное обеспечение и медицинское обслуживание также являются примерами фиксированных налогов. Сотрудники платят 6,2% от своего заработка в виде налога на социальное обеспечение до предельного уровня заработной платы в 137 700 долларов США с 2020 года с увеличением до 142 800 долларов США в 2021 налоговом году.

Сотрудники платят 6,2% от своего заработка в виде налога на социальное обеспечение до предельного уровня заработной платы в 137 700 долларов США с 2020 года с увеличением до 142 800 долларов США в 2021 налоговом году.

Это помечено как налог FICA в формах W-2 сотрудников. Самостоятельно занятые люди платят сопоставимый налог SECA за себя плюс долю работодателя от имени своих сотрудников.

Заработок выше этого уровня не облагается налогом. Из-за ограничения дохода налоговая система FICA не является прогрессивной.

Сотрудники также платят 1,45% своего заработка в Medicare, независимо от того, сколько они зарабатывают. Итак, как ни странно, часть налога FICA в рамках программы Medicare — это прогрессивный налог, а не фиксированный.

Сравнение фиксированной системы налогообложения и прогрессивной налоговой системы

| Система фиксированного налога | Прогрессивная налоговая система |

Фиксированный процент применяется ко всем уровням дохода. | Процентное соотношение увеличивается с ростом дохода. |

| Все платят по одинаковой ставке. | Более состоятельные налогоплательщики платят более высокие проценты. |

| Часто исключает вычеты и кредиты. | Расходы вознаграждаются вычетами. |

Плюсы и минусы единой системы налогообложения

Философия фиксированного подоходного налога направлена на решение проблемы, которую ее сторонники называют двойным налогообложением. То есть в прогрессивной системе налогообложения налоги могут взиматься с заработанного дохода, а также с дивидендов, процентов или прироста капитала в результате инвестирования (после налогообложения) дохода.

Единый налог обычно упрощает налоговый кодекс, облегчая его соблюдение.Критики отмечают, что к 2020 году Налоговый кодекс США будет включать около 9000 страниц нормативных актов плюс 81000 страниц, посвященных соответствующему прецедентному праву. В среднем налогоплательщик тратит 24 часа и 410 долларов в год на подготовку своих налоговых деклараций.

В среднем налогоплательщик тратит 24 часа и 410 долларов в год на подготовку своих налоговых деклараций.

Еще одно ощутимое преимущество — повышенная справедливость. Федеральная налоговая система не только сложна, но и подвержена интерпретации. Те, у кого самые опытные составители налоговой отчетности, часто платят меньше всего налогов.

Предложение о едином фиксированном налоге

Некоторые американские политики выступают за единую федеральную налоговую систему.Одно предложение поступило от сенатора-республиканца США Теда Круза, кандидата в президенты в 2016 году. Его план предполагал введение фиксированной ставки налога в размере 10%, повышение стандартного вычета до 10% и повышение личного освобождения до 4000 долларов. Ставка корпоративного налога была снижена до 16%.

По этому плану семья из четырех человек с доходом ниже 36 000 долларов будет освобождена от налогов. Семьи по-прежнему могут претендовать на некоторые существующие налоговые льготы, а также на вычеты на благотворительные взносы и проценты по ипотеке.

Сторонники

утверждают, что снижение максимальной ставки налога на прибыль путем перехода к более низкой фиксированной ставке налога стимулирует инвестиции в бизнес и привлекает лиц с высокими доходами, увеличивая общие налоговые поступления и экономическую стабильность.

Обратная сторона фиксированного налога

При использовании фиксированной налоговой системы доход может быть потерян, в зависимости от того, насколько высока эта фиксированная налоговая ставка. В 2019 финансовом году федеральные доходы составили 3,5 триллиона долларов, половина из которых пришлась на подоходный налог с населения, включая налоги на прирост капитала, дивиденды и проценты. Ставка может оказаться выше, чем это политически приемлемо, если система фиксированного налога попытается заменить этот доход.

Противники утверждают, что система фиксированного налога перенесет налоговое бремя на налогоплательщиков с низкими и средними доходами.

Фиксированный налог также может полностью отменить некоторые налоги, которые обычно платят более состоятельные люди, такие как налог на прирост капитала, дивиденды и процентный доход.

Кроме того, это могло бы значительно снизить налоги для самых богатых американцев. Ставки налога варьируются от 10% до 37% в 2021 году в зависимости от дохода.

Если предположить, что более часто используемые вычеты будут устранены, налоговое бремя может резко переместиться на нижний и средний классы.

Некоторые системы фиксированного налога в штатах позволяют обойти это, освобождая от уплаты налогов лиц, уровень дохода которых ниже определенного, и предлагая специальные льготы или налоговые льготы для налогоплательщиков с низким уровнем дохода.

Повышаются ли налоги в следующем году?

Проведите некоторое время на Reddit или Twitter, и вы можете обеспокоиться ростом налогов в следующем году из-за неправильно понятой диаграммы Объединенного комитета по налогообложению (JCT).

Диаграмма, созданная в декабре 2017 года, когда был принят Закон о сокращении налогов и занятости (TCJA), периодически просматривается в социальных сетях, поскольку, похоже, она показывает, что люди, зарабатывающие от 10 000 до 30 000 долларов США, начинают платить на больше налогов. в среднем, начиная с 2021 года, чем до принятия закона.

в среднем, начиная с 2021 года, чем до принятия закона.

См. Выделенные ниже ячейки, которые представляют собой оценки JCT для средних изменений федеральных налогов для тех, кто зарабатывает от 10 000 до 30 000 долларов США в 2021 году. То, что выделенные ячейки представляют собой положительные числа, а не отрицательные, как в группах с более высоким доходом, показывает, что более низкие -доходные группы начнут платить больше налогов в среднем в 2021 году:

Объединенный комитет по налогообложению

Но это не совсем так, говорит Гарретт Уотсон, старший аналитик налоговой политики. Подавляющее большинство людей получили снижение налогов, когда был принят закон, причем самые высокооплачиваемые люди получили большую льготу, чем люди с низкими доходами.Это не изменится в следующем году (взгляните на федеральные налоговые ставки в этом и следующем году).

Почему же тогда на графике показано повышение налогов для лиц с низкими доходами? Как и во всем, что связано с налогами в США, ответ сложен. Но, по сути, это увеличение можно отнести к индивидуальному штрафу в соответствии с Законом о доступном медицинском обслуживании, который был снижен до 0 долларов в 2019 году, говорит Уотсон.

Но, по сути, это увеличение можно отнести к индивидуальному штрафу в соответствии с Законом о доступном медицинском обслуживании, который был снижен до 0 долларов в 2019 году, говорит Уотсон.

Согласно ACA, лица, находящиеся в пределах от 100% до 400% федерального уровня бедности, имеют право на получение премиальных налоговых льгот для компенсации стоимости их планов медицинского обслуживания.Анализ JCT предполагает, что без индивидуального штрафа по мандату меньше людей с этим диапазоном доходов будут подписываться на страхование каждый год. Это означает, что меньше людей получит налоговые льготы, говорит Уотсон, что повлияет на среднюю налоговую ставку (как видно на диаграмме).

«Физические лица добровольно отказываются от страхования и соответствующих налоговых льгот, которые они могли бы получить в противном случае», — говорит Уотсон. «Это не сравнимо с прямым повышением налогов».

Некоторые скрытые положения в TCJA могут увеличить налоги

Хотя в TCJA нет ничего, что явно увеличивало бы налоговые ставки в 2021 году, в налоговом кодексе есть еще одно положение, которое может заставить некоторых людей платить больше, чем они было бы иначе, говорит Марк Мазур, директор Центра налоговой политики Urban-Brookings.

Закон изменил способ расчета инфляции в налоговом кодексе, что влияет на налоговые категории и право на некоторые вычеты. Вместо того, чтобы связывать инфляцию с традиционным индексом потребительских цен, как это было раньше, IRS теперь измеряет инфляцию с помощью так называемого «привязанного» ИПЦ.

Цепной ИПЦ измеряет инфляцию «медленнее», говорит Мазур, поэтому IRS медленнее корректирует налоговые ставки в сторону повышения. Для налогоплательщиков это означает, что они, вероятно, будут переведены в более высокую налоговую категорию быстрее из-за повышения стоимости жизни или ежегодного повышения. Вы будете платить налоги по более высокой ставке, хотя вам не обязательно будет казаться, что вы зарабатываете больше.

В результате физические лица также быстрее откажутся от налоговых льгот, таких как налоговый кредит на заработанный доход.

В целом, разница небольшая, около нескольких десятых процентного пункта в год, говорит Мазур, и она действует с момента вступления в силу TCJA. Тем не менее, со временем эти небольшие различия могут усугубиться.

Тем не менее, со временем эти небольшие различия могут усугубиться.

Снижение индивидуальных налогов начинает истекать после 2025 года

Почти все индивидуальные сокращения налогов действительно истекают в конце 2025 года, если Конгресс не продлит их.Это означает, что вернутся старые, более высокие налоговые ставки, включая максимальную ставку 39,6% (TCJA изменил максимальную ставку до нынешних 37%). Снижение корпоративного налога, введенное в рамках закона, не истекает, как и новый расчет инфляции.

Налоги увеличатся из-за процесса, который Конгресс использовал для принятия закона, известного как процесс согласования бюджета. Это ускоренный процесс принятия законодательства, который можно использовать для внесения изменений в федеральные расходы, бюджеты и лимиты долга. В Сенате он позволяет принимать законы простым большинством голосов, блокируя флибустьера противостоящей стороны.Его использовали для принятия закона о снижении налогов при Рейгане и Буше и Закона о доступном медицинском обслуживании.

Чтобы использовать этот процесс для принятия законопроекта, TCJA не может увеличивать долгосрочный дефицит бюджета, определяемый как 10 лет. Чтобы удовлетворить это требование, индивидуальные сокращения налогов были написаны для поэтапного отказа после 2025 года.

Республиканцы могли бы предпочесть истечение срока сокращения корпоративных налогов, а не индивидуальных налоговых сокращений, чтобы удовлетворить требованиям процесса согласования бюджета, говорит Мазур. .Решение о прекращении снижения индивидуальных налогов, а не корпоративных ставок, было строго «выражением политических предпочтений политиков», — говорит он.

Вот упрощенная таблица, показывающая, как TCJA влияет на налоги с 2021 по 2027 год, с использованием того же анализа из JCT, указанного выше:

Объединенный комитет по налогообложению

Новости | Налоговая служба

Столкнулись с неожиданным налоговым счетом? Обязательно подайте документы до 17 мая

г.

IR-2021-110, 14 мая 2021 г. — Налоговая служба сегодня напомнила налогоплательщикам, которые должны платить налоги 2020 года, о том, что существуют разные способы оплаты через IRS.gov, включая варианты оплаты для многих людей, которые не могут заплатить полностью.

— Налоговая служба сегодня напомнила налогоплательщикам, которые должны платить налоги 2020 года, о том, что существуют разные способы оплаты через IRS.gov, включая варианты оплаты для многих людей, которые не могут заплатить полностью.

IRS продлевает срок подачи заявки на участие в добровольной комиссии по защите интересов налогоплательщиков с 2022 по 2024 год

IR-2021-109, 13 мая 2021 г. — Налоговая служба продлила крайний срок подачи гражданскими волонтерами заявки на членство в Группе по защите интересов налогоплательщиков (TAP) на 2022 год.

IRS освобождает от штрафа за окрашенное дизельное топливо из-за сбоев в цепочке поставок топлива

IR-2021-108, 13 мая 2021 г. — Налоговая служба в ответ на сбои в цепочке поставок топлива не будет налагать штраф, если окрашенное дизельное топливо продается для использования или используется на шоссе в штате Алабама. , Делавэр, Джорджия, Флорида, Луизиана, Мэриленд, Миссисипи, Северная Каролина, Пенсильвания, Южная Каролина, Теннесси, Вирджиния и округ Колумбия.

В рамках Американского плана спасения выплачено около 1 миллиона дополнительных выплат в связи с экономическим воздействием; общие выплаты достигают почти 165 миллионов

IR-2021-107, 12 мая 2021 г. — Сегодня Налоговая служба, Казначейство США и Бюро фискальной службы объявили, что они выплачивают почти 1 миллион платежей в рамках девятой партии платежей экономического воздействия от Американский план спасения.

IRS предлагает обзор налоговых положений в Американском плане спасения; ретроактивные налоговые льготы помогают многим людям, которые сейчас готовят декларации за 2020 год

IR-2021-106, 11 мая 2021 г. — Налоговая служба сегодня представила обзор некоторых ключевых налоговых положений Закона о планах спасения США.

IRS выпустило руководство по налогообложению программ помощи по уходу за иждивенцами на 2021, 2022 год

IR-2021-105, 10 мая 2021 — Налоговая служба сегодня выпустила руководство по налогообложению программ помощи по уходу за иждивенцами на 2021 и 2022 годы, разъясняя, что суммы, относящиеся к переходящим остаткам или продленному периоду для возникновения требований, как правило, не облагаются налогом.

Напоминание организациям, освобожденным от уплаты налогов: 990-е, остальные бланки до 17 мая; информация и инструменты, доступные для помощи

IR-2021-104, 7 мая 2021 г. — Налоговая служба сегодня напоминает освобожденным от налогов организациям, которые работают на основе календарного года (CY), что определенная годовая информация и налоговые декларации, которые они подают в IRS, должны быть сданы 17 мая. , 2021 г.

Более 1,1 миллиона дополнительных выплат в связи с экономическим воздействием выплачены в рамках Американского плана спасения; выплаты составляют примерно 164 миллиона

IR-2021-103, 5 мая 2021 г. — Сегодня Налоговая служба, Министерство финансов США и Бюро фискальной службы объявили, что они выплачивают более 1,1 миллиона платежей в рамках восьмой серии платежей, оказывающих влияние на экономику. из американского плана спасения.

IRS объявляет об использовании веб-приложения «Прогнозируемая дата заключения контракта», которое предсказывает, когда будут подписаны контракты

IR-2021-102, 5 мая 2021 г. — Сегодня отдел главного закупщика Налоговой службы объявил об успешной разработке веб-приложения под названием «Прогнозируемая дата заключения контракта».

— Сегодня отдел главного закупщика Налоговой службы объявил об успешной разработке веб-приложения под названием «Прогнозируемая дата заключения контракта».

По мере приближения сезона ураганов IRS напоминает людям о необходимости подготовиться к стихийным бедствиям

IR-2021-101, 4 мая 2021 г. — Налоговая служба напоминает всем, что май включает в себя Национальную неделю готовности к ураганам, а также Национальный месяц осведомленности о лесных пожарах.

Клиника налогоплательщиков с низким доходом Открыт период подачи заявок на грант 2022

IR-2021-100, 3 мая 2021 г. — Налоговая служба сегодня объявила, что период подачи заявок на получение компенсационных грантов Клиники для малоимущих налогоплательщиков (LITC) на календарный 2022 год будет длиться с 3 мая 2021 года по 18 июня 2021 года.

IRS теперь принимает заявки на гранты TCE и VITA

IR-2021-99, 30 апреля 2021 г. — Правомочные организации теперь могут подавать заявки на участие в программах налогового консультирования для пожилых людей и волонтерской помощи по подоходному налогу в Налоговой службе, что позволяет некоторым организациям подавать заявки на ежегодное финансирование до трех лет.

Проекты таблиц К-2 и К-3 выпущены для улучшения отчетности по вопросам международного налогообложения сквозными организациями

IR-2021-98, 30 апреля 2021 г. — Казначейство и IRS опубликовали сегодня обновленные предварительные проекты новых Приложений K-2 и K-3 для форм 1065, 1120-S и 8865 на 2021 налоговый год (сезон подачи заявок 2022 г.). ).

IRS предлагает варианты для работников гиг-экономики и тех, кто получает пособие по безработице

IR-2021-97, 29 апреля 2021 г. — Налоговая служба напоминает работникам, занятым в гиг-экономике, и тем, кто обратился за пособием по безработице в 2020 году, об их возможностях и о том, где найти информацию о выполнении своих налоговых обязательств.

IRS: Некоторые люди получают больше времени для подачи документов, не спрашивая; любой другой может запросить автоматическое продление

IR-2021-96, 29 апреля 2021 г. — Любой может запросить автоматическое продление подачи налоговой декларации, но некоторые люди получают дополнительное время, не спрашивая, по данным налоговой службы.

В рамках Американского плана спасения выплачено почти 2 миллиона дополнительных выплат в связи с экономическим воздействием; непрерывные выплаты достигают примерно 163 миллионов

IR-2021-95, 28 апреля 2021 г. — Сегодня Налоговая служба, Казначейство США и Бюро фискальной службы объявили, что они выплачивают почти 2 миллиона платежей в седьмой партии платежей экономического воздействия от Американский план спасения.

Электронные варианты на IRS.gov доступны круглосуточно и без выходных; сэкономьте время в Интернете для хранения информации и справки

IR-2021-94, 27 апреля 2021 г. — Сегодня Налоговая служба призвала налогоплательщиков и налоговых специалистов продолжать использовать электронные средства для ускорения обработки налоговых деклараций, возвратов и платежей.

Первый Национальный месяц виртуальных расчетов Управления главного юрисконсульта IRS успешно разрешил почти 150 налоговых судебных дел

IR-2021-93, 26 апреля 2021 г. — Опираясь на успех Расчетных дней и Виртуальных расчетных дней, главный юрисконсульт Налоговой службы провел свой первый Национальный месяц виртуальных расчетов в марте 2021 г. Результаты впечатляют.

Еще два миллиона выплат за экономический ущерб в рамках Американского плана спасения; общая сумма достигает примерно 161 миллиона, так как выплаты продолжаются

IR-2021-92, 22 апреля 2021 г. — Сегодня Налоговая служба США.Министерство финансов США и Бюро фискальной службы объявили, что они выплачивают почти 2 миллиона платежей в рамках шестой партии платежей, оказывающих влияние на экономику в рамках Американского плана спасения.

Казначейство и IRS предоставляют малым предприятиям безопасную гавань для получения вычетов, связанных с ссудами в рамках Программы защиты зарплаты в первом раунде

IR-2021-91, 22 апреля 2021 г. — Казначейство и Налоговая служба сегодня выпустили Порядок получения доходов 2021-20 для определенных предприятий, которые получили ссуды по Программе защиты заработной платы (PPP) первого раунда, но не вычли ни одного из первоначальных приемлемые расходы, потому что они полагались на руководство, выпущенное до вступления в силу закона о налоговых льготах в декабре 2020 года.

налоговых льгот Американского плана спасения для мелких работодателей для предоставления оплачиваемого отпуска сотрудникам, получающим вакцину против COVID-19; новый информационный бюллетень содержит подробности

IR-2021-90, 21 апреля 2021 г. — Налоговая служба и Министерство финансов объявили сегодня дополнительную информацию о налоговых льготах, предоставляемых в рамках Американского плана спасения для помощи малому бизнесу, включая предоставление оплачиваемого отпуска для сотрудников, получающих вакцинацию от COVID-19.

Избегайте типичных ошибок в налоговой декларации; 17 мая крайний срок приближается к

IR-2021-89, 20 апреля 2021 г. — Сегодня IRS напомнило налогоплательщикам проверить свои налоговые декларации на предмет распространенных ошибок, которые могут задержать возврат средств или иным образом повлиять на нормальную обработку.

Ветеран с 20-летним сроком сдачи экзаменов выбран новым исполняющим обязанности директора Управления расследований промоутеров

IR-2021-88, 19 апреля 2021 г. — В рамках постоянного внимания к вопросам соблюдения нормативных требований Налоговое управление США объявило сегодня о создании Отдела расследований промоутеров Налогового управления США. Новый офис продолжит работу Координатора расследований промоутеров, начатую прошлым летом.

Лица, страдающие бездомностью, могут получать выплаты за экономический эффект и другие налоговые льготы; постоянный адрес не требуется

IR-2021-87, 15 апреля 2021 г. — Налоговая служба сегодня продолжила постоянные усилия по оказанию помощи тем, кто оказался бездомным во время пандемии, напоминая людям, у которых нет постоянного адреса или банковского счета, что они все еще могут претендовать на получение доступа. Платежи за экономический эффект и другие налоговые льготы.

IRS, Казначейство выплачивает еще 2 миллиона платежей в связи с экономическим воздействием в рамках Американского плана спасения; Общее количество получателей VA составляет примерно 159 миллионов, поскольку выплаты продолжаются

IR-2021-86, 14 апреля 2021 г. — Сегодня Налоговая служба, Казначейство США и Бюро фискальной службы объявили, что они выплачивают почти 2 миллиона платежей в рамках пятой партии платежей экономического воздействия от Американский план спасения.

IRS Free File может помочь людям, у которых нет требований к подаче документов, найти упущенные налоговые льготы и получить возмещение.

IR-2021-85, 13 апреля 2021 г. — Сегодня Налоговая служба призвала людей и семьи с низким и средним доходом, особенно тех, кто обычно не подает налоговую декларацию, использовать Free File IRS для подготовки своих собственных федеральных налоговых деклараций. налоговую декларацию, заполните ее в электронном виде и получите возврат — все бесплатно.

IRS приостанавливает действие требования по возврату авансовых платежей по премиальному налоговому кредиту 2020 года; те, кто претендует на чистую налоговую скидку на премию, должны заполнить форму 8962

.

IR-2021-84, 9 апреля 2021 г. — Закон об американском плане спасения от 2021 г. приостанавливает действие требования о том, что налогоплательщики увеличивают свои налоговые обязательства на всю или часть своих избыточных авансовых платежей по премиальному налоговому вычету (превышение APTC) за налоговый год. 2020.

IRS напоминает иностранным банкам и держателям финансовых счетов, что крайний срок FBAR остается 15 апреля

IR-2021-83, 9 апреля 2021 г. — Налоговая служба напоминает У.S. граждане, иностранцы-резиденты и любое внутреннее юридическое лицо, срок подачи годового отчета по иностранным банкам и финансовым счетам (FBAR) по-прежнему 15 апреля 2021 г.

IRS призывает участников незаконных соглашений о страховании с микрокэптивой выйти из соглашений

IR-2021-82, 9 апреля 2021 г. — Сегодня сотрудники Налоговой службы призвали участников незаконных соглашений о страховании с микрокаптивным страхованием как можно скорее прекратить эти транзакции.

IRS напоминает U.Жители южной территории о правилах подоходного налога в США, касающихся выплаты пособий по безработице при пандемии

IR-2021-81, 8 апреля 2021 г. — Налоговая служба напоминает правомочным жителям территорий США, что если они получают выплаты пособия по безработице, которые в противном случае облагаются подоходным налогом в США, они могут иметь право исключить до 10 200 долларов США на человека. компенсации по безработице из подоходного налога США за 2020 год в соответствии с законодательством, принятым 11 марта 2021 года.

IRS объявляет о нескольких ключевых изменениях в руководстве, поскольку агентство готовится к реализации Закона о налогоплательщиках

IR-2021-80, 8 апреля 2021 г. — Налоговая служба объявила о назначении нескольких ключевых руководителей, поскольку продолжается работа по реализации основных положений Закона о налогоплательщиках.

Казначейство, IRS предоставляют рекомендации по налоговым льготам для вычетов на еду или напитки в ресторанах

IR-2021-79, 8 апреля 2021 г. — Сегодня министерство финансов и налоговая служба опубликовали Уведомление 2021-25, содержащее рекомендации в соответствии с Законом о налогоплательщиках и оказании помощи в случае стихийных бедствий 2020 года.

IRS напоминает налогоплательщикам о том, что 15 апреля необходимо произвести расчетный налоговый платеж

IR-2021-78, 8 апреля 2021 г. — Сегодня Налоговая служба напомнила самозанятым, пенсионерам, инвесторам, предприятиям, корпорациям и другим лицам, которые платят налоги ежеквартально, что платеж за первый квартал 2021 года должен быть произведен в четверг. , 15 апреля 2021 г.

IRS, Казначейство выплачивает на 25 миллионов больше платежей за экономический ущерб в рамках Американского плана спасения

IR-2021-77, 7 апреля 2021 г. — Сегодня Налоговая служба, Казначейство США и Бюро фискальной службы объявили, что они выплачивают более 25 миллионов платежей в рамках четвертой партии платежей, оказывающих влияние на экономику. из американского плана спасения.

письма IRS объясняют, почему некоторые скидки на восстановление за 2020 год отличаются от ожидаемых

IR-2021-76, 5 апреля 2021 г. — По мере того, как люди по всей стране подают свои налоговые декларации за 2020 год, некоторые из них запрашивают возвратный кредит на восстановление за 2020 год (RRC).IRS рассылает письма некоторым налогоплательщикам, которые запросили кредит 2020 года и могут получить другую сумму, чем они ожидали.

IRS возвратило 1,3 миллиарда долларов людям, которые не подали федеральную налоговую декларацию за 2017 год.

IR-2021-75, 5 апреля 2021 г. — Возврат невостребованного подоходного налога на сумму более 1,3 миллиарда долларов ожидают примерно 1,3 миллиона налогоплательщиков, которые не подали федеральную налоговую декларацию по форме 1040 за 2017 год, по данным Налоговой службы.

IRS предоставляет руководство для работодателей, претендующих на получение кредита для удержания сотрудников на первые два квартала 2021 года.

IR-2021-74, 2 апреля 2021 г. — Сегодня Налоговая служба выпустила руководство для работодателей, претендующих на получение кредита для удержания сотрудников в соответствии с Законом о помощи, помощи и экономической безопасности в связи с коронавирусом (Закон CARES), измененным Законом о налогоплательщиках и налоговых льготах в случае бедствий Акт 2020 г. (Закон об оказании помощи).

Присоединяйтесь к группе по защите интересов налогоплательщиков и помогите улучшить IRS; подать заявку до 14 мая

IR-2021-73, 2 апреля 2021 г. — Налоговая служба сегодня объявила, что ищет добровольцев с гражданскими взглядами для работы в Группе по защите интересов налогоплательщиков (TAP).

IRS, Казначейство выплачивает больше платежей за экономический эффект в рамках Американского плана спасения; общее количество превысило 130 миллионов, и их ожидает еще

IR-2021-72, 1 апреля 2021 г. — Сегодня Налоговая служба, Министерство финансов США и Бюро фискальной службы объявили, что они выплачивают еще несколько миллионов платежей в рамках третьей партии платежей экономического воздействия от Американский план спасения.

IRS для пересчета налогов на пособия по безработице; возврат средств начнется в мае

IR-2021-71, 31 марта 2021 г. — Чтобы помочь налогоплательщикам, Налоговая служба объявила сегодня, что предпримет шаги для автоматического возврата денег этой весной и летом людям, которые подали налоговую декларацию о компенсации по безработице до недавних изменений. согласно Американскому плану спасения.

Неотложная помощь, предоставленная студентам в связи с COVID, не облагается налогом

IR-2021-70, 30 марта 2021 г. — Налоговая служба опубликовала сегодня часто задаваемые вопросы о том, как студенты и высшие учебные заведения должны сообщать о грантах на экстренную финансовую помощь в связи с пандемией.

IRS планирует выплатить стимулирующие выплаты лицам, не подающим заявку на социальное обеспечение, и другим федеральным бенефициарам позднее на этой неделе

IR-2021-69, 30 марта 2021 г. — По мере того, как работа по выдаче миллионов платежей, оказывающих влияние на экономику, продолжается для американцев, Налоговая служба и Казначейство объявили сегодня, что они ожидают, что в эти выходные начнутся выплаты получателям социального обеспечения и другие федеральные бенефициары, которые обычно не подают налоговую декларацию, с прогнозом, что большая часть этих платежей будет отправлена в электронном виде и получена 7 апреля.

IRS предупреждает студентов и сотрудников университета о мошенничестве с использованием электронной почты, выдаваемого за другое лицо

IR-2021-68, 30 марта 2021 г. — Налоговая служба сегодня предупредила о продолжающемся мошенничестве с использованием IRS, которое, как представляется, в первую очередь нацелено на образовательные учреждения, включая студентов и сотрудников, имеющих адреса электронной почты «.edu».

IRS продлевает дополнительные налоговые сроки для физических лиц до 17 мая

IR-2021-67, 29 марта 2021 — Налоговая служба сегодня объявила, что физические лица должны до 17 мая 2021 года уложиться в определенные сроки, которые обычно приходятся на 15 апреля, такие как внесение взносов в IRA и подача определенных требований о возмещении.

Маски и другие средства индивидуальной защиты для предотвращения распространения COVID-19 не облагаются налогом

IR-2021-66, 26 марта 2021 г. — Налоговая служба опубликовала сегодня Объявление 2021-7, в котором разъясняется, что покупка средств индивидуальной защиты, таких как маски, дезинфицирующее средство для рук и дезинфицирующие салфетки, с основной целью предотвращения распространения коронавирус — это вычитаемые медицинские расходы.

Архив пресс-релизов и информационных бюллетеней

Пресс-релизы и информационные бюллетени с ноября 2002 г. и далее, а также архив пресс-релизов и информационных бюллетеней в формате PDF с 1997 г.

Полезные ссылки

Почему это важно при уплате налогов — Ведение бизнеса

Почему это важно?

Почему налоговые ставки и налоговое администрирование имеют значение?

Для стимулирования экономического роста и развития правительствам нужны устойчивые источники финансирования социальных программ и государственных инвестиций. Программы, обеспечивающие здравоохранение, образование, инфраструктуру и другие услуги, важны для достижения общей цели — процветающего, функционального и упорядоченного общества.И они требуют от правительств увеличения доходов. Налогообложение оплачивается не только для общественных товаров и услуг; это также ключевая составляющая общественного договора между гражданами и экономикой. То, как взимаются и расходуются налоги, может определять легитимность правительства. Привлечение к ответственности правительств способствует эффективному администрированию налоговых поступлений и, в более широком смысле, хорошему управлению государственными финансами. 1