Как узнать почему отказывают в кредите во всех банках: Эксперт назвал способ узнать, почему банк отказал вам в кредите

Содержание

Эксперт назвал способ узнать, почему банк отказал вам в кредите

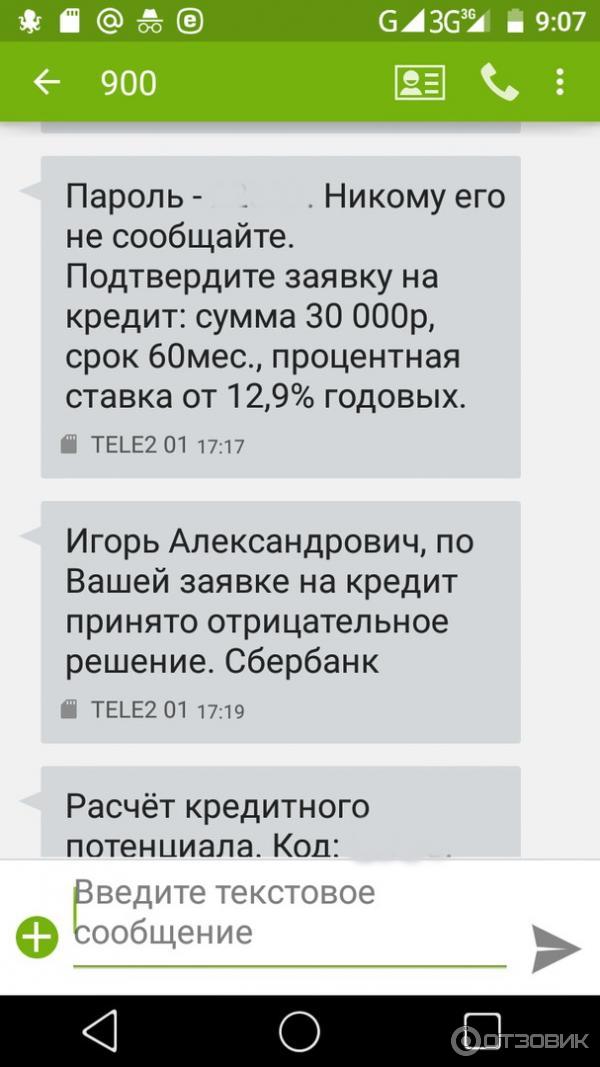

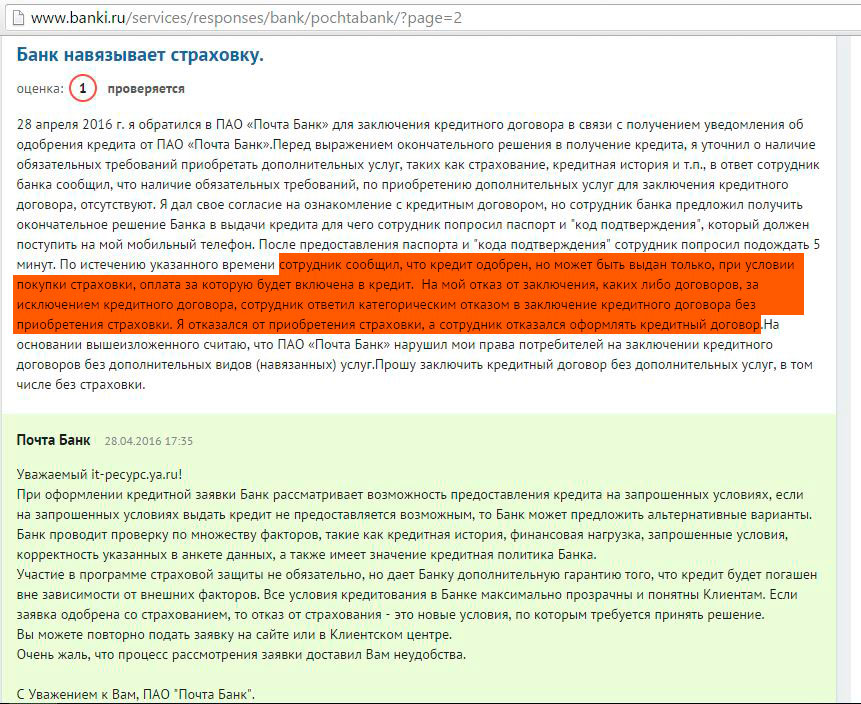

МОСКВА, 16 дек – ПРАЙМ. Главная причина, по которой банки отказывают в выдаче кредитов — неблагонадежность потенциального заемщика. Она может выражаться в недобросовестном исполнении обязательств, например, если заемщик неоднократно просрочивал платежи, не выплатил кредит или объявил себя банкротом. Однако нередки случаи, когда плохая кредитная история образовалась из-за ошибки банка, рассказал агентству «Прайм» финансовый советник и эксперт по личным инвестициям Иван Капустянский.

Эксперт рассказал, кто должен погашать кредит, если заемщик умер

«Чтобы понять, почему банк отказал в кредите, необходимо проверить свою кредитную историю. Прежде всего, необходимо заглянуть в Центральный каталог кредитных историй, где хранится информация о том, в каких бюро находится кредитная история. После ответа можно направить запросы во все бюро кредитных историй и получить полную информацию», — советует эксперт.

Если плохая кредитная история образовалась из-за ошибки банка, необходимо направить заказным письмом заявление в БКИ. Там обязаны перепроверить данные на основании заявления и исправить ошибку, добавляет он.

Если кредитная история действительно испорчена, Капустянский не рекомендует обращаться к тем, кто обещает полностью ее очистить – это мошенники. По его мнению, единственная возможность улучшить кредитную историю — сделать так, чтобы были внесены новые записи о новых кредитах и успешно погашены. Тогда заемщик станет исправным плательщиком.

«Кредитную история может начать восстанавливать даже человек, который прошел процедуру банкротства физического лица. Для этого необходимо сначала начать получать стабильный доход, который будет видеть банк. Например, на карту. По истечении года можно пробовать брать мелкую электронику в рассрочку или по кредитной карте. Далее по нарастающей», — поясняет эксперт.

Эксперт рассказал, когда банк может не вернуть деньги вкладчику

При этом нужно учитывать, что даже этот тернистый путь не гарантирует полное исправление кредитной истории.

Поэтому гражданам, у которых нет проблем с финансовой дисциплиной, все равно не стоит пренебрегать превентивными мерами подстраховки.

«Выплаты по кредитам должны быть не были более 30% от бюджета. Необходимо сформировать запас денег на счету, чтобы эта сумма могла покрыть все ваши расходы на период от трех месяцев. Нужно попытаться оптимизировать расходы, в том числе на обслуживание кредитов, например, рефинансировать их в случае снижения ставки», — заключил Капустянский.

Основные причины отказа банков в кредите узнайте онлайн

Если банк отказал в кредите – это не повод расстраиваться и опускать руки. Это повод разобраться, почему так произошло и сделать все возможное, чтобы отказ не повторился. Мы в этом вам поможем.

Почему отказывают в кредите

Причины отказа в кредите в банке условно можно разделить на стандартные и «нестандартные». Первые зависят от самого заемщика, его кредитного поведения в прошлом, текущего финансового и картерного положения, и поддаются влиянию, вторые не зависят, и на первый взгляд могут даже казаться случайными. На них заемщик повлиять никак не может. Давайте начнем со стандартных причин отказа в выдаче кредита.

На них заемщик повлиять никак не может. Давайте начнем со стандартных причин отказа в выдаче кредита.

- Наличие просроченных платежей и другой негативной информации в кредитной истории. Если вы уже, прямо сейчас, не платите по кредиту в другом банке, новый ни за что не одобрит вам кредит. Или у вас был опыт больших просрочек недавно, в кредите также откажут. Даже если вы успешно закрыли тот кредит, нужно время, чтобы просрочки 30, 60 или 90 дней и больше перестали влиять на решение о выдаче нового кредита.

- Высокая долговая нагрузка. Новый кредит – это новые обязательства. Если прежние уже требуют от вас предельного напряжения, и вы отдаете по кредитам 40-50-60% вашего дохода, новый займ не оформят. Вам просто не из чего его отдавать. Ведь еще нужно на что-то жить, платить за квартиру, покупать продукты и одежду.

- У вас маленький доход или вы не можете подтвердить источник дохода. Тут все просто. Чтобы бы уверенным в возврате кредита, банк должен видеть, что вы имеете стабильный и достаточно высокий для обслуживания займа доход.

Не обладаете им или не можете подтвердить документально – это может стать причиной отказа в предоставлении кредита.

Не обладаете им или не можете подтвердить документально – это может стать причиной отказа в предоставлении кредита. - Сведения о работодателе. Также стабильность вашего дохода зависит от стабильной работы компании, в которой вы трудоустроены. Ее при обращении в банк проверяют ничуть не меньше вас самих. Если выяснится, что компания убыточная, или «подозрительная», или до ее представителей не смогут дозвониться, в кредите могут отказать.

Также по кредиту могут отказать, если вы сделали слишком много попыток получить кредит за последнее время или если допустили ошибку при заполнении банковской анкеты.

К «нестандартным» причинам отказа по кредиту можно отнести случаи, когда вы не подходите банку по «требованиям к заемщику». Когда он принимает внутреннее решение о том, что хочет работать с одной группой заемщиков, и не хочет с другой, в которую попали и вы. Ни почему особенно. Исходя из своего опыта.

Или когда банк перестает кредитовать заемщиков, занятый в целой отрасли. Это, как правило, бывает продиктовано конъюнктурой момента, факторами развития национальной или даже мировой экономики.

Это, как правило, бывает продиктовано конъюнктурой момента, факторами развития национальной или даже мировой экономики.

И так далее. Можно даже просто проживать на той же улице, где у банка живет много проблемных клиентов и не получить кредит только по тому, что написано в графе «Регистрация» в паспорте.

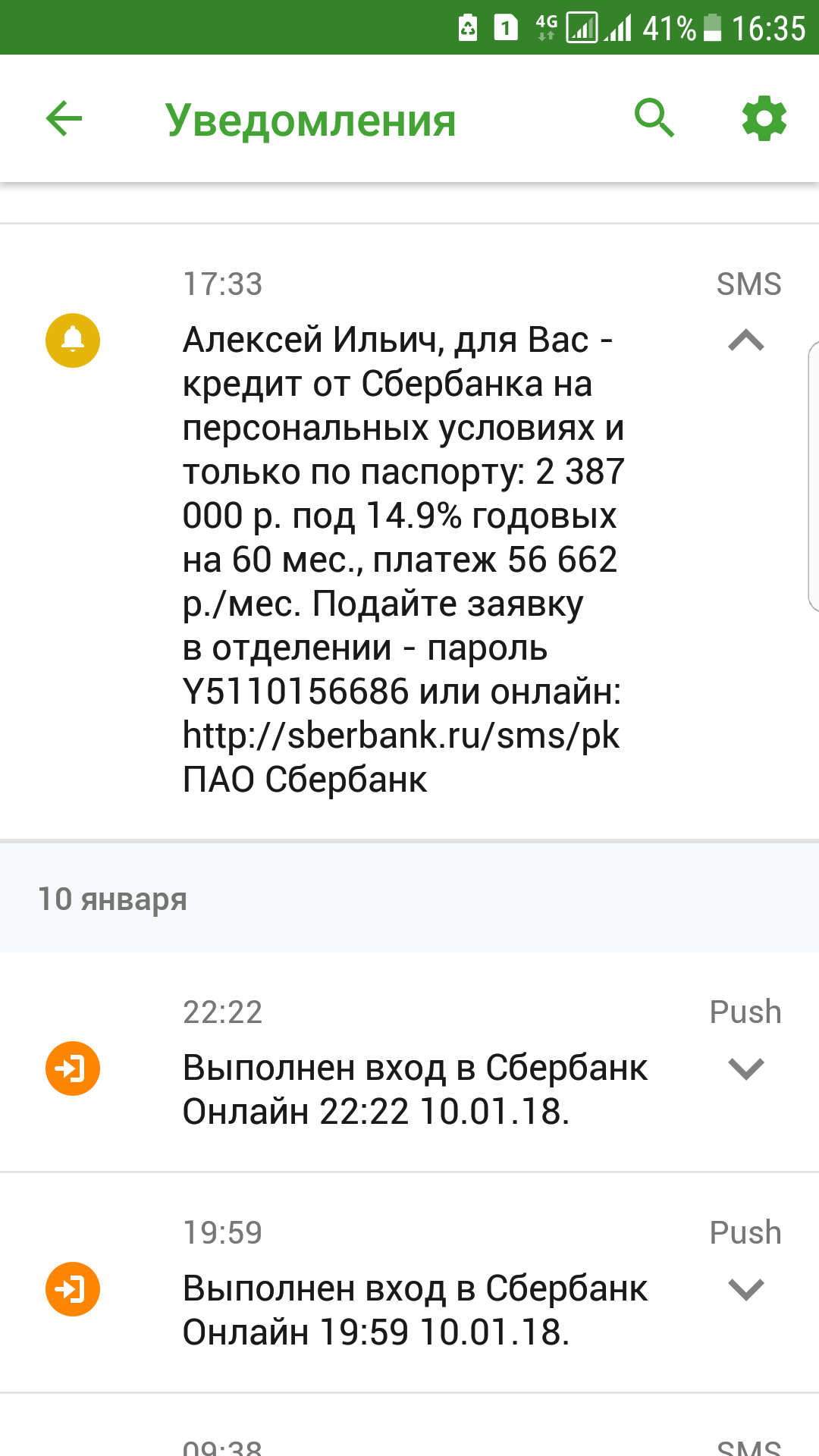

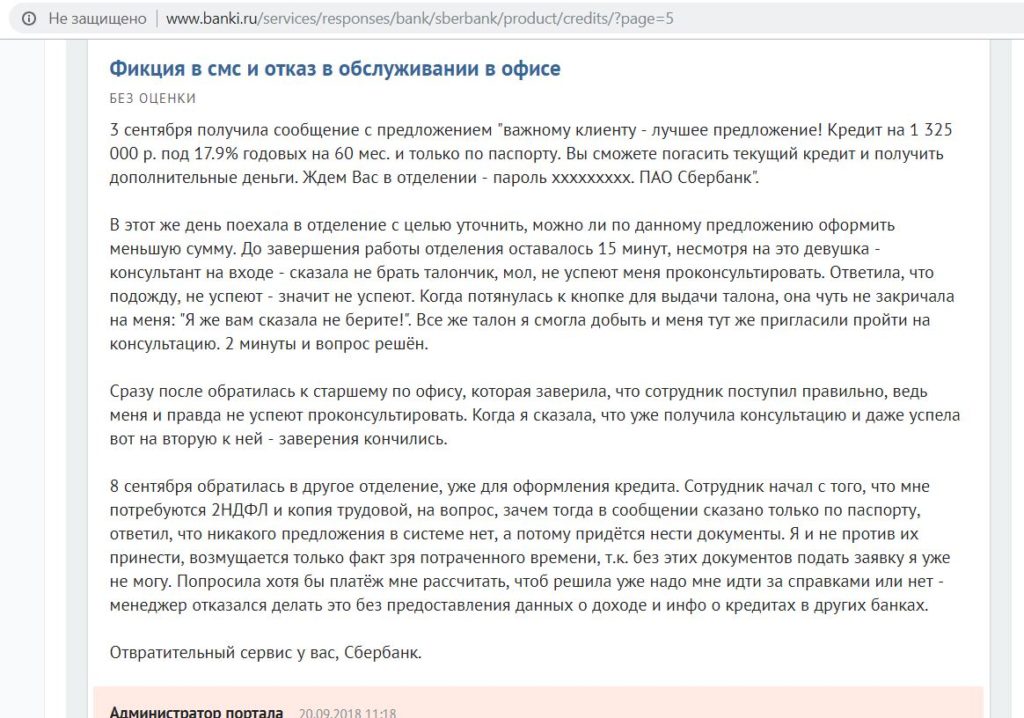

Как узнать причину отказа в кредите

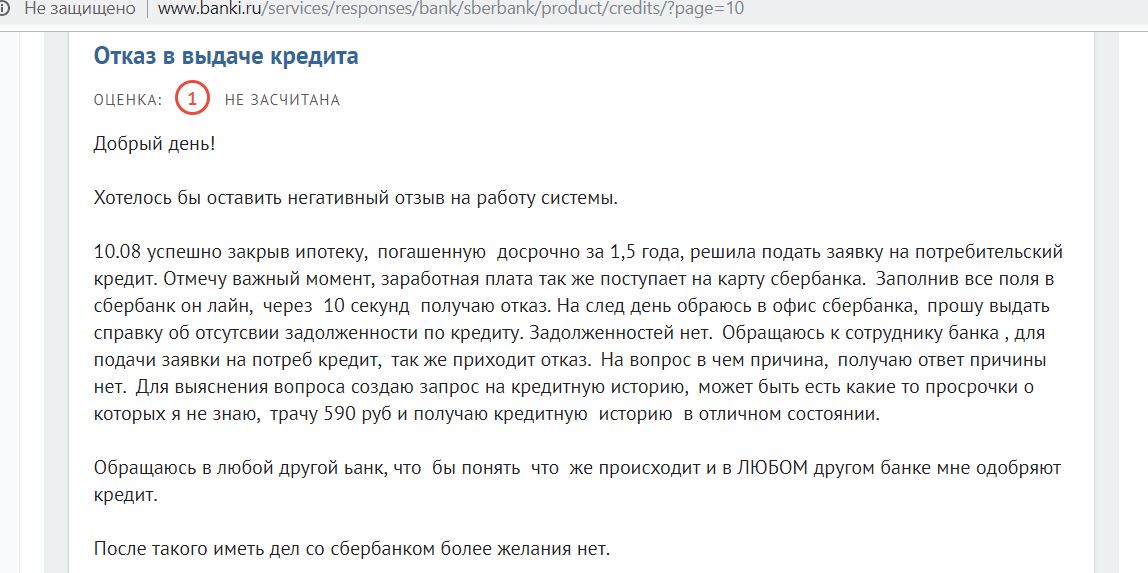

Причины отказа в кредите в Сбербанке и других кредитных организациях указаны в кредитной истории. С недавнего времени банки обязаны объяснять свое решение о невыдаче займа. Конечно, некоторые формулировки можно толковать по-разному. Одна из наиболее популярных «отписок» кредиторов звучит как «несоответствие кредитной политике банка». Еще более пространная формулировка «Другие причины».

Если узнать причину отказа в кредите Сбербанка (или другого кредитора) не удалось непосредственно в его офисе у кредитного специалиста, запросите кредитную историю и внимательно «прочитайте» ее. Вероятнее всего, ответ найдется именно там.

Чтобы перестать получать отказы из банков, улучшите свою кредитную историю до удовлетворительного или даже хорошего состояния. Устраните другие возможные недочеты из вашей анкеты заемщика. И тогда одобрение по новой заявке не заставит себя ждать.

Почему банки отказывают в кредите и что делать

Основные причины, почему банки отказывают в кредите, нужно знать. Это поможет при оформлении не допустить ошибок и увеличить вероятность положительного решения. Некоторые из них менее значимые, другие являются основополагающими и могут стать главной причиной отказа.

Непростая ситуация на финансовом рынке заставляет банки более требовательно относится к заемщикам. Они стали чаще отказывать в выдаче кредита, при этом они имеют право не объяснять почему. Причин этому может быть много. Основные — неудовлетворительная платежеспособность и кредитная история. Но существуют и другие нюансы, которые оказывают влияние на решение банка.

Платежеспособность

Чтобы получить кредит заемщик должен подтвердить свою платежеспособность. Для этого он предоставляет определенный пакет документов. Чем меньше их будет, тем выше вероятность отказа. Иногда допускается оформление без документального подтверждения дохода и занятости. В таких случаях кредитный эксперт связывается с компанией-работодателем для подтверждения информации.

Кредитная история

При получении займов и их погашении формируется кредитная история, которая хранится в БКИ. Банки пользуются этой информацией при обращении заемщика. Если финансовая репутация испорчена, они откажут в выдаче займа. Хотя некоторые из них могут осознанно идти на риск, но в таком случае процентная ставка будет высокой. Также причиной, почему банки не дают займ, может быть отсутствие кредитной истории. С такой проблемой часто сталкиваются молодые люди в возрасте 18–21 год.

Ложные сведения

Некоторые заемщики считают, что если «приукрасить» информацию о себе, это поможет получить кредит. На самом деле это не верно. Банки тщательно проверяют анкетные данные и документацию, перед тем, как выдать деньги. Они звонят знакомым клиента, родственникам, работодателю. Все телефоны, адреса и другие данные должны быть актуальными. Практика показывает, что ложь быстро обнаруживается и это становится причиной, почему банки не дают кредит.

На самом деле это не верно. Банки тщательно проверяют анкетные данные и документацию, перед тем, как выдать деньги. Они звонят знакомым клиента, родственникам, работодателю. Все телефоны, адреса и другие данные должны быть актуальными. Практика показывает, что ложь быстро обнаруживается и это становится причиной, почему банки не дают кредит.

Такие действия не только влияют на решение банка, но и в целом на кредитную историю. Возможно, что после этого другие финансовые организации не захотят сотрудничать с таким клиентом.

Несоответствие требованиям банка

Банки выдвигают определенные требования к заемщикам. К ним относятся:

- ограничения по возрасту;

- ограничения по стажу;

- требования к размеру доходов;

- наличие обеспечения;

- официальное подтверждение дохода и занятости;

- требования к регистрации.

Другие стоп-факторы

Если клиент не подходит под одно из них, банк не сможет с ним сотрудничать. Но встречаются кредитные учреждения с более гибким подходом, где каждый заемщик рассматривается индивидуально. Поэтому в некоторых случаях возможно отклонение от установленных требований.

Поэтому в некоторых случаях возможно отклонение от установленных требований.

На решение банка могут оказывать влияние, как очевидные вещи, так и мелочи, на которые порой мало обращают внимание. Проблемы с законом — веское основание для банка отказать. Даже погашенная судимость может стать причиной этого, хотя финансовые организации утверждают, что это не так.

Наличие текущей просрочки по налогам, коммунальным или другим обязательным платежам указывает на недостаточную платежеспособность заемщика. В этом случае рассчитывать на одобрение займа не стоит.

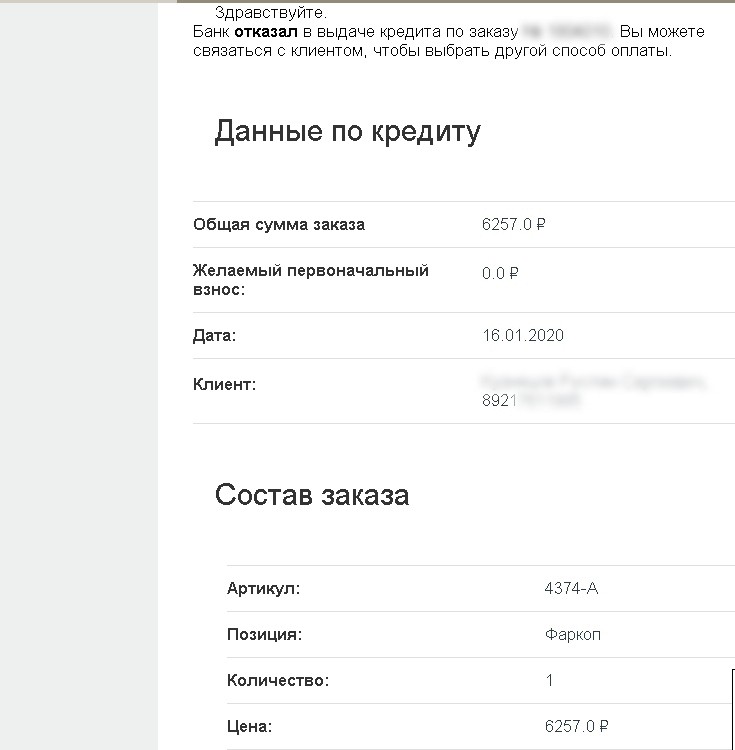

Некоторые кредиты целевые. Они выдаются на определенные цели, если у банка появится информация, что деньги будут потрачены не по назначению, он откажет в выдаче. Это касается и потребительского кредита. Финансовые организации не выдают его на цели, связанные с предпринимательской деятельностью. В противном случае выдачу не одобрят.

Опасная профессия является во многих случаях причиной отказа. Для банка это высокие риски, поэтому он не выдает кредит такой категории заемщиков или выдает, при оформлении страховки жизни и потери трудоспособности.

Если с информацией о заемщике все в порядке, на решение банка могут оказать влияние сведения о работодателе.

Предприятие может находиться в списке должников, в стадии банкротства или ликвидации. Это часто бывает причиной отказа.

Банки учитывают и другую информацию о заемщике:

- пол;

- семейное положение;

- наличие детей;

- наличие других обязательств;

- наличие собственного жилья;

- образование;

- наличие дополнительного дохода;

- владение ценными бумагами.

Все эти факторы учитывает система скоринга, которая в результате дает ответ, стоит выдавать кредит или нет. Каждый банк по-своему подходит к оценке заемщика, поэтому прогнозировать, какой фактор окажет большее влияние на решение, сложно.

Как минимизировать вероятность отказа

Банки имеют право отказать в выдаче кредита без объяснения причин. Если это случилось, можно обратиться в другую финансовую организацию, при этом подготовить дополнительные документы, которые подтверждают платежеспособность.

Нужно проверить свою кредитную историю в БКИ, иногда она может быть испорчена вследствие ошибки банка. В этом случае необходимо обратиться в финансовую организацию, где раньше клиент кредитовался с требованием устранить ошибку.

Всегда нужно указывать правдивую и полную информацию. Контактные телефоны должны быть рабочими, по возможности лучше их предоставить больше. Если есть маленькая задолженность в других банках, ее лучше погасить.

При выборе банка-кредитора следует особое внимание уделять требованиям к заемщику. Небольшие финансовые организации в конкурентной борьбе за клиента могут предъявлять низкие требования, в том числе по возрасту, стажу или доходу.

Если заемщик трудоустроен неофициально и собирается получить крупную сумму, есть смысл пообщаться с работодателем, чтобы его оформили официально на 3–6 месяцев. Это позволит документально подтвердить свою занятость. Некоторые работодатели легко на это идут.

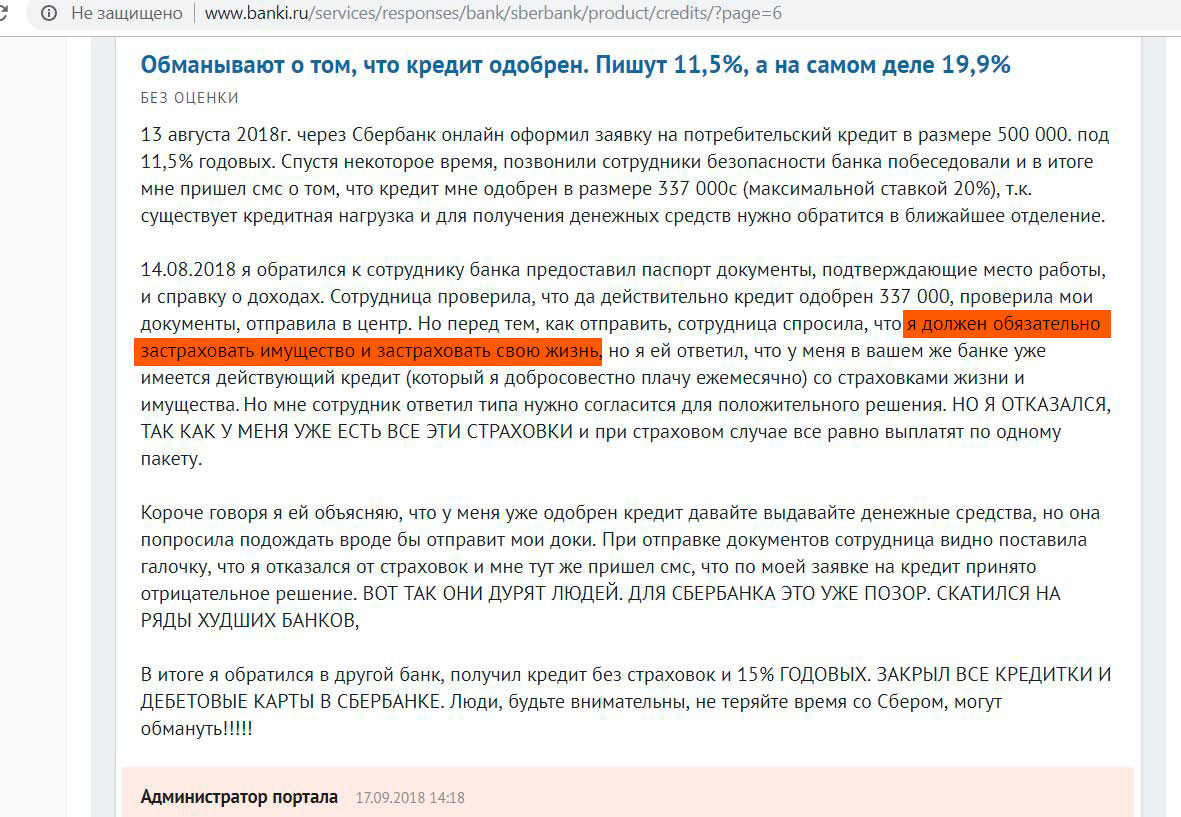

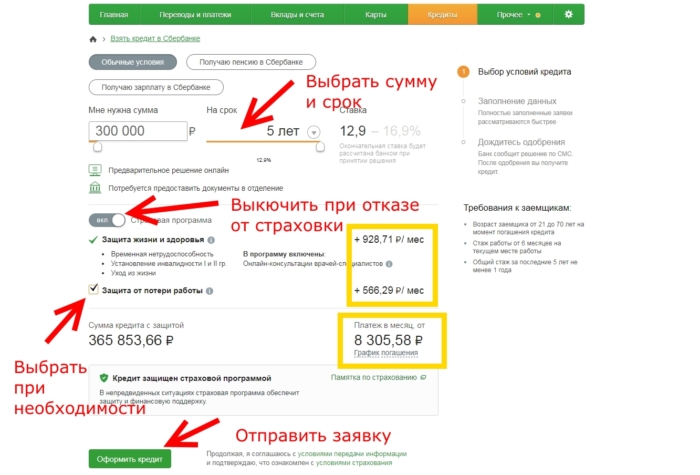

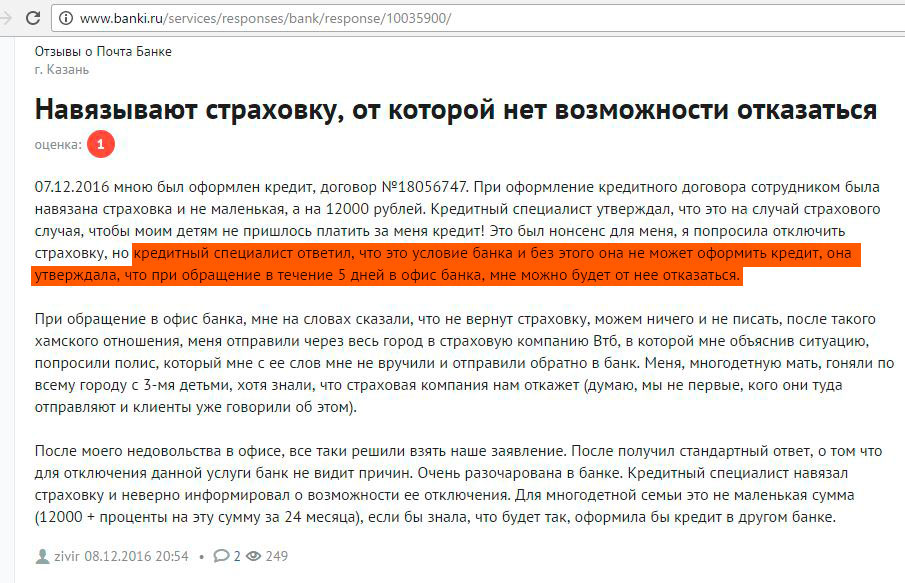

Страховка часто становится фактором, играющим в пользу заемщика. Благодаря этому можно не только получить положительное решение, но и снизить процентную ставку.

Благодаря этому можно не только получить положительное решение, но и снизить процентную ставку.

Для тех, кто не может документально подтвердить платежеспособность или кто не имеет кредитной истории, рекомендуют привлечь поручителей или созаемщиков. Это снизит риски банка. При наличии созаемщика можно получить более крупную сумму, так как банк учитывает общий доход.

Если заемщику отказали в нескольких финансовых организациях, можно попробовать снизить требования и оформить кредит на меньшую сумму. Если этот вариант не подходит, вероятно без обеспечения получить займ не удастся. Процент отказов по залоговым кредитам минимальный. В качестве такого обеспечения можно предоставить транспортное средство или недвижимость.

Банки лояльно относятся к внутренним клиентам. Если человек планирует крупную покупку, а соответственно получить под нее кредит, можно перевести пенсионные выплаты, зарплату или других платежи в эту финансовую организацию.

Если есть возможность — разместить вклад или взять небольшой займ, который следует вернуть без нарушений. Таким образом можно заслужить лояльность банка и получить займ с низкой вероятностью отказа на более выгодных условиях.

Таким образом можно заслужить лояльность банка и получить займ с низкой вероятностью отказа на более выгодных условиях.

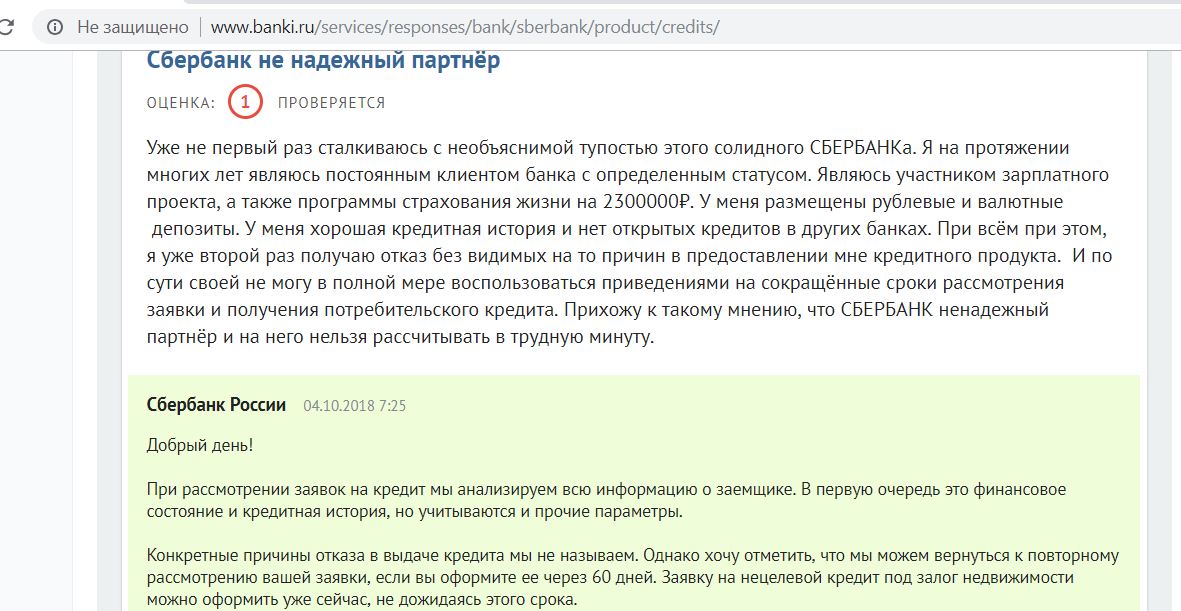

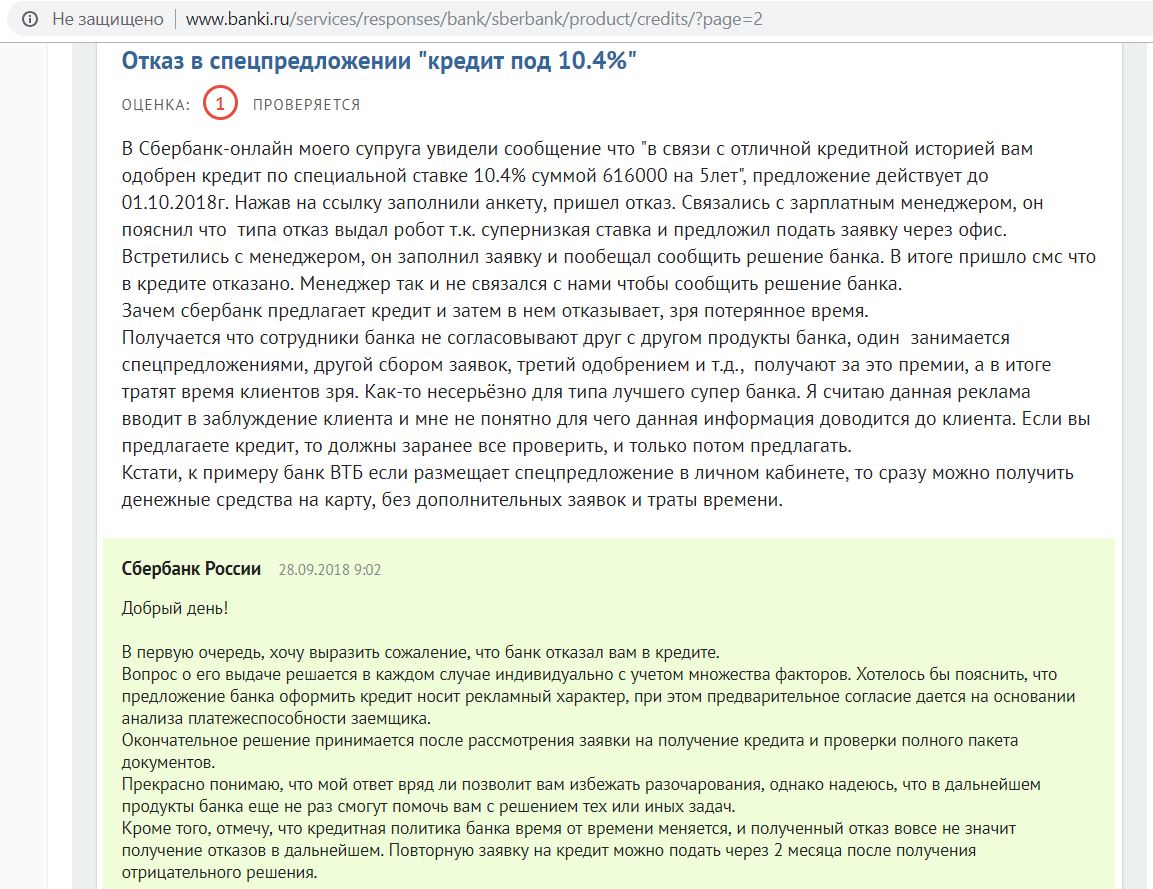

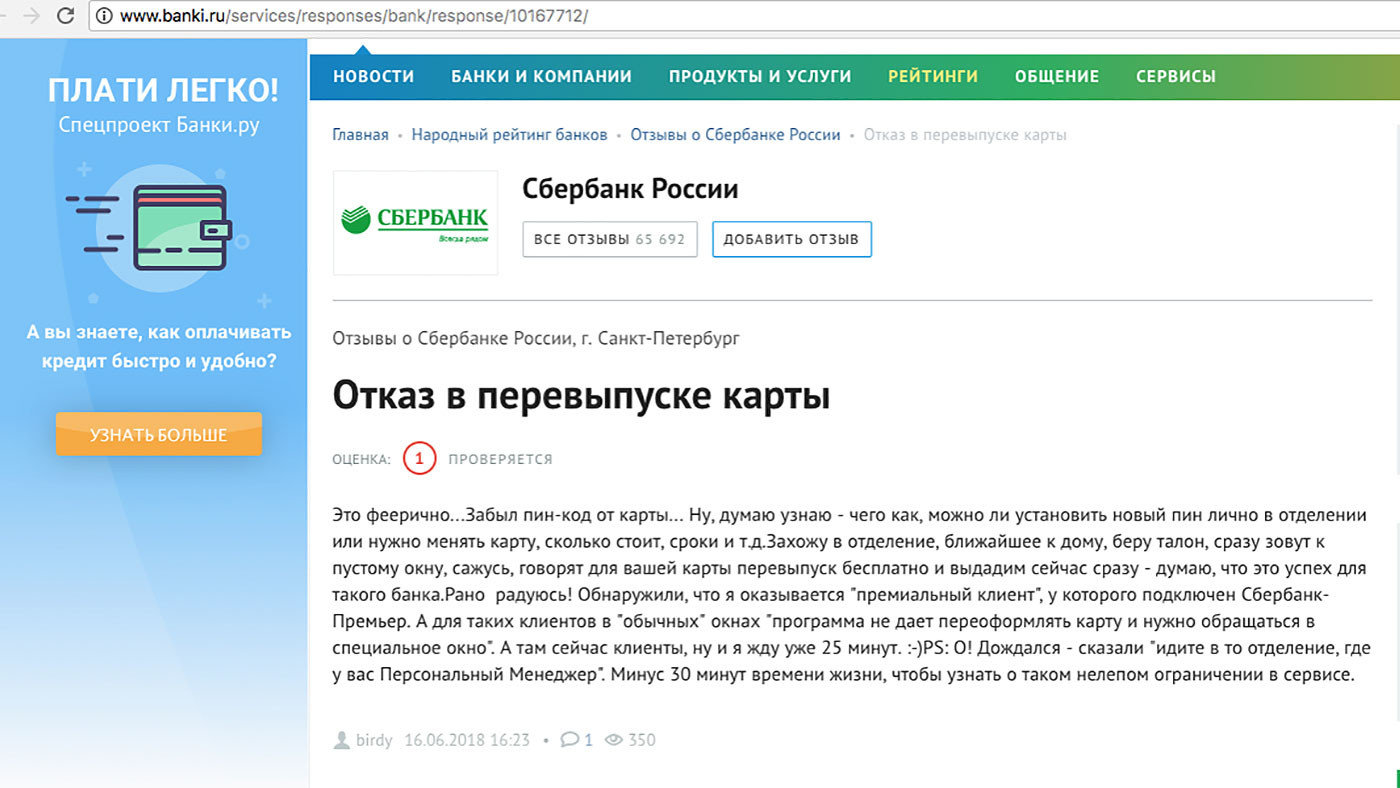

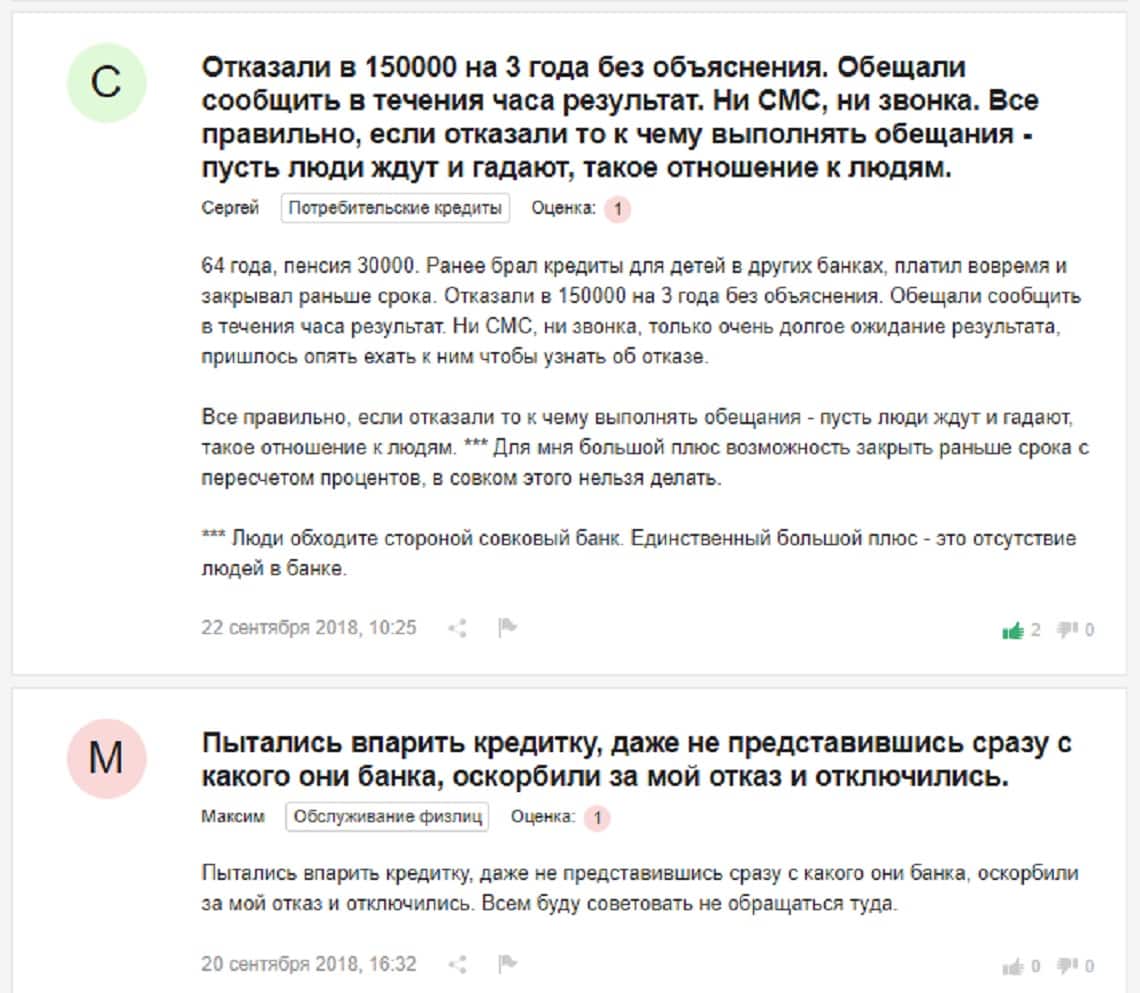

Банки сочли объяснение клиентам причины отказа в займе бесполезным

Российские банки выступили против раскрытия причин отказов в кредитовании клиентов, чего требует внесенный в Госдуму в конце октября законопроект. Банки опасаются дополнительных рисков, однако основным минусом поправок эксперты называют их бесполезность для заемщиков.

Банки попросили депутатов не вносить изменения в порядок выдачи кредитов: кредитные организации не хотят раскрывать клиентам причины отказов по заявкам. Письмо подобного содержания Ассоциация банков России (АБР) направила главе комитета Госдумы по финансовому рынку Анатолию Аксакову (документ есть в распоряжении «Газеты.Ru»).

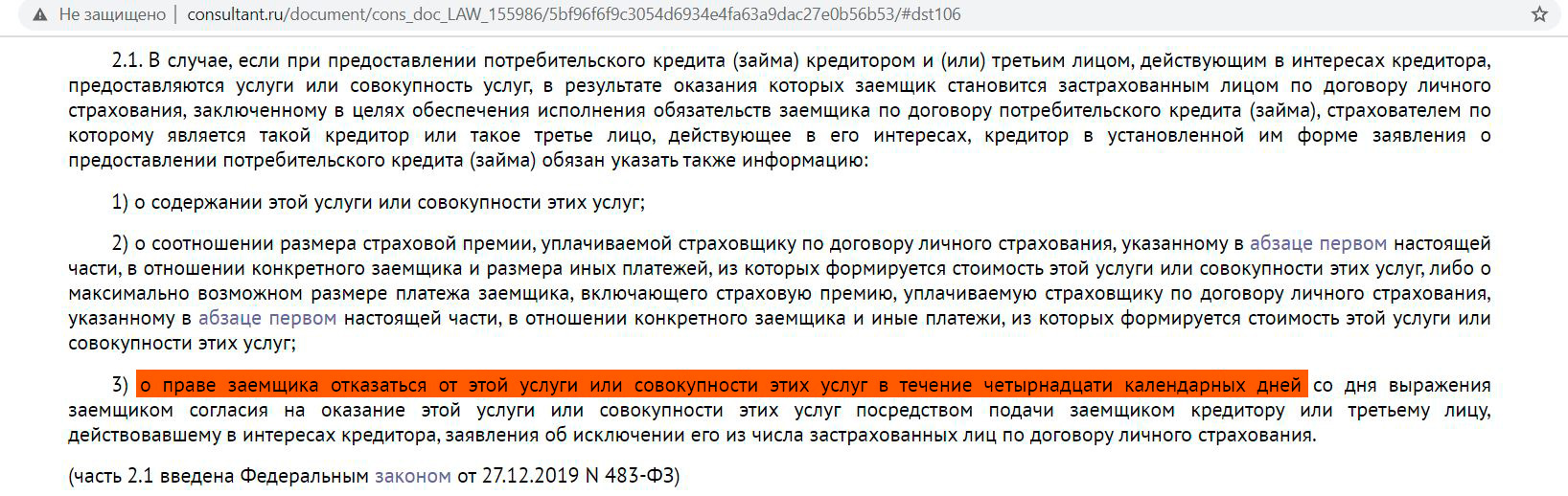

Таким образом банки отреагировали на поправки в закон «О потребительском кредите», внесенные в Госдуму в конце октября. Законопроект предполагает, что кредитные организации будут объяснять несостоявшимся заемщикам причины отказа.

По мнению АБР, дополнительные сведения не дадут ничего полезного заемщикам и не увеличат дальнейшие возможности по кредитованию.

«Предоставить клиенту развернутый мотивированный ответ о причинах отказа представляется крайне затруднительным в виду действия режима коммерческой тайны»,

— отмечается в письме.

Так, смена практики может создать дополнительные риски для банков. Начальник правового управления АБР Сергей Клименко считает, что разъяснения заемщикам приведут к раскрытию скоринговых моделей. Он объяснил, что «при оценке платежеспособности банк, во-первых, может учитывать неочевидные для самих клиентов моменты. Во-вторых, банк принимает на себя кредитный риск и несет ответственность перед вкладчиками, которые доверили ему деньги, он строит скоринговые модели так, чтобы меньше навредить себе и тем людям, за чьи деньги он отвечает».

В письме также предупреждают, что дополнительные разъяснения приведут к росту жалоб заемщиков в ЦБ, суды а также службу финансового уполномоченного. По мнению банков, у россиян достаточно возможностей оценивать свои шансы на получение кредитов, в частности, можно бесплатно узнать свою кредитную историю по запросу в бюро.

По мнению банков, у россиян достаточно возможностей оценивать свои шансы на получение кредитов, в частности, можно бесплатно узнать свою кредитную историю по запросу в бюро.

Эксперт Академии управления финансами и инвестициями Алексей Кричевский уверен, что смена практики может нанести банкам разве что репутационный ущерб, поскольку сильно повлиять на финансовые показатели объяснение причин отказа в кредите не может.

«Разве что благодаря «сарафанному радио» от банка начнут отворачиваться потенциальные клиенты, но и это звучит крайне неправдоподобно, поскольку в таком случае проблемы начнутся у всех без исключения банков, которые когда-либо кому-то отказывали в займе.

Да и репутационные потери банки понесут только в начале действия поправок, поскольку со временем к причинам отказов привыкнут заемщики и перестанут повсеместно говорить о том, какой тот или иной банк плохой, что не одобрил кому-то кредит», — рассуждает эксперт.

Член правления банка «Открытие» Ирина Кремлева, в свою очередь, обращает внимание на тот факт, что практически во всех без исключения банках работают сложные модели оценки вероятности дефолта заемщика, построенные на большом объеме всевозможных данных. Зачастую эти модели являются неинтерпретируемыми — то есть нельзя проанализировать, на основании каких именно факторов получилась та или иная оценка, отмечает эксперт. При этом она уверяет, что такие модели показывают высокую предиктивную способность, то есть оценивают вероятность дефолта заемщика достаточно точно.

Зачастую эти модели являются неинтерпретируемыми — то есть нельзя проанализировать, на основании каких именно факторов получилась та или иная оценка, отмечает эксперт. При этом она уверяет, что такие модели показывают высокую предиктивную способность, то есть оценивают вероятность дефолта заемщика достаточно точно.

«В силу сказанного выше не вполне очевидно, как кредитные организации должны будут обеспечить выполнение этого закона таким образом, чтобы он улучшил положение заемщиков и прозрачность взаимодействия с банками», — задается вопросом Кремлева.

В БКС Банке и вовсе полагают, что требование давать «мотивированное объяснение с причинами отказа» повысит риски мошенничества для банков, а следовательно стоимость кредитов, поскольку эти риски заложены в процентную ставку.

«Кроме того, в некоторых частных случаях требование раскрытия причины отказа невыполнимо, например, из-за несоответствия 155-ФЗ. Для добросовестных заемщиков эта инициатива дополнительной выгоды не принесет, поскольку основные критерии проверки общеизвестны: качество кредитной истории, которое заемщики могут легко узнать на сайтах БКИ, и уровень доходов/расходов»,

— говорит начальник аналитического управления Департамента розничных рисков и рисков МСБ БКС Банка Елена Гусева.

В своей основе причин для отказа две – плохая кредитная история и сомнения банка в платежеспособности клиента, что может быть вызвано либо серой зарплатой, либо слишком большим размером кредита. То есть это та информация, которую финансово грамотный заемщик должен знать и без объяснений банка, поясняет Алексей Кричевский.

«Если с доходами все более-менее понятно, то свой кредитный рейтинг и кредитную историю всегда можно посмотреть в НБКИ. Данные из этого источника дадут достаточно четкое представление о том, на что может рассчитывать потенциальный заемщик в рамках беззалогового кредитования. По сути все логично – чем выше рейтинг и чем меньше было допущено просрочек, тем выше шансы на получение крупного займа по низкой годовой ставке», — говорит эксперт, повторяя, что внимание нужно уделять не нюансам работы банков, а повышению финансовой грамотности населения.

Кричевский считает, что по большому счету, для заемщиков озвучивание причин отказа в выдаче кредита не даст никакой полезной информации, а банки — «заставит проделывать бесполезную бумажную работу». Альтернативой обязательному информированию о причинах отказа выглядит мотивирование по письменному запросу клиента, и видится это куда более логичным, подытоживает эксперт.

Альтернативой обязательному информированию о причинах отказа выглядит мотивирование по письменному запросу клиента, и видится это куда более логичным, подытоживает эксперт.

Альфа банк, Райффайзенбанк, «Хоум Кредит» и «Русский Стандарт» на запросы «Газеты.Ru» не ответили.

Как по кредитной истории узнать причину отказа в кредите

Роман Черепков

Кредитные истории хранятся в бюро кредитных историй (БКИ). В России 13 БКИ, и хотя в каждом свой формат отображения кредитной истории, отличия только внешние: структура и содержание одинаковое.

Раз в год вы можете получить кредитную историю в любом бюро бесплатно.

В статье мы разбираем кредитный отчёт крупнейшего кредитного бюро — НБКИ. Другие отчёты можно читать по аналогии.

1. Смотрим сводку

Кредитная история состоит из четырёх частей. Первая часть называется титульной. В ней содержатся сводные данные по вашим кредитам.

Титульная часть кредитного отчета НБКИ

Просроченные платежи

В столбце «Баланс» найдите строку «Просрочено». Здесь указывается общая сумма просроченных платежей по кредитам. Если стоит ноль, значит, на момент проверки вы исправно платите по кредитам. Любая цифра кроме нуля означает просрочку. В таком случае в новом кредите откажут. Нужен кредит — закрывайте просрочки.

Если просрочено больше нуля, в кредите откажут

Негативные кредиты

В столбце «Счета» смотрим на строку «Негативные». Негативными называются кредиты, по которым просрочка перевалила за три месяца или дошла до судебного взыскания. Это могут быть активные или закрытые кредиты. Чем больше негативных счетов, тем меньше шансов получить кредит.

Негативный счёт — кредит с просрочкой платежа больше трёх месяцев

Чтобы снизить влияние негативных кредитов, улучшайте кредитную историю небольшими займами, но не в МФО. Пользуйтесь кредитной картой или возьмите в кредит, например, холодильник. Это поможет восстановить репутацию надёжного заёмщика.

Обратите внимание на количество заявок на кредиты:

Банки негативно относятся к следующим показателям:

- Много заявок в короткий промежуток времени, например больше трёх в месяц. Это демонстрирует, что вам срочно нужны деньги и вы не очень разборчивы в выборе кредитора.

- Отклонённых заявок в разы больше, чем одобренных. Например, вы подали 58 заявок на кредиты, а одобрили вам всего 8. Банк увидит все предыдущие отказы и будет отказывать автоматически.

Не пытайтесь взять кредит нахрапом. Мол, не дают кредит в одном банке, пойду в другой, а потом в третий и так далее. Все отказы отображаются в кредитной истории и снижают шансы на одобрение кредита.

2. Проверяем персональные данные

Персональные данные попадают в кредитную историю из заявок на кредиты. Вы заполняли такие заявки, когда пытались получить кредит в банке. Персональные данные нужно проверить на достоверность и «постоянство».

Фрагмент онлайн-анкеты, заполняемой при заявке на кредит

Достоверность

Бывает, что в кредитной истории неправильно записана фамилия, дата рождения или адрес. Ошибиться мог как сам заёмщик при заполнении заявки, так и сотрудник банка, который переносил данные с бумаги в компьютер. Например, по паспорту вы Иванов, а в кредитной истории — «Ивонов». При рассмотрении заявки кредитор сравнивает данные из документов с данными в кредитной истории. Если будут расхождения, в кредите откажут.

Ошибиться мог как сам заёмщик при заполнении заявки, так и сотрудник банка, который переносил данные с бумаги в компьютер. Например, по паспорту вы Иванов, а в кредитной истории — «Ивонов». При рассмотрении заявки кредитор сравнивает данные из документов с данными в кредитной истории. Если будут расхождения, в кредите откажут.

Проверьте кредитную историю на ошибки в персональных данных. Если найдёте, пишите заявление в бюро, в котором получили кредитную историю. Правила исправления кредитной истории в трёх крупнейших бюро доступны по ссылкам:

Постоянство

Персональная информация обновляется в кредитной истории по мере её обновления в заявках. И чем чаще меняется эта информация, тем хуже. Банки ценят постоянство. Если вы каждый год меняете адрес или телефон, банки могу счесть вас кредитным мошенником и отказать в кредите.

Чтобы убедить банк, что вы не мошенник, придите в офис и расскажите о причинах частых переездов: искали работу в разных регионах или жили у родственников.

Часть персональной информации находится в верхней части первой страницы, часть — в разделах «Идентификация заёмщика» и «Адреса»

3. Разбираем отдельные кредиты

Информация по отдельным кредитам находится в разделе «Счета». Этот раздел легко найти по цветным квадратам:

Квадраты обозначают выполнение платёжных обязательств

Активные кредиты

Найдите активные кредиты и посмотрите на графики платежей. Активные кредиты — те, что вы выплачиваете сейчас.

Один квадрат — один месяц. Зелёные квадраты — всё в порядке, вы платите без просрочек. Серые квадраты говорят о том, что в какие-то месяцы банк не передавал сведения по платежам.

Плохо, если среди зелёных и серых квадратов встретятся квадраты других цветов. Они говорят о просрочках.

Заёмщик допустил две просрочки: одну до 30 дней (жёлтый квадрат), вторую до 60 дней (оранжевый квадрат)

Закрытые кредиты с просрочками

Банки обращают на них внимание, если нет активных просрочек. Важна глубина просрочек и дата закрытия кредита. Если вы полгода назад закрыли кредит с просрочкой больше трёх месяцев, то в новом кредите, скорее всего, откажут. С течением времени шансы на кредит будут увеличиваться.

Если вы полгода назад закрыли кредит с просрочкой больше трёх месяцев, то в новом кредите, скорее всего, откажут. С течением времени шансы на кредит будут увеличиваться.

Чем «глубже» просрочка, тем дольше она является критичной для банка

Микрозаймы

Проверьте количество микрозаймов. Банки не доверяют заёмщикам, которые регулярно «перехватывают до зарплаты». Если вы берёте микрозайм раз в полгода — это нормально. Чаще — плохо.

Отображение микрозаймов в кредитной истории

Также имейте в виду, что банки более лояльны к активным заёмщикам. Если у вас образцовая кредитная история, но последние пять лет вы не пользовались кредитами, банк может отказать. Поэтому время от времени пополняйте кредитную историю новыми данными.

4. Изучаем причины отказа

После раздела «Счета» вы встретите раздел «Информационная часть». Здесь отображаются ваши заявки на кредиты и их статусы — одобрены или отклонены. При отклонении заявки кредитор указывает причину:

У каждой отклоненной заявки пишут причину отказа

Есть пять причин отказа:

- Кредитная политика заимодавца — самая размытая формулировка.

Она означает, что в данный момент банк не кредитует заёмщиков с вашими параметрами. Это может быть возраст, образование, доход, прописка и так далее.

Она означает, что в данный момент банк не кредитует заёмщиков с вашими параметрами. Это может быть возраст, образование, доход, прописка и так далее. - Избыточная долговая нагрузка. Банк сравнил ваши доходы с платежами по кредитам и увидел превышение уровня кредитной нагрузки. Допустимый уровень — когда платежи по кредитам (включая планируемый кредит) не превышают 35% доходов.

- Кредитная история заёмщика. Банк изучил вашу кредитную историю и счёл её недостаточно положительной.

- Несоответствие информации о заёмщике, указанной заёмщиком в заявлении, сведениям, которыми располагает заимодавец (кредитор). Что делать с этой причиной, мы рассказали выше — в разделе «Проверяем персональную информацию».

- Прочее. Кредитор не смог выбрать одну из четырёх причин.

По моим наблюдениям, самая частая причина отказа — кредитная политика заимодавца. Наверное, потому, что она самая «вместительная» и безапелляционная. Увы, эта причина не даёт конкретного направления для анализа, поэтому заёмщику придётся перебирать все возможные варианты отказа.

Чек-лист

Если вам не дают кредит, получите кредитную историю и проверьте:

- В титульной части — размер просрочки, негативные счета, количество одобренных и отклонённых заявок на кредиты.

- В разделе с персональной информацией — достоверность и «постоянство» (смену адресов и телефонов).

- В разделе «Счета» — графики платежей и количество микрозаймов.

- В «Информационной части» — причины отказа в кредитной истории.

Чего делать не нужно:

- Закидывать банки заявками на кредиты. Это испортит кредитную историю.

- «Исправлять» кредитную историю микрозаймами.

- Искать специалистов, которые «позвонят куда следует» и молниеносно исправят кредитную историю. Нарвётесь на мошенников.

Читайте также 💰

Частые вопросы | Объединенное кредитное бюро

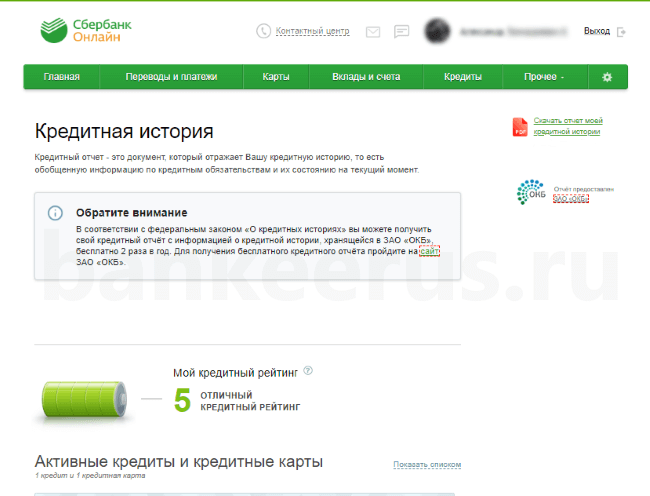

Как разобраться в кредитном отчете?

Если вы получили кредитный отчет, но не можете разобраться, что значит и откуда берется информация в нем, воспользуйтесь инструкцией по чтению кредитного отчета ОКБ.

Откуда берется информация в моей кредитной истории?

Основные источники формирования кредитной истории – банки, МФО и другие кредиторы, которые обязаны передавать информацию об обязательствах и платежной дисциплине своих заемщиков хотя бы в одно бюро кредитных историй. Начиная с 1 июля 2014 г., согласие заемщика на передачу его данных в БКИ не требуется. Также финансовые управляющие могут передавать в бюро информацию о банкротстве физических лиц. Федеральная служба судебных приставов, компании ЖКХ и телекомы могут передавать решения суда по взысканию задолженности и алиментов. Кредитная история хранится в бюро в течение 10 лет с момента ее последнего обновления.

Как часто обновляется кредитная история?

Источники формирования кредитной истории представляют информацию в бюро в течение пяти рабочих дней со дня совершения действия, информация о котором отражается в кредитной истории (внесение очередного платежа, частичное досрочное погашение, изменение условий договора и т. д.), либо со дня, когда источнику формирования кредитной истории стало известно о совершении этого действия.

д.), либо со дня, когда источнику формирования кредитной истории стало известно о совершении этого действия.

Что делать, если в моей кредитной истории содержится некорректная информация?

Удалить или исправить можно только информацию, которая не соответствует действительности. Например, недостоверную информацию о ваших финансовых обязательствах: дважды передана информация об одном и том же кредите; имеются просрочки, которые вы точно не допускали; кредит вами давно закрыт, а в истории он отображен как открытый и т.д.

Как исправить ошибку в кредитной истории?

1. Сначала имеет смысл обратиться непосредственно к источнику, передавшему некорректную информацию для ее исправления. В некоторых случая это может ускорить сроки исправления, так как бюро не вносит самостоятельных изменений в кредитные истории. Все передаваемые источниками данные хранятся в бюро кредитных историй в неизменном виде, а процедура обновления производится источником без участия сотрудников бюро.

2. Если источник не отвечает в разумные сроки или отказывает в исправлении информации, можно обратиться в бюро кредитных историй и подать заявление на внесение изменений в кредитную историю. Заявление можно принести лично в офис бюро, либо направить по почте. В случае, если заявление на внесение изменений в кредитную историю было подано лично или письмом с нотариально заверенной подписью, Бюро также предоставит вам обновленный кредитный отчет с учетом изменений на дату предоставления ответа.

3. Бюро направит в адрес источника претензию, по результату рассмотрения которой, в кредитную историю будут внесены изменения или предоставлен мотивированный отказ. Об ответе кредитной организации или его отсутствии бюро проинформирует вас в течение 30 дней.

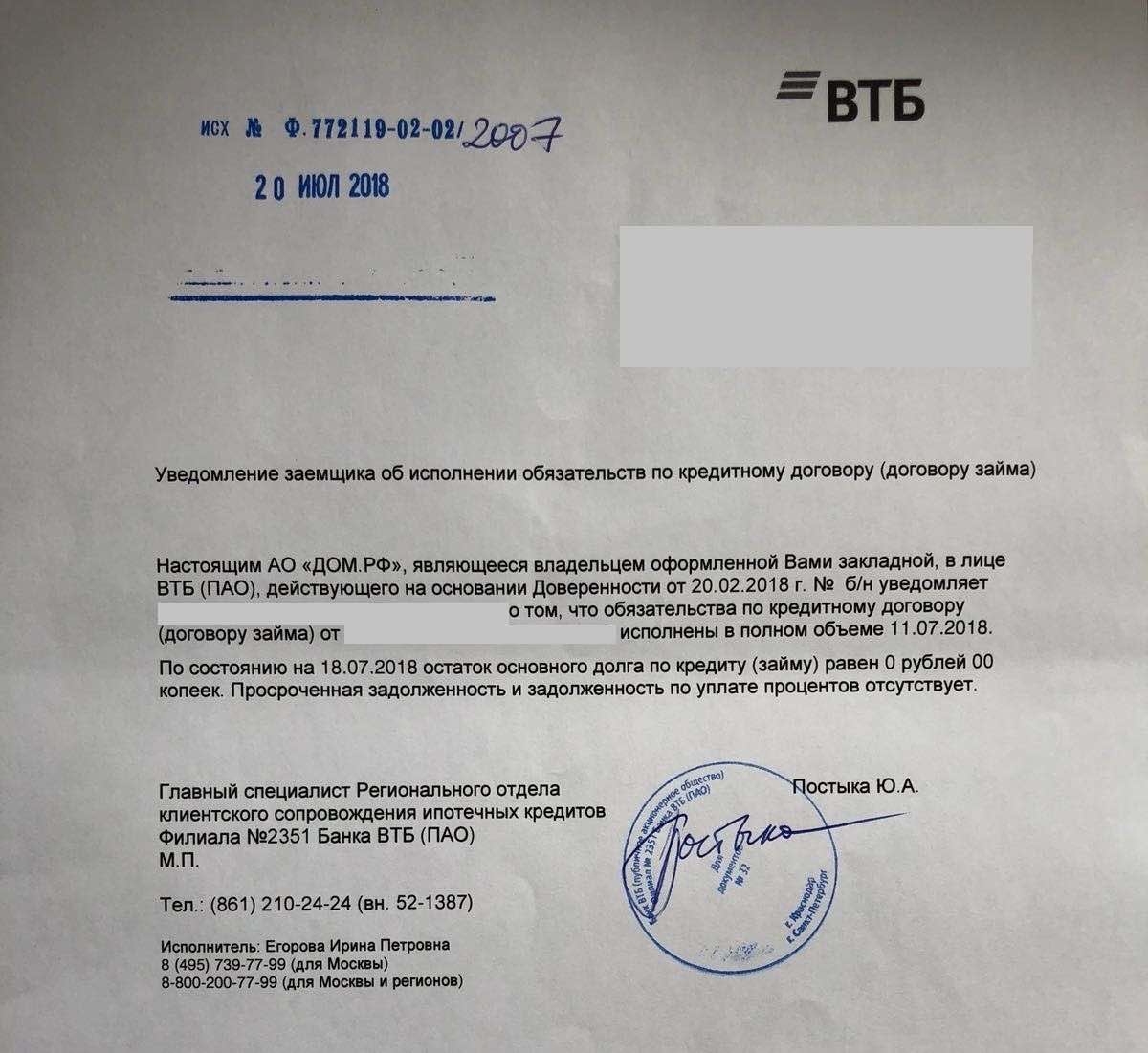

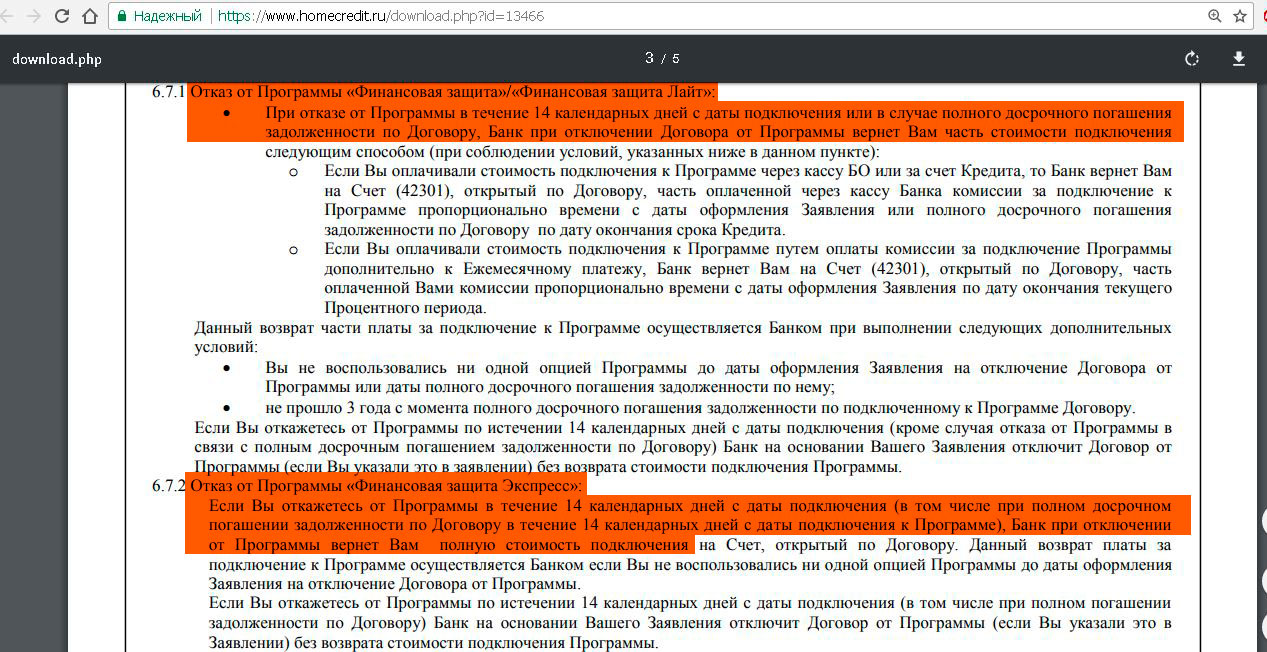

При полном погашении кредита, независимо от его типа, мы рекомендуем запросить у кредитора справку о погашении и отсутствии задолженности. Этот документ может быть полезен при возникновении спорных ситуаций, ошибках в кредитной истории и т. п. Спустя месяц-полтора после погашения кредита мы также рекомендуем проверить свою кредитную историю и убедиться, что в ней также отражено закрытие счета и отсутствие у вас задолженности по нему.

п. Спустя месяц-полтора после погашения кредита мы также рекомендуем проверить свою кредитную историю и убедиться, что в ней также отражено закрытие счета и отсутствие у вас задолженности по нему.

Почему в кредитном отчете ОКБ отражены не все мои кредиты?

Возможно, информация о кредитном обязательстве хранится в другом БКИ, так как источники формирования кредитной истории обязаны передавать данные в отношении заемщиков, поручителей, принципалов хотя бы в одно бюро кредитных историй, включенное в реестр БКИ. Прежде чем обращаться за кредитным отчетом узнайте в каких БКИ хранится ваша кредитная история. Более подробная информация доступна в разделе: ГДЕ МОЯ ИСТОРИЯ?

Также, если кредитное обязательство, было оформлено до 1 июля 2014 г., то возможно вы не давали источнику своего согласия на передачу данных в бюро кредитных историй.

Кто может увидеть мою кредитную историю?

Сегодня вашу кредитную историю в бюро может запросить любое юридическое лицо или индивидуальный предприниматель. При этом такое лицо обязано получить от вас согласие.

При этом такое лицо обязано получить от вас согласие.

Сроки действия согласия, его содержание и способ оформления строго регламентированы законом. В частности, в согласии должна быть указана цель запроса кредитной истории, только в соответствии с которой можно запрашивать и использовать информацию. Срок действия согласия составляет 6 месяцев со дня его оформления. В случае, если в течение указанного времени был заключен договор кредита/займа, то согласие сохраняет силу в течение всего срока действия договора.

Информация о том, кто и зачем запрашивал вашу историю, фиксируется в закрытой части кредитной истории. Если вы узнали, что кто-то запрашивал информацию без вашего согласия, можно направить заявление в бюро с просьбой проверить правомерность сделанного запроса и если правомерность не подтвердится удалить эту запись из кредитной истории.

Без вашего согласия и отметки о запросе в закрытой части кредитной истории информацию может получить только Банк России, финансовый управляющий в рамках процедуры личного банкротства, нотариус для оценки наследственной массы, ФССП, а также суды и следственные органы.

Имеет ли кредитный отчет, полученный на портале ucbreport.ru юридическую силу?

Кредитный отчет, полученный через эти каналы, является информационным документом. Для получения кредитного отчета, заверенного подписью и печатью организации, необходимо обратиться с запросом напрямую в Бюро. Это можно сделать лично в офисе для физических лиц, а также направив письмо с нотариально заверенной подписью или заверенную телеграммой. Более подробная информация о способах получения кредитного отчета доступна в разделе: ПОЛУЧИТЬ КРЕДИТНЫЙ ОТЧЕТ.

Что такое Персональный кредитный скоринг, и кто его рассчитывает?

Персональный кредитный скоринг — инструмент оценки надежности заемщика кредитной организацией при принятии решения о выдаче кредита.

Результат скоринга выдается в виде балла, который рассчитывается системой автоматически на основании информации из кредитной истории. С точки зрения кредитора, чем выше скоринговый балл клиента, тем ниже уровень его кредитного риска. Персональный кредитный скоринг не является гарантией одобрения кредита, поскольку финальное решение о выдаче кредита и его условиях остается за кредитной организацией.

Персональный кредитный скоринг не является гарантией одобрения кредита, поскольку финальное решение о выдаче кредита и его условиях остается за кредитной организацией.

Факторы, негативно влияющие на значение Персонального кредитного скоринга

• наличие просрочек платежей свыше 30 дней

• высокая долговая нагрузка

• большое количество запросов на проверку кредитной истории за последние полгода

• небольшой «возраст» кредитной истории (менее 1 года)

Почему банки отказывают мне в выдаче кредита?

Кредитная история является одним из важнейших факторов при принятии решения о выдаче кредита, но не единственным. Нужно учитывать, что каждый кредитор воспринимает информацию из кредитной истории, исходя из своей кредитной политики и рисковой стратегии. Кредиторы также используют собственные скоринговые системы и различные дополнительные источники информации для оценки профиля потенциального заемщика, которые могут влиять на финальное решение о выдаче кредита.

Тем не менее, перед получением кредита мы рекомендуем проверить кредитную историю и убедиться, что вся информация в ней отражена корректно.

Как я могу иcправить свою кредитную историю?

Удалить или исправить можно только информацию, которая не соответствует действительности. Если в истории зафиксирована достоверная информация о негативных событиях, например, длительных просрочках платежей, надо понимать, что необходимо скорректировать свое финансовое поведение. Об этом может свидетельствовать погашение текущих задолженностей, а также аккуратная платежная дисциплина в будущем.

Для улучшения кредитной истории часто рекомендуют взять небольшой кредит и аккуратно его выплатить. Свежая история своевременных платежей поможет вам улучшить репутацию в глазах потенциальных кредиторов.

Однако, стоит помнить, что это не гарантирует получение кредита, так как каждый кредитор воспринимает информацию из кредитной истории, исходя из своей кредитной политики.

Банк отказал в Военной ипотеке?

Нередко военнослужащие-участники НИС сталкиваются с отказами банков выдавать кредит по военной ипотеке. Казалось бы, ведь погашение кредита идет не за счет личных средств, почему банки так поступают?

Казалось бы, ведь погашение кредита идет не за счет личных средств, почему банки так поступают?

Ответ прост, банк прежде всего учитывает все возможные риски. Так в случае негативного увольнения военнослужащего со службы, все обязательства по погашению задолженности по военной ипотеке перейдут на его плечи, а кредитор не хочет вдруг получить недобросовестного плательщика.

Основные причины отказа

- Уже есть в наличии крупные кредиты, например, гражданская ипотека или несколько потребительских кредитов. Даже если все платежи вносятся военнослужащим вовремя, факт того, что он уже имеет достаточно большие обязательства перед кредиторами является веским основанием для отказа в выдаче военной ипотеки

- Наиболее частая причина — плохая кредитная история! Бюро кредитных историй в помощь, можно сделать бесплатный запрос и заранее узнать, есть ли у Вас какие либо проблемы.

- Покупка квартиры у родственников. Банк не всегда замечает такую покупку и на практике зачастую пропускает такие сделки, но в случае обнаружения данного факта, такое действие будет расценено как попытка обналичить государственные средства (ЦЖЗ) и в предоставлении ипотеки военнослужащему будет отказано

- Обнаружение ложный фактов в заявлении, которое военнослужащий подает для получения одобрения по ипотеке. Не стоит писать, что у Вас нет кредитов, или не было просрочек ранее, если таковые на самом деле есть, то гораздо правильнее писать правду, это скорее пойдет вам в плюс

Пути решения при отказе в выдачи кредита по военной ипотеке

- Чтобы поправить сведения в бюро кредитных историй и сделать ваш статус заемщика более привлекательным, необходимо брать небольшие потребительские кредиты и добросовестно выплачивать их в течении некоторого времени, после чего, чтобы не терять сильно в переплате по процентам досрочно закрыть их.

- Попробовать подать заявку в другие банки, не все банки при выдачи военной ипотеки очень жестко опираются на наличие негативных составляющих для выдачи кредита у военнослужащего

- При наличие уже имеющейся большой кредитной нагрузки, постараться снизить ее, например досрочно погасив потребительский кредит или ипотеку

Если у Вас возникла такая ситуация и банки отказали Вам в выдаче военной ипотеки, позвоните нам или оставьте заявку, мы постараемся помочь и решить эту проблему!

Что делать, если ваша заявка на ипотеку отклонена

Ваше заявление на ипотеку было отклонено. Эти слова звучат резко, но они не всегда означают, что вы не можете получить ипотечный кредит.

Если ваш кредитор отклонит ваш запрос о ссуде, не все может быть потеряно. После получения отказа вы должны предпринять несколько шагов, чтобы увидеть, как вы можете повысить свои шансы и получить ипотечный кредит в следующем заявлении.

Узнайте, почему вам отказали

Когда ваша кредитная заявка отклоняется, «это не должно быть сюрпризом», — говорит Брайан Косс, исполнительный вице-президент Mortgage Network Inc.«Ваш кредитный специалист должен был дать вам хорошую оценку».

Процесс подачи заявления на ипотеку является довольно строгим, независимо от того, с кем вы подаете заявление. В какой-то момент процесса, если вы получили одно или несколько предупреждений против вас, кредитный специалист должен указать вам, что вы не соответствуете требованиям.

«Кредитор должен предоставить вам причины, по которым вам было отказано, чтобы вы могли принять эту информацию близко к сердцу и использовать ее для определения способа решения проблем, чтобы вы могли получить лучшую финансовую основу и переквалифицироваться. позже », — говорит Брюс МакКлари, старший вице-президент по коммуникациям некоммерческого Национального фонда кредитного консультирования.

Существует ряд причин, по которым вам может быть отказано в выдаче ипотеки, в том числе:

- Изменения в вашем статусе занятости — Если вы недавно получили новую работу или были уволены, например

- Изменения в вашей кредитной истории или низкий кредитный рейтинг.

На ваш кредитный рейтинг может повлиять ряд вещей, включая открытие или закрытие счетов кредитной карты, совершение крупной покупки, например, автомобиля, или получение личной ссуды. По мере приближения к завершению сделки рекомендуется сохранить статус-кво с вашими финансами, чтобы избежать этих ловушек.

На ваш кредитный рейтинг может повлиять ряд вещей, включая открытие или закрытие счетов кредитной карты, совершение крупной покупки, например, автомобиля, или получение личной ссуды. По мере приближения к завершению сделки рекомендуется сохранить статус-кво с вашими финансами, чтобы избежать этих ловушек. - Изменения в вашем доходе — Например, если вы снизили зарплату

- Слишком большой долг — Если у вас уже есть большой долг, кредиторы могут рассматривать ваше отношение долга к доходу как знак против вас и могут отклонить ваше заявление.

Проверьте свой кредит

Ваш кредитный рейтинг играет большую роль в определении того, на какие типы ссуд и процентные ставки вы имеете право. Обязательно внимательно изучите свой кредитный отчет и убедитесь, что в нем нет ошибок, которые могут снизить ваш рейтинг.

«Узнайте свой кредитный рейтинг и примите меры, чтобы обеспечить высокий кредитный рейтинг», — говорит Дэйв Меле, президент Homes. com.

com.

Если ваш кредитный рейтинг невысокий, а кредитор говорит вам, что именно поэтому вам отказали, не думайте, что это конец пути для вас и ссуды. Вы все равно можете претендовать на получение ссуды у другого кредитора. Например, обеспеченные государством ссуды, такие как ссуды от Федерального жилищного управления (FHA), VA или USDA, как правило, имеют более низкие кредитные лимиты, чем частные ипотечные ссуды.

Банки не всегда предлагают все виды ссуд, поэтому, если вам отказал тот же банк, в котором вы хранили наличные, во многих случаях это не вы, а они.

«Найдите кого-нибудь, кто работает в недепозитарном учреждении и работает с прямым ипотечным кредитором, а не с банком», — говорит Корви Урлинг, консультант по кредитам в LoanDepot. «Ипотечные кредиторы обычно имеют больший портфель, и тогда они будут иметь возможность предлагать доступ к различным программам, на которые вы можете претендовать.”

Вы также можете работать над улучшением своего кредита. Лучший способ сделать это — убедиться, что вы оплачиваете свои счета вовремя, но также неплохо минимизировать размер кредита, который вы используете, сохраняя небольшой баланс на своих картах или не имея его вообще. Вы также можете воспользоваться программами увеличения кредита.

Лучший способ сделать это — убедиться, что вы оплачиваете свои счета вовремя, но также неплохо минимизировать размер кредита, который вы используете, сохраняя небольшой баланс на своих картах или не имея его вообще. Вы также можете воспользоваться программами увеличения кредита.

Выплатите свой долг

Даже при хорошем кредитном рейтинге кредиторы также смотрят, сколько денег вы должны по счетам по кредитным картам, платежам за автомобиль и студенческим займам, и сравнивают это с тем, сколько денег вы зарабатываете.Это известно как отношение долга к доходу, или DTI, и может сыграть огромную роль в определении кредиторами вашего права на получение нового кредита.

Например, если ваша заработная плата уже в основном потрачена на существующие большие ежемесячные счета, кредиторы не будут уверены, что вы также сможете вносить ежемесячные платежи по ипотеке.

В большинстве случаев кредиторы хотят, чтобы DTI составлял менее 43 процентов. Если вы не подходите под этот профиль, есть способы преодолеть это число.

«Одна из важных вещей, которую вы можете сделать, — это погасить некоторые другие долги», — говорит Меле.«Кредитная карта — отличное место для начала».

Узнайте больше о кредитных картах для перевода остатка средств, которые помогают быстрее погашать долги.

Обратитесь за помощью в погашение студенческой задолженности

Сегодняшнее поколение покупателей жилья также с гораздо большей вероятностью будет обременено долгами из-за своего образования, но это не означает, что они не могут купить дом.

Если ваша студенческая задолженность сдерживает вас, подумайте о плане погашения, основанном на доходе, который может сократить ваши ежемесячные платежные обязательства. Некоторые кредиторы могут также иметь определенные ипотечные продукты только для врачей, которые могут иметь заоблачные ссуды на обучение, но, как правило, также имеют заработную плату выше средней после работы.

Делайте покупки около

Вы не перестанете покупать одежду только потому, что первая вещь, которую вы примерили, не подошла, так что не делайте этой ошибки с ипотекой.

«Есть много людей, которые не являются плохими заемщиками, а просто имеют проблемы с кредитами», — говорит Раймонд Эшагян, президент GreenBox Loans.

Существуют ипотечные ссуды для самых разных покупателей, и то, что стандартная 30-летняя ссуда могла быть подходящей для пары с другой стороны улицы, не означает, что она подходит вам.

«Никогда не хочется класть все яйца в одну корзину. Было бы ужасно, если бы вы дошли до закрытия, и у вас впереди движущийся грузовик, и теперь вы не можете въехать в этот дом », — говорит Урлинг, который рекомендует заполнять заявки как минимум двумя или тремя кредиторами, чтобы помочь покрыть расходы. вероятность получить отказ. «Потребитель не обязан брать ссуду в любой момент».

Нет обязательного периода ожидания после того, как вам было отказано, но поскольку заявка на ипотеку обычно включает проверку кредитоспособности, которая может снизить ваш балл, было бы неплохо немного подождать, чтобы успеть сгладить .

Содействующая сторона также может помочь вам получить квалификацию. Например, если вы молодой покупатель с кредитом ниже номинальной, но у ваших родителей более высокий кредитный рейтинг, и они готовы совместно подписать ваш кредит, вам будет легче получить одобрение.

Например, если вы молодой покупатель с кредитом ниже номинальной, но у ваших родителей более высокий кредитный рейтинг, и они готовы совместно подписать ваш кредит, вам будет легче получить одобрение.

Имейте в виду, что привлечение соавтора может немного усложнить вашу заявку, поскольку вам потребуется приложить больше подтверждающих документов.

Подробнее:

3 причины, по которым ваш личный заем был отклонен

Получение личного кредита может быть отличным способом рефинансирования долга под высокие проценты, оплаты ремонта дома и других расходов.Это может быть лучшим вариантом, чем использование вашей обычной кредитной карты, потому что личные ссуды могут предлагать более низкие средние процентные ставки в зависимости от вашего кредита.

Отсутствие хорошего кредитного рейтинга, наряду с другими факторами, может привести к высоким предлагаемым процентным ставкам — если вас вообще одобрили. Но понимание того, почему вам отказали и что вам нужно исправить, может повысить ваши шансы на получение одобрения в будущем.

Почему вам могли отказать в получении личного кредита

Помимо низкого кредитного рейтинга, другие причины отказа в выдаче личного кредита включают высокое соотношение долга к доходу (DTI) и просьбу занять слишком много денег. Если вам отказано в выдаче кредита одним кредитором, вы всегда можете попробовать подать заявление у другого. Каждый кредитор устанавливает свои собственные требования к кредитованию.

Если ваш запрос на получение личной ссуды продолжает отклоняться, найдите время, чтобы понять, как получить одобрение вашей ссуды. Кроме того, потратив время на то, чтобы узнать, как улучшить свой кредитный рейтинг и коэффициент DTI, вы можете обеспечить более низкую процентную ставку.

Если вы не знаете, почему вам отказали в получении личной ссуды, обратитесь к кредитору. В соответствии с Законом о равных возможностях кредита кредиторы должны объяснить вам, почему ваш кредит был отклонен, или дать вам инструкции о том, где искать причину.

Проблема: Ваш кредитный рейтинг слишком низкий

Когда кредитор просматривает вашу заявку на получение кредита, он обычно учитывает ваш кредитный рейтинг FICO среди других факторов, таких как ваш доход. Ваш кредитный рейтинг говорит кредиторам, насколько хорошо вы можете управлять деньгами. Такие факторы, как история платежей и сумма задолженности, во многом влияют на ваш кредитный рейтинг.

Поскольку личные ссуды обычно представляют собой необеспеченный долг — долг, к которому не прикреплено обеспечение, — кредиторы обычно предъявляют более строгие требования к кредитованию.

Кредиторы обычно публикуют свои минимальные кредитные требования. Если вы упадете ниже минимального уровня кредитора, вам, вероятно, будет сложно получить от него ссуду. Даже если вы получили одобрение на получение ссуды с низким кредитным рейтингом, кредиторы будут взимать с вас более высокую ставку, чтобы компенсировать риск того, что вы не сможете погасить ссуду.

Решение: увеличьте свой кредитный рейтинг, прежде чем подавать заявку

Чтобы избежать отказа в выдаче личной ссуды из-за низкого кредитного рейтинга, лучшее, что вы можете сделать, — это создать или восстановить свой кредитный рейтинг перед подачей заявления. Вот посмотрите, как ваши кредитные привычки и задолженность учитываются в вашем кредитном рейтинге:

Вот некоторые действия, которые вы можете предпринять, чтобы улучшить свой кредитный рейтинг:

- Получите копию своего кредитного отчета и оспаривайте любые ошибки.

- Настройте автоматическую оплату счетов, чтобы избежать пропущенных или просроченных платежей.

- Погасите задолженность по кредитной карте, чтобы уменьшить использование кредита.

- Обратитесь за консультацией к некоммерческой кредитной организации за помощью в погашении задолженности, будь то текущая или просроченная.

Проблема: соотношение вашего долга к доходу слишком велико

Другая проблема, с которой вы можете столкнуться, — это слишком высокий коэффициент DTI. Этот коэффициент сравнивает вашу ежемесячную сумму долга с вашим ежемесячным валовым доходом. Например, если ваши ежемесячные выплаты по долгу составляют 3000 долларов, и вы разделите их на свой ежемесячный доход в 5000 долларов, то ваш коэффициент DTI составит 60%.Такой высокий коэффициент может сигнализировать кредиторам о том, что у вас могут возникнуть проблемы с погашением долга.

Этот коэффициент сравнивает вашу ежемесячную сумму долга с вашим ежемесячным валовым доходом. Например, если ваши ежемесячные выплаты по долгу составляют 3000 долларов, и вы разделите их на свой ежемесячный доход в 5000 долларов, то ваш коэффициент DTI составит 60%.Такой высокий коэффициент может сигнализировать кредиторам о том, что у вас могут возникнуть проблемы с погашением долга.

По этой причине лучше всего для стремиться к коэффициенту DTI 35% или меньше, что считается хорошим. Таким образом вы увеличите свои шансы на одобрение кредита.

Решение: ищите способы увеличить свой доход и погасить долг

Чтобы улучшить коэффициент DTI, у вас есть два варианта: увеличить свой доход или выплатить долг. Если вы делаете и то, и другое одновременно, вы улучшите его быстрее.Однако увеличить свой доход — непростая задача, но есть и другие стратегии, которые можно использовать, чтобы выбраться из долгов.

Например, вы можете попробовать метод погашения долга как снежный ком. Этот метод включает в себя выплату вашей самой низкой суммы долга, прежде чем заниматься следующей по величине сальдо долга. В качестве альтернативы вы можете использовать метод долговой лавины, который включает в себя выплату долга по самой высокой процентной ставке перед выплатой следующего долга с самой высокой процентной ставкой. Хотя метод лавины идеален, если вы хотите минимизировать процентные расходы при выплате долга, снежный ком долга может поддерживать вашу мотивацию с течением времени, предлагая короткие и быстрые выигрыши.

Используя пример из предыдущего раздела, представьте, что вы увеличиваете свой ежемесячный доход с 5000 до 6500 долларов, уменьшая при этом ежемесячные выплаты по долгу до 2000 долларов. Ваш коэффициент DTI будет чуть более 30%, что повысит ваши шансы на получение кредита.

Проблема: вы пытались занять слишком много

Если вы попытаетесь взять в долг больше, чем вы можете позволить себе выплатить, кредитор может отклонить ваш запрос на личный заем. Это связано с тем, что сумма, которую утверждает вас кредитор, основана на вашем доходе и других долговых обязательствах.Проверив ваши финансы, кредитор может решить, что вы не имеете права на получение займа на определенную сумму.

Это связано с тем, что сумма, которую утверждает вас кредитор, основана на вашем доходе и других долговых обязательствах.Проверив ваши финансы, кредитор может решить, что вы не имеете права на получение займа на определенную сумму.

Например, предположим, вы пытаетесь взять личный заем на 100 000 долларов, зная, что у вас недостаточно дохода, чтобы позволить себе ежемесячное погашение кредита. Поскольку вы запрашиваете нереальную сумму, кредитор наверняка откажет вам.

Решение: запросить более реалистичную сумму кредита

Решение этой проблемы — запросить более реалистичную сумму кредита. Для этого взгляните на свой бюджет и воспользуйтесь личным кредитным калькулятором, чтобы лучше понять, сколько денег вы можете позволить себе тратить каждый месяц на погашение личной ссуды.

Таким образом вы увеличите свои шансы на получение одобрения. Кроме того, вы не рискуете взять больше долга, чем вы можете обработать.

Как получить личный заем при плохой кредитной истории

Хотя создание кредита и улучшение коэффициента DTI помогут, они могут занять много времени. Если вам нужно заплатить за неотложную медицинскую помощь и вы хотите избежать получения ссуды до зарплаты, или вам нужны деньги из личной ссуды сейчас и вам не терпится заработать свой кредитный рейтинг, чтобы подать заявку снова, есть другие варианты, которые вы можете использовать. чтобы получить ссуду, когда у вас плохой кредит или нет.

Если вам нужно заплатить за неотложную медицинскую помощь и вы хотите избежать получения ссуды до зарплаты, или вам нужны деньги из личной ссуды сейчас и вам не терпится заработать свой кредитный рейтинг, чтобы подать заявку снова, есть другие варианты, которые вы можете использовать. чтобы получить ссуду, когда у вас плохой кредит или нет.

Обратитесь в местный кредитный союз

Один из первых вариантов, который вам следует рассмотреть, — это проверить, предложит ли местный кредитный союз вам личную ссуду. Кредитные союзы — это некоммерческие организации, которые могут предложить на более конкурентоспособные ссуды физическим лицам на , чем национальные банки. У вашего работодателя может быть кредитный союз для своих сотрудников, поэтому сначала проверьте его. Некоторые кредитные союзы позволят вам вступить, если вы являетесь членом семьи человека, который является членом определенной группы или организации.

Если у вас нет доступа к такому через вашего работодателя или члена семьи, поищите информацию о кредитных союзах для личных займов в вашем районе. Некоторые кредитные союзы потребуют от вас иметь военный опыт или быть членом определенной обслуживающей организации, чтобы получить членство.

Некоторые кредитные союзы потребуют от вас иметь военный опыт или быть членом определенной обслуживающей организации, чтобы получить членство.

Кроме того, если вы станете членом федерального кредитного союза, вы можете получить доступ к альтернативной ссуде до зарплаты (PAL). Эти необеспеченные ссуды были разработаны, чтобы помочь потребителям избежать высоких процентных ставок по ссудам до зарплаты — максимальная процентная ставка по ним составляет 28%. Обратной стороной является то, что сроки этих кредитов короткие — срок погашения от одного до 12 месяцев.

Изучите обеспеченные кредиты

Если у вас возникли проблемы с получением разрешения на получение необеспеченной личной ссуды, попробуйте взять обеспеченную личную ссуду.В отличие от необеспеченной ссуды, обеспеченная ссуда — это ссуда, обеспеченная залогом, например, титулом на автомобиль или денежным залогом. Положительная сторона этого шага в том, что он может увеличить ваши шансы на получение одобрения; однако обратная сторона заключается в том, что, если вы не в состоянии произвести выплату, кредитор может принять ваше обеспечение.

Заручитесь помощью помощника

Вы также можете рассмотреть возможность получения индивидуальной ссуды у ссайнера. Наличие партнера с кредитным рейтингом от хорошего до отличного может снизить ваши шансы на отказ в выдаче личного кредита и поможет вам обеспечить лучшую процентную ставку.Если вы найдете кого-то, кто захочет подписать за вас ссуду, объясните ему, что он будет нести ответственность за выплату ссуды, если вы не сможете ее выплатить. Кроме того, сообщите им, что в случае просрочки платежа их кредитный рейтинг может пострадать.

Пройдите предварительную квалификацию у кредиторов, не повредив кредит

Один из способов оценить вашу вероятность получения разрешения на получение личной ссуды с плохой кредитной историей — это пройти предварительную квалификацию у кредиторов. В процессе предварительной квалификации кредитор определит, имеете ли вы право подать заявку на получение личного кредита, выполнив мягкий запрос кредита, который никак не повлияет на ваш кредитный рейтинг.

Хотя предварительная квалификация — отличный способ определить, получите ли вы разрешение на получение личной ссуды, нет никакой гарантии, что вы будете одобрены. Однако это хороший способ сравнить ставки различных кредиторов, поскольку некоторые из них дадут вам приблизительную годовую процентную ставку.

Почему мне отказали в ссуде?

Чрезвычайно прискорбно, когда мне отказывают в ссуде, и это происходит с сотнями людей каждый день по разным причинам. Иногда это их вина. В других случаях кредитор принимает решение, которое трудно понять.

Обязательно спросите своего кредитора, почему вам отказали. В соответствии с Законом о равных возможностях кредита кредитор должен сообщить вам, почему вам было отказано, хотя он не обязан сообщать вам факторы и баллы, использованные в его системе подсчета очков. Кредиторы должны отправить вам бесплатную копию кредитного отчета, который использовался для принятия решения.

Самая частая проблема — плохой кредитный отчет

Кредитор получит ваш кредитный отчет, который обычно используется для оценки риска, который вы представляете. Различные кредитные проблемы, такие как история просроченных платежей, невыполнения обязательств по другим кредитам, высокая задолженность по кредитной карте или недавнее банкротство, могут разрушить ваши шансы на получение одобрения.

Различные кредитные проблемы, такие как история просроченных платежей, невыполнения обязательств по другим кредитам, высокая задолженность по кредитной карте или недавнее банкротство, могут разрушить ваши шансы на получение одобрения.

Если в вашем кредитном отчете содержится много отрицательной информации и вы подаете заявку на ипотеку, у вас, вероятно, возникнут трудности. Лучше потратьте шесть месяцев на устранение проблем, прежде чем снова подавать заявку. Вы не хотите продолжать подавать заявку после того, как вам отказали без исправления кредитного отчета, потому что каждое приложение инициирует запрос, который затем включается в ваш кредитный отчет и снижает ваш кредитный рейтинг.

Как решить проблемы с кредитом

Получите копию своего кредитного отчета и попытайтесь исправить любые ошибки или отрицательную информацию, связавшись с вашими кредиторами. Если у вас есть привычка платить поздно, вам нужно будет продемонстрировать, что вы можете управлять своей кредитной ответственностью в течение шести месяцев или года, прежде чем подавать повторную заявку. Если у вас большой долг, вам нужно погасить его как можно быстрее.

Если у вас большой долг, вам нужно погасить его как можно быстрее.

Вот еще несколько причин, по которым ваша заявка на кредит может быть отклонена:

- У вас есть несоответствия с вашей информацией .Если кредитор обнаруживает несоответствия между информацией, которую вы предоставили ему в своем заявлении, и тем, что он обнаружил при собственной проверке, это может быть основанием для отказа. Например, вы указываете свой доход в 50 000 долларов, но когда он звонит в вашу компанию для подтверждения, они говорят, что вы зарабатываете 40 000 долларов. Это вызовет некоторые опасения. Вы должны быть откровенны с кредитором. Не придумывайте ничего и честно отвечайте на вопросы.

- Вы работали менее двух лет . Кредиторы хотят знать, что у вас стабильный доход.Им нравится видеть, что у вас есть работа как минимум на два года, когда вы подаете заявку на ссуду. Старайтесь не делать резких движений (например, увольняться с работы или менять карьеру), прежде чем подавать заявление.

- Вы потеряли работу . Если вы потеряете работу прямо перед тем, как закрыть ипотечный кредит, это является основанием для немедленного отказа в вашей заявке, если только ваш супруг (а) не зарабатывает достаточно, чтобы поддерживать выплаты по ипотеке самостоятельно. Постарайтесь найти новую работу в той же сфере с аналогичной зарплатой, прежде чем подавать заявление снова, в противном случае на вас может распространяться правило о двухлетнем найме.

- Вы недавно добавили новый долг . Не покупайте новую машину или другой крупный билет до того, как подадите заявку на ссуду или после того, как подали заявку. Кредиторы не хотят, чтобы ваша финансовая картина изменилась в процессе выдачи ссуды. Если вы совершите покупку, которая серьезно изменит отношение вашего долга к доходу, вам могут отказать.

- Вы отказываетесь предоставить новую документацию . Если кредитор запрашивает дополнительную информацию, обязательно предоставьте ее.

Если ваш файл неполный, вам может быть отказано в ссуде.Однако, если они будут просить у вас одну и ту же информацию снова и снова, это может быть мошенничеством. Обязательно сохраните копии всех документов, которыми вы поделились, и отправьте все заказным или заказным письмом, чтобы у вас был бумажный след за всем, что вы отправили.

Если ваш файл неполный, вам может быть отказано в ссуде.Однако, если они будут просить у вас одну и ту же информацию снова и снова, это может быть мошенничеством. Обязательно сохраните копии всех документов, которыми вы поделились, и отправьте все заказным или заказным письмом, чтобы у вас был бумажный след за всем, что вы отправили. - Вы испытали расовую дискриминацию . Кредиторы не могут дискриминировать вас по признаку расы, пола или возраста. Если вы чувствуете, что подверглись дискриминации, обратитесь в Бюро финансовой защиты потребителей или, в частности, по вопросам ипотеки, обратитесь в Департамент жилищного строительства и городского развития.Также позвоните в департамент справедливого жилищного строительства вашего штата и к представителям местного муниципалитета, чтобы сообщить о своих опасениях.

Что делать, если вам отказали в ссуде

Если вам отказали в ссуде, не расстраивайтесь. Не все кредитные специалисты созданы равными. Некоторые кредиторы готовы работать с людьми, у которых есть проблемы с кредитом. Если это вообще возможно, сначала поговорите со своим банком. Если у вас плохая история с этим банком, попробуйте другого кредитора. Также свяжитесь с кредитным союзом, отделом кадров на вашей работе, с друзьями и семьей, чтобы узнать, где они получили свои ссуды.

Некоторые кредиторы готовы работать с людьми, у которых есть проблемы с кредитом. Если это вообще возможно, сначала поговорите со своим банком. Если у вас плохая история с этим банком, попробуйте другого кредитора. Также свяжитесь с кредитным союзом, отделом кадров на вашей работе, с друзьями и семьей, чтобы узнать, где они получили свои ссуды.

Моя кредитная заявка была отклонена из-за моего кредитного отчета. Что я могу делать?

Во-первых, выясните, почему кредитор отказал вам. Если кредитор отклоняет вашу заявку, в соответствии с Законом о равных возможностях кредита (ECOA) он должен сообщить вам конкретные причины, по которым ваша заявка была отклонена, или сообщить вам, что вы имеете право узнать причины, если попросите в течение 60 дней.

Если кредитор отклоняет вашу заявку на основании вашего кредитного отчета, он также должен:

- Укажите числовой кредитный рейтинг, использованный при принятии неблагоприятных мер, а также ключевые факторы, повлиявшие на вашу оценку

- Сообщите вам название, адрес и номер телефона кредитной компании, предоставившей отчет.

- Сообщите вам о вашем праве получить бесплатную копию вашего кредитного отчета от кредитной компании, которая предоставила его в течение 60 дней с момента вашего уведомления о неблагоприятных действиях.

- Объясните процесс исправления ошибок в отчете или добавления информации, чтобы сделать отчет более полным

Если вы обнаружите в своем кредитном отчете информацию, которая, по вашему мнению, является неточной, вы можете оспорить ее содержание с кредитной организацией и компанией, предоставившей эту информацию.Компания кредитной отчетности обязана провести расследование и исправить любые обнаруженные ошибки. Если после расследования вы все еще считаете, что отчет неверен, вы обычно имеете право добавить к отчету заявление о том, что вы оспариваете информацию.

Если вам отказали из-за «недостаточной кредитной истории», вы можете использовать этот контрольный список, чтобы узнать, как создать и сохранить хорошую репутацию.

Дискриминация кредитором любой кредитной операции, включая ипотеку, в отношении любого заявителя на основании:

— незаконна.

- Гонка

- Цвет

- Религия

- Национальное происхождение

- Пол (пол)

- Семейное положение

- Возраст, если заявитель не может юридически заключить договор

- Получение дохода от любой программы государственной помощи

- Добросовестное осуществление права в соответствии с Законом о защите потребительских кредитов (например, оспаривание информации в вашем кредитном отчете)

Если вы считаете, что подверглись дискриминации, узнайте больше о своих правах в соответствии с ECOA.

Почему вам могут отказать в ипотеке и что делать, если это произойдет

По данным Федерального бюро финансовой защиты потребителей, в 2018 году было отклонено около одной из каждых девяти заявок на получение кредита на покупку нового дома (10,8%) и более чем одной из каждых четырех заявок на получение кредита на рефинансирование дома. Есть множество причин, по которым кому-то может быть отказано в ипотеке.

Это еще не конец света, если ваша заявка на получение ипотечной ссуды была отклонена, но это может вызвать неприятные ощущения.Это может занять время, но вы все равно сможете купить дом.

Причины, по которым ваша заявка на ипотеку может быть отклонена

Причина отказа в ипотечной ссуде не всегда бывает такой простой, как чрезмерное увеличение ваших текущих кредитов или наличие нескольких счетов в взыскании.

Во многих случаях в заявке может быть отказано по мелочам. Вот несколько распространенных причин, по которым вам может быть отказано в ипотеке:

Вы недавно получили новую кредитную карту или подали заявку на получение личной ссуды

Получение новой кредитной карты, подача заявки на получение личной ссуды или получение новых долгов перед подачей заявки на ипотеку может снизить ваши шансы на получение кредита.

Это потому, что ипотечные кредиторы смотрят на отношение вашего долга к доходу. Отношение вашего долга к доходу рассчитывается путем сложения всех ваших ежемесячных выплат по долгу и деления этого числа на ваш ежемесячный валовой доход. Ипотечные кредиторы хотят видеть коэффициент 43% или меньше.

Принятие новых форм долга за шесть месяцев до подачи заявления на ипотеку может увеличить отношение вашего долга к доходу. Высокое соотношение долга к доходу — это красный флаг для ипотечных кредиторов, потому что он указывает на то, что ваш бюджет не в состоянии взять на себя новую долговую ответственность.

Вы недавно сменили работу

Большинству кредиторов нравится стабильность. Один из способов проверить стабильность — это посмотреть вашу историю занятости. Работа на одного и того же работодателя в течение последних двух или более лет может помочь в вашей заявке на получение кредита. Если вы недавно потеряли или сменили работу, некоторые кредиторы могут нервничать.

Если вы только начали новую работу, вам может потребоваться попросить вашего нынешнего работодателя отправить письмо с предложением или несколько квитанций о заработной плате, чтобы повысить ваши шансы на получение ипотечной ссуды.

Вы недавно приняли деньги из неизвестных источников

Некоторые люди получают деньги в качестве первоначального взноса из таких источников, как их родители или другие друзья и родственники. Проблема в том, что некоторые кредиторы могут рассматривать эти крупные неизвестные депозиты как красные флажки.

Часто бывает полезно иметь документальный след, показывающий, откуда пришли деньги. Если родственник или друг дарит вам деньги, попросите их написать письмо с указанием этого.

В некоторых случаях кредитор должен считать денежный подарок приемлемым. Во многих случаях вы обнаружите, что у Федеральной жилищной администрации нет проблем с этими депозитами, если вы подаете заявление на ссуду FHA. Это может быть не в случае обычного жилищного кредита, но вы должны спросить своего кредитора.

Вы забыли указать важную информацию в своем заявлении.

Ваш кредитный специалист рассмотрит ваше заявление с помощью тонкой расчески.Вся информация, которая может показаться вам неуместной, или то, что вы случайно пропустили, может означать отказ. Иногда он ошибочно пропускает ноль из вашего дохода. Или это могут быть более вопиющие ошибки, например, не упоминание о том, что вы должны IRS немного денег.

Важно заранее раскрыть всю относящуюся к делу информацию, чтобы кредитный специалист мог помочь вам найти способы обойти все, что может мешать вашей заявке на ипотеку.

Что делать, если ваша заявка на ипотечный кредит отклонена

Если вы все делаете правильно, но по-прежнему получаете отказ в выдаче ипотеки, вы можете предпринять несколько шагов:

Узнайте, почему вы не получили одобрения. Если ваше заявление отклонено, кредиторы должны объяснить вам причину. Спросите у кредитного специалиста, что вы можете сделать, чтобы подобное не повторилось. Если вы не понимаете, что что-то означает, не бойтесь задавать вопросы.

Выплата долга Если соотношение вашего долга к доходу слишком велико, посмотрите, что вы можете сделать с выплатой долга. Как только вы выплатите еще один долг, вы можете снова подать заявку.

Найдите способы зарабатывать больше. Помимо обычной работы, вы можете найти другие способы заработать больше денег.Вы можете получить дополнительную работу или посмотреть, сможете ли вы привести достаточно убедительные доводы, чтобы получить повышение на работе.

См .: Эти побочные действия могут принести 100000 долларов в год.

Если вы дадите ему время и сумеете исправить то, что привело к отклонению вашей кредитной заявки, вы сможете подать заявку повторно и получить одобрение в следующий раз.

Как получить ссуду, даже если в вашей ипотеке было отказано

Если вы выполнили все вышеперечисленное, но ваша ипотека все еще отклонена, вы можете подумать о том, чтобы сделать одно из следующего:

- Сделайте больший авансовый платеж

- Внести залог по кредиту

- Получите куратора

Если ничего не помогает, вы можете попробовать подать заявление через другого кредитора.Однако, если вы не особенно торопитесь, вы можете рассмотреть возможность открытия сберегательного счета. Вы можете наблюдать, как ваши инвестиции растут с процентных ставок, превышающих средние, и быстрее накопить больший первоначальный взнос.

Что делать, если ваша заявка на получение ипотечной ссуды отклонена

Вы решили это сделать: вы собираетесь сделать решительный шаг и купить дом. Вы подаете заявление у местного или онлайн-ипотечного кредитора только для того, чтобы получить сообщение об отказе в вашем заявлении.Хотя это разочаровывает, вы не одиноки. Отказы в ипотеке случаются со многими людьми. Первое, что вам следует сделать, это взять себя в руки, отряхнуться и изучить другие варианты.

Начните свой путь к финансовому успеху с радостью

Получите бесплатный доступ к избранным продуктам, которые мы используем, чтобы помочь нам достичь наших финансовых целей. Эти полностью проверенные варианты могут стать решением, которое поможет повысить ваш кредитный рейтинг, более выгодно инвестировать, создать чрезвычайный фонд и многое другое.

Отправляя свой адрес электронной почты, вы соглашаетесь с тем, что мы будем присылать вам денежные советы вместе с продуктами и услугами, которые, по нашему мнению, могут вас заинтересовать. Вы можете отписаться в любое время.

Пожалуйста, прочтите наше Заявление о конфиденциальности и Положения и условия.

Узнайте, почему

Согласно Закону о равных возможностях кредита, если кредит сыграл роль в отказе в ссуде, кредиторы должны предоставить вам письмо с указанием конкретных деталей. Вот четыре основных причины отказа в выдаче ссуд:

- Нет кредита : Если вы только начинаете, у вас, возможно, не было времени накопить достаточно кредитной истории, чтобы кредитор был уверен в предоставлении вам кредита. .

- Низкая кредитоспособность: Ваш кредитный рейтинг говорит кредитору, как вы управляли кредитом в прошлом. Если ваша оценка низкая, кредитор будет беспокоиться о том, что вы не сможете погасить ипотечный кредит, как обещали.

- Смена места работы: Кредиторам нравится, когда вы какое-то время выполняете одну и ту же работу. Это дает им уверенность в том, что вы не бросите работу, чтобы присоединиться к родео, как только вы закроете дом.

- Внезапный приток наличных денег: Предположим, кредитор просматривает ваши банковские счета и замечает большой необъяснимый депозит наличных денег.В этом случае он, естественно, начинает думать об одном из двух: возможно, кто-то одолжил вам деньги, и вам придется их вернуть. Или, может быть, деньги грязные, и в конечном итоге выйдет эпизод «Закона и порядка», основанный на ваших подвигах. Кредитор хотел бы избежать любой ситуации.

Сравнить кредиторов

У разных ипотечных кредиторов разные аппетиты к риску. В то время как один кредитор мог вам отказать, другой может найти вас «идеальным» кандидатом на получение ссуды.Если первый кредитор отказал вам в предоставлении кредита, вы можете подать заявление на получение кредита через кредитора, который специализируется на ипотеке для плохой кредитной истории.

Однако, если ваша кредитная заявка будет одобрена, вы можете рассчитывать на более высокую процентную ставку. Это потому, что бизнес-модель этого кредитора предполагает «больший риск ради большего вознаграждения». В этом случае вознаграждением является получение большего процента по кредиту.

Просто помните, что подача заявки на ссуду немного снижает ваш кредитный рейтинг. Делая покупки для получения ипотеки, обязательно подайте заявку на все ссуды в течение короткого периода времени (двух недель должно быть достаточно).Таким образом, агентства кредитной информации узнают, что вы оцениваете процентные ставки, и вы получите отказ только один раз, даже если вы подадите заявку в дюжину разных кредиторов в течение этого периода.

Узнайте о финансах собственника

Попросите вашего агента по недвижимости помочь вам найти объекты, предлагающие финансирование от собственника. Вот как это обычно работает: вы вносите первоначальный взнос и подписываете кредитный договор (как и в случае с любой другой недвижимостью). Вы вносите ежемесячный платеж на основе согласованной процентной ставки непосредственно владельцу в течение определенного количества лет (обычно от пяти до 10).В конце этого фиксированного периода у вас должен быть дополнительный платеж. Затем вы рефинансируете ссуду у ипотечного кредитора и оплачиваете причитающуюся сумму или продаете недвижимость и оплачиваете остаток.

Дома, финансируемые собственником, может быть сложно найти на рынке горячих продавцов, но этот вариант стоит изучить.

Перегруппируйтесь и попробуйте еще раз

Если сделка по финансированию собственника не подходит, и вы не можете найти кредитора, который утвердил бы ваш заем по ставке, которую вы можете себе позволить, возможно, пришло время решить проблему, которая помешала вам от посадки в ипотеку.