Перспективные компании для покупки акций: Bank of America назвал самые перспективные российские акции на 2021 год :: Новости :: РБК Инвестиции

Содержание

Bank of America назвал самые перспективные российские акции на 2021 год :: Новости :: РБК Инвестиции

Эти компании принадлежат к разным секторам российской экономики. Все они имеют хороший шанс на рост котировок в 2021 году

Фото: Stephen Chernin / Getty Images

Bank of America выделил топ-5 самых перспективных акций российских компаний в 2021 году. В ходе пресс-брифинга их перечислил главный экономист банка по России Владимир Осаковский. У всех акций рекомендация «покупать».

В ходе пресс-брифинга их перечислил главный экономист банка по России Владимир Осаковский. У всех акций рекомендация «покупать».

- «Яндекс». Как пишет BofAm в своем обзоре, посвященном российской экономике и финансовому рынку, эта компания — «единственная в мире» предлагает инвесторам возможность вложиться в быстрорастущие и малоосвоенные цифровые онлайн-технологии — агрегатор такси, электронную коммерцию, доставку еды, автономное вождение, онлайн-блоги и в будущем, возможно, финансовые технологии. Прогнозная цена банка по акциям «Яндекса» на ближайшие 12 месяцев — $80 (₽5940) за акцию.

- «Норникель». «У «Норникеля» сильные фундаментальные показатели, а рейтинг Moody’s — на ступеньку выше, чем у России», — пишет в обзоре BofAm. В банке ожидают, что росту компании поможет глобальный дефицит никеля, рост цен на металлы (никель, медь, платину и палладий), увеличение продаж и снижение затрат. В то же время эксперты предупреждают, что высокие дивиденды и большие затраты на модернизацию и новые проекты могут сыграть против «Норникеля».

Прогнозная цена банка по бумагам «Норникеля» — $36 за ГДР (₽27 тыс. за акцию).

Прогнозная цена банка по бумагам «Норникеля» — $36 за ГДР (₽27 тыс. за акцию). - X5 Retail Group. Благодаря пандемии российские покупатели стали чаще приобретать товары онлайн. «Мы отдаем предпочтение компаниям, которые были одними из первых в этой области и имеют комплексные стратегии в электронной коммерции», — отметили эксперты BofAm в отношении X5. Прогнозная цена BofAm по акциям X5 Retail Group — $55 за ГДР (₽4085 за акцию).

- «Роснефть». «У «Роснефти» самые низкие денежные затраты среди российских нефтяных компаний и одни из самых низких затрат на добычу нефти в мире», — пишет BofAm. В плюс компании также играют хорошие запасы ликвидности и поддержка государства, считают в банке. Прогнозная цена BofAm по акциям «Роснефти» — $6,8 за ГДР (₽503,2 за акцию).

- АЛРОСА. Рынок бриллиантов сильно пострадал от COVID-19 в 2020 году. Эксперты BofAm считают, что он будет восстанавливаться с началом вакцинации.

По их мнению, сильное восстановление в 2021 году приведет к дефициту алмазного сырья в 3,1 млн каратов и росту цен на алмазы на 10% (в 2020 году цены упали на 7%). Прогнозная цена BofAm по акциям АЛРОСА — ₽110 за акцию.

По их мнению, сильное восстановление в 2021 году приведет к дефициту алмазного сырья в 3,1 млн каратов и росту цен на алмазы на 10% (в 2020 году цены упали на 7%). Прогнозная цена BofAm по акциям АЛРОСА — ₽110 за акцию.

Аналитик нефтегазового сектора банка Карен Костанян также обратил внимание на хорошие перспективы «Газпрома» и НОВАТЭКа в наступившем году. По его словам, из-за пандемии объемы производства СПГ оказались меньше, чем ожидалось. Между тем в Азии цены на сжиженный газ достигли рекордных уровней, и поэтому весь природный газ устремился в этот регион.

«Это оставляет европейский рынок исключительно для «Газпрома», который на данный момент стабилизирует уровень запасов в Европе и в конце концов будет повышать объемы поставок. Это очень позитивно скажется на всех финансовых показателях и показателях объема продаж как НОВАТЭКа, так и «Газпрома», — заметил Костанян на пресс-брифинге.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Автор

Валентина Гаврикова

20 лучших акций для покупки в 2020 году, включая две, которыми должен владеть каждый инвестор, часть первая

Ищете акции, бьющие по рынку? Это одни из лучших компаний для рассмотрения.

{«id»:106630,»url»:»https:\/\/vc.ru\/finance\/106630-20-luchshih-akciy-dlya-pokupki-v-2020-godu-vklyuchaya-dve-kotorymi-dolzhen-vladet-kazhdyy-investor-chast-pervaya»,»title»:»20 \u043b\u0443\u0447\u0448\u0438\u0445 \u0430\u043a\u0446\u0438\u0439 \u0434\u043b\u044f \u043f\u043e\u043a\u0443\u043f\u043a\u0438 \u0432 2020 \u0433\u043e\u0434\u0443, \u0432\u043a\u043b\u044e\u0447\u0430\u044f \u0434\u0432\u0435, \u043a\u043e\u0442\u043e\u0440\u044b\u043c\u0438 \u0434\u043e\u043b\u0436\u0435\u043d \u0432\u043b\u0430\u0434\u0435\u0442\u044c \u043a\u0430\u0436\u0434\u044b\u0439 \u0438\u043d\u0432\u0435\u0441\u0442\u043e\u0440, \u0447\u0430\u0441\u0442\u044c \u043f\u0435\u0440\u0432\u0430\u044f»,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/106630-20-luchshih-akciy-dlya-pokupki-v-2020-godu-vklyuchaya-dve-kotorymi-dolzhen-vladet-kazhdyy-investor-chast-pervaya»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk. com\/share.php?url=https:\/\/vc.ru\/finance\/106630-20-luchshih-akciy-dlya-pokupki-v-2020-godu-vklyuchaya-dve-kotorymi-dolzhen-vladet-kazhdyy-investor-chast-pervaya&title=20 \u043b\u0443\u0447\u0448\u0438\u0445 \u0430\u043a\u0446\u0438\u0439 \u0434\u043b\u044f \u043f\u043e\u043a\u0443\u043f\u043a\u0438 \u0432 2020 \u0433\u043e\u0434\u0443, \u0432\u043a\u043b\u044e\u0447\u0430\u044f \u0434\u0432\u0435, \u043a\u043e\u0442\u043e\u0440\u044b\u043c\u0438 \u0434\u043e\u043b\u0436\u0435\u043d \u0432\u043b\u0430\u0434\u0435\u0442\u044c \u043a\u0430\u0436\u0434\u044b\u0439 \u0438\u043d\u0432\u0435\u0441\u0442\u043e\u0440, \u0447\u0430\u0441\u0442\u044c \u043f\u0435\u0440\u0432\u0430\u044f»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/106630-20-luchshih-akciy-dlya-pokupki-v-2020-godu-vklyuchaya-dve-kotorymi-dolzhen-vladet-kazhdyy-investor-chast-pervaya&text=20 \u043b\u0443\u0447\u0448\u0438\u0445 \u0430\u043a\u0446\u0438\u0439 \u0434\u043b\u044f \u043f\u043e\u043a\u0443\u043f\u043a\u0438 \u0432 2020 \u0433\u043e\u0434\u0443, \u0432\u043a\u043b\u044e\u0447\u0430\u044f \u0434\u0432\u0435, \u043a\u043e\u0442\u043e\u0440\u044b\u043c\u0438 \u0434\u043e\u043b\u0436\u0435\u043d \u0432\u043b\u0430\u0434\u0435\u0442\u044c \u043a\u0430\u0436\u0434\u044b\u0439 \u0438\u043d\u0432\u0435\u0441\u0442\u043e\u0440, \u0447\u0430\u0441\u0442\u044c \u043f\u0435\u0440\u0432\u0430\u044f»,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.

com\/share.php?url=https:\/\/vc.ru\/finance\/106630-20-luchshih-akciy-dlya-pokupki-v-2020-godu-vklyuchaya-dve-kotorymi-dolzhen-vladet-kazhdyy-investor-chast-pervaya&title=20 \u043b\u0443\u0447\u0448\u0438\u0445 \u0430\u043a\u0446\u0438\u0439 \u0434\u043b\u044f \u043f\u043e\u043a\u0443\u043f\u043a\u0438 \u0432 2020 \u0433\u043e\u0434\u0443, \u0432\u043a\u043b\u044e\u0447\u0430\u044f \u0434\u0432\u0435, \u043a\u043e\u0442\u043e\u0440\u044b\u043c\u0438 \u0434\u043e\u043b\u0436\u0435\u043d \u0432\u043b\u0430\u0434\u0435\u0442\u044c \u043a\u0430\u0436\u0434\u044b\u0439 \u0438\u043d\u0432\u0435\u0441\u0442\u043e\u0440, \u0447\u0430\u0441\u0442\u044c \u043f\u0435\u0440\u0432\u0430\u044f»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/106630-20-luchshih-akciy-dlya-pokupki-v-2020-godu-vklyuchaya-dve-kotorymi-dolzhen-vladet-kazhdyy-investor-chast-pervaya&text=20 \u043b\u0443\u0447\u0448\u0438\u0445 \u0430\u043a\u0446\u0438\u0439 \u0434\u043b\u044f \u043f\u043e\u043a\u0443\u043f\u043a\u0438 \u0432 2020 \u0433\u043e\u0434\u0443, \u0432\u043a\u043b\u044e\u0447\u0430\u044f \u0434\u0432\u0435, \u043a\u043e\u0442\u043e\u0440\u044b\u043c\u0438 \u0434\u043e\u043b\u0436\u0435\u043d \u0432\u043b\u0430\u0434\u0435\u0442\u044c \u043a\u0430\u0436\u0434\u044b\u0439 \u0438\u043d\u0432\u0435\u0441\u0442\u043e\u0440, \u0447\u0430\u0441\u0442\u044c \u043f\u0435\u0440\u0432\u0430\u044f»,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc. ru\/finance\/106630-20-luchshih-akciy-dlya-pokupki-v-2020-godu-vklyuchaya-dve-kotorymi-dolzhen-vladet-kazhdyy-investor-chast-pervaya&text=20 \u043b\u0443\u0447\u0448\u0438\u0445 \u0430\u043a\u0446\u0438\u0439 \u0434\u043b\u044f \u043f\u043e\u043a\u0443\u043f\u043a\u0438 \u0432 2020 \u0433\u043e\u0434\u0443, \u0432\u043a\u043b\u044e\u0447\u0430\u044f \u0434\u0432\u0435, \u043a\u043e\u0442\u043e\u0440\u044b\u043c\u0438 \u0434\u043e\u043b\u0436\u0435\u043d \u0432\u043b\u0430\u0434\u0435\u0442\u044c \u043a\u0430\u0436\u0434\u044b\u0439 \u0438\u043d\u0432\u0435\u0441\u0442\u043e\u0440, \u0447\u0430\u0441\u0442\u044c \u043f\u0435\u0440\u0432\u0430\u044f»,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/106630-20-luchshih-akciy-dlya-pokupki-v-2020-godu-vklyuchaya-dve-kotorymi-dolzhen-vladet-kazhdyy-investor-chast-pervaya»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=20 \u043b\u0443\u0447\u0448\u0438\u0445 \u0430\u043a\u0446\u0438\u0439 \u0434\u043b\u044f \u043f\u043e\u043a\u0443\u043f\u043a\u0438 \u0432 2020 \u0433\u043e\u0434\u0443, \u0432\u043a\u043b\u044e\u0447\u0430\u044f \u0434\u0432\u0435, \u043a\u043e\u0442\u043e\u0440\u044b\u043c\u0438 \u0434\u043e\u043b\u0436\u0435\u043d \u0432\u043b\u0430\u0434\u0435\u0442\u044c \u043a\u0430\u0436\u0434\u044b\u0439 \u0438\u043d\u0432\u0435\u0441\u0442\u043e\u0440, \u0447\u0430\u0441\u0442\u044c \u043f\u0435\u0440\u0432\u0430\u044f&body=https:\/\/vc.

ru\/finance\/106630-20-luchshih-akciy-dlya-pokupki-v-2020-godu-vklyuchaya-dve-kotorymi-dolzhen-vladet-kazhdyy-investor-chast-pervaya&text=20 \u043b\u0443\u0447\u0448\u0438\u0445 \u0430\u043a\u0446\u0438\u0439 \u0434\u043b\u044f \u043f\u043e\u043a\u0443\u043f\u043a\u0438 \u0432 2020 \u0433\u043e\u0434\u0443, \u0432\u043a\u043b\u044e\u0447\u0430\u044f \u0434\u0432\u0435, \u043a\u043e\u0442\u043e\u0440\u044b\u043c\u0438 \u0434\u043e\u043b\u0436\u0435\u043d \u0432\u043b\u0430\u0434\u0435\u0442\u044c \u043a\u0430\u0436\u0434\u044b\u0439 \u0438\u043d\u0432\u0435\u0441\u0442\u043e\u0440, \u0447\u0430\u0441\u0442\u044c \u043f\u0435\u0440\u0432\u0430\u044f»,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/106630-20-luchshih-akciy-dlya-pokupki-v-2020-godu-vklyuchaya-dve-kotorymi-dolzhen-vladet-kazhdyy-investor-chast-pervaya»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=20 \u043b\u0443\u0447\u0448\u0438\u0445 \u0430\u043a\u0446\u0438\u0439 \u0434\u043b\u044f \u043f\u043e\u043a\u0443\u043f\u043a\u0438 \u0432 2020 \u0433\u043e\u0434\u0443, \u0432\u043a\u043b\u044e\u0447\u0430\u044f \u0434\u0432\u0435, \u043a\u043e\u0442\u043e\u0440\u044b\u043c\u0438 \u0434\u043e\u043b\u0436\u0435\u043d \u0432\u043b\u0430\u0434\u0435\u0442\u044c \u043a\u0430\u0436\u0434\u044b\u0439 \u0438\u043d\u0432\u0435\u0441\u0442\u043e\u0440, \u0447\u0430\u0441\u0442\u044c \u043f\u0435\u0440\u0432\u0430\u044f&body=https:\/\/vc. ru\/finance\/106630-20-luchshih-akciy-dlya-pokupki-v-2020-godu-vklyuchaya-dve-kotorymi-dolzhen-vladet-kazhdyy-investor-chast-pervaya»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ru\/finance\/106630-20-luchshih-akciy-dlya-pokupki-v-2020-godu-vklyuchaya-dve-kotorymi-dolzhen-vladet-kazhdyy-investor-chast-pervaya»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

69 904

просмотров

Выбор лучших акций для покупки сегодня во многом зависит от вашей индивидуальной финансовой ситуации.

Вот весь список, а затем краткое резюме купить тезисы для каждого из них.

- The Vanguard Total Stock Market ETF (NYSEMKT:VTI)

- The Vanguard Total International Stock ETF (NASDAQ:VXUS)

- Amazon.

com (NASDAQ:AMZN)

com (NASDAQ:AMZN) - Alphabet (NASDAQ:GOOG)(NASDAQ:GOOGL)

- Facebook (NASDAQ:FB)

- Intuitive Surgical (NASDAQ:ISRG)

- Axon Enterprises (NASDAQ:AAXN)

- AT&T (NYSE:T)

- Verizon Communications (NYSE:VZ)

- Ford Motor Company (NYSE:F)

- General Motors Company (NYSE:GM)

- ONEOK (NYSE:OKE)

- TerraForm Power (NASDAQ:TERP)

- Brookfield Infrastructure Partners L.P. (NYSE:BIP)

- CareTrust REIT (NASDAQ:CTRE)

- iRobot (NASDAQ:IRBT)

- lululemon athletica (NASDAQ:LULU)

- Wayfair (NYSE:W)

- Netflix (NASDAQ:NFLX)

- Constellation Brands (NYSE:STZ)

Первые два являются немного мошенническими, потому что они на самом деле являются биржевыми фондами (ETF). ETF позволяют вам широко использовать корзину акций, и эти два фонда являются одними из лучших недорогих индексных фондов в мире:

ETF позволяют вам широко использовать корзину акций, и эти два фонда являются одними из лучших недорогих индексных фондов в мире:

- Фондовый рынок США: The Vanguard Total Stock Market ETF

- Иностранные акции: The Vanguard Total International Stock ETF

Первый ETF (VTI) предоставляет вам доступ практически ко всему фондовому рынку США, инвестируя в более чем 4000 акций. Второй ETF (VXUS) заполняет остальной мир с экспозицией более 6000 глобальных акций за пределами США (в первую шестерку стран, представленных по порядку, входят Япония, Великобритания, Канада, Франция, Германия и Китай).

Некоторая комбинация этих двух факторов является отличной основой для долевой части практически любого портфеля. Они позволяют вам соответствовать показателям американского и международного фондовых рынков (за вычетом некоторых чрезвычайно низких комиссий). А для тех, у кого нет времени или желания выбирать отдельные акции, это может быть весь ваш портфель акций.

Они позволяют вам соответствовать показателям американского и международного фондовых рынков (за вычетом некоторых чрезвычайно низких комиссий). А для тех, у кого нет времени или желания выбирать отдельные акции, это может быть весь ваш портфель акций.

Но поскольку вы читаете эту статью, вы, вероятно, ищете какие-то индивидуальные идеи акций в своем стремлении победить рынок.

5 лучших акций для начинающих инвесторов

Давайте начнем с пяти, которые особенно хороши для начинающих инвесторов из-за их сильных балансовых отчетов, положительного свободного денежного потока и конкурентных преимуществ:

- Amazon.

com

com - Alphabet

- Intuitive Surgical

- Axon Enterprises

Первые три акции — это все акции» FAANG » (Facebook, Amazon, Apple, Netflix и Google). Эти крупные технологические компании имеют свои руки, казалось бы, во всем и имеют потенциал, чтобы разрушить те части экономики, которые они не делают.

Их большая рыночная капитализация отражает тот факт, что рынок тоже это знает. Тем не менее, начинающим инвесторам, как правило, лучше придерживаться хорошо известных акций с большой капитализацией и сильной узнаваемостью бренда, поскольку они начинают свой инвестиционный путь, а не становятся слишком милыми с менее заметными акциями с меньшей капитализацией. И все инвесторы должны держаться подальше от копеечных акций!

И все инвесторы должны держаться подальше от копеечных акций!

Amazon доминирует в онлайн-ритейле, составляя около половины всей электронной коммерции США! Если это вас не удивляет, как насчет оценок, согласно которым более 100 миллионов американцев сейчас платят $119/год за то, чтобы быть членами Amazon Prime?

И даже не там она получает большую часть своей прибыли. Это происходит от Amazon Web Services, ее облачных вычислений. В то время как ее розничный сегмент продает нам буквальные кирки и лопаты, Amazon Web Services продает виртуальные кирки и лопаты Интернета.

Alphabet (он же владелец Google) впечатляет не меньше. Его поисковую систему можно было бы лучше назвать «денежной машиной».»Это то, что происходит, когда у вас есть около 90% рынка по всему миру.

Его поисковую систему можно было бы лучше назвать «денежной машиной».»Это то, что происходит, когда у вас есть около 90% рынка по всему миру.

Кроме того, YouTube является видео-платформой № 1 в мире, а Android-мобильной операционной системой №1.

Также в алфавитном зонтике есть целая куча футуристических лунных снимков и других «Альфа-ставок» (понятно?). В результате Google участвует во всем-от беспилотных автомобилей до виртуальной реальности, от беспилотных летательных аппаратов до искусственного интеллекта (ИИ).

Facebook — правитель социальных сетей, вместе с Instagram и WhatsApp.

Каждая из этих трёх платформ насчитывает не менее миллиарда пользователей в месяц. Довольно впечатляюще, когда население мира тоже исчисляется однозначными миллиардами.

Довольно впечатляюще, когда население мира тоже исчисляется однозначными миллиардами.

И да, не забывайте об их технологии Oculus VR и других ставках.

Выходя из большого технологического пространства, есть Пионер здравоохранения — интуитивная хирургия,которая делает роботизированную хирургию реальностью с ее хирургическими системами da Vinci. Технология помогает хирургам сделать процедуры менее инвазивными, что приводит к улучшению результатов лечения пациентов. Далеко не бездоказательный флаер, Intuitive Surgical уже имеет миллиарды годовых продаж и стабильно приносит бешеную прибыль — подумайте о валовой прибыли в диапазоне от 60% до 70% и чистой прибыли в диапазоне от 20% до 30%.

Легко увидеть путь роста вперед с увеличением принятия хирургами и больницами и увеличением числа утвержденных процедур.

Наконец, мы подходим к Axon Enterprises, известной своими продуктами для правоохранительных органов и самообороны. К тому же, его электрошокеры, аксонные камеры тела, и Evidence.com (использует ИИ для анализа загруженных видеоматериалов) предложения дают интегрированное решение для отделов полиции.

На этом пока что остановимся, позже отправлю вторую часть. Мыслим, прогнозируем — покупаем.

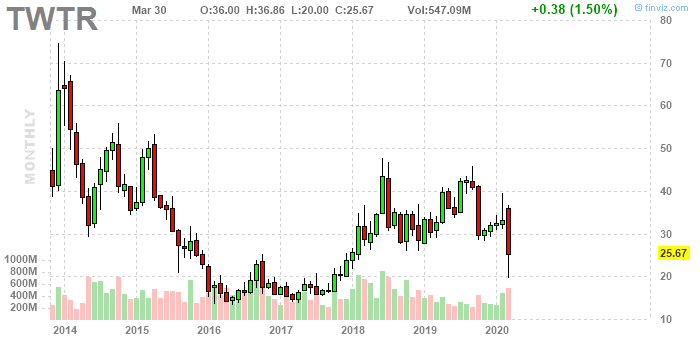

Топ-9 компаний с акциями дешевле $10

Лучшие дешевые акции, которые можно купить прямо сейчас.

В начале 2020 года бычьему рынку почти исполнилось 11 лет – самый длительный период роста в истории США. В то время было нелегко найти качественные компании с дешевыми акциями. Тем не менее сейчас ситуация сильно изменилась.

В то время было нелегко найти качественные компании с дешевыми акциями. Тем не менее сейчас ситуация сильно изменилась.

Увеличение количества бесплатных приложений для торговли на рынке, таких как Robinhood, сделало инвестиции более доступными для миллионов людей. У каждого инвестора, стремящегося покупать только недорогие акции, есть свои причины для следования подобной стратегии.

Сегодня мы расскажем вам про 9 компаний, бумаги которых можно купить по стоимости, не превышающей $10. Но не забывайте о том, что инвестиции в некоторые из них несут с собой довольно высокий уровень риска.

1. Sirius XM Holdings

С тех пор, как в 2008 году произошло слияние Sirius и XM Radio, объединенная компания Sirius XM Holdings практически монополизировала спутниковое радио. Sirius построила на этом свой бизнес, приобретя в 2018 году компанию Pandora, что способствовало быстрому росту выручки. В настоящее время аудиопродуктами компании пользуется более 100 млн человек.

Несмотря на то, что большинство аналитиков Уолл-стрит с восторгом обсуждает постоянно растущую выручку Netflix, ситуация с Sirius тоже выглядит очень привлекательно – только за 2019 год число подписчиков компании увеличилось на 1,1 млн, в результате чего общее количество платных подписчиков достигло примерно 30 млн.

Разумная стратегия компании, заключающаяся в партнерстве с автопроизводителями для предварительной установки SiriusXM в новых моделях, должна способствовать стабильному росту бизнеса.

2. ADT

Тот факт, что акции поставщика услуг в сфере безопасности для дома и бизнеса ADT многие эксперты Уолл-стрит считали рискованными с момента первичного размещения в 2018 году, – не просто ирония для инвесторов фирмы. После распродажи акций, вызванной кризисом на фоне распространения коронавируса, акции упали примерно на 75% по сравнению с ценой IPO на уровне $14.

Тем не менее некоторые аналитики считают, что недавние потери со временем превратятся в прибыль. Коэффициент P/E компании на данный момент равен менее 4. Кроме того, ADT рефинансирует долг по выгодным ставкам, в то же время сосредотачиваясь на быстроразвивающихся областях, таких как автоматизация, «умный дом» и мобильная безопасность.

Коэффициент P/E компании на данный момент равен менее 4. Кроме того, ADT рефинансирует долг по выгодным ставкам, в то же время сосредотачиваясь на быстроразвивающихся областях, таких как автоматизация, «умный дом» и мобильная безопасность.

3. Zynga

В отличие от ADT акции Zynga в прошлом году росли, прибавив более 50%. Портфель популярных игр Zynga в сочетании с впечатляющим ростом делают компанию одной из самых лучших среди тех, бумаги которых можно приобрести по стоимости ниже $10. В прошлом квартале разработчик Words With Friends, Zynga Poker, CSR Racing и FarmVille установил новые рекорды по выручке (рост на 48% в целом) и квартальным продажам (рост на 59%).

Несмотря на то, что рост, скорее всего, начнет замедляться, аналитики по-прежнему ожидают двузначного роста выручки в 2020 году. Zynga на удивление устойчива, особенно в эпоху COVID-19, поскольку люди все чаще обращаются к мобильным устройствам для развлечений.

4. Century Casinos

Century Casinos, игровая компания стоимостью менее $50 млн, расположенная в Колорадо, владеет и управляет ипподромами и казино в США, Канаде и Польше. Пандемия коронавируса нанесла серьезный урон бизнесу компании и стоимости ее акций. В настоящее время коэффициент P/E Century Casinos составлять чуть выше 1.

Хотя некоторые аналитики настроены в отношении будущего компании негативно, факт остается фактом: если Century Casinos сможет пережить этот тяжелый период, ее акции взлетят, как только ситуация нормализуется. Хотя приобретение компанией трех казино в декабре и пришлось не на самое удачное время, оно все же делает ее перспективы в отношении долгосрочного роста выручки и прибыли еще более оптимистичными.

5. Nokia

Еще одна неоднозначная компания в данном списке – Nokia. Сам бренд немного устарел в культурном плане, и никто на самом деле не ожидает, что в ближайшие пару лет рост выручки достигнет 3-4%. Тем не менее прогнозы по поводу будущего Nokia впечатляют: Уолл-стрит рассчитывает увидеть 8% роста прибыли в 2020 году и примерно 30% – в 2021 году.

Тем не менее прогнозы по поводу будущего Nokia впечатляют: Уолл-стрит рассчитывает увидеть 8% роста прибыли в 2020 году и примерно 30% – в 2021 году.

Дешевые акции, в особенности те, которые можно купить менее чем за $10, не часто принадлежат хорошо зарекомендовавшим себя глобальным компаниям стоимостью около $15 млрд. Но Nokia является одним из редких исключений.

Продажи предприятия выросли на 14% в годовом исчислении за последние пять лет. В ближайшие годы Nokia может стать одним из главных победителей за счет развертывания сетей 5G, так что компания точно стоит вашего внимания. Nokia также может похвастаться впечатляющей дивидендной доходностью в размере 8%.

6. Nomura Holdings

Японский инвестиционный брокер Nomura Holdings предлагает многие из тех же продуктов и услуг, что и Goldman Sachs. В их число входят управление активами, андеррайтинг, структурные продукты и торговля. В настоящее время акции Nomura можно купить менее чем за $5, но это вовсе не означает, что ее бизнес находится в плачевном состоянии.

Рыночная капитализация Nomura составляет $12 млрд – это четвертая по величине публичная компания Японии, акции которой торгуются на биржах США. Что делает акции Nomura подходящими для покупки, так это привлекательная оценка фирмы (коэффициент P/E равен всего 8), высокая дивидендная доходность (7%) и относительная стабильность по сравнению с рынком (акции не подвержены большой волатильности).

7. Celsius Holdings

Одна из самых маленьких компаний, акции которой можно купить менее чем за $10, – это Celsius Holdings. Базирующаяся во Флориде фирма производит полезные для здоровья напитки под маркой Celsius. Рыночная капитализация компании составляет около $300 млн. В настоящее время в ассортименте Celsius Holdings представлено 14 различных вкусов напитков. Они не содержат глютена, сои, ГМО и консервантов. В состав входит кукурузный сироп с высоким содержанием фруктозы.

Продажи Celsius Holdings выросли с $14,6 млн в 2014 году до $75 млн в прошлом году. Стоимость акций при этом увеличилась с менее чем $1 до более $4 за тот же период времени. Аналитики ожидают, что выручка компании вырастет в 2020 году примерно на 50%, а средний ценовой ориентир в $10 за одну акцию предполагает потенциал роста более чем 100%. Возможно, прогноз слишком оптимистичен, но Celsius Holdings действительно может превратиться в объект слияний и поглощений.

Стоимость акций при этом увеличилась с менее чем $1 до более $4 за тот же период времени. Аналитики ожидают, что выручка компании вырастет в 2020 году примерно на 50%, а средний ценовой ориентир в $10 за одну акцию предполагает потенциал роста более чем 100%. Возможно, прогноз слишком оптимистичен, но Celsius Holdings действительно может превратиться в объект слияний и поглощений.

8. SmileDirectClub

Компания, предоставляющая прозрачные элайнеры напрямую свои клиентам, стала публичной осенью 2019. К сожалению, цена в $23 за акцию в рамках IPO оказалась слишком высокой и быстро упала до $7,50. До того, как цена упала еще сильнее, казалось, что этот уровень станет низшей точкой, так как SmileDirectClub объявила о крупном эксклюзивном партнерстве с Walmart для продажи линейки средств по уходу за полостью рта, таких как электрические зубные щетки, наборы для отбеливания зубов, флоссеры и ультрафиолетовые очистители для элайнеров, кап и фиксаторов.

Аналитики ожидают, что взрывной рост продаж продукции компании продолжится и через пару лет она станет прибыльной. Для инвесторов, готовых к риску, текущая цена может показаться привлекательной. Компания утверждает, что ее элайнеры могут оказать нужный эффект всего за шесть месяцев и легко конкурировать с традиционными брекетами. Ценовой ориентир выше $12 подразумевает рост примерно на 200%.

9. FS KKR Capital

Последняя и, пожалуй, самая непростая в этом списке – компания по развитию бизнеса FS KKR Capital. Предприятия такого типа были созданы Конгрессом США в 1980-х годах для увеличения бизнес-инвестиций и повышения ликвидности. Как и большинство компаний по развитию бизнеса, FS KKR опирается на определенную степень заемных средств, что позволяет ей инвестировать в долговые ценные бумаги, приносящие больший доход, в малом и среднем бизнесе США.

Данная компания отлично подходит для инвесторов, ищущих большую прибыль, – дивидендная доходность FS KKR составляет 32%. Уровень задолженности фирмы вполне приемлем – он всего в 0,78 раза превышает ее собственный капитал, а стоимость акций по-прежнему всего в 0,3 раза превышает балансовую стоимость. Ряд инсайдерских покупок в марте 2020 года показывает, что управленцы компании верят в ее успех достаточно сильно.

Уровень задолженности фирмы вполне приемлем – он всего в 0,78 раза превышает ее собственный капитал, а стоимость акций по-прежнему всего в 0,3 раза превышает балансовую стоимость. Ряд инсайдерских покупок в марте 2020 года показывает, что управленцы компании верят в ее успех достаточно сильно.

Мировая экономика может поменяться до неузнаваемости, наличные деньги исчезнут, по миру прокатится волна экспроприаций. Рецепты выхода из этой ситуации обсудили с финансовым экспертом Владимиром Левченко.

Сейчас на рынке много черных лебедей, как скоро они улетят?

Называть происходящие события черными лебедями не совсем корректно, так как это события, которые мы не могли предвидеть даже в страшных снах. А здесь получается, что знал ведь, да забыл.

Продолжение

Какие акции покупать на 2021 год – мнения 20 аналитиков рынка США

Большинство рыночных стратегов, опрошенных CNBC, прогнозирует, что американские акции продолжат расти в 2021 году, а индекс S&P 500 вырастет на 8–22% по сравнению с текущими уровнями.

12 из 20 аналитиков крупных финансовых организаций США, опрошенных CNBC International, считают, что в следующем году индекс S&P вырастет до 4000–4500. Индекс завершил торговую сессию понедельника на уровне 3691,96, что чуть ниже максимума закрытия текущего года.

14 стратегов охарактеризовали свой взгляд на акции в следующем году как «осторожно оптимистичный». Трое сказали, что они «очень оптимистичны», а еще трое, что они «осторожны». Оптимистичные аналитики выразили надежду на продолжение стимулирования экономики в Соединенных Штатах и развертывание вакцины против Covid-19, которое уже началось в нескольких странах, включая Соединенное Королевство.

Четыре стратега спрогнозировали, что в следующем году S&P будет находиться на уровне от 3500 до 4 тысяч, а еще четверо ожидают, что индекс снизится до диапазона от 3 тысяч до 3500.

CNBC предложила стратегам анонимность в обмен на их мнения. Опрос по электронной почте проходил с 25 ноября по 3 декабря.

Вакцина

Многие аналитики выразили неуверенность в отношении производства и распространения вакцины против Covid-19. Согласно данным Университета Джонса Хопкинса, Соединенные Штаты в настоящее время сообщают о более 2 тысячах случаев смерти от коронавируса каждый день, что является самым большим числом погибших с начала пандемии.

Тем не менее большинство аналитиков сохраняют оптимизм в отношении рыночного ландшафта в следующем году.

«По мере того, как мы приближаемся к 2021 году, экономика будет вновь открываться, демонстрируя восстановление, причем как в США, так и во всем мире. Залогом успеха станет распространение вакцин и увеличением мировой экономической активности», – считает один из аналитиков.

«Если мы увидим рост и восстановление прибыльности в 2021 году на фоне низких процентных ставок и дополнительного пакета стимулирующих мер, то получим благоприятный фон для рискованных активов в целом», – продолжил аналитик.

Другой респондент охарактеризовал ситуацию следующим образом: «Мы думаем, что низкие ставки в сочетании с отскоком прибыльности компаний S&P 500 заставят акции достичь новых максимумов в 2021 году».

Осторожный оптимизм

Несмотря на амбициозные ценовые ориентиры в отношении индекса S&P 500 среди многих опрошенных CNBC даже некоторые оптимистично настроенные респонденты заявили, что будут внимательно следить за тем, как развивается пандемия, и за шагами, предпринимаемыми правительствами для стимулирования экономики.

«Я прогнозирую рост на 15%, по мере того как мир погружается в онлайн. Центральные банки по всему миру по максимуму наполнили экономику ликвидностью с целью остановить крах рынка, так что более спокойные рыночные условия дают повод для следующего этапа бычьего забега», – поделился своим мнением аналитик, который в числе потенциальных негативных событий выделил «задержку в реализации дополнительного пакета стимулирующих мер, очередную волну Covid-19 и возможную нехватку вакцин».

Доллар США и другие валюты

Стратеги поделились своими прогнозами в отношении валют. Только трое экспертов назвали доллар США своим фаворитом среди доллара, евро, юаня, иены и фунта.

6 из 20 верят в то, что евро принесет наибольшую прибыль в 2020 году, при этом 7 экспертов выбрали китайский юань.

«Мы ожидаем, что движущей силой евро будет как отскок еврозоны от двойной рецессии в течение первых месяцев года, так и опасения по поводу слабой фискальной и денежно-кредитной политики США наряду с растущим торговым и бюджетным дефицитом, – считает один аналитик. – Следует также обратить внимание на австралийский доллар в связи с ростом цен на сырьевые товары и китайский юань в связи с продолжающимся восстановлением экономики Китая».

Крупное учреждение, принявшее участие в опросе, прогнозирует, что к концу 2021 года курс юаня достигнет 6,25 по отношению к доллару. В последний раз китайская валюта торговалась на уровне 6,54 за доллар.

Другой респондент предсказал, что политика еврозоны повысит уверенность в восстановлении экономики Европы после пандемии. «На самом деле я думаю, что евро упадет в начале следующего года, но затем неожиданно возобновит ралли и продолжит его на протяжении большей части 2021 года», – сказал он.

«Европа должна вырваться из новой волны коронавируса раньше США, что поможет им восстановиться быстрее, чем США, – продолжил аналитик. – Что еще более важно, в 2021 году политика ЕЦБ останется более гибкой, чем политика ФРС США».

Каким акциям отдать предпочтение в 2021 году

На вопрос о том, на какие акции и секторы инвесторам стоит сделать ставку в 2021 году, большинство аналитиков ответило, что им нравятся недорогие «циклические» акции, которые выиграют от повторного открытия экономики после коронавируса.

Среди акций, которые аналитики рекомендовали для покупки и удержания в 2021 году, были Exxon Mobil, Chevron, Baker Hughes, Boeing, Qualcomm, Visa и Disney.

«Акции Qualcomm достигнут $170 за штуку к концу 2021 года», – считает один аналитик, назвавший компанию одним из главных бенефициаров развертывания сетей нового поколения 5G.

Но в целом опрошенные аналитики довольно мало говорили о технологических компаниях – любимцах рынка в 2020 году. Один стратег отметил следующее: «Акции Google по-прежнему стоит покупать (12-месячный ценовой ориентир равен $2119 за штуку), поскольку компания играет в догонялки с другими технологическими гигантами. Расходы клиентов на рекламу вновь начинают расти, по мере того как спрос на туризм и путешествия понемногу восстанавливается».

Известный институциональный инвестор, принявший участие в опросе, посоветовал отдавать предпочтение развивающимся рынкам, прогнозируя потенциал роста индекса MSCI Emerging Market Index на 18% к концу 2021 года.

В августе CNBC International провела аналогичный опрос аналитиков, поинтересовавшись их мнением относительно президентских выборов. 14 из 20 на тот момент предсказывали победу Джо Байдена.

14 из 20 на тот момент предсказывали победу Джо Байдена.

Топ-10 потенциальных событий, которые могут обрушить финансовые рынки

Как известно, Стин Якобсен, главный экономист и директор по инвестициям Saxo Bank, является автором ежегодных «Шокирующих предсказаний», а также участвует в подготовке ежеквартальных макроэкономических прогнозов Saxo Bank.

«Реальность людей по всему миру кардинально изменилась по сравнению с той, в которой мы жили раньше. Пандемия выступила в роли мощного акселератора всех трендов, которые начали свое развитие в прошлом, – отметил Стин Якобсен. – События, которые должны были произойти в будущем, либо уже произошли, либо случатся в ближайшей перспективе. Именно поэтому мы создали концепцию, которую назвали «Будущее наступило уже сейчас».

Продолжение

Какие акции покупать — Примеры, сравнения и анализ

Естественно, все акции отличаются стоимостью, надежностью и наличием дивидендных выплат. Здесь мы постараемся расставить все точки над «i» в вопросе, какие акции покупать для получения наибольшей прибыли.

Здесь мы постараемся расставить все точки над «i» в вопросе, какие акции покупать для получения наибольшей прибыли.

В этой статье мы будем говорить только об иностранных акциях, обращающихся на американских и европейских биржах.

Все начинается с капитала инвестора. Если капитал большой, то наверняка вы нацелены на портфель, состоящий из большого количества акций, то есть не только разнообразие компаний, но и само количество акций. В случае небольшого капитала лучше также придерживаться принципа разнообразия, пусть даже если вы купите всего по одной акции, но разных десяти компаний.

В итоге вопрос «какие акции покупать?» переходит из количественной сферы в качественную. Приобретаемые бумаги должны быть надежными активами, в которых заложен большой потенциал роста.

- К примеру, с января по декабрь акции Intel выросли с $24 до $37. Это приблизительно – 58% чистой прибыли.

- В то же время, «дорогие» акции Seaboard за тот же период времени блуждали в одном и том же диапазоне, не показывая серьезной волатильности.

Какие акции сейчас выгодно покупать

Над этим вопросом работают все профессиональные участники рынка, и мы расскажем, какие акции выгодно покупать, как выбирать акции для покупки и где их вообще искать.

Именно тут нельзя не вспомнить книгу известного Питера Линча – Метод Питера Линча, в которой он и рассказывал, как выбрать акции для покупки. Если вы хотите узнать много тонкостей, то вам обязательно стоит прочитать эту книгу. Кстати, она очень легко читается, наполнена множеством примеров из жизни и личным опытом автора. Из этой книги мы и приведем несколько примеров, какие акции выгодно покупать.

Как выбирать акции

Одним из хороших способов – это искать акции на улицах. Хорошие примеры – McDonalds, Dunkin’ Donuts, Subaru… эти компании выросли в десятки раз после выхода на рынок.

Суть заключается в том, что когда рабочий или уборщица или менеджер посетил впервые McDonalds, наверняка ему показалось это отличной идеей и заведением, и второе, что можно было подумать – а как дела у них с акциями?

Конечно эти примеры уже реализовали себя, но каждый год на рынке появляются новые компании с новыми продуктами и услугами, и если вам кажется, что это отличные продукты и услуги, которых раньше не было или которые имеют огромные преимущества, то стоит поинтересоваться их акциями.

Когда Apple выпускала свои первые Macbook или даже iPhone, всем нравились их продукты, и не сложно было догадаться, что у компании может быть большое будущее. Купив их акции в те времена, многие уже стали миллионерами.

Не обязательно было быть финансовым директором Kodak, чтобы понять, что пленка устаревает и не приносит доход так, как цифровые фотоаппараты. Любители кино знают не хуже Камерона, какой фильм принесет большой доход.

Сейчас самое время сказать, что результаты роста акций зависят от размера компании. К примеру, никто не покупает акции Coca-Cola в расчете на рост в пять раз за год. Это гигантская компания очень надежна и стабильна, но чтобы вырасти даже в два раза, ей потребуется произвести какой-то новый переворот, создать революционный продукт. С математической точки зрения у таких компаний нет шанса удвоиться в ближайшее время, например General Electic уже на столько огромна, что на нее приходится почти 1% ВНП США.

А теперь сравним с молодыми компаниями, будь то технологический стартап или новая сеть ресторанов.

Чтобы удвоить цену акций им достаточно заключить пару новых контрактов или открыть новый филиал расширив точки сбыта продукции.

Какие акции лучше покупать

Существует мнение, что лучше покупать акции, название которой очень скучное. Это говорит о том, что в компании больше думают о продукте и производительности чем об обложке. По статистике, компании с заурядными названиями вроде “Automatic Data Processing” или “Moe and Jack” растут быстрее и стабильнее, чем такие как “General International“. Аналитики с Wall Street не будут советовать и не обратят внимание на скучные и нелепые названия, а когда обратят, акции этих компаний уже вырастут в сотню раз.

Скучная или отвратительная деятельность компании тоже может быть большим плюсом, например уборка, химические вещества, похоронное бюро, лекарство от геморроя, производитель производственного оборудования,производство одноразовой посуды и так далее. Подобные компании делают важные вещи, и мало кто стремится этим заниматься, поэтому развитие подобных компаний зачастую идет семимильными шагами.

Подобные компании делают важные вещи, и мало кто стремится этим заниматься, поэтому развитие подобных компаний зачастую идет семимильными шагами.

Компании, которыми не интересуются аналитики и Wall Street – потенциальные стократники (акции которые растут в сто раз). Часто они скучные, но выполняют важные функции, без которых сегодня жить сложно, и если акции таких компаний обращаются на бирже NYSE, NASDAQ, XETRA – это хороший знак для фундаментального анализа акций такой компании.

Отсутствие конкурентов также может стать положительной стороной. Например, акции компании 21st Century Fox имеют много конкурентов, в отличие от гравийного карьера, который имеет свою четкую нишу. Кстати, 21st Century Fox это поняла и купила акции Pebble Beach вместе с ее карьером.

Акции компаний, которые производят или продают продукт, который постоянно покупается – также кандидаты в акции, которые лучше покупать. Это могут быть лекарства, напитки, еда, бритвенные лезвия…

На вопрос, какие акции лучше покупать, вам ответят инсайдеры – работники компаний или крупные инвестиционные фонды. Следите за тем, какие акции покупают сами работники компаний, или к примеру, такие фонды, как Berkshire Hathaway Уоррена Баффета. Отследить покупки американских инсайдеров не так уж и сложно, ведь когда руководители компаний покупают акции, они обязаны заполнить форму 4 в SEC. Эти данные публикуются в Value Line, Vickers Weekly Insider Report, The Insiders, Barron’s, WSJ. Кстати, продажи акций инсайдерами редко означают трудности в компании, а вот покупка – акции будут расти.

Следите за тем, какие акции покупают сами работники компаний, или к примеру, такие фонды, как Berkshire Hathaway Уоррена Баффета. Отследить покупки американских инсайдеров не так уж и сложно, ведь когда руководители компаний покупают акции, они обязаны заполнить форму 4 в SEC. Эти данные публикуются в Value Line, Vickers Weekly Insider Report, The Insiders, Barron’s, WSJ. Кстати, продажи акций инсайдерами редко означают трудности в компании, а вот покупка – акции будут расти.

Если компания выкупает свои акции – это хороший признак для рассмотрения компании, ведь компания настолько в себе уверена, что вкладывает деньги в саму себя.

- Сейчас мы рассказали, какие акции лучше покупать, но есть и такие компании, акции которых лучше не покупать. Давайте для полного понимания уделим и этой теме несколько тезисов.

Существует мнение, что лучше избегать компаний на пике роста, когда компания уже добилась международного признания. Но к этому нужно подходить взвешенно. Например, Coca-Cola навряд ли придумает новую колу и удвоит потребление напитка, а вот всем известная и находящиеся на пике Apple, в 2007 выпустила iPhone 2, и казалось бы, компания очень успешная, и уже много достигла, и на пике роста, но с тех пор их акции еще выросли во много раз:

Например, Coca-Cola навряд ли придумает новую колу и удвоит потребление напитка, а вот всем известная и находящиеся на пике Apple, в 2007 выпустила iPhone 2, и казалось бы, компания очень успешная, и уже много достигла, и на пике роста, но с тех пор их акции еще выросли во много раз:

И все же, не стоит кидаться на известные компании, которые уже являются мировыми гигантами, намного больше вы сможете заработать на мало известных акциях и более перспективных компаниях в плане процентного увеличения объемов производства и продаж.

Избегайте вторых. Компании, которые рекламируют себя как второй McDonalds или второй Microsoft, не станут победителями. Вторые остаются далеко позади.

Не покупайте акции компаний, которые инвестируют в неизвестные и несвойственные им области. Примеров очень много, например успешный Gillette купил бизнес по домашним аптечкам и производству часов. Впоследствии просто списали на полный убыток. Или – Exxon Mobil купила компанию по производству электрики и венчурного бизнеса. После провала они отказались от подобных решений и вернулись к своей основной отрасли.

После провала они отказались от подобных решений и вернулись к своей основной отрасли.

Диверсификация для крупных компаний это очень важно, но лучше когда это происходит в знакомой для компании отрасли или направлении. Например, Microsoft тоже скупает и имеет огромное количество дочерних компаний, но все они находятся в технологической отрасли, связаной с искусственным интеллектом.

Не стоит покупать акции компании, если она продает 20-50% продукции одному покупателю. Например, производитель процессоров для IBM. Если в какой-то момент IBM решит перейти на другие процессоры или начать собирать их самостоятельно, можно оказаться в неприятном положении.

Как покупать ценные бумаги на основе данных

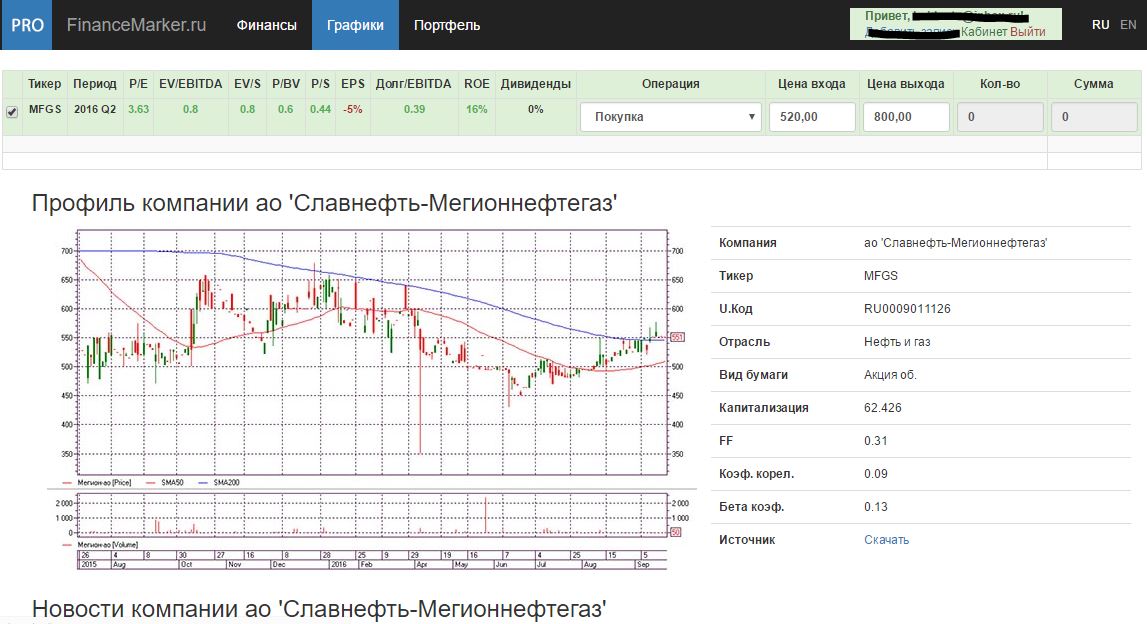

Одним из способов понять потенциал эмитента является анализ разнообразных показателей и маркеров, которые составляются на основе финансовой отчетности этого предприятия.

EBITDA

Экономический показатель, который равняется размеру прибыли до выплаты дивидендов, налога и издержек на амортизации.

EBITDA высчитывается из бухгалтерской статистки предприятия и требуется для определения прибыльности его деятельности. Он применяется в сравнении с альтернативными компаниями и дает возможность оценить эффективность деятельности эмитента независимо. EBITDA не является частью стандартов бухгалтерского учёта. Исторически он использовался при расчете возможности приобретения компании на заемные средства.

P/E, или цена и прибыль

Это экономический показатель, являющийся отношением курсовой цены акций к ежегодной прибыли, разделенной на общее число акций.

P/E – основной показатель, использующийся при оценке инвестиционной привлекательности корпораций. Низкие значения показателя говорят о недооценённости эмитента, большие— наоборот, о перекупленности. Основным недостатком показателя «цена и прибыль» является то, что он может показать отрицательную стоимость акций, если бухгалтерский отчет показал убыток за прошедший год.

P/S — цена и объем продаж

Экономический коэффициент, равняющийся отношению биржевой капитализации предприятия к её ежегодной выручке.

P/S является базовым показателем, использующимся при оценке инвестиционной привлекательности корпораций. Оценка проводится среди однородных отраслей и основывается она на ожидании опытных игроков того, что прибыль соответственно генерирует требующиеся объёмы денежного потока. Низкие значения P/S говорят о недооценённых акциях эмитента, а большие — наоборот, о перекупленности.

- Серьезным преимуществом P/S является то, что он не обретает отрицательных показателей, как индикатор P/E.

- Минус показателя в том, что числитель является мерой собственного капитала, а знаменатель представляет доход на собственный и заемный капитал.

Иногда применяется обратный метод, то есть по среднему для данного сектора экономики значению P/S определяется стоимость непубличной компании путём умножения коэффициента P/S на ежегодную выручку корпорации.

Можно исходить из двух потенциальных соображений насчет вложения денег в акции. В первую очередь можно говорить о сохранении средств. В таком случае необходимо максимально диверсифицировать портфель, используя не только бумаги американского рынка, но других регионов, включаяАзию и Европу. К счастью, на международной торговой площадке США NYSE обращаются не только национальные компании Америки, и другие корпорации, такие, как Sony, Samsung, Yandex и прочие.

Работая на одной крупной интернациональной площадке, трейдер может составить портфель из самых разных бумаг. Преследуя цель именно сохранить средства, инвестор должен обратить внимание в первую очередь на компании, которые создают максимальную прибавочную стоимость к своему продукту. Это, как правило, промышленные и перерабатывающие компании.

Из общей доли на промышленность должна быть отложена сумма в районе 40-50% от портфеля. 10-15% можно выделить под IT и прогрессивные технологии, включая финансовые корпорации. Оставшиеся 25% можно инвестировать в акции добывающих компаний, которые формируют рынок сырья.

Оставшиеся 25% можно инвестировать в акции добывающих компаний, которые формируют рынок сырья.

Рекомендованные для вас статьи:

Если же основной задачей инвестора является преумножение его капитала, то имеет смысл вложится в так называемые венчурные активы. В первую очередь это развивающиеся рынки, такие, как Россия, Южная Америка и Китай. На традиционном западном рынке можно обратить внимание на рискованные активы IT-отрасли, фармацевтические компании и другие предприятия с перспективными разработками. В целом, это должны быть бумаги второго эшелона, которые на текущий момент обладают низкой ликвидностью.

На сегодняшний день можно выделить следующие бумаги: Glu Mobile Inc., RadiSys Corp, SandRidge Energy Inc., Scorpio Bulkers Inc.

Кроме этих акций, существует огромное многообразие перспективных предприятий, выбор которых инвестор может провести сам через своего брокера и в зависимости от выбора биржи.

Какие акции покупать – это вечный вопрос инвестора, который не должен иметь окончательного ответа, и именно постоянный поиск делает бедного богатым. Рынки и компании постоянно меняются, и тот, кто постоянно ищет ответы на вопросы, новые компании, малоизвестные акции, компании с большими перспективами – такой инвестор чаще будет находить акции, которые вырастут в десять, сто и более раз.

Рынки и компании постоянно меняются, и тот, кто постоянно ищет ответы на вопросы, новые компании, малоизвестные акции, компании с большими перспективами – такой инвестор чаще будет находить акции, которые вырастут в десять, сто и более раз.

| Здоровье ИИИ: 8.9, Д/Р: 2/4 | |

| Форекс ИИИ: 8.7, Д/Р: 9/9 | |

| Нефть, газ, сырье ИИИ: 8.6, Д/Р: 6/4 | |

| Акции ИИИ: 8.5, Д/Р: 7/5 | |

| Биткоин ИИИ: 8.  4, Д/Р: 8/6 4, Д/Р: 8/6 | |

| Облигации ИИИ: 8.3, Д/Р: 5/4 | |

| Накопительные программы ИИИ: 8.2, Д/Р: 3/2 | |

| ИИС ИИИ: 8.1, Д/Р: 7/4 | |

| Недвижимость ИИИ: 8, Д/Р: 5/5 | |

| Криптовалюты ИИИ: 8, Д/Р: 9/10 | |

| Наличные деньги ИИИ: 7.  9, Д/Р: 0/1 9, Д/Р: 0/1 | |

| Банковские депозиты ИИИ: 7.8, Д/Р: 4/2 | |

| ПИФы ИИИ: 7.8, Д/Р: 6/5 | |

| Структурные ноты ИИИ: 7.7, Д/Р: 6/6 | |

| ПАММ счета ИИИ: 7.7, Д/Р: 8/8 |

КАК РАБОТАЮТ ИНВЕСТИЦИИ В IPO

Начало торгов

Цена акций растет с первого дня из-за спроса инвесторов, лишенных возможности купить акции до начала торгов. Большая часть акций, которые мы рекомендовали покупать за последние три года, начинали торговаться на бирже на десятки процентов выше, чем цена, по которой клиенты купили акции. С этого момента наступает Lock Up — период, в течение которого инвесторы не могут продать свои акции. Как правило, он длится 3 месяца.

С этого момента наступает Lock Up — период, в течение которого инвесторы не могут продать свои акции. Как правило, он длится 3 месяца.

Получение прибыли

В день, следующий за последним днем Lock-up периода, позиции инвесторов закрываются в первые 30 минут работы биржи. Вложенные средства и прибыль, за исключением комиссий, поступают на счет инвестора в личном кабинете.

ПРЕИМУЩЕСТВА ИНВЕСТИЦИЙ В IPO С UNITED TRADERS

ИНВЕСТИЦИИ В IPO 1

ПУБЛИКАЦИЯ ИДЕЙ

После длительной процедуры подготовки каждая компания подает в SEC (Securities and Exchange Commission) официальный документ «Form S-1», в котором полностью раскрывается финансовое состояние компании: риски, связанные с покупкой их акций, планы по развитию и другая информация.

Брокер UT, в основном специализируемся на торговле американскими акциями. Поэтому отслеживаем все компании, проводящие IPO на американских биржах (NYSE, NASDAQ, BATS и других), тщательно анализируем и выбираем самые перспективные для покупки их акций.

В рамках описания инвестиционной идеи, сразу после появления официальной информации о предстоящем IPO, мы публикуем краткую информацию о компании и свое видение результатов предстоящих вложений.

ИНВЕСТИЦИИ В IPO 2

ДЕНЬ ОКОНЧАНИЯ ПРИЕМА ЗАЯВОК

Как правило, точная дата предстоящего IPO становится известна за несколько дней до него. На нашей практике максимальное время – 4 недели. Однако, регулярно случаются и переносы дат, чаще всего на несколько дней.

Пополняйте счет заранее

Рекомендуем заранее пополнять счет, чтобы не упустить возможность вложить капитал с высокой доходностью.

Часто подготовка к IPO проводится в атмосфере секретности, а появление формы S-1 становится сюрпризом для рынка. В связи с этим, мы не можем заранее оповещать инвесторов о скором появлении инвестиционной идеи.

ИНВЕСТИЦИИ В IPO 3

ЦЕНА ПОКУПКИ АКЦИЙ И КОЭФФИЦИЕНТ ИСПОЛНЕНИЯ

В день IPO андеррайтер (финансовая компания, помогающая проводить подготовку к IPO и непосредственно ее процедуру) сопоставляет количество заявок на покупку акций и количествово акций, предлагаемых к продаже и определяет цену, по которой исполнить заявки, а так же долю, на которую эту заявку исполнить (коэффициент исполнения). Цена и коэффициент исполнения определяются таким образом, чтобы сохранить спрос на акции после начала торгов на бирже, что будет способствовать росту цены акций. Почти никогда, за редкими исключениями, заявки инвесторов не бывают исполнены на 100%. В среднем, заявка удовлетворяется на 70-80%. В день IPO мы узнаем сами и сообщаем инвесторам точный коэффициент исполнения заявки и цену акций. На следующий день акции поступают на счет инвестора, как и сумма денег от неисполненной части заявки. Если вы хотите получить акции на определенную сумму, мы рекомендуем подавать заявку на немного большую сумму. | ИНВЕСТИЦИИ В IPO 4 |

LOCK-UP И ДОСРОЧНОЕ ЗАКРЫТИЕ

Lock-up — это период, в течение которого инвесторы не могут продать свои акции по договоренности с андеррайтером. Такой запрет вводится для того, чтобы цена акций не была подвержена резким падениям в начале торгов на бирже. В наших инвестиционных идеях типа IPO lock-up составляет 3 месяца.

Для фиксации прибыли мы предоставляем возможность досрочного закрытия. В разделе «Мои инвестиции» вы можете следить за наличием таких возможностей и их стоимостью. Как только такая возможность появится, мы уведомим вас об этом. Если цена фиксации вас устраивает, вы подаете заявку на досрочное закрытие и после ее обработки ваша инвестиция будет зафиксирована. Это значит, что независимо от дальнейших изменений цены акции, вы продадите ее по цене досрочного закрытия после окончания lock-up периода.

Важно! В разделе «мои инвестиции» публикуется приблизительная цена, по которой можно закрыть позицию. Точная цена будет известна после исполнения заявки и может измениться пропорционально изменению цены акции.

Если заявка на досрочное закрытие подана инвестором вне торговой сессии биржи, то трейдер исполнит ее на открытии рынка по цене первой сделки. В случае, если объем заявки может негативно сказаться на цене открытия торгов по акции, заявка будет исполнена в первые 30 минут торгов. Заявки, поданные в течение торговой сессии, исполняются в последние 30 минут работы биржи или по цене последней сделки. Если с момента подачи заявки до начала процесса ее исполнения цена изменилась более чем на 10%, заявка будет отклонена.

Заявки, поданные в течение торговой сессии, исполняются в последние 30 минут работы биржи или по цене последней сделки. Если с момента подачи заявки до начала процесса ее исполнения цена изменилась более чем на 10%, заявка будет отклонена.

Следует помнить, что досрочный выход – это не только фиксация прибыли, но и высокая стоимость и отказ от потенциально большей прибыли.

КАК РАБОТАЕТ ДОСРОЧНОЕ ЗАКРЫТИЕ

В течение lock-up периода мы отслеживаем возможности хеджирования всеми доступными инструментами (короткие позиции, форварды, опционы) и их цены.

Когда инвестор подает заявку на досрочное закрытие инвестиции, трейдеры UT находят оптимальную на текущий момент возможность для хеджирования цены акций инвестора и тем самым фиксируют цену продажи по истечении lock-up периода. Возможность для хеджа есть в 80% случаев, но стоимость может быть неоправданно высока, поэтому мы предоставляем возможность досрочного закрытия только после установления баланса между ценой хеджа и перспективами роста цены акций.

КОМИССИИ

1) Комиссия на вход 3 % от суммы, на которую куплены акции. Взимается в момент исполнения заявки на инвестицию

Комиссия

10 000 × 0,03 = 300

Остаток

10 000 − 300 = 9 700

2) Цена акций растет во время торгов на бирже для примера — на 50 %

Прибыль

9 700 × 0,5 = 4 850

Остаток

9 700 + 4 850 = 14 550

3) Комиссия на выход 1,75 % от суммы, на которую были проданы акции. Взимается в момент закрытия инвестиции

Комиссия

14 550 × 0,0175 ≈ 135

Остаток

14 550 − 135 = 14 415

4) Комиссия на прибыль 20 % от чистой прибыли. Взимается в момент закрытия инвестиции, после уплаты остальных комиссий

Чистая прибыль

14 415 − 10 000 = 4 415

Комиссия

4 415 × 0.2 = 883

Итоговый остаток

14 415 − 883 = 13 532

ЗАКРЫТИЕ ПОЗИЦИЙ И ПОЛУЧЕНИЕ ПРИБЫЛИ

В день, следующий за последним днем Lock-up периода, позиции инвесторов закрываются в первые 30 минут работы биржи. Вложенные средства и прибыль поступают на счет инвестора в личном кабинете.

Вложенные средства и прибыль поступают на счет инвестора в личном кабинете.

ИНВЕСТИЦИИ В IPO 5

1) ПРИМЕР ЗАВЕРШЕННОЙ ИНВЕСТИЦИИ В ЛИЧНОМ КАБИНЕТЕ ИНВЕСТОРА

ИНВЕСТИЦИИ В IPO 6

2) ПРИМЕРЫ ПРОШЕДШИХ ИНВЕСТИЦИОННЫХ ИДЕЙ IPO

ИНВЕСТИЦИИ В IPO 7

3) ПРИМЕРЫ ПРОШЕДШИХ ИНВЕСТИЦИОННЫХ ИДЕЙ IPO

ИНВЕСТИЦИИ В IPO 8

4) ПРИМЕРЫ ПРОШЕДШИХ ИНВЕСТИЦИОННЫХ ИДЕЙ IPO

ИНВЕСТИЦИИ В IPO 9

21 лучшая акция для покупки на 2021 год

На фондовом рынке всегда есть несколько сюрпризов, что подтвердит любой инвестор в 2020 году. Но, по большому счету, крупнейший фактор, который эксперты рассматривают при определении лучших акций для покупки на 2021 год, — это тот же фактор, который доминировал в 2020 году:

COVID-19.

Топовые акции 2020 года обычно были привязаны к компаниям, которые извлекли выгоду из новых и ускоренных тенденций, вызванных блокировками, связанными с COVID. Однако ожидается, что многие из лучших акций к 2021 году выиграют от «возвращения к нормальной жизни» и оздоровления экономики.

Однако ожидается, что многие из лучших акций к 2021 году выиграют от «возвращения к нормальной жизни» и оздоровления экономики.

«Дальнейший прогресс в борьбе с COVID-19, включая дальнейшие стимулы, будет ключом к поддержанию восстановления», — пишет LPL Financial, консалтинговая фирма по розничным инвестициям, в своем прогнозе на 2021 год. «Восстановление доходов в 2020 году и сильный рост прибыли в 2021 году могут позволить акциям вырасти до несколько завышенной стоимости. Экономическая эффективность, достигнутая во время пандемии, может сохраниться».

Когда именно в 2021 году можно ожидать такой прироста — это совсем другое дело. Это зависит от таких вопросов, как, например, когда и если правительство подготовит законопроект о стимулировании, и сколько времени потребуется для распространения вакцин.В некоторых случаях это может быть ожидание. «Сфера услуг, пострадавших от COVID-19, может прийти в норму последней», — добавляет LPL Financial.

Итак, вот 21 лучшая акция для покупки на 2021 год. Некоторые из этих акций долгое время были бульдозерами и просто выглядят готовыми продолжить свой успех еще в одном году. Многие из этих акций представляют собой явную игру «восстановления», которая играла на подбородке большую часть 2020 года, но, как ожидается, в значительной степени изменит ситуацию к лучшему в 2021 году.

Некоторые из этих акций долгое время были бульдозерами и просто выглядят готовыми продолжить свой успех еще в одном году. Многие из этих акций представляют собой явную игру «восстановления», которая играла на подбородке большую часть 2020 года, но, как ожидается, в значительной степени изменит ситуацию к лучшему в 2021 году.

Данные по состоянию на декабрь.9. Акции перечислены в порядке, обратном доходности. Дивидендная доходность рассчитывается путем пересчета в год самой последней выплаты и деления на цену акции.

1 из 21

PayPal Holdings

- Отрасль: Кредитные услуги

- Рыночная стоимость: 247,0 млрд долларов

- Дивидендная доходность: Нет данных

В сентябре Уиллу Даноффу исполнилось 30 лет, управляя Fidelity Контрафонд (FCNTX). Его недавнее выступление не было безупречным.Фонду с активами в 125 миллиардов долларов не удавалось превзойти эталонный показатель для крупных компаний за два из последних пяти лет.

БЕСПЛАТНЫЙ СПЕЦИАЛЬНЫЙ ОТЧЕТ: Руководство Киплингера по конверсиям Roth

Но Джеймс Глассман — ведущий обозреватель журнала Kiplinger’s Personal Finance и приглашенный научный сотрудник Американского института предпринимательства — не считает Даноффа. Его многолетний рекорд — это то, что важно, и это великолепно. Например, Danoff купил PayPal Holdings (PYPL, 210 долларов.80), компании цифровых платежей, в 2015 году, когда она была выделена из eBay (EBAY).

С тех пор цена акций выросла более чем в пять раз, но Данофф еще не обналичил — он купил больше в 2020 году.

Считайте PayPal одной из лучших акций для покупки на 2021 год и далее.

2 из 21

Castle Biosciences

- Отрасль: Диагностика и исследования

- Рыночная стоимость: 1,2 миллиарда долларов

- Дивидендная доходность: Н / Д

Glassman также внимательно изучал портфель из Wasatch Ultra Growth (WAMCX), фонда, идущего против тренда, возвращая невероятный среднегодовой показатель в 26. 6% за последние пять лет.

6% за последние пять лет.

Wasatch делает большую ставку на здравоохранение, имея более трети активов фонда прямо сейчас. Одна из таких ставок — Castle Biosciences (CSTL, $ 58,05), компания со штаб-квартирой за пределами Хьюстона, которая разработала собственные тесты на рак кожи и глаз.

Акции Castle начали торговаться всего полтора года назад и с тех пор подорожали на 262% по сравнению с ценой первичного публичного размещения (IPO) в 16 долларов. Но Wasatch продолжает увеличивать свои активы, и теперь CSTL входит в десятку лучших акций фонда, которые можно купить, на уровне 2.4% от АУМ.

3 из 21

IEC Electronics

- Отрасль: Электронные компоненты

- Рыночная стоимость: 121,9 млн долл. США

- Дивидендная доходность: Н / Д

Акции малых компаний были не в пользу по крайней мере, шесть лет, но у меня все еще есть драгоценные камни.

Дэн Абрамовиц, чья фирма Hillson Financial Management из Роквилла, штат Мэриленд, специализируется на таких акциях, нашел в 2020 году крупного победителя в лице Chemours (CC), производителя хладагентов и других химикатов, который принес общую прибыль (цена плюс дивиденды). из 56.9% до начала декабря.

из 56.9% до начала декабря.

В 2021 году ему нравится IEC Electronics (IEC, 11,61 доллара) с рыночной капитализацией (умноженная на цену акций в обращении) всего в 122 миллиона долларов. IEC специализируется на устройствах для медицинского и оборонного секторов, и бизнес процветает.

Абрамовиц говорит, что ожидает «некоторого замедления темпов роста», но прибыль должна вырасти двузначными числами, и цена подходящая.

Основываясь на прогнозе прибыли Абрамовица на год вперед, соотношение цены и прибыли составляет 15, и прибыль «может неожиданно возрасти.«

IEC также входит в число лучших акций для покупки на 2021 год из-за своего потенциала для поглощения.

4 из 21

Hilton Worldwide Holdings

- Отрасль: Жилье

- Рыночная стоимость: 29,6 млрд долларов

- Дивидендная доходность: Нет данных

Hilton Worldwide Holdings (HLT, $ 106,70) — ставка на восстановление после COVID.

«Спрос будет расти по мере исчезновения пандемии», — говорит Мэтт Гершуни. управляющий Parnassus Mid Cap (PARMX), который недавно купил акции отельера.

Нельзя отрицать ущерб, нанесенный вирусом Hilton, и мы намерены сообщить о снижении продаж на 50% и прибыли на 64% в 2020 году. Доход на доступный номер составил 47 долларов в конце 2020 года по сравнению со 102 долларами в 2019 году.

Но Аналитики Уолл-стрит ожидают, что в 2021 году прибыль вырастет. А денежный горшок в размере 3,5 миллиарда долларов поможет Hilton.

5 из 21

Alibaba Group

- Отрасль: Розничная торговля через Интернет

- Рыночная стоимость: 713 долл. США.7 миллиардов

- Дивидендная доходность: Н / Д

Глассман заинтересован в новой большой доле, которую Мэтьюз Чайна (MCHFX) приобрел в глобальном гиганте электронной коммерции Alibaba Group (BABA, $ 263,80).

Alibaba, владеющая 11,1% активов под управлением (AUM), в настоящее время является вторым по величине холдингом фонда после китайского технологического конгломерата Tencent Holdings (TCEHY, 11,3%).

Alibaba процветает: выручка за три года выросла более чем в три раза. Акции тоже растут, но их постоянный потенциал роста делает их одной из лучших акций для покупки на 2021 год.

Глассман также отмечает, что ему по-прежнему нравится его выбор 2020 года, Trip.com (TCOM). Перспективы онлайн-турагентства быстро ухудшились в начале года, когда возникла пандемия COVID-19, и, хотя он восстановился до небольшого роста, он значительно отстал от более широких китайских рынков. Однако в 2021 году его состояние выглядит намного лучше.

6 из 21

- Отрасль: Социальные сети

- Рыночная стоимость: 42,3 миллиарда долларов

- Дивидендная доходность: Н / Д

Pinterest (PINS, 68 долларов.47) — это приложение для социальных сетей, которое позволяет пользователям обмениваться изображениями, сгруппированными по ключевым словам. Вообще говоря, пользовательский опыт заключается в поиске и вдохновении.

Pinterest зарабатывает деньги на рекламе. Его новая платформа рекламных технологий в партнерстве с Shopify (SHOP) позволяет рекламодателям загружать каталоги в Pinterest. Пользователи могут покупать товары с помощью всего нескольких щелчков мышью — менеджер фонда развития Baron Opportunity (BIOPX) Майкл Липперт говорит, что изменит бизнес Pinterest. Он считает, что акции могут вырасти в среднем на 25% в течение каждого из следующих четырех лет.

Pinterest по-прежнему работает в минусе, но это может быть одна из лучших акций для покупки в 2021 году, когда аналитики Уолл-стрит ожидают, что она начнет приносить прибыль.

7 из 21

Twilio

- Отрасль: Интернет-контент и информация

- Рыночная стоимость: 50,2 миллиарда долларов

- Дивидендная доходность: Н / Д

Twilio (TWLO, 312,54 доллара США) позволяет предприятиям для интеграции текста, чата, электронной почты, голоса и видео в продукты, которые повышают вовлеченность клиентов, — например, автоматические текстовые уведомления о встречах или общение между покупателями Instacart и голодными семьями.

Twilio извлекает выгоду из ускоренной оцифровки бизнеса, вызванной пандемией, и диверсифицирует свою клиентскую базу.

Хотя прибыль по-прежнему недостаточна, поскольку Twilio инвестирует в рост, коммуникационная фирма «имеет хорошие возможности» для достижения целевых показателей роста продаж на 30% плюс в каждый из следующих четырех лет, говорит Canaccord Genuity, которая оценивает акции как «Покупать». .

8 из 21

Upland Software

- Отрасль: Прикладное программное обеспечение

- Рыночная стоимость: 1 доллар.3 миллиарда

- Дивидендная доходность: Н / Д

И снова Терри Тиллман, аналитик Truist Securities (ранее SunTrust Robinson Humphrey), добился успеха. Годовая выборка Глассмана из рекомендаций «Покупать» Тиллмана уже девять лет подряд опережает индекс S&P 500. Его выбор 2020 года, Okta (OKTA), к началу декабря увеличился более чем вдвое.

На 2021 год Глассману нравится его выбор Upland Software (UPLD, 42,83 долл. США), базирующийся в Остине, штат Техас, который предлагает компаниям цифровые инструменты для управления своей клиентской базой.

США), базирующийся в Остине, штат Техас, который предлагает компаниям цифровые инструменты для управления своей клиентской базой.

Эта акция с небольшой капитализацией может быть одной из лучших акций для покупки в 2021 году, но это рискованно. А именно, прибыль все еще неуловима. Однако у Upland более 10 000 клиентов, и выручка за последний квартал выросла на 35% по сравнению с аналогичным периодом прошлого года.

9 из 21

Wayfair

- Отрасль: Интернет-магазин

- Рыночная стоимость: 23,9 миллиарда долларов

- Дивидендная доходность: Н / Д

Интернет-магазин товаров для дома Wayfair (W, 240 долларов США) .60) почти по всем параметрам превзошли ожидания результатов последнего квартала.

Deutsche Bank, который оценивает акции как «Покупать», считает, что рост доходов в краткосрочной и среднесрочной перспективе обусловлен увеличением клиентской базы — у Wayfair на 10 миллионов больше активных клиентов, чем год назад. Объем повторных заказов в процентах от общего числа заказов сейчас составляет 72%, что на шесть процентных пунктов выше, чем в третьем квартале 2019 года.

Объем повторных заказов в процентах от общего числа заказов сейчас составляет 72%, что на шесть процентных пунктов выше, чем в третьем квартале 2019 года.

В долгосрочной перспективе ускоренное закрытие магазинов в фрагментированной отрасли приведет к увеличению продаж в Интернете.

Deutsche Bank оценивает стоимость акций в следующем году по цене от 325 до 350 долларов. Это соответствует 12-месячной доходности от 35% до 40%, что, безусловно, сделало бы Wayfair одной из лучших компаний для инвестиций в 2021 году.

10 из 21

Microsoft

- Отрасль: Программное обеспечение для инфраструктуры

- Рыночная стоимость : 1,6 триллиона долларов

- Дивидендная доходность: 1,1%

Среди сотен акций, проанализированных в рамках исследования Value Line Investment Survey, очень немногие удостоены высших позиций в каждой из трех категорий: своевременность, безопасность и финансовая устойчивость.

One — это Microsoft (MSFT, 211,80 долл. США), крупнейший в мире производитель программного обеспечения.

Прибыль Microsoft в период с 2011 по 2017 год резко снижалась, но с тех пор она почти удвоилась. Важной причиной являются облачные вычисления, которые стали крупнейшим источником доходов компании.

Value Line прогнозирует рост доходов Microsoft в среднем на 15% в течение следующих пяти лет — почти вдвое больше, чем за последние пять лет. Акции также приносят скромную прибыль за счет своего 1.0% — доходность дивидендов. Если вы хотите пополнить свой портфель голубыми фишками, MSFT может стать одной из лучших акций для покупки в 2021 году.

11 из 21

Stryker

- Отрасль: Медицинское оборудование

- Рыночная стоимость: 88,7 млрд долларов

- Дивидендная доходность: 1,1%

Медицинское оборудование Stryker (SYK, 235,93 долларов США) варьируется от имплантаты, используемые при замене суставов и операциях на позвоночнике, к хирургическому оборудованию и навигационным системам.

Аналитики Canaccord Genuity считают, что «Страйкер» должен быть «ключевой позицией для инвесторов, ориентированных на рост».

Спрос на новых пациентов остается под вопросом, пока уровень инфицирования COVID-19 остается высоким, но больницы адаптируют свои протоколы профилактики инфекций, и количество плановых процедур начало расти. Сильные рынки включают США, Австралию, Германию, Канаду и особенно Китай.

Аналитики Argus Research оценивают акции как «Покупать» и ожидают, что в следующие 12 месяцев цена акции достигнет 265 долларов за акцию.

12 из 21

Tennant

- Отрасль: Специальное промышленное оборудование

- Рыночная стоимость: 1,3 миллиарда долларов

- Дивидендная доходность: 1,3%

Tennant (TNC, 70,90 долларов США) производит профессиональные- скрубберы для пола.

По состоянию на начало декабря акции компании по-прежнему находились в минусе примерно на 10%, но спрос на роботизированный, «автономный» скруббер растет. Walmart (WMT) купила 1400 в марте прошлого года, и подразделение Sam’s Club заявило, что установит по одной в каждом из своих 599 магазинов.Эти скрубберы стоят 60 000 долларов в четыре раза дороже, чем скрубберы, приводимые в движение человеком, но экономия затрат на рабочую силу огромна.

Walmart (WMT) купила 1400 в марте прошлого года, и подразделение Sam’s Club заявило, что установит по одной в каждом из своих 599 магазинов.Эти скрубберы стоят 60 000 долларов в четыре раза дороже, чем скрубберы, приводимые в движение человеком, но экономия затрат на рабочую силу огромна.

«Другие розничные торговцы тоже смотрят на скруббер, — говорит управляющий фонда Mairs & Power Growth (MPGFX) Энди Адамс.

После тяжелого 2020 года аналитики Уолл-стрит ожидают роста прибыли на 19% в 2021 году. Это должно помочь сделать его одним из хороших акций, на которых стоит держаться в течение года.

13 из 21

United Parcel Service

- Отрасль: Комплексные перевозки и логистика

- Рыночная стоимость: 146 долларов США.2 миллиарда

- Дивидендная доходность: 2,4%

UBS Securities недавно повысила рейтинг гиганта по доставке посылок United Parcel Service (UPS, $ 169,18) с нейтрального на «покупать». Брокерская компания видит потенциал для роста цен в 2021 году, учитывая ограничения производственных мощностей в отрасли в целом. А усилия UPS по сокращению затрат увеличивают рентабельность.

Брокерская компания видит потенциал для роста цен в 2021 году, учитывая ограничения производственных мощностей в отрасли в целом. А усилия UPS по сокращению затрат увеличивают рентабельность.

ИБП может успешно справиться с множеством сценариев пандемии. Экономический откат, поддерживаемый вакцинами, — лучший случай, ведущий к значительному восстановлению поставок между предприятиями.Но даже более длительное восстановление поддержит высокие продажи через электронную коммерцию, что является плюсом для UPS.

У брокера есть 12-месячная целевая цена на акции в 210 долларов, что дает UPS шанс стать одной из лучших акций для покупки в 2021 году после плодотворного 2020 года.

14 из 21

Bank of America

- Отрасль: Диверсифицированные банки

- Рыночная стоимость: 249,1 миллиарда долларов

- Дивидендная доходность: 2,5%

Банки были чем-то вроде ругательства после краха 2008 года. Сектор был в значительной степени ответственен за все, что произошло, и многие американцы считают, что банки никогда не несли по-настоящему ответственность за устроенный ими беспорядок. Инвесторы неохотно возвращаются в сектор, полагая, что банки, возможно, никогда больше не будут такими прибыльными, как до мирового финансового кризиса.

Сектор был в значительной степени ответственен за все, что произошло, и многие американцы считают, что банки никогда не несли по-настоящему ответственность за устроенный ими беспорядок. Инвесторы неохотно возвращаются в сектор, полагая, что банки, возможно, никогда больше не будут такими прибыльными, как до мирового финансового кризиса.

Потом случился COVID-19.

Перспектива волны банкротств, вызванная рецессией COVID, заставила и без того робких банковских инвесторов снова броситься к дверям.

Но вот в чем дело. Сегодняшние банки — самые здоровые за долгое время. Рецессия COVID не была такой серьезной для банков, как предполагалось изначально, отчасти благодаря поддержке Федеральной резервной системы. Они также сокращали заемные средства более десяти лет, и торговля деривативами больше не является систематической угрозой, которой она когда-то была. Паршивое отношение инвесторов к сектору кажется преувеличенным.

Это приводит нас к Bank of America (BAC, 28,80 доллара США). Акции BAC сильно росли с марта, но по-прежнему остаются на уровне 2017 года.Как будто большого рыночного бума последних четырех лет не было.

Акции BAC сильно росли с марта, но по-прежнему остаются на уровне 2017 года.Как будто большого рыночного бума последних четырех лет не было.

На рынке, испытывающем нехватку стоимости, финансовые компании могут стать одними из лучших акций для инвестиций в течение 2021 года. Как один из крупнейших банков в мире, BAC может извлечь выгоду из этой тенденции.

15 из 21

Intel

- Отрасль: Полупроводники

- Рыночная стоимость: 205,2 млрд долларов

- Дивидендная доходность: 2,6%

Огромным победителем в 2020 году стала Nvidia (NVDA), производитель микропроцессоры для таких приложений, как искусственный интеллект и компьютерные игры.С доходностью 120% к началу декабря он был выдающимся игроком в портфеле Parnassus Endeavour Джерома Додсона (PARWX).

Додсон, знаток стоимости, в последнее время скупал акции другого производителя микросхем, Intel (INTC, 50,07 долл. США), которые в прошлом году двигались в противоположном направлении от Nvidia, упав на 16,3%.

США), которые в прошлом году двигались в противоположном направлении от Nvidia, упав на 16,3%.

Однако Intel выглядит необычной технологической сделкой с форвардным соотношением цены и прибыли 11 и дивидендной доходностью 2,6%.

16 из 21

JPMorgan Chase

- Отрасль: Диверсифицированные банки

- Рыночная стоимость: 369 долларов.0 млрд

- Дивидендная доходность: 3,0%

Акции JPMorgan Chase (JPM, $ 121,05), гиганта финансовых услуг, упали на 13% в 2020 году. сделка для «лучших из лучших» банков, — говорит Джон Бэкингем, редактор информационного бюллетеня The Prudent Speculator .

Низкие процентные ставки снизили чистый процентный доход банка — разницу между процентами, которые он получает от ссуды, и суммой, которую он платит вкладчикам.Но рекордные доходы в 2020 году от инвестиционного банкинга и торговли дали толчок.

JPM имеет хорошие возможности для восстановления экономики и может присоединиться к Bank of America в качестве одной из лучших акций для покупки в 2021 году.

Пока вы ждете этого восстановления, получите 3,0% дивидендов от этого мегабанка США. .

17 из 21

LyondellBasell

- Отрасль: Специальная химия

- Рыночная стоимость: 29,6 млрд долларов

- Дивидендная доходность: 4.7%

LyondellBasell (LYB, $ 88,54) пережил жестокий 2020 год, никогда не замечая положительной прибыли с первого дня. В основном он занимается продажей пластмасс и нефтехимии, но также имеет крупный нефтеперерабатывающий завод, производящий бензин, дизельное топливо и авиакеросин.

В нормальном мире это считалось бы диверсифицированной бизнес-моделью. Но в 2020 году инвесторы провели большую часть этого года в смертельном страхе перед чем-либо, похожим на энергию.