Почему биткоин так вырос: Почему стоимость биткоина выросла в четыре раза и как долго это продлится

Содержание

Почему растет биткоин и как долго это продлится? — Крипто на vc.ru

В 2021 году биткоин демонстрирует невероятные темпы роста — буквально на днях цена криптовалюты установила новый исторический максимум — $51 155 (На момент публикации 17.02). С 1 января 2021 года курс главной криптовалюты вырос на 70% — для сравнения, акции Tesla выросли в 2021 лишь на 9,1%. Продолжится ли рост и чего ожидать от главной криптовалюты? Разбираемся с экспертами.

13 589

просмотров

Еще несколько месяцев назад тема биткоина и других криптовалют не пользовалась особой популярностью. Но уже в декабре 2020 популярность и обсуждаемость Биткоина резко подскочила, как и цена главной криптовалюты. Значительно увеличилось количество поисковых запросов со словом биткоин, это видно на графике ниже.

Но уже в декабре 2020 популярность и обсуждаемость Биткоина резко подскочила, как и цена главной криптовалюты. Значительно увеличилось количество поисковых запросов со словом биткоин, это видно на графике ниже.

Сегодня о биткоине пишут и рассказывают практически в каждом СМИ, и причина этому — молниеносный рост цены, которая подскочила в 2 раза за последние 2 месяца.

16 декабря Биткоин торговался на уровне $20 000 — это был новый ценовый рекорд и психологическая планка. Многие аналитики тогда говорили о скорой коррекции и призывали продавать BTC. Однако с того дня биткоин лишь рос и устанавливал новые ценовые максимумы.

На сегодняшний день стоимость биткоина составляет $51 100 и большинство экспертов говорят о продолжении роста цены криптовалюты. Но благодаря чему растет стоимость биткоина?

Но благодаря чему растет стоимость биткоина?

Пандемия

Биткоин начал расти еще в марте 2020 года на фоне распространения сами-знаете-какого вируса. Пандемия привела к экономическому спаду по всему миру: упал спрос на нефтепродукты и сырье, произошло замедление деловой активности в разных секторах, в первую очередь — в секторе туризма, гостиничном и ресторанном бизнесе. Малый и крупный бизнес, а также экономики целых стран испытали сильнейший упадок за последние годы.

США, ЕС и многие другие страны были вынуждены стимулировать экономику с помощью дополнительной эмиссии денег и социального финансирования. Многие инвесторы уже тогда начали опасаться, что подобные меры приведут к ослаблению традиционных валют. По словам трейдера Пола Тюдор Джонса, власти тратили больше, чем государство зарабатывает — результатом политики стимулирования экономики будет обесценивание традиционных валют.

Многие инвесторы уже тогда начали опасаться, что подобные меры приведут к ослаблению традиционных валют. По словам трейдера Пола Тюдор Джонса, власти тратили больше, чем государство зарабатывает — результатом политики стимулирования экономики будет обесценивание традиционных валют.

Падение доллара США и волнения в Америке

Индекс доллара США, показывающий стоимость доллара по отношению к основным мировым валютам, таким как евро, японская йена и рубль, упал на 6,8% в 2020 году. В 2021 это падение скорее всего продолжится. Основная причина снижения курса доллара по мнению экспертов — печать денег Федеральной резервной системой на сумму более 3 триллионов долларов за последний год, что составляет примерно три четверти всей суммы, ранее созданной за 108-летнюю историю центрального банка США.

К этому добавляется нестабильное положение в самих Штатах — в Америке разгораются протесты. После выборов президента население раскололось на противоборствующие лагери, между которыми регулярно возникают конфликты. Примечательной новостью на этом фоне стало задержание бабушки с заряженным пистолетом и «письмом для Байдена» возле белого дома.

Доллары США, которые долгое время были эталоном стабильности и позволяли сохранить сбережения, постепенно теряют свой статус. Уже сегодня граждане стран с высокой инфляцией, таких как Зимбабве, Венесуэла, Кения и др. предпочитают держать свои активы в биткоинах, нежели чем в долларах США. Эксперты считают, что из-за текущего положения Америки и их национальной валюты, все больше стран будут переходить от Доллара к Биткоину.

Институциональный капитал

Крупные Компании и Хедж-фонды стали намного активнее интересоваться биткоином. Так, компании Tudor Investment и Guggenheim Partners, объявили о покупке биткоинов с использованием фьючерсных контрактов на бирже CME в Чикаго. Даже старые фирмы с Уолл-стрит, такие как Morgan Stanley, поддержали оптимистичные настроения касательно BTC.

Крупные финансовые компании, такие как PayPal и Fidelity, также приобрели биткоины, в то время как Square и MicroStrategy использовали свои собственные активы для покупки биткоинов. В СНГ пространстве можно отметить интерес к биткоин-активам со стороны Чешской инвестиционной компании Goldfort. За последние несколько месяцев Goldfort приобрели большое количество BTC и криптовалютную биржу Bitexfin.

За последние несколько месяцев Goldfort приобрели большое количество BTC и криптовалютную биржу Bitexfin.

А Недавно к институциональным финансовым учреждениям присоединилась компания Tesla Илона Маска. Компания вложила в биткоин 1,5 млрд долл. – это помогло криптовалюте в кратчайшие сроки прибавить 8% к стоимости. Аналитики JPMorgan Chase, крупнейшего банка США, недавно предсказали, что цена биткоина в долгосрочной перспективе составит 146000 долларов. Сбудется ли это предсказание — покажет время.

«Новый импульс». Почему биткоин может стоить $100 тыс. уже в этом году :: РБК.Крипто

За последние три месяца главная криптовалюта подорожала втрое. Эксперты назвали условия, при которых она вырастет еще в два раза уже в этом году

Эксперты назвали условия, при которых она вырастет еще в два раза уже в этом году

В ночь на 18 марта курс биткоина вновь приблизился к отметке в $60 тыс. Первая криптовалюта начала активно расти в цене после того, как в декабре прошлого года она преодолела отметку в $20 тыс. Стоимость криптовалюты выросла втрое за три месяца.

Теперь многие трейдеры и инвесторы ожидают роста курса первой криптовалюты до следующей важной отметки в $100 тыс. Пользователи Twitter даже запустили флешмоб, в рамках которого они устанавливают на аватар фотографию с «лазерными глазами» и обещают не менять ее до тех пор, пока биткоин не достигнет $100 тыс.

В флешмобе принимали участие сын Джона Леннона Шон, гендиректор Tesla Илон Маск, соучредитель Morgan Creek Digital Энтони Помплиано и другие. При этом основатель Heisenberg Capital Макс Кайзер прогнозирует, что рост инфляции национальных валют может привести к превышению биткоином отметки в $100 тыс. и достижению уровня в $220 тыс. уже в этом году.

Вероятность того, что первая криптовалюта в 2021-м подорожает до $100 тыс. — очень высокая, считает CEO биржи EXMO Сергей Жданов. По его словам, динамика биткоина на данный момент практически идеально соответствует динамике актива с дефицитной стоимостью. Согласно модели оценки Stock-to-Flow (используется для оценки стоимости дефицитных активов), цель в $100 тыс. достижима уже в этом году, отмечает Жданов.

Интерес институциональных игроков

Первая причина роста котировок биткоина — это высокий спрос на первую криптовалюту со стороны институциональных игроков, говорит Жданов. Их интерес растет на фоне рекордной стоимости флагманской криптовалюты и в будущем будет только стимулировать ее рост. Это подтверждает и старший аналитик Bestchange.ru Никита Зуборев. По его мнению, институциональные инвесторы продолжат присоединяться к рынку, что привлекает и частных инвесторов.

Их интерес растет на фоне рекордной стоимости флагманской криптовалюты и в будущем будет только стимулировать ее рост. Это подтверждает и старший аналитик Bestchange.ru Никита Зуборев. По его мнению, институциональные инвесторы продолжат присоединяться к рынку, что привлекает и частных инвесторов.

Зуборев отмечает, что свою роль в подорожании биткоина может сыграть политика ФРС США и экономическая нестабильность, которая возникла вследствие беспрецедентной эмиссии новых долларов.

«Если сценарий Stock-to-Flow продолжит выполняться, то $100 тыс. за биткоин прогнозируется уже в конце лета — начале осени 2021», — говорит аналитик.

Флагманская криптовалюта растет преимущественно на институциональном спросе, считает и основатель платформы стабильных криптовалют Stasis.net Григорий Клумов. Он напомнил, что крупнейший банк в США Morgan Stanley решил позволить своим клиентам инвестировать в биткоин-фонды. Эксперт называет это опережающим сигналом масштабного спроса как на биткоин, так и на сектор DeFi.

Рост после коррекции

В ближайшие недели коррекция рынка неизбежна, поскольку перед продолжением ралли рынку потребуется «новый импульс», отмечает Зуборев. По его словам, высокая концентрация коротких позиций на крупных криптобиржах при смене тренда может послужить новым толчком к росту.

«Еще в декабре было распространено мнение о невозможности такого сценария, но мы уже дважды в истории видели стремительный рост на 1000% в 2013 и 2017 годах. Тогда, кстати, большинство тоже говорило о невозможности кратного роста цены», — подчеркнул Зуборев.

— «$220 тыс. за биткоин уже в этом году». Макс Кайзер назвал причину роста

— Падение на 50% за два дня. Может ли курс биткоина вновь обрушиться

— Цена в $1 млн и замена доллара. Самые яркие прогнозы на биткоин

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Автор

Алексей Корнеев

Биткоин рекордно вырос после заявлений компании Илона Маска об инвестициях

Автор фото, Getty Images

Стоимость биткоина установила новый исторический рекорд, преодолев отметку в 44 тыс. долларов. Это случилось после того, как компания Tesla Илона Маска пообещала инвестировать в криптовалюту 1,5 млрд долларов.

долларов. Это случилось после того, как компания Tesla Илона Маска пообещала инвестировать в криптовалюту 1,5 млрд долларов.

Как отмечается в сообщении Tesla, в 2021 году компания решила усовершенствовать свою инвестиционную политику и сделать ее более гибкой, чтобы увеличить доходность. В частности, она решила вложить часть средств в «альтернативные резервные активы».

«Таким образом, мы инвестировали в биткоин 1,5 млрд долларов в рамках этой политики. Более того, мы рассчитываем применять биткоин в качестве формы оплаты за наши продукты в ближайшем будущем в соответствии с определенными законами и с ограничениями, которые могут быть сняты в зависимости от практической реализации», — говорится в заявлении компании.

В конце декабря в течение двух недель криптовалюта подорожала на 9 тыс. долларов и впервые достигла отметки в 29 тыс. долларов.

Через месяц после этого — 29 января — биткоин всего за полчаса подорожал на 5 тыс. долларов после короткого твита Илона Маска, в котором он проявил интерес к криптовалюте. Тогда глава Tesla разместил в своем профиле хештег биткоина и написал: «Оглядываясь назад, мы понимаем, что это было неизбежно».

долларов после короткого твита Илона Маска, в котором он проявил интерес к криптовалюте. Тогда глава Tesla разместил в своем профиле хештег биткоина и написал: «Оглядываясь назад, мы понимаем, что это было неизбежно».

В тот день криптовалюта показала рекордный рост за один день торгов — на фоне предположений о том, что Маск может стать ее крупным инвестором. В прошлом году глава Tesla рассказывал, что его личный запас криптовалюты — 0,25 биткойна.

Предыдущий рекордный взлет биткоина был зафиксирован в декабре 2017 года, когда стоимость криптовалюты приближалась к отметке в 20 тысяч долларов. Тогда котировки резко выросли за несколько недель, но затем произошел обвал: к декабрю 2018 года криптовалюта подешевела в шесть раз до 3,2 тыс. долларов.

Ряд стран, включая Китай и Южную Корею, выступает за регулирование или даже запрет торговли криптовалютами, соцсеть Facebook обещала закрыть свой портал для их рекламы, а муфтий Египта даже издал фетву о том, чтобы мусульмане держались от биткоина подальше.

Однако на фоне ухудшения экономической ситуации из-за пандемии коронавируса в 2020 году многие инвесторы начали проявляют возрастающий интерес к биткоину как к альтернативному финансовому инструменту для защиты своих средств от инфляции.

Например, в мае прошлого года миллиардер Пол Тюдор Джонс сообщил, что переложил в биткоин почти 2% своего портфеля, а инвестор Тайлер Винклвосс спрогнозировал рост стоимости биткоина до 500 тысяч долларов.

Платежные сервисы Square и PayPal, которыми пользуется около 300 млн человек, добавили в свои приложения возможность покупки криптовалют. Как сообщало агентство Рейтер, в конце прошлого года эти компании активно скупали все доступные биткоины.

В России с 1 января вступил в силу новый закон о цифровых активах, который легализует криптовалюту, но запрещает ее использование в стране для оплаты товаров и услуг. Также под запрет подпадает реклама платежей цифровыми деньгами.

Биткоин подорожал до рекордных 50 тысяч долларов.

За полгода он вырос на 350%

За полгода он вырос на 350%

Автор фото, Getty Images

Стоимость биткоина на торгах 16 февраля достигла рекордной отметки в 50 тысяч долларов. Полгода назад криптовалюта стоила около 11 тысяч долларов. С этого времени ее стоимость увеличилась на 350%.

Бурный рост котировок начался осенью 2020 года. Еще в октябре биткоин стоил около 11 тысяч долларов, а уже в декабре его стоимость превысила 20 тысяч долларов. В январе котировки превысили 40 тысяч долларов.

После этого стоимость биткоина вернулась на уровень 33 тысячи долларов, однако в феврале произошел новый скачок курса. На торги повлияла новость о том, что производитель автомобилей Tesla инвестировал 1,5 млрд долларов биткоин и собирается принимать криптовалюту в качестве оплаты.

Также Блумберг сообщал со ссылкой на источники, что банк Morgan Stanley рассматривает возможность инвестиций в биткоины. Mastercard планирует разрешить держателям своих карт операции в некоторых криптовалютах. Uber сообщал, что в компании решили не инвестировать в биткоины, но еще рассматривают возможность принимать криптовалюту в качестве оплаты.

Mastercard планирует разрешить держателям своих карт операции в некоторых криптовалютах. Uber сообщал, что в компании решили не инвестировать в биткоины, но еще рассматривают возможность принимать криптовалюту в качестве оплаты.

Как дорожал биткоин при коронавирусе

Биткоин начал заметно дорожать в марте 2020 года после начала пандемии коронавируса. В связи с распространением коронавируса правительства разных стран ввели ограничительные меры, которые привели к замедлению деловой активности.

США и ЕС решили стимулировать свои экономики с помощью дополнительных расходов. Многие инвесторы полагают, что масштабные меры стимулирования ослабят евро и доллар. Также существуют опасения, что рост денежного предложения приведет к ускорению инфляции. На фоне этих опасений выросли инвестиции в биткоины, предложение которых ограничено.

Кроме того, эксперты и инвесторы ожидают, что использование криптовалют в традиционной финансовой системе будет увеличиваться. На это указывают решения отдельных компаний. Например, ранее платежные сервисы Square и PayPal, которыми суммарно пользуются около 300 млн человек, добавили в свои приложения возможность покупки криптовалют.

На это указывают решения отдельных компаний. Например, ранее платежные сервисы Square и PayPal, которыми суммарно пользуются около 300 млн человек, добавили в свои приложения возможность покупки криптовалют.

Предыдущий максимум котировок был зафиксирован в декабре 2017 года, когда стоимость биткоина приближалась к отметке в 20 тысяч долларов. Тогда котировки резко выросли за несколько недель, а потом произошел обвал, и за несколько месяцев биткоин подешевел до 3,2 тысячи долларов.

Однако нынешний рост отличается от того, что происходило в 2017 году, писала в своем блоге компания Chainalysis. Тогда криптовалюту скупали в основном частные инвесторы из Азии, а сейчас в торгах участвуют институциональные инвесторы и крупные компании, в основном из США и Европы.

Часть экспертов по-прежнему считают биткоин «пузырем», стоимость которого рано или поздно обрушится. Даже инвесторы, ожидающие роста котировок, предупреждают, что торги криптовалютами остаются чрезвычайно волатильными и стоит ожидать резких колебаний цен.

Как отмечает Блумберг, остаются вопросы относительно того, имеют ли криптовалюты какую-либо стоимость. Часть экспертов опасаются, что вложения в биткоин и его аналоги могут быть потеряны.

Уже $58 000: почему растет биткоин

22 Февраля, 2021,

06:30

6943

Критовалюта биткоин продолжает расти в цене. По состоянию на 21 февраля, в момент, когда этот материал выходит, максимальная отметка цены – более $58 000 за монету. Неделю назад его цена была на $10 000 ниже, а месяц назад откатывалась до $30 000 за монету. Вслед за биткоином растут и другие валюты: эфир впервые достиг отметки в $2000.

Никто точно не может сказать, как долго биткоин будет расти, какой отметки достигнет, будет ли коррекция и насколько большая. Но есть предположения, каким он может быть в ближайшее время и что двигает его цену вверх.

Большое будущее

О том, что стоимость биткоина может кратно вырасти, говорили всегда. Но в последние несколько месяцев подобные заявления все чаще делали представители крупных компаний, банков, инвестфирм. Например, в JPMorgan говорят, что у биткоина есть перспектива стать «цифровым» золотом и вырасти в цене до $146 000.

Представитель компании Morgan Creek Digital Assets уверяет, что к концу десятилетия биткоин вырастет до $500 000, а далее – и до миллиона долларов за монету. Если отталкиваться от нынешних значений – это десятикратный рост в следующие десять лет.

И главное, что они не просто говорят, но и сами инвестируют. Известные инвесторы и фонды вкладывают сотни миллионов долларов в биткоины и наращивают свои портфели. Как пишет CNBC, для некоторых это не столько про уверенность в будущем, сколько страх пропустить что-то великое: если биткоин правда вырастет в десять раз – на этом можно неплохо заработать. Как следствие, фонды вкладывают в это большие деньги.

Бизнес в деле

На биткоин и криптовалюты обратил внимание и бизнес. Новость о том, что компания Tesla Илона Маска купила биткоинов на $1,5 млрд в моменте повысила цену на 15%. А с того времени цена криптовалюты выросла так сильно, что Tesla уже заработала на биткоине больше, чем на продаже своих автомобилей за 2020 год: доходность с января (менее чем за месяц) составила более $1 млрд. Напомним, на автомобилях производитель электрокаров $721 млн.

На самом деле, в биткоин компании начали вкладываться задолго до Tesla. Американская Square инвестировала $50 млн в биткоины еще в ноябре 2020 года и с того момента стоимость актива выросла в 5 раз — до $265 млн.

Посмотреть список компаний и фондов, которые инвестировали в биткоин и сколько на этом заработали, можно здесь.

Кроме того, крупные компании начали говорить о работе с криптовалютами и биткоином. PayPal запустил покупку и продажу биткоина, Mastercard объявил о старте работы с криптовалютами в ближайшем будущем. В Tesla заявили, что за биткоин можно будет приобрести автомобиль.

Биткоин также поддерживают известные предприниматели, что лишь поддерживает интерес к криптовалюте. Главный, конечно же, Илон Маск – самый популярный предприниматель на планете. Каждое его упоминание биткоина провоцирует рост и новые обсуждения.

Всем интересен биткоин

Все упомянутые выше стимулы для роста цены биткоина провоцируют массовые обсуждения криптовалют в медиа и социальных сетях. Ежедневные упоминания новых рекордов, миллиардеры, получившие свое состояние на выгодных инвестициях в биткоин, будущие перспективы – все это создает информационную повестку и повышает интерес к активу.

Как следствие, огромные средства инвестируют все. В интервью AIN.UA глава местного офиса Binance рассказал, что средний чек – менее $1000, и таких инвесторов – огромное количество.

Благодаря огромному интересу к биткоину оценка американской криптовалютной биржи Coindesk выросла до $100 млрд, хотя еще в 2017-ом ее оценка составляла всего $1,6 млрд.

Всегда есть риски

На фоне возросшего интереса к биткоину не стоит забывать и о потенциальных рисках. К тому же, об этом много говорят, называя космический рост криптовалюты ничем иным как «пузырем». Среди основных опасений:

- биткоин очень волатилен, его цена может меняться на 10-20% за день. Одна хорошая новость – и стоимость полетела вверх. По этому поводу уже поднимался вопрос, могли ли сотрудники Tesla купить биткоины до объявления новости о $1,5 млрд и заработать на спекуляции.

- из-за этого биткоин – не платежное средство. Сложно что-то продавать, когда ты не понимаешь реальную цену актива завтра.

- во многих странах мира криптовалюты не легализованы и операции с ними могут вызвать вопросы соответствующих органов.

- есть опасность, что в случае дальнейшего роста цифровых валют, правительства будут вводить ограничения и запреты.

- замедление роста и падение: в США уверены, что деньги, которые государство выделяло жителям, пошли на инвестиции в том числе в криптовалюты и когда их поток остановится, а люди вернутся в офисы и будут тратить меньше времени на трейдинг, растущий тренд превратиться в нисходящий.

Впрочем, у тех, кто поддерживает биткоин, своих аргументов в защиту тоже хватает. Один из них: десять лет назад все говорили, что биткоин не выживет, а он все еще здесь. И с капитализацией в триллион.

Почему биткоин вырос на 740% за два года | Финансы

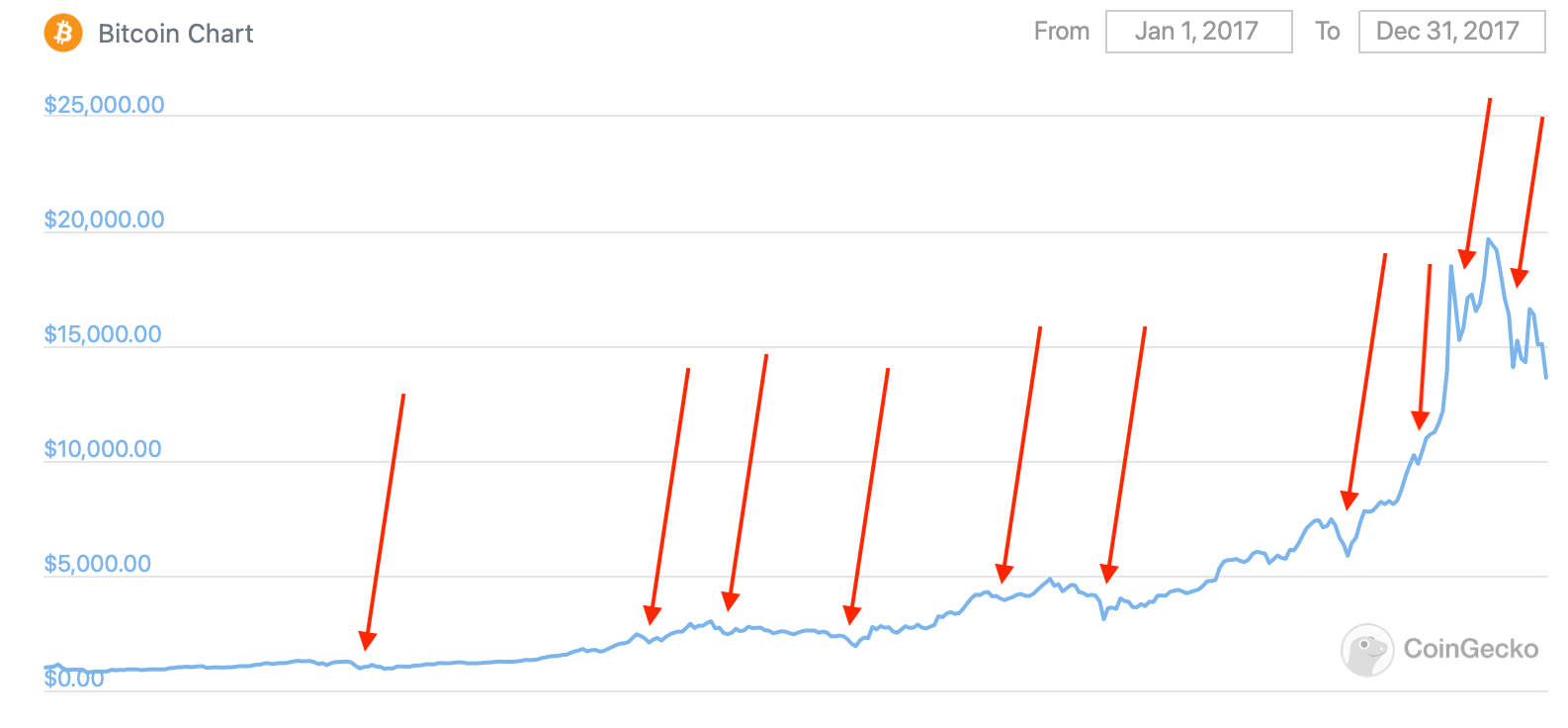

В 2017 году биткоин (Bitcoin) наделал шуму: с начала года криптовалюта подорожала более чем в два раза, а за последние два года — почти на 740%. Этот триумфальный взлет, несомненно, способствовал росту числа людей, считающих, что биткоин — обычный пузырь. В 2013 году он подорожал почти на 10000%, а затем рухнул. Неужели в этот раз все будет по другому?

Нельзя отрицать, что спекуляции и внутридневной трейдинг значительно повлияли на рост биткоина в этом году. Тем не менее, можно также утверждать, что биткоин и другие криптовалюты не переоценены, поскольку у них есть долгосрочный потенциал развития в качестве глобальной инфраструктуры для сбережения и исполнения финансовых контрактов.

Поэтому при анализе динамики биткоина важно принимать во внимание как иррациональные движущие силы, так и ощутимый прогресс, достигнутый на нескольких фронтах. Вот три ключевые причины роста биткоина в последние два года.

1. Внедрение и регулирование

Потенциал блокчейн-технологий огромен. Несмотря на проблемы с масштабированием и другие недостатки биткоина и его конкурентов, с каждым днем криптовалюты распространяются по миру все шире. От Subway и Whole Foods ( NASDAQ: WFM.NASDAQ) до Microsoft (NASDAQ: MSFT) и до Overstock.com — множество компаний с хорошей репутацией принимают к оплате биткоины.

Важно отметить, что лидерами во внедрении биткоина и принятии специальных норм регулирования стали страны Азии — здесь идет настоящая гонка вооружений.

1 апреля 2017 года Япония признала биткоин официальным платежным средством, а правительство занялось интеграцие цифровой валюты в традиционную банковскую систему. Власти Южной Кореи готовят пакет законопроектов, посвященных легализации и регулированию криптовалют. Власти Индии также начали разрабатывать базу для легализации биткоина.

Банк России уже готовит законопроект о налогообложении биткоинов, Минфин готовит предложения по их регулированию, заместитель министра финансов Алексей Моисеев. Законопроект о легализации криптовалют будет представлен в Госдуме РФ в сентябре.

1 июля Австралия также признала биткоин платежным средством и, более того, приняла законы, защищающие компании, которые используют биткоин, и изменила регулирование, чтобы избежать двойного налогообложения биткоинов. США до недавнего времени отставали, но в начале этой недели Комиссия по торговле товарными фьючерсами США (CFTC) разрешила оператору криптовалютной трейдинговой платформы LedgerX начать работу в качестве биржи и клиринговой палаты, обслуживающей контракты по деривативам на основе криптовалют.

Многие другие страны также видят долгосрочный потенциал криптовалют и рассматривают их как одно из ключевых направлений финтех-индустрии, способствующее росту экономики.

2. Лучшее оборудование

Биткоин и другие криптовалюты создаются с помощью процесса, называемого «майнинг» — использование компьютера для сложных математических вычислений. При этом чем больше вычислительная мощность компьютера, тем лучше. Еще одним драйвером для криптовалют в 2017 году стало появление новых видеокарт от NVIDIA (NASDAQ: NVDA) и Advanced Micro Devices (NASDAQ: AMD).

Подходящее оборудование для майнинга может различаться в зависимости от типа криптовалюты. Например, сейчас практически невозможно извлекать выгоду из добычи биткоина с помощью GPU-видеокарт. Электричество, которое потребуется для этого, обойдется слишком дорого. Крупные майнеры все еще могут использовать процессоры ASIC, хотя чаще всего они используются в проектах по автономному вождению и машинному обучению.

Como vivem os mineiros de bitcoins na China?

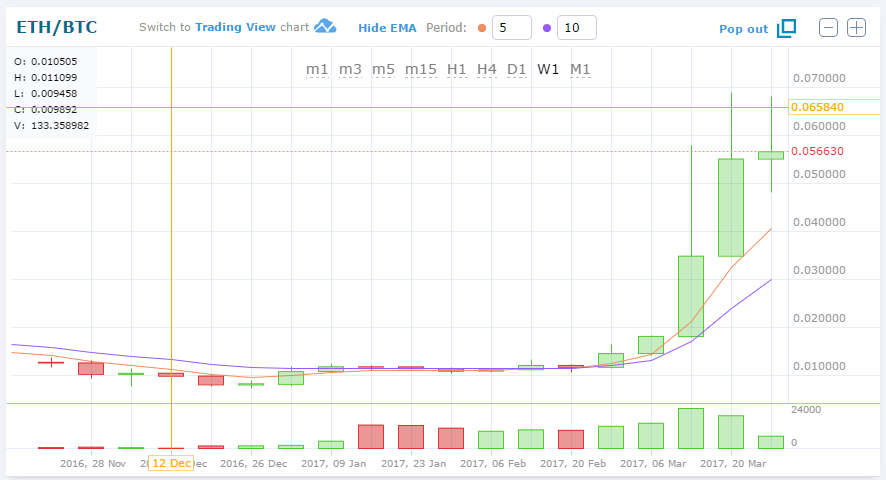

К счастью, процесс майнинга эфира (ETH/USD), второй по популярности криптовалюты, требует гораздо меньше электроэнергии и для него все еще подходят графические процессоры. Самая же лучшая новость заключается в том, что популярность майнинга может стать дополнительным катализатором роста для нынешних и будущих продуктов NVIDIA, AMD и Intel (NASDAQ: INTC).

3. Спекуляция

Спекулятивную активность по умолчанию считают драйвером впечатляющего роста биткоина в последние два года. Она действительно играет заметную роль, наряду с прогрессом сразу в нескольких направлениях, который ведет к росту оценок криптовалют. В то же время легко убедиться, что криптовалютный рынок не всегда был рациональным.

- Спекуляция здесь ничем не отличается от спекуляции на рынке акций. Она играет роль своего рода замкнутого круга положительной обратной связи. Рост биткоина в начале этого года привлек внимание к другим криптовалютам. Это привело к тому, что некоторые валюты подорожали более чем на 1000%. А это, в свою очередь, привлекло еще больше внимания к биткоину. И так далее.

- В этом году объем криптовалютного рынка превышал объемы нескольких крупных фондовых бирж, включая Австралию и Таиланд.

- Рост эфира гораздо больше зависит от роста других криптовалют, в том числе биткоина, чем принято считать. Появившейся позже, чем биткоин, криптовалюте и блокчейну, на котором она основана, не присущи некоторые недостатки биткоина. Начав год у отметки $8 в июне эфир достиг максимума в районе $400 — то есть подорожал почти на 5000% менее чем за шесть месяцев. Тем не менее, сейчас рыночная капитализация эфира составляет около 19 млрд долларов, тогда как биткоина — 42 млрд долларов.

Что это значит для инвесторов?

Рост биткоина в последние годы был вызван множеством факторов — от желания продавцов упростить платежи и избежать комиссий за прием оплаты по карте до стремления различных стран поощрять развитие финтеха. Эти факторы все еще сохраняют свое значение.

В будущем случиться может всякое, но пока инвесторам следует ожидать, что криптовалюты в той или иной форме сохранятся, хотя сложно сказать, будет ли это именно биткоин.

Подготовила Лиза Добкина

Почему растет биткоин и что будет с курсом дальше – мнение

СИМФЕРОПОЛЬ, 1 дек – РИА Новости Крым, Алексей Гончаров. Текущий резкий рост курса биткоина обусловлен рядом причин, прежде всего, предпринимаемыми властями США и других стран мерами по поддержке экономики в период пандемии коронавируса. Такое мнение РИА Новости Крым высказал блокчейн-консультант, исследователь криптовалют, официальный представитель платформы Lisk в России Денис Смирнов.

В России запретили расплачиваться криптовалютойВо вторник в ходе электронных торгов криптовалюта подорожала на 1,27% – до 19,9 тысячи долларов США, обновив исторический максимум. Однако впоследствии цена биткойна перешла к снижению более чем на 6%.

«Текущий рост курса биткоина во многом обусловлен пандемией, а если точнее, теми мерами, которые ряд правительств ввели для борьбы с последствиями пандемии. Например, Федеральная резервная система США за два месяца текущего карантина напечатала около двух триллионов долларов. Подобных объемных вливаний в долларовую экономику пока что еще не было, и огромное количество этой ликвидности устремилась в том числе в криптовалюты», – сказал Смирнов.

Кроме того, по словам эксперта, биткоин все увереннее занимает позицию «тихой гавани» для инвесторов.

«Доллар сегодня уже не так хорош для инвестирования. Золото из-за пандемии столкнулось с серьезными проблемами, поскольку это физический актив, который сложно добывать в условиях локдауна. Поэтому криптовалюты, а конкретно биткоин, который обладает всеми преимуществами золота, но лишен его недостатков, стал «тихой гаванью», в которой многие инвесторы сегодня начинают активно инвестировать», – пояснил специалист.

«Метод пряника»: экономист предложил ввести льготы для инвесторовПо мнению Смирнова, мировая экономика в целом достаточно созрела для того, чтобы интегрировать криптовалюты в традиционные финансовые взаимоотношения.

«Крупные корпорации, такие как PayPal, начинают этим заниматься. Практически все пользователи PayPal могут осуществлять инвестиции в биткоин, и это тоже вызвало определенный рост спроса», – полагает аналитик.

Как поведет себя курс криптовалюты в дальнейшем, прогнозировать достаточно сложно, отметил эксперт.

«Пандемия не заканчивается, посмотрим, что будет с вакцинами. Если вдруг это все закончится и придет в норму, то ситуация будет развиваться в одном ключе. Если же эта система поддержки экономики сохранится, будет все большая инфляция доллара, то можно ожидать дальнейшего роста курса биткоина, потому что туда будет идти все больше вливаний», – предположил Смирнов.

В то же время председатель правления Института динамического консерватизма, экономист Андрей Кобяков полагает, что биткоин – это «огромный, ни на чем не основанный мыльный пузырь».

«Такая нестабильность курса криптовалют говорит о том, что это спекулятивный актив, причем очень волатильный. Не может быть актив столь подвижен в своей внутренней цене, чтобы служить измерителем цены других товаров. Это говорит о том, что криптовалюты – это не деньги», – сказал эксперт РИА Новости Крым.

По словам Кобякова, за обычными деньгами стоят определенные активы государств, которые эмитируют валюту и несут определенную ответственность за этот процесс. Криптовалюты не имеют такой основы.

«Думаю, что все криптовалюты деньгами не являются по определению, так как они не имеют внутренней стоимости и ничем не обеспечены. Считаю, что это просто спекулятивный актив, и окончательная судьба этих инструментов плачевна», – полагает экономист.

Почему цена биткойна растет?

В последние недели цена Биткойна, похоже, продолжала расти. Но что движет этим ростом? Оказывается, существует множество факторов, которые продолжают повышать ценность Биткойна.

Ключевые выводы

- Биткойн преодолел ключевой уровень сопротивления, заставив инвесторов поверить в дальнейший потенциал роста.

- Растущая инфляция и потенциал для еще большего стимулирования продолжают подталкивать людей к безопасным активам.

- Более широкое распространение платежных приложений, таких как PayPal, предоставит гораздо большему количеству людей легкий доступ к криптовалюте.

- Публично торгуемые компании, покупающие биткойн, демонстрируют высокий уровень уверенности в его оценке.

- Биткойн к тщательному следованию своей модели сокращения вдвое запасов к потоку показывает амбициозные и чрезвычайно оптимистичные перспективы.

Историческая тенденция

Предыдущее сопротивление

Биткойн в свое время видел чрезвычайно изменчивые пики и спады.Его последний пик был около 14000 долларов в июне 2019 года. В этот момент Биткойн испытал сильное сопротивление и не смог пройти эту стадию.

Если бы Биткойн пробил это сопротивление в июне, это, вероятно, спровоцировало бы бычий рынок. К сожалению, для биткойн-быков это не удалось, и он упал до минимальной отметки почти в 3800 долларов.

В октябре Биткойн повторно протестировал эту точку сопротивления, но затем снова упал. 4 ноября Биткойн пробил 14000 долларов и продолжил расти.Это важно, потому что следующей точкой сопротивления Биткойн является его предыдущий рекордный максимум в 20 000 долларов.

Поскольку у Биткойна больше нет теоретической точки сопротивления до его предыдущего исторического максимума в 20 000 долларов, многие инвесторы настроены оптимистично, что криптовалюта сможет повторно протестировать эту ценовую точку или даже преодолеть ее. Это предположение привело к увеличению стоимости биткойнов.

Инфляция и стремление к безопасным активам

Еще одна причина роста Биткойна — растущая инфляция в США.С. доллар. Хотя инфляция в среднем составляет 2% в год, недавние расходы на стимулирование могут значительно повысить уровень инфляции и снизить покупательную способность доллара.

Благодаря недавним пакетам стимулов Соединенные Штаты добавили в экономику около 2,4 триллиона долларов. Это заставляет многих беспокоиться о неизбежном снижении покупательной способности доллара и росте инфляции.

https://fred.stlouisfed.org/series/M1.

Чтобы застраховаться от этой растущей инфляции, многие отказались от доллара и укрылись в активах, которые исторически сохраняли стоимость или даже повышались в цене.Как правило, активы, в которые люди конвертируют свои доллары, чтобы избежать инфляции или нестабильных рынков, являются дефицитными или менее волатильными в целом. Эти активы-убежища включают в себя такие вещи, как драгоценные металлы, акции в секторах, которые, как правило, менее волатильны, а в последнее время — биткойн.

Усыновление как средство платежа

Еще одна причина повышения цен на биткойн — его растущее распространение в качестве способа оплаты. Недавно PayPal (PYPL) объявил, что вскоре он позволит своим пользователям и продавцам покупать, продавать, хранить и принимать биткойны и другие криптовалюты в качестве формы оплаты.

Эта новость немедленно подняла цену Биткойна. PayPal насчитывает около 350 миллионов пользователей, которые теперь смогут легко покупать, хранить и использовать биткойны. PayPal также имеет более 20 миллионов активных продавцов, которые теперь могут принимать валюту.

Помимо PayPal, это имеет и другие последствия. PayPal также владеет широко популярным платежным приложением Venmo. Venmo имеет более 40 миллионов активных учетных записей, что делает доступность биткойнов и других криптовалют еще более значительной.

Хотя PayPal и Venmo являются новичками в криптовалюте, существует множество других приложений, которые позволяют пользователям покупать, продавать и хранить. Популярные конкуренты PayPal и Venmo, Square (SQ) и CashApp также принимают криптовалюты, что делает аудиторию Биткойна еще шире.

Институциональные инвестиции

Как уже говорилось выше, все чаще говорят о Биткойне как о безопасном активе. В текущем социальном и экономическом климате растет стимул хранить меньше денежных средств и защищаться от резких колебаний рынка.

В последнее время началась тенденция, когда публично торгуемые компании начали конвертировать наличные в своих казначействах в биткойны как более надежное средство сбережения. В частности, компания MicroStrategy, занимающаяся бизнес-аналитикой, конвертировала денежные средства на сумму 425 миллионов долларов из своей казны в биткойны. Вскоре после оплаты компания Square совершила покупку на 50 миллионов долларов.

С тех пор ряд компаний последовали их примеру. Уверенность, которую эти компании и их инвесторы испытывают в Биткойне, повысила ценность концепции Биткойна как средства сбережения и убежища.

Деление пополам и модель от запаса до потока

Возможно, наиболее важными причинами роста цены Биткойна являются два атрибута, присущих его конструкции.

Первый: существует всего 21 миллион биткойнов, которые когда-либо будут существовать. Не будет больше и не меньше, и это число всегда будет оставаться неизменным. Это делает биткойн более редким, чем все, что было до него. Другие дефицитные активы не являются 100% конечными, и в некоторых случаях они могут быть произведены синтетическим путем.

Второй — это процесс, закодированный в биткойне, который называется уменьшением вдвое. По сути, Биткойн имеет собственный встроенный механизм условного депонирования, при котором Биткойн выпускается и выдается майнерам в качестве вознаграждения за обработку транзакций. Эта награда уменьшается вдвое каждые четыре года.

Таким образом, уровень инфляции Биткойна снижается вдвое при каждом уменьшении вдвое, а его соотношение запасов к потоку удваивается при каждом уменьшении вдвое. Этот процесс продолжается каждые четыре года, пока весь биткойн в этом механизме условного депонирования не будет выпущен и находится в обращении.С этого момента количество биткойнов в обращении будет ограничено 21 миллионом. На момент написания в обращении находится 18 534 818 экземпляров.

До сих пор цена Биткойна очень внимательно следовала его соотношению запасов к потоку, и если бы он продолжил эту траекторию, стоимость Биткойна могла бы составить где-то около 100000 долларов в конце 2021 года.

https://digitalik.net/btc/.

Рост себестоимости продукции

Еще одна причина роста Биткойна заключается в том, что по мере роста размера майнинг-сети растет и сложность майнинга, что, в свою очередь, увеличивает предельные затраты на производство биткойна.Майнинг биткойнов требует большого количества энергии, и это имеет реальную стоимость, которую майнеры должны оплачивать в своей местной валюте. Поскольку протокол Биткойна требует, чтобы один блок находился в среднем каждые десять минут, большая мощность хэширования, направляемая на майнинг, не увеличивает скорость нового предложения — это только увеличивает сложность майнинга. Исследования показали, что цена биткойна тесно связана с его предельными издержками производства.

Производительность криптовалюты на 2020 год

2020 возвращается —

- Биткойн (BTC): +111.66%

- Эфириум (ETH): + 228,28%

- Ripple (XRP): + 28,90%

- Биткойн Кэш (BCH): + 31.91%

- S&P 500: + 8,35%

Инвестиции в криптовалюты и первичные предложения монет («ICO») могут быть очень рискованными и спекулятивными, и эта статья не является рекомендацией Investopedia или автора вкладывать средства в криптовалюты или ICO. Поскольку ситуация каждого человека уникальна, перед принятием каких-либо финансовых решений всегда следует проконсультироваться с квалифицированным специалистом.Investopedia не делает никаких заявлений и не дает никаких гарантий относительно точности или своевременности информации, содержащейся в данном документе.

Почему биткойн находится на рекордно высоком уровне? — Советник Forbes

Несмотря на то, что инвесторы в значительной степени полагаются на данные, они могут быть очень эмоциональными — в конце концов, они подвержены тем же предубеждениям, что и все остальные. Вот последнее свидетельство этого предположения: биткойн торговался выше 50 000 долларов.

Популярная криптовалюта недавно преодолела этот ключевой психологический маркер, достигнув на момент написания статьи 51 202 доллара.Компании, предоставляющие финансовые услуги, Mastercard и BNY Mellon объявили о новых инициативах Биткойн, которые помогли ему преодолеть этот заметный порог. Их действия последовали за заявлением главного исполнительного директора Tesla Илона Маска о том, что его компания приобрела биткойн на сумму 1,5 миллиарда долларов и начнет принимать платежи в криптовалюте.

В это время в прошлом году один биткойн стоил чуть меньше 10 000 долларов.

«Сейчас дело в институциональном внедрении», — сказал Стивен МакКеон, доцент кафедры финансов Университета Орегона.«Прибытие квалифицированных хранителей и другой ключевой инфраструктуры способствовало привлечению значительного институционального капитала, что было невозможно всего несколько лет назад».

Несмотря на недавний рост Биткойна, вам все равно нужно быть осторожным. Хотя флагманская криптовалюта, похоже, созревает, она по-прежнему чрезвычайно волатильна в обоих направлениях. Для постоянных инвесторов это означает, что вы должны осторожно относиться к этому классу спекулятивных активов, если у вас нет таких фундаментальных факторов, как резервный фонд и базовый пенсионный портфель.

Крупные компании покупают биткойны

BNY Mellon, корни которого уходят в 18 век, — это последнее громкое имя, которое адаптировалось к миру биткойнов. Гигант финансовых услуг планирует помочь своим клиентам, занимающимся управлением активами, использовать биткойн, по сути, относясь к нему как к любой другой системе безопасности. Между тем, Mastercard заявила, что будет обрабатывать биткойн-платежи в своей сети, чтобы предоставить предприятиям и клиентам «больший выбор» в том, как они покупают вещи.

Обратите внимание, что в увлечении Илона Маска цифровой валютой нет ничего нового, и это согласуется с его склонностью к нетрадиционным инвестициям и идеям.

Биткойн — мое безопасное слово

— Илон Маск (@elonmusk) 20 декабря 2020 г.

В своем годовом отчете Tesla заявила, что добавила 1,5 миллиарда долларов в биткойнах в рамках более широкой политики, чтобы зарабатывать больше на своих денежных средствах, которые не нужны для поддержания деятельности компании. Этот альтернативный резерв также будет рассматривать золотые слитки, фонды, торгуемые на бирже золота (ETF), и, возможно, другие активы в будущем. Компания, которая оценивается в немногим менее 900 миллиардов долларов, также заявила, что планирует начать принимать биткойны в качестве оплаты «в ближайшем будущем».”

Сегодняшнее движение вверх, похоже, в значительной степени вызвано спекулятивными покупками. Ирония заключается в том, что спекуляции могут подорвать интересы Tesla и Mastercard в использовании биткойнов в качестве средства обмена. Одна из причин, по которой мы используем доллары, заключается в том, что мы не ожидаем, что стоимость одного доллара вырастет или упадет на 14% в любой конкретный день. Зачем использовать биткойн для покупки товаров и услуг, если его стоимость регулярно измеряется двузначными числами?

Институциональные инвесторы рассматривают Биткойн как средство защиты от инфляции

BNY Mellon, Mastercard и Tesla — это только последние жирные имена, поддерживающие Биткойн.Пол Тюдор Джонс, один из самых богатых инвесторов хедж-фондов страны, появился на CNBC в конце 2020 года, чтобы изложить свои аргументы в пользу криптовалюты, сославшись на опасения по поводу инфляции и Федеральной резервной системы. Хотя сейчас инфляция остается сдержанной, тезис Тюдора Джонса о биткойнах, похоже, основан на развитии кризиса коронавируса с начала 2020 года.

По мере того, как Covid-19 распространился в Европе, а затем в Соединенных Штатах, начиная с конца февраля, правительства начали вводить карантин, чтобы ограничить распространение вируса.Блокировки подавили экономический рост, вызвав глобальную рецессию, и центральные банки вмешались, чтобы поддержать национальные экономики.

В США Федеральная резервная система немедленно снизила краткосрочные процентные ставки почти до нуля и начала печатать триллионы долларов для поддержки экономики. Когда экономика начала восстанавливаться, председатель ФРС Джером Пауэлл объявил, что ФРС позволит инфляции немного выше, прежде чем FOMC снова подумает о повышении процентных ставок. Новая стратегия кристаллизовала новое мышление и новые исследования ФРС относительно слабой инфляции.

Введите Пола Тюдора Джонса и других крупных хедж-фондов, которые начали скупку биткойнов в мае в ожидании роста инфляции.

«Причина, по которой я рекомендовал Биткойн, заключается в том, что это был один из пунктов меню инфляционных сделок, таких как золото, как TIPS breakvens, как медь, как длинная кривая доходности, и я пришел к выводу, что Биткойн будет лучшим инфляционным торговля », — сказал Джонс CNBC в прошлом месяце.

PayPal упрощает владение и расходование биткойнов

В октябре 2020 года гигант онлайн-платежей PayPal объявил, что позволит клиентам покупать, хранить и продавать ряд криптовалют, включая биткойны, а также позволит им совершать покупки с биткойнами в более чем 26 миллионах предприятий.

В августе 2020 года Fidelity запустила пассивно управляемый биткойн-фонд для аккредитованных инвесторов, Wise Origin Bitcoin Index Fund I. Fidelity, одна из немногих основных фирм с Уолл-стрит, полностью принявших Биткойн, создала отдельное подразделение — Fidelity Digital Assets — для управлять этим фондом и подобными транспортными средствами.

Эти события подтверждают растущую тенденцию нормативного и институционального принятия криптовалют. Когда Fidelity объявила о своем биткойн-фонде, например, она также опубликовала данные опроса, показывающие, что 36% институциональных инвесторов в США.С. и Европа уже владели цифровыми валютами, и 60% считали, что цифровые активы принадлежат их портфелям.

Может ли биткойн стать новым золотом?

Так что же нам делать дальше? Один аналитик Citibank считает, что к концу следующего года биткойн может достичь 318000 долларов, что сравнивает его стремительный рост с рынком золота 1970-х годов. Унция золота стоила около 35 долларов в начале 1970 года по сравнению с немногим более 1900 долларов в настоящее время. Как заметил Пол Тюдор Джонс, золото привлекает отчасти его ценность как средство защиты от инфляции.

Но действительно ли золото так себя ведет?

По словам Кэмпбелла Харви, профессора Duke и старшего советника Research Affiliates, реальная история намного сложнее. В течение сотен лет золото может сохранить свою ценность. Но в более короткие периоды времени это очень нестабильно и очень непредсказуемо.

Несмотря на это, золото, безусловно, выполняет роль одеяла безопасности для инвесторов, которые обеспокоены состоянием мира. Например, последний разгар золота был в период с 2011 по 2012 год, когда U.S. пережил восстановление после Великой рецессии, а зона евро балансировала на грани валютной катастрофы. Однако большую часть последних восьми лет, когда акции росли, золото было мертвым грузом.

Таким образом, похоже, что институциональные инвесторы надеются получить первый этаж нового золота. Нынешние американские горки Биткойна могут отследить бычий аппетит биржевых трейдеров к риску, но в конечном итоге он может заменить золото в качестве безопасной гавани.

«В настоящее время в сети Биткойн хранится 350 миллиардов долларов», — сказал МакКеон.«Напротив, несколько триллионов долларов хранятся в форме золота. Итак, Биткойн все еще сравнительно невелик. По мере роста повествования и признания Биткойн как цифрового золота сеть будет хранить значительно большую ценность. Это означает более высокую цену на биткойн, поскольку рост предложения ограничен примерно 2% в год, и со временем рост предложения будет снижаться ».

Дело в том, что у Биткойна гораздо больше возможностей для роста, чем у золота, и он будет продолжать привлекать большие деньги в поисках высокой прибыли в эпоху низкой доходности.

Последнее слово о биткойнах: берегитесь покупателей

Обычные инвесторы действительно не могут позволить себе роскошь терпеть дикую волатильность цен и ждать годы и годы отрицательной прибыли в надежде, что эзотерический децентрализованный финансовый продукт покорит командные высоты финансов и перевернет золото как окончательный актив-убежище . Вам нужен более устойчивый финансовый план, например, хорошо диверсифицированный портфель недорогих индексных фондов, который, как доказано, делает возможным выход на пенсию.

Если вы хотите почесать биткойн-зуд, убедитесь, что вы делаете это за счет части ваших налогооблагаемых инвестиций на своем брокерском счете.Стандартное распределение, рекомендованное для золота, составляет максимум 10% от вашего общего портфеля. Если Биткойн станет новым золотом, этот верхний предел все равно будет иметь смысл.

Как биткойн вырос и стал большими деньгами

В зависимости от того, как считать его рождение, сегодня биткойну исполнилось 10 лет. Первые строки кода были добавлены в блокчейн биткойнов 3 января 2009 года, через несколько месяцев после публикации оригинального технического документа. Эти строки кода, известные как «генезис-блок», приписываются человеку или лицам, известным как Сатоши Накамото.

12 января Накамото отправил 10 биткойнов Хэлу Финни, и родилась новая финансовая контркультура. На тот момент стоимость биткойна была незначительной. По сути, пользователи давали друг другу биткойны в качестве награды за хорошие комментарии на форумах. Первая «настоящая» транзакция состоялась 22 мая 2010 года. Ласло Ханец купил две пиццы за 10 000 биткойнов, или около 30 долларов. (По текущим ценам 10 000 биткойнов будут стоить 38 миллионов долларов. Надеюсь, пицца была вкусной.)

На протяжении большей части своей жизни биткойн опирался на три основных пересекающихся сообщества: небольшое сообщество первоначальных инвесторов и истинных верующих, поклонников технологии блокчейн и спекулянтов, которые пришли сюда только для того, чтобы заработать немного денег, мэм. В последнее время появилось другое сообщество: старомодные утомительные типы финансов.

Изначально биткойн был деньгами с философией: вместо центрального банка у него были программы и технический документ Накамото, которые предполагали скептическое отношение к обычным финансовым учреждениям. Но Накамото исчез. По мере взлета цифровой валюты у системы, которая должна была работать без доверия, возникли проблемы с доверием. И поскольку цена биткойна выросла, он стал еще одним инвестиционным инструментом для финансовой системы, которую он должен был заменить.10 лет спустя биткойн стал частью системы, которую он должен был свергнуть.

Если бы вы спросили меня 10 лет назад, я бы не подумал, что у финансового может быть контркультура. Но в 2008 году, когда банковский кризис был в самом разгаре, группа анархистов, либертарианцев и других недовольных технически подкованных истинно верующих создала его. (Были и другие попытки использовать цифровые деньги, но ни одна из них по-настоящему не увенчалась успехом.) В августе 2008 года кто-то зарегистрировал bitcoin dot org в качестве домена; в Хэллоуин того же года вышла статья, описывающая децентрализованную систему электронных транзакций, которая не полагалась на доверие .Исходный технический документ Сатоши Накамото начинается (выделено мной): «Чисто одноранговая версия электронных денег позволит отправлять онлайн-платежи напрямую от одной стороны к другой , минуя финансовое учреждение ».

Вы можете увидеть влияние банковского кризиса на идеологию биткойна: прежде всего, это определенное недоверие к финансовым учреждениям. Помимо множества других нарушений доверия, имевших место во время финансового кризиса, фонд денежного рынка под названием Резервный первичный фонд сделал кое-что очень пугающее: он сломал доллар.Если бы вы вложили 1 доллар, вы получили бы обратно 97 центов. Это произошло потому, что фонд денежного рынка инвестировал в Lehman Brothers, финансовую фирму, которая только что обанкротилась.

В каком-то смысле деньги не «настоящие»

Фонды денежного рынка в то время считались такими же безопасными, как и реальные сберегательные счета; По данным USA Today , по состоянию на сентябрь 2008 года в них было инвестировано 3 триллиона долларов. Но они не так безопасны, как сберегательные счета, поэтому, как выяснили инвесторы, к своему удивлению и разочарованию, у них была лучшая норма прибыли.(Впоследствии правила, касающиеся фондов денежного рынка, были изменены.)

Загрязнение от банкротства Lehman распространилось на более широкие финансовые рынки, давая понять, насколько тесно банки связаны друг с другом. Есть несколько способов отреагировать на это: один — усилить финансовые правила, настроить систему и оставить ее включенной, надеюсь, более стабильной. Другой ответ — создать новую систему без этих специфических опасностей. Внезапно многие люди захотели серьезно относиться к биткойнам.

Биткойн подчеркивает причудливость денег. В некотором смысле деньги не такие «настоящие», как дерево. Это человеческое изобретение, жетон ценности, который упрощает обмен. Но это достаточно реальный — люди сражаются и умирают за это, империи рушатся из-за его отсутствия, и я лично стал бы бездомным, если бы не использовал его для оплаты аренды. Деньги похожи на Тинкербелл в « Питер Пэн» : они реальны, если в них верит достаточное количество людей. А в 2009 году многие люди искали альтернативы основной финансовой системе, которая потерпела катастрофический крах.Суть банковского дела в понимании большинства людей — это деньги. Но как выглядят деньги, когда уводят банкиров? Из всех предыдущих попыток создания валюты на основе Интернета — а их было много — биткойн оказался лучшей альтернативой коллективным опасениям общества по поводу финансовой системы.

Биткойн структурирован таким образом, чтобы раскрыть его идеологию. Идея одноранговой денежной сети восходит к старомодному разрушению Кремниевой долины.Вам не нужно платить комиссию за отправку денег третьей стороне, например банку или Western Union. Но исходная идеология еще более радикальна: если вы считаете, что государство — это просто назначенная сила для насилия, то можно также верить, что бумажная валюта — например, доллар — является принудительной государственной монополией. Биткойн меняет эту монополию, отчасти служа основанным на валюте способом ненавидеть правительство.

Даже термин «майнинг» частично передает эту мысль: многие инвесторы рассматривают биткойн как товар, как золото.(Давайте преклоним колени перед золотым стандартом и продолжим его движение.) Есть еще и конечная природа биткойна: согласно текущему протоколу в мире может быть только 21 миллион биткойнов. Уже добыто более 17 миллионов. Остальные будут выпущены с предсказуемой скоростью добычи, которая замедлилась по мере появления новых запасов. Ни центральный банк, ни президент не могут заставить эту систему работать быстрее или сдерживать инфляцию в соответствии с их политической повесткой дня.

Закрытие Шелкового пути положило конец началу биткойнов

Другой ключевой технологией для уклонения от банковских учреждений — и от государства — является распределенная бухгалтерская книга.Любой желающий может получить доступ к публичным частям «цепочки блоков», реестра всех транзакций, совершенных с течением времени. Никакое учреждение, по крайней мере теоретически, не требуется для обеспечения надежных транзакций. Если вы можете сохранить анонимность своего кошелька, им даже не нужно знать, кто вы.

Но, как показало последнее десятилетие, устранение доверия как компонента в одной части финансовой системы означает, что проблемы с доверием возникают где-то еще, и именно так сформировалась контркультура. Чтобы ваши вложения в биткойны окупились, вам нужно было убедить других , что вложения тоже окупились.Биткойн-сообщества возникли на таких платформах, как IRC и Reddit.

Однако самым значительным сообществом ранних биткойнов была торговая площадка темной сети Silk Road. Основанный Dread Pirate Roberts, который позже будет назван Россом Ульбрихтом, Silk Road по сути своей был либертарианским. Идея заключалась в том, что торговать можно было чем угодно, независимо от того, считает ли государство это законным. В торговле преобладали марихуана, поддельные удостоверения личности, бензиновые препараты и другие лекарства, отпускаемые по рецепту, которым способствовал биткойн.Когда Шелковый путь был захвачен правительством США в 2013 году, это изъятие включало 144 336 биткойнов, принадлежавших Ульбрихту.

Закрытие Шелкового пути положило конец началу биткойнов. Возможно, это был момент, когда стало ясно, что устранение финансовых институтов от денег не обязательно будет означать более надежную среду, а также не гарантирует защиту со стороны государства. Когда Mt. Gox объявил о банкротстве, что укрепило бы проблемы доверия биткойну.

Mt.Gox («Magic: The Gathering Online eXchange») изначально не была создана для биткойнов, но в начале 2010 года она запустила обмен биткойнами. Gox позволяет людям покупать биткойны и продавать их с помощью банковских переводов; в 2011 году его основатель Джед Маккалеб продал его Марку Карпелесу. Первые годы Mt. Gox продемонстрировала, что онлайн-валюта означает новые риски: «взломы, сбои, стычки с правительством США и судебный процесс на 75 миллионов долларов», — написала Адрианна Джеффрис для The Verge .

Протест у Mt.Штаб-квартира Gox в 2014 году.

Mt. Gox объявил о банкротстве в 2014 году после того, как клиенты пожаловались, что не могут вывести свои биткойны. Его отказ мог быть катастрофическим; Mt. По некоторым оценкам, на долю Gox приходилось 70 процентов всех биткойнов, когда-либо проданных по состоянию на февраль 2014 года. «За кулисами, — писал Джеффрис, — Карпелес обнаружил, что злоумышленник медленно осушал все биткойны Mt. Биткойны Gox остаются незамеченными. Компания объявила о банкротстве в феврале 2014 года, сославшись на обязательства в размере 64 миллионов долларов.Цена Биткойна в последующие годы резко выросла, что позволило по крайней мере некоторым кредиторам обналичить деньги по ставкам 2014 года, но это не было реальной проблемой. Биткойн обещал, что ваши деньги не будут заложниками обанкротившегося банка, но именно это и произошло.

Mt. Gox и другие биржи функционируют по существу как биткойн-версия товарных бирж, упрощая торговлю биткойнами. Они позволяют людям устанавливать курс для биткойнов (и других криптовалют), переходить от фиатной валюты (выпущенной государством, например, долларов) в криптовалюту, а также покупать и продавать криптовалюты.Их существование облегчило обычным людям доступ к биткойнам, а также принесло с собой новые виды угроз безопасности. Некоторые неприятности Mt. Gox на раннем этапе преследовал более поздние биржи, такие как Coinbase, и предположил, что у цифровых денег есть новые проблемы, которых нет у бумажных денег. Хотя вы можете ворваться в мой дом и украсть 40 долларов, лежащих рядом с моим ноутбуком, это отнимает много времени и требует небольшого вознаграждения. Однако выяснение того, как взломать биржи, может привести к десяткам миллионов долларов от одного взлома.

Обычные банки и биржи не застрахованы от взлома, но они вкладывают деньги в создание более сложных мишеней. Однако биржи биткойнов «могли не иметь в наличии капитала, времени или даже технических возможностей для достаточно быстрого наращивания функций безопасности, чтобы отразить потенциальных злоумышленников», — сказал доцент кафедры финансов Университета Вилланова Джон Седунов. The Washington Post в 2018 году.

Но даже когда Mt. Gox таял, и шелковый путь был разорен, биткойны продолжали входить в мейнстрим.По данным Cointelegraph, в конце 2014 года Microsoft начала принимать платежи в биткойнах. В 2015 году биткойн был прикрытием журнала The Economist . В этот период начали появляться другие криптовалюты, также основанные на блокчейне, наиболее важной из которых был Ethereum, запущенный в 2014 году, с первоначальным предложением монет (ICO), которое привлекло 18 миллионов долларов.

Ethereum стал началом еще одного большого сдвига в сообществе: смещения акцента с биткойна как такового на блокчейн как технологию.Используя блокчейн, Ethereum позволяет пользователям писать приложения и зарабатывать деньги на своей работе. Самое известное приложение — «умный контракт». (Хотя эта технология позиционирует себя как способ замены юристов, невероятно трудно вывести юристов из чего-либо, если они окопались. Просто говорю!) Вот очень простой способ заключения смарт-контракта: допустим, вы и я согласились, что если я напишу вам историю биткойнов, вы пришлете мне 10 долларов в мой день рождения в этом году. Мы можем сделать это с помощью имеющего юридическую силу контракта, в котором участвуют юристы, нотариусы и так далее, или мы можем сделать это через Ethereum.В последнем случае вы помещаете смарт-монеты на сумму 10 долларов на условное депонирование, и когда условия контракта выполняются, эти монеты передаются мне. Если я не соблюдаю условия нашего соглашения, монеты возвращаются вам.

Биткойн все больше оставляет позади свое первоначальное сообщество истинно верующих

В то время как Ethereum был наиболее значимой из этих компаний, появилось множество других ICO: среди них NXT Neo, Spectrecoin, Stratis и EOS, часто привязанные к конкретным предприятиям и продуктам.Расширяющаяся вселенная технологии блокчейн — термин, с которым, кстати, абсолютно никто не согласен — сформировалась, когда правительства различных стран осознали, что эти новые криптовалюты являются облагаемыми налогом, потенциально регулируемыми инвестиционными инструментами. В 2017 году Комиссия по ценным бумагам и биржам США (денежные полицейские) объявила, что при некоторых обстоятельствах финансовые события для цифровых валют будут рассматриваться как ценные бумаги, и подала иск против ряда мошеннических проектов монет за нарушение закона о ценных бумагах.

Теперь, в зависимости от вашего отношения, это потенциально способ узаконить криптовалюту («это настолько реально, что правительство решило регулировать ее как инвестиционный инструмент!») Или предательство первоначального обещания отсутствия правительства, на основании которого Накамото сущность запустила биткойн. Однако биткойн все чаще оставлял позади свое первоначальное сообщество истинно верующих.

В течение 2017 года цена биткойна выросла более чем на 1000 процентов, что может объяснить, почему он вызвал такой пристальный интерес со стороны людей, которые, как вы знаете, зарабатывают деньги профессионально.(Позже профессор финансов Техасского университета предположил, что половина этого роста была вызвана манипулированием рынком.) 17 декабря 2017 года биткойн достиг рекордно высокого уровня в 20 000 долларов. Преступность, связанная с криптовалютой, также выросла — хотя к августу 2018 года агент DEA сообщил Bloomberg , что большинство транзакций с биткойнами совершались спекулянтами, а не типами черного рынка, которые доминировали над биткойнами во времена Шелкового пути.

2018 был более тяжелым для этих спекулянтов, поскольку биткойн упал на 80 процентов с своего пика годом ранее.По мере того, как его цена упала, интерес большинства людей уменьшился, но не профессионалов в области финансов, которые могут зарабатывать деньги, когда активы увеличиваются или уменьшаются в стоимости.

На момент написания этой статьи криптовалюты в целом — и биткойны в частности — торговались такими компаниями, как венчурные компании (с такими сторонниками, как Тим Дрейпер из Draper Fisher Jurvetson и Марк Андрессен из Andreessen Horowitz), хедж-фонды, таинственные биткойн-«киты», и основные инвесторы, такие как Джордж Сорос. Goldman Sachs, в частности, как сообщается, рассматривает возможность выхода на рынок.Незавершенные биржевые фонды (ETF) могут позволить инвесторам торговать криптовалютами, такими как акции, еще больше привязывая цифровые валюты к системе, которую они изначально должны были заменить.

За пределами финансового сообщества неожиданная популярность биткойна дорого обходится. Так много людей добывают биткойны, что мощные чипы, используемые учеными, удвоились в цене, что, в частности, затрудняет выполнение работы астрономами. Майнинг биткойнов также потребляет много энергии и производит много выбросов, что заставляет нервных ястребов нервничать.

Никто не узнал, кем был Сатоши Накамото, хотя многие пытались. Было несколько претендентов на корону, но никто так и не представил окончательного доказательства: торговля биткойнами Накамото. Кризис доверия к банковской системе, похоже, миновал. Но самыми большими победителями от новой эры биткойнов вполне могут стать люди, которых система была разработана для обхода: институциональные инвесторы и банки.

Исправление: В более ранней версии этой статьи упоминались ETF, позволяющие торговать криптовалютами на биржах.Фактически, ни одно из таких предложений еще не было одобрено SEC, хотя некоторые из них находятся на рассмотрении. Verge сожалеет об ошибке.

Почему цена биткойнов продолжает расти?

По состоянию на 16 декабря биткойн вырос примерно на 195% с начала года, превысив 23000 долларов, но что движет этим стремительным ростом? Причины его высокой оценки разнятся, но Биткойн вырос из того, что многие когда-то считали мошенничеством, в нечто, что превратилось в жизнеспособные инвестиции, сделанные известными инвесторами-миллиардерами, крупными учреждениями и розничными инвесторами.Почему эти инвесторы так оптимистично настроены по отношению к Биткойну даже после того, как он превысил исторические максимумы?

Ключевые выводы

- Инфляция и снижение покупательной способности на фоне огромных стимулирующих расходов подталкивают людей к активам, обеспечивающим сбережение, включая биткойны.

- Биткойн еще раз доказывает его редкость и достоинства в качестве актива сбережения.

- Институциональное внедрение в качестве инвестиций и услуг, которые они могут предоставить, демонстрирует твердую уверенность в будущем биткойнов и криптовалют.

- Инфраструктура, построенная на основе криптовалюты и биткойнов, за последние годы продемонстрировала огромную зрелость, что делает инвестирование проще и безопаснее, чем когда-либо прежде.

Механизм уменьшения вдвое вознаграждения за майнинг

Инфляция и снижение покупательной способности доллара

С тех пор, как в 1971 году Ричард Никсон отменил золотой стандарт, количество долларов в обращении постоянно увеличивалось. В период с 1975 года и непосредственно перед тем, как разразился коронавирус, общая денежная масса увеличилась с 273 долларов.По состоянию на 9 марта 2020 года общая денежная масса выросла с 4 до более чем 4 триллионов долларов США до более чем 6,5 триллионов долларов США по состоянию на 30 ноября 2020 года, в основном из-за счетов стимулирования, связанных с коронавирусом.

Общая денежная масса (https://fred.stlouisfed.org/series/M1).

В настоящее время Конгресс ведет переговоры о принятии еще одного законопроекта о стимулировании экономики на сумму почти 1 триллион долларов, направленного на помощь тем, кто страдает от коронавируса. Если этот новый законопроект о стимулах будет принят, это будет означать, что с момента появления коронавируса около 50% от общего количества долларов США в мире будет напечатано в 2020 году.

Хотя, безусловно, есть люди, страдающие от нехватки рабочих мест и закрытия предприятий, увеличение денежной массы имеет серьезные долгосрочные последствия для покупательной способности доллара.

Покупательная способность доллара с 1970 года (https://fred.stlouisfed.org/series/CUUR0000SA0R).

Стимулирующие расходы заставили многих опасаться гораздо более высоких темпов инфляции, и это справедливо. Чтобы застраховаться от этой инфляции, инвесторы ищут активы, которые либо сохраняют стоимость, либо повышаются в цене.В течение 2020 года эти поиски актива для сохранения стоимости для хеджирования от инфляции привели их к Биткойну. Почему?

Есть много активов, которые считаются средством сбережения. Пожалуй, наиболее распространенными активами, которые приходят на ум, являются драгоценные металлы, такие как золото, или другие вещи, предложение которых ограничено. Что касается золота, мы знаем, что это дефицитный ресурс, но мы не можем с полной уверенностью проверить, сколько его существует. И, хотя это может показаться надуманным, золото существует за пределами Земли и однажды может быть получено путем добычи на астероидах по мере развития технологий.

Почему это важно для биткойнов

Вот где Биткойн отличается. В коде Биткойна записано, сколько их будет когда-либо существовать. Мы можем с уверенностью проверить, сколько из них существует сейчас и сколько будет существовать в будущем. Это делает Биткойн единственным активом на планете, который, как мы можем доказать, имеет ограниченное и фиксированное предложение.

В подкасте Investopedia Express с главным редактором Калебом Сильвером Майкл Зонненшайн, член правления Grayscale Bitcoin Trust, сказал: «Объем фискальных стимулов, введенных в систему после пандемии COVID для стимулирования Я думаю, это действительно заставило инвесторов задуматься о том, что представляет собой средство сбережения, что представляет собой хеджирование инфляции и как они должны защищать свои портфели.”

Сонненшайн уточнил: «Важно, чтобы инвесторы думали об этом. И я думаю, что многие из них на самом деле думают о сопоставлении цифровых валют, таких как Биткойн, которые имеют поддающийся проверке дефицит, и думают об этом в контексте фиатных валют, таких как доллар США, которые, по-видимому, печатаются неограниченно ».

Отчасти повышение цен на биткойн, безусловно, можно объяснить опасениями инфляции и его использованием в качестве защиты от нее.С учетом того, что на горизонте грядет дальнейшая печать денег из пакетов стимулов, а также разговоры о прощении студенческих ссуд со стороны администрации Байдена, можно справедливо сказать, что инфляция продолжится, что сделает аргументы в пользу активов для сохранения стоимости более убедительными.

Сокращение вдвое

Чтобы лучше понять, почему Биткойн имеет поддающийся проверке конечный предел его количества, важно понять механизм, встроенный в его код, известный как сокращение вдвое. Каждые 210 000 добываемых блоков или примерно каждые четыре года вознаграждение, выплачиваемое майнерам за обработку биткойн-транзакций, уменьшается вдвое.

Другими словами, встроенный в Биткойн является синтетической формой инфляции, потому что вознаграждение в биткойнах, данное майнеру, добавляет новый биткойн в обращение. Уровень этой инфляции снижается вдвое каждые четыре года, и так будет продолжаться до тех пор, пока на рынок не будет выпущен весь 21 миллион биткойнов. В настоящее время в обращении находится 18,5 миллионов биткойнов, или около 88,4% от общего количества биткойнов. Почему это важно?

Как обсуждалось ранее, растущая инфляция и растущее количество доллара США со временем снижают его стоимость.Что касается золота, то каждый год на Земле добывается несколько стабильный уровень нового золота, что позволяет поддерживать относительно постоянный уровень инфляции.

С биткойном каждое сокращение вдвое увеличивает соотношение запасов к потоку. Отношение запаса к потоку означает имеющийся в настоящее время запас, обращающийся на рынке, по отношению к вновь поступающему запасу, добавляемому в обращение каждый год. Поскольку мы знаем, что каждые четыре года отношение запасов к потоку, или текущий оборот по отношению к новому предложению, удваивается, этот показатель можно отложить в будущее.

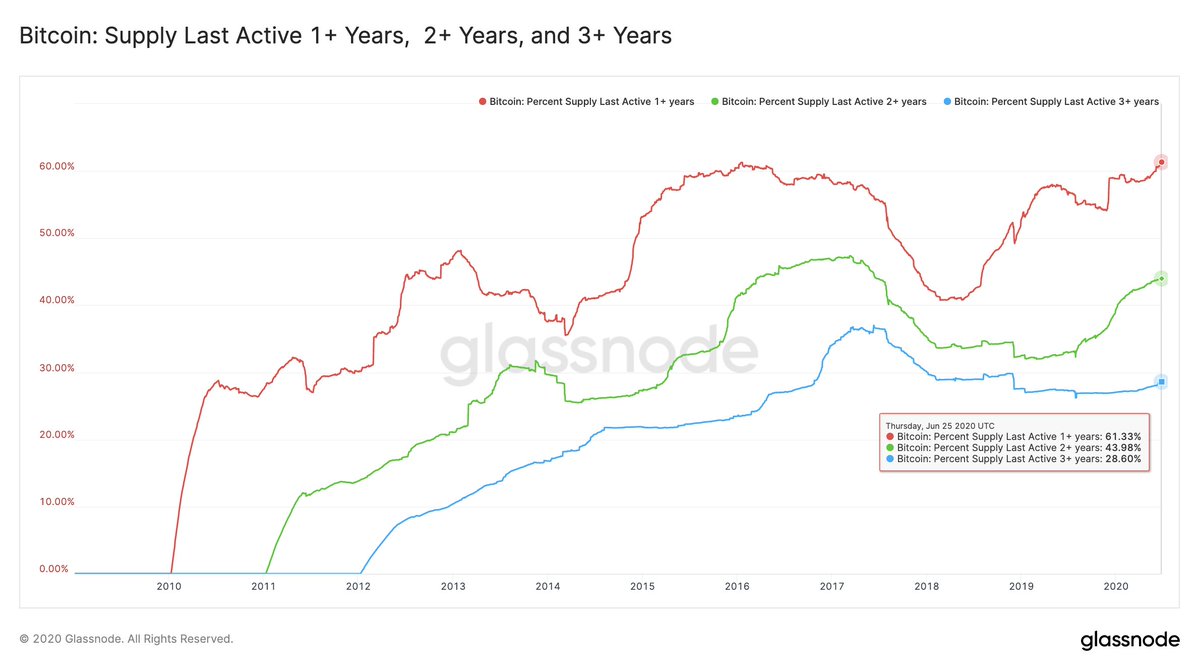

С момента создания Биткойна его цена очень близко следовала за растущим соотношением запасов к потоку. Каждое сокращение биткойнов вдвое сопровождалось массовым бычьим рынком, который полностью побил свой предыдущий рекордный максимум.

Первое сокращение вдвое, которое произошло в ноябре 2012 года, увеличилось с 12 до 1150 долларов за год. Второе сокращение вдвое произошло в июле 2016 года. Цена при этом уменьшении вдвое составила около 650 долларов, а к 17 декабря 2017 года цена биткойна взлетела до чуть менее 20 000 долларов.Затем цена упала в течение года с этого пика до примерно 3200 долларов, что почти на 400% выше, чем цена до снижения вдвое. Третий биткойн произошел 11 мая 2020 года, и с тех пор его цена выросла почти на 120%.

https://www.lookintobitcoin.com/charts/stock-to-flow-model/.

Рост цены биткойна также можно объяснить соотношением запасов к потоку и дефляцией. Если Биткойн продолжит двигаться по этой траектории, как это было в прошлом, инвесторы рассчитывают на значительный потенциал роста как в ближайшем, так и в долгосрочном будущем.Теоретически эта цена может вырасти как минимум до 100000 долларов в 2021 году, исходя из модели отношения запасов к потоку, показанной выше.

Некоторые инвестиционные фирмы сделали прогнозы цен на биткойны, основываясь на этом фундаментальном анализе и моделях дефицита. В просочившемся анализе CitiFX Technicals Том Фицпатрик, управляющий директор американского Citibank, призвал к 2021 году биткойн на сумму 318000 долларов. В прямом эфире Bloomberg Скотт Майнерд, главный инвестиционный директор Guggenheim Global, потребовал 400000 долларов на основе своей «фундаментальной работы».”

Институциональное усыновление

Как уже говорилось, представление о Биткойне как о средстве сбережения существенно выросло в 2020 году, но не только среди розничных инвесторов. Ряд учреждений, как государственных, так и частных, накапливают биткойны вместо того, чтобы хранить наличные в своих казначействах.

Среди недавних инвесторов — Square (SQ), MicroStrategy (MSTR) и совсем недавно страховой гигант MassMutual и многие другие. В общей сложности 938 098 биткойнов, оцененных на момент написания статьи в 19 450 247 760 долларов, были приобретены компаниями, большая часть из которых была накоплена в этом году.Самый большой накопитель был получен от Bitcoin Trust Grayscale, в котором сейчас хранится 546 544 биткойна.

https://bitcointreasuries.org/.

Инвестиции такого размера предполагают сильную уверенность этих институциональных инвесторов в том, что актив будет хорошей защитой от инфляции, а также обеспечит устойчивый рост цен с течением времени.

Помимо компаний, которые категорически покупают биткойны, многие компании теперь начинают предоставлять им услуги. PayPal (PYPL), например, решил разрешить криптовалютный доступ своим более чем 360 миллионам активных пользователей.Компания Fidelity Digital Assets, запущенная еще в октябре 2018 года, в течение некоторого времени предоставляла услуги по хранению криптовалют, но теперь они позволяют клиентам закладывать биткойны в качестве обеспечения транзакции. CBOE и CME Group (CME) планируют запустить криптовалютные продукты в следующем году. Количество банков, брокеров-дилеров и других организаций, желающих добавить такие продукты, слишком велико, чтобы назвать их, но точно так же, как компания должна быть уверена в своих инвестициях, она также должна быть уверена в том, что продукты, которые они продают, имеют значение.

Центральные банки и правительства по всему миру также сейчас рассматривают потенциал цифровой валюты центрального банка (CBDC). Хотя это не криптовалюты, поскольку они не децентрализованы, а основной контроль над предложением и правилами находится в руках банков или правительств, они все же демонстрируют признание правительством необходимости в более продвинутой платежной системе, чем это предусмотрено бумажными деньгами. Это еще больше подчеркивает достоинства концепции криптовалют и их удобства в целом.

Срок погашения

Биткойн прошел долгий путь от своего первоначального использования в качестве метода покупки лекарств в Интернете до нового денежного средства, обеспечивающего доказуемую редкость и предельную прозрачность с его неизменной бухгалтерской книгой с момента его выпуска в 2009 году. Даже после осознания того, что Биткойн и его блокчейн технологии можно было использовать не только для Великого шелкового пути, для обычного человека в предыдущие годы было практически невозможно принять участие. Кошельки, ключи, обменники, на рампе было запутанным и сложным.

Сегодня доступ проще, чем когда-либо. Лицензированные и регулируемые биржи, которыми легко пользоваться, в изобилии в США. Кастодиальные услуги от устаревших финансовых учреждений, к которым люди привыкли, доступны для менее технически подкованных. Деривативы и ETF, связанные с блокчейном, позволяют участвовать тем, кто заинтересован в инвестировании, но опасается волатильности. Количество мест, где биткойны и другие криптовалюты принимаются в качестве оплаты, быстро растет.

В подкасте Investopedia Express Сонненшайн из Grayscale сказал: «Сегодняшний рынок намного больше развился по сравнению с тем, где мы были тогда (пик 2017 года), мы действительно наблюдали развитие двустороннего рынка деривативов, рынков кредитования и заимствования фьючерсов. .Это просто гораздо более устойчивый, круглосуточный двусторонний рынок, который с каждым днем становится все более зрелым ».

Наряду со всем этим, уверенность, продемонстрированная крупными институциональными игроками как своим предложением продуктов, связанных с криптовалютой, так и вопиющими инвестициями в Биткойн, говорит о многом. 99Bitcoins, сайт, который подсчитывает, сколько раз статья объявляла Биткойн мертвым, теперь подсчитывает Биткойн как 386 смертей, причем самая последняя смерть произошла 18 ноября 2020 года, а самая старая смерть — 15 октября 2010 года.Сейчас, когда Биткойн преодолевает рекордный уровень и имеет больше инфраструктурных и институциональных инвестиций, чем когда-либо, похоже, он никуда не денется.

Почему биткойн так дорого стоит?

Недавно СМИ сходили с ума по поводу очередного внезапного падения цен на биткойны — на этот раз с пикового уровня в 64 000 долларов до «всего лишь» 55 000 долларов.

Но, учитывая происхождение Биткойна, это все равно, что критиковать Арнольда Шварцнеггера 1984 года за потерю фунта мышечной массы.

Как Биткойн стал таким «раздутым»? Что именно привело Биткойн с начальной оценки в 0,0008 долларов до 63 774 долларов? Что отличает Биткойн от традиционных активов, таких как акции и недвижимость?

И, возможно, наиболее уместно, куда идет цена биткойнов? Будет ли он стремительно расти до 1 000 000 долларов или упадет до «простых» четырех цифр?

Давайте обсудим, почему биткойн так дорого стоит.

Биткойн не ценится как традиционные активы… вообще

Чтобы понять оценку инвестируемого актива, такого как биткойн, полезно сравнить его с чем-то более традиционным.Во всяком случае, прямое сравнение поможет проиллюстрировать, почему оценка стоимости Биткойн с течением времени менее предсказуема, чем свинья на LSD.

Теперь, если вы сядете рядом с хорошим финансовым аналитиком и дадите ему достаточно времени и кофе, он в целом сможет объяснить , почему традиционных активов ценятся так же, как они. Почему акции GOOGL сегодня так дорого стоят? Почему так сильно выросла стоимость моей квартиры?

Вот что она должна сказать:

Как оцениваются акции

Расчет конкретной цены акции чрезвычайно сложен и включает множество факторов, алгоритмов и формул, таких как коэффициенты P / E, рыночная капитализация, модели дисконтирования дивидендов (DDM) и многое другое.

Что легче понять, так это факторы, которые входят в этих формул и ежедневно влияют на цены акций. К ним часто относятся результаты деятельности компании, спрос и предложение, объявления о дивидендах, эффективность управления, глобальная экономика, местная экономика, участники рынка и конкуренция, одобрение патентов, спекуляции, государственное регулирование, деятельность других инвесторов и общественное мнение.

И многое, многое другое. Теперь, хотя список факторов, влияющих на цены на акции, длинный, разнообразный и сложный сам по себе, многие из факторов измеримы и предсказуемы .