Проблемы импортозамещения в россии: Проблемы импортозависимости российской промышленности и импортозамещения в 2014-2018 гг. — Рынок

Содержание

Проблемы импортозависимости российской промышленности и импортозамещения в 2014-2018 гг. — Рынок

Российская промышленность, как и вся российская экономика, после девальвации рубля декабря 2014 г. уже несколько лет «живет» при новом курсе национальной валюты и в условиях его свободного формирования. Эти годы позволили всем участникам процесса накопить практический опыт существования в таких условиях, на деле проверить прежние (теоретические) представления о пользе и последствиях девальвации рубля для российской экономики, адаптироваться к фактическому курсу национальной валюты и сформулировать свои представления о его желанном изменении. Однако количественная оценка этих процессов, выявление проблем и позиций экономических агентов оказались сложными задачами для отечественной статистики.

Традиционный подход к анализу импортозамещения, основанный на внешнеторговой статистике, позволяет проводить ограниченный анализ этих процессов в современных условиях. Понимание сложности измерения импортозависимости и импортозамещения и связанных с этим проблем при высокой востребованности в современных условиях реальных данных заставляет обратиться к более гибкому инструменту – опросам. Полученные таким способ результаты способны дать гораздо более полную и глубокую картину указанных проблем, чем общая внешнеторговая статистика.

Понимание сложности измерения импортозависимости и импортозамещения и связанных с этим проблем при высокой востребованности в современных условиях реальных данных заставляет обратиться к более гибкому инструменту – опросам. Полученные таким способ результаты способны дать гораздо более полную и глубокую картину указанных проблем, чем общая внешнеторговая статистика.

Отношение российской промышленности к девальвации рубля

В начале 2015 г., с началом официального кризиса власти и аналитики начали разработку антикризисных мер. В рамках этой работы Лабораторией был проведен опрос промышленных предприятий с целью оценки эффективности обсуждавшегося тогда набора мер поддержки российской промышленности. В состав этого набора нами были включены и две «курсовые» антикризисные меры: «укрепление курса рубля» и «продолжение девальвации рубля».

Отечественные производители, которым положено было в соответствии с традиционными представлениями радоваться девальвации рубля по причине неизбежного переключения потребителей с подорожавшего импорта на российские аналоги, на первое место в числе рассматриваемых тогда чиновниками антикризисных мер поставили укрепление рубля. За него проголосовали 58% предприятий — столько же, сколько и за снижение налогов. А за продолжение девальвации в феврале 2015 г. выступили только 2% предприятий (см. рис.1). Этот на первый взгляд неожиданный результат вполне согласуется с докризисным отношением российских предприятий к девальвации рубля. Аналогичный мониторинг антикризисных мер 2012-2014 гг., запущенный нами в ходе обсуждения возможности так называемой «второй волны кризиса», продемонстрировал вполне определенное отношение российской промышленности к любым известным ей вариантам девальвации: и резкой (образца 1998 г.), и плавной (образца 2008-2009 гг.). Первый вариант всегда занимал последние места в рейтинге с 1-4% голосов, второй на 2-4 позиции выше с поддержкой 10-13% предприятий.

За него проголосовали 58% предприятий — столько же, сколько и за снижение налогов. А за продолжение девальвации в феврале 2015 г. выступили только 2% предприятий (см. рис.1). Этот на первый взгляд неожиданный результат вполне согласуется с докризисным отношением российских предприятий к девальвации рубля. Аналогичный мониторинг антикризисных мер 2012-2014 гг., запущенный нами в ходе обсуждения возможности так называемой «второй волны кризиса», продемонстрировал вполне определенное отношение российской промышленности к любым известным ей вариантам девальвации: и резкой (образца 1998 г.), и плавной (образца 2008-2009 гг.). Первый вариант всегда занимал последние места в рейтинге с 1-4% голосов, второй на 2-4 позиции выше с поддержкой 10-13% предприятий.

Таким образом, промышленность не теоретически, а практически столкнувшаяся в начале 2015 г. с девальвацией рубля, нуждалась, если использовать терминологию системных программистов, в «откате» курса рубля.

Спрос российской промышленности на крепкий рубль определяется высокой зависимостью последней от импортного оборудования и сырья. Наши опросы 2014 г. (апреля и декабря) показали критическую зависимость российских промышленных предприятий от импортного оборудования, комплектующих, сырья (см. рис.2). В апреле 2014 г., когда, напомним, термины «девальвация» и «импортозамещение» не входили в лексикон основной массы политиков, экономистов и производственников, 40% предприятия признали, что они не смогут отказаться от закупок импорта ни при каком повышении цен на него. Тогда этот результат воспринимался спокойно и имел больше академическое значение, чем политическое. По воле случая в точности такой же вопрос был включен и в декабрьскую (2014 г.) анкету и – что удивительно! – показал в точности такие же результаты: около 40% предприятий по-прежнему были не готовы отказаться от закупок импорта ни при каком повышении цен на него. Даже – в условиях самой сильной после августа 1998 г. девальвации рубля, когда скачок цен на импорт перешел из гипотетического сценария в реальность.

девальвации рубля, когда скачок цен на импорт перешел из гипотетического сценария в реальность.

Проблемы импортозамещения в российской промышленности

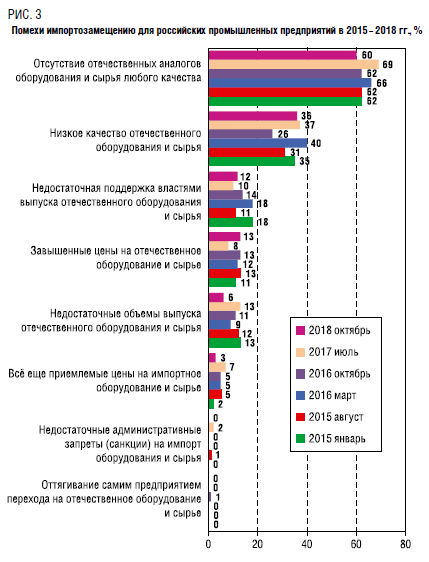

Явное нежелание российских промышленных предприятий отказываться от закупок импортного оборудования и сырья даже в условиях неизбежного (что стало очевидно для всех в декабре 2014 г.) роста цен заставило нас начать в 2015 г. мониторинг помех импортозамещению. За четыре истекших года мы шесть раза задавали вопрос «Что мешает Вашему предприятию отказаться от закупок импортного оборудования и сырья в пользу отечественного?». Ответы дают достаточно полное представление о реальных проблемах импортозамещения в закупках предприятий.

Основной проблемой при отказе от импорта было и до сих пор остается банальное отсутствие российских аналогов любого качества. Оказалось, что январские (2015 г.) оценки барьеров импортозамещения не были эмоциональным всплеском, последовавшим за шоковой декабрьской девальвацией рубля. А четырехлетний мониторинг не выявил значимых положительных результатов в части создания на территории РФ производства нового (т.е. не производимого ранее) оборудования и сырья (см. рис.3).

А четырехлетний мониторинг не выявил значимых положительных результатов в части создания на территории РФ производства нового (т.е. не производимого ранее) оборудования и сырья (см. рис.3).

Второе место в общепромышленном рейтинге помех импортозамещению стабильно принадлежит низкому качеству российских аналогов закупавшегося обычно импорта. Значительная часть предприятий (треть – в среднем за шесть опросов) постоянно указывает на эту проблему. Другие ограничения импортозамещения упоминаются российскими промышленными предприятиями гораздо реже. Формально третье место по итогам шести замеров промышленность отдала недостаточной поддержке властями выпуска отечественного оборудования и сырья – т.е. оценке политики властей в области импортозамещения. С одной стороны, неэффективность официальной политики не так уж и велика – максимум скромные 18%. С другой стороны – ее результат предприятиями до сих пор не обнаружен – основной проблемой импортозамещения предприятия устойчиво считают физическое отсутствие российских аналогов. Такое сочетание говорит о том, что российская промышленность не возлагает особых надежд на государство в области импортозамещения и рассчитывает в основном на свои силы, в том числе – в адаптации к новому курсу рубля. И в этом отечественная промышленность к концу 2017 г. демонстрировала явные успехи: негативное влияние на выпуск «ослабления курса рубля и удорожания импортного оборудования и сырья» (формулировка из анкеты ИЭП) в конце 2017 г. снизилось до 6%.

Такое сочетание говорит о том, что российская промышленность не возлагает особых надежд на государство в области импортозамещения и рассчитывает в основном на свои силы, в том числе – в адаптации к новому курсу рубля. И в этом отечественная промышленность к концу 2017 г. демонстрировала явные успехи: негативное влияние на выпуск «ослабления курса рубля и удорожания импортного оборудования и сырья» (формулировка из анкеты ИЭП) в конце 2017 г. снизилось до 6%.

Оценки уже производимых российских аналогов импортного оборудования и сырья тоже вполне устойчивы и определенны. Претензии к неадекватным качеству ценам на российскую продукцию, способную заместить импорт, имеют в среднем 11% ее покупателей среди российских предприятий, и эти претензии за четыре года девальвации не изменили своих масштабов.

Особое внимание следует обратить на оценки способности российской промышленности увеличить выпуск в рамках импортозамещения. Проблема удовлетворения спроса на уже производимую на территории РФ продукцию упоминается в среднем 12% предприятий. Российская промышленность обладает достаточными резервными (простаивающими) мощностями для выпуска продукции в случае увеличения спроса на нее в рамках импортозамещения.

Российская промышленность обладает достаточными резервными (простаивающими) мощностями для выпуска продукции в случае увеличения спроса на нее в рамках импортозамещения.

Таким образом, за годы существования российской промышленности в условиях девальвации и государственной политики импортозамещения, структура ограничений импортозамещения, по оценкам предприятий, принципиально не изменилась.

Успехи импортозамещения

Однако процессы импортозамещения идут и, судя по имеющимся на момент написания статьи политическим новостям, останутся актуальными для нашей экономики еще долго. В такой ситуации возникает необходимость их мониторинга, идеально, на наш взгляд, — в ежеквартальном режиме и не только фактических процессов, но и планов предприятий в этой области. Такую задачу решают новые индикаторы регулярных опросов промышленных предприятий Института экономической политики им.Е.Т.Гайдара.

Как показывает наш мониторинг 2015-2018 гг. , российской промышленности почти всегда удавалось добиваться наибольших успехов в области импортозамещения при закупках машин и оборудования (см. рис.4). Максимальная интенсивность этого процесса была зарегистрирована во II кв. 2015 г., когда о сокращении физической доли или о полном отказе от закупок импортных машин и оборудования (по сравнению со II кв. 2014 г.) сообщили 30% промышленных предприятий. Возможно, результат I кв. 2015 г. имел более впечатляющие масштабы импортозамещения, но с другой был бы, наверное, первой и слишком эмоциональной реакцией на шок декабрьской девальвации, особенно – в части планов.

, российской промышленности почти всегда удавалось добиваться наибольших успехов в области импортозамещения при закупках машин и оборудования (см. рис.4). Максимальная интенсивность этого процесса была зарегистрирована во II кв. 2015 г., когда о сокращении физической доли или о полном отказе от закупок импортных машин и оборудования (по сравнению со II кв. 2014 г.) сообщили 30% промышленных предприятий. Возможно, результат I кв. 2015 г. имел более впечатляющие масштабы импортозамещения, но с другой был бы, наверное, первой и слишком эмоциональной реакцией на шок декабрьской девальвации, особенно – в части планов.

Однако в следующие тринадцать кварталов нашего мониторинга российская промышленность начинает снижать интенсивность фактического импортозамещения. И в IV кв. 2017 г. лишь 7% предприятий сообщают о снижении или о полном обнулении физической доли импорта в закупках машин и оборудования. От импортного сырья и материалов российская промышленность отказывалась менее интенсивно в силу меньшего потенциала импортозамещения в этой сфере. Максимальные масштабы импортозамещения по сырью составили 22% и к IV кв. 2017 г. снизились до 8%. Причинами таких скромных успехов стала, скорее всего, сформировавшаяся в предыдущие годы зависимость российской промышленности от импорта. Закупая привозное оборудование, российские предприятия вынуждены переходить на адекватное импортному оборудованию сырье и материалы, которые у нас не производятся, но поставляются зарубежными производителями, предлагающими обычно комплексные поставки и не упускающими возможность привязать российского покупателя к своей продукции на всех этапах его использования.

Максимальные масштабы импортозамещения по сырью составили 22% и к IV кв. 2017 г. снизились до 8%. Причинами таких скромных успехов стала, скорее всего, сформировавшаяся в предыдущие годы зависимость российской промышленности от импорта. Закупая привозное оборудование, российские предприятия вынуждены переходить на адекватное импортному оборудованию сырье и материалы, которые у нас не производятся, но поставляются зарубежными производителями, предлагающими обычно комплексные поставки и не упускающими возможность привязать российского покупателя к своей продукции на всех этапах его использования.

Еще одной причиной медленного импортозамещения импортного сырья и материалов стал вялотекущий характер кризиса 2015-2016 гг., который не привел к резкому сокращению спроса на отечественную продукцию и соответственно выпуска в российской промышленности. В такой ситуации не потребовалось и масштабного (одномоментного) отказа от подорожавшего импортного сырья и материалов, что поддержало спрос предприятий на используемое ими сырье и материал, в том числе – на импортные.

Рассмотрим теперь планы промышленности по импортозамещению (см. рис.5) с III кв. 2015 г. (опрос июля 2015 г.) по IV кв. 2018 г. (опрос октября 2018 г.).

Поквартальные планы импортозамещения показывают, что промышленность только в 2015 г. планировала менее интенсивное импортозамещение сырья и материалов, чем машин и оборудования. Планы на 2016-2017 гг. уже демонстрировали идентичность намерений российских производителей в этой области. Явный провал инвестиционных планов и совсем непровальные (некризисные) масштабы падения выпуска предопределили такое расхождение планов российской промышленности в 2015 г. Ситуация 2016 г. уже иная: российская промышленность смогла оценить особенности затяжного кризиса 2015-2016 гг., адаптироваться к новой условиям производства и к новой курсовой политике Банка России. В том числе – в области инвестиций. Планы последних стали утрачивать пессимизм первого кризисного года и начали показывать некоторые признаки возможного роста вложений в собственное производство. Укрепление же курса рубля и относительно неплохие финансовые результаты позволили предприятиям вновь обратиться к импортным машинам и оборудованию.

Укрепление же курса рубля и относительно неплохие финансовые результаты позволили предприятиям вновь обратиться к импортным машинам и оборудованию.

Особенностью планов импортозамещения всегда являлась безусловная скромность даже намерений производителей в этой области: масштабы планируемого ими импортозамещения всегда и по всем категориям закупок (и по оборудованию, и по сырью) уступали масштабам планируемого ими же импортосохранения. Т.е. промышленность предпочитала (или скорее, в силу выявленных помех импортозамещению – была вынуждена) сохранять прежнюю долю импорта в новом оборудовании и используемом сырье.

Инвестиционные предпочтения и инвестиционные планы российской промышленности

Политика импортозамещения, которая после вступления России в войну санкций в августе 2014 г. получила высокий приоритет, а с декабря 2014 г. – еще и универсальную поддержку в виде слабого рубля, в 2018 г. приобрела новые черты. В апреле Минпромторг РФ разработал уже меры принуждения к импортозамещению: подготовил обширный список техники, оборудования и материалов, которые госкомпании с 1 июля не смогут купить за рубежом без согласования с правительственной комиссией по импортозамещению.

В апреле Минпромторг РФ разработал уже меры принуждения к импортозамещению: подготовил обширный список техники, оборудования и материалов, которые госкомпании с 1 июля не смогут купить за рубежом без согласования с правительственной комиссией по импортозамещению.

В таких условиях российские промышленные предприятия проявляют (или вынуждены проявлять) высокий интерес к отечественным машинам и оборудованию. В пользу такого вывода говорят результаты двух опросов ИЭП: 2011 и 2018 гг. В ходе этих опросов, проведенных на выходе из двух последних кризисов, предприятиям задавались одинаковый набор вопросов о том, оборудование производства каких стран фактически закупалось в предыдущий период, планируется закупать в ближайшее время и было бы предпочтительней закупать.

Рассмотрим сначала какое (производства каких стран) оборудование фактически закупала российская промышленность в предшествующие двум опросам годы (см. рис.6). Основными поставщиками средств производства для отечественных предприятий всегда была Западная Европа и собственно Россия при небольшом, но все-таки преимуществе импорта. Двукратная девальвация рубля декабря 2014 г. и санкционная война 2014-2017 гг. мало повлияли на географию закупок машин и оборудования у основных стран-поставщиков. Западная Европа сохранила первое место в 2018 г. с 71% уровнем фактической популярности у российской промышленности после 77% уровня в 2011 г. Однако отечественные производители машин и оборудования не смогли прибрести новых покупателей на территории своей страны.

Двукратная девальвация рубля декабря 2014 г. и санкционная война 2014-2017 гг. мало повлияли на географию закупок машин и оборудования у основных стран-поставщиков. Западная Европа сохранила первое место в 2018 г. с 71% уровнем фактической популярности у российской промышленности после 77% уровня в 2011 г. Однако отечественные производители машин и оборудования не смогли прибрести новых покупателей на территории своей страны.

Но среди стран-поставщиков второго эшелона произошли более существенные изменения. Доля российских предприятий, закупавших американское и японское оборудование, сократилась между двумя опросами с 33 до 22%, что все-таки не так масштабно как можно было ожидать в условиях самой сильной со времен 1998 г. девальвации национальной валюты и административных запретов на поставки/закупки оборудования. Поставщики оборудования из Китая и Индии, наоборот, оказались в выигрыше от санкционной войны, в которую Россия вступила в августе четырнадцатого года. Они смогли добиться продаж своей продукции уже 35% российских промышленных предприятий после 19% семью годами ранее. Снижение распространенности закупок машин и оборудования, произведенных в странах СНГ, объясняется, скорее всего, свертыванием по политическим соображениям торговли между Россией и Украиной.

Снижение распространенности закупок машин и оборудования, произведенных в странах СНГ, объясняется, скорее всего, свертыванием по политическим соображениям торговли между Россией и Украиной.

На следующем этапе рассмотрим инвестиционные предпочтения российских предприятий – т.е. какое оборудование отечественная промышленность хотела бы покупать в 2011 и 2018 гг. Как показывает график, предпочтения отечественных предприятий претерпели за истекшие 7 лет явные изменения (см. рис.7). Во-первых, предпочтительность (распространенность предпочтений) российского оборудования вышла на 2 место в рейтинге 2018 г. Сейчас уже половина российской промышленности предпочитает покупать отечественное оборудование. Во-вторых, самые сильные потери (с 40% уровня предпочтений до 27% уровня) в глазах российских предприятий и в условиях 2018 г. понесли производители США и Японии, откатившиеся в результате на 3 место. В-третьих, машины и оборудование западноевропейского производства остаются самыми желанными для отечественных предприятий – даже после ослабления рубля и многолетней санкционной войны. Последняя, возможно, ведется сторонами не очень последовательно, хотя порой и случаются громкие публичные «стычки». В результате сейчас 69% российских предприятий хотели бы приобрести машины и оборудование из Западной Европы. В-четвертых, оборудование из Китая и Индии имеет очень низкую предпочтительность в глазах российских предприятий. Максимум, которого смогли добиться производители из этих страны, составляет 8% и находится на одном уровне с предпочтительностью оборудования из стран СНГ. Последнее утратило несколько пунктов предпочтительности к 2018 г. вследствие, скорее всего, разрыва экономических связей России и Украины в предыдущие годы.

Последняя, возможно, ведется сторонами не очень последовательно, хотя порой и случаются громкие публичные «стычки». В результате сейчас 69% российских предприятий хотели бы приобрести машины и оборудование из Западной Европы. В-четвертых, оборудование из Китая и Индии имеет очень низкую предпочтительность в глазах российских предприятий. Максимум, которого смогли добиться производители из этих страны, составляет 8% и находится на одном уровне с предпочтительностью оборудования из стран СНГ. Последнее утратило несколько пунктов предпочтительности к 2018 г. вследствие, скорее всего, разрыва экономических связей России и Украины в предыдущие годы.

Рассмотрим теперь инвестиционные планы российской промышленности – машины и оборудование каких стран реально планируется закупать в ближайшие годы и какое оборудование планировали закупать отечественные предприятия в 2011 г. (см. рис.8). Ответы на эти вопрос показывают принципиальное изменение намерений российской промышленности./2016-06/05_16/13188916/Direktor_informacionnoj_sluzhby_(CIO.RU)_wews_(8237).jpg) Если в 2011 г. в планах западноевропейское оборудование уверенно обгоняло российское (первое собирались приобретать 72% предприятий против 50% предприятий, намеренных покупать российское), то к 2018 г. планы сравнялись (приобретение и того, и другого оборудования входило в планы 65% предприятий). Таким образом, политика инвестиционного импортозамещения имеет явный успех. По крайней мере – в количественном аспекте.

Если в 2011 г. в планах западноевропейское оборудование уверенно обгоняло российское (первое собирались приобретать 72% предприятий против 50% предприятий, намеренных покупать российское), то к 2018 г. планы сравнялись (приобретение и того, и другого оборудования входило в планы 65% предприятий). Таким образом, политика инвестиционного импортозамещения имеет явный успех. По крайней мере – в количественном аспекте.

Частичный ответ на вопрос о качестве замещенного западноевропейского оборудования дают данные об увеличении доли предприятий, в планы которых входит закупка оборудования производства Китая и Индии. Эта доля возросла в два раза и является, скорее, признаком перехода на более дешевое, доступное (в том числе – в условиях санкций) и все-таки менее качественное оборудование. И на уровне предприятий указанное обстоятельство прекрасно осознается. Если сравнить предпочтения и планы предприятий 2018 г., то планы закупок оборудования из Китая и Индии значительно превосходят предпочтения предприятий: 35% против 8%. Российская промышленность, таким образом, вынуждена сейчас в силу сложившихся обстоятельств переходить на не самое лучшее оборудование. В 2011 г. похожий переход тоже имел место, но был менее масштабным: о планах закупок китайского и индийского оборудования сообщали тогда 18% предприятий при желании его иметь только у 4% предприятий. Аналогичная ситуация складывается и в отношении российского оборудования. Его хотели бы (предпочитали бы) закупать около половины российских предприятий, но планируют (вынуждены будут) это делать в следующие годы 65% предприятий.

Российская промышленность, таким образом, вынуждена сейчас в силу сложившихся обстоятельств переходить на не самое лучшее оборудование. В 2011 г. похожий переход тоже имел место, но был менее масштабным: о планах закупок китайского и индийского оборудования сообщали тогда 18% предприятий при желании его иметь только у 4% предприятий. Аналогичная ситуация складывается и в отношении российского оборудования. Его хотели бы (предпочитали бы) закупать около половины российских предприятий, но планируют (вынуждены будут) это делать в следующие годы 65% предприятий.

Политика импортозамещения, которая пришла на смену политики модернизации в 2014 г., определенно сталкивается с трудностями, о преодолении которых в 2015-2018 гг. говорить преждевременно. Преддевальвационные оценки предприятий 2014 г. показали критическую зависимость российской промышленности от импорта. А основной помехой на пути импортозамещения в закупках промышленности остается отсутствие производства на территории РФ нужного предприятиям оборудования, комплектующих и сырья. Даже – по истечению четырех лет активной реализации официальной политики импортозамещения. Второй проблемой импортозамещения является низкое качество отечественной продукции. При этом российская промышленность способна удовлетворить увеличение импортозамещающего спроса на ту продукцию, которая уже производится в стране, – т.е. обладает достаточными простаивающими мощностями. В такой ситуации отечественные предприятия вынуждены в абсолютном большинстве сохранять прежнюю долю импорта в своих закупках как фактических, так и в планах. Укрепление курса рубля и успешная адаптация промышленности к вялотекущему кризису 2015-2016 гг. позволили промышленности снизить в 2017 г. масштабы импортозамещения в свих закупках до минимума четырехлетнего мониторинга.

Даже – по истечению четырех лет активной реализации официальной политики импортозамещения. Второй проблемой импортозамещения является низкое качество отечественной продукции. При этом российская промышленность способна удовлетворить увеличение импортозамещающего спроса на ту продукцию, которая уже производится в стране, – т.е. обладает достаточными простаивающими мощностями. В такой ситуации отечественные предприятия вынуждены в абсолютном большинстве сохранять прежнюю долю импорта в своих закупках как фактических, так и в планах. Укрепление курса рубля и успешная адаптация промышленности к вялотекущему кризису 2015-2016 гг. позволили промышленности снизить в 2017 г. масштабы импортозамещения в свих закупках до минимума четырехлетнего мониторинга.

Особенности процессов импортозамещения в российской экономике в условиях ухудшения мировой хозяйственной конъюнктуры (Мингазов М.В.11 Казанский (Приволжский) федеральный университет) / Экономические отношения / № 4, 2020

Цитировать:

Мингазов М. В. Особенности процессов импортозамещения в российской экономике в условиях ухудшения мировой хозяйственной конъюнктуры // Экономические отношения. – 2020. – Том 10. – № 4. – С. 1459-1468. – doi: 10.18334/eo.10.4.111183.

В. Особенности процессов импортозамещения в российской экономике в условиях ухудшения мировой хозяйственной конъюнктуры // Экономические отношения. – 2020. – Том 10. – № 4. – С. 1459-1468. – doi: 10.18334/eo.10.4.111183.

Аннотация:

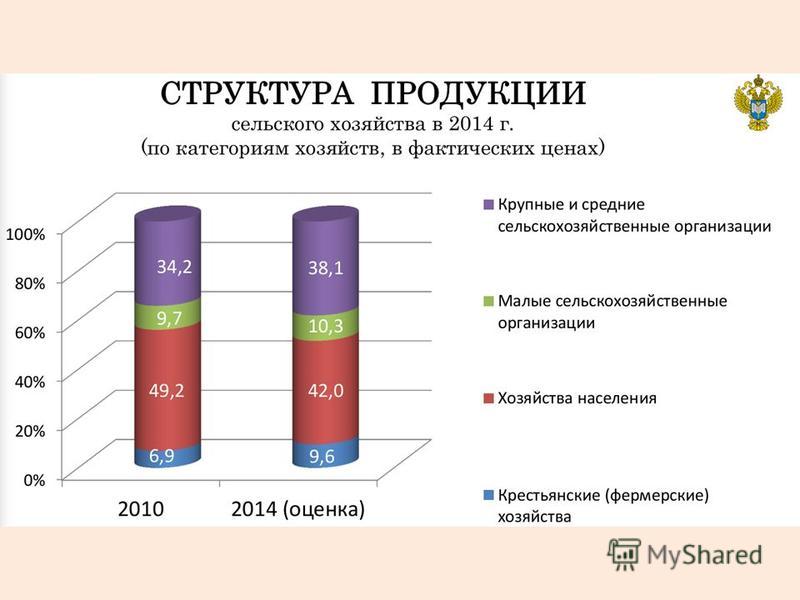

В статье представлены особенности процессов импортозамещения в производстве продовольственных товаров в современной российской экономике в условиях мирового экономического кризиса, вызванного распространением COVID-19. В ходе исследования проведен сравнительный анализ теоретико-методических подходов к трактовке процессов импортозмещения, определены причины введения импортозамещающих мероприятий и их результаты в отраслях, производящих продовольственные товары, выявлены изменения в содержании импортозамещающих стратегий в условиях усиления рисков национальной экономической безопасности. Сформулированы особенности процессов возвратной регионализации в результате ухудшения макроэкономической конъюнктуры, заключающиеся в размещении фрагментов глобальных производственно-сбытовых цепочек вблизи рынков сбыта конечной продукции. Результатом исследования является вывод о целесообразности расширения межгосударственного сотрудничества в рамках региональных объединений стран при сохранении фрагментов глобальных производственно-сбытовых цепочек с учетом динамики издержек. Применение подобного подхода позволяет утонить государственную программу импортозамещения, направленные на обеспечение продовольственной безопасности современной России

Результатом исследования является вывод о целесообразности расширения межгосударственного сотрудничества в рамках региональных объединений стран при сохранении фрагментов глобальных производственно-сбытовых цепочек с учетом динамики издержек. Применение подобного подхода позволяет утонить государственную программу импортозамещения, направленные на обеспечение продовольственной безопасности современной России

Ключевые слова: Постиндустриальная экономика, открытые инновации, инновационный процесс, научно-исследовательские и опытно-конструкторские разработки (НИОКР), стартап, микроэкономический анализ, макроэкономический анализ

Введение

Актуальность

темы исследования. Введение

в 2014 г. со стороны ряда зарубежных государств санкционных ограничений в

отношении Российской Федерации привело к разработке и реализации совокупности

импортозамещающих мероприятий, что вызвало существенные изменения в структуре

сельскохозяйственного производства [8, 9] (Larin, Sokolov, 2016; Makarov,

2011). С одной стороны, это нашло отражение в увеличении объемов экспорта

С одной стороны, это нашло отражение в увеличении объемов экспорта

продукции российского агропромышленного комплекса, который поставляет на рынки

140 государств зерновые культуры, растительные масла, мясо птицы, рыбную

продукцию, морепродукты и др. Согласно официальным данным, объем экспорта зерна

в период с 2011 по 2019 г. вырос с 18,3 млн тонн до 43,3 млн тонн, в том числе

35,2 млн тонн пшеницы [16]. При этом спрос на свинину на внутреннем рынке

полностью удовлетворяется за счет отечественного производства. Однако

сохраняется зависимость от импорта молока и молочных продуктов, несмотря на

наличие определенных позитивных сдвигов в данном секторе. Тем самым целевые

программы импортозамещения и популяризации локальной продукции, а также падение

курса национальной валюты в условиях мирового экономического кризиса,

вызванного пандемией COVID-19,

создали условия для повышения уровня самообеспеченности сельскохозяйственной

продукцией. С другой стороны, нарушение логистических связей в условиях

С другой стороны, нарушение логистических связей в условиях

санитарных ограничений показало неготовность ряда сельскохозяйственных

производителей к отказу от импорта семенного фонда, технологического

оборудования и др., что определяет необходимость кардинальной модернизации данных

направлений деятельности. При этом задача достижения полной независимости российского

рынка сельскохозяйственной продукции не ставится, что обусловлено действием

объективных законов, которые определяют эффективность экономики,

специализирующейся на производстве определенных видов товаров с учетом

абсолютных и относительных преимуществ. Необходимость переосмысления содержания

и целевой направленности импортозамещающих мероприятий производителями

продовольственной продукции определила выбор темы исследования, ее

теоретическую и практическую значимость. Цель исследования – выявление

особенностей импортозамещающих мероприятий в условиях мирового экономического

кризиса, вызванного распространением COVID-19.

Реализация цели позволила сформулировать тезис о том, что возвратная

регионализация производства, проводимая современными государствами, не ведет к

полной самодостаточности и предполагает использование отдельных импортозамещающих

мероприятий с учетом индикаторов продовольственной и экономической

безопасности. В этой связи гипотезой исследования выступает положение о

необходимости выделения фрагментов глобальных производственно-сбытовых цепочек,

которые могут быть перенесены на территорию размещения рынков сбыта продукции с

учетом динамики транспортных и логистических издержек.

Методология

исследования. Анализ альтернативных трактовок

процессов и стратегии импортозамещения, представленный в работах российских авторов

[1, 2, 5, 6, 8, 13, 14, 17, 19] (Borisov, Pochukaeva, 2015; Borisov,

Pochukaeva, Balagurova, Orlova, 2015; Dontsova, Tolkachev, Komolov, 2019; Larin,

Sokolov, 2016; Panferova, 2016; Polyakova, 2015; Rodin, Slushkina, 2016; Tagarov,

2019), позволил исследователям выделить три типа стратегии импортозамещения

[20] (Terebova, 2017): импортозамещение, ориентированное на

удовлетворение спроса на национальных отраслевых рынках; импортозамещение,

ориентированное на увеличение объема экспорта; смешанное импортозамещение, направленное

на увеличение предложения на внутренних и внешних рынках. Безусловно, смешанный

Безусловно, смешанный

тип импортозамещения представляется предпочтительным, поскольку оно направлено

на стимулирование предпринимательской активности с целью увеличения совокупного

предложения, удовлетворения внутреннего спроса и формирования экспортного

потенциала. Тем самым «стратегия импортозамещения предполагает постепенный переход

от производства традиционной к наукоемкой продукции путем повышения уровня развития

производства и технологий. Это позволяет рассматривать импортозамещение как промежуточный

этап реиндустриализации, восстановления и развития производственного потенциала

территорий» [4] (Gulin, Mazilov, Ermolov, 2015).

Результаты.

В 2020 г. в условиях ухудшения макроэкономической конъюнктуры вопросы

зависимости от импорта и содержание импортозамещающих стратегий получают иное

звучание, что обусловлено переосмыслением противоречивых процессов глобализации

и регионализации экономики. Исследование показывает, что существует прямая

зависимость показателей объемов совокупного экспорта от динамики мирового

производства. Это подтверждается соответствующими данными за период с 2008 по

Это подтверждается соответствующими данными за период с 2008 по

2019 г. [12]. Анализ региональных тенденций показывает, что переориентация

Китая на внутренний спрос в период с 2009 г. способствовала замедлению темпов

роста мирового экспорта. Данная стратегия пришла на смену политики

стимулирования экспортного предложения, которая в начале 2000-х гг. изменила

состав основных игроков на отраслевых рынках в мире и способствовала увеличению

спроса на импорт сырья. Пределами политики стимулирования экспорта в Китае стали

рост заработной платы, а также расширение ассортимента и диверсификация

производства. Одновременно США и государства еврозоны в период с 1990-х гг. по

2008 г. увеличили объем экспорта почти на 25%, а в период с 2009 по 2019 г. –

на 10% [22] (Carroué, 2020). При этом качественный рост объемов экспорта

на рубеже XX–XXI

вв.

был обусловлен преимущественно развитием информационно-коммуникационных

технологий (ИКТ) и формированием на этой основе глобальных

производственно-сбытовых цепочек, а также ослаблением торговых барьеров

(снижением тарифов, подписанием региональных торговых соглашений и др. ). Таким

). Таким

образом, при определенной негативной динамике темпов прироста мирового экспорта

во втором десятилетии ХХ в. сохранялась устойчивая тенденция его развития. При

этом в мире наблюдалось растущее недоверие населения различных государств к процессам

глобализации, что нашло, в частности, выражение в выходе Великобритании из

Европейского союза и др., а также в изоляционистской позиции США в отношении

Китая. Подобные действия вызвали снижение объемов экспортно-импортных потоков

между отдельными государствами, но не оказали существенного влияния на мировую

тенденцию повышения уровня открытости национальных экономических систем.

В настоящее время глобализационные

процессы реализуются в форме транснациональных производственно-сбытовых цепочек,

которые представляют собой совокупность фрагментированных между различными государствами

производственных процессов, что приводит к перемещению промежуточных товаров

между различными производственными площадками и многократному пересечению национальных

границ. Одним из показателей развития этих цепочек является доля промежуточных

Одним из показателей развития этих цепочек является доля промежуточных

товаров, и в частности деталей и комплектующих, в общей мировой торговле.

Анализ статистических данных показывает, что после экономического кризиса 2008–2009

гг. доля подобной продукции в мировой торговле неуклонно росла.

Согласно данным аналитического центра «Союзмолоко», в 2018 г. уровень самообеспеченности

российской экономики по товарному молоку составил 78,8% (+11,9% за 5 лет) [7,

10] (Klimovskikh, Lebedeva, Lebedev, 2019) при устойчивых темпах роста

данного показателя. Однако специалисты считают, что «на данный момент мы еще не

вышли на продовольственную независимость по данному виду продукции, однако

инициированные и реализуемые инвестиционные проекты, подкрепленные действующими

механизмами государственной поддержки обеспечивают устойчивый тренд на

достижение порогового значения самообеспеченности молочной продукцией на уровне

90%» [10]. Тем самым целевые ориентиры государственных программных документов,

Тем самым целевые ориентиры государственных программных документов,

регламентирующих факторы продовольственной безопасности и состояние

продовольственного рынка в РФ [3; 21], в настоящее время в полном объеме не

выполнены.

С точки зрения

многонациональных компаний, организующих глобальные производственно-сбытовые

цепи, кризис 2020 г. выявил риски, связанные с чрезмерной зависимостью от монопольного

поставщика, располагающего высокоспециализированными активами, что делает

предложение продукции неэластичным в краткосрочном периоде. При этом данные

риски не являются экстраординарными и учитываются субъектами хозяйствования при

организации цепочек поставок на основе диверсификации стратегических

поставщиков независимо от их местоположения. В этих условиях компании

оптимизируют свои производственно-сбытовые цепочки таким образом, чтобы сократить

свои запасы и затраты на закупку с учетом указанных рисков и роли поставщиков в

производственном процессе.

На наш взгляд, кризис,

вызванный распространением COVID-19, может привести к тому, что некоторые

многонациональные компании проведут переоценку риска разрыва поставок, уделив

повышенное внимание угрозам, связанным с географической концентрацией

производства определенных компонентов, и тем самым перестроят свою

логистическую цепочку и (или) систему управления запасами. Такая переоценка

приведет к диверсификации предприятий-поставщиков и регионов их размещения, при

этом производители могут использовать нескольких поставщиков для повышения

устойчивости своих цепочек поставок. Однако диверсификация не означает обязательное

перемещение производства промежуточных (вспомогательных) товаров на

национальную территорию или регионализацию производственных цепочек. Это

связано с тем, что глобальные производственно-сбытовые цепи уже носят

преимущественно региональный характер. Так, например, доля

Европейского союза в объеме экспорта России составляла в 2019 г. 51%, а в объеме

51%, а в объеме

импорта – 38% [15, 18]. В то же время в некоторых секторах деятельности

возникает вопрос о создании альтернативных производственных площадок с целью

ограничения монопольного положения китайских поставщиков. Однако пример

китайско-американского торгового конфликта показывает, что перемещение

некоторых видов деятельности и изменение стратегии локализации сопряжены со

значительными затратами, которые представляются обоснованными в условиях обострения

рисков (медицинских, геополитических и др.).

С позиции отдельного

государства, дефицит медицинского оборудования, средств защиты и медикаментов,

а также зависимость производителей продовольственной продукции от поставок

сырья, оборудования в сочетании с ограничениями на экспорт, введенными в

условиях кризиса, иллюстрируют риски, связанные с зависимостью от импорта, и

угрозы для экономической безопасности [24]. Определение списка товаров,

необходимых для нормальной жизнедеятельности населения, является более широкой

проблемой исследования. Однако, на наш взгляд, в контексте данного исследования

Однако, на наш взгляд, в контексте данного исследования

особое значение имеют, во-первых, вопросы, связанные с перемещением фрагментов производственно-сбытовой

цепочки лекарственных средств и перспективами их замещения доступными

ингредиентами, во-вторых, вопрос о рисках (медицинских, экологических,

геополитических), связанных с источниками поставок продуктов питания первой

необходимости. Это обусловливает необходимость развития региональных объединений

государств, в рамках которых снижаются риски срыва поставок в период кризиса, а

также угрозы конфликтов вследствие усиления торговой взаимозависимости между государствами-участниками

и создания наднациональных институтов, способствующих разрешению конфликтов. В

рамках подобных объединений (Европейский союз, Таможенный союз Евразийского

экономического союза и др.) организована значительная часть

производственно-сбытовых цепочек, в которые интегрированы национальные

компании. Риски, определяемые углублением специализации национальных

экономических систем, существуют параллельно с рисками перемещения бизнеса, что

находит выражение в высоких издержках для предприятий и потребителей. В этой

В этой

связи региональная кооперация представляется соответствующим механизмом

потенциального компромисса между суверенитетом и издержками организации

поставок (путем перемещения определенных производственных участков или создания

запасов) [23]. В то же время сектора экономики рассматриваются как

стратегические (в том числе производство продовольственных товаров первой

необходимости), прогнозируется перемещение производства на национальную

территорию в сочетании с регионализацией производственно-сбытовых цепочек на

уровне наднационального экономического пространства [24].

Заключение

Проведенное

исследование показывает, что настоящий кризис представляет собой вызов для

процессов углубления международного разделения труда и одновременно является

аргументом в пользу государственного регулирования экономики, направленного на

предупреждение от системных рисков. В этой связи глобальные производственно-сбытовые

цепочки могут рассматриваться как механизм снижения способности государств проводить

действенную бюджетно-финансовую политику. Это обусловлено, во-первых,

Это обусловлено, во-первых,

дополнительными возможностями для транснациональных корпораций уклоняться от

налогообложения, во-вторых, налоговой конкуренции между государствами. В этой

связи возвратная регионализация является одним из способов управления рисками

глобализации, при этом она сопряжена с меньшим объемом издержек, которые могут

иметь место в случае принятия концепции самодостаточности и внутреннего

импортозамещения.

Таким образом, любое

решение о перемещении субъектов хозяйствования, направленное на обеспечение

устойчивости цепочек поставок, приведет к увеличению себестоимости продукции, пересмотру

глобальных производственных цепочек и их организации с целью снижения затрат.

Таким образом, несмотря на импортозамещающие мероприятия, закономерности

развития глобальных производственно-сбытовых цепочек должны в значительной

степени сохранить зависимость национальных производителей от иностранных

поставок. В то же время глобальный характер экономического и санитарного

В то же время глобальный характер экономического и санитарного

кризиса 2020 г. ставит вопрос о разработке и реализации стратегии

диверсификации. Если в условиях устойчивого развития открытость торговли

позволяет снизить волатильность совокупного предложения за счет увеличения

совокупных расходов, то в условиях кризиса происходит переоценка организации

обеспечения поставок ряда товаров (например, в таких секторах, как продовольственная

безопасность), что влияет на выбор территории их размещения или гарантирует их

доступность на основе накопления стратегических запасов. Все это актуализирует

стратегию импортозамещения и обусловливает поиск инструментов управления

импортозамещающими процессами, прежде всего, в сфере производства

продовольственных товаров.

1. Борисов В.Н., Почукаева О.В. Инновационное машиностроение как фактор развивающего импортозамещения // Проблемы прогнозирования. 2015. № 3. С. 31-42.

2. Борисов В.Н., Почукаева О. В., Балагурова Е.А., Орлова Т.Г. Роль импортозамещения в развитии машиностроения // Научные труды: Институт народнохозяйственного прогнозирования РАН, 2015. С. 300-323.

В., Балагурова Е.А., Орлова Т.Г. Роль импортозамещения в развитии машиностроения // Научные труды: Институт народнохозяйственного прогнозирования РАН, 2015. С. 300-323.

3. Государственная программа развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013–2020 годы: Утверждена постановлением Правительства от 14 июля 2012 года №717. [Электронный ресурс] Режим доступа: http://government.ru/rugovclassifier/815/events/. Дата обращения: 10.11.2020.

4. Гулин К.А., Мазилов Е.А., Ермолов А.П. Импортозамещение как инструмент активизации социально-экономического развития территорий // Проблемы развития территории. 2015. № 3. С. 7-25.

5. Донцова О.И., Толкачев С.А., Комолов О.О Российская промышленность: влияние санкций и перспективы импортозамещения // Экономика, предпринимательство и право. – 2019. – Том 9. – № 4. – с. 271-288. – doi: 10.18334/epp.9.4.41512.

6. Дробот Е.В., Вартанова М.Л. Сравнительные результаты обеспечения продовольственной безопасности стран Евразийского экономического союза в условиях импортозамещения // Экономические отношения. – 2018. – Том 8. – № 4. – с. 629-638. – doi: 10.18334/eo.8.4.39235.

– 2018. – Том 8. – № 4. – с. 629-638. – doi: 10.18334/eo.8.4.39235.

7. Климовских Н.В., Лебедева И.С., Лебедев П.В. Социально-экономические факторы роста объемов потребления молока и молочных продуктов в условиях импортозамещения // Экономические отношения. – 2019. – Том 9. – № 1. – с. 259-280. – doi: 10.18334/eo.9.1.39944.

8. Ларин С.Н., Соколов Н.А. Влияние экономических санкций на выбор стратегий развития российских предприятий // Политика, экономика и социальная сфера: проблемы взаимодействия. 2016. № 2. С. 226–230.

9. Макаров А.Н. Импортозамещение как инструмент индустриализации экономики региона: инновационный аспект (на примере Нижегородской области) // Российский внешнеэкономический вестник. 2011. № 5. С. 36-40.

10. Обзор: 5 лет в условиях санкций для молочной отрасли России// Новости и аналитика молочного рынка [Электронный ресурс] Режим доступа: https://milknews.ru/analitika-rinka-moloka/rinok-moloka-v-Rossii/5-let-sankcii.html. Дата обращения: 10. 11.2020.

11.2020.

11. Одегов Ю., Гарнов А. Импортозамещение в пищевой промышленности России// Федерализм. 2018. № 1. С. 200-213.

12. Официальный сайт Организации экономического сотрудничества и развития [Электронный ресурс] Режим доступа: https://stats.oecd.org/ Дата обращения: 10.11.2020.

13. Панферова Е.В. Импортозамещение в России: исторические аспекты и современные пути внедрения // Вестник Тульского филиала Финуниверситета. 2016. № 1. С. 155–159.

14. Полякова Э.И. Генезис промышленной политики России // Актуальные вопросы экономических наук. 2015. № 43. С. 17–22.

15. Представительство Европейского союза в России. Цифры и факты [Электронный ресурс]. Режим доступа: http://eeas.europa.eu Дата обращения: 10.11.2020.

16. Привалов О. Импортозамещение дало всходы// КОММЕРСАНТЪ BUSINESS guide / №134. 30 июля 2020 года [Электронный ресурс] Режим доступа: file:///C:/Users/user/Downloads/18T134.PDF. Дата обращения: 10.11.2020.

17. Родин Д.В., Слушкина Ю.Ю. Методика оценки потенциала импортозамещения в регионе // В кн.: Менеджмент качества и устойчивое развитие в изменяющемся мире: материалы Всероссийской научно-практической конференции с международным участием / ФГБОУ ВПО «Мордовский государственный университет им. Н. П. Огарева». Саранск, 2016. С. 128–132.

Родин Д.В., Слушкина Ю.Ю. Методика оценки потенциала импортозамещения в регионе // В кн.: Менеджмент качества и устойчивое развитие в изменяющемся мире: материалы Всероссийской научно-практической конференции с международным участием / ФГБОУ ВПО «Мордовский государственный университет им. Н. П. Огарева». Саранск, 2016. С. 128–132.

18. Россия и страны – члены Европейского союза. 2015. Стат. сб. M.: Росстат, 2015. 271 с.

19. Тагаров Б.Ж. Цели и проблемы реализации политики импортозамещения в развивающихся странах // Экономические отношения. – 2019. – Том 9. – № 4. – с. 2819-2832. – doi: 10.18334/eo.9.4.41490.

20. Теребова С.В. Сотрудничество России и Евросоюза: от импорта технологий к экспорту// Проблемы прогнозирования. 2017. N 3. С. 119-132.

21. Указ Президента РФ от 21 января 2020 г. № 20 «Об утверждении Доктрины продовольственной безопасности Российской Федерации» [Электронный ресурс] Режим доступа: https://www.garant.ru/products/ipo/prime/doc/73338425/ Дата обращения: 10. 11.2020.

11.2020.

22. Carroué L. Atlas de la mondialisation. Une seule terre, des mondes, Coll. Atlas, Autrement, 2em ed, Paris, 2020.

23. OMTT (UNWTO): Type of travel restriction by destination in «Covid – 19. Related Travel Restrictions. A global Review for Tourism», Third Report, 8 may 2020.

24. UN Stats CCSA : Comment le Covid-19 bouleverse le monde: une perspective statistique [Электронный ресурс]. Режим доступа: https://unstats.un.org/unsd/ccsa/documents/covid19-report-ccsa.pdf. Дата обращения: 10.11.2020

Проблемы и успехи импортозамещения в российской промышленности

Дата публикации

Понедельник, 27.02.2017

Авторы

Цухло С.В.

Серия

Журнал новой экономической ассоциации. 2016. № 4 (32). С. 147-153

Аннотация

В статье обобщаются результаты мониторинга 2014-2016 гг. процессов и проблем импортозамещения в российской промышленности, проводившегося Институтом экономической политики на основе опросов руководителей промышленных предприятий. При этом предприятия опрашивались не как производители российских товаров, а как покупатели импортных машин и оборудования, импортного сырья и материалов. Преддевальвационная оценка готовности российской промышленности перейти на российские аналоги импорта показала значительную критическую зависимость от импорта отечественных предприятий, которая полностью подтвердилась и в декабре 2014 г. Основной проблемой импортозамещения и в начале 2015 г., и в конце 2016 г. было и остается отсутствие производства на территории России аналогов импортного оборудования, сырья и комплектующих. Низкое качество уже производимых аналогов тоже сдерживает масштабное импортозамещение в закупках промышленных предприятий. Недостаточные объемы выпуска российской промышленности замыкают рейтинг существенных ограничений импортозамещения по версии предприятий. Тем не менее российской промышленности удается отказываться от импорта в своих закупках и переходить на российские аналоги, в первую очередь в части машин и оборудования.

При этом предприятия опрашивались не как производители российских товаров, а как покупатели импортных машин и оборудования, импортного сырья и материалов. Преддевальвационная оценка готовности российской промышленности перейти на российские аналоги импорта показала значительную критическую зависимость от импорта отечественных предприятий, которая полностью подтвердилась и в декабре 2014 г. Основной проблемой импортозамещения и в начале 2015 г., и в конце 2016 г. было и остается отсутствие производства на территории России аналогов импортного оборудования, сырья и комплектующих. Низкое качество уже производимых аналогов тоже сдерживает масштабное импортозамещение в закупках промышленных предприятий. Недостаточные объемы выпуска российской промышленности замыкают рейтинг существенных ограничений импортозамещения по версии предприятий. Тем не менее российской промышленности удается отказываться от импорта в своих закупках и переходить на российские аналоги, в первую очередь в части машин и оборудования. Однако масштабы импортосохранения всегда в 2015-2016 гг. превосходили масштабы импортозамещения. Укрепление курса национальной валюты и адаптация к новым экономическим условиям снизили масштабы фактического импортозамещения и планы промышленности в этой области.

Однако масштабы импортосохранения всегда в 2015-2016 гг. превосходили масштабы импортозамещения. Укрепление курса национальной валюты и адаптация к новым экономическим условиям снизили масштабы фактического импортозамещения и планы промышленности в этой области.

Содержание

Примечания

Полная версия

http://elibrary.ru/item.asp?id=28147558

Перейти к другим выпускам →

«Опыт импортозамещения накоплен большой, и он на 90% отрицателен»

Глобализация и бурный рост мировой торговли дали многим странам возможности для развития, но последние годы мир все чаще обращается к защите своих рынков. Чем плох протекционизм и какой должна быть торговая политика России, рассуждает профессор, директор Центра экономических и финансовых исследований и разработок Российской экономической школы Наталья Волчкова в подкасте «Экономика на слух» — совместном проекте VTimes и Российской экономической школы при поддержке благотворительного фонда «Сафмар». А профессор Высшей школы экономики, бывший директор департамента Минэкономразвития, представлявший Россию в переговорах о присоединении к ВТО, Максим Медведков объясняет, что произошло с торговой политикой за последние годы.

Чем плох протекционизм и какой должна быть торговая политика России, рассуждает профессор, директор Центра экономических и финансовых исследований и разработок Российской экономической школы Наталья Волчкова в подкасте «Экономика на слух» — совместном проекте VTimes и Российской экономической школы при поддержке благотворительного фонда «Сафмар». А профессор Высшей школы экономики, бывший директор департамента Минэкономразвития, представлявший Россию в переговорах о присоединении к ВТО, Максим Медведков объясняет, что произошло с торговой политикой за последние годы.

Наталья Волчкова:

Глобализация начала замедляться еще до начала пандемии, бурный рост торговли во второй половине XX века принес странам много выгод. Но они не смогли выработать политику, которая позволила бы распределить этот выигрыш между всеми членами общества, и в итоге глобализация начала замедляться. Это вылилось в выход Великобритании из ЕС, протекционистскую позицию США, которая привела к торговым войнам, каких мир не видел с 30-х гг. прошлого века. Теперь мир столкнулся с проблемой, как выстраивать глобальную торговлю, особенно это важно для развивающихся стран, которые еще не успели воспользоваться преимуществами глобализации. Пандемия также повлияла на мировую торговлю — с одной стороны, многие страны хватались за протекционизм, с другой — пандемия показала, что без глобального рынка справиться с кризисом тяжелее. Теперь каждый будет выходить из кризиса сам, но используя мировой рынок.

прошлого века. Теперь мир столкнулся с проблемой, как выстраивать глобальную торговлю, особенно это важно для развивающихся стран, которые еще не успели воспользоваться преимуществами глобализации. Пандемия также повлияла на мировую торговлю — с одной стороны, многие страны хватались за протекционизм, с другой — пандемия показала, что без глобального рынка справиться с кризисом тяжелее. Теперь каждый будет выходить из кризиса сам, но используя мировой рынок.

Максим Медведков о перспективах глобализации:

Страны объективно заинтересованы не просто сохранить многостороннюю торговлю, но и укреплять ее. Пандемия показала, как сильно мы зависим друг от друга, можно попытаться перенести все производство в страну, а можно делать систему мировой торговли более предсказуемой. Мир, скорее всего, пойдет по среднему пути.

Протекционизм vs либерализация

Наталья Волчкова:

Отношение российской власти и бизнеса к глобализации всегда было неустойчивым, это связано с историческим прошлым страны и структурой ее экономики и экспорта. Из-за отсутствия разнообразного промышленного экспорта в России нет серьезных экономических сил, которые бы выступали за либерализацию торговли с другими странами, — структура экономики сильно смещена в сторону сырьевых товаров, у которых нет проблем с доступом на международные рынки. Секторы, товары которых импортируются в страну, также поддерживают протекционизм из-за конкуренции. А еще бóльший откат в сторону протекционизма снизил возможности использовать международные рынки для роста конкурентоспособности отечественного бизнеса.

Из-за отсутствия разнообразного промышленного экспорта в России нет серьезных экономических сил, которые бы выступали за либерализацию торговли с другими странами, — структура экономики сильно смещена в сторону сырьевых товаров, у которых нет проблем с доступом на международные рынки. Секторы, товары которых импортируются в страну, также поддерживают протекционизм из-за конкуренции. А еще бóльший откат в сторону протекционизма снизил возможности использовать международные рынки для роста конкурентоспособности отечественного бизнеса.

В мире накоплен большой опыт импортозамещения, но на 90% он отрицателен. Удачные эксперименты были, например, в Южной Корее, но это специфический пример — страна использовала импортозамещение, ориентируясь на экспорт при поддержке иностранных инвестиций. России повторить такой опыт не удастся — импортозамещение мешает перераспределению ресурсов от неэффективных производств к эффективным. «Мы создаем неконкурентные условия для развития отечественного производства, которое не может расти в условиях конкуренции с зарубежным бизнесом в надежде, что через несколько лет оно станет эффективнее».

Максим Медведков о том, что произошло после вступления в ВТО:

И до, и после вступления в ВТО Россия не занималась системным протекционизмом. Мы поддерживали отрасли, которые в этом нуждались, но это делает весь мир — запустить производство нового товара или услуги без защиты практически невозможно в условиях глобального рынка. При этом таможенный тариф, который Россия выторговала в ВТО, используется только на две три, при согласии стран ЕврАзЭС (Евразийское экономическое сообщество) мы могли бы его поднять.

Друзья и враги России

Наталья Волчкова:

Экономическая отдача от евразийской интеграции мала по сравнению с тем, что может дать европейский и азиатские рынки. Рынки всех стран ЕврАзЭС — это только 10–15% российского рынка. Глобализация в Европе и Азии происходит давно, а создание нового партнерства в Азии (в ноябре 2020 г. , туда вошли 15 стран Азиатско-Тихоокеанского региона), в котором одновременно впервые оказались Китай, Япония и Южная Корея, говорит о серьезном желании интеграции в Азии. Но как России теперь вписываться в эти рынки, не ясно, это становится серьезной проблемой.

, туда вошли 15 стран Азиатско-Тихоокеанского региона), в котором одновременно впервые оказались Китай, Япония и Южная Корея, говорит о серьезном желании интеграции в Азии. Но как России теперь вписываться в эти рынки, не ясно, это становится серьезной проблемой.

Максим Медведков о том, какой должна быть торговая политика России:

Торговая политика не может быть самостоятельной, она всегда опирается на стратегию экономической политики, и пока идут дискуссии о ней, не может появиться новая концепция торговой политики. Потенциал ЕврАзЭС не исчерпан, но действительно ограничен границами союза, хотя Россия и не говорила, что именно в ЕврАзЭС будут сосредоточены все усилия страны. Нужно развивать и другие направления, и наиболее привлекательный проект — создание с ЕС свободного экономического пространства от Владивостока до Лиссабона.

Наталья Волчкова: Рецепты роста

- Поддерживая производства, нужно ставить задачу сразу создавать международный товар, чтобы бизнес мог конкурировать.

- Улучшать таможенное регулирование и смягчать валютный контроль. Российские экспортеры должны работать в тех же условиях, что и их иностранные конкуренты. Если у китайского производителя, поставляющего товар на тот же рынок, что и российская компания, нет валютного контроля, его не должно быть и у российского производителя.

- Осознать важность импорта как источника для роста конкурентоспособности и несырьевого экспорта.

- Не ставить во главу угла политику, забывая про экономику.

Хотите сообщить об ошибке? Выделите текст и нажмите Ctrl+Enter

диалог с экспертом. Актуальное состояние, проблемы и перспективы» компании Mail.ru Group на vc.ru

16 декабря

Онлайн

Бесплатно

О чем пойдет речь

- История импортозамещения в России.

Удалось ли добиться желаемого?

Удалось ли добиться желаемого? - Мировой опыт развития импортозамещения. Как выглядит экономика стран, которые уже прошли этот путь?

- Законы и нормативные документы РФ, как обосновать импортозамещение.

- Что такое единый реестр российского ПО?

- Политика импортозамещения программного обеспечения в России.

- Государственные меры, которые принимаются для поддержки импортозамещения в России.

- Стадии импортозамещения. С чего начинать?

Кто выступит

- Сергей Авдеенко, руководитель отраслевого центра исследования, тестирования и апробации импортонезависимых решений госкорпорации «Росатом» (ЦИТАИР).

- Алексей Митенков, заместитель генерального директора по ИТ и кибербезопасности, ГК «Калашников».

- Алексей Печенин, директор по развитию бизнеса, «Mail.ru для бизнеса».

- Дмитрий Новиков, директор по развитию бизнеса, «Системный софт».

Дополнительно

Подтвержденный факт, что развитие рынка информационных технологий оказывает огромное влияние на экономику страны, и обсуждение вопроса импортозамещения сейчас является одним из самых актуальных в России.

Все участники рынка — от крупных корпораций, государственных структур до компаний, попавших под действие международных антироссийских санкций, —находятся в поиске альтернативных решений, которые помогут им функционировать на прежнем уровне.

Именно поэтому мы решили пригласить экспертов, чтобы обсудить самые острые вопросы. В ходе онлайн-встречи вы сможете задавать вопросы спикерам.

Где и когда

16 декабря, 12:00, московское время

Стоимость

«Российская газета» о проблемах импортозамещения в ТЭК

17 июня 2018

В спецвыпуске «Российской газеты» № 7593 (130), вышла статья «Ставим барьеры на ровном месте» о проблемах импортозамещения в топливно-энергетическом комплексе России.

Ставим барьеры на ровном месте

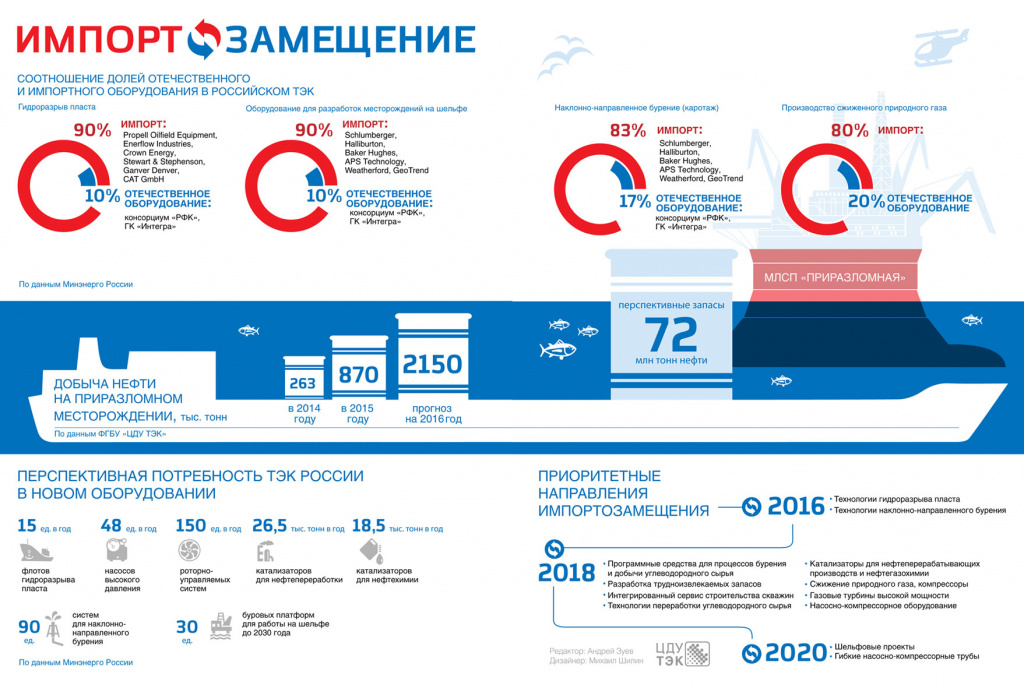

Несмотря на динамичный процесс реализации программы импортозамещения в ТЭК, ситуацию по отдельным направлениям в отрасли нельзя назвать однородной.

Это обусловлено разными стартовыми условиями: долей иностранного оборудования в импорте, уровнем развития отечественных компетенций и производств аналогичного оборудования, возможностями по локализации, длительностью сроков создания, развития и коммерциализации соответствующих технологий, а также финансовыми возможностями компаний.

На сегодня сокращение зависимости ТЭК России от импортных технологий и оборудования идет достаточно активными темпами. По данным Минпромторга России, зависимость нефтегазовой отрасли от иностранных технологий и оборудования сократилась с 60 % в 2014 году до 52 % в 2017-м. При этом было зафиксировано опережение планового показателя, установленного на уровне 55 %.

Как считает президент Союза нефтегазопромышленников России Генадий Шмаль, отечественная нефтегазовая промышленность решает задачу импортозамещения на протяжении всей своей истории, а сам этот процесс стал стимулом для того, чтобы оздоровить экономику страны.

По его словам, именно благодаря санкциям в России наконец обратили внимание на проблемы, связанные с развитием промышленности. «Текущее соотношение отечественных и импортных составляющих инфраструктуры нефтяных компаний в России составляет пятьдесят на пятьдесят. Приемлемый показатель я оцениваю на уровне 80 к 20 в пользу компонентов, произведенных в России. К 2020 году необходимо выйти на уровень 70 на 30», — подчеркнул Генадий Шмаль.

Среди наиболее успешных направлений импортозамещения, по оценкам эксперта управления по ТЭК Аналитического центра при правительстве РФ Олега Колобова, можно назвать сокращение зависимости от импортных катализаторов в нефтепереработке. Так, по данным минэнерго, развитие российскими нефтегазовыми компаниями собственных производств позволило снизить долю импортных катализаторов в нефтепереработке с 62 % в 2014 году до 39 % в 2016-м. В 2016 году также удалось обеспечить практически 100 %-е импортозамещение труб большого диаметра для нефтегазовой отрасли. «Следует, однако, отметить, что во втором случае достигнутый успех является результатом инвестиционных решений, принятых задолго до начала реализации программ импортозамещения в ТЭК России», — подчеркивает Олег Колобов.

«Следует, однако, отметить, что во втором случае достигнутый успех является результатом инвестиционных решений, принятых задолго до начала реализации программ импортозамещения в ТЭК России», — подчеркивает Олег Колобов.

Напомним, что технологические санкции против РФ были направлены на ограничение использования оборудования, продукции и технологий для добычи нефти на глубоководном шельфе, в Арктике и сланцевых пластах. Введение ограничительных мер привело к уходу западных компаний, занимающихся реализацией проектов разработки нетрадиционных запасов нефти. Уход иностранных партнеров автоматически привел к их остановке из-за отсутствия у отечественных компаний технологий и опыта. Возникли затруднения в освоении месторождений баженовской свиты и ачимовских залежей в Западной Сибири, отложены работы по ряду проектов поиска и освоения месторождений на шельфе Черного и Карского морей, а также моря Лаптевых.

Однако говорить о провалах пока нельзя, уверен эксперт АЦ. «Существенная зависимость от зарубежных технологий формировалась в течение многих лет и решить эту проблему за два-три года невозможно. В этих условиях стоит говорить только о направлениях, результаты работы по которым ожидаются только в средне- и долгосрочной перспективе», — отметил он.

«Существенная зависимость от зарубежных технологий формировалась в течение многих лет и решить эту проблему за два-три года невозможно. В этих условиях стоит говорить только о направлениях, результаты работы по которым ожидаются только в средне- и долгосрочной перспективе», — отметил он.

Среди таких направлений можно выделить технологии производства СПГ (доля импорта в потреблении в 2014 году в зависимости от типа оборудования составила 50-100 %), а также программные средства для геологоразведки, бурения, добычи и переработки углеводородов (95-100 %). Достаточно проблемным направлением является и производство газовых турбин большой мощности.

Еще одной трудностью стали ограниченные возможности государства по выделению дополнительных финансовых ресурсов на поддержку экономики, а также ограниченный доступ компаний к долгосрочному финансированию. Кроме того, наблюдается некоторая асимметрия информации, которая препятствует эффективному взаимодействию между участниками соответствующих отраслей ТЭК, научным сообществом и промышленными предприятиями, что может приводить к дублированию их усилий и расходов.

Иногда проблемы возникают там, где их, казалось бы, не должно быть по умолчанию. Так, Группа компаний «Специальные системы и технологии» занимает второе место в рейтинге мировых производителей нагревательных кабелей. Ее продукты и решения экспортируются в 47 стран мира. В России системы электрообогрева от «ССТ» установлены на многих масштабных нефтегазовых объектах, включая Ямал СПГ, магистральные нефтепроводы ВСТО и Куюмба — Тайшет, Ямбургское, Харьягинское, Бованенковское, Заполярное, Пякяхинское месторождения, морские месторождения им. Ю. Корчагина и В. Филановского и др. Сейчас у ГК «ССТ» есть все необходимое, чтобы на 100 % обеспечить российские предприятия высококлассными системами электрообогрева.

«Но, несмотря на принятый в стране курс импортозамещения, мы часто наблюдаем, как иностранные проектные институты закладывают продукцию американских производителей на этапе проектирования. После такой «рекомендации» заказчик из российского ТЭК зачастую не имеет права выбора поставщика — он соглашается. И это одна из причин, сдерживающая рост темпов импортозамещения системами электрообогрева российского производства», — рассказал «РГ» гендиректор ГК «ССТ» Михаил Струпинский.

По словам директора департамента технологических партнерств и импортозамещения «Газпром нефти» Сергея Архипова, в нефтегазовой отрасли РФ сложился целый ряд фундаментальных вызовов, которые включают в себя, прежде всего, недостаточный уровень коммерциализации российских разработок, множество из которых уходят за рубеж. Поэтому отрасль нуждается в том, чтобы включить в программы вузов курс подготовки профильных специалистов по коммерциализации технологий. Кроме того, остро стоит задача стандартизации в рамках совместной разработки месторождений крупными добывающими компаниями.

Как свидетельствуют данные опроса, который Аналитический центр при правительстве РФ провел пару лет назад, наличие значительного потенциала импортозамещения в своей отрасли отметили 68 % опрошенных компаний, представляющих все ключевые сегменты рынка оборудования для ТЭК: нефтегазовое машиностроение, кабельную и электротехническую промышленность, энергетическое машиностроение и нефтегазохимию. При этом было отмечено желание фирм производить конкурентоспособную продукцию прежде всего на внутренний рынок, размеры которого могут позволить им выйти на промышленные масштабы производства. В энергетическом машиностроении этому может поспособствовать масштабная программа Минэнерго России по модернизации электроэнергетики до 2030 года, в том числе за счет возможного включения требований по локализации в условия отбора проектов.

Очевидно, что ключевую роль в создании новых технологий играет отечественная наука. Простое копирование импортного оборудования и технологий или их локализация, по мнению экспертов, не решит проблему технологического отставания России. Необходимо развивать условия для разработки собственных передовых технологий. Однако следует понимать, что результаты НИОКР сами по себе не помогут избавиться от импортной зависимости без их коммерциализации. «Необходима отлаженная система доведения новых технологий от стадии разработки до их отработки в полевых условиях и последующего масштабирования коммерчески эффективных технологических решений отечественными компаниями», — считает О. Колобов. Наличие высоких издержек реализации пилотных проектов, особенно в нефтегазовой отрасли, требует предоставления финансовых стимулов (налоговые льготы и вычеты, прямое государственное финансирование) как для научно-исследовательских организаций, занимающихся разработкой технологий, так и для компаний, применяющих их на практике. Кроме того, необходимо продолжать работу по формированию системы технологических полигонов для опытно-промышленной отработки технологий, их сертификации и стандартизации.

Юлия Квитко, Российская газета — Спецвыпуск № 7593 (130).

Определены основные проблемы импортозамещения в судостроительстве — Российская газета

Разработка концептуальных проектов судов и морской техники для освоения месторождений нефти и газа на российском шельфе, новые проекты рыбопромыслового флота зависят прежде всего от перспектив развития отечественного судового машиностроения и приборостроения. В условиях санкций это сделать не просто, считают эксперты, но при этом предлагают ряд мер для снижения их негативного воздействия.

Одним из главных направлений работы отечественного судостроения станет концентрация на заказах промышленности для освоения шельфовых месторождений. Как сообщил замминистра промышленности и торговли РФ Андрей Дутов, приоритетом развития российского судостроения является импортозамещение, производство высокотехнологичных, наукоемких судов и морской техники. Такой процесс обновления потенциала судостроительных предприятий России невозможен без опережающего развития судового машиностроения, где в настоящее время накопилось достаточно много нерешенных вопросов.

Основная их часть связана прежде всего с отставанием общего уровня технологий и сокращением заказов на строительство коммерческих судов, что уже привело к снижению производства в несколько раз. Согласно экспертным оценкам, представленным на научно-экспертном совете Морской коллегии при правительстве РФ, уровень использования мощностей на предприятиях составляет 25-30 процентов, а активная часть основных производственных фондов в судовом машиностроении имеет износ более 70 процентов. Сегодня мощностей предприятий-производителей и состояния основных средств производства не всегда достаточно для производства высокотехнологичного судового комплектующего оборудования. В результате удельная трудоемкость производства в подотрасли в 3-5 раз выше, чем за рубежом, а продолжительность процесса производства в 2-2,5 раза больше.

Причина низкой конкурентноспособности, по мнению президента Объединенной судостроительной корпорации (ОСК) Алексея Рахманова, во многом заключается в отсутствии долгосрочного планирования. «С каждым заказом мы должны ускоряться и в целом наращивать конкурентоспособность. И мы готовы давать нашим заказчикам хорошие предложения по ценам в том случае, если сможем договориться о более-менее понятной серии. Мы не говорим о сотнях или тысячах единиц в рамках серийной поставки, но, по крайней мере, речь идет о понимании подходов, в которых этот заказ нужно структурировать. Тогда мы тоже были бы конкурентоспособны», — подчеркнул он.

Кроме того, на развитие судового машиностроения и приборостроения негативно влияет низкий уровень стандартизации. Сегодня номенклатура стандартов в области судостроения составляет порядка 2 тысяч документов, в числе которых и документы, стандартизующие судовое машиностроение, но при этом многие из них безнадежно устарели.

Западные санкции не затронули возможности создания и серийного изготовления морской приборной техники

В то же время в области судового машиностроения и приборостроения пробуксовывает и программа импортозамещения. Здесь отрицательным фактором является то, что сейчас без должного обоснования в документах, определяющих облик судна, строительство которого будет финансироваться государством, предусматривается использование конкретного оборудования с точным указанием марки и фирмы производителя, как правило, иностранного. Таким образом, исключается участие отечественных предприятий в подготовке строительства. Важной проблемой импортозамещения является так же трансферт технологий для создания и серийного выпуска определенного рода комплектующего судового оборудования и конструкционных материалов, таких, как газотурбинные установки, КИП и электронные модули, дизель-генераторы, подруливающие устройства, винто-рулевые колонки, отдельные виды резин и РТИ. Для освоения некоторых видов оборудования и материалов и внедрения их в производство необходимо проведение дополнительных опытно-конструкторских работ, для которых требуется финансирование, в том числе из федерального бюджета. И хотя в рамках ФЦП «Развитие гражданской морской техники» одновременно финансируются разработки новых типов судов и новых типов объектов судового машиностроения, однако в предлагаемых концептуальных проектах не предусматривается использование изделий отечественного машиностроения и приборостроения, разработка которых была успешно завершена, в том числе в рамках этой же программы.

Это стало возможным и потому, что санкции не затронули возможности создания и серийного изготовления морской приборной техники, однако удорожание электронно-компонентной базы (ЭКБ) за счет изменения курсов валют повлекло удорожание систем и комплексов автоматизации. На состояние приборостроения сдерживающее влияние оказывает и то, что процесс создания российской ЭКБ не учитывает интересы приборостроительной подотрасли судостроительной промышленности. Кроме того, в приборостроительной подотрасли отсутствуют стимулирующие факторы для создания базовых комплектов узлов. Они смогли бы перекрывать сходные системные функции для различных приборостроительных концернов судостроительной отрасли для ее унификации.

Системным интегратором управленческой, научной и производственной базы в развитии судового машиностроения на современном этапе, полагают специалисты, станет создание крупной научно-производственной интегрированной структуры судового машиностроения. Создание такого кластера планируется в Дальневосточном регионе. Так, к 2017 г. на базе владивостокского предприятия «Изумруд» может быть запущен пилотный проект производства подводной робототехники. Его планировалось создать в текущем году, но санкции отодвинули эти сроки. Как уточнил генеральный конструктор концерна «Моринформсистема-Агат» Георгий Анцев, лидером в этом проекте выступает регион, который заинтересован в объединении приборостроителей и судостроителей. По данным этого концерна, если в 2011 году участвовать в комплексном проекте освоения океана выразили готовность десять предприятий, то в конце 2014 года количество желающих перевалило за сотню.

Очевидно, что оптимизация научно-исследовательских, опытно-конструкторских и производственных мощностей в рамках единой структуры будет напрямую способствовать созданию и внедрению на строящихся и проектируемых кораблях новых образцов конкурентоспособного унифицированного инновационного оборудования.

Одно только импортозамещение не может исправить экономику России

Иллюстрация: Луо Сюань / GT

Импортозамещение всегда было важно для России, поскольку она стремится к реиндустриализации, но постепенно стало ключевой национальной политикой в ответ на экономический и геополитический кризис.

Во-первых, финансовый кризис привел к обвалу цен на энергоносители и большой девальвации рубля. Эта комбинация привела к резкому росту импортных цен, поэтому потребители переключились на более доступные отечественные товары.Во-вторых, после украинского кризиса Россия установила жесткие барьеры против западного импорта в ответ на западные санкции в отношении России. Это создало пространство для отечественной продукции на российском рынке.

Правительство России создало Комиссию по импортозамещению в августе 2015 года, подчеркнув ее важность для Кремля. Политика уже дала существенные результаты.