Сравнить депозит: Поиск вкладов, ставка на сегодня 12.05.2021 — 7% подобрать выгодный банковский вклад, выбрать банк для депозита

Содержание

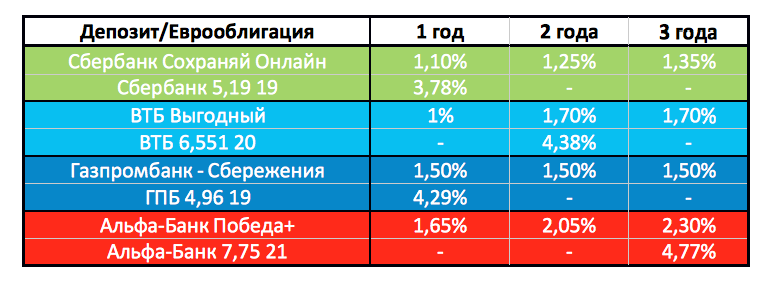

5 банков с самыми высокими ставками по вкладам. Обзор :: Новости :: РБК Инвестиции

Из-за ситуации с коронавирусом и низкой ставки ЦБ вклады в банках стали непривлекательными. Однако они все еще могут помочь хотя бы частично сохранить деньги от инфляции. Рассказываем, у каких банков самые высокие ставки

Фото: Абрамов Денис / ТАСС

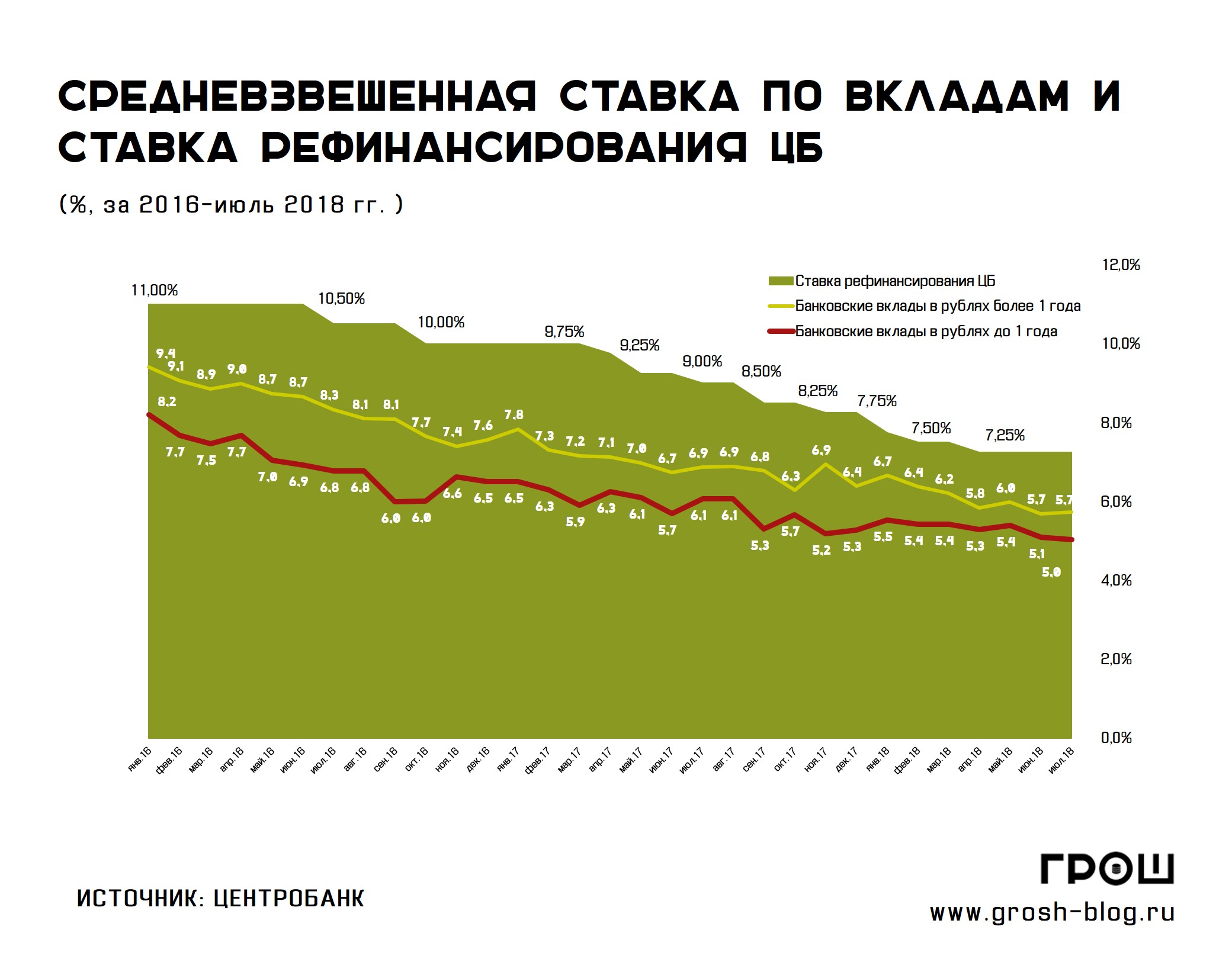

В конце июля Центральный банк понизил ключевую ставку до исторического минимума — 4,25%. В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В пятницу, 18 сентября, состоится заседание Банка России по ключевой ставке. Во «Фридом Финансе», «Финаме» и «Альфа-Капитале» считают, что она останется прежней. Финансовый консультант Игорь Файнман также отметил, что ЦБ не планирует снижать ставку, но в будущем регулятор может ее повысить.

«Если мы внимательно послушаем Эльвиру Сахипзадовну Набиуллину (глава ЦБ. — Прим. РБК), она уже несколько раз намекала на то, что дальше ставку снижать не будут, а есть вероятность, что она пойдет вверх, потому что они хотят провести так называемое ужесточение кредитно-денежной политики. И тогда депозиты пойдут вверх, ну и, соответственно, они опять станут интересны для накоплений и для увеличения капитала», — сказал Игорь Файнман «РБК Инвестициям».

Однако если вы хотите положить средства на вклад уже сейчас, то тоже можно найти выгодные варианты. При этом стоит учитывать условия банков, при которых можно открыть вклады с более высокой ставкой. Часто проценты зависят от страховых договоров и других условий.

Председатель Центрального банка России Эльвира Набиуллина

(Фото: Станислав Красильников / ТАСС)

Зачем может пригодиться вклад и что стоит знать

По словам Файнмана, сейчас единственное, для чего можно использовать депозит в банке, — это сохранение капитала. Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

«Мы с вами понимаем, что накопить деньги у нас не получится. Мы можем их сохранить на том уровне, на котором у них есть покупательная способность», — сказал он.

Файнман посоветовал направлять на банковский вклад суммы не больше ₽1,35 млн. Это связано со страховой системой в России. Если банк обанкротится, а у вас на счету было ₽1,4 млн, то вам вернут эту сумму, но накопленные проценты — сгорят. Она будет максимумом, который вы сможете получить. Если же положить меньше, то вы сможете вернуть себе и проценты. Таким образом, если у вас больше средств, то стоит открыть несколько депозитов в разных банках, чтобы обезопасить свой капитал.

Кроме того, стоит помнить о новом налоге на вклады, который начнет действовать с 1 января 2021 года. С процентных доходов по депозитам, на которых находится больше ₽1 млн, нужно будет платить 13% государству.

Как не стоит хранить накопления: эти 6 тактик вынудят вас потерять деньги

Мы сравнили ставки по вкладам с помощью порталов «Банки. ру» и «Сравни.ру» и выбрали самые выгодные. Рассмотрим варианты на ₽100 тыс. и на ₽1 млн сроком на один год.

ру» и «Сравни.ру» и выбрали самые выгодные. Рассмотрим варианты на ₽100 тыс. и на ₽1 млн сроком на один год.

Банк «Восточный»

На вклад «Золотой сезон» в банке «Восточный» можно положить от ₽30 тыс. Процентная ставка будет от 5,2% до 5,7%, что позволит покрыть инфляцию этого года. С учетом бонусов она может достичь 7,2%. Бонусная программа будет действовать при условии, что вкладчик получает зарплату или пенсию в этом банке или приобрел дополнительные услуги, а также инвестиционные продукты.

Проценты вам начислят и выплатят в конце срока хранения вклада. С депозита можно снять все деньги досрочно, но в этом случае проценты выплатят по ставке до востребования, что составляет 0,01%, и согласно количеству дней, в течение которых деньги лежали на счете. Его также нельзя пополнять.

Допустим, мы положили на депозит ₽100 тыс. на один год, тогда процентный доход может составить около ₽5,2 тыс. Однако этот срок вклада — максимальный. Если сумма вклада будет ₽1 млн, то доход превысит ₽54 тыс.

Фото: Syda Productions / Shutterstock

Банк «Таврический»

Максимальная ставка по вкладу «Уверенный выбор» составляет 7,5%. Если депозит был открыт на год и на него положили ₽100 тыс., ставка будет около 7,4%. Таким образом, процентный доход может составить примерно ₽7,4 тыс. Если на депозите будет храниться ₽1 млн, то эта сумма возрастет до ₽74 тыс.

Положить дополнительные средства на вклад не получится. Кроме того, с него нельзя снять деньги досрочно без потерь, так как процентный доход в этом случае будет рассчитываться по ставке до востребования — также 0,01%.

При открытия такого вклада нужно оформлять инвестиционное или накопительное страхование жизни либо заключать форвардный контракт с компанией БКС, который будет действовать в течение семи лет. Его начальная цена не менее ₽100 тыс.

Форвардный контракт — это договор, согласно которому продавец должен передать покупателю товар или выполнить денежное обязательство в определенное время, а покупатель должен его оплатить. Он чем-то похож на

фьючерс

. В таком договоре прописывают стоимость товара, объем поставки и ее сроки.

Абсолют Банк

Вклад «Абсолютное решение» можно открыть с суммой от ₽30 тыс. Если на него положить ₽100 тыс. на год, то потенциально вкладчик получит чуть более ₽6,9 тыс. по ставке 6,9%. Если ₽1 млн — то ₽69,3 тыс. На размер ставки влияет способ открытия вклада. Она может повысится на 0,15%, если завести депозит онлайн через интернет-банк. Максимальная ставка может достичь 7,4%.

Вклад также нельзя пополнять, а в случае досрочного закрытия депозита вам выплатят доход по ставке до востребования. Если же не расторгать договор, то все проценты поступят вам в конце срока вклада. Средства можно получить в кассе, на счет или карту. Для открытия депозита нужно заключить договор инвестиционного или накопительного страхования жизни.

Если же не расторгать договор, то все проценты поступят вам в конце срока вклада. Средства можно получить в кассе, на счет или карту. Для открытия депозита нужно заключить договор инвестиционного или накопительного страхования жизни.

Отделение банка «Ак Барс» в Казани

(Фото: Егор Алеев / ТАСС)

Банк «Ак Барс»

Во вкладе «Уверенное будущее» максимальная ставка составляет 6,3%. Для того чтобы ее получить, также нужно заключить договор страхования. Если соблюсти это условие и положить на депозит ₽100 тыс. на год, то доход может быть ₽6,3 тыс., а если ₽1 млн — то ₽63,8 тыс.

на год, то доход может быть ₽6,3 тыс., а если ₽1 млн — то ₽63,8 тыс.

Минимальная сумма вклада — ₽50 тыс., а максимальная не ограничена. Проценты выплачиваются в конце срока депозита. Этот вклад можно открыть только при заключении договора накопительного страхования на сумму ежегодного спроса, который составляет не менее 10% депозита и не менее ₽50 тыс.

Если расторгнуть договор страхования, то ставка понизится до 4,3%. Депозит нельзя пополнять, а если его закрыть досрочно, то доход рассчитают по ставке вклада до востребования, который в банке составляет 0,1%.

Во что инвестировать деньги, снятые с депозита в банке: 5 советов

Банк «РЕСО кредит»

На вклад «Двойной доход» можно положить от ₽50 тыс. на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

Если открыть вклад, а через две недели расторгнуть договор страхования, то ставка уменьшится до 5,45%. В случае если вкладчик решит досрочно забрать деньги, то проценты начислят по ставке до востребования, которая составляет 0,01%.

Таким образом, если вы положите на вклад ₽100 тыс. и будете соблюдать все условия, то процентный доход может превысить ₽6,4 тыс., а если ₽1 млн — то ₽64,8 тыс.

В сервисе «РБК

Инвестиции

» можно купить или продать акции,

облигации

или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье.

Подробнее

Вклады для физических лиц – высокие проценты по кладам в Почта Банке

Сравнить вклады

Вклад | Умный доход Преимущества Повышенная ставка при оформлении ИСЖ Минимальная сумма вклада 50 000 ₽ Максимальная процентная ставка 6,5% Пополнение/расходные операции — Выплата процентов В конце срока | Капитальный Срок 181, 367, 546 дней Преимущества Гибкий выбор срока Минимальная сумма вклада 50 000 ₽ Максимальная процентная ставка 4,25% Пополнение/расходные операции Пополнение Выплата процентов В конце срока на счет вклада | Доходный Преимущества Ежемесячная выплата процентов Минимальная сумма вклада 100 000 ₽ Максимальная процентная ставка 3,95% Пополнение/расходные операции Пополнение Выплата процентов Ежемесячно на сберегательный счет | Накопительный Преимущества Пополняемый, снятие без потери выплаченных процентов Минимальная сумма вклада 5 000 ₽ Максимальная процентная ставка 3,85% Пополнение/расходные операции Пополнение Выплата процентов Капитализация во вклад каждые 92 дня |

|---|---|---|---|---|

| Срок | 181 день | 181, 367, 546 дней | 367 дней | 367 дней |

| Преимущества | Повышенная ставка при оформлении ИСЖ | Гибкий выбор срока | Ежемесячная выплата процентов | Пополняемый, снятие без потери выплаченных процентов |

| Минимальная сумма вклада | 50 000 ₽ | 50 000 ₽ | 100 000 ₽ | 5 000 ₽ |

| Максимальная процентная ставка | 6,5% | 4,4% | 3,95% | 3,85% |

| Пополнение/расходные операции | — | Пополнение в течение первых 10 дней.  Без расходных операций Без расходных операций | Пополнение в течение первых 10 дней. Без расходных операций | Пополнение в течение всего срока вклада. Без расходных операций |

| Выплата процентов | В конце срока | В конце срока на счет вклада | Ежемесячно на сберегательный счет | Капитализация во вклад каждые 92 дня |

Условия вклада

Архив тарифов

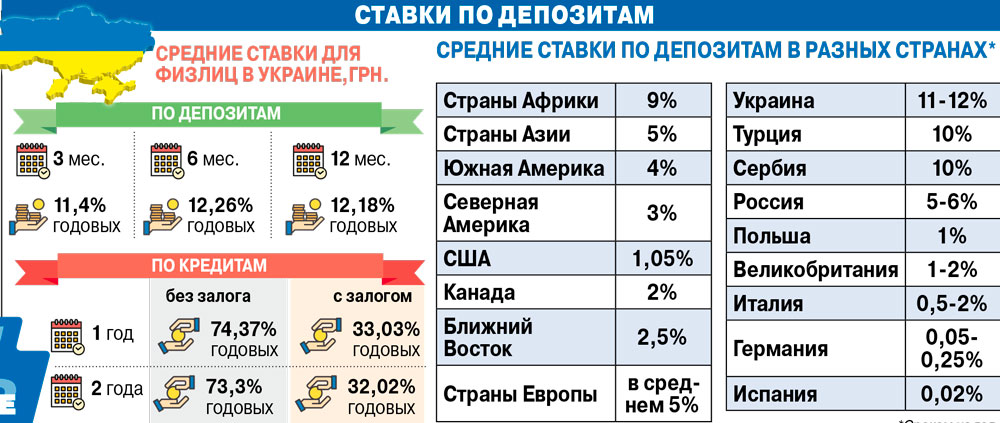

Средние ставки по депозитам для физических лиц в Украине 2021

последнее обновление: 12.05.2021 11:24

Сравнить депозиты для физических лиц

| Дата | Национальная валюта | Иностранная валюта | ||||

|---|---|---|---|---|---|---|

| всего | краткосрочныекрат. | долгосрочныедолг. | всего | краткосрочныекрат. | долгосрочныедолг. | |

| 15.03.2021 Пн | 8,13 | 7,91 | 9,25 | 0,98 | 0,78 | 2,06 |

| 16.03.2021 Вт | 7,84 | 7,78 | 8,27 | 1,00 | 0,76 | 2,38 |

| 17.03.2021 Ср | 7,71 | 7,55 | 8,98 | 0,78 | 0,61 | 1,81 |

| 18.03.2021 Чт | 7,86 | 7,73 | 9,07 | 0,84 | 0,69 | 1,75 |

19. 03.2021 Пт 03.2021 Пт | 7,69 | 7,47 | 8,92 | 1,01 | 0,76 | 1,76 |

| 22.03.2021 Пн | 7,92 | 7,75 | 9,31 | 0,73 | 0,62 | 1,26 |

| 23.03.2021 Вт | 8,24 | 8,16 | 9,08 | 0,96 | 0,62 | 2,87 |

| 24.03.2021 Ср | 7,69 | 7,53 | 9,21 | 0,82 | 0,49 | 1,57 |

| 25.03.2021 Чт | 7,79 | 7,65 | 9,13 | 0,70 | 0,58 | 2,10 |

26. 03.2021 Пт 03.2021 Пт | 7,69 | 7,55 | 8,57 | 0,84 | 0,64 | 1,97 |

| 29.03.2021 Пн | 7,76 | 7,59 | 8,87 | 0,93 | 0,74 | 2,10 |

| 30.03.2021 Вт | 7,56 | 7,40 | 9,14 | 0,76 | 0,63 | 2,17 |

| 31.03.2021 Ср | 7,66 | 7,56 | 8,85 | 0,95 | 0,76 | 1,72 |

| 01.04.2021 Чт | 8,14 | 7,99 | 9,51 | 1,04 | 0,68 | 2,13 |

02. 04.2021 Пт 04.2021 Пт | 7,77 | 7,58 | 9,02 | 1,94 | 1,49 | 3,27 |

| 05.04.2021 Пн | 7,91 | 7,72 | 9,10 | 1,11 | 0,66 | 2,03 |

| 06.04.2021 Вт | 7,80 | 7,60 | 9,25 | 1,03 | 0,66 | 1,84 |

| 07.04.2021 Ср | 7,82 | 7,72 | 9,05 | 0,77 | 0,61 | 2,01 |

| 08.04.2021 Чт | 7,78 | 7,63 | 8,94 | 0,82 | 0,55 | 1,76 |

09. 04.2021 Пт 04.2021 Пт | 7,81 | 7,66 | 8,95 | 0,79 | 0,54 | 2,03 |

| 12.04.2021 Пн | 7,72 | 7,51 | 9,37 | 0,70 | 0,58 | 1,80 |

| 13.04.2021 Вт | 7,66 | 7,52 | 9,07 | 0,91 | 0,58 | 1,59 |

| 14.04.2021 Ср | 7,45 | 7,39 | 8,32 | 0,92 | 0,56 | 1,95 |

| 15.04.2021 Чт | 7,73 | 7,64 | 8,69 | 0,92 | 0,76 | 1,62 |

16. 04.2021 Пт 04.2021 Пт | 7,75 | 7,61 | 8,97 | 0,73 | 0,51 | 2,06 |

| 19.04.2021 Пн | 7,67 | 7,58 | 8,68 | 0,79 | 0,59 | 1,93 |

| 20.04.2021 Вт | 7,62 | 7,47 | 8,35 | 0,64 | 0,58 | 1,57 |

| 21.04.2021 Ср | 7,73 | 7,61 | 9,13 | 0,57 | 0,42 | 1,08 |

| 22.04.2021 Чт | 7,64 | 7,52 | 8,45 | 1,05 | 0,58 | 2,33 |

23. 04.2021 Пт 04.2021 Пт | 7,72 | 7,36 | 9,29 | 0,85 | 0,62 | 1,48 |

| 26.04.2021 Пн | 7,73 | 7,55 | 8,93 | 0,83 | 0,70 | 1,66 |

| 27.04.2021 Вт | 7,73 | 7,54 | 9,36 | 1,38 | 1,07 | 1,79 |

| 28.04.2021 Ср | 7,41 | 7,25 | 9,05 | 0,81 | 0,62 | 1,68 |

| 29.04.2021 Чт | 7,57 | 7,41 | 8,94 | 0,70 | 0,56 | 0,99 |

30. 04.2021 Пт 04.2021 Пт | 7,67 | 7,56 | 8,57 | 0,84 | 0,68 | 1,88 |

| 05.05.2021 Ср | 7,74 | 7,61 | 8,83 | 0,82 | 0,72 | 1,82 |

| 06.05.2021 Чт | 7,77 | 7,54 | 9,21 | 0,75 | 0,55 | 1,96 |

| 07.05.2021 Пт | 7,94 | 7,82 | 8,68 | 1,10 | 1,08 | 1,25 |

Средние ставки по депозитам для физических лиц в Украине в национальной валюте:

Средние ставки по депозитам для физических лиц в Украине в иностранной валюте:

Корпоративным клиентам — Депозиты

Депозит «Классический»

Депозит без возможности досрочного отзыва и пополнения.

от 7 до 1096 дней

в зависимости от суммы и срока депозита

Рубли / доллары США

Узнать больше

Депозит «Классический Онлайн»

Депозит без возможности досрочного отзыва и пополнения. Размещение денежных средств с использованием систем дистанционного обслуживания корпоративных клиентов Сбербанка. Ставка по депозиту выше, чем при открытии аналогичного депозита в отделении.

от 7 до 1096 дней

в зависимости от суммы и срока депозита

Рубли / доллары США

Узнать больше

Депозит «Пополняемый»

Депозит с возможностью пополнения суммы без возможности досрочного отзыва.

от 31 до 366 дней

в зависимости от суммы и срока депозита

Рубли / доллары США

Узнать больше

Депозит «Пополняемый Онлайн»

Депозит с возможностью пополнения суммы без возможности досрочного отзыва. Размещение денежных средств с использованием систем дистанционного обслуживания корпоративных клиентов Сбербанка. Ставка по депозиту выше, чем при открытии аналогичного депозита в отделении.

от 31 до 366 дней

в зависимости от суммы и срока депозита

Рубли / доллары США

Узнать больше

Депозит «Отзываемый»

Депозит с возможностью досрочного отзыва, без возможности пополнения суммы.

от 31 до 366 дней

в зависимости от суммы и срока депозита

Рубли / доллары США

Узнать больше

Депозит «Отзываемый Онлайн»

Депозит с возможностью досрочного отзыва, без возможности пополнения суммы. Размещение денежных средств с использованием систем дистанционного обслуживания корпоративных клиентов Сбербанка. Ставка по депозиту выше, чем при открытии аналогичного депозита в отделении.

от 31 до 366 дней

в зависимости от суммы и срока депозита

Рубли / доллары США

Узнать больше

Депозиты на иных условиях

Депозиты на договорных условиях.

от 1 до 1096 дней

на договорной основе

Рубли / иностранная валюта

Узнать больше

Выгодный вклад для физлиц | Откройте депозит в АТБ

Валюта

РублиДолларыЮань

Лучшая ставка

Показать все

Мы можем проконсультировать Вас

и выбрать наиболее выгодный вклад

под ваши условия.

Ваша заявка принята. В ближайшее время с Вами

свяжется менеджер.

Вклад в нашем банке: дополнительная информация

Азиатско-Тихоокеанский банк предлагает вклады для физических лиц. Открыть депозит в АТБ можно

с различными целями и на разные сроки: выгодный вклад на три месяца (92 дня), на полгода (182 дня),

на год и т.д. в зависимости от пожеланий клиента. При этом минимальный срок депозита – 92 дня, максимальный – три года.

Существуют как срочные, так и бессрочные программы (до востребования).

От продукта к продукту различаются процентные ставки по вкладам в банках, причем, как правило,

чем длительнее срок размещения депозита, тем ставка выше. Поскольку мы принимаем рублевые и

Поскольку мы принимаем рублевые и

валютные вклады – в долларах США и юанях, – ставка корректируется также в зависимости от валюты,

в которой клиент решил открыть счет. Сориентироваться в предложениях, их параметрах и подобрать

наиболее выгодный вклад перед тем, как открыть счет Вы можете с помощью калькулятора, размещенного

на данной странице.

Вклады в белорусских рублях в Минске

Вклады (депозиты) в белорусских рублях

Каждый должен понимать – деньги не должны лежать без дела. Если у вас есть какие-то сбережения – их нужно заставить приносить доход. Наиболее простым и в то же время очень эффективным инструментом являются банковские вклады или, как их еще называют, депозиты.

Что нужно знать про вклады в РБ перед тем, как приступить к выбору продукта? Вклады в белорусских рублях отличаются высокими ставками – они устанавливаются такими для того, чтобы защитить ваши сбережения от инфляции. Вклады в иностранной валюте не принесут большого дохода, но порадуют стабильностью. Таким образом, процентные ставки по вкладам в рублях могут принести хороший доход, если подойти к делу с умом. А вклады в валюте защитят от любой девальвации.

Вклады в иностранной валюте не принесут большого дохода, но порадуют стабильностью. Таким образом, процентные ставки по вкладам в рублях могут принести хороший доход, если подойти к делу с умом. А вклады в валюте защитят от любой девальвации.

Эксперты рекомендуют не хранить все яйца в одной корзине, поэтому если вы – счастливый обладатель внушительных сбережений, диверсифицируйте свои риски и выбирайте разные инструменты и разные банковские вклады.

Специально для вас мы разработали уникальный калькулятор вкладов, с помощью которого можно легко сравнить депозиты в банках и выбрать самые выгодные вклады белорусских в рублях или лучшие депозиты в валюте, которые идеально подходят именно вам. В нашей базе есть все депозиты в белорусских рублях, которые предлагают белорусские банки.

С помощью специального фильтра можно рассмотреть только вклады в банках Минска или любого другого города.

Наш калькулятор – своеобразный калькулятор банков, потому что мы не обошли вниманием ни один продукт и в базе представлены лучшие вклады в рублях всех белорусских банков.

Программа подберет для вас лучшие вклады в Беларуси исходя из заданных вами условий. Вам следует указать предполагаемую сумму вклада, валюту, в которой вы намерены сберегать и срок, на который вы готовы расстаться со своими кровными – и вуаля! лучшие вклады в белорусских банках у вас перед глазами как на блюдечке.

Кроме того, в статьях на нашем сайте мы часто поднимаем тему банковских вкладов. Если вы будете следить за материалами – вы всегда будете в курсе последних тенденций и прогнозов экспертов. Это поможет вам в принятии решения о банковском депозите.

Мы поддерживаем нашу базу в актуальном состоянии и прилежно обновляем информацию о ставках еженедельно. Однако нужно понимать, что уследить за изменением ставок в режиме реального времени невозможно, поэтому мы советуем вам перед тем, как отправиться в банк, уточнять информацию о понравившемся вам продукте в колл-центре банка.

какой выбрать банк, чтобы положить деньги на депозит

Депозит – это ценности и активы, размещенные в специализированной финансовой организации, как правило в банках.

Как правило, возникает вопрос отличия депозита от вклада. Дело в том, что в английском языке слова «вклад» нет вообще, и если клиент вносит что-либо, например, в банк, то это будет называться депозитом. У нас же, вкладом принято называть только денежные средства, размещаемые в банке. А депозитом может быть что угодно, передаваемое на хранение, причем не только в банк. Так, перевод денежных средств таможне в обеспечение обязательств или куда-то еще — также относится к депозиту.

Таким образом, на депозит можно разместить драгоценные металлы, ценные бумаги, любые другие активы. Специализированное хранилище ценных бумаг так и называется – депозитарий.

Вклад в банк тоже является одним из видов депозита. Таким образом, понятие «депозит» шире, чем термин «вклад».

Основные виды депозитов в банках

Срочный непополняемый депозит

Вклад, привлекаемый на установленный в соответствии с Депозитной сделкой (Договором) срок, с обязательством банка вернуть сумму вклада в день истечения срока вклада.

За право досрочного возврата вклада банк применяет дисконт к ставке привлечения. Возврат суммы вклада до истечения срока осуществляется с выплатой процентов, рассчитываемых по 1/2 ставки «До востребования» для физических лиц, действующей на момент возврата вклада.

Пополняемый депозит

Помимо первоначальной суммы вклада клиент вправе осуществлять дополнительные взносы во вклад в соответствии с условиями Депозитной сделки (Договора). Первоначальный вклад, минимальный размер дополнительного взноса, максимальная сумма вклада с учетом первоначального и дополнительных взносов, срок, валюта вклада, процентная ставка, предельный срок внесения дополнительных взносов устанавливаются в Договоре банковского вклада.

Процентная ставка остается неизменной в течение срока и распространяется на дополнительные взносы.

Пополняемый депозит удобен клиентам, планирующим увеличить сумму вклада посредством внесения дополнительных взносов; по мере сокращения срока депозита клиент имеет возможность пополнять его за счет «коротких» ресурсов, при этом получая проценты по ставке «длинного» срока.

Депозит с возможностью частичного или полного возврата

Вкладчик в течение срока действия Договора может осуществлять возврат части либо всей суммы депозита. Первоначальная сумма вклада, минимальный размер досрочно возвращаемой части вклада, срок, валюта вклада, основная процентная ставка, процентные ставки по досрочно возвращаемым суммам определяются в Договоре.

Депозит с возможностью частичного или полного возврата позволяет получать доход от размещения временно свободных денежных средств, даже в случае если срок их размещения будет изменен. Такой депозит позволяет клиентам застраховаться от непрогнозируемого ухудшения платежного потока.

Пополняемый депозит с правом частичного возврата

При данном виде депозита клиенту предоставляется возможность вносить дополнительные взносы и осуществлять возврат части вклада до установленной величины минимального остатка на депозитном счете. Первоначальная сумма вклада, минимальный размер частичного возврата и дополнительного взноса во вклад, минимальный остаток на депозитном счете, максимальная сумма вклада, срок, валюта вклада, процентная ставка, предельный срок для довнесения средств устанавливаются в Договоре.

Пополняемый депозит с правом частичного возврата позволяет клиенту оперативно управлять собственной ликвидностью.

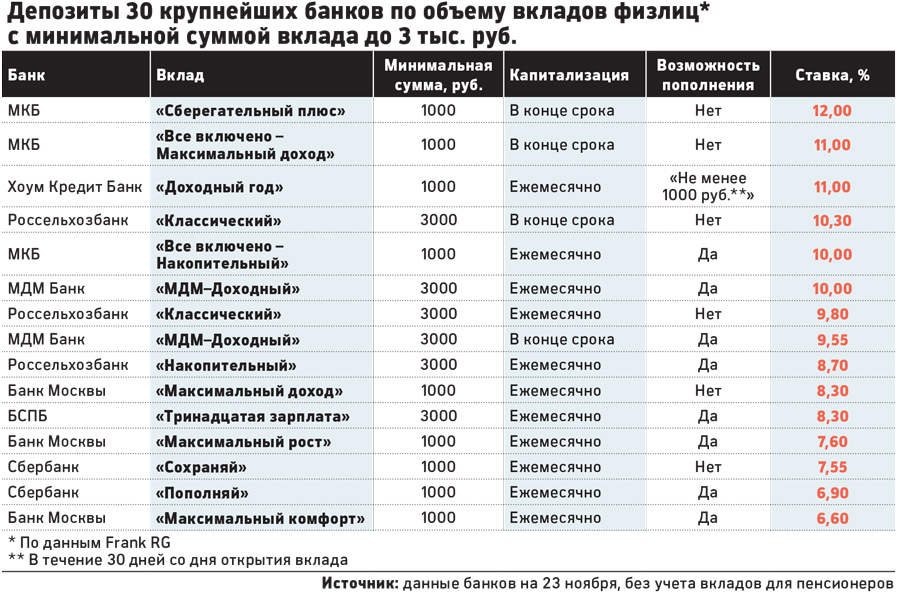

Рейтинг депозитов в банках Украины в 2021 году: лучшие банковские депозиты в Украине

Ставки по гривневым депозитам на сумму 200 000 UAH в основных украинских банках

|

№

|

Банк

|

Депозитная программа

|

Процентная ставка

|

|

1

|

Альфа-Банк

|

Прибыльный

|

10%

|

|

2

|

ТАСКОМБАНК

|

Акционный

|

10%

|

|

3

|

Universal Bank

|

Срочный

|

10%

|

|

4

|

ПУМБ

|

Доходный, Накопительный

|

9%

|

|

5

|

Укргазбанк

|

Срочный

|

9%

|

|

6

|

Ощадбанк

|

Мой депозит

|

8,25%

|

|

7

|

ПриватБанк

|

Стандарт

|

8%

|

|

8

|

Райффайзен Банк Аваль

|

Классический Срочный

|

6,75%

|

|

9

|

ОТП Банк

|

Срочный

|

6,25%

|

|

10

|

UKRSIBBANK

|

Гарантированный капитал

|

4,7%

|

Средние ставки по долларовым депозитам в основных украинских банках

|

№

|

Банк

|

Депозитная программа

|

Процентная ставка

|

|

1

|

ТАСКОМБАНК

|

Стабильный

|

2,1%

|

|

2

|

Укрэксимбанк

|

Классический срочный

|

1,8%

|

|

3

|

Укргазбанк

|

Срочный

|

1,75%

|

|

4

|

Ощадбанк

|

Мой депозит

|

1,7%

|

|

5

|

ПриватБанк

|

Стандарт

|

1%

|

|

6

|

Universal Bank

|

Срочный

|

1%

|

|

7

|

ПУМБ

|

Доходный,

|

0,5%

|

|

8

|

Альфа-Банк

|

Прибыльный

|

0,5%

|

|

9

|

Креди Агриколь Банка

|

Ежемесячный доход

|

0,01%

|

|

10

|

ОТП Банк

|

Срочный

|

0,01%

|

Средние ставки по депозитам в евро в основных украинских банках

|

№

|

Банк

|

Депозитная программа

|

Процентная ставка

|

|

1

|

ТАСКОМБАНК

|

Стабильный

|

1,35%

|

|

3

|

Укргазбанк

|

Драйвовый год

|

1,25%

|

|

2

|

Укрэксимбанк

|

Классический срочный

|

1,2%

|

|

4

|

Ощадбанк

|

Мой депозит

|

0,95%

|

|

6

|

Universal Bank

|

Срочный

|

0,5%

|

|

7

|

ПУМБ

|

Доходный

|

0,5%

|

|

5

|

ПриватБанк

|

Стандарт

|

0,01%

|

|

8

|

Альфа-Банк

|

Прибыльный

|

0,01%

|

|

9

|

Креди Агриколь Банк

|

Ежемесячный доход

|

0,01%

|

|

10

|

ОТП Банк

|

Срочный

|

0,01%

|

Заключение

Депозиты являются одновременно одним из наиболее популярных направлений инвестирования, но в то же время, доходность по депозитам в украинских банках за 2020 год в Украине сущесвтенно снизилась.

Если вы располагаете крупной суммой денежных средств, то следует рассмотреть другие способы инвестирования, среди которых к примеру, инвестиции в готовый бизнес, коммерческую недвижимость, стартапы и др.

лучших сберегательных счетов на май 2021 года

Онлайн-банки, как правило, предлагают более высокие ставки, чем обычные банки. Они могут это сделать, потому что обычно у них меньше накладных расходов. Онлайн-банкам также нужен способ привлечь ваши деньги, поэтому они, как правило, предлагают более высокую доходность, чем банки с филиалами.

Банковские операции в онлайн-банке, который является членом Федеральной корпорации по страхованию вкладов (FDIC), может быть отличным способом заработать более высокую ставку и обеспечить защиту ваших денег. Просто убедитесь, что вы соблюдаете ограничения и правила FDIC.

Лучшие сберегательные счета и ставки на май 2021 года

Вот выборка Bankrate для лучших сберегательных счетов от лучших онлайн-банков:

* Минимальный баланс в размере 25 000 долларов США или ежемесячный депозит в размере 100 долларов США, необходимый для APY.

Примечание. Годовая процентная доходность (APY) приведена по состоянию на 29 апреля 2021 года. Редакционная группа Bankrate регулярно обновляет эту информацию, как правило, раз в две недели. APY могли измениться с момента последнего обновления. Годовая процентная ставка для некоторых продуктов может отличаться в зависимости от региона.

Bankrate. Руководство по выбору правильной нормы сбережений

Почему вы можете доверять Bankrate

Bankrate имеет более чем четырехдесятилетний опыт работы в финансовой публикации, поэтому вы знаете, что получаете информацию, которой можно доверять. Bankrate родился в 1976 году как «Bank Rate Monitor», печатное издательство для банковской отрасли и работает в сети с 1996 года. Сотни ведущих изданий полагаются на Bankrate. Такие агентства, как The Wall Street Journal, USA Today, The New York Times, CNBC и Bloomberg, полагаются на Bankrate как на надежный источник финансовых показателей и информации.

Методология создания лучших сберегательных счетов Bankrate

В Bankrate мы стремимся помочь вам принимать более разумные финансовые решения. Мы следуем строгим правилам, чтобы рекламодатели не влияли на наши редакционные материалы. Наша редакционная группа не получает прямого вознаграждения от рекламодателей, а наш контент тщательно проверяется на предмет достоверности.

Редакционная группа Bankrate регулярно опрашивает около 70 широко доступных финансовых учреждений, включая крупнейшие банки и кредитные союзы, а также ряд популярных онлайн-банков.

Чтобы найти лучшие сберегательные счета, наша редакционная группа анализирует различные факторы, такие как: годовая процентная доходность (APY), требования к минимальному балансу и широкая доступность. Все перечисленные ниже счета застрахованы FDIC в банках или Национальным фондом страхования долей кредитных союзов в кредитных союзах NCUA.

Выбирая для себя лучший сберегательный счет, обращайте внимание на максимальную доходность, учитывая при этом начальные ставки, минимальный остаток и доступность ваших денег и информации о счете.

Выбор банковской ставки: Лучшие сберегательные онлайн-счета в мае 2021 года

Лучшие широко доступные онлайн-сберегательные счета с максимальной высокой доходностью:

1. Лучшая общая ставка: Vio Bank — 0,57% годовых, минимальный баланс 100 долларов для открытия (без банкомата доступ)

Обзор: Vio Bank, основанный в 2018 году, является национальным онлайн-подразделением MidFirst Bank. По данным FDIC, MidFirst Bank был застрахован FDIC с 1934 года и был основан в 1911 году.Vio Bank предлагает как высокодоходный сберегательный счет в Интернете, так и компакт-диски.

Льготы: Сберегательный счет High Yield Online Vio Bank имеет одну из самых высоких доходностей, и все остатки получают эту APY. У него также есть низкие минимальные требования в 100 долларов для открытия счета. На счету отсутствует абонентская плата. Плата за входящие внутренние и международные банковские переводы не взимается. Также нет комиссии за исходящие и входящие внешние переводы. Но стоимость отправки банковского перевода внутри страны составляет 30 долларов.

На что обращать внимание: С вас будет взиматься плата в размере 5 долларов в месяц за выбор получения бумажных выписок по вашему счету. После того, как вы сделаете шесть выводов в течение ежемесячного цикла выписки, с вас будет взиматься комиссия в размере 10 долларов за каждое снятие после этого.

2. Высокая ставка: Comenity Direct — 0,55% годовых, минимум 100 долларов США для открытия счета (без доступа к банкомату)

Обзор: Comenity Direct была создана в 2018 году и запустила свой высокодоходный сберегательный счет в апреле 2019 года.Comenity Direct — это торговая марка Comenity Capital Bank. Comenity Bank наиболее известен своими программами кобрендинговых, частных торговых марок и корпоративных кредитных карт. Comenity Bank и Comenity Capital Bank сотрудничают с более чем 160 розничными торговцами по всему миру по этим кредитным картам.

Льготы: Comenity Direct имеет один из самых высоких доступных APY. У Comenity Direct также есть представители службы поддержки клиентов, доступные по телефону с понедельника по пятницу с 7:00 до 23:00. Центральная. В выходные и праздничные дни телефон работает с 9 часов утра.м. до 17:00 Центральная. Comenity Direct также имеет мобильное приложение Comenity Direct. Это позволяет вам делать депозиты и снимать средства. Приложение, доступное для iOS и Android, также позволяет вам связаться со службой поддержки и проверить свой баланс.

На что обращать внимание: В аккаунте нет банкоматной или дебетовой карты для доступа через банкомат. Но вы можете инициировать бесплатные переводы ACH.

3. Высокая ставка: Ally Bank — 0,50% годовых, минимальный баланс не требуется для APY и бесплатный текущий счет (без доступа к банкомату)

Обзор: Ally Bank начал свою деятельность в 2004 году, его штаб-квартира находится в Сэнди, штат Юта. .В 2009 году GMAC Bank был преобразован в Ally Bank. Согласно его годовому отчету за 2019 год, Ally Bank превысил 1 миллион клиентских счетов Ally Bank в 2012 году и имел около 2 миллионов клиентов.

Льготы: Вы можете вносить чеки удаленно с помощью Ally eCheck Deposit. На сберегательном онлайн-счете также не взимается ежемесячная плата за обслуживание. В Ally Bank также работает круглосуточная служба поддержки клиентов в режиме реального времени.

На что обратить внимание: Как и во многих интернет-банках, вы не сможете вносить наличные на этот счет.Если у вас есть только сберегательный счет в Интернете, вы не сможете получить банкомат или дебетовую карту. Вы можете вносить только 50 000 долларов в день и до 250 000 долларов каждые 30 календарных дней с помощью eCheck Deposit.

4. Высокая ставка: Citibank — 0,50% годовых, минимальный баланс не требуется для APY (доступ к банкоматам)

Обзор: Citibank, подразделение Citigroup, занимающееся розничным банковским обслуживанием, открыл высокодоходный сберегательный счет под названием Citi Accelerate в 2019 году. Платежи по счету намного превышают средние по стране, а также превышают многие нормы сбережений, предлагаемые некоторыми крупнейшими банками страны.Нет требований к минимальному балансу для получения APY и минимума для открытия счета. Но APY доступен только на некоторых рынках.

Льготы: Если вы уже являетесь клиентом Citi или ищете счет в банке, который имеет большое национальное присутствие, этот высокодоходный сберегательный счет, возможно, стоит рассмотреть. APY — одна из самых высоких ставок, которые вы найдете в большом банке, а минимальный баланс в размере 0 долларов, необходимый для получения APY, позволяет любому легко начать экономить.

На что обратить внимание: На счету взимается ежемесячная плата за обслуживание в размере 4 долларов США.50, если вы откроете счет Citi Accelerate Savings в пакете Basic или Access. Если вы выберете один из этих пакетов, от комиссии можно будет отказаться, сохранив среднемесячный баланс не менее 500 долларов.

5. Высокая ставка: Marcus by Goldman Sachs — 0,50% годовых, нет минимального остатка для заработка APY (нет доступа к банкоматам)

Обзор: Известная инвестиционная компания Goldman Sachs открыла Маркуса в качестве своего потребителя. банковское дело. Маркус заработал репутацию конкурентоспособного APY.Кроме того, у Маркуса простой процесс открытия счета, а также простой перевод денег на счета в других банках.

Вариант сберегательного счета от Маркуса не требует минимального депозита для открытия, минимум $ 0, чтобы заработать APY, и Маркус предоставляет потребителям больше, чем просто сберегательные продукты. У него также есть ряд вариантов индивидуальных ссуд, от консолидации долга до ремонта дома.

Льготы: Наряду с высокой процентной ставкой, продукт для сберегательного счета от Marcus предлагает легко выполняемые требования и преимущества онлайн-банка.Вы можете получить доступ к своей учетной записи в любое время, и вы не будете платить комиссию за транзакции. Контактный центр Маркуса открыт семь дней в неделю.

На сберегательном счете Маркуса нет минимальной суммы депозита, поэтому любой может легко открыть этот счет. У Маркуса от Goldman Sachs теперь есть приложение, доступное для iOS и Google Play, в котором вы можете запланировать периодические депозиты на свой счет.

На что обращать внимание: В Маркусе нет филиалов. В Marcus также нет опции текущего счета, что ограничивает ваши варианты ликвидности.

6. Высокая ставка: Popular Direct — 0,50% годовых, минимальный баланс в размере 5000 долларов США, необходимый для APY (без доступа к банкомату)

Обзор: Счет Popular Direct Ultimate Savings открывается через Popular Bank. Popular Bank — это банк, застрахованный FDIC, который был основан в 1999 году, согласно данным FDIC.

Льготы: Popular Direct предлагает очень конкурентоспособную APY на своем счете Popular Direct Ultimate Savings, который дебютировал в июле 2019 года. Вы можете внести чек на свой счет Popular Direct Plus Savings с помощью мобильного устройства.

На что обратить внимание: Popular Direct имеет более высокие требования к минимальному балансу, чем некоторые другие банки. Но есть также банки, которые предъявляют более высокие требования к депозитам. Банкоматные карты недоступны для сберегательного счета Popular Direct, но вы можете сделать внешний перевод через ACH.

Есть некоторые сборы, о которых следует знать. Если вы закроете свой аккаунт в течение первых 180 дней, взимается комиссия в размере 25 долларов. Кроме того, если ваш баланс опускается ниже 500 долларов в любой день цикла выписки, взимается комиссия в размере 4 долларов.

7. Высокая ставка: American Express National Bank — 0,40% годовых, минимальный баланс не требуется для APY (нет доступа к банкомату)

Обзор: American Express наиболее известна своими кредитными картами. Но он также предлагает конкурентоспособный сберегательный счет. Счет также не требует комиссий и позволяет привязать внешний банковский счет. Компания также предлагает различные компакт-диски.

Льготы: Высокодоходный онлайн-сберегательный счет от American Express обеспечивает конкурентоспособную ставку.Он не взимает никаких ежемесячных сборов и не требует минимального баланса. Возможность связать текущие банковские счета предлагает простое решение, если у вас есть внешние счета, которые вы хотите просматривать на одной платформе.

На что обращать внимание: American Express не имеет текущего счета, поэтому вам нужно будет пополнить счет в другом месте, чтобы получить его. Как и у других онлайн-банков, у American Express нет отделений. И нет возможности мобильного чекового депозита — American Express резервирует мобильные приложения для своих клиентов по кредитным картам.

8. Высокая ставка: Barclays Bank — 0,40% годовых, минимальный баланс не требуется для APY (нет доступа к банкоматам)

Обзор: Barclays часто известен своими кредитными картами, но также предлагает стабильно высокую доходность на свои сберегательные продукты. Продукты Barclays доступны только в Интернете в США. Barclays предлагает конкурентоспособную и высокую доходность на своем сберегательном счете.

Льготы: Среди преимуществ онлайн-сберегательного счета в Barclays вы найдете очень конкурентоспособную процентную ставку, отсутствие минимума для открытия, круглосуточный доступ к средствам, онлайн-переводы в другие банки и из них, а также прямой депозит.Кроме того, у Barclays есть мобильное сберегательное приложение, которое также позволяет вносить / переводить средства.

На что обращать внимание: Если вы ищете банковское учреждение с полным спектром услуг, Barclays — не лучший вариант. Банк не предлагает вариант текущего счета, сеть банкоматов или отделения. Он лучше всего подходит для тех, кто любит онлайн-банкинг и хочет, чтобы его варианты сбережений были в другом учреждении.

9. Высокая ставка: Capital One — 0,40% годовых, минимальный баланс для APY не требуется.

Обзор: Помимо кредитных карт, Capital One также предлагает ряд банковских и кредитных продуктов.Помимо учетной записи 360 Performance Savings, которая дебютировала в сентябре 2019 года, Capital One также предлагает компакт-диски, сберегательный IRA и текущий счет.

Льготы: Учетная запись 360 Performance Savings в Capital One не имеет ежемесячной платы и не требует минимального баланса при открытии учетной записи. Кроме того, вам не нужно поддерживать минимум в этой учетной записи, и все балансы зарабатывают одинаковую APY.

На что обратить внимание: В онлайн-банках есть счета, которые предлагают более высокую доходность по сберегательным счетам.

10. Высокая ставка: Discover Bank — 0,40% годовых, минимальный баланс для APY не требуется (нет доступа к банкоматам)

Обзор: Discover Bank предлагает депозитные продукты онлайн с 2007 года. кредитные карты. Но он также предлагает сберегательный счет, счет денежного рынка, текущий счет и компакт-диски.

Сберегательный счет Discover Online не самый прибыльный. Но он предлагает очень конкурентоспособную APY, и у него нет минимального начального депозита и ежемесячной платы.

Льготы: Discover Bank — хороший вариант для интернет-банка, который предлагает самые популярные типы депозитных продуктов.

Немногие онлайн-банки предлагают чеки, счета денежного рынка, сбережения и компакт-диски. Но Discover Bank предлагает все четыре и имеет конкурентоспособные продукты в каждой категории. Он также предлагает конкурентоспособную доходность на своем сберегательном счете. Discover Bank может быть для вас, если вы хотите, чтобы ваши чеки и сбережения были в одном и том же онлайн-банке.

На что обращать внимание: Сберегательный счет онлайн-банка Discover Bank имеет постоянную APY.Но есть и более высокодоходные аккаунты.

11. Высокая ставка: Synchrony Bank — 0,40% APY, минимальный баланс не требуется для APY (доступ к банкомату)

Обзор: Synchrony Bank предоставляет ряд депозитарных продуктов для потребителей. Это включает сберегательный счет, счет денежного рынка и ряд компакт-дисков. Как онлайн-банк, он имеет ограниченные накладные расходы, что означает, что он может вернуть эти сбережения клиентам в виде более высоких ставок. Действительно, его сберегательный счет и другие депозитарные продукты неизменно входят в число самых высокооплачиваемых счетов.У Synchrony также есть высоко оцененный отдел обслуживания клиентов, доступный через онлайн-чат или по телефону семь дней в неделю. И клиенты получают множество льгот, в том числе бесплатное разрешение кражи личных данных и скидки на поездки и отдых. Вы даже получите специальный номер службы поддержки как «алмазный» клиент. Это в дополнение к доступу к вебинарам, трем бесплатным банковским переводам за цикл выписки и неограниченным возмещениям через банкоматы.

Льготы: Клиенты получают множество льгот, включая бесплатное разрешение кражи личных данных, а также скидки на поездки и отдых.Вы даже получите специальный номер службы поддержки как «алмазный» клиент. У вас также есть три бесплатных банковских перевода за цикл выписки и неограниченное количество возмещений через банкомат.

На что обратить внимание: Synchrony Bank не предлагает текущий счет. Это не банк с полным спектром услуг. Итак, если вы ищете ликвидность, вы можете спрятать свои деньги в другом месте.

12. Высокая ставка: доступ для граждан — 0,40% годовых, минимальный остаток в размере 5000 долларов в год (без доступа к банкоматам)

Обзор: Доступ для граждан — это онлайн-подразделение банка Citizens Bank.Он предлагает высокодоходный онлайн-сберегательный счет и компакт-диски со сроками от шести месяцев до пяти лет. Со сберегательного онлайн-счета комиссия за обслуживание не взимается.

Льготы: Citizens Access имеет конкурентоспособную доходность сберегательного счета, которая находится в верхней части доступных предложений от Bankrate. Кроме того, нет никакой платы за регистрацию или ежемесячной платы.

На что обращать внимание: Существует минимальный баланс в размере 5000 долларов США для получения высокого APY. В Citizens Access нет мобильного приложения, но вы можете внести чек, войдя в свою учетную запись на телефоне.Кроме того, балансы менее 5000 долларов приносят только 0,25 процента годовых.

13. Высокая ставка: PurePoint Financial — 0,40% годовых, минимальный остаток в размере 10 000 долларов США для получения APY (без доступа к банкоматам)

Обзор: PurePoint является подразделением MUFG Union Bank, N.A.

PurePoint Financial неизменно входит в число самых популярных сберегательных счетов APY. Счет онлайн-сбережений не предназначен для тех, кто только начинает сберегать, поскольку он требует более высокого минимального остатка по сравнению с другими сберегательными счетами.

Льготы: Сберегательный счет PurePoint Online не имеет ежемесячной платы за обслуживание. С этого счета ежемесячно выплачиваются проценты. Сберегательный счет PurePoint предлагает одну из самых конкурентоспособных экономичных APY.

На что обращать внимание: Если ваш баланс опустится ниже 10 000 долларов, балансы от 0,01 до 9 999,99 долларов принесут только 0,10 процента годовых. Банкоматные карты недоступны для сберегательного счета PurePoint. У PurePoint нет мобильного приложения. Но у него есть мобильный банкинг через веб-браузер вашего телефона, в котором есть возможность мобильного чекового депозита.

14. Высокая ставка: CIT Bank — до 0,40% годовых, минимальный остаток в размере 25 000 долларов США или депозит в размере 100 долларов США в месяц для получения APY (без доступа к банкоматам)

Обзор: CIT Bank является общенациональным прямым банком и является подразделение CIT Bank, NA CIT Bank, NA является дочерней компанией CIT Group Inc., финансовой холдинговой компании, основанной в 1908 году.

Преимущества: CIT предлагает конкурентоспособную доходность на своих счетах и имеет несколько вариантов для вкладчиков. Строитель сбережений — если вы открываете его как минимум на 100 долларов и продолжаете вносить как минимум 100 долларов ежемесячных депозитов — зарабатывает конкурентоспособную APY.

На что смотреть: Есть два способа заработать верхний APY. Вам необходимо либо поддерживать баланс в размере 25 000 долларов США, либо вы можете открыть счет на сумму не менее 100 долларов США и делать депозиты на сумму не менее 100 долларов США каждый месяц. Вы получите гораздо более низкую переменную ставку, если ваш баланс опустится ниже 25 000 долларов или если вы не сделаете ежемесячный депозит на сумму не менее 100 долларов.

Вы заработаете APY, если откроете счет 15-го числа месяца и не внесете соответствующий депозит в размере 100 долларов после открытия счета.Ваш фактический APY может быть выше или ниже, в зависимости от дня месяца, в который вы открываете свою учетную запись.

Как найти лучший сберегательный счет

Еще до того, как вы посмотрите на APY, предлагаемую на сберегательном счете, убедитесь, что у вас достаточно денег для открытия счета и вы можете поддерживать требование минимального остатка (если таковой имеется). Также проверьте, взимает ли банк комиссию за счет. Даже если это высокодоходный счет, ежемесячная плата за обслуживание может привести к потере процентных доходов или даже части основной суммы долга.

Хорошие новости? Легко найти учетную запись, которая поможет вам зарабатывать высокий процент APY без больших комиссий. Вот еще несколько пунктов, на которые стоит обратить внимание на следующем высокодоходном сберегательном счете:

- Высокий APY: Стремитесь к лучшему APY, который принесет наибольшую выплату по вашим сбережениям. Но если этот счет вам не подходит, стоит рассмотреть множество конкурентоспособных доходностей в других банках. Обычно лучшие ставки предлагают онлайн-банки, у которых накладные расходы ниже, чем у обычных банков.

- Низкие комиссии: Найдите счет, в котором не взимаются комиссии. Или, если он взимает комиссию, убедитесь, что вы сможете выполнить требования, чтобы избежать их уплаты и отказа от них.

- Легкое снятие и депозит: Сберегательный счет предназначен для приумножения ваших денег. Но ваши деньги должны быть доступны тогда, когда они вам нужны. Банки позволят вам получить доступ к своим сбережениям по-разному. Например, некоторые банки предлагают Zelle, который позволяет отправлять деньги знакомым через приложение.Некоторые банки предоставляют банкоматные карты для доступа к вашим деньгам.

- FDIC застрахован: Ваши деньги должны находиться на счете, застрахованном FDIC. Всегда убедитесь, что ваш банк застрахован FDIC, и убедитесь, что вы находитесь в рамках страховых лимитов и правил FDIC.

- Бонус банковского счета: Некоторые банки предлагают новым клиентам денежный бонус, если они открывают новый счет. Эти предложения могут потребовать от вас пополнения счета «новыми деньгами», что означает, что деньги поступают извне.

Важная терминология онлайн-сберегательных счетов

- Сложные проценты: Метод расчета процентов, при котором проценты, полученные с течением времени, добавляются к основной сумме.Компаундирование обычно выполняется ежедневно или ежемесячно. Чем чаще начисляется компаунд, тем быстрее будут расти ваши сбережения.

- Проценты: Деньги, которые вы зарабатываете за хранение своих средств в банке.

- Процентная ставка: Число, не учитывающее эффекты начисления сложных процентов.

- Годовая процентная доходность (APY): Учитывает влияние начисления сложных процентов в течение года. Лучший способ сравнить доходность — использовать это число, а не сравнивать процентные ставки.Чем выше APY, тем больший доход вы получите от своих денег.

- Минимальный баланс: Сумма, которую вы должны хранить на сберегательном счете, чтобы избежать ежемесячной платы за обслуживание.

- Счет денежного рынка: Тип сберегательного счета, который может предлагать банкоматную карту для снятия наличных в банкомате и / или чеков. Вот дополнительная информация о лучших счетах денежного рынка.

Что такое сберегательный счет?

Сберегательный счет — это тип финансового счета, который открыт как в банках, так и в кредитных союзах.По этим застрахованным на федеральном уровне счетам обычно выплачиваются проценты, но часто по более низким ставкам, чем по другим процентным финансовым продуктам, застрахованным государством, например депозитным сертификатам (CD).

В обмен на более низкие ставки сберегательные счета предлагают большую ликвидность, позволяя осуществлять до шести типов снятия или перевода за цикл выписки (и, возможно, больше). Это делает сберегательные счета идеальными для хранения денег, которые вам могут понадобиться, если возникнут непредвиденные расходы.

Сберегательные счета могут сыграть решающую роль в вашем финансовом здоровье.В отличие от компакт-диска, который вынуждает вас заблокировать свои деньги на определенный период времени, для сберегательного счета нет установленного срока погашения. Так что это хорошее место, чтобы припарковать свой запасной фонд.

Безопасность — и сохранение вашей основной суммы — вот главное в игре с этими сберегательными продуктами. Сберегательные счета застрахованы на сумму не менее 250 000 долларов в банках FDIC и кредитными союзами NCUA, которые управляют Национальным фондом страхования акций кредитных союзов (NCUSIF).

Какие бывают типы сберегательных счетов?

Вообще говоря, существует только один тип сберегательного счета.Некоторые сберегательные счета можно назвать высокодоходными сберегательными счетами; однако это не обязательно означает, что они предлагают более высокий APY. Счета денежного рынка также подпадают под официальное определение сберегательных депозитных счетов.

Некоторые банки могут также предлагать специальные сберегательные счета для детей. Другие учреждения могут иметь по одному счету для всех, но могут разрешить присвоение этому счету титула, чтобы он мог быть депозитным сберегательным счетом.

Вот несколько возможных вариантов присвоения титула владельцу (-ам) сберегательного счета.Некоторые банки не разрешают использовать все эти типы. Возможные варианты присвоения прав включают:

- Индивидуальный счет: Учетная запись, принадлежащая одному человеку. Больше никому не разрешен доступ к этой учетной записи. (Исключением может быть доверенность на владельца индивидуального счета.)

- Совместный счет с правом выживания: Если у двух человек есть совместный сберегательный счет — без других бенефициаров на счете — и один из совладельцев умирает, счет выплачивается держателю живого счета.

- К оплате в случае смерти (POD): Если на индивидуальном сберегательном счете указан один или несколько бенефициаров и владелец счета скончался, эти бенефициары получат остаток на счете. Требуются соответствующие доказательства, как правило, свидетельство о смерти. Бенефициар совместной учетной записи, обозначенной как POD, не получит права на эту учетную запись до тех пор, пока не умрет последний владелец учетной записи.

- Закон о единообразных переводах несовершеннолетним / Закон о единообразных подарках несовершеннолетним (UTMA / UGMA): Как правило, на этих типах счетов будет один хранитель и один несовершеннолетний.Опекун управляет счетом несовершеннолетнего до тех пор, пока ребенок не достигнет возраста 18 или 21 года, в зависимости от штата. Доступность UTMA / UGMA будет зависеть от состояния.

Не все сберегательные счета созданы равными. Если вы внимательно посмотрите на доходность и комиссию, связанную с разными счетами, вы заметите, что многие онлайн-банки платят более высокую доходность, чем, например, их обычные аналоги.

При выборе сберегательного счета учитывайте APY, минимальные требования к депозиту и свои финансовые цели.Лучшие сберегательные счета обеспечат конкурентоспособную APY, но также предоставят вам гибкость для безопасного снятия или перевода денег в каждый период выписки.

Как работают сберегательные счета?

Сберегательные счета — это ликвидные банковские счета, которые обычно предлагают более высокую процентную ставку, чем текущие счета. Сберегательные счета называются ликвидными, потому что они позволяют вам получить доступ к своим деньгам в любое время. Эта функция отделяет сберегательные счета от депозитных сертификатов. Компакт-диск требует, чтобы вы хранили в нем свои сбережения в течение определенного срока, например, один год или пять лет, и обычно взимает с вас штраф за досрочное снятие, если вы забираете деньги раньше срока.

Имейте в виду, что, хотя можно снимать наличные со сберегательного счета, это уменьшает сумму получаемых вами процентов. Чем дольше вы сможете не касаться своих сбережений, тем больше будет работать сила сложных процентов в вашу пользу. Сложные проценты — или получение процентов по процентам — позволяет даже небольшим депозитам со временем увеличивать суммы.

Эта функция делает очень важным сравнение APY при выборе сберегательного счета (потому что APY включают сложные проценты, которые вы зарабатываете в течение года).APY — лучший способ сравнить, сколько процентов вы в настоящее время зарабатываете или могли бы заработать.

Вы можете использовать наш калькулятор сложных процентов, чтобы рассчитать свой потенциальный доход на сберегательном счете.

Онлайн-сберегательные счета в сравнении с традиционными сберегательными счетами

Одно большое различие между онлайн-сберегательными счетами и традиционными сберегательными счетами — это предлагаемая APY. Онлайн-банки обычно предлагают гораздо более конкурентоспособный доход. Обычные банки, как правило, предлагают что-то ближе к среднему по стране, которое в настоящее время составляет 0.07 процентов годовых, или они предлагают то, что почти ничего — 0,01 процента годовых.

Еще одно отличие — физический доступ к филиалу. Онлайн-банки предлагают сберегательные счета, которые дают клиентам возможность совершать банковские операции из любого места в любое время. Но у этих онлайн-учреждений обычно нет отделений, поэтому вы не можете посетить их лично.

Это отличается от традиционных сберегательных счетов, предлагаемых крупными и местными обычными банками и кредитными союзами — или традиционными финансовыми учреждениями, которые имеют физические отделения с установленными часами работы.

Плюсы и минусы сберегательного счета: онлайн-банк по сравнению с обычным банком

| Интернет-банки | Банки из кирпича и раствора | |

|---|---|---|

| Плюсы |

|

|

| Минусы |

|

|

Как часто меняются ставки сберегательного счета?

Федеральная резервная система устанавливает ставки, и ее решение снизить ставки почти до нуля в марте 2020 года для поддержки экономики во время кризиса, связанного с коронавирусом, является одной из причин, по которым доходность сбережений находится на таком низком уровне.Конкуренция за вклады и бизнес-потребности банков также играют роль в том, где банк может устанавливать свои нормы сбережений.

Нормы сбережений обычно переменные, что означает, что банки могут менять их, когда захотят. Обычно смена банка не требует смены банка. Однако, если ваш банк больше не предлагает стабильно конкурентоспособную доходность, возможно, пришло время поискать такую, которая будет приносить доход.

«Это единственное место во вселенной инвестирования, где вы собираетесь получить дополнительную прибыль, не рискуя при этом.Поместите свои деньги в финансовое учреждение с федеральной страховкой, и у вас не будет риска потери ».

— Грег Макбрайд, CFA, главный финансовый аналитик Bankrate.

Вы можете получить более высокий APY на CD или на счете денежного рынка. Обычно вас награждают более высоким APY на компакт-диске, потому что вы соглашаетесь хранить свои деньги на компакт-диске в течение определенного периода времени. Обычно вы понесете штраф, если откажетесь от CD до истечения срока его действия.

Еще одним недостатком сберегательного счета является то, что APY является переменным, поэтому он может повышаться или понижаться.Исключение составляют сберегательные счета с вводным курсом. Однако после окончания вводного периода банк, как правило, снижает процентную ставку до стандартной. Хорошая практика — проверить и увидеть, какой у банка стандартный или текущий APY, прежде чем регистрировать сберегательный счет, просто потому, что он имеет высокую начальную ставку.

Как ФРС влияет на ставки онлайн-сберегательных счетов

Доходность сберегательных счетов точно соответствует ставке по федеральным фондам, то есть процентной ставке, которую банки взимают друг с друга по ссудам овернайт.Итак, когда вы слышите, что Федеральная резервная система либо снизила ставки, либо сохранила их на прежнем уровне, либо повысила их, это означает, что ФРС изменила ставку по федеральным фондам. Изменения ставки по федеральным фондам обычно влияют на доходность сбережений.

Ставки сбережений снижаются с лета 2019 года. ФРС трижды снижала ставки в 2019 году, а затем дважды экстренно снижала ставки в марте 2020 года, чтобы попытаться поддержать экономику из-за коронавируса. В результате этих сокращений ставка по федеральным фондам упала до диапазона от нуля до нуля.25 процентов, что побудило банки снизить процентную ставку по сберегательным счетам.

Средние процентные ставки по стране

Средняя процентная ставка по сберегательным счетам по стране в настоящее время составляет 0,07 процента. Хотя знать средний показатель по стране полезно, вы легко можете заработать больше, чем в среднем по стране. Присмотритесь к сберегательным счетам, которые предлагают низкие требования к минимальному балансу или совсем без них, а также более конкурентоспособную APY.

Стоит ли открывать новый сберегательный счет в 2021 году?

Сберегательные счета — отличный способ разделить ваши деньги независимо от их доходности.Сейчас ставки в онлайн-банках намного ниже, чем они были в начале 2020 и 2019 годов, и ожидается, что они останутся такими еще какое-то время.

Вы не можете контролировать, что у нас низкие показатели. Но вы можете попытаться найти конкурентоспособный доход. Даже когда разница кажется незначительной, она все равно поможет вам. Например, 10 000 долларов в год на сберегательном счете при 0,6% годовых принесут примерно на 59 долларов больше, чем при 0,01% годовых. Обратите внимание, что, поскольку доходность сбережений обычно варьируется, высокодоходный сберегательный счет, вероятно, не будет одинаковым в течение всего года.Это также предполагает, что вы никогда не снимаете деньги со счета.

Какие типичные комиссии связаны со сберегательным счетом?

Сберегательный счет может иметь комиссию за обслуживание, если вы не соблюдаете минимальный баланс, необходимый на счете. Однако, если ваш баланс остается выше требуемого минимума, вы сможете избежать комиссий. Есть некоторые сберегательные счета, для которых не требуется минимальный остаток или требуется только минимальный остаток в 1 доллар; некоторые из этих учетных записей также предлагают конкурентоспособную APY.

Сохранение определенного остатка на сберегательном счете — наиболее распространенный способ избежать ежемесячной платы. Если требование к минимальному балансу слишком велико, подумайте о том, чтобы найти банк, предлагающий аналогичную APY без требования к минимальному балансу — или более низкий. Найти сберегательный счет, на котором не взимается ежемесячная плата, — лучший способ избежать этих сборов, которые съедают ваши процентные доходы или основную сумму.

Вы также можете понести комиссию, если снимаете наличные в иностранном банкомате (банкомате за пределами сети вашего банка или банкомате за границей).Банки могут взимать комиссию за отправку электронного перевода, покупку кассового или официального банковского чека. Некоторые банки могут взимать с вас комиссию, если вы закроете сберегательный счет и снимете деньги до определенного периода времени. Эти периоды обычно составляют от трех до шести месяцев. Перед открытием счета узнайте в банке, взимает ли он эту комиссию. Но если вы думаете, что закроете счет в течение шести месяцев после его открытия, попробуйте найти сберегательный счет, на котором требуется минимальный минимальный баланс.Таким образом, вы можете сохранить свой сберегательный счет открытым и продолжать откладывать деньги независимо от того, насколько мал ваш баланс.

Безопасны ли деньги на сберегательном счете?

Деньги на сберегательном счете в безопасности, если они депонированы либо в банке FDIC, либо в кредитном союзе NCUA, а ваш баланс не превышает суммы страхования депозита. Стандартная сумма страхования вкладов FDIC составляет 250 000 долларов на вкладчика, на каждый банк, застрахованный FDIC, для каждой категории собственности. В кредитных союзах NCUA стандартная страховая сумма акций составляет 250 000 долларов США на владельца акции, на застрахованный кредитный союз для каждой категории владения счетом.

Когда следует использовать сберегательный счет?

Сберегательный счет — идеальное место для резервного фонда, но вы можете использовать его для сбережений на любые финансовые цели. Это может включать в себя накопление денег на первоначальный взнос на дом, отпуск или наличные деньги на пенсию.

Вот несколько случаев, когда вы можете рассмотреть возможность открытия нового сберегательного счета:

- Вам нужно место, где можно спрятать наличные для вашего чрезвычайного фонда.

- Вы копите на определенную финансовую цель.

- Вы хотите зарабатывать больше APY на своих сбережениях.

- Вы ищете счет с некоторой ликвидностью.

- В настоящее время вы не зарабатываете на текущем сберегательном счете или получаете низкие проценты.

Почти у каждого должен быть какой-то запасной фонд и дополнительные сбережения. Возможно, вы даже захотите открыть отдельные сберегательные счета для разных целей. Таким образом, вы знаете, что деньги, предназначенные для одной цели, не используются для чего-то другого.

Конечно, разумно положить часть лишних денег на сберегательный счет, но не обязательно всю.Резервирование денежных средств для других типов инвестиций и счетов — разумный шаг.

Ваш сберегательный счет должен быть частью разнообразного портфеля, который также включает компакт-диски для долгосрочных средств, необходимых в течение пяти лет или меньше, а также инвестиции, такие как акции, для создания своего пенсионного гнезда. Как правило, сберегательные счета предназначены для денег, которые могут вам понадобиться в краткосрочной перспективе и которые вы не хотите подвергать никакому риску, который может привести к потере основной суммы. Компакт-диски, как правило, лучше подходят для денег, к которым не нужно прикасаться в течение одного, трех или пяти лет.Это связано с тем, что с компакт-дисков обычно взимается штраф за досрочное изъятие, если вам нужно получить доступ к своим средствам до истечения срока действия компакт-дисков.

Некоторые из лучших инвестиций — те, которые предлагают самую высокую доходность, например, акции, — более изменчивы и не имеют профиля низкого риска, который предлагает сберегательный счет в банке или кредитном союзе. Но вы можете получить более высокую отдачу от своих инвестиций, если будете больше рисковать. Но имейте в виду, что инвестирование в акции с выплатой дивидендов или облигации ниже инвестиционного уровня, например, не так безопасно и стабильно, как сберегательный счет.Большинство сберегательных счетов имеют переменную APY, но эта доходность обычно не сильно колеблется.

Вам также следует оставить немного лишних денег на текущем счете, чтобы случайно не получить овердрафт по вашему счету. Но после создания этой подушки положите остаток денег, предназначенных для безопасности, на сберегательный счет.

Сберегательные счета не для всех. Например, сберегательный счет не стоит того, кто не может поддерживать минимальный остаток на счете, особенно если это требует комиссии.К счастью, есть возможность найти сберегательные счета без минимального остатка, что упрощает поиск сберегательного счета, который соответствует вашим обстоятельствам.

Использование для сберегательного счета

Для получения дополнительной информации специалисты Bankrate собрали следующие причины для открытия сберегательного счета.

Как сэкономить в разные моменты вашей жизни

Специалисты Bankrate собрали следующие статьи, которые помогут вам сэкономить, адаптированные к вашему возрасту.

- Экономия до 20 лет: Это время, чтобы развить хорошие привычки сберегать и заложить прочный фундамент на будущее.

- Сбережения к 30 годам: Это важный возраст, когда у многих будут важные жизненные события.

- Сбережения в возрасте 40 лет: В этом возрасте пора оценить, как вы делали раньше, и нужно ли вам изменить свой план сбережений в будущем.

- Экономия в возрасте 50 лет: Экономия для покрытия расходов на здравоохранение — это одна вещь, на которую можно сэкономить в этом возрасте.

Разница между текущим и сберегательным счетами

Текущие и сберегательные счета выполняют разные роли.

Как правило, текущие счета используются для ваших текущих потребностей в денежных потоках, поскольку они позволяют вам совершать столько транзакций, сколько вы хотите. Текущий счет, как правило, является тем местом, где хранится ваша зарплата и где хранятся ваши деньги для оплаты счетов. Однако они часто имеют низкий APY, если вообще несут APY.

Сберегательные счета, напротив, предназначены для хранения наличных денег. Их ликвидность более ограничена, но, как правило, они несут более высокую процентную ставку.

Конечно, есть исключения из этих общих положений.Некоторые текущие счета предлагают более высокие APY, чем высокодоходные сберегательные счета. Но текущие счета, которые предлагают более высокие APY, обычно имеют более строгие правила для получения процентной ставки, такие как ограничения баланса или минимальные транзакции.

Вот некоторые из самых больших различий между текущими и сберегательными счетами:

- Цель: Текущие счета предназначены для транзакций — вы можете часто снимать деньги с небольшими ограничениями. Сберегательные счета не так ликвидны — они предназначены для хранения ваших денег в течение более длительного периода времени.

- Комиссии: Хотя бывают исключения, на текущих счетах часто взимаются сборы за услуги и ошибки, такие как поддержание слишком низкого баланса или расходы больше, чем есть на счете. На сберегательных счетах обычно взимается очень небольшая комиссия, если таковая имеется.

- Проценты: Многие традиционные текущие счета не приносят процентов. По сберегательным счетам выплачиваются проценты, но доходность может быть не такой высокой, как на компакт-дисках или на рынке облигаций, или доходность, которую вы можете получить, инвестируя в более рискованные активы, такие как акции

Было бы неплохо иметь и текущий, и сберегательный счет.

Текущие и сберегательные счета играют важную роль в вашей финансовой жизни. Помните, текущий счет — это транзакционный счет, предназначенный в основном для выписки чеков, доступа к вашим деньгам и оплаты счетов. Сберегательный счет больше предназначен для накопления денег и получения процентов.

Что нужно знать перед открытием счета в Интернете

Банки, скорее всего, будут предъявлять несколько иные требования к открытию банковского счета в Интернете. Хорошо знать заранее, что нужно для открытия, чтобы иметь эту информацию наготове.

Например, гражданам США, вероятно, потребуется предоставить свой номер социального страхования, чтобы открыть банковский счет.

Вот пример некоторых требований трех крупнейших банков США.

На изучение этих вопросов или их поиск может потребоваться некоторое время для тех, кто не подготовлен.

| Банк | Вам нужно отсканировать / отправить водительские права / удостоверение личности с фотографией? | Вам нужно отменить замораживание кредита / замораживание безопасности? (Если есть) | Нужно ли вам немедленно пополнить новый счет, используя существующий маршрутный номер / номер счета? |

|---|---|---|---|

| Банк Америки | № | Да. | Нет для текущих и сберегательных счетов. Но вы делаете это для компакт-дисков. |

| Чейз | Вам понадобится удостоверение личности, чтобы ввести информацию в онлайн-форму заявки. | Да. | Нет. У вас есть 60 дней для пополнения счета. Счет будет закрыт, если на него не поступит финансирование в течение 60 дней. |

| Уэллс Фарго | Вам нужно будет либо ввести эту информацию на веб-сайте, либо сфотографировать свое удостоверение личности, чтобы отправить эту информацию. | Может быть. Возможно, вам потребуется посетить филиал Wells Fargo. | Да. Требуется залог не менее 25 долларов. |

Как делать депозиты и снимать деньги со сберегательного онлайн-счета

По большей части онлайн-банки не имеют отделений, в которых вы можете вносить или снимать деньги. Но эти учреждения по-прежнему предоставляют ряд способов выполнения этих основных банковских задач. Вот несколько способов пополнения сберегательного онлайн-счета:

- Прямой депозит

- Мобильные чековые депозиты

- Депозиты в банкоматах

- Рассылка чеков

- Электронные денежные переводы

- Электронные переводы

Часто вы можете снимать деньги со сберегательного счета, когда захотите, потому что эти счета ликвидны — в отличие от компакт-дисков, которые являются счетами срочных вкладов и могут иметь штрафы за досрочное снятие.Обратитесь в свой банк, чтобы узнать о методах вывода средств или о наличии каких-либо ограничений.

Некоторые банки могут предоставить вам карту банкомата, а другие могут предоставить дебетовую карту для доступа в банкомат. В зависимости от банка вы можете электронным способом перевести деньги на счет, который у вас есть в другом банке. Другие возможные варианты — получить доступ к своим деньгам через кассовый чек или официальный банковский чек или инициировать банковский перевод, который, как правило, является самым дорогим вариантом из перечисленных ранее.

Вот некоторые из способов, которыми банки обычно разрешают снимать деньги со сберегательного онлайн-счета:

- Снятие наличных в банкоматах

- Дебетовые карты

- Проверки

- Электронные денежные переводы

- Электронные переводы

- Запрос отправленного чека

Сберегательные счета ограничены Положением D, правилом, которое запрещает вам выполнять более шести переводов или снятия средств со счета за календарный месяц или цикл выписки продолжительностью не менее четырех недель.

Переводы, которые аналогичны снятию средств через Интернет, через чек, дебетовую карту (хотя на большинстве сберегательных счетов не будет дебетовой карты) или посредством другого аналогичного распоряжения, сделанного вкладчиком и подлежащего выплате третьим лицам, применяются в отношении ваш лимит в шесть транзакций.

Есть несколько неограниченных транзакций, которые не применяются к вашему лимиту в шесть транзакций. Например, снятие денег в банкомате — это одна из неограниченных транзакций. Многие банки предлагают банкоматы для сберегательных счетов.

В конце апреля 2020 года Совет Федеральной резервной системы объявил временное окончательное правило о внесении поправок в Регламент D, чтобы потребители могли снимать или вносить неограниченное количество средств со сберегательных счетов. Однако от банков не требуется приостанавливать действие этих правил. Уточните в своем банке, разрешает ли он неограниченное количество транзакций на вашем сберегательном счете и есть ли какие-либо комиссии за чрезмерное снятие средств.

Сколько денег у меня должно быть на сберегательном счете?

Для начала на вашем сберегательном счете должно быть достаточно средств, чтобы покрыть расходы на проживание от трех до шести месяцев.В идеале эта сумма должна быть минимальной, спрятанной в вашем чрезвычайном фонде. После этого следует начинать копить на более конкретные цели. Эти цели могут варьироваться от сбережений на первоначальный взнос за дом, покупки машины, поездки в отпуск или любых других вещей или вещей, на которые вы откладываете.

Рассмотрите возможность хранения сбережений на случай чрезвычайной ситуации на отдельном сберегательном счете; Так вы случайно не потратите деньги на неэкстренные покупки. И всегда старайтесь иметь на аварийном сберегательном счете больше, чем вам может понадобиться.

Имейте в виду, что если ваши сбережения на случай чрезвычайных ситуаций приносят конкурентную прибыль в виде APY, то есть небольшой недостаток в наличии чрезмерно профинансированного сберегательного счета на случай чрезвычайных ситуаций. В экстренной ситуации вы будете рады, что у вас есть подушка.

Исследование: проверки на коронавирус и стимулы для американцев

Миллионы американцев получили крайне необходимую финансовую поддержку в рамках плана экономического стимулирования федерального правительства на сумму 2,2 триллиона долларов в ответ на разрушительные последствия пандемии коронавируса в апреле 2020 года.

В конце декабря 2020 года счет на 900 миллиардов долларов предоставил многим американцам стимулирующий чек на сумму до 600 долларов, а безработным рабочим — до 300 дополнительных долларов в неделю.

Даже несмотря на эту новость, те, кто все еще борется со своими финансами, могут захотеть обратиться к вашим кредиторам и кредиторам, чтобы узнать, могут ли они оказать какую-либо помощь.

Проверки стимулов для помощи нуждающимся

Третий пакет стимулов был подписан президентом Джо Байденом в марте 2021 года.

Благодаря этой помощи в связи с COVID-19 многие американцы получили стимулирующий чек на сумму 1400 долларов или более или будут получать эти деньги в будущем.Следите за своей проверкой стимулов, чтобы увидеть, где находятся ваши деньги на стимулирование.

Почему американцы должны пополнять свой фонд на случай чрезвычайной ситуации или, если возможно, выплатить долг.

Фонды на случай чрезвычайной ситуации могут помочь защитить вас в финансовом отношении от непредвиденных событий, таких как стихийное бедствие или поломка системы отопления, вентиляции и кондиционирования воздуха в вашем доме. Учитывая шаткие экономические перспективы, наличие защищенного счета на черный день — одно из нескольких действий, которые вы, возможно, захотите предпринять, чтобы защитить свои финансы от рецессии.

Вот некоторые дополнительные финансовые усилия, которые необходимо предпринять в зависимости от вашей возрастной группы:

- Бэби-бумеры: Подумайте о том, чтобы положить любые деньги, которые вы не планируете тратить, на высокодоходный сберегательный счет.Этот шаг предоставит вам относительно ликвидный чрезвычайный фонд, приносящий более высокую доходность, чем счет в большом банке.

- Millennials: Подумайте об использовании стимулирующих денег для погашения долга по кредитной карте с высокими процентами. Затем поработайте над погашением других долговых обязательств, например, внесите дополнительный платеж по студенческой ссуде. Внесите остатки денег на высокодоходный сберегательный счет или используйте их для пополнения своего текущего чрезвычайного фонда. Это также помогает сократить дискреционные расходы.

- Gen Z: Если вы только начинаете работать, имейте в виду, что создание чрезвычайного фонда в молодом возрасте может помочь вам в обеспечении финансовой безопасности. Подумайте об использовании проверки стимулов, чтобы начать свой черный день. Благодаря сложным процентам даже внесение небольших вкладов на высокодоходный сберегательный счет может со временем накапливаться.

Преимущества и риски сберегательного счета

Сберегательные счета, как и все финансовые инструменты, имеют свои преимущества и риски.Целесообразно взвесить все «за» и «против», чтобы увидеть, подходит ли один из этих аккаунтов для вашего финансового положения.

Вот некоторые из преимуществ сберегательного счета:

- Безопасность: Сберегательные счета в банках, застрахованных FDIC, застрахованы на федеральном уровне на сумму не менее 250 000 долларов, что делает их отличным местом для хранения наличных.