Сумма денег полученная гражданином в целом за определенный период: — , . >> www.resteconomic.ru

|

Инфляция и семейная экономика — презентация онлайн

1.

Тема урока:

Тема урока:

«Инфляция и семейная

экономика»

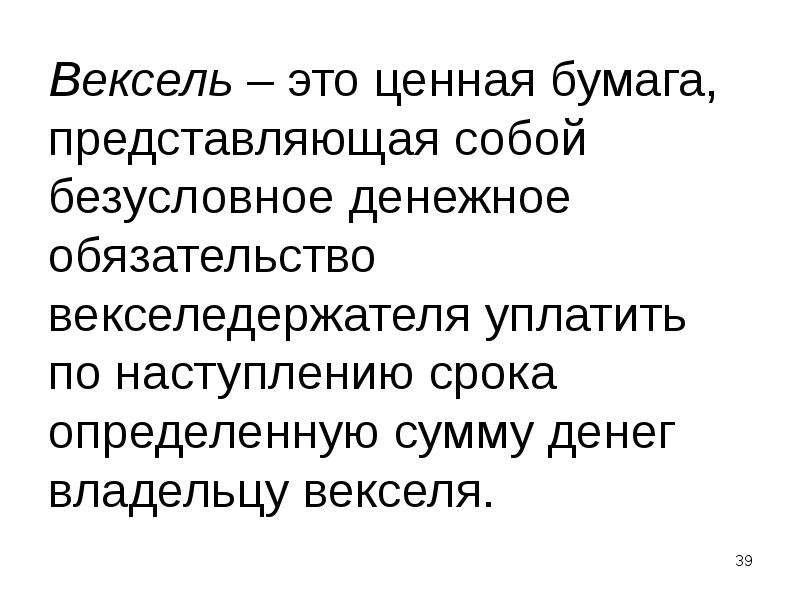

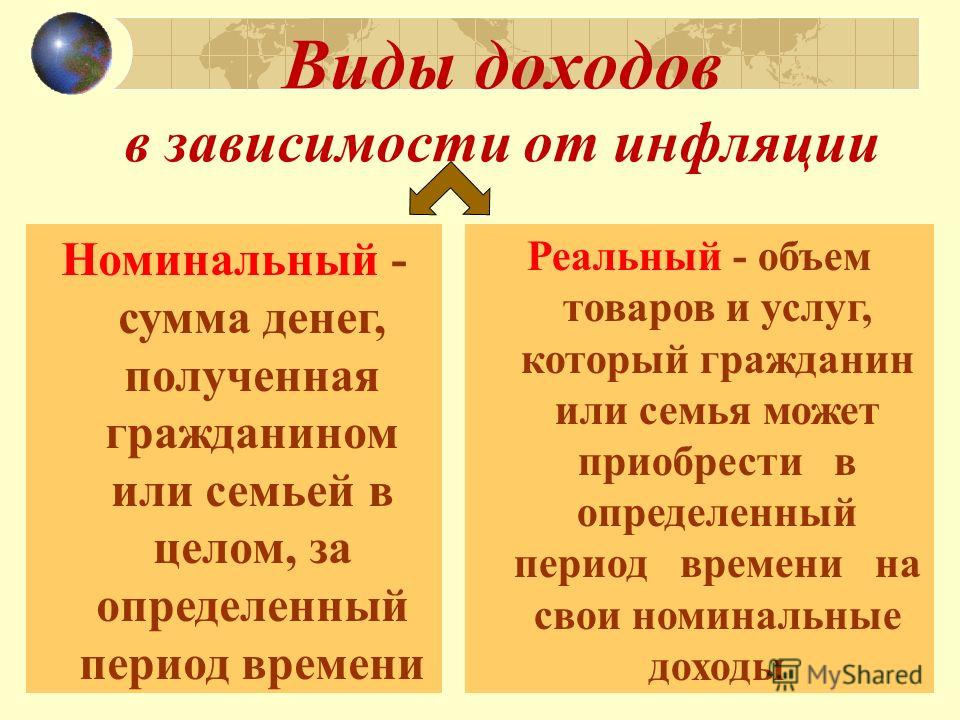

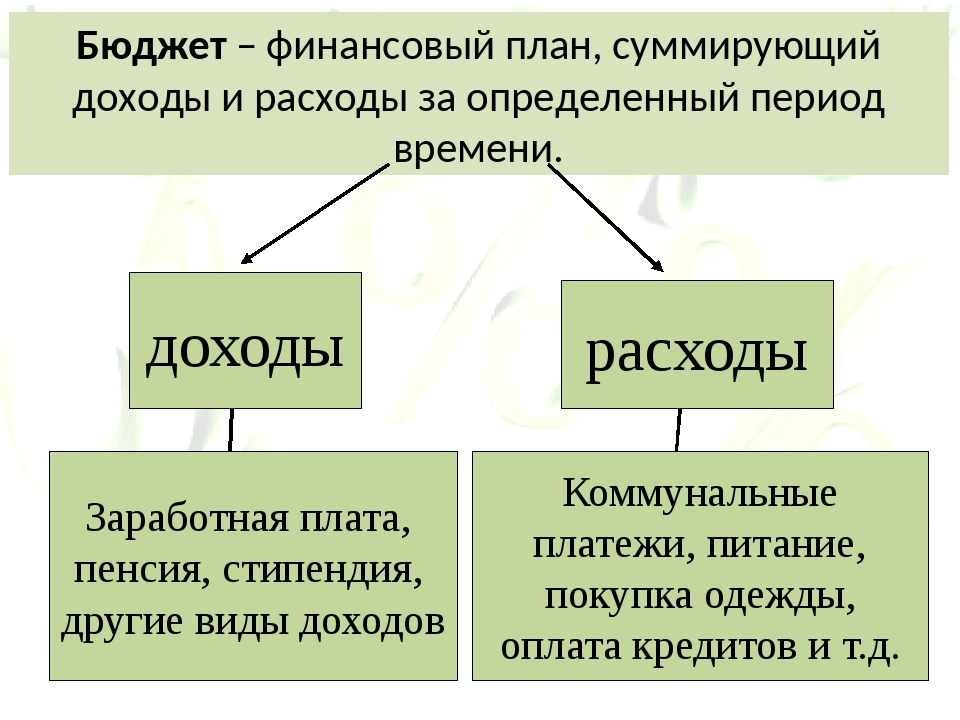

2. Номинальный доход – сумма денег, полученная гражданином или семьей в целом за определенный период времени

3. I. Номинальные и реальные доходы

количество денег,

полученное в

определённый период

независимо от

налогообложения

Номинальный

доход

4. Номинальные и реальные доходы

5. Реальный доход – количество товаров и услуг, которые гражданин или семья может приобрести в определенный период времени на свои

номинальные доходы

6. Номинальные и реальные доходы

количество товаров и

услуг, которое можно

купить на располагаемый

доход в течение

определенного периода

Номинальный

доход

Реальный доход

Реальный

доход

7. Номинальные и реальные доходы

Номинальный

доход

Доходы

Реальный

доход

Цены на

товары и

услуги

8. Что такое инфляция?

Инфляция (от лат.inflatio – вздутие)обесценивание бумажных денег,

проявляющееся в форме роста цен на

товары и услуги, не обеспеченное

повышением их качества.

Проблема инфляции все более остро встает с

возникновением и распространение

бумажных, кредитных и электронных

денег.

9. Инфляция- это

…процесс обесценивая денег,

который появляется в виде

долговременного повышения

цен на товары и услуги

Вчера

Сегодня

10. Формы сбережений граждан

Сбережения – часть располагаемого дохода,

которая не используется на потребление

Размещение

денег на счете в

банке

Приобретение

недвижимости

Как сберечь

Покупка

ювелирных

изделий

Страхование

жизни, здоровья,

имущества

11. …таким образом

темп роста

номинального дохода

Реальный

доход

темп роста уровня

цен

при

увеличении дохода на 20 %,

а росте цен на 30 %, мы

получим:

120/130 x 100 % = 7,7 %

12. Основные источники инфляции

Повышение номинальной

заработной платы.

Увеличение цен на сырье и

энергию, вследствие чего

нарушается механизм

предложения.

Увеличение налогов

13. Типы инфляции:

Инфляция спроса – равновесие спроса и

предложения нарушается со стороны

спроса

Инфляция предложения(издержек) –

увеличение издержек производства(

вследствие роста зарплаты и за счет

роста цен на сырье и энергию)

14. Внимание!

Умеренная инфляция полезна для

экономики, т.к. рост денежной массы

стимулирует деловую активность,

способствует экономическому росту,

ускоряет процесс инвестирования.

15. Антиинфляционная политика(подходы):

Приспособление к

инфляции

Ликвидация

антиинфляционными

методами

16. Экономическая антиинфляционная политика:

Адаптационные

(приспособление

к инфляции)

меры

Ликвидационные

(антиинфляционные) меры

• Индексация доходов

• Контроль за уровнем цен

• Активное снижение

инфляции посредством

экономического спада

и роста безработицы

17. Что делать, если указанные меры не помогают?

Государство вынужденно проводить

денежную реформу, т. е. полное или

е. полное или

частичное изменение денежной системы

страны.

дефляция

девальвация

деноминация

методы

ревальвация

нуллификация

18. Банки – основные субъекты экономических отношений на денежном рынке, основа кредитных отношений

19. Функции банка:

Прием и

хранение

депозитов

Выдача средств

со счетов и

выполнение

расчетов

Покупка и

продажа

ценных бумаг

Размещение

собранных

денежных

средств

Регулирование

денежного

обращения в

стране

20. Банковские услуги-

Банковские услугиосуществление наличных и

безналичных платежей, выпуск и

хранение ценных бумаг,

трастовые(доверительные операции)

21. Банковские услуги, предоставляемые гражданам:

Открытие и

ведение

банковского

счета

• Вклады до

востребования

• Срочные вклады

• Личные займы

Предоставление • Потребительский

кредит

кредитов

Кредит (лат. сredit- он верит) – это

сredit- он верит) – это

ссуда в денежной или товарной

форме, представляемая кредитором

заемщику на условиях возвратности,

чаще всего с выплатой заемщиком

процента за пользование кредитом.

Потребительский кредит- кредит,

связанный с реализацией товаров

непосредственно потребителям с

рассрочкой платежа.

23. II. Формы сбережения граждан

на покупку

дорогостоящих

товаров

на

образование

на

непредвиденные

обстоятельства

Тренировочный тест с ответами по теме «инфляция и семейная экономика»

Инфляция и семейная экономика

Часть 1

Необеспеченная товарами эмиссия денег может привести к

Дефляции 2) инфляции 3) профициту 4)положительному сальдо

Снижение цен , это

Инфляция 2)дефляция 3) инвестиция 4) доход

Денежная сумма, выдаваемая банком на определенный срок на условиях возвратности и оплаты определенного процента, это

Банковский кредит 2) вексель 3) аванс 4) ссуда

Верны ли суждения о формах заработной платы?

А. К формам заработной платы можно отнести сдельную заработную плату.

К формам заработной платы можно отнести сдельную заработную плату.

Б .К формам заработной платы можно отнести повременную заработную плату.

1. Верно а 2. Верно б 3. Оба верны 4.оба неверны

5. В соответствии с законом Энгеля , с ростом доходов семьи доля расходов на одежду

1) снижается 2) повышается 3)остается неизменной 4) не зависит от доходов семьи

6. Часть доходов граждан, которая не используется на потребление

1) сбережения 2) банковский кредит 3) реальный доход 4) потребительский кредит

7. Вклады в банк, котоые могут быть изъяты вкладчиком в любое время, это вклады

1) срочные 2) сберегательные 3) до востребования 4) платежные

8. Сумма денег, полученная гражданином за определенный период времени, называется ____доходом.

1) реальным 2) наминальным 3) потребительским 4) частным

9. Верны ли суждения о доходах?

А. Номинальный доход- сумма денег, полученная гражданином или семьей в целом за определенный период времени.

Б. Реальный доход- объем товаров и услуг , который гражданин или семья может приобрести в определенный период врмени на свои номинальные доходы.

1. Верно а 2. Верно б 3. Оба верны 4.оба неверны

10. Верны ли суждегия об особенностях семейного потребления?

А. Менее всего страдают от инфляции семьи с фиксированными доходами.

Б. Одним из последствий инфляции является обесценение семейных сбережений.

Часть2

прочитайте текст и определите какие положения текста: 1) отражают факты 2) выражают мнения

В 1989 году исследователями был проведен сравнительный анализ расходов семей горожан 6 стран (США, Японии, Швеции, Греции, Португалии, России) . (2) По этим данным граждане США меньше всего тратят на питание (10 %) и больше всего на жилье ( 25,5 %). (3) Россияне же, напротив , более всего тратили в этот период на питание (52% ) и менее всего на жилье (5,2 %) и обучение и лечение ( 3,2 %) . (4) Эти показатели дали исследователям возможность утверждать , что по уровню благосостояния Россия находилась на этот период на более низком уровне развития, чем другие исследуемые страны.

2

3

4

Все термины, за исключением одного, характеризуют понятие «Банк». Найдите лишнее

Кредит, процент, ценные бумаги, депозит, клад.

Вставьте пропущенное слово : «Негативное влияние _______на семейную экономику связано с тем, что общий рост цен и падение в итоге покупательной способности денег обесценивают заработки трудоспособных членов семьи» .

Ключ

2

3

4

5

6

7

8

9

10

2

2

1

3

3

1

3

2

3

2

Часть2: 1- АААБ; 2 — клад; 3- инфляции

— презентация на Slide-Share.ru 🎓

1

Первый слайд презентации: Тема урока:

«Инфляция и семейная экономика»

Изображение слайда

2

Слайд 2: План урока:

Реальные и номинальные доходы(повторение).

Инфляция.

Банковские услуги, предоставляемые гражданам. Формы сбережения граждан.

Потребительский кредит.

Изображение слайда

3

Слайд 3: Номинальный доход – сумма денег, полученная гражданином или семьей в целом за определенный период времени

Изображение слайда

4

Слайд 4: Реальный доход – количество товаров и услуг, которые гражданин или семья может приобрести в определенный период времени на свои номинальные доходы

Изображение слайда

5

Слайд 5: Что такое инфляция?

Инфляция (от лат. inflatio – вздутие) —

inflatio – вздутие) —

обесценивание бумажных денег, проявляющееся в форме роста цен на товары и услуги, не обеспеченное повышением их качества.

Изображение слайда

6

Слайд 6: Формы сбережений граждан

Сбережения – часть располагаемого дохода, которая не используется на потребление

Изображение слайда

7

Слайд 7: Основные источники инфляции

Изображение слайда

8

Слайд 8: Типы инфляции:

Изображение слайда

9

Слайд 9

Умеренная инфляция полезна для экономики, т. к. рост денежной массы стимулирует деловую активность, способствует экономическому росту, ускоряет процесс инвестирования.

к. рост денежной массы стимулирует деловую активность, способствует экономическому росту, ускоряет процесс инвестирования.

Изображение слайда

10

Слайд 10: Антиинфляционная политика(подходы ):

Изображение слайда

11

Слайд 11: Экономическая антиинфляционная политика:

Изображение слайда

12

Слайд 12: Что делать, если указанные меры не помогают?

Государство вынужденно проводить

денежную реформу, т. е. полное или частичное изменение денежной системы страны.

е. полное или частичное изменение денежной системы страны.

методы

Изображение слайда

13

Слайд 13

Дефля́ция (от лат. deflatio — сдувание) — общее снижение уровня цен; процесс, противоположный инфляции. Наиболее характерным примером дефляции в XX веке является падение цен во время Великой депрессии 1920—1930 годов.

Деноминация — это денежная реформа, имеющая несколько видов: 1. Реставрация (ревальвация) – повышение платежной способности национальной валюты.

Девальвация – официальное понижение курса национальной валюты по отношению к иностранным валютам.

Нуллифика́ция (лат. nullificatio — уничтожение ). Применительно к ценным бумагам или деньгам, означает, признание их недействительными.

nullificatio — уничтожение ). Применительно к ценным бумагам или деньгам, означает, признание их недействительными.

Изображение слайда

14

Последний слайд презентации: Тема урока:: Домашнее задание:

Параграф 20; решение задач 1,2,4 стр.163.

Практическая работа задание 3.

Изображение слайда

29.04 обществознание 8 класс | Презентация к уроку по обществознанию (8 класс):

Слайд 1

Согласно закону «О правах потребителей» потребителем является : 1) президент 2) гражданин 3) юридическое лицо 2. Обязательными не являются расходы: 1) посещение бассейна 2) выплата кредита 3) питание Повторение тест

Обязательными не являются расходы: 1) посещение бассейна 2) выплата кредита 3) питание Повторение тест

Слайд 2

3. Произвольными расходами являются расходы на: 1) налоги 2) коммунальные платежи 3 ) интернет 4. Не обязательной для потребителя является информация о: 1) товаре 2) режиме работы продавца 3) заработной плате продавца

Слайд 3

5. С увеличением доходов населения происходит увеличение: 1) преступности 2) инфляции 3) потребления 6. Верны ли суждения о потребителе? А. Потребителем является не только тот, кто приобрел товар, но и тот, кто им пользуется. Б. Для защиты своих прав потребителю достаточно обратиться в средства массовой информации. 1. Верно только А 2. Верно только Б 3. Верны оба суждения 4. Оба суждения неверны

Слайд 4

7. Увеличение доходов семьи, скорее всего, приведет: 1. К увеличению потребления 2. К увеличению численности рабочей силы 3. К уменьшению расходов 4. К увеличению предложения. 8 . Обязательным является следующий вид страхования: 1. Страхование автогражданской ответственности 2. Программы личного страхования 3. Страхование жизни 4. Страхование дачных построек от пожаров

Страхование автогражданской ответственности 2. Программы личного страхования 3. Страхование жизни 4. Страхование дачных построек от пожаров

Слайд 5

9. Верны ли суждения о семейных сбережениях? А. Семейные сбережения помогают приобрести дорогостоящие товары или услуги. Б. Семейные сбережения могут обесцениваться. 1. Верно только А 2. Верно только Б 3. Верны оба суждения 4. Оба суждения неверны

Слайд 6

1 2 3 4 5 6 7 8 9 2 1 3 3 3 1 4 1 3 Ответы Критерии оценивания: «5» — 9 «4» — 8-7 «3» — 6-5 «2» — 4 и менее

Слайд 7

Тема урока: «Инфляция и семейная экономика»

Слайд 8

План урока: Реальные и номинальные доходы(повторение). Инфляция. Банковские услуги, предоставляемые гражданам. Формы сбережения граждан. Потребительский кредит.

Слайд 9

Номинальный доход – сумма денег, полученная гражданином или семьей в целом за определенный период времени

Слайд 10

I . Номинальные и реальные доходы количество денег, полученное в определённый период независимо от налогообложения Номинальный доход Как по-другому ещё можно назвать номинальный доход? Источники доходов!

Слайд 11

Номинальные и реальные доходы Почему денег всё время не хватает?

Слайд 12

Реальный доход – количество товаров и услуг, которые гражданин или семья может приобрести в определенный период времени на свои номинальные доходы

Слайд 13

Номинальные и реальные доходы количество товаров и услуг, которое можно купить на располагаемый доход в течение определенного периода Реальный доход Номинальный доход Реальный доход

Слайд 14

Номинальные и реальные доходы Номинальный доход Реальный доход Доходы Цены на товары и услуги

Слайд 15

Что такое инфляция? Инфляция (от лат. inflatio – вздутие)- о бесценивание бумажных денег, проявляющееся в форме роста цен на товары и услуги, не обеспеченное повышением их качества. Проблема инфляции все более остро встает с возникновением и распространение бумажных, кредитных и электронных денег.

inflatio – вздутие)- о бесценивание бумажных денег, проявляющееся в форме роста цен на товары и услуги, не обеспеченное повышением их качества. Проблема инфляции все более остро встает с возникновением и распространение бумажных, кредитных и электронных денег.

Слайд 16

Инфляция- это …процесс обесценивая денег, который появляется в виде долговременного повышения цен на товары и услуги Вчера Сегодня

Слайд 17

Формы сбережений граждан Сбережения – часть располагаемого дохода, которая не используется на потребление

Слайд 18

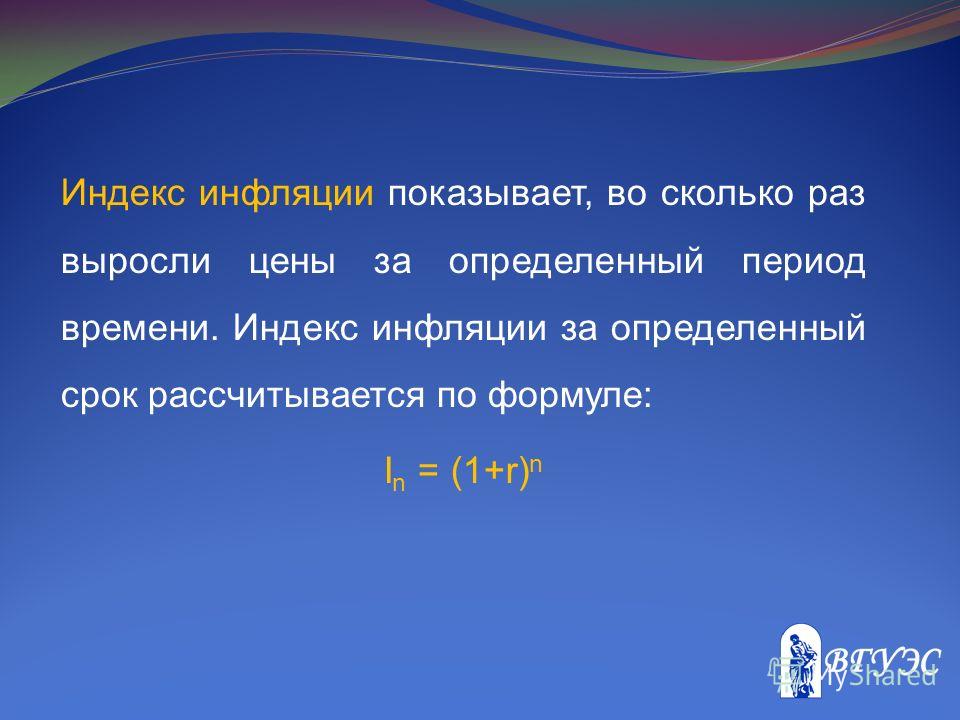

…таким образом темп роста номинального дохода темп роста уровня цен Реальный доход при увеличении дохода на 20 %, а росте цен на 30 %, мы получим: 120/130 x 100 % = 7 ,7 %

Слайд 19

Основные источники инфляции

Слайд 20

Типы инфляции:

Слайд 21

Внимание! Умеренная инфляция полезна для экономики, т.к. рост денежной массы стимулирует деловую активность, способствует экономическому росту, ускоряет процесс инвестирования .

Слайд 22

Антиинфляционная политика(подходы ):

Слайд 23

Экономическая антиинфляционная политика:

Слайд 24

Что делать, если указанные меры не помогают? Государство вынужденно проводить денежную реформу , т.е. полное или частичное изменение денежной системы страны. методы

Слайд 25

Банки – основные субъекты экономических отношений на денежном рынке, основа кредитных отношений

Слайд 26

Функции банка:

Слайд 27

Банковские услуги- осуществление наличных и безналичных платежей, выпуск и хранение ценных бумаг, трастовые(доверительные операции)

Слайд 28

Банковские услуги, предоставляемые гражданам:

Слайд 29

Кредит (лат. с redit — он верит) – это ссуда в денежной или товарной форме, представляемая кредитором заемщику на условиях возвратности, чаще всего с выплатой заемщиком процента за пользование кредитом. Потребительский кредит — кредит, связанный с реализацией товаров непосредственно потребителям с рассрочкой платежа.

Слайд 30

II . Формы сбережения граждан на покупку дорогостоящих товаров на образование на непредвиденные обстоятельства

Тест по обществознанию Инфляция и семейная экономика для 8 класса

Тест по обществознанию Инфляция и семейная экономика для 8 класса с ответами. Тест включает 2 варианта. В каждом варианте 2 части. В части А — 4 задания, в части В — 1 задание.

1 вариант

Часть А

A1. Что из перечисленного характеризует инфляцию?

1) снижение цен

2) колебание цен

3) общий рост цен

4) зависимость цен от спроса и предложения

А2. Часть располагаемого дохода, которая не используется на потребление:

1) номинальный доход

2) реальный доход

3) заработная плата

4) сбережения

А3. Верны ли суждения о кредите:

а) большая часть товаров в США продается в кредит;

б) кредиты в России могут предоставить только банки?

1) верно только а

2) верно только б

3) верны оба суждения

4) оба суждения неверны

А4. Верны ли суждения о доходах:

Верны ли суждения о доходах:

а) доходы предпринимателей имеют фиксированный характер;

б) доходы семьи включают в себя проценты, полученные от вклада в банк?

1) верно только а

2) верно только б

3) верны оба суждения

4) оба суждения неверны

Часть B

B1. Все термины, приведенные ниже, за исключением одного, связаны с понятием «банковская деятельность». Укажите термин, не связанный с этим понятием.

1) процент

2) депозит

3) кредит

4) недвижимость

5) банковский счет

6) вкладчик

Вариант 2

Часть А

A1. Сумма денег, полученная гражданином в целом за определенный период:

1) инфляция

2) номинальный доход

3) реальный доход

4) депозит

А2. Цена, уплачиваемая собственнику денег за использование заемных средств:

1) капитал

2) кредит

3) процент

4) займ

А3. Верны ли суждения о недвижимости:

а) недвижимость — всегда выгодное сбережение средств;

б) покупка недвижимости осуществляется всеми гражданами нашей страны?

1) верно только а

2) верно только б

3) верны оба суждения

4) оба суждения неверны

А4. Верны ли суждения о деятельности банка:

Верны ли суждения о деятельности банка:

а) деятельность банка не является коммерческой;

б) за пользование деньгами вкладчика банк выплачивает ему процент от суммы вклада?

1) верно только а

2) верно только б

3) верны оба суждения

4) оба суждения неверны

Часть B

В1. Все термины, приведенные ниже, за исключением одного, связаны с понятием «инфляция». Укажите термин, не связанный с этим понятием.

1) обесценивание

2) рост цен

3) конкуренция

4) падение жизненного уровня

5) снижение покупательной способности

Ответы на тест по обществознанию Инфляция и семейная экономика для 8 класса

1 вариант

А1-3

А2-4

А3-1

А4-2

В1. 4

2 вариант

А1-2

А2-3

А3-4

А4-2

В1. 3

Часто задаваемые вопросы

Ответ

В соответствии со статьей 6 Конституции Российской Федерации каждый гражданин Российской Федерации обладает на ее территории всеми правами и свободами и несет равные обязанности, предусмотренные Конституцией Российской Федерации. Российская Федерация – светское государство, религиозные объединения в нем отделены от государства и равны перед законом (ст. 14 Конституции РФ).

Российская Федерация – светское государство, религиозные объединения в нем отделены от государства и равны перед законом (ст. 14 Конституции РФ).

Согласно статьи 17 Основ законодательства Российской Федерации об охране здоровья граждан от 22 июля 1993 г. № 5487-1 государство обеспечивает гражданам охрану здоровья независимо от пола, расы, национальности, языка, социального происхождения, должностного положения, места жительства, отношения к религии, убеждений, принадлежности к общественным объединениям, а также других обстоятельств.

Законом Российской Федерации от 28 июня 1991 г. № 1499-1 «О медицинском страховании граждан в Российской Федерации» (далее — Закон) установлено, что медицинское страхование является формой социальной защиты интересов населения в охране здоровья.

Медицинское страхование осуществляется в форме договора, заключаемого между субъектами медицинского страхования. Субъекты медицинского страхования выполняют обязательства по заключенному договору в соответствии с законодательством Российской Федерации. В качестве субъектов медицинского страхования выступают: гражданин, страхователь, страховая медицинская организация, медицинское учреждение.

В качестве субъектов медицинского страхования выступают: гражданин, страхователь, страховая медицинская организация, медицинское учреждение.

Каждый гражданин, в отношении которого заключен договор медицинского страхования или который заключил такой договор самостоятельно, получает страховой медицинский полис. Страховой медицинский полис выдается страховой медицинской организацией в порядке, предусмотренном действующим законодательством Российской Федерации. Форма страхового медицинского полиса обязательного медицинского страхования граждан и инструкция по его ведению утверждены постановлением Правительства Российской Федерации от 23 января 1992 г. №41 «О мерах по выполнению Закона РСФСР «О медицинском страховании граждан в РСФСР»».

Следует отметить, что страховой медицинский полис призван обеспечить адресность при предоставлении государственных услуг в области здравоохранения. Страховой медицинский полис является учетным документом, каждый бланк полиса имеет соответствующий номер, идентифицирующий не человека, а сам бланк полиса. Это необходимо для ведения реестра бланков, находящихся на строгом учете, и осуществления контроля за их расходованием.

Это необходимо для ведения реестра бланков, находящихся на строгом учете, и осуществления контроля за их расходованием.

По проблеме внешних символов и знаков имеется позиция Московской Патриархии. В марте 2000 года Священный Синод Русской Православной Церкви в специальном заявлении еще раз разъяснил, что «не следует бояться внешних символов и знаков» и что «никакой внешний знак не нарушает духовного здоровья человека, если не становится следствием сознательной измены Христу и поруганию веры» (www.patriarchia.ru/db/text/95041.html).

Исходя из вышеизложенного, получение страхового полиса входит в комплекс мер по реализации права гражданина на оказание бесплатной медицинской помощи на территории Российской Федерации.

Скорая медицинская помощь гражданам Российской Федерации и иным лицам, находящимся на ее территории, оказывается бесплатно, без предъявления полиса. Для решения конкретных вопросов по ведению страхового медицинского полиса граждане могут обращаться в Территориальный фонд обязательного медицинского страхования.

В отношении назначения трудовых пенсий и других социальных выплат следует дополнительно отметить.

На каждое застрахованное лицо Пенсионным фондом Российской Федерации открывается индивидуальный лицевой счет с постоянным страховым номером, содержащим контрольные разряды, позволяющие выявить ошибки, допущенные при использовании этого страхового номера в процессе учета.

Согласно статье 7 Федерального закона от 1 апреля 1996 г. № 27-ФЗ ПФР и его территориальные органы выдают каждому застрахованному лицу страховое свидетельство обязательного пенсионного страхования, которое содержит страховой номер индивидуального лицевого счета и дату регистрации в качестве застрахованного лица.

Следовательно, страховой номер присваивается индивидуальному лицевому счету, а не человеку, и используется наряду с анкетными данными гражданина в целях учета его пенсионных прав, не заменяя собой его имени.

Федеральным законом от 27 июля 2006 г. № 152-ФЗ «О персональных данных» регулируются отношения, связанные с обработкой персональных данных. При этом обработка персональных данных может производиться с использованием средств автоматизации или без использования таких средств, если обработка персональных данных без использования таких средств соответствует характеру действий (операций), совершаемых с персональными данными с использованием средств автоматизации.

При этом обработка персональных данных может производиться с использованием средств автоматизации или без использования таких средств, если обработка персональных данных без использования таких средств соответствует характеру действий (операций), совершаемых с персональными данными с использованием средств автоматизации.

На основании положения пункта 4 статьи 22 Федерального закона от 27 июля 2006 г. № 152-ФЗ Пенсионный фонд Российской Федерации включен в реестр операторов, осуществляющих обработку персональных данных под регистрационным номером 1.

В соответствии со статьей 13 Федерального закона от 27 июля 2006 г. №152-ФЗ федеральными законами могут быть установлены особенности учета персональных данных в государственных и муниципальных информационных системах персональных данных, в том числе использование различных способов обозначения принадлежности персональных данных, содержащихся в соответствующей государственной или муниципальной информационной системе персональных данных, конкретному субъекту персональных данных.

При этом права и свободы человека и гражданина не могут быть ограничены по мотивам, связанным с использованием различных способов обработки персональных данных, содержащихся в государственных или муниципальных информационных системах персональных данных, конкретному субъекту персональных данных.

Таким образом, присвоение страхового номера индивидуального лицевого счета застрахованного лица носит технологический характер и не нарушает законных прав и свобод верующих граждан.

Определение валового национального дохода (ВНД)

Что такое валовой национальный доход (ВНД)?

ВНД — это общая сумма денег, заработанная людьми и предприятиями страны. Он используется для измерения и отслеживания богатства страны из года в год. Это число включает валовой внутренний продукт страны плюс доход, который она получает из зарубежных источников.

Ключевые выводы

- Валовой национальный доход является альтернативой валовому национальному продукту в качестве меры богатства.

Он рассчитывает доход, а не выпуск.

Он рассчитывает доход, а не выпуск. - ВНД можно рассчитать, прибавив доход из иностранных источников к валовому внутреннему продукту.

- Страны, которые имеют значительные прямые иностранные инвестиции, иностранные корпорации или иностранную помощь, покажут значительную разницу между ВНД и ВВП.

Общие сведения о валовом национальном доходе (ВНД)

ВНД рассчитывает общий доход, полученный людьми и предприятиями страны, включая инвестиционный доход, независимо от того, где он был получен.Он также охватывает деньги, полученные из-за рубежа, такие как иностранные инвестиции и помощь в экономическом развитии.

Более широко известный ВВП — это оценка общей стоимости всех товаров и услуг, произведенных в стране за определенный период, обычно в год. ВНД является альтернативой валовому внутреннему продукту (ВВП) как средству измерения и отслеживания национального богатства и считается более точным показателем для некоторых стран. Бюро по экономическим связям США (BEA) отслеживает ВВП, чтобы измерить здоровье США. С. экономики из года в год. Эти два числа существенно не отличаются. Наконец, есть валовой национальный продукт (ВНП), который является общим мерилом всей экономической деятельности.

С. экономики из года в год. Эти два числа существенно не отличаются. Наконец, есть валовой национальный продукт (ВНП), который является общим мерилом всей экономической деятельности.

Валовой национальный доход (ВНД)

Место жительства, а не гражданство, является критерием определения гражданства при расчетах ВНД, если жители тратят свой доход внутри страны. Такие организации, как Всемирный банк, предпочитают ВНД ВВП. Он также используется Европейским союзом для расчета взносов стран-членов.

Для расчета ВНД компенсация, выплачиваемая работникам-резидентам иностранными фирмами, и доход от зарубежной собственности, принадлежащей резидентам, добавляются к ВВП, в то время как компенсация, выплачиваемая фирмами-резидентами иностранным работникам, и доход, полученный иностранными владельцами внутренней собственности, вычитаются. Налоги на продукцию и импорт, которые еще не учтены в ВВП, также добавляются к ВНД, а субсидии вычитаются.

Всемирный банк предпочитает

ВНД ВВП. Он используется Европейским союзом для расчета взносов стран-членов.

Он используется Европейским союзом для расчета взносов стран-членов.

Для многих стран существует небольшая разница между ВВП и ВНД, поскольку разница между доходом, полученным страной, и выплатами остальному миру, как правило, не является значительной. Например, по данным Всемирного банка, ВНД США за 2018 год составил около 20,7 трлн. По данным Бюро по экономическим вопросам США, ВВП в том же году составил 20,5 триллиона долларов.

Однако для некоторых стран разница значительна. ВНД может быть намного выше, чем ВВП, если страна получает большой объем иностранной помощи, как в случае с Восточным Тимором.Но он может быть намного ниже, если иностранцы контролируют значительную часть производства в стране, как в случае с Ирландией, юрисдикцией с низкими налогами, где номинально проживают европейские и американские дочерние компании ряда транснациональных компаний.

Чтобы преобразовать ВВП страны в ВНД, к первому необходимо добавить три члена: 1) иностранный доход, выплачиваемый резидентам), 2) иностранный доход, выплачиваемый владельцам жилой недвижимости и инвесторам, и 3) чистые налоги за вычетом субсидий, получаемых на производство. и импорт.

и импорт.

ВВП против ВНД против ВНП

Из трех показателей ВНП используется меньше всего, возможно, потому, что он может быть обманчивым. Например, если самые богатые граждане страны регулярно переводят свои деньги в офшор, подсчет этих денег приведет к увеличению кажущегося богатства нации.

Фактически, теперь ВНД может быть наиболее точным отражением национального богатства с учетом современного мобильного населения и глобальной торговли.

- ВВП — это общая рыночная стоимость всех готовых товаров и услуг, произведенных в стране за определенный период времени.

- ВНД — это общий доход, полученный страной от жителей и предприятий, независимо от того, находятся они в стране или за границей.

- ВНП включает доход всех жителей страны и предприятий, независимо от того, идет ли он обратно в страну или тратится за границу. Также добавляются субсидии и налоги из иностранных источников.

Изображение Сабрины Цзян © Investopedia 2020

Часто задаваемые вопросы

Чем ВНД отличается от ВВП и ВНП?

Валовой национальный доход (ВНД) рассчитывает общий доход, полученный людьми и предприятиями страны, включая инвестиционный доход, независимо от того, где он был получен. Место жительства, а не гражданство, является критерием определения гражданства при расчетах ВНД. Он также охватывает деньги, полученные из-за рубежа, такие как иностранные инвестиции и помощь в экономическом развитии. ВВП — это общая рыночная стоимость всех готовых товаров и услуг, произведенных в стране за определенный период времени. ВНП включает доход всех жителей страны и предприятий, независимо от того, идет ли он обратно в страну или тратится за границу. Также добавляются субсидии и налоги из иностранных источников.

Место жительства, а не гражданство, является критерием определения гражданства при расчетах ВНД. Он также охватывает деньги, полученные из-за рубежа, такие как иностранные инвестиции и помощь в экономическом развитии. ВВП — это общая рыночная стоимость всех готовых товаров и услуг, произведенных в стране за определенный период времени. ВНП включает доход всех жителей страны и предприятий, независимо от того, идет ли он обратно в страну или тратится за границу. Также добавляются субсидии и налоги из иностранных источников.

Как рассчитывается ВНД?

Для расчета ВНД компенсация, выплачиваемая работникам-резидентам иностранными фирмами, и доход от зарубежной собственности, принадлежащей резидентам, добавляются к ВВП, в то время как компенсация, выплачиваемая фирмами-резидентами иностранным работникам, и доход, полученный иностранными владельцами внутренней собственности, вычитаются.Налоги на продукцию и импорт, которые еще не учтены в ВВП, также добавляются к ВНД, а субсидии вычитаются.

Когда полезен ВНД?

Для таких стран, как США, существует небольшая разница между ВВП и ВНД, поскольку разница между полученным доходом и выплатами остальному миру, как правило, не является значительной. Однако для некоторых стран разница значительна. ВНД может быть намного выше, чем ВВП, если страна получает большой объем иностранной помощи, как в случае с Восточным Тимором.И наоборот, он может быть намного ниже, если иностранцы контролируют значительную долю производства в стране, как в случае с Ирландией, юрисдикцией с низкими налогами, где номинально проживают европейские и американские дочерние компании ряда транснациональных компаний.

Преимущества гражданства США и права американского гражданина

Есть только несколько причин — помимо более сильного отождествления со своей родной страной — почему некоторые люди сознательно отказываются от гражданства США в пользу оставшихся держателей грин-карты.

От вас могут потребовать отказаться от гражданства в других странах. В зависимости от правил вашей страны для двойного гражданства (если вы являетесь гражданином двух стран одновременно), вам может потребоваться отказаться от текущего гражданства после того, как вы станете американцем. В США разрешено двойное гражданство. Многие страны — например, Австралия, Канада и Великобритания — также позволяют вам быть гражданином другой страны. Однако Индия, Япония и ряд других стран требуют, чтобы вы отказались от гражданства этих стран, как только вы станете американцем.

В зависимости от правил вашей страны для двойного гражданства (если вы являетесь гражданином двух стран одновременно), вам может потребоваться отказаться от текущего гражданства после того, как вы станете американцем. В США разрешено двойное гражданство. Многие страны — например, Австралия, Канада и Великобритания — также позволяют вам быть гражданином другой страны. Однако Индия, Япония и ряд других стран требуют, чтобы вы отказались от гражданства этих стран, как только вы станете американцем.

Если вы намерены сохранить свое иностранное гражданство, перед подачей заявления на натурализацию лучше всего ознакомиться с политикой вашей страны в отношении двойного гражданства.

Вы должны подавать налоговую декларацию в США пожизненно, независимо от того, где вы живете. Как гражданин США, даже если вы переезжаете за границу, вы все равно должны подавать налоговые декларации США. Однако, если вы соответствуете определенным требованиям, вы сможете исключать из своего дохода до годового лимита — в настоящее время более 100 000 долларов США — разрешенного U. S. правительство, что означает, что оно не будет облагаться налогом. Любой доход, превышающий этот предел, обычно будет облагаться налогом.

S. правительство, что означает, что оно не будет облагаться налогом. Любой доход, превышающий этот предел, обычно будет облагаться налогом.

Ваша криминальная история будет тщательно изучена. Если вы совершили преступление, которое может повлечь за собой депортацию, например иммиграционное мошенничество, злоупотребление наркотиками или насилие в семье, особенно важно обратиться за юридической помощью до подачи заявления о натурализации.

Вас могут призвать на военную службу. Обязательная военная служба по призыву была официально прекращена в 1973 году.Однако в случае восстановления вас могут призвать на службу. Любой мужчина, который проживал в Соединенных Штатах или получил грин-карту в возрасте от 18 до 26 лет, за исключением иммиграционного статуса, отличного от «держателя грин-карты», должен зарегистрироваться в Системе выборочного обслуживания.

Вас могут пригласить в состав жюри. В США обязанность присяжных заседателей в судебном разбирательстве является обязательной. Если вас вызвали, вы должны присутствовать, но не обязательно, чтобы вас выбрали служить. Только те, кто выбран судьей и адвокатами после вызова, будут фактически входить в состав жюри.

Если вас вызвали, вы должны присутствовать, но не обязательно, чтобы вас выбрали служить. Только те, кто выбран судьей и адвокатами после вызова, будут фактически входить в состав жюри.

Военнослужащие, находящиеся на действительной военной службе, профессиональные сотрудники пожарных и полицейских управлений, а также некоторые государственные служащие, работающие на постоянной основе на своих должностях, освобождены от обязанностей федерального жюри присяжных. Лица, входившие в состав федерального жюри в течение последних двух лет, в возрасте от 71 года и старше или являющиеся добровольцами службы экстренного реагирования, как правило, могут просить об освобождении от службы, но политика зависит от окружного суда. Суды штатов и местные суды устанавливают свои собственные правила, но, как правило, также освобождают от ответственности отдельных лиц в зависимости от возраста, инвалидности или их должности на государственной должности.

Есть ли у вас конфиденциальные вопросы о том, как ваше криминальное прошлое может повлиять на ваше право на получение гражданства США? Мы объединили усилия с RapidVisa, и вместе мы можем провести вас через весь процесс натурализации и ответить на любые ваши вопросы.

Как стать гражданином США

Ниже приводится краткий обзор процесса натурализации. Обязательно ознакомьтесь с нашим подробным руководством по срокам получения гражданства США, чтобы помочь вам понять, когда проходит каждый этап процесса натурализации.

Как подать заявление на получение гражданства США

Шаг 1: Заявление на натурализацию

Первый шаг к тому, чтобы стать гражданином США, — это подать заявление на натурализацию (форма N-400) и оплатить регистрационный сбор (если вы не освобождены — подробности см. выше). Вы можете заполнить и отправить по почте бумажное заявление или заполнить его онлайн. Если вы подаете онлайн-заявку, вы должны сначала создать онлайн-учетную запись в Службе гражданства и натурализации США (USCIS).

Если вы подаете заявление в связи с военной службой, из-за границы или для снижения пошлины или отказа, вы можете , а не , заполнять заявку онлайн.Вы должны отправить свое заявление по почте в соответствующий офис USCIS.

Правило ранней подачи заявки на 90 дней: Вы можете подать N-400 в USCIS уже за 90 дней до того, как достигнет трех- или пятилетнего периода ожидания в качестве держателя грин-карты — пока вы Выполнил все остальные требования. Однако вы все равно должны подождать полные три или пять лет, чтобы стать гражданином США. Ранняя подача документов позволит вам продвинуться вперед в процессе подачи заявки. (В нашем путеводителе по форме N-400 есть полная информация.)

Шаг 2: Запись на прием по биометрии

Следующим шагом является запись на прием по биометрии — в основном, снятие отпечатков пальцев — в местном отделении USCIS. Как и в случае с семейной процедурой получения грин-карты, USCIS возьмет ваши отпечатки пальцев во время натурализации, чтобы провести проверку биографических данных. Запись на снятие отпечатков пальцев обычно происходит примерно через месяц после того, как USCIS получит ваше заявление на получение гражданства США.

Шаг 3: Собеседование и экзамен на получение гражданства

Собеседование

Собеседование обычно назначается примерно через 14 месяцев после подачи заявления. Однако точное время обработки вашего заявления на натурализацию во многом зависит от вашего полевого офиса USCIS, который будет назначен вам на основании вашего почтового индекса.

Однако точное время обработки вашего заявления на натурализацию во многом зависит от вашего полевого офиса USCIS, который будет назначен вам на основании вашего почтового индекса.

Во время этого собеседования сотрудник USCIS проверит, что вся информация в вашем заявлении на натурализацию верна. Собеседование обычно проходит в ближайшем офисе USCIS. Если вы подаете заявление из-за границы, вы пойдете на собеседование в посольство или консульство США. Если вы проходите действительную военную службу, ваше собеседование может проводиться на военном объекте.

Экзамен

Собеседование на получение гражданства также называется «экзаменом» на гражданство, потому что в то же время офицер USCIS также проведет вам тест на натурализацию, состоящий из двух частей (если вы не имеете права на освобождение): Первый компонент, тест по английскому языку , оценит ваши письменные и устные навыки английского языка. Второй, тест по гражданскому праву , оценит ваши знания истории США и базовую информацию о том, как работает правительство США. (Ознакомьтесь с нашим подробным руководством по экзамену на натурализацию, которое включает полезные советы по подготовке.)

(Ознакомьтесь с нашим подробным руководством по экзамену на натурализацию, которое включает полезные советы по подготовке.)

Но не паникуйте! Эти тесты довольно простые, и USCIS предоставляет учебные материалы, которые помогут вам подготовиться. У вас также будет два шанса пройти тесты для каждого приложения: один раз во время собеседования и еще раз позже, чтобы пересдать любую часть, которую вы не прошли в первый раз.

Если вы пройдете собеседование и экзамен, сотрудник USCIS одобрит ваше заявление в конце собеседования.В некоторых случаях USCIS может запросить у вас дополнительную документацию или назначить второе собеседование.

Если вы сдадите , а не , USCIS отправит вам письмо с отказом, объясняющее причину, но вы можете обжаловать их решение в течение 30 дней с момента получения письма или повторно подать заявление. Политика USCIS в отношении отклоненных заявок, вступающая в силу 11 сентября 2018 года, подчеркивает важность заполнения заявки на натурализацию и правильного выполнения всех требований с первого раза.

Шаг 4: Присяга на верность

Вы почти закончили! Как только ваша заявка будет одобрена, вы будете присутствовать на церемонии присяги на верность.Очень важно, чтобы вы выполнили этот шаг. Вы не являетесь гражданином США, пока не примете Присягу на верность.

После собеседования на получение гражданства вы получите по почте уведомление с датой, временем и местом проведения церемонии (обычно это здание местного суда или офис USCIS). Время, необходимое для планирования церемонии, зависит от штата.

Вам будет предложено вернуть вашу грин-карту при регистрации. По окончании церемонии вы получите Сертификат о натурализации и начнете свою жизнь в качестве U.С. гражданин!

Налоговая информация и обязанности новых иммигрантов в США

На этой странице представлена общая сводка федеральных налоговых обязательств, процедур и прав, связанных с резидентами США, а также соответствующие ссылки на более подробную информацию.

Вид на жительство в соответствии с налоговым законодательством США

Налогообложение физического лица, не являющегося гражданином США или гражданином США, зависит от его статуса резидента.

Хотя иммиграционные законы США относятся к иностранцам как к иммигрантам, неиммигрантам и не имеющим документов (незаконным) иностранцам, налоговое законодательство Соединенных Штатов касается только ИНОСТРАНЦЕВ-РЕЗИДЕНТОВ и НЕРЕЗИДЕНТОВ.

В целом, контролирующий принцип заключается в том, что иностранцы-резиденты облагаются налогом на их мировой доход так же, как и граждане США, а иностранцы-нерезиденты облагаются налогом в соответствии со специальными правилами, содержащимися в определенных частях Налогового кодекса (далее именуемые IRC или код).

Иммигрант, получивший грин-карту, считается законным постоянным жителем и считается иностранцем-резидентом для целей налогообложения доходов в США. Для помощи в определении того, являетесь ли вы иностранцем-резидентом или нерезидентом США.S., см. Определение налогового статуса иностранца.

В целом, когда физическое лицо первоначально получает грин-карту, датой начала проживания этого лица является первый день календарного года, когда иностранец-резидент находится в Соединенных Штатах в качестве законного постоянного резидента (дата, на которую Соединенные Штаты Служба гражданства и иммиграции (USCIS) официально одобрила ваше ходатайство о том, чтобы стать иммигрантом).

Если физическое лицо получило грин-карту за границей, то датой начала проживания является первый день физического присутствия в Соединенных Штатах после того, как человек получил грин-карту.Для получения более подробной информации о том, когда начинается период проживания иностранца-резидента в США, см. Даты начала и окончания вида на жительство.

Информацию о налоговых годах, в которых физическое лицо является одновременно иностранцем-резидентом США и иностранцем-нерезидентом, см. В разделе Налогообложение иностранцев с двойным статусом.

Налогообложение иностранцев-резидентов США

Если вы являетесь иностранцем-резидентом США или гражданином США, правила подачи налоговых деклараций о доходах, наследстве и подарках и уплаты ориентировочного налога в целом одинаковы, независимо от того, находитесь вы в США или за границей.Ваш мировой доход облагается подоходным налогом в США, независимо от того, где вы проживаете.

Подробнее о налоговых обязательствах для иностранцев-резидентов США см. Налогообложение иностранцев-резидентов США и Публикацию 519 Налогового руководства США для иностранцев.

Налогообложение иностранцев-резидентов США и Публикацию 519 Налогового руководства США для иностранцев.

Для получения подробной информации о налоговых обязательствах для иностранцев-резидентов США и граждан США, которые работают или живут за границей или которые имеют доход, полученный в другой стране, см. Налогоплательщики, проживающие за границей и Публикацию 54, Руководство по налогам для U.С. Граждане и резиденты за рубежом.

Физическое лицо с доходом из Гуама, Содружества Северных Марианских островов (CNMI), Американского Самоа, Виргинских островов США или Пуэрто-Рико, вероятно, должно будет подать налоговую декларацию в налоговый департамент одной из этих территорий. Возможно, человеку придется подавать две ежегодные налоговые декларации: одну в налоговый департамент территории, а другую — в Налоговую службу США. Для получения дополнительной информации см. Лица, проживающие или работающие в США.С. Территории / Владения.

Дополнительные требования к подаче, включая отчетность об иностранных активах

Федеральный закон требует, чтобы иностранцы, постоянно проживающие в США, и граждане США сообщали о любых мировых доходах, включая доход от иностранных трастов, иностранных банков и счетов ценных бумаг. В большинстве случаев пострадавшим налогоплательщикам необходимо заполнить и приложить Приложение B к своей налоговой декларации. В Части III Приложения B спрашивается о существовании иностранных счетов, таких как банковские счета и счета ценных бумаг, и обычно требуется U.Иностранцы-резиденты S. и граждане США должны указать страну, в которой находится каждая учетная запись.

В большинстве случаев пострадавшим налогоплательщикам необходимо заполнить и приложить Приложение B к своей налоговой декларации. В Части III Приложения B спрашивается о существовании иностранных счетов, таких как банковские счета и счета ценных бумаг, и обычно требуется U.Иностранцы-резиденты S. и граждане США должны указать страну, в которой находится каждая учетная запись.

Лицо США, включая гражданина, иностранца-резидента, корпорацию, товарищество, компанию с ограниченной ответственностью, траст и имущество, также должно сообщать в Министерство финансов о некоторых иностранных финансовых счетах, таких как банковские счета, брокерские счета и паевые инвестиционные фонды, путем подачи заявления. Отчет по иностранным банкам и финансовым счетам (FBAR) по форме FinCEN 114. Для получения дополнительной информации о требованиях к подаче FBAR см. Отчет по иностранным банкам и финансовым счетам (FBAR).

Кроме того, некоторым налогоплательщикам может также потребоваться заполнить и приложить к своей налоговой декларации форму 8938 «Отчет об иностранных финансовых активах». Как правило, иностранцы-резиденты США, граждане США и некоторые иностранцы-нерезиденты должны указывать указанные иностранные финансовые активы в этой форме, если совокупная стоимость этих активов превышает определенные пороговые значения. Подробные сведения см. В инструкциях к этой форме.

Как правило, иностранцы-резиденты США, граждане США и некоторые иностранцы-нерезиденты должны указывать указанные иностранные финансовые активы в этой форме, если совокупная стоимость этих активов превышает определенные пороговые значения. Подробные сведения см. В инструкциях к этой форме.

Лица из США также могут иметь следующие дополнительные требования к подаче документов, если применимо (не все включено):

- Форма 3520, Годовой отчет об операциях с иностранными трастами и получении определенных иностранных подарков.Лица США (и исполнители наследства потомков США) подают форму 3520, чтобы сообщить об определенных сделках с иностранными трастами, владении иностранными трастами в соответствии с правилами разделов 671-679 IRC, а также о получении определенных крупных подарков или завещаний от определенных иностранных лиц.

- Форма 3520-A, Ежегодный информационный отчет иностранного траста с владельцем из США. Иностранный траст, имеющий по крайней мере одного владельца в США, ежегодно подает форму 3520-A, чтобы предоставить информацию о трасте, его бенефициарах в США и любом U.

S. лицо, которое рассматривается как владелец какой-либо части иностранного траста.

S. лицо, которое рассматривается как владелец какой-либо части иностранного траста. - Форма 5471, Информационное возвращение лиц США в отношении определенных иностранных корпораций. Некоторые иностранцы-резиденты США и граждане США, которые являются должностными лицами, директорами или акционерами некоторых иностранных корпораций, подают форму 5471 и соответствующие таблицы, чтобы удовлетворить требованиям к отчетности разделов 6038 и 6046 IRC и соответствующих нормативных актов.

- Форма 8865, Возвращение лиц США в отношении определенных иностранных партнерств.Лицо из США подает форму 8865, чтобы сообщить информацию, требуемую в соответствии с разделом 6038 IRC (отчетность в отношении контролируемых иностранных партнерств), разделом 6038B IRC (отчетность о переводах в иностранные партнерства) и разделом 6046A IRC (отчетность о приобретениях, отчуждении и изменениях). в интересах иностранного партнерства).

- Форма 926, возврат лица, передающего собственность в США иностранной корпорации.

Как правило, иностранец-резидент США или гражданин США, национальная корпорация или внутреннее имущество или траст должны заполнить и подать форму 926, чтобы сообщить об определенных передачах собственности иностранной корпорации, которые описаны в разделах IRC 6038B (a) (1) ( A), 367 (d) или 367 (e).

Как правило, иностранец-резидент США или гражданин США, национальная корпорация или внутреннее имущество или траст должны заполнить и подать форму 926, чтобы сообщить об определенных передачах собственности иностранной корпорации, которые описаны в разделах IRC 6038B (a) (1) ( A), 367 (d) или 367 (e).

Отчетность по экспатрианту

Налогоплательщики, которые отказались от гражданства США или перестали быть законными постоянными жителями Соединенных Штатов, должны подать декларацию иностранца с двойным статусом, приложив Форму 8854, Первоначальное и Ежегодное заявление об экспатриации. Копию формы 8854 также необходимо подать в налоговую службу Филадельфии, штат Пенсильвания, 19255-0049, до установленного срока подачи налоговой декларации (включая продления). См. Дополнительные сведения в разделе «Налог на выезд из страны», инструкции по форме 8854 и Уведомление 2009-85 «Руководство для иностранцев в соответствии с разделом 877A».

Билль о правах налогоплательщиков

Каждый налогоплательщик имеет ряд основных прав, о которых он должен знать, имея дело с Налоговой службой США. Обратитесь к Биллю о правах налогоплательщиков, чтобы узнать о своих правах и наших обязанностях по их защите.

Обратитесь к Биллю о правах налогоплательщиков, чтобы узнать о своих правах и наших обязанностях по их защите.

Контакты

IRS испытывает большие объемы вызовов, и время ожидания телефонной службы может в среднем от 15 до 30 минут или дольше. Обратитесь к разделу «Позвольте нам помочь вам», чтобы узнать о распространенных онлайн-инструментах и ресурсах, а также о телефонных номерах IRS для каждого типа необходимой помощи.

Если вы находитесь за пределами США и сталкиваетесь с конкретным вопросом, касающимся налогового счета физических лиц или предприятий, вам следует связаться с центром обслуживания международных налогоплательщиков по телефону или факсу. Международный информационный центр работает с понедельника по пятницу с 6:00 до 23:00. (Восточное время):

Тел .: 267-941-1000 (звонок платный)

Факс: 681-247-3101 (только для международных налоговых счетов)

Чтобы запросить помощь адвоката налогоплательщиков, позвоните в Службу адвоката налогоплательщиков по бесплатным номерам, указанным ниже, или обратитесь к местному адвокату по налогоплательщикам (LTA) в Карибском регионе. Южные территории (Пуэрто-Рико и Виргинские острова США) и международные или обратитесь к местному адвокату налогоплательщиков (LTA) на Гавайях и тихоокеанских территориях США (Гуам, Американское Самоа и Северные Марианские острова).

Южные территории (Пуэрто-Рико и Виргинские острова США) и международные или обратитесь к местному адвокату налогоплательщиков (LTA) на Гавайях и тихоокеанских территориях США (Гуам, Американское Самоа и Северные Марианские острова).

787-522-8601 — английский

787-522-8600 — испанский

855-818-5697 — Факс

Ссылки / связанные темы

FTB Pub. 1100: Налогообложение нерезидентов и физических лиц, меняющих резидентство | Бланки и публикации

Для форм и информации перейдите на ftb.ca.gov и найдите форм и публикаций .

- Найдите поставщиков электронных файлов и заполните налоговую декларацию онлайн.

- Найдите налоговые формы и публикации за текущий и предыдущий год.

- Заполните и распечатайте часто используемые налоговые формы.

- Получите ответы на часто задаваемые вопросы.

- Узнайте, как связаться с Департаментом налогообложения франчайзинга (FTB).

A. Введение

В этой публикации представлена информация о текущем методе расчета налога, если вы являетесь нерезидентом или резидентом Калифорнии с неполным годом, а также о том, как рассчитать перенесенные убытки, отсроченные вычеты и отсроченный доход, если вы:

- Всегда был иногородним Калифорнией.

- Сменить место жительства из Калифорнии (выехать).

- Сменить место жительства на Калифорнию (переехать).

Публикация FTB 1031 «Рекомендации по определению статуса резидента» поможет вам определить ваш статус резидента и облагается ли ваш доход налогом в Калифорнии.

Ключ

Сокращения штатов, используемые в данной публикации:

- CA — Калифорния

- NY — Нью-Йорк

- WA — Вашингтон

- FL — Флорида

- WY — Вайоминг

- Техас — Техас

- NV — Невада

Б.Метод расчета налога

Для налоговых лет, начинающихся 1 января 2002 г. или после этой даты, если вы являетесь нерезидентом или резидентом с неполным годом, вы определяете свой налог в Калифорнии, умножая свой налогооблагаемый доход в Калифорнии на эффективную ставку налога. Эффективная налоговая ставка — это калифорнийский налог на весь доход, как если бы вы были резидентом Калифорнии в текущем налоговом году и за все предыдущие налоговые годы для любых переходящих статей, отложенного дохода, приостановленных убытков или приостановленных вычетов, разделенных на этот доход.Используйте следующую формулу:

или после этой даты, если вы являетесь нерезидентом или резидентом с неполным годом, вы определяете свой налог в Калифорнии, умножая свой налогооблагаемый доход в Калифорнии на эффективную ставку налога. Эффективная налоговая ставка — это калифорнийский налог на весь доход, как если бы вы были резидентом Калифорнии в текущем налоговом году и за все предыдущие налоговые годы для любых переходящих статей, отложенного дохода, приостановленных убытков или приостановленных вычетов, разделенных на этот доход.Используйте следующую формулу:

Пропорциональный налог = Налогооблагаемый доход CA × Налог на общий налогооблагаемый доход ÷ Общий налогооблагаемый доход

Ключевые определения

- Налогооблагаемый доход Калифорнии

- Скорректированный валовой доход (AGI) в Калифорнии за вычетом подробных или стандартных вычетов в Калифорнии.

- Калифорния AGI

- Валовой доход и вычеты, полученные из источников в Калифорнии, за любую часть налогового года, в течение которого вы были нерезидентом, плюс все статьи валового дохода и все вычеты, независимо от источника, за любую часть налогового года, в течение которого вы были резидентом.

- Всего AGI

- Скорректированный валовой доход из всех источников за весь налоговый год.

- Постатейные или стандартные вычеты штата Калифорния

- Определяется применением отношения AGI Калифорнии к общему AGI ко всем детализированным или стандартным вычетам, разрешенным жителям Калифорнии.

- Итого налогооблагаемый доход

- Полный налогооблагаемый доход, определенный так, как если бы вы были резидентом Калифорнии в текущем налоговом году и за все предыдущие налоговые годы в отношении любых переходящих статей, отложенного дохода, приостановленных убытков или приостановленных вычетов.

- Переформулировать

- Для изменения базисных сумм переходящих остатков или переходящих остатков за предыдущий год для определения допустимой суммы в текущем году. Налоговые декларации за предыдущий год не изменяются.

- Зарегистрированный внутренний партнер (RDP)

- Два человека, которые подали декларацию о домашнем партнерстве государственному секретарю Калифорнии.

Расчет процентов

Примените соотношения, как описано для следующих пунктов, для определения суммы CA.

Детализированные или стандартные вычеты — Разделите Калифорнийский AGI на общий AGI (результат не может превышать 1,0):

CA AGI ÷ Total AGI

Ставка налога — Разделите налог с общей налогооблагаемой прибыли на общую налогооблагаемую прибыль:

Налог на общий налогооблагаемый доход ÷ Общий налогооблагаемый доход

Кредиты — Разделите налогооблагаемый доход Калифорнии на общий налогооблагаемый доход:

CA, налогооблагаемый доход ÷ Общий налогооблагаемый доход

Этот процент не применяется к кредитам арендатора, другим налоговым кредитам штата или кредитам, обусловленным транзакцией, происходящей полностью на территории Калифорнии.Калифорния разрешает эти кредиты в полном объеме.

В следующем примере показано, как работает расчет.

Пример 1

Вы были резидентом Флориды до 31 марта 2010 года. Будучи резидентом Флориды, вы заработали и получили доход в размере 15 000 долларов США и процентный доход в размере 1 000 долларов США. 1 апреля 2010 года вы навсегда переехали в Калифорнию. Будучи резидентом Калифорнии, вы заработали и получили заработную плату в размере 65 000 долларов США и процентный доход в размере 3 000 долларов США. Вы не замужем, и в 2010 году у вас были следующие вычеты по статьям:

Будучи резидентом Флориды, вы заработали и получили доход в размере 15 000 долларов США и процентный доход в размере 1 000 долларов США. 1 апреля 2010 года вы навсегда переехали в Калифорнию. Будучи резидентом Калифорнии, вы заработали и получили заработную плату в размере 65 000 долларов США и процентный доход в размере 3 000 долларов США. Вы не замужем, и в 2010 году у вас были следующие вычеты по статьям:

| Налоги на недвижимость, дом Калифорнии | $ 1,200 |

|---|---|

| Налоги на недвижимость, ФЛ дом | 800 |

| Ипотечные проценты, дом Калифорнии | 17 000 |

| Проценты по ипотеке, Флорида дом | 3,500 |

| Благотворительный взнос, Фонд пожарных Нью-Йорка | 1,500 |

| Всего: | 24 000 долл. США |

Определение

Рассчитайте свои налоговые обязательства в Калифорнии за 2010 год следующим образом:

| Заработная плата СА | 65 000 долл. США США |

|---|---|

| Проценты, полученные во время проживания в ЦА | + 3,000 |

| CA AGI: | 68 000 долл. США |

| Заработная плата из всех источников | 80 000 долл. США |

| Процентные доходы из всех источников | + 4,000 |

| Всего AGI: | 84 000 долл. США |

| Итого вычеты по статьям | 24 000 долл. США |

| CA AGI ÷ Total AGI | ×.8095 |

| Постатейные вычеты CA: | $ 19 428 |

| CA AGI | 68 000 долл. США |

| Постатейные отчисления CA | –19 428 |

| Налогооблагаемый доход CA: | 48 572 долл. США США |

| Всего AGI | 84 000 долл. США |

| Итого вычеты по статьям | –24 000 |

| Итого налогооблагаемый доход: | 60 000 долл. США |

| Налог на общую налогооблагаемую прибыль: (из налоговой таблицы) | 3 440 долл. США 90 361 |

| Налогооблагаемый доход CA | 48 572 долл. США |

| Налог на общий налогооблагаемый доход ÷ общий налогооблагаемый доход | ×.0573 |

| Распределенный налог: | $ 2 783 |

| Личное освобождение от уплаты налогов | $ 99 |

| CA налогооблагаемый доход ÷ общий налогооблагаемый доход | × . 8095 8095 |

| Пропорциональный кредит на освобождение от уплаты налогов: | $ 80 |

| Пропорциональный налог | $ 2 783 |

| Пропорциональный кредит на освобождение от уплаты налогов | — 80 |

| Налоговые обязательства: | $ 2 703 |

С.Продажа в рассрочку

Для налоговых лет, начинающихся 1 января 2002 г. или после этой даты, Калифорния облагает налогом прибыль в рассрочку, полученную нерезидентом от продажи материального и нематериального имущества, полученного в Калифорнии. В Калифорнии налоги на недвижимость взимаются в зависимости от того, где она расположена. Прибыль от продажи нематериального имущества в рассрочку обычно поступает в страну проживания получателя на момент продажи. Калифорния облагает жителей налогом на весь доход независимо от источника.

Всегда иногородний

Калифорния облагает налогом выручку от взноса, полученную нерезидентом, в той мере, в какой доход от продажи был получен из источника в Калифорнии.

Пример 2

Вы всегда были нерезидентом Калифорнии. 1 марта 2009 г. вы продали арендуемую недвижимость в Калифорнии в рассрочку. В течение 2009 и 2010 годов вы получали поступления в рассрочку, состоящие из дохода от прироста капитала и процентного дохода.

Определение

Доход от прироста капитала облагается налогом в Калифорнии как в 2009, так и в 2010 году, поскольку собственность находилась в Калифорнии.Процентный доход не облагается налогом в Калифорнии и имеет источник в штате вашего проживания.

Пример 3

Вы всегда были нерезидентом Калифорнии. 4 июня 2009 года вы продали земельный участок в Айдахо в рассрочку. В течение 2009 и 2010 годов вы получали поступления в рассрочку, состоящие из дохода от прироста капитала и процентного дохода.

Определение

Ваш доход от прироста капитала не облагается налогом в Калифорнии, поскольку источником дохода является Айдахо. Процентный доход не облагается налогом в Калифорнии и имеет источник в штате вашего проживания.

Процентный доход не облагается налогом в Калифорнии и имеет источник в штате вашего проживания.

Изменение места жительства в Калифорнию (въезд)

Если вы являетесь резидентом Калифорнии, который продал недвижимость, расположенную за пределами Калифорнии, в рассрочку, будучи нерезидентом, ваш взнос продолжается, в то время как резидент Калифорнии теперь облагается налогом в Калифорнии.

Пример 4

1 июля 2009 г., будучи нерезидентом Калифорнии, вы продали арендуемую недвижимость в Техасе в рассрочку.15 мая 2010 г. вы стали резидентом Калифорнии, а 1 августа 2010 г. получили выплаты в рассрочку, состоящие из дохода от прироста капитала и процентного дохода.

Определение

Ваш доход от прироста капитала и процентный доход, полученные 1 августа 2010 года, облагаются налогом в Калифорнии, поскольку вы были резидентом Калифорнии на момент получения выручки.

Пример 5

1 сентября 2008 г., будучи нерезидентом Калифорнии, вы продали акции (нематериальное имущество) в рассрочку.1 июня 2010 г. вы стали резидентом Калифорнии, а 1 октября 2010 г. получили выплаты в рассрочку, состоящие из дохода от прироста капитала и процентного дохода.

Определение

Ваш доход от прироста капитала и процентный доход, полученные 1 октября 2010 г., облагаются налогом в Калифорнии, поскольку вы были резидентом Калифорнии на момент получения выручки.

Изменение места жительства из Калифорнии (выезд)

Если вы являетесь бывшим резидентом Калифорнии, ваши выплаты от продажи собственности, расположенной за пределами Калифорнии, которую вы продали, когда вы были резидентом Калифорнии, не облагаются налогом в Калифорнии.

Пример 6

В июне 2007 года, будучи жителем Калифорнии, вы продали земельный участок в Вашингтоне в рассрочку. 1 марта 2010 г. вы стали резидентом Огайо, а 1 июня 2010 г. получили выплаты в рассрочку, состоящие из дохода от прироста капитала и процентного дохода.

Определение

Доход от прироста капитала не облагается налогом в Калифорнии, поскольку собственность не находилась в Калифорнии. Процентный доход не облагается налогом в Калифорнии, потому что вы были нерезидентом Калифорнии на момент получения дохода.

Пример 7

В марте 2008 года, будучи жителем Калифорнии, вы продали участок недвижимости, расположенный в Калифорнии, в рассрочку. 1 июня 2010 г. вы стали резидентом Вашингтона, а 1 августа 2010 г. получили выплаты в рассрочку, состоящие из дохода от прироста капитала и процентного дохода.

Определение

Доход от прироста капитала облагается налогом в Калифорнии, поскольку проданная вами недвижимость находится в Калифорнии. Процентный доход не облагается налогом в Калифорнии, потому что вы были нерезидентом Калифорнии на момент получения дохода.

Пример 8

В сентябре 2007 года, будучи резидентом Калифорнии, вы продали акции (нематериальную собственность) в рассрочку. 1 февраля 2010 г. вы стали резидентом Флориды, а 1 мая 2010 г. вы получили выплаты в рассрочку, состоящие из дохода от прироста капитала и процентного дохода.

Определение

Доход от прироста капитала от продажи акций облагается налогом в Калифорнии, поскольку вы были резидентом Калифорнии на момент продажи акций. Процентный доход не облагается налогом в Калифорнии, потому что вы были нерезидентом Калифорнии на момент получения дохода.

D. Индивидуальные пенсионные счета, пенсионные планы и компенсации, спонсируемые работодателем

Иногородний

Калифорния не облагает налогом выплаты IRA, квалифицированные пенсии, участие в прибыли и планы бонусов нерезидента. Компенсация по налогам Калифорнии, полученная нерезидентом за оказание услуг в Калифорнии.

Пример 9

Вы не проживаете в Калифорнии и живете и работаете в Вайоминге. Ваш работодатель из Вайоминга временно направляет вас в Калифорнию на четыре месяца для завершения проекта.Вы продолжаете получать зарплату из штаб-квартиры вашего работодателя в Вайоминге. Вы зарабатываете 5000 долларов в месяц.

Определение

Поскольку вы оказывали услуги в течение четырех месяцев в Калифорнии, 20 000 долларов (5000 долларов на 4 месяца) вашей компенсации поступают из Калифорнии и облагаются налогом в Калифорнии.

Пример 10

До выхода на пенсию 31 декабря 2009 г. вы жили и работали исключительно в Калифорнии. 1 января 2010 г. вы переехали в Неваду. Ваш бывший работодатель в Калифорнии платит своим сотрудникам 5 числа каждого месяца.10 января 2010 года вы получили по почте последнюю зарплату в размере 4000 долларов от вашего бывшего работодателя в Калифорнии.

Определение

Компенсация в размере 4000 долларов облагается налогом в Калифорнии, поскольку источник дохода находится в Калифорнии, штате, в котором вы оказывали свои услуги.

Изменение места жительства в Калифорнию (въезд)

Для налоговых лет, начинающихся 1 января 2002 г. или после этой даты, действующие законы влияют на налогообложение вашего дохода IRA, дохода от пенсионных планов, спонсируемых работодателем, и компенсационного дохода, если вы являетесь резидентом Калифорнии и ранее были нерезидентом.

Индивидуальные пенсионные счета

Калифорния не допускает увеличенной базы для ежегодных взносов и доходов по ним для взносов, сделанных в то время как нерезидент.

Настоящие законы относятся к вам так, как если бы вы были резидентом в течение всех предыдущих лет по всем статьям отложенного дохода, включая IRA. Соответственно, вам будет предоставлена основа для взносов, которые вы действительно сделали, что не было бы разрешено в соответствии с законодательством Калифорнии, если бы вы были резидентом Калифорнии.

Калифорния не соответствовала пределу ежегодных взносов в размере 2000 долларов или 100 процентов компенсации, разрешенному в соответствии с федеральным законом с 1982 по 1986 год. В течение этих лет Калифорния ограничивала вычет до 15 процентов компенсации или 1500 долларов и полностью отказала физическим лицам в вычете. которые были активными участниками квалифицированных или государственных планов. Любые суммы, внесенные физическим лицом, превышающие лимиты вычетов в Калифорнии в течение этих лет, создают основу для ИРА.

Пример 11

Вы стали резидентом Калифорнии 1 января 2001 года. Справедливая рыночная стоимость вашей IRA на 1 января 2001 года составляла 9 000 долларов. Ваши взносы сверх установленного Калифорнии лимитов вычетов в период 1982–1986 годов составляли 2500 долларов. Вы получили выплаты IRA на сумму 1500 долларов в 2001 году, 3000 долларов в 2002 году и 2000 долларов в 2003 году.

Определение

| CA Основание IRA, 1 января 2001 г. | 9 000 долл. США |

|---|---|

| Минус: распределение IRA | 1,500 |

| CA Основание IRA, 31 декабря 2001 г. | $ 7 500 |

| Распределение IRA, 2002 | 3000 долларов США | |

|---|---|---|

| Минус: основание CA IRA | ||

| Взносы сверх лимитов вычета CA | 2 500 долл. США | |

| Минус: база CA IRA восстановлена в 2001 году | 1,500 | |

| CA Основание IRA, доступное в 2002 году | 1 000 90 361 | |

| Налогооблагаемый доход IRA | 2000 долларов США | |

| Распределение IRA, 2003 г. | 2 000 |

|---|---|

| Минус: базис IRA Калифорнии доступен в 2003 году | -0- |

| Налогооблагаемый доход IRA | 2000 долларов США |

Получите Публикацию FTB 1005, Пенсионное и аннуитетное руководство, для получения дополнительной информации об IRA.

Пенсионные планы, спонсируемые работодателем

Калифорния облагает жителей налогом со всех доходов независимо от источника.

Пример 12

Вы навсегда переехали из Флориды в Калифорнию 1 января 2009 г. Вы получали пенсионный доход в течение 2009 г. через соответствующий план от вашего бывшего работодателя во Флориде.

Определение

Ваш квалифицированный пенсионный доход облагается налогом в Калифорнии, поскольку вы были резидентом Калифорнии на момент получения дохода.

Компенсация

Калифорния облагает жителей налогом со всех доходов независимо от источника.

Пример 13

Вы жили и работали в Нью-Йорке до 30 апреля 2010 года.Вы навсегда переехали в Калифорнию 1 мая 2010 года. Ваш бывший работодатель в Нью-Йорке платит своим сотрудникам 5 числа каждого месяца. 8 мая 2010 года вы получили по почте последнюю зарплату в размере 3000 долларов от вашего бывшего работодателя в Нью-Йорке.

Определение

Компенсация в размере 3000 долларов облагается налогом в Калифорнии, поскольку вы были резидентом Калифорнии на момент получения дохода. Если вы также уплатили налог в Нью-Йорк в связи с этой компенсацией, вам предоставляется кредит на уплаченные налоги.

Получите Калифорнийское расписание S, другой налоговый кредит штата, для получения дополнительной информации.

E. Опционы на акции

Иногородний

Калифорния облагает налогом доход от заработной платы, полученный нерезидентом от опционов на акции сотрудников, на основе источника, независимо от того, были ли вы всегда нерезидентом или ранее были резидентом Калифорнии.

Пример 14

1 февраля 2007 г., будучи резидентом Калифорнии, вы получили неустановленные опционы на акции. Вы оказывали все свои услуги в Калифорнии с 1 февраля 2007 г. по 1 мая 2010 г., когда вы покинули компанию и навсегда переехали в Техас.1 июня 2010 г. вы исполнили свои неуставные опционы на акции.

Определение

Доход, полученный в результате исполнения ваших опционов на неустановленные акции, облагается налогом в Калифорнии, поскольку доход представляет собой компенсацию за услуги, источником которых является Калифорния, штат, в котором вы оказывали все свои услуги.

Изменение места жительства в Калифорнию (въезд)

Если вы используете неустановленные опционы на акции, будучи резидентом Калифорнии, полученная компенсация облагается налогом в Калифорнии, поскольку доход от заработной платы признается, пока вы являетесь резидентом Калифорнии.

Если вы отчуждаете от установленных законом опционов на акции, полученная компенсация и прирост капитала, если таковые имеются, облагаются налогом в Калифорнии, поскольку доход от заработной платы и прирост капитала признаются, пока вы являетесь резидентом Калифорнии.

Калифорния также облагает налогом доход от прироста капитала, полученный бывшим нерезидентом от продажи акций при квалифицированном отчуждении установленных законом опционов на акции, поскольку акции продаются, пока налогоплательщик является резидентом.

Пример 15

1 марта 2006 г., будучи резидентом Невады, вы получили неустановленные опционы на акции.1 апреля 2010 года вы вышли на пенсию и навсегда переехали в Калифорнию. 1 мая 2010 г. вы исполнили свои опционы.

Определение

Компенсация, возникающая в результате исполнения ваших неустановленных опционов на акции, облагается налогом в Калифорнии, поскольку вы были резидентом Калифорнии на момент признания дохода.

Калифорния также облагает налогом доход от прироста капитала, полученный бывшим нерезидентом от продажи акций при квалифицированном отчуждении установленных законом опционов на акции, поскольку акции продаются, пока налогоплательщик является резидентом.

Пример 16

1 февраля 2006 г., будучи жителем Техаса, вы получили опционы на поощрительные акции. 1 февраля 2009 г. вы исполнили свои опционы. 1 декабря 2009 г. вы навсегда переехали в Калифорнию и 1 марта 2010 г. продали свои акции с целью получения прибыли.

Определение

Полученный прирост капитала облагается налогом в Калифорнии, поскольку на момент продажи акций вы были резидентом Калифорнии.

Получите публикацию 1004 FTB «Рекомендации по опционам на акции», чтобы получить дополнительную информацию о налогообложении опционов на акции в Калифорнии.

F. Отсроченные прибыли и убытки (аналогичные обмены)

Когда вы обмениваете один вид собственности на такой же в соответствии с требованиями Раздела 1031 Налогового кодекса (IRC), вы получаете прибыль или убыток по сделке и откладываете уплату налога на прибыль или требование об убытке до тех пор, пока недвижимость продается или иным образом утилизируется. Прибыль или убыток от продажи или обмена недвижимого или материального личного имущества, расположенного в Калифорнии, поступает в Калифорнию в момент реализации прибыли или убытка.

Собственность Калифорнии обменяна на собственность за пределами штата

Если вы являетесь нерезидентом и обмениваете недвижимое или материальное имущество, находящееся в Калифорнии, на недвижимое или материальное имущество, находящееся за пределами Калифорнии, полученная прибыль или убыток будут поступать в Калифорнию. Налогообложение не будет происходить до тех пор, пока не будет признана прибыль или убыток.

Для налоговых лет, начинающихся 1 января 2014 г. или позднее, разделы 18032 и 24953 Кодекса доходов и налогообложения Калифорнии (R&TC) требуют, чтобы налогоплательщики-резиденты и нерезиденты Калифорнии откладывали прибыль от продажи или обмена собственности в Калифорнии на заменяющую собственность за пределами штата. в соответствии с разделом 1031 IRC для подачи годового информационного отчета в FTB.Все налогоплательщики, независимо от статуса проживания или коммерческого проживания, которые обменивают недвижимость, расположенную в Калифорнии, на аналогичную недвижимость, расположенную за пределами Калифорнии, должны заполнить форму FTB 3840 вместе со своей налоговой декларацией в Калифорнии. Налогоплательщики, которые обменивают несколько активов, включая недвижимое и личное имущество, расположенное в Калифорнии, на аналогичное имущество, расположенное за пределами Калифорнии, также подпадают под это требование. Налогоплательщики, обменивающие только личное имущество, не обязаны заполнять форму FTB 3840.

Пример 17

Как житель Техаса, вы обменяли кондоминиум в Калифорнии на аналогичную недвижимость в Техасе. Вы получили прибыль в размере 15 000 долларов на обмене, которая была должным образом отложена в соответствии с разделом 1031 IRC. Затем вы продали недвижимость в Техасе в рамках неотложенной сделки и признали прибыль в размере 20 000 долларов.

Определение

Отложенная прибыль в размере 15 000 долларов США (меньшая из отложенной прибыли или прибыли, признанной на момент реализации вами собственности в Техасе) имеет источник в Калифорнии и облагается налогом в Калифорнии.

Негосударственная собственность обменена на собственность в Калифорнии

Если вы обмениваете недвижимое или материальное имущество, находящееся за пределами Калифорнии, на недвижимое или материальное имущество, находящееся в Калифорнии, прибыль, признанная при продаже или ином отчуждении собственности в Калифорнии в рамках неотложной транзакции, имеет источник в Калифорнии и облагается налогом в Калифорнии.

Пример 18