Запас финансовой прочности: Запас финансовой прочности — формула расчета

Содержание

Что такое запас финансовой прочности: формула — Определение

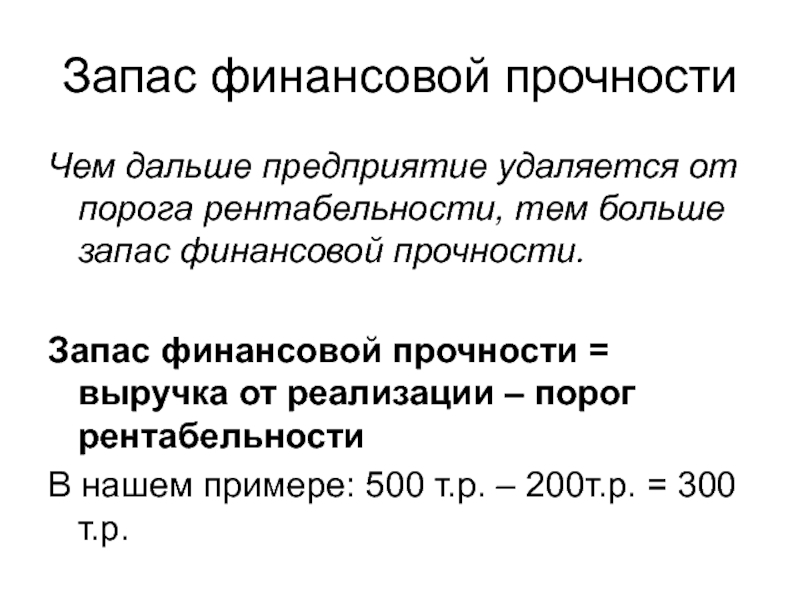

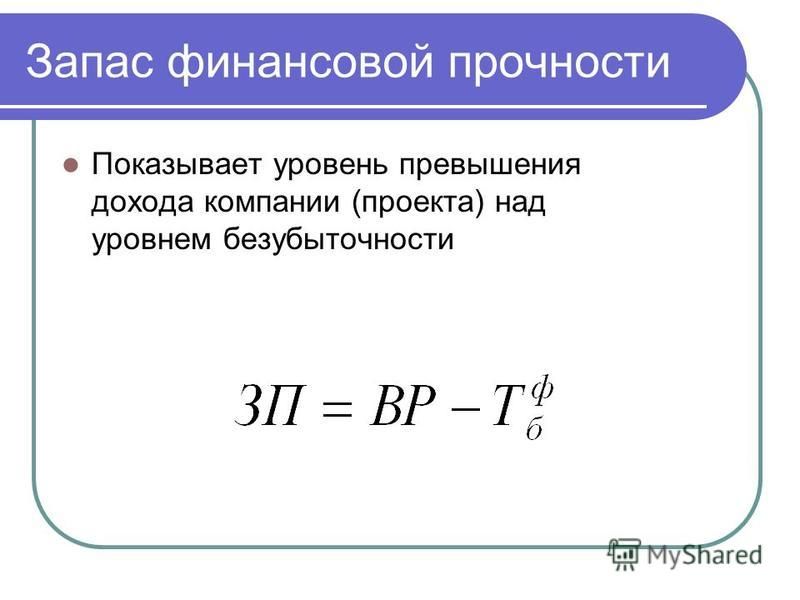

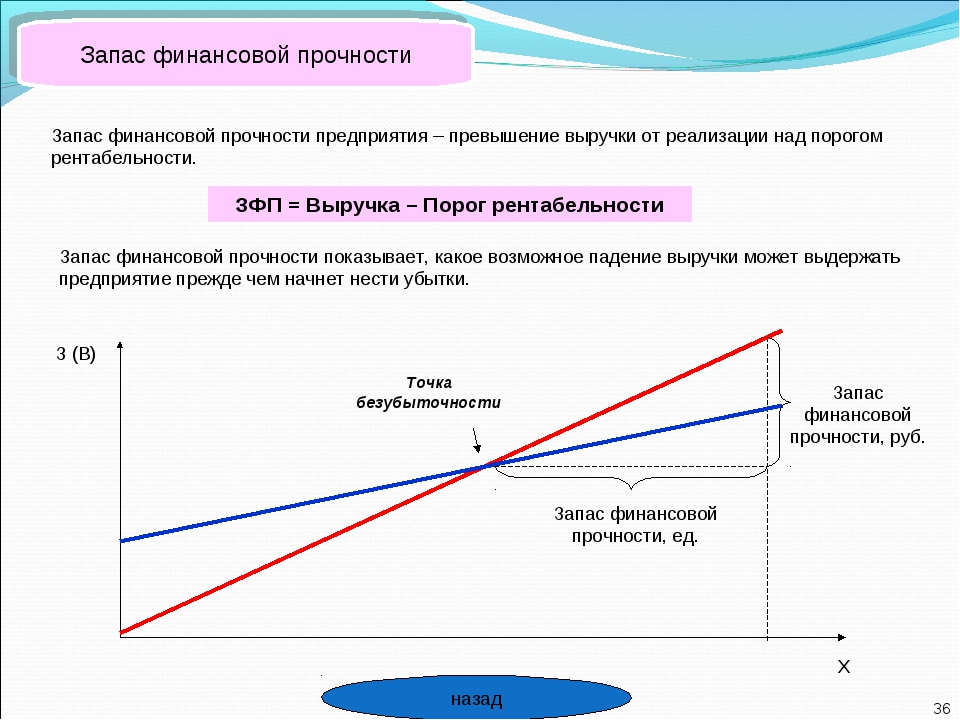

Запас финансовой прочности — это показатель, который демонстрирует, насколько далеко компания находится от точки безубыточности. Рассчитывают его в процентном соотношении.

Что показывает запас финансовой прочности

Запас финансовой прочности позволяет узнать порог, до которого компания может снизить объем продаж, прежде чем компания начнет работать в убыток. Поэтому, ЗФП является одним из основных показателей платежеспособности предприятия. Чем выше запас финансовой прочности, тем дальше компания от критического уровня выручки.

На ЗФП в первую очередь влияют затраты компании. Давайте рассмотрим три ситуации на производстве, которые напрямую воздействуют на уровень запаса финансовой прочности.

- Предприятие находится в точке безубыточности. В этом состоянии объем производимой продукции равен количеству реализованных товаров. Уровень запаса финансовой прочности при таком развитии событий остается без изменений.

- Компания производит меньше продукции, чем продает. В этом случае прибыль растет вместе с ЗФП. Однако, увеличивается зависимость от партнеров, поэтому, при возникновении нехватки запасов может появится скрытая неплатежеспособность.

- Предприятие изготавливает больше товаров, чем продает. В этой ситуации излишек производимой продукции приводит к появлению нехватки дохода. Поэтому, показатель ЗФП снижается.

Запас финансовой прочности помогает не только проанализировать финансовую устойчивость производства, но и оценить риск банкротства, а также установить безопасный уровень уменьшения количества продаж. Показатель ЗФП способствует взвешенному принятию решений даже при возникновении кризисных ситуаций. Далее вы узнаете, как правильно рассчитать запас финансовой прочности для своего предприятия.

Как рассчитать запас финансовой прочности

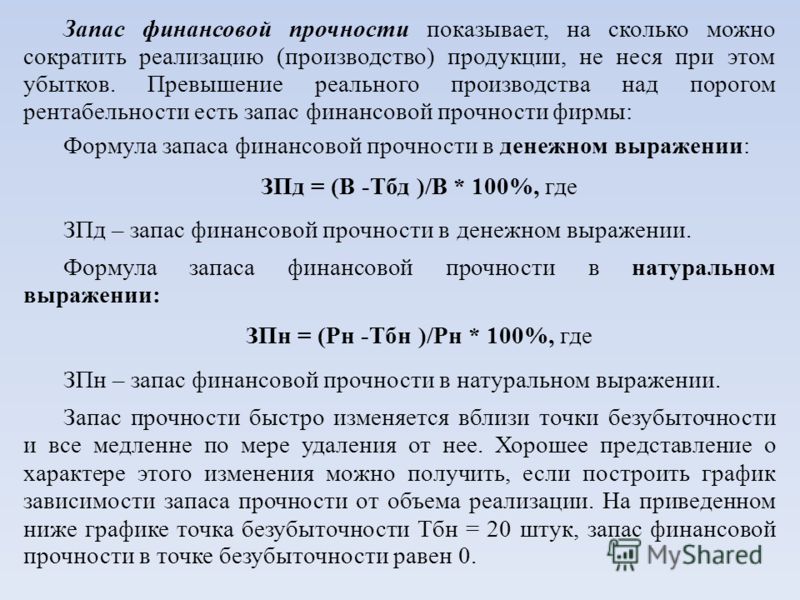

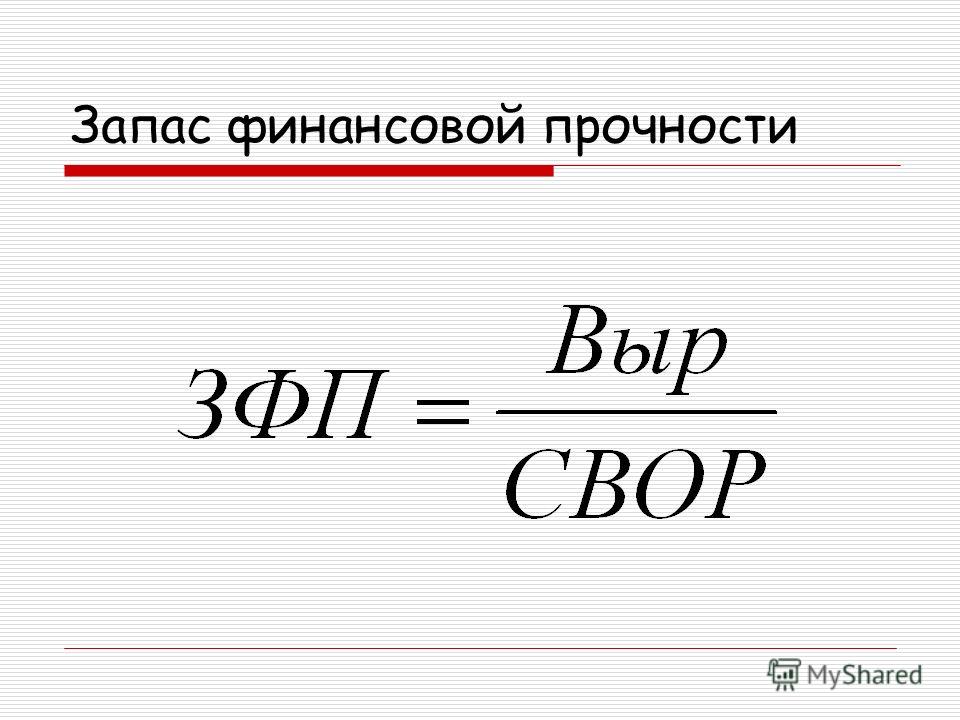

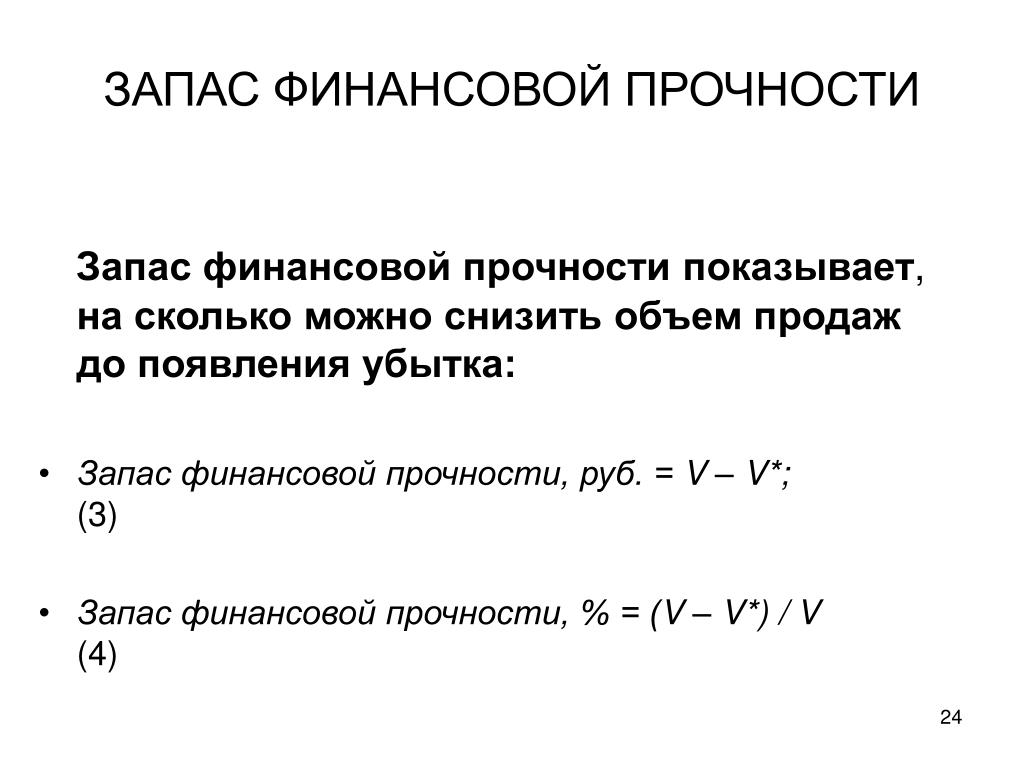

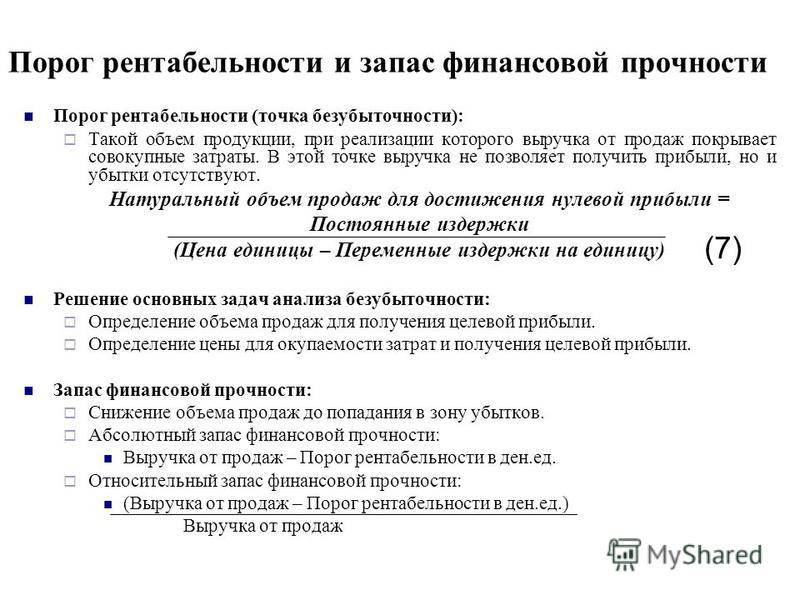

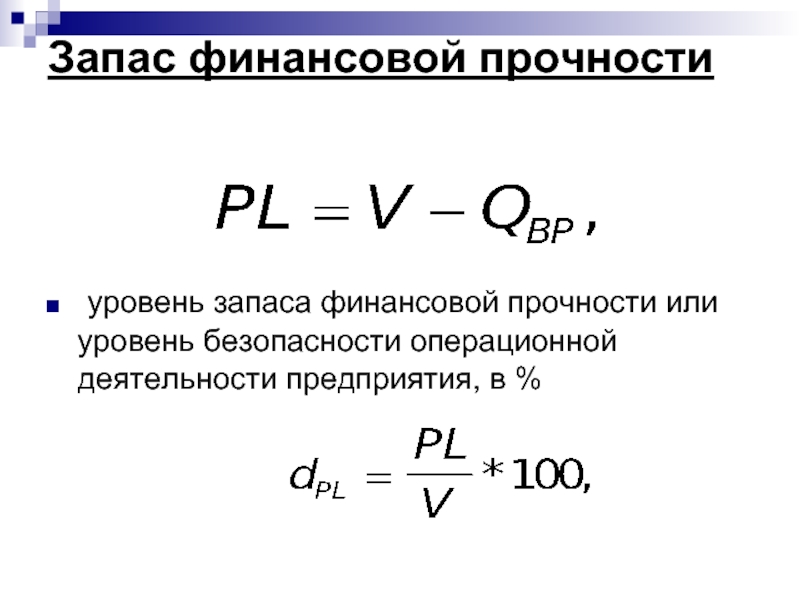

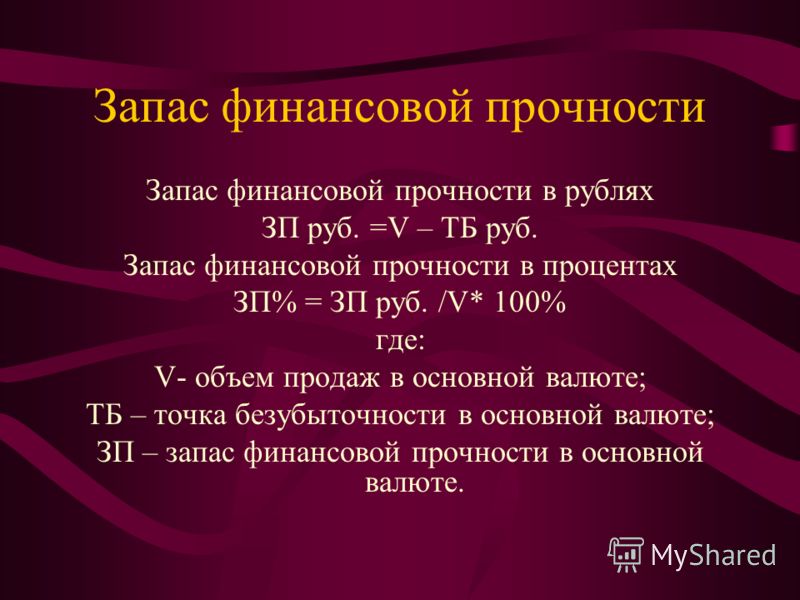

Показатель ЗФП можно рассчитать в двух вариантах. Посмотрите, по какой формуле можно рассчитать запас финансовой прочности в денежном эквиваленте.

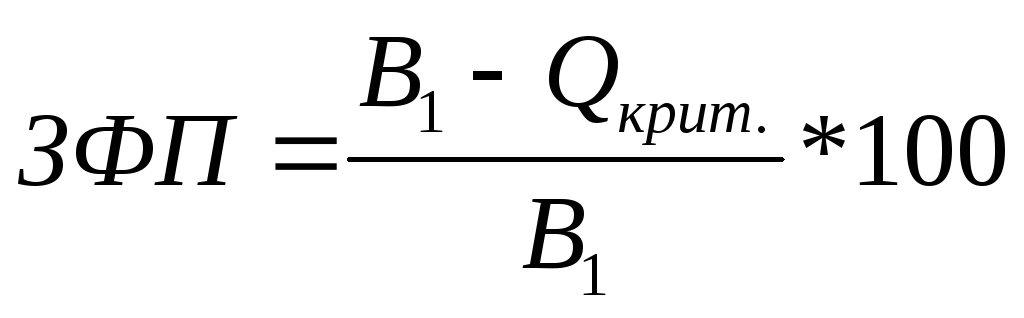

ЗФП = (B -ТБд )/B * 100%

В — это выручка от реализации товаров.

ТБд — точка безубыточности, выраженная в денежном эквиваленте.

Ниже вы видите, как рассчитать показатель ЗФП в количественном выражении.

ЗФП = (Q -ТБшт )/Q * 100%

Q — количество производимой продукции.

ТБшт. — точка безубыточности, выраженная в единицах товара.

Теперь, когда вы знаете, что такое запас финансовой прочности и как его рассчитывать, самое время узнать о способах повышения этого показателя.

Как увеличить запас финансовой прочности

Чтобы увеличить показатель ЗФП, можно пойти несколькими путями. Первый — увеличить выручку от продаж. Для этого нужно повысить объем реализованной продукции, поднять цены или выполнить эти два действия одновременно.

Второй путь повышения ЗФП — снижение точки безубыточности. Чтобы решить эту задачу, компания использует продвижение продукции для повышения оборота или поднимает цены.

Третий путь заключается в уменьшении расходов. Для этого компания может сократить постоянные затраты, уменьшить переменные или снизить и те, и другие одновременно. Еще один способ повышения ЗФП заключается в замене постоянных расходов на переменные.

Запас финансовой прочности — это важный показатель, позволяющий вовремя принимать меры по снижению риска банкротства компании. Регулярно отслеживайте этот коэффициент вместе с другими важными величинами, вроде ликвидности, рентабельности, валовой прибыли и так далее.

Ресурсы:

- На этом сайте вы прочитаете, что такое запас финансовой прочности.

- В этой статье узнаете о путях повышения запаса финансовой прочности.

- Здесь прочитаете, как рассчитать показатель ЗФП с помощью Excel.

- А на этом сайте ознакомитесь с основными целями расчета запаса финансовой прочности.

Обновлено: 10. 03.2021

03.2021

Оцените, насколько полезна статья «Запас финансовой прочности»

Оценка: 5 / 5 (5)

Запас финансовой прочности – важнейший показатель устойчивости фирмы

Запас финансовой прочности – это экономический показатель, демонстрирующий устойчивость предприятия к сокращению производства. Данное значение показывает, на какой объем можно снизить темпы выпуска новой продукции, не понеся при этом убытков.

Показатель выражается в виде отношения разности между объемом реализации, существующим в определенный момент времени, и объемом реализации, который будет у компании в точке безубыточности. Итоговое значение данных вычислений представляется в процентах. Естественно, что чем выше показатель, отражающий финансовую прочность, тем стабильнее положение предприятия и тем меньше для него риск возникновения экономических потерь.

Наибольшее влияние на данное значение оказывает размер существующих затрат. Чем они выше, тем меньше, в текущий момент времени, а также в обозримой перспективе, запас финансовой прочности и наоборот. Наибольший эффект оказывает снижение существующих постоянных затрат.

Чем они выше, тем меньше, в текущий момент времени, а также в обозримой перспективе, запас финансовой прочности и наоборот. Наибольший эффект оказывает снижение существующих постоянных затрат.

В реальной экономической практике отмечено существование трех ситуаций, которые определяют величину прибыли и, соответственно, запас финансовой прочности:

- Первая ситуация отражает момент, когда предприятие достигает состояния, именующегося точкой безубыточности, то есть производство полностью совпадает с реализацией. В таком случае не происходит корректировка существующего запаса финансовой прочности и прибыли, так что показатель остается без изменений.

- Вторая ситуация – это когда компания производит больше, чем реализовывает. Это негативно влияет на запас финансовой прочности, так как избыток продукции ведет к появлению недополученной прибыли. Для выхода из такого состояния потребуется тщательное и долгосрочное планирование объемов производства, в сочетании с анализом спроса.

- Третий случай – объем реализации товара выше, чем объем производства. В такой ситуации наблюдается рост прибыли и, в связи с этим, финансовой прочности. Но обратной стороной медали является увеличение зависимости от существующих контрагентов, так что улучшение ситуации будет мнимым. Получается, что если резко изменится объем запасов, то проявится особая форма финансовой неустойчивости, именуемая скрытой.

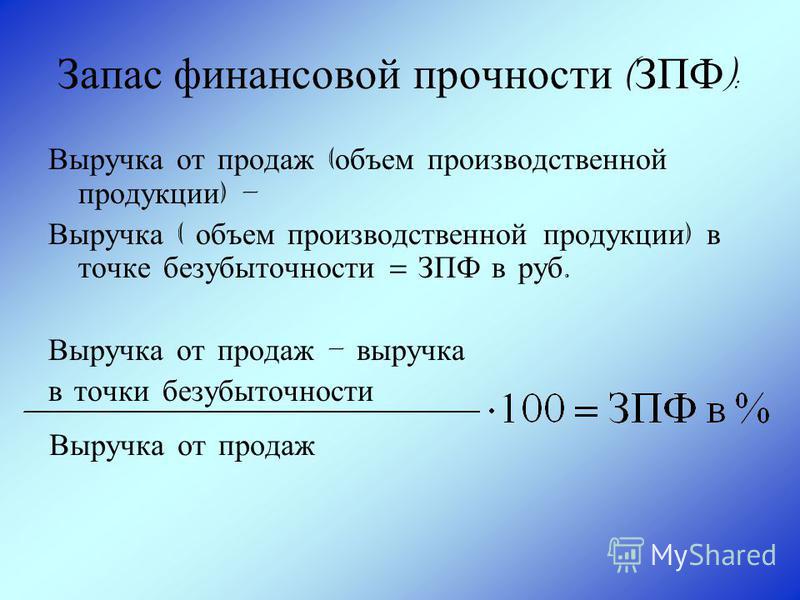

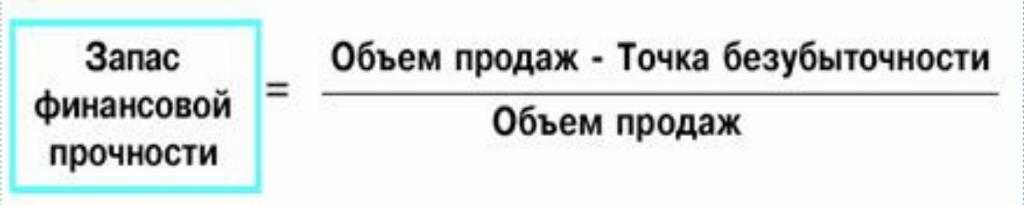

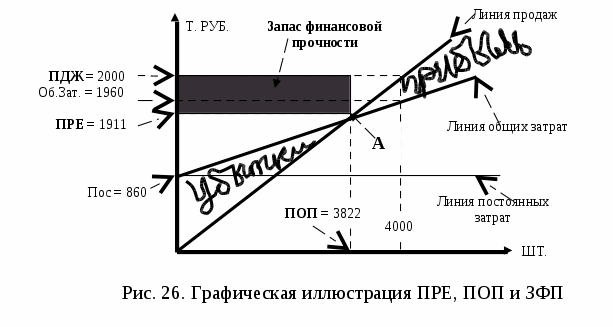

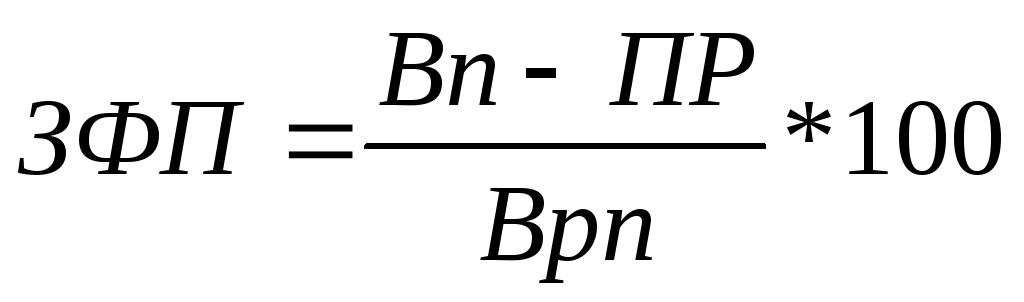

Для того, чтобы рассчитать существующий запас прочности, используется специальная формула: Запас финансовой прочности = (Фактический объем продаж – Объем продаж в точки безубыточности)/Фактический объем продаж * 100%.

Для произведения полноценной оценки существующего запаса финансовой прочности, потребуется не только произвести расчет по приведенной формуле, но и проанализировать различные аспекты экономической деятельности. В первую очередь следует выяснить, какое влияние оказывает разность между существующими показателями объема продаж и производства, а также учесть существующий показатель увеличения количества товарно-материальных запасов. В зависимости от получившихся результатов, будет производиться корректировка запаса финансовой прочности.

В зависимости от получившихся результатов, будет производиться корректировка запаса финансовой прочности.

На практике, если данный показатель выше 10%, то фирма считается весьма устойчивой. Такая компания способна выдержать изменения в объемах реализации и производства товаров без каких-либо экономических убытков.

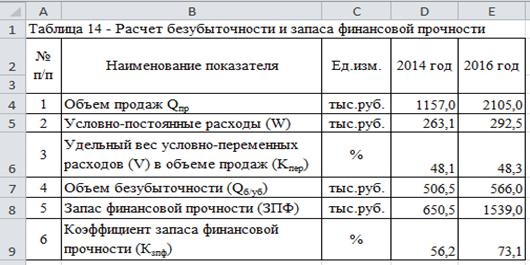

Запас финансовой прочности, пример расчета

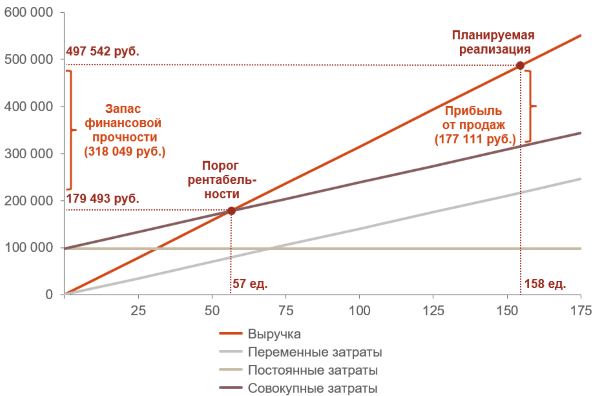

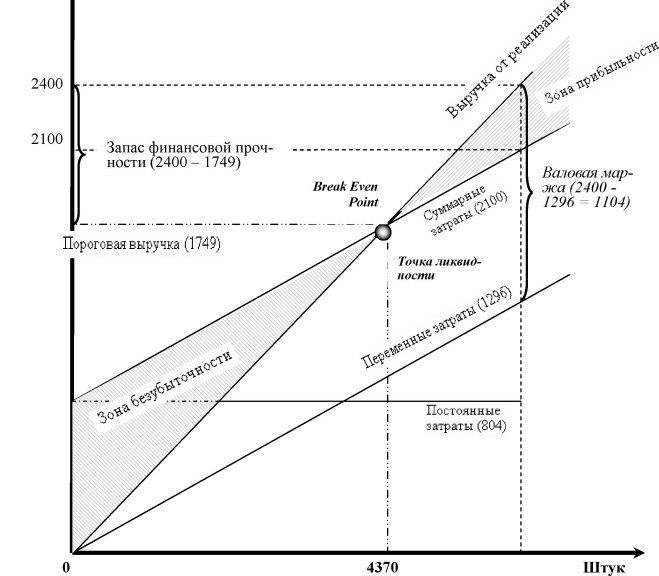

Запас финансовой прочности при оценке финансовой устойчивости компании позволяет оценить уровень рентабельности при ухудшении рыночной конъюнктуры.

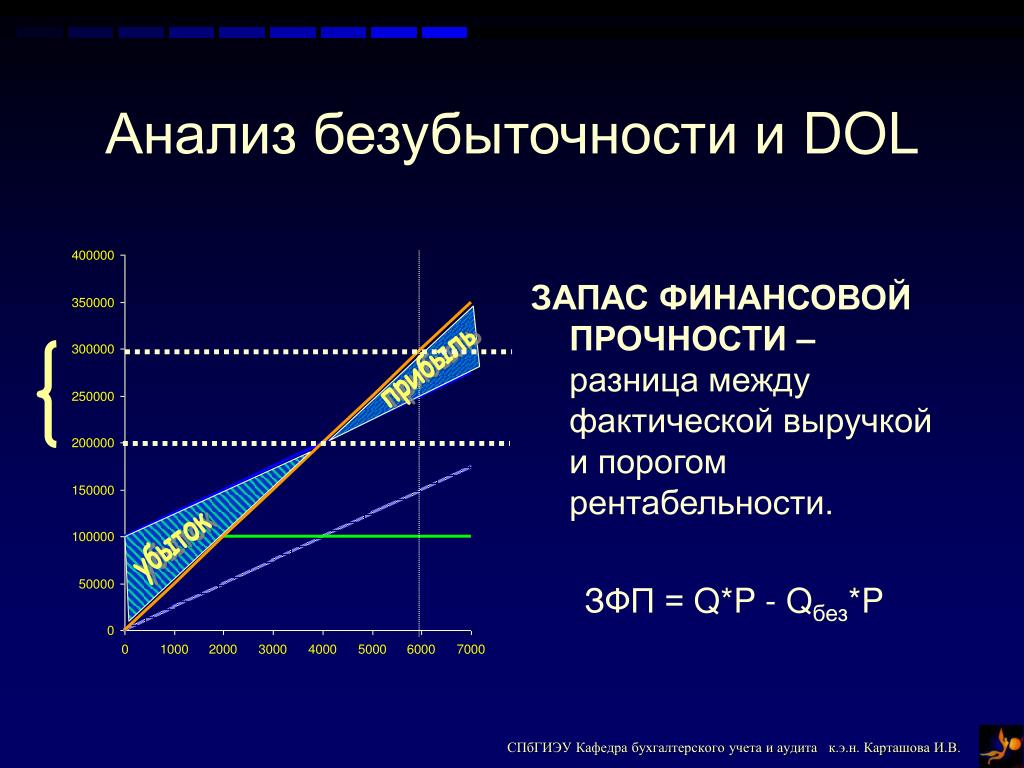

Запас финансовой прочности это разность между фактическим объемом выпуска и объемом выпуска в точке безубыточности. Чем выше запас финансовой прочности, тем больше возможностей для сохранения обозначенного уровня прибыльности при уменьшении выручки от реализации.

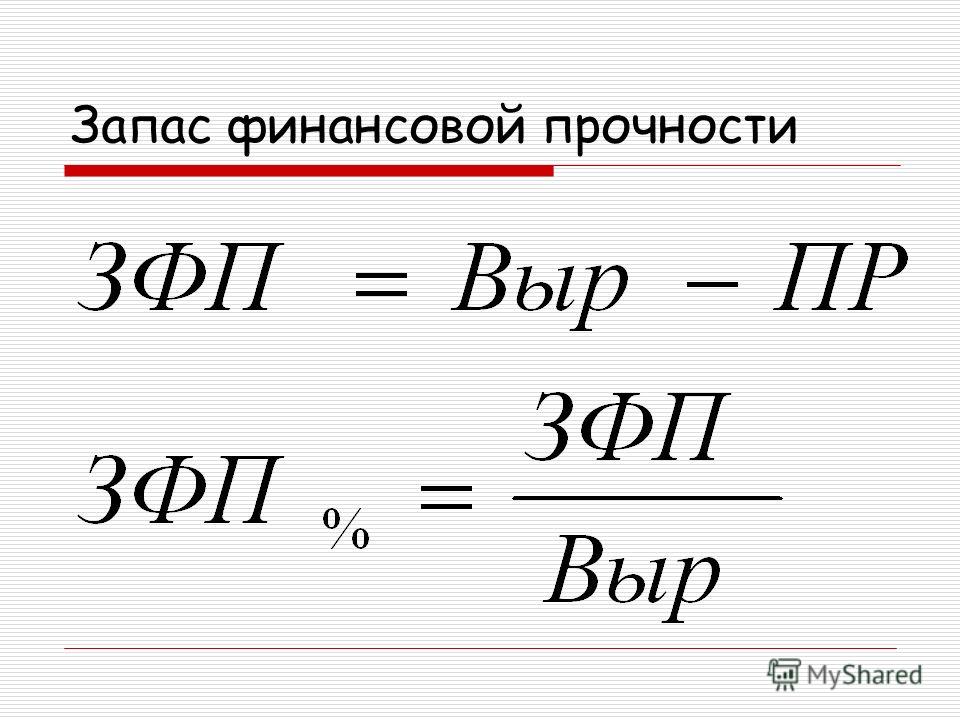

Формула расчета запаса финансовой прочности имеет вид:

Зфин = Qp — Qmin

В относительном выражении формула принимает вид:

Зфин = (Qp — Qmin) / Qp * 100%

где,

Зфин — запас финансовой прочности;

Qp — фактический объем продаж;

Qmin — объем продаж в точке безубыточности.

Аналогично данный показатель рассчитывается и в натуральном выражении:

Зн = (Qv — Qvmin) / Qv * 100%

где,

Зн — запас финансовой прочности;

Qv, Qvmin — объем продаж и точка безубыточности в натуральном выражении.

Как правило, показатель рассчитывается как процентное отношение запаса финансовой прочности к фактическому объему. Эта величина показывает, на сколько процентов может снизиться объем продаж, чтобы предприятию удалось избежать убытка.

Запас прочности быстро изменяется вблизи точки безубыточности и все медленнее по мере удаления от нее.

Пример расчета запаса финансовой прочности в Excel

Хорошее представление о характере этого изменения можно получить, если построить график зависимости запаса прочности от объема реализации в натуральном выражении.

Следить за динамикой запаса финансовой прочности возможно, если на предприятии налажена система управленческого учета, предусматривающая группировку затрат на производство и реализацию продукции по признаку их зависимости от объема продаж.

Росту данного показателя способствует любое снижение затрат на производство и реализацию продукции, но более существенное влияние оказывает снижение постоянных затрат. На практике возможны три ситуации, которые по-разному будут отражаться на величине прибыли и запасе финансовой прочности предприятия:

- объем реализации совпадает с объемом производства;

- объем реализации меньше объема производства;

- объем продаж больше объема производства.

Запас финансовой прочности более объективная характеристика, чем точка безубыточности, так как порог рентабельности во многом зависит от объема выручки, т.е. точка безубыточности ларька и магазина может отличаться в тысячи раз, но только запас финансовой прочности характеризует какое из торговых предприятий находится в более устойчивом финансовом положении.

Как определить запас финансовой прочности. Формула, расчет

Содержание страницы

Финансовая прочность – это один из главных показателей перспективной и динамической деятельности компании. Иными словами, это критическая точка, при которой реализуется безубыточная работа предприятия при предельно низком объеме производства.

Иными словами, это критическая точка, при которой реализуется безубыточная работа предприятия при предельно низком объеме производства.

Каким методом производится оценка запаса финансовой прочности?

Что собой представляет запас финансовой прочности

Запас ФП – это значение, определяющее объем возможного сокращения производства, при котором компания не будет нести убытков. То есть это соотношение между текущими показателями продаж и показателями продаж в точке безубыточности. Результат выражается в процентах.

Что понимается под запасом финансовой прочности?

Основные цели расчетов

ЗФП определяется со следующими целями:

- Если планируется снижение объема выручки от реализации продукции, компании нужно узнать, до какой степени можно сократить продажи. Критическая точка – это состояние фирмы, при котором она не несет убытков, однако реализует минимальный объем продукции. То есть организация в этом случае работает «в ноль».

- Нахождение финансовой устойчивости компании.

- Анализ рисков потерь при уменьшении производства.

Как определяются «узкие» (проблемные) места в системе контроля с помощью запаса финансовой прочности?

Расчет ЗПФ обеспечивает решение следующих задач:

- Анализ показателя финансовой устойчивости.

- Оценка имеющихся рисков банкротства.

- Определение методов увеличения финансовой прочности.

- Установление безопасных масштабов уменьшения реализации.

- Сравнение по различным формам продаваемой продукции.

- Обеспечение грамотной ценовой политики.

Запас финансовой прочности рекомендуется определять при принятии серьезных финансовых решений. Формула актуальна при различных кризисных ситуациях.

Документы, используемые при определении запаса финансовой прочности

При расчете запаса информация берется из документов компании. Чем точнее будут исходные значения, тем точнее будет результат. Рассмотрим документы, на основании которых проводятся расчеты:

Рассмотрим документы, на основании которых проводятся расчеты:

- Бухгалтерский баланс. В нем отражена нераспределенная прибыль, непокрытый убыток. Из документа можно понять текущее состояние имущества организации, ее капитала и обязательств. На основании баланса сторонний пользователь может проанализировать кредитоспособность компании, принять решение о сотрудничестве.

- Отчет о прибылях и убытках. Стандартный отчетный период – год. На основании документа можно проанализировать финансовые результаты деятельности. Баланс позволяет проанализировать динамику значений прибыли, определить степень влияния сторонних факторов.

- Приложение к бухгалтерскому балансу. Включает в себя положения, которые раскрывают статьи активов и пассивов.

При необходимости могут использоваться и другие документы.

Формула для расчета

ЗПФ определяется по этой формуле:

Общая выручка – критическая выручка

Показатель запаса ФП может изменяться под влиянием следующих факторов:

- Объем производства и показатели реализации аналогичны.

- Значения объема производства превышают значения объема продаж.

- Показатели продаж превышают значения производства.

Если предприятие выпускает слишком много товаров, однако реализовать их не получается, прибыль низка, запас финансовой прочности уменьшается. Поэтому, чтобы поддерживать оптимальный уровень показателя, нужно хорошо планировать масштабы производства. Еще один из неблагоприятных вариантов – превышение показателей продаж над показателями показателей производства. В рассматриваемом случае повышается зависимость организации от своих контрагентов.

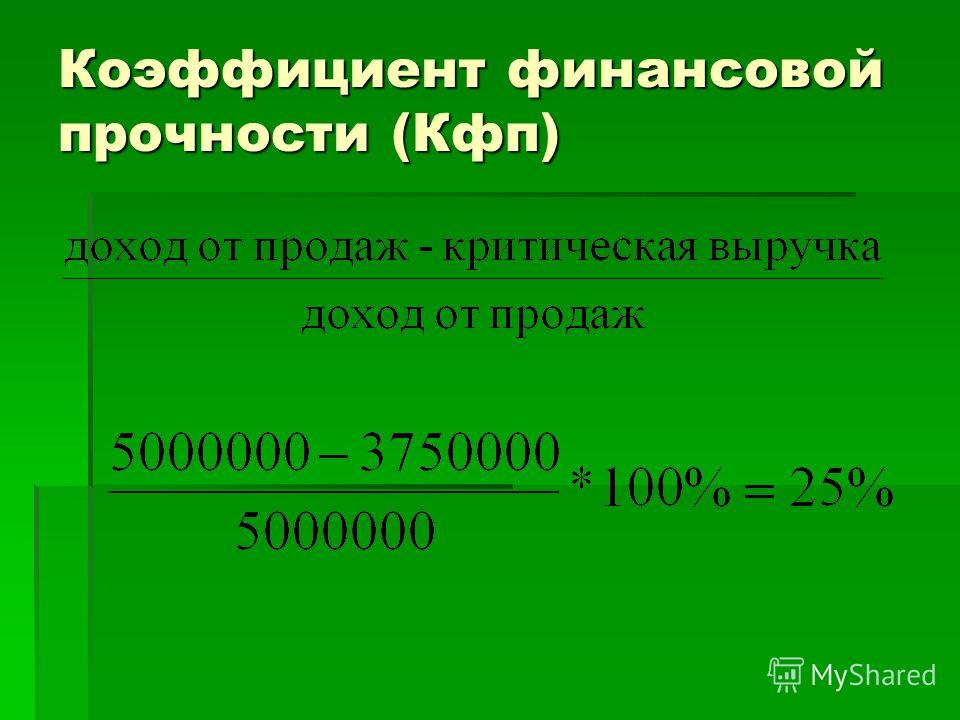

Что собой представляет коэффициент финансовой прочности

Коэффициент ФП – это соотношение показателя запаса ФП и общей выручки, выраженной в процентах. Определяется масштаб сокращения выручки, при которой компания начнет нести убытки. Коэффициент отображает часть активов, которые формируются из стабильных источников. То есть определяются источники финансирования, за счет которых компания может продолжать свою деятельность в течение длительного времени.

КФП определяется по этой формуле:

Общая выручка – критическая выручка : общая выручка *100

По полученному показателю можно судить о финансовом состоянии компании.

Анализ полученного коэффициента

Коэффициент более 10% – свидетельство высокой финансовой прочности компании, а также повышенной рентабельности. Чем выше этот показатель, тем больше финансовая прочность. Чем ближе значение к точке безубыточности, тем быстрее меняется запас ФП. Верна и обратная зависимость. Высокое значение запаса ФП свидетельствует о следующих процессах в компании:

- Небольшие риски потерь.

- Стабильность финансового состояния.

- Небольшая выручка, при которой организация не получает убытков.

Рассмотрим подробнее значения коэффициента:

- 0,5-0,8 – относительная устойчивость предприятия.

- 0,2-0,5 – неустойчивое положение компании.

- Менее 0,2 – кризисное положение, близость к банкротству.

Запас ФП – это показатель, который постоянно меняется. Рекомендуется регулярно его отслеживать, анализировать изменения.

Рекомендуется регулярно его отслеживать, анализировать изменения.

Основные этапы определения запаса финансовой прочности

Для определения ЗФП предлагается этот алгоритм:

- Расчет запаса ФП.

- Определение влияния разности числа продаж и показателей производства через корреляцию показателя ЗФП с учетом роста товарно-материальных запасов.

- Определение оптимального увеличения масштаба реализации и ограничителя ЗФП.

Полученный результат используется при прогнозировании ЗФП, обеспечении стабильного показателя.

Как увеличить запас финансовой прочности?

Для изменения запаса ФП предпринимаются следующие действия:

- Увеличение общей выручки от реализации продукции. Выполняется это путем увеличения объема продаж, повышения стоимости продукции. Возможно одновременное принятие обеих этих мер.

- Увеличение показателя в точки безубыточности. Выполняется это путем повышения стоимости продукции, вкладывания средств в продвижение товара.

- Снижение затрат. Сделать это можно путем снижения переменных и постоянных затрат.

Еще один метод увеличения запаса ФП – замена постоянных трат на переменные.

Рекомендации по управлению

Цель компании – увеличение запаса ФП. Для достижения этого нужно регулярно анализировать показатели ЗПФ, формировать стратегии по увеличению запаса. Для повышения запаса используются эти методы:

- Привлечение новых заказчиков и повышение объема продаж путем участия в тендерах.

- Изменение стоимости продукции. Она должна быть обоснованной, для того чтобы увеличить доходы компании.

- Увеличение производственных мощностей.

- Сокращение переменных затрат, к которым относится стоимость сырья, топлива и прочих ресурсов, используемых при производстве.

- Уменьшение постоянных затрат, к которым относятся зарплаты низкоквалифицированным сотрудникам, автоматизация деятельности персонала.

- Внедрение в деятельность компании инновационных технологий, позволяющих уменьшить себестоимость.

Какой из способов выбрать? Все зависит от специфики деятельности предприятия. К примеру, некоторым компаниям нежелательно уменьшать стоимость продукции. Цена на товар и так может быть максимально низкой. Разумнее будет направить средства в раскрутку товара.

К СВЕДЕНИЮ! Никаких специфических способов увеличения запаса финансовой устойчивости не существует. Повысить показатель можно путем повышения качества работы предприятия. Цель компании – повысить показатели продаж, сделать продукцию более привлекательной.

Запас финансовой прочности

Запас финансовой прочности как важный показатель, характеризующий финансовую устойчивость

Показатель «Запас финансовой прочности» является одним из показателей устойчивости финансового состояния организации. Он помогает определить, до какого объема в денежном или натуральном выражении предприятие может уменьшить производство, не неся убытков.

Определение 1

По факту запас финансовой прочности – это разница между фактическим объемом выпущенной продукции и объемом выпуска в точке безубыточности. То есть, этот показатель показывает, насколько далеко предприятие находится от точки безубыточности.

То есть, этот показатель показывает, насколько далеко предприятие находится от точки безубыточности.

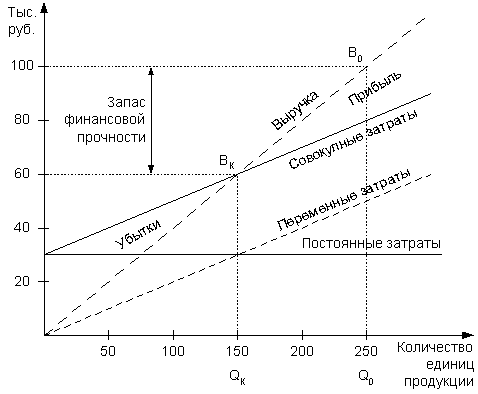

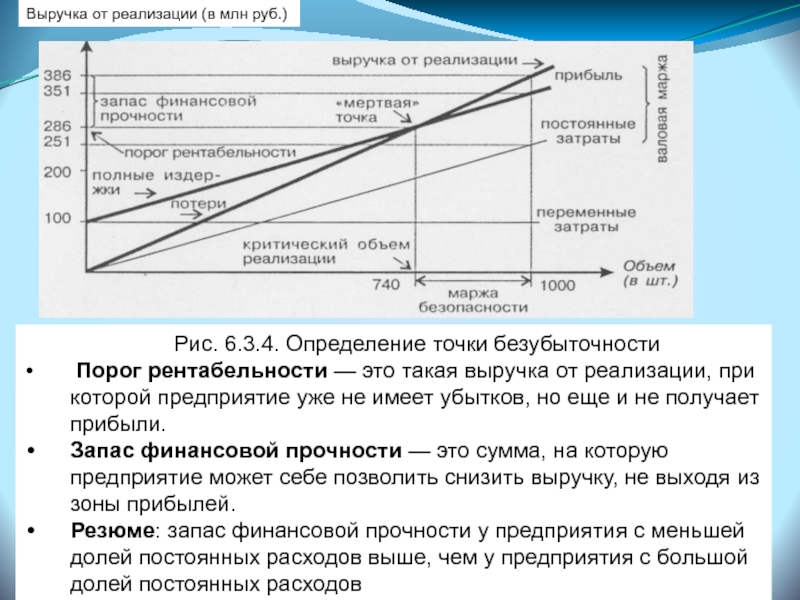

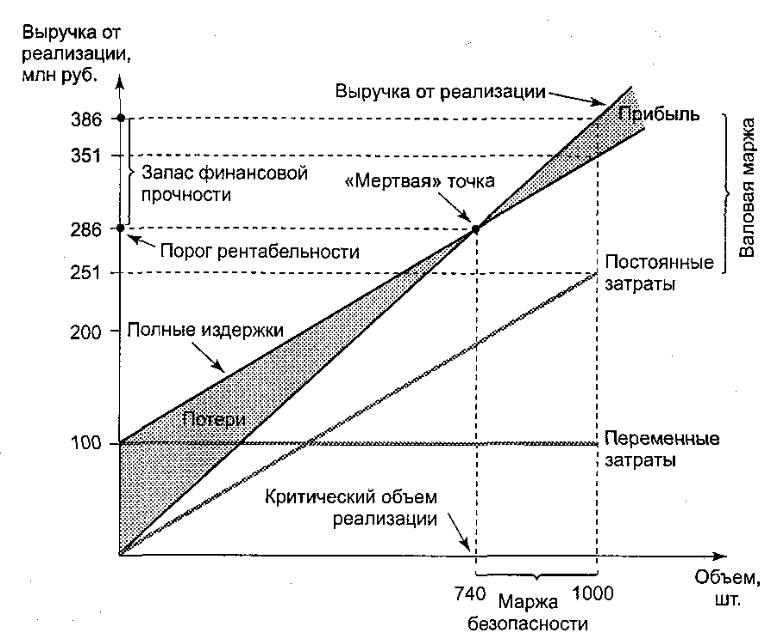

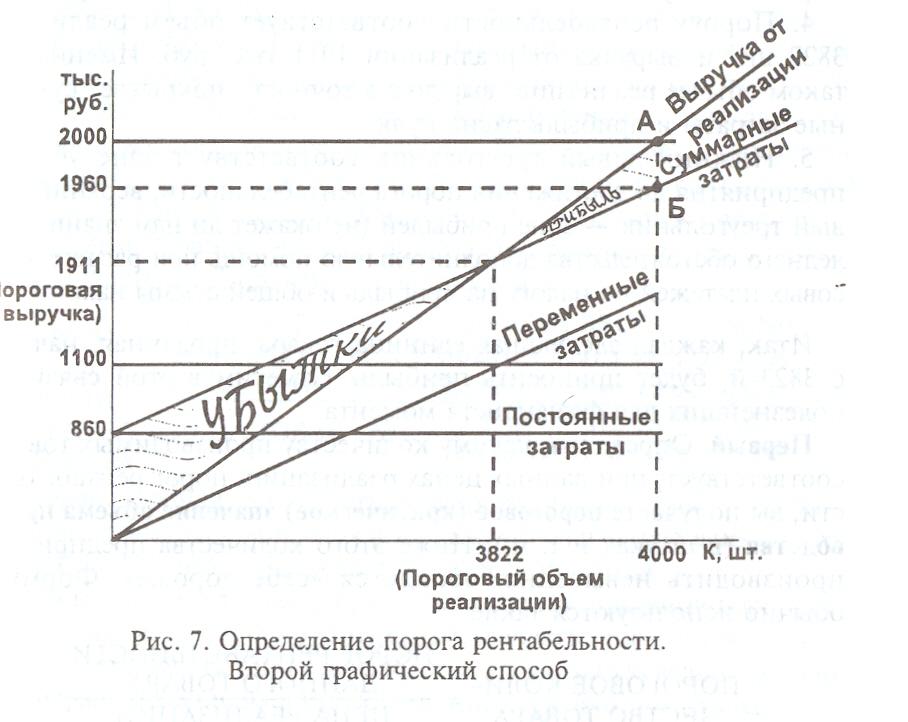

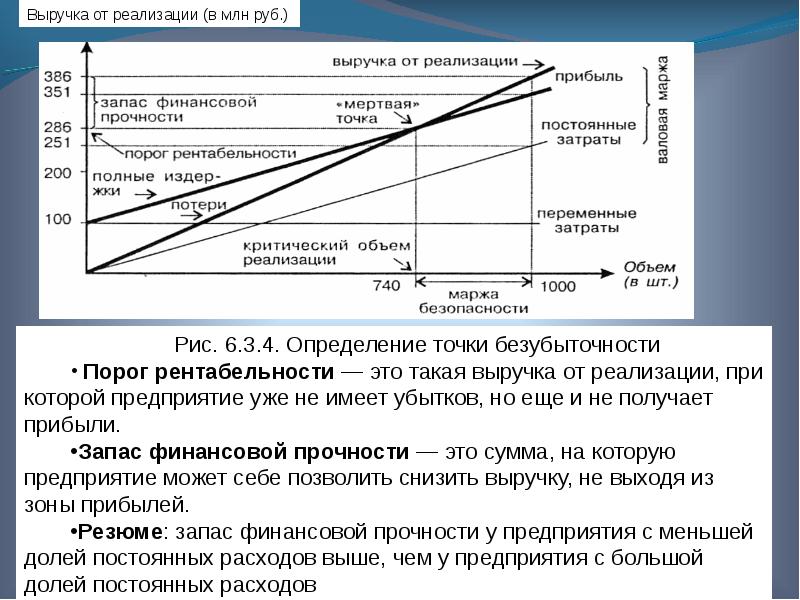

При сравнении двух предприятий только данный запас прочности покажет, какая из компаний находится в более устойчивом финансовом состоянии. Отображение объема запаса финансовой прочности на графике безубыточности представлено на рисунке:

На практике существует три варианта состояния производства продукции, которые, так или иначе, влияют на рассматриваемый показатель запаса:

- Предприятие достигает точки безубыточности, и объем произведенной продукции совпадает с реализованным объемом. В данном случае показатель остается неизменным;

- Предприятие производит больше, чем реализовывает. Избыток продукции приводит к возникновению недополученной прибыли, показатель запаса снижается. В данном случае поможет только жестокое планирование объемов производства и тщательный анализ спроса;

- Предприятие производит меньше, чем реализовывает, прибыль растет, показатель запаса прочности увеличивается.

Вместе с тем ключевым показателем в данном случае является объем материальных запасов, а значит, происходит увеличение зависимости от контрагентов. В случае недостаточности объемов запасов, предприятие будет терять финансовую устойчивость.

Вместе с тем ключевым показателем в данном случае является объем материальных запасов, а значит, происходит увеличение зависимости от контрагентов. В случае недостаточности объемов запасов, предприятие будет терять финансовую устойчивость.

Готовые работы на аналогичную тему

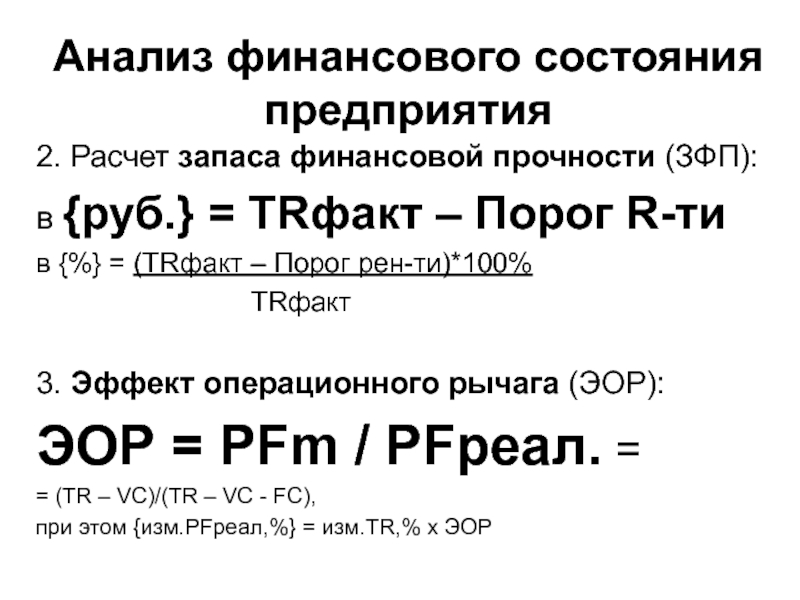

Расчет показателя финансовой прочности

Определение 2

Коэффициент финансовой прочности дает понять, насколько может быть уменьшен объем продаж (в процентном выражении) до того, как фирма начнет нести убытки.

В денежном выражении данный показатель рассчитывается как отношение разности между текущим объемом реализации продукции и объемом продаж в точке безубыточности к текущему объему реализации продукции, выраженное в процентах.

$ЗПд = ((Вр-ТБд))/Вр×100%$, где:

- $ЗПд$ – запас финансовой прочности в денежных единицах,

- $Вр$ – выручка от реализации,

- $ТБд$ – объем продаж в точке безубыточности в денежных единицах.

Расчет запаса финансовой прочности в натуральном выражении:

$ЗПн = ((Рн-ТБн))/Рн ×100%$, где:

- $ЗПн$ – запас финансовой прочности в натуральных единицах,

- $Рн$ – объем продаж в натуральных единицах;,

- $ТБн$ – точка безубыточности в натуральных единицах, объем реализации в точке безубыточности.

Финансовое положение предприятия можно характеризовать как финансово устойчивое в случае, если показатель запаса финансовой прочности (коэффициента финансовой прочности) выше 10%.

Пути повышения запаса финансовой прочности

Для увеличения запаса финансовой прочности и его коэффициента необходимо:

- Увеличить выручку от продаж, за счет увеличения его объема, повышения цен или от увеличения этих двух показателей в совокупности;

- Уменьшить объем затрат, в частности постоянных, или заменить постоянные издержки на переменные.

Замечание 1

Для корректировки запаса прочности, необходимо провести его полноценную оценку. Необходимо не только произвести расчет по соответствующим формулам, но и провести анализ различных аспектов экономической деятельности. Выявить, какое влияние оказывает на финансовую устойчивость и на запас прочности в целом разница между существующими показателями объема реализации продукции и производства, при этом необходимо учитывать существующий уровень товарно-материальных запасов и его увеличение.

Необходимо не только произвести расчет по соответствующим формулам, но и провести анализ различных аспектов экономической деятельности. Выявить, какое влияние оказывает на финансовую устойчивость и на запас прочности в целом разница между существующими показателями объема реализации продукции и производства, при этом необходимо учитывать существующий уровень товарно-материальных запасов и его увеличение.

%d0%b7%d0%b0%d0%bf%d0%b0%d1%81%20%d1%84%d0%b8%d0%bd%d0%b0%d0%bd%d1%81%d0%be%d0%b2%d0%be%d0%b9%20%d0%bf%d1%80%d0%be%d1%87%d0%bd%d0%be%d1%81%d1%82%d0%b8 — со всех языков на все языки

Все языкиАбхазскийАдыгейскийАфрикаансАйнский языкАканАлтайскийАрагонскийАрабскийАстурийскийАймараАзербайджанскийБашкирскийБагобоБелорусскийБолгарскийТибетскийБурятскийКаталанскийЧеченскийШорскийЧерокиШайенскогоКриЧешскийКрымскотатарскийЦерковнославянский (Старославянский)ЧувашскийВаллийскийДатскийНемецкийДолганскийГреческийАнглийскийЭсперантоИспанскийЭстонскийБаскскийЭвенкийскийПерсидскийФинскийФарерскийФранцузскийИрландскийГэльскийГуараниКлингонскийЭльзасскийИвритХиндиХорватскийВерхнелужицкийГаитянскийВенгерскийАрмянскийИндонезийскийИнупиакИнгушскийИсландскийИтальянскийЯпонскийГрузинскийКарачаевскийЧеркесскийКазахскийКхмерскийКорейскийКумыкскийКурдскийКомиКиргизскийЛатинскийЛюксембургскийСефардскийЛингалаЛитовскийЛатышскийМаньчжурскийМикенскийМокшанскийМаориМарийскийМакедонскийКомиМонгольскийМалайскийМайяЭрзянскийНидерландскийНорвежскийНауатльОрокскийНогайскийОсетинскийОсманскийПенджабскийПалиПольскийПапьяментоДревнерусский языкПортугальскийКечуаКвеньяРумынский, МолдавскийАрумынскийРусскийСанскритСеверносаамскийЯкутскийСловацкийСловенскийАлбанскийСербскийШведскийСуахилиШумерскийСилезскийТофаларскийТаджикскийТайскийТуркменскийТагальскийТурецкийТатарскийТувинскийТвиУдмурдскийУйгурскийУкраинскийУрдуУрумскийУзбекскийВьетнамскийВепсскийВарайскийЮпийскийИдишЙорубаКитайский

Все языкиАбхазскийАдыгейскийАфрикаансАйнский языкАлтайскийАрабскийАварскийАймараАзербайджанскийБашкирскийБелорусскийБолгарскийКаталанскийЧеченскийЧаморроШорскийЧерокиЧешскийКрымскотатарскийЦерковнославянский (Старославянский)ЧувашскийДатскийНемецкийГреческийАнглийскийЭсперантоИспанскийЭстонскийБаскскийЭвенкийскийПерсидскийФинскийФарерскийФранцузскийИрландскийГалисийскийКлингонскийЭльзасскийИвритХиндиХорватскийГаитянскийВенгерскийАрмянскийИндонезийскийИнгушскийИсландскийИтальянскийИжорскийЯпонскийЛожбанГрузинскийКарачаевскийКазахскийКхмерскийКорейскийКумыкскийКурдскийЛатинскийЛингалаЛитовскийЛатышскийМокшанскийМаориМарийскийМакедонскийМонгольскийМалайскийМальтийскийМайяЭрзянскийНидерландскийНорвежскийОсетинскийПенджабскийПалиПольскийПапьяментоДревнерусский языкПуштуПортугальскийКечуаКвеньяРумынский, МолдавскийРусскийЯкутскийСловацкийСловенскийАлбанскийСербскийШведскийСуахилиТамильскийТаджикскийТайскийТуркменскийТагальскийТурецкийТатарскийУдмурдскийУйгурскийУкраинскийУрдуУрумскийУзбекскийВодскийВьетнамскийВепсскийИдишЙорубаКитайский

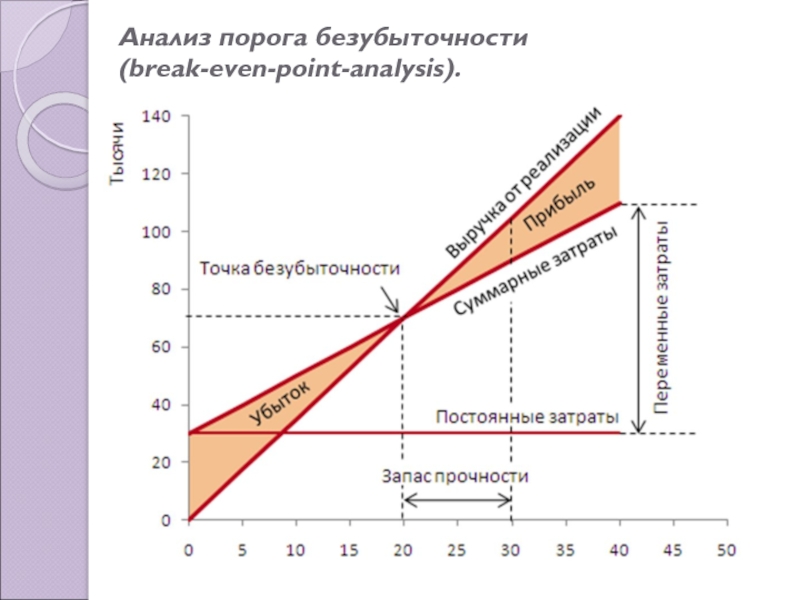

Точка безубыточности и запас прочности.

Точка безубыточности определяет, каким должен быть объем продаж для того, чтобы предприятие могло покрыть все свои расходы, не получая прибыли. В свою очередь, как с изменением выручки растет прибыль (показывает операционный рычаг (операционный леверидж)).

При определении точки безубыточности надо разделить издержки на две составляющие:

- Переменные затраты – возрастают пропорционально увеличению производства (объему реализации товаров).

- Постоянные затраты – не зависят от количества произведенной продукции (реализованных товаров) и от того, растет или падает объем операций.

Точка безубыточности имеет большое значение для кредитора, поскольку его интересует вопрос о жизнестойкости компании и ее способности выплачивать проценты за кредит и сумму основного долга. Так, степень превышение объемов продаж над точкой безубыточности определяет запас устойчивости (запас прочности) предприятия.

Введем обозначения:

| В | – | выручка от продаж. |

| Рн | – | объем реализации в натуральном выражении. |

| Зпер | – | переменные затраты. |

| Зпост | – | постоянные затраты. |

| Ц | – | цена за шт. |

| ЗСпер | – | средние переменные затраты (на единицу продукции). |

| Тбд | – | точка безубыточности в денежном выражении. |

| Тбн | – | точка безубыточности в натуральном выражении. |

Формула точки безубыточности в денежном выражении:

Тбд = В*Зпост/(В – Зпер)

Формула точки безубыточности в натуральном выражении (в штуках продукции или товара):

Тбн = Зпост / (Ц – ЗСпер)

Насколько далеко предприятие от точки безубыточности показывает запас прочности.

Формула запаса прочности в денежном выражении:

ЗПд = (B -Тбд )/B * 100%

Формула запаса прочности в натуральном выражении:

ЗПн = (Рн -Тбн )/Рн * 100%

Запас прочности показывает на сколько должна снизиться выручка или объем реализации, чтобы предприятие оказалось в точке безубыточности.

Запас прочности более объективная характеристика, чем точка безубыточности. Например, точки безубыточности маленького магазина и большого супермаркета могут отличаться в тысячи раз, и только запас прочности покажет какое из предприятий более устойчиво.

Три способа повысить финансовую устойчивость вашего бизнеса

Эффективное управление денежным потоком — Адекватный денежный поток, в конечном счете, является ключом к созданию финансовой устойчивости, но управление денежным потоком сложно и требует много времени. Вы должны знать, когда ваша дебиторская задолженность подлежит оплате, и сравнивать ее со сроками погашения ваших непогашенных счетов. Вы также можете иметь дело с циклами движения денежных средств в своем бизнесе, когда вы испытываете более значительный приток денежных средств в определенное время года. Ниже приведены несколько предложений по управлению денежным потоком.

Вы также можете иметь дело с циклами движения денежных средств в своем бизнесе, когда вы испытываете более значительный приток денежных средств в определенное время года. Ниже приведены несколько предложений по управлению денежным потоком.

- Счет-фактура как можно скорее . Я знаю некоторых владельцев бизнеса, которые отправляют все свои счета по почте один раз в месяц. Это не очень хорошая практика управления денежными средствами. После того, как работа будет завершена или продукт будет отгружен, счет должен быть отправлен немедленно.

- Имейте хорошую политику взыскания . После того, как вы отправили счет, свяжитесь со своим клиентом, если платеж не получен своевременно. Отправьте дружеское напоминание за несколько дней до даты и еще раз, если платеж не будет получен после установленного срока.

- Управление расходами и кредиторской задолженностью . Владельцу бизнеса необходимо контролировать расходы и управлять ими. Ищите способы сократить расходы, например обращайтесь к поставщикам за скидками за досрочную оплату или за оптовые скидки.

Другое предложение — использовать технологии или аутсорсинг для снижения накладных расходов.

Другое предложение — использовать технологии или аутсорсинг для снижения накладных расходов. - Избегайте дефицита денежных средств . Все владельцы бизнеса в какой-то момент испытывают нехватку денежных средств. Цель состоит в том, чтобы предвидеть эти ситуации и разработать план. Один из способов спланировать дефицит денежных средств — получить финансирование, например, факторинговую линию.Факторинг позволяет вам получать наличные деньги со своей дебиторской задолженности, не дожидаясь 30, 60 или даже 90 дней, пока ваш клиент заплатит.

Сегодня факторинг становится все более популярной и распространенной формой коммерческого финансирования, особенно с малыми предприятиями, которые не могут претендовать на традиционное финансирование. Как и в случае любой формы финансирования движения денежных средств, вы должны понимать основные типы факторинга и различные предлагаемые услуги. Факторинг обеспечивает гибкость в отличие от других форм финансирования и полезен, когда вам нужны наличные, но вы не хотите влезать в долги.

Важность финансовой устойчивости

Как владелец бизнеса вы не можете рассчитывать на успех без повышения финансовой устойчивости своей компании. Вы не можете продолжать надеяться, что, пока вы продолжаете поступать продажи, ваш бизнес будет успешным. Повышенное внимание к финансовой устойчивости вашего бизнеса и постоянный мониторинг ваших финансовых показателей имеют решающее значение для достижения прибыльности, развития вашего бизнеса и достижения успеха.

Fast A / R Funding специализируется на оказании помощи малым предприятиям в сокращении разрыва денежных потоков с помощью факторинга.Запланируйте демонстрацию ниже или позвоните по телефону 888.833.2286, чтобы поговорить с одним из наших консультантов по финансам малого бизнеса.

Рассчитайте коэффициенты финансовой устойчивости — Хаки для онлайн-инвестирования [Книга]

Изучите финансовую

сила, чтобы избежать 98-фунтовых слабаков, которые могут разрушить ваш

результативность портфеля .

Проверка финансовой

заявления

не так уж и весело (если вы не

бухгалтер или генеральный прокурор), но есть

много полезной информации, которую можно извлечь из более пристального взгляда на

бухгалтерский баланс и отчет о прибылях и убытках.Нет никаких

нужно много перебирать числа — несколько соотношений

может дать вам хорошее представление о финансовой

фитнес.

Самый распространенный тест

компания

финансовая сила — это его

Коэффициент текущей ликвидности (также называется рабочим ).

коэффициент достаточности капитала ). Коэффициент текущей ликвидности,

показанный в Примере 4-22, оценивает

способность компании погасить долги, причитающиеся в

следующие двенадцать месяцев из доступных активов, включая наличные деньги

наличные деньги, дебиторская задолженность и товарно-материальные запасы.

Пример 4-22. Формула для коэффициента текущей ликвидности

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

Текущие активы и обязательства поступают от компании

баланс, который представляет собой финансовый отчет, необходимый для каждого

квартальная и годовая подача в SEC. Обязательно используйте Total Current Assets

Обязательно используйте Total Current Assets

и Всего текущих обязательств, а не Всего активов и Итого

Обязательства, которые включают неликвидные активы, такие как заводы и

оборудование, и долгосрочная задолженность. Рисунок 4-10

рассчитывает коэффициент текущей ликвидности, используя записи баланса для

текущие активы и обязательства.

Рисунок 4-10. Расчет коэффициента текущей ликвидности и коэффициента быстрой ликвидности в электронной таблице

Коэффициенты текущей ликвидности могут значительно различаться в зависимости от отрасли, но приемлемы

значения обычно варьируются от 2,0 до 7,0 для типичного производства

Компания. Это означает, что у компаний где-то есть оборотные активы.

от двух до семи раз больше их текущих обязательств, и

не должно быть проблем с оплатой счетов, если

бизнес на короткое время прекращается.

Коэффициент текущей ликвидности ниже 1,5 может быть сигналом того, что компания может

столкнутся с проблемами ликвидности в ближайшие месяцы.Например, если

возникают непредвиденные расходы или падают доходы, компании, возможно, придется

занимать деньги или продавать более долгосрочные активы для оплаты

счета. Если коэффициент текущей ликвидности

Если коэффициент текущей ликвидности

ниже 1.0, у компании отрицательных рабочих

капитал , что обычно является плохим знаком.

Эти практические правила не применяются к компаниям в

отрасли, которые работают преимущественно на кассовой основе с низким уровнем

товарно-материальные запасы и дебиторская задолженность. Например, сообщаемый

инвентарь в сети ресторанов, например McDonald’s

или розничных продавцов, таких как Wal-Mart или Amazon, обычно довольно низки.Эти

компании быстро конвертируют свои запасы в наличные — иногда

еще до того, как они заплатят своим поставщикам. Этим компаниям, продающим

их инвентарь до того, как за него заплатили, похож на

беспроцентный источник капитала. Низкий коэффициент текущей ликвидности — признак

что эти компании работают с высокой эффективностью.

Таблица 4-2 показывает текущие коэффициенты для компаний в

несколько отраслей.

Таблица 4-2. Коэффициенты тока зависят от отрасли

Компания | Промышленность | Коэффициент текущей ликвидности |

|---|---|---|

Microsoft | Программное обеспечение | 4. |

Pfizer | Фармацевтические препараты | 1,5 |

Walmart | Розничная торговля | 0.9 |

Консолидированный Эдисон | Утилита | 0,9 |

Дженерал Моторс | Производство автомобилей | 2. |

Наконечник

Тенденция к снижению коэффициента текущей ликвидности может указывать на то, что

баланс компании ухудшается. Вы можете

сравните коэффициент текущей ликвидности за несколько лет, чтобы следить за признаками

беда.

Потому что компаниям может потребоваться некоторое время для преобразования складов

полный товаров в наличные, вы

можно использовать больше

строгий тест для измерения

финансовая устойчивость компании за счет использования оборотных средств

минус запасы.Коэффициент быстрой ликвидности (иногда

известный как кислотный тест или ликвидности

тест ) показывает, насколько хорошо компании могут генерировать холодные деньги в

короткое время и рассчитывается по формуле из примера 4-23.

Пример 4-23. Формула для коэффициента быстрой ликвидности

Коэффициент быстрой ликвидности = (оборотные активы - запасы) / текущие обязательства

На рис. 4-10 коэффициент быстрой ликвидности в ячейке B17 равен

4-10 коэффициент быстрой ликвидности в ячейке B17 равен

рассчитывается путем вычитания общих запасов в ячейке B4 из

Итого оборотные активы в B6, а затем разделив результат на Итого

Текущие обязательства в ячейке B14, как показано в примере 4-24.

Пример 4-24. Функция Excel для расчета коэффициента быстрой ликвидности

Как и в случае с коэффициентом текущей ликвидности, коэффициент быстрой ликвидности не

действительно применимо к бизнесу, основанному на наличных деньгах. Для большинства других компаний

коэффициент быстрой ликвидности обычно должен быть больше 1,0, и чем выше,

тем лучше (хотя среднее значение зависит от отрасли).

Совет

Конечно, модерация ценится в бизнесе. Чрезмерно высокий

коэффициент текущей и быстрой ликвидности может означать, что компания держит слишком много

деньги в краткосрочных активах, когда они могут быть использованы другими способами

развивать бизнес и повышать доходность для акционеров.

Есть несколько способов, которыми публичная компания может привлечь денежные средства для расширения

и развивать свой бизнес. Это

Это

может продавать акции

акций, выпуск облигаций с обещанием

погашение где-нибудь в будущем (и выплата процентов по

способ), или он может занимать деньги непосредственно в банке или другом финансовом

учреждение. У каждого метода есть свои преимущества и недостатки, поэтому

руководство компании должно решить, как лучше поднять рабочий

капитал, необходимый им для достижения своих бизнес-целей.

Например, долг компании, будь то облигации или банковские ссуды, всегда

подлежат погашению вместе с процентами по непогашенной основной сумме долга.Если

компания может занять деньги под 8 процентов, вложить эти средства в

расширяют свою деятельность и приносят доход в размере 12% от

инвестиции, компания выходит вперед. Они успешно

привлекли долга перед

расти быстрее, чем они могли бы в противном случае.

Но что будет, если компания не сможет рассчитать ставку

доходности заемных средств, равной процентной ставке по

долг? Или бизнес ухудшается, и компания не может покрыть

его процентные платежи? В этих ситуациях компаниям, возможно, придется

сократить расходы в ущерб дальнейшему росту или отнять ресурсы

от хозяйственных операций для выплаты процентов и выплаты основной суммы долга. В любом случае долг снижает рост, а не увеличивает его.

В любом случае долг снижает рост, а не увеличивает его.

По этим причинам инвесторам следует оценить

общий долг компании и определить, может ли она

успешно управлять своей долговой нагрузкой. Соотношение долга к собственному капиталу

Соотношение — это то, с чего нужно начать.

Отношение долга к собственному капиталу сравнивает общий долг компании с ее

собственный капитал. Вы можете найти обе фигуры на

баланс компании.

Акционерный капитал, также известный как балансовая стоимость, равен

в самом низу баланса и рассчитывается

вычитание обязательств из активов.Акционера

собственный капитал — это сумма, которую владельцы инвестировали в компанию, плюс

общая нераспределенная прибыль. У тебя, вероятно, будет

сложить несколько цифр, чтобы получить

общий долг компании. В примере 4-25 общий долг — это сумма краткосрочных

заемные средства, текущая часть долгосрочного долга и долгосрочный долг,

что равняется 6 144 525 000 долларов США.

Пример 4-25. Выписка, показывающая задолженность на балансе

Краткосрочные обязательства: Краткосрочные займы 1 616 563 000 долл.США Торговая кредиторская задолженность 1 487 956 000 долл. США Заработная плата, дивиденды к выплате и начисления $ 3 947 385 000 Задолженность по налогу на прибыль $ 69 696 000 Текущая часть долгосрочного долга $ 211 557 000 Итого текущие обязательства $ 7 333 157 000 Долгосрочная задолженность 4 316 405 000 долл. США

После расчета общей суммы долга и

собственный капитал, вы можете рассчитать коэффициент,

как показано в Примере 4-26.

Пример 4-26. Формула для отношения долга к собственному капиталу

Отношение долга к собственному капиталу = Общий долг / собственный капитал

Отношение долга к собственному капиталу иногда выражается в виде десятичной дроби, но чаще как

процент. Чтобы рассчитать соотношение в процентах, умножьте

в формуле примера 4-26 на 100.

Чем меньше отношение заемных средств к собственному капиталу, тем больше a

финансовая безопасность компании. Некоторые инвесторы

полностью избегать инвестирования в компании, у которых есть какие-либо долги

как бы то ни было. Это, безусловно, простой способ обойти

Это, безусловно, простой способ обойти

вопрос «Сколько долга тоже

много?» Но долг не всегда плохой

вещь.Общее практическое правило состоит в том, что отношение долга к собственному капиталу больше

более 40-50 процентов требует более тщательного изучения

общее финансовое состояние компании. Если интерес

рост ставок или падение доходов, у этих компаний могут быть проблемы

расплачиваться с долгами. Если у такой компании низкие коэффициенты быстрой ликвидности и

текущих коэффициентов, у него могут быть проблемы с ликвидностью, которые заставят его

чрезмерно увеличить кредитную линию.

Вам также следует подумать о том, является ли долг компании

растет или сокращается. У компании может быть веская причина для

увеличивая свою долговую нагрузку, например, план национального расширения по созданию

новые магазины по всей стране.Однако компания, которая заимствует больше

и более того, чтобы просто поддерживать свою деятельность, обычно является признаком

беда. С другой стороны, бизнес, который уменьшает свой долг в год

через год обычно является хорошим признаком увеличения финансовой устойчивости.

Наконечник

Отношение долга к собственному капиталу может сильно различаться в зависимости от отрасли, поэтому

лучше всего сравнить компанию с аналогами, прежде чем

делая окончательное решение.

Отношение долгосрочного долга к собственному капиталу

Отношение долга к собственному капиталу

рассматривает все

долг компании, включая краткосрочные заимствования и

часть долгосрочного долга, который должен быть погашен в течение следующего

двенадцать месяцев.Отношение долгосрочного долга к собственному капиталу

включает только тот долг, который компания выплатит больше

чем на двенадцать месяцев в будущем, например, ипотека и бизнес

кредиты.

Долгосрочная задолженность обычно отображается отдельной строкой в

баланс компании, как показано в Примере 4-25, поэтому расчет очень прост,

как показано в Примере 4-27.

Пример 4-27. Формула для отношения долгосрочного долга к собственному капиталу

Отношение долгосрочного долга к собственному капиталу = Долгосрочный долг / собственный капитал

Проблема с соотношением долгосрочного долга к собственному капиталу заключается в том, что компании

могут изменить свое сочетание краткосрочной и долгосрочной задолженности, чтобы

Соотношение текущего или общего долга к собственному капиталу выглядит более привлекательным. Для этого

Для этого

разумнее оценивать

долговая нагрузка компании с соотношением долга к собственному капиталу.

Еще одно важное

финансовый

коэффициент силы составляет процентное покрытие , что говорит о

вы, насколько легко компания может выплатить проценты по своему долгу в следующий

двенадцать месяцев из текущей прибыли. Если у компании нет долгов, это

соотношение не имеет значения. Отношение рассчитывается по приведенной формуле.

в Примере 4-28.

Пример 4-28. Формула для коэффициента покрытия процентов

Покрытие процентов = (прибыль до уплаты процентов и налогов) / процентные расходы

Отчет о прибылях и убытках компании обычно имеет

строка для процентных расходов, как показано в Примере 4-29.Если в отчете о прибылях и убытках не указан предыдущий доход

Проценты и налоги (EBIT), рассчитайте EBIT, добавив проценты

расходы обратно в прибыль до налогообложения. В примере 4-29 добавьте Проценты .

Расходы от до Прибыль до налогообложения для расчета EBIT в размере 2 507 000 000 долларов. В этом примере

В этом примере

покрытие процентов составляет 2 507 000 000 долларов США, разделенное на 41 000 000 долларов США за

результат 61.1.

Пример 4-29. Выписка из отчета о прибылях и убытках

Процентные расходы 41 000 000 долларов Общие расходы и прочие доходы 5 532 000 000 долл. США Прибыль до уплаты подоходного налога 2 466 000 000 долл. США

Покрытие процентов является хорошим показателем дохода компании.

кратковременное здоровье.Высокий коэффициент покрытия процентов означает, что

компания вряд ли допустит дефолт по кредитам и выплатам по облигациям, тогда как

покрытие процентов ниже 1.0 означает, что у компании проблемы

генерирование денежных средств для выплаты процентов. Большинство инвесторов

рассматривать коэффициент покрытия процентов ниже 1,5 как серьезный красный флаг.

Компании с охватом процентов от 4,0 до 5,0 являются

обычно в хорошей форме. Голубые фишки, такие как компания в Примере 4-29, легко платят по долгам, поэтому их стоимость выше.

чем 5.0 больше ничего не скажу.

Вам следует изучить компании с падающим покрытием процентов на

определить причину. Это плохой знак, если способность прикрывать

процентные платежи уменьшаются.

Наконечник

Во многих случаях вы можете найти эти значения финансовой устойчивости

рассчитаны для вас уже на таких веб-сайтах, как Yahoo! Финансы

(http://finance.yahoo.com) или MSN

Деньги (http://money.msn.com).

Однако их цифры могут отличаться от значений, которые вы рассчитываете.

вы используете данные для регистрации SEC, которые вы загружаете из такого источника, как

EdgarScan (http: // edgarscan.pwcglobal.com). В

расхождения могут быть связаны с тем, как округляются числа или насколько актуальны

данные есть. Когда вы сами рассчитываете коэффициенты,

вы лучше поймете их значение.

Анализ финансовой устойчивости и показателей

Коэффициенты текущей и быстрой ликвидности

Коэффициенты текущей ликвидности помогают оценить способность компании выплачивать краткосрочные обязательства.

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

Коэффициент текущей ликвидности включает все оборотные активы, но, поскольку запасы не всегда ликвидируются быстро, многие аналитики удаляют его из уравнения и используют коэффициент быстрой ликвидности.

Коэффициент быстрой ликвидности = (оборотные активы — запасы) / текущие обязательства

Коэффициент быстрой ликвидности подчеркивает активы, которые легко конвертировать в наличные. Чем выше коэффициент, тем лучше для компании. Аналитики любят видеть коэффициенты выше 2: 1 для текущих коэффициентов и 1: 1 для быстрых коэффициентов.

Долг к собственному капиталу и долг к совокупным активам

Долг к собственному капиталу и долг к активам представляют собой платежеспособность или леверидж фирмы. Эти коэффициенты измеряют, какая часть активов фирмы предоставляется владельцами, а какая — другими.Слишком большой размер долгосрочного долга стоит денег и увеличивает риск.

Долг к собственному капиталу = общая сумма долга / собственного капитала

(краткосрочные обязательства, такие как кредиторская задолженность, обычно не используются)

Долг к общим активам = общий долг / общие активы

Компании, у которых больше долгов, чем активов, привлекают внимание кредитных аналитиков, но отраслевые сравнения будут играть важную роль в общем процессе принятия решений.

Показатели движения денежных средств

Наличные деньги — это кровь любого бизнеса. Обычно финансовая устойчивость измеряется коэффициентами денежных потоков. Общий денежный поток любого бизнеса показывает, генерирует ли этот бизнес то, что ему нужно для поддержания, роста и возврата капитала владельцам.

Коэффициент общего денежного потока = приток денежных средств от операционной деятельности / (отток денежных средств по инвестициям + отток денежных средств по финансированию)

Если коэффициент оттока денежных средств больше 1, фирма генерирует достаточно денег, чтобы покрыть потребности бизнеса, но если он меньше 1, компании необходимо найти альтернативные способы доступа к капиталу, чтобы оставаться на плаву.

Когда денежные потоки равны прибыли или превышают ее, ваша компания находится в хорошей форме. Если прибыль увеличивается, а ваш денежный поток — нет, вы должны поставить под сомнение качество прибыли. Лучшим показателем качества прибыли является отношение денежного потока к прибыли.

Денежный поток к прибыли = денежный поток от операционной деятельности / чистая прибыль

Это соотношение невозможно измерить, потому что существуют разные переменные в зависимости от отрасли. Однако эмпирическое правило гласит, что увеличение прибыли с той же скоростью, что и увеличение денежного потока, — это хорошо.

Что является лучшим показателем финансового здоровья компании?

Оценивая акции, инвесторы всегда ищут тот единственный золотой ключик, который можно получить, просмотрев финансовую отчетность компании. Но найти компанию, которая отвечает всем требованиям, просто не так просто.

Существует ряд финансовых коэффициентов, которые можно пересмотреть, чтобы оценить общее финансовое состояние компании и оценить вероятность того, что компания продолжит оставаться жизнеспособным бизнесом. Отдельные числа, такие как общий долг или чистая прибыль, менее значимы, чем финансовые коэффициенты, которые связывают и сравнивают различные числа в балансе или отчете о прибылях и убытках компании. Общая тенденция финансовых коэффициентов, независимо от того, улучшаются ли они с течением времени, также является важным фактором.

Отдельные числа, такие как общий долг или чистая прибыль, менее значимы, чем финансовые коэффициенты, которые связывают и сравнивают различные числа в балансе или отчете о прибылях и убытках компании. Общая тенденция финансовых коэффициентов, независимо от того, улучшаются ли они с течением времени, также является важным фактором.

Чтобы точно оценить финансовое здоровье и долгосрочную устойчивость компании, необходимо рассматривать несколько финансовых показателей одновременно. Четыре основных области финансового здоровья, которые следует изучить, — это ликвидность, платежеспособность, прибыльность и операционная эффективность.Однако из четырех, пожалуй, лучшим показателем здоровья компании является уровень ее прибыльности.

Ключевые выводы

- Не существует единого идеального способа определить финансовое состояние компании, не говоря уже об устойчивости, несмотря на все усилия инвесторов.

- Однако есть четыре критических области финансового благополучия, которые можно внимательно изучить на предмет наличия признаков силы или уязвимости.

- Ликвидность, платежеспособность, прибыльность и операционная эффективность — важные области, которые необходимо учитывать, и все это следует рассматривать в совокупности.

Ликвидность

Ликвидность — ключевой фактор в оценке основного финансового состояния компании. Ликвидность — это сумма денежных средств и легко конвертируемых в денежные средства активов, которыми владеет компания для управления своими краткосрочными долговыми обязательствами. Прежде чем компания сможет процветать в долгосрочной перспективе, она должна сначала выжить в краткосрочной перспективе.

Двумя наиболее распространенными метриками, используемыми для измерения ликвидности, являются коэффициент текущей ликвидности и коэффициент быстрой ликвидности.

Из этих двух коэффициент быстрой ликвидности, также известный как кислотный тест, является консервативной мерой.Это связано с тем, что он исключает запасы из активов, а также исключает текущую часть долгосрочной задолженности из обязательств. Таким образом, он обеспечивает более реалистичное или практическое указание на способность компании управлять краткосрочными обязательствами с наличными деньгами и активами. Коэффициент быстрой ликвидности ниже 1,0 часто является предупреждающим знаком, поскольку указывает на то, что текущие обязательства превышают текущие активы.

Таким образом, он обеспечивает более реалистичное или практическое указание на способность компании управлять краткосрочными обязательствами с наличными деньгами и активами. Коэффициент быстрой ликвидности ниже 1,0 часто является предупреждающим знаком, поскольку указывает на то, что текущие обязательства превышают текущие активы.

Чистая прибыль компании является лучшим показателем ее финансового здоровья и долгосрочной жизнеспособности.

Платежеспособность

С ликвидностью связана концепция платежеспособности — способность компании выполнять свои долговые обязательства на постоянной основе, а не только в краткосрочной перспективе. Коэффициенты платежеспособности рассчитывают долгосрочную задолженность компании по отношению к ее активам или собственному капиталу.

Отношение долга к собственному капиталу (D / E), как правило, является надежным показателем долгосрочной устойчивости компании, поскольку оно обеспечивает измерение долга по отношению к собственному капиталу и, следовательно, также является мерой интереса инвесторов и их уверенности в своих силах. компания.Более низкий коэффициент D / E означает, что больше операций компании финансируется акционерами, а не кредиторами. Это плюс для компании, поскольку акционеры не взимают проценты за предоставленное финансирование.

компания.Более низкий коэффициент D / E означает, что больше операций компании финансируется акционерами, а не кредиторами. Это плюс для компании, поскольку акционеры не взимают проценты за предоставленное финансирование.

Соотношения D / E сильно различаются в зависимости от отрасли. Однако, независимо от специфики бизнеса, тенденция к снижению со временем отношения D / E является хорошим показателем того, что компания находится на все более прочной финансовой основе.

Операционная эффективность

Операционная эффективность компании является ключом к ее финансовому успеху.Операционная маржа — один из лучших показателей эффективности. Этот показатель учитывает базовую маржу операционной прибыли компании после вычета переменных затрат на производство и маркетинг продуктов или услуг компании. Что особенно важно, это показывает, насколько хорошо руководство компании может контролировать расходы.

Хорошее управление необходимо для долгосрочной устойчивости компании. Хороший менеджмент может преодолеть множество временных проблем, в то время как плохой менеджмент может привести к краху даже самого многообещающего бизнеса.

Хороший менеджмент может преодолеть множество временных проблем, в то время как плохой менеджмент может привести к краху даже самого многообещающего бизнеса.

Финансовые коэффициенты могут использоваться для оценки общего состояния компании; Отдельные числа менее полезны, чем те, которые сравнивают и сопоставляют конкретные числа в финансовом отчете компании.

Рентабельность

Хотя ликвидность, базовая платежеспособность и операционная эффективность являются важными факторами, которые следует учитывать при оценке компании, чистая прибыль остается чистой прибылью компании. Компании могут выжить годами, не будучи прибыльными, опираясь на добрую волю кредиторов и инвесторов.Но чтобы выжить в долгосрочной перспективе, компания должна в конечном итоге достичь и поддерживать прибыльность.

Хорошим показателем для оценки прибыльности является чистая маржа, отношение чистой прибыли к общей выручке. Очень важно учитывать коэффициент чистой прибыли, потому что простой суммы прибыли в долларах недостаточно для оценки финансового состояния компании. Компания может показать цифру чистой прибыли в несколько сотен миллионов долларов, но если эта цифра в долларах представляет чистую прибыль всего 1% или меньше, то даже малейшее увеличение операционных расходов или рыночная конкуренция могут погрузить компанию в минус.

Компания может показать цифру чистой прибыли в несколько сотен миллионов долларов, но если эта цифра в долларах представляет чистую прибыль всего 1% или меньше, то даже малейшее увеличение операционных расходов или рыночная конкуренция могут погрузить компанию в минус.

Большая чистая маржа, особенно по сравнению с аналогами по отрасли, означает больший запас финансовой безопасности, а также указывает на то, что компания находится в лучшем финансовом положении, чтобы вкладывать капитал в рост и расширение.

Итог

Никакая единая метрика не может определить общее финансовое и операционное состояние компании.

Ликвидность расскажет вам о способности фирмы выдерживать краткосрочные трудности, а платежеспособность — о том, насколько легко она может покрыть долгосрочные долги и обязательства.Между тем эффективность и прибыльность кое-что говорят о ее способности конвертировать ресурсы в денежные потоки и чистую прибыль.

Все эти факторы необходимо учитывать, чтобы получить полное и целостное представление о стабильности компании.

Как анализировать финансовое положение компании

Что такое финансовый анализ?

Чтобы понять и оценить компанию, инвесторы изучают ее финансовое положение, изучая ее финансовую отчетность и рассчитывая определенные коэффициенты.К счастью, провести финансовый анализ компании не так сложно, как кажется. Этот процесс часто является частью любого метода анализа оценки программы (PERT), инструмента управления проектами, который обеспечивает графическое представление временной шкалы проекта.

Ключевые выводы:

- Инвесторы оценивают компанию, исследуя ее финансовое положение на основе финансовой отчетности и рассчитывая определенные коэффициенты.

- Стоимость компании зависит от ее рыночной стоимости.

- Для определения рыночной стоимости финансовые показатели компании сравниваются с показателями конкурентов и отраслевыми эталонами.

Понимание анализа финансового положения компании

Если вы занимаете деньги в банке, вы должны указать стоимость всех ваших значительных активов, а также всех ваших значительных обязательств. Ваш банк использует эту информацию для оценки устойчивости вашего финансового положения; он смотрит на качество активов, таких как ваш автомобиль и ваш дом, и дает им консервативную оценку.Банк также гарантирует, что все обязательства, такие как ипотека и задолженность по кредитным картам, надлежащим образом раскрываются и полностью оцениваются. Общая стоимость всех активов за вычетом общей стоимости всех обязательств дает вашу чистую стоимость или капитал.

Ваш банк использует эту информацию для оценки устойчивости вашего финансового положения; он смотрит на качество активов, таких как ваш автомобиль и ваш дом, и дает им консервативную оценку.Банк также гарантирует, что все обязательства, такие как ипотека и задолженность по кредитным картам, надлежащим образом раскрываются и полностью оцениваются. Общая стоимость всех активов за вычетом общей стоимости всех обязательств дает вашу чистую стоимость или капитал.

Оценка финансового положения листинговой компании аналогична, за исключением того, что инвесторам необходимо сделать еще один шаг и рассмотреть это финансовое положение по отношению к рыночной стоимости. Давайте взглянем.

Бухгалтерский баланс

Как и ваше финансовое положение, финансовое положение компании определяется ее активами и обязательствами.Финансовое положение компании также включает акционерный капитал. Вся эта информация предоставляется акционерам в бухгалтерском балансе.

Предположим, что мы изучаем финансовую отчетность фиктивного публичного продавца The Outlet, чтобы оценить его финансовое положение. Для этого мы изучаем годовой отчет компании, который часто можно скачать с веб-сайта компании. Стандартный формат баланса — это активы, за которыми следуют обязательства, а затем акционерный капитал.

Для этого мы изучаем годовой отчет компании, который часто можно скачать с веб-сайта компании. Стандартный формат баланса — это активы, за которыми следуют обязательства, а затем акционерный капитал.

Оборотные активы и обязательства

В балансе активы и обязательства делятся на краткосрочные и долгосрочные. Текущие активы или краткосрочные обязательства — это активы с ожидаемым сроком службы менее 12 месяцев. Например, предположим, что запасы, о которых The Outlet сообщила по состоянию на 31 декабря 2018 года, будут проданы в течение следующего года, после чего уровень запасов упадет, а сумма наличных денег вырастет.

Как и у большинства других розничных продавцов, запасы The Outlet составляют значительную часть его текущих активов, поэтому их следует тщательно изучить.Поскольку запасы требуют реальных вложений драгоценного капитала, компании будут пытаться минимизировать стоимость запаса для данного уровня продаж или максимизировать уровень продаж для данного уровня запасов. Таким образом, если The Outlet видит снижение стоимости запасов на 20% вместе с ростом продаж на 23% по сравнению с предыдущим годом, это признак того, что они относительно хорошо управляют своими запасами. Это снижение положительно влияет на операционные денежные потоки компании.

Таким образом, если The Outlet видит снижение стоимости запасов на 20% вместе с ростом продаж на 23% по сравнению с предыдущим годом, это признак того, что они относительно хорошо управляют своими запасами. Это снижение положительно влияет на операционные денежные потоки компании.

Текущие обязательства — это обязательства, которые компания должна выплатить в течение следующего года, и включают существующие (или накопленные) обязательства перед поставщиками, сотрудниками, налоговой службой и поставщиками краткосрочного финансирования.Компании пытаются управлять денежным потоком, чтобы обеспечить наличие средств для покрытия этих краткосрочных обязательств по мере наступления срока их погашения.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности, который представляет собой отношение общей суммы оборотных активов к общей сумме текущих обязательств, обычно используется аналитиками для оценки способности компании выполнять свои краткосрочные обязательства. Приемлемый коэффициент текущей ликвидности варьируется в зависимости от отрасли, но не должен быть настолько низким, чтобы указывать на надвигающуюся неплатежеспособность, или настолько высоким, чтобы указывать на ненужное накопление денежных средств, дебиторской задолженности или запасов.Как и любая форма анализа коэффициентов, оценка коэффициента текущей ликвидности компании должна производиться по отношению к прошлому.

Приемлемый коэффициент текущей ликвидности варьируется в зависимости от отрасли, но не должен быть настолько низким, чтобы указывать на надвигающуюся неплатежеспособность, или настолько высоким, чтобы указывать на ненужное накопление денежных средств, дебиторской задолженности или запасов.Как и любая форма анализа коэффициентов, оценка коэффициента текущей ликвидности компании должна производиться по отношению к прошлому.

Внеоборотные активы и обязательства

Внеоборотные активы или обязательства — это активы, срок жизни которых, как ожидается, продлится дольше следующего года. Для такой компании, как The Outlet, ее крупнейшим внеоборотным активом, вероятно, будут основные средства, необходимые для ведения бизнеса.

Долгосрочные обязательства могут быть связаны с обязательствами по договорам аренды основных средств наряду с прочими займами.

Финансовое положение: балансовая стоимость

Если мы вычтем общую сумму обязательств из активов, у нас останется акционерный капитал. По сути, это балансовая стоимость или бухгалтерская стоимость доли акционеров в компании. Он в основном состоит из капитала, внесенного акционерами с течением времени, и прибыли, полученной и удерживаемой компанией, включая ту часть любой прибыли, которая не выплачивается акционерам в качестве дивидендов.

По сути, это балансовая стоимость или бухгалтерская стоимость доли акционеров в компании. Он в основном состоит из капитала, внесенного акционерами с течением времени, и прибыли, полученной и удерживаемой компанией, включая ту часть любой прибыли, которая не выплачивается акционерам в качестве дивидендов.

Множественный переход от рынка к заказчику

Сравнивая рыночную стоимость компании с ее балансовой стоимостью, инвесторы могут частично определить, недооценена или переоценена акция.Коэффициент рыночной ликвидности, хотя и имеет недостатки, остается важным инструментом для стоимостных инвесторов. Обширные академические данные показывают, что компании с низким соотношением от рынка к балансовым бумагам работают лучше, чем компании с высокими мультипликаторами. Это имеет смысл, поскольку низкий коэффициент отношения рыночной стоимости к заказу показывает, что компания имеет сильное финансовое положение по сравнению с ее ценой.

Определение того, что можно определить как высокое или низкое отношение рыночной стоимости к балансовой стоимости, также зависит от сравнений. Чтобы понять, высокий или низкий коэффициент «книжка-рынок» у The Outlet, его следует сравнить с мультипликаторами других публично котируемых розничных продавцов.

Чтобы понять, высокий или низкий коэффициент «книжка-рынок» у The Outlet, его следует сравнить с мультипликаторами других публично котируемых розничных продавцов.

Таким образом, финансовое положение компании говорит инвесторам об ее общем благополучии. Финансовый анализ финансовой отчетности компании вместе со сносками в годовом отчете важен для любого серьезного инвестора, стремящегося правильно понять и оценить компанию.

3 Финансовая отчетность для измерения силы компании

Когда в 1920-х годах на фондовом рынке произошел бум, инвесторам приходилось слепо выбирать, какие компании являются надежными инвестициями, потому что в то время у большинства предприятий не было юридических обязательств раскрывать свои финансы.После краха рынка 1929 года правительство приняло закон, чтобы предотвратить повторение катастрофы. По сей день эти реформы требуют, чтобы публичные компании регулярно раскрывали определенные сведения о своей деятельности и финансовом положении.

Отчет о прибылях и убытках, баланс и отчет о движении денежных средств являются обязательными финансовыми отчетами. Эти три утверждения являются информативными инструментами, которые трейдеры могут использовать для анализа финансовой устойчивости компании и предоставления быстрого представления о финансовом состоянии компании и ее базовой стоимости.

Эта статья предоставит краткий обзор информации, которую вы можете почерпнуть из этой важной финансовой отчетности, не требуя от вас быть экспертом в области бухгалтерского учета.

Отчет № 1: Отчет о прибылях и убытках

В отчете о прибылях и убытках публикуются результаты хозяйственной деятельности компании за определенный квартал или год. С помощью отчета о прибылях и убытках вы можете наблюдать приток новых активов в бизнес и измерять отток, понесенный для получения дохода.

Прибыльность измеряется выручкой (сколько компании платят за товары или услуги, которые она предоставляет) за вычетом расходов (всех затрат, понесенных для управления компанией) и уплаченных налогов.

Отчет о прибылях и убытках читается сверху вниз, начиная с доходов, иногда называемых «верхней строкой». Вычитаются расходы и издержки, а затем налоги. Конечным результатом является чистая прибыль компании до выплаты дивидендов, отсюда и термин «чистая прибыль».

Пример отчета о прибылях и убытках для YYZ Corp. * за год, закончившийся 31 декабря 2020 г. (в миллионах)

Выручка | 2019 | 2020 |

Продажа | $ 350 | $ 270 |

Себестоимость проданной продукции | (250) | (190) |

Валовая прибыль | 100 | 80 |

Амортизационные расходы | (10) | (10) |

Налоги на прибыль | (15) | (20) |

Чистая прибыль | $ 75 | $ 50 |

Среднее количество обыкновенных акций в обращении (в миллионах) | 25 | 25 |

Прибыль на акцию (EPS) | $ 3. | $ 2,00 |

Объявленные дивиденды на обыкновенную акцию | 0,050 | 0,045 $ |

* YYZ Corp. — это гипотетический пример, используемый только в иллюстративных целях.

Как вы можете видеть в этом примере, чистая прибыль снизилась с 75 миллионов долларов до 50 миллионов долларов.

В следующей строке отчета о прибылях и убытках после чистой прибыли отображается среднее количество обыкновенных акций компании, принадлежащих инвесторам.Затем следует прибыль фирмы на акцию, которая рассчитывается путем деления чистой прибыли на количество акций.

Наконец, последняя строка показывает объявленные дивиденды на обыкновенную акцию, которые представляют собой денежные выплаты на акцию (если таковые имеются), которые компания производит акционерам. Размер любой выплаты дивидендов определяется советом директоров компании.

Отчет № 2: Бухгалтерский баланс

В то время как отчет о прибылях и убытках представляет собой запись денежных средств, поступающих в компанию и исходящих из нее за определенный период времени, консолидированный баланс представляет собой моментальный снимок финансового положения компании на данный момент времени. Другими словами, баланс показывает, чем компания владеет (активы) и чем должна (обязательства), а также разницу между ними (акционерный капитал). Эта разница представляет собой балансовую стоимость доли акционеров в компании. Это называется балансом, потому что обе стороны уравнения должны уравновешиваться: активы равны обязательствам плюс акционерный капитал.

Другими словами, баланс показывает, чем компания владеет (активы) и чем должна (обязательства), а также разницу между ними (акционерный капитал). Эта разница представляет собой балансовую стоимость доли акционеров в компании. Это называется балансом, потому что обе стороны уравнения должны уравновешиваться: активы равны обязательствам плюс акционерный капитал.

В балансе отображается:

- Доля этих активов, финансируемая за счет заемных средств (обязательств)

- Доля капитала (нераспределенная прибыль и акции)

- Активы, перечисленные в порядке от наиболее ликвидных до наименее ликвидных (другими словами, активы, которые могут быть наиболее быстро конвертированы в денежные средства, перечислены первыми)

- Обязательства, перечисленные в порядке непосредственности (первыми указываются те, которые имеют наибольшие права требования на активы фирмы)

Пример баланса для YYZ Corp.за год, закончившийся 31 декабря 2020 г. (в миллионах)

Активы | Обязательства и собственный капитал | ||

Оборотные активы | Краткосрочные обязательства | ||

Наличные | $ 92 | Кредиторская задолженность | $ 30 |

Дебиторская задолженность | $ 50 | Краткосрочная задолженность | $ 20 |

Опись | $ 30 | ||

Итого оборотные активы | $ 172 | Итого текущие обязательства | $ 50 |

Долгосрочные активы | Долгосрочные обязательства | ||

Оборудование | $ 230 | Долгосрочная задолженность | $ 200 |

Здания | $ 90 | ||

Итого долгосрочные активы | $ 320 | ||

Собственный капитал | |||

Акции | $ 2 | ||

+ Добавочный капитал | $ 148 | ||

+ Нераспределенная прибыль | $ 92 | ||

= Общий акционерный капитал | $ 242 | ||

Итого активы | $ 492 | Итого обязательства и собственный капитал | $ 492 |

Сумма, на которую активы превышают обязательства, указывается как общий акционерный капитал и представляет собой чистую стоимость компании или балансовую стоимость акций. Акционерный капитал включает обыкновенные акции, добавочный капитал и нераспределенную прибыль.

Акционерный капитал включает обыкновенные акции, добавочный капитал и нераспределенную прибыль.

Отчет № 3: Отчет о движении денежных средств

Как и отчет о прибылях и убытках, отчет о движении денежных средств отражает финансовую деятельность компании за определенный период времени. Он показывает, откуда поступают деньги компании и как они используются для оплаты операций и / или для инвестирования в будущее. Показывая, как компания управляла притоком и оттоком денежных средств, отчет о движении денежных средств может дать более полную картину ликвидности компании (способности оплачивать счета и кредиторов и финансировать будущий рост), чем отчет о прибылях и убытках или баланс. .

Пример отчета о движении денежных средств для YYZ Corp. за год, закончившийся 31 декабря 2020 г. (в миллионах)

Из операций | |

Чистая прибыль | $ 30 |

Плюс амортизация | $ 15 |

Плюс уменьшение дебиторской задолженности (без увеличения) | $ (20) |

За вычетом увеличения запасов | $ (10) |

Плюс увеличение кредиторской задолженности (минус уменьшение) | $ 0 |

Чистое увеличение (уменьшение) денежных средств от операционной деятельности | $ 15 |

От инвестирования | |

Минус закупка оборудования | $ (150) |

Из финансирования | |

Облигаций выпущено | $ 100 |

Чистое увеличение (уменьшение) денежных средств | $ (35) |

Денежные средства на начало года | $ 127 |

Денежные средства на конец года | $ 92 |

Денежный поток от операционной деятельности

Доходы и расходы в отчете о прибылях и убытках отражаются, когда компания получает выручку или несет расходы, не обязательно при получении или выплате денежных средств. Аналогичным образом амортизация собственных активов добавляется обратно к чистой прибыли, поскольку эти расходы не являются оттоком денежных средств.

Аналогичным образом амортизация собственных активов добавляется обратно к чистой прибыли, поскольку эти расходы не являются оттоком денежных средств.

Аналитики часто рассматривают денежные потоки от операций как наиболее важный показатель эффективности, так как это наиболее прозрачный способ оценить состояние основного бизнеса. Снижение денежного потока из-за резкого увеличения запасов или дебиторской задолженности может сигнализировать о том, что у компании возникают проблемы с продажей продуктов или сбором денег от клиентов.

Денежный поток от инвестиций и финансирования

Денежный поток от инвестирования включает денежные средства, полученные или использованные для инвестиционной деятельности, такой как покупка акций других компаний или покупка дополнительных объектов недвижимости или оборудования.Денежный поток от финансовой деятельности включает денежные средства, полученные от заимствования денег или выпуска акций, и денежные средства, потраченные на погашение ссуд.

Оценка финансовой устойчивости компании

Цена акций данной компании может повышаться или снижаться в зависимости от множества факторов. Однако компании, которые хорошо себя чувствуют в финансовом отношении за счет увеличения своей прибыли, чистой стоимости и денежного потока, обычно со временем награждаются более высокой стоимостью акций. Когда дело доходит до торговли, знания — сила.Даже трейдеры, которые обычно полагаются на технические факторы при принятии торговых решений, могут извлечь выгоду из обучения использованию стандартной финансовой отчетности, чтобы отточить работу компаний, которые испытывают сильные или улучшающиеся фундаментальные показатели.

Финансовая устойчивость GEICO | GEICO

АвтоМотоциклATVДомовладельцыАрендаторыCondoМобильный домЛодка / PWCRVLifeЗонтикЗащита личностиЗемодательFloodTravelЗа границейВладельцы бизнесаОбщая ответственностьПрофессиональная ответственностьКомпенсация рабочим

Нужно оплатить счет, внести изменения или просто получить информацию?

С помощью всего нескольких щелчков мышью вы можете получить доступ к партнеру страхового агентства GEICO, с которым связан ваш полис страхования лодок, чтобы найти варианты обслуживания вашего полиса и контактную информацию.

Подробнее

Позвоните нам по телефону (888) 532-5433, чтобы внести изменения в свой полис страхования жизни.

Агенты по страхованию жизни, которые могут помочь вам в обслуживании вашего полиса, находятся на расстоянии одного телефонного звонка.

Подробнее

Необходимо оплатить счет, внести изменения или получить информацию о вашем страховом покрытии?

Просто войдите в свою автоматическую политику, чтобы управлять своей зонтичной политикой.

Подробнее

Для Generali Global Assistance, Inc., посетите сайт участника защиты личных данных или позвоните по телефону (800) 206-4065

24 часа в сутки / 7 дней в неделю.

Наши опытные агенты помогут вам с оформлением любых документов и проведением вашей политики. Позвоните нам, если у вас есть какие-либо вопросы об этом ценном покрытии.

Подробнее

Позвоните нам по телефону (844) 810-1598, если вам необходимо внести изменения в вашу политику. Наши лицензированные специалисты будут рады вам помочь.

Вы можете произвести оплату или просмотреть свою политику в Интернете в любое время.

Подробнее

Из США: звоните (800) 248-4998. Звонки переадресовываются в наш европейский офис, поэтому звоните с понедельника по пятницу с 2:30 до 11:00 (восточноевропейское время).

Из-за границы: позвоните агенту в своей стране.

Вы также можете написать по адресу [email protected].

Подробнее

Нужно оплатить счет, внести изменения или просто получить информацию?

С помощью всего нескольких щелчков мышью вы можете найти партнера страхового агентства GEICO, с которым связан ваш полис владельца бизнеса, чтобы найти варианты обслуживания полиса и контактную информацию.

Подробнее

Нужно оплатить счет, внести изменения или просто получить информацию?

С помощью всего нескольких щелчков мышью вы можете найти партнера страхового агентства GEICO, с которым связан ваш полис общей ответственности, чтобы найти варианты обслуживания полиса и контактную информацию.

Подробнее

Нужно оплатить счет, внести изменения или просто получить информацию?

С помощью всего нескольких щелчков мышью вы можете найти партнера страхового агентства GEICO, с которым связан ваш полис профессиональной ответственности, чтобы найти варианты обслуживания полиса и контактную информацию.

Подробнее

Откройте свой полис в Интернете, чтобы оплатить счет, внести изменения или просто получить некоторую информацию.

Подробнее

Необходимо обновить политику или получить информацию?

Позвоните в Berxi по телефону (833) 923-3001

пн — пт 8:00 — 20:00 (восточноевропейское время)

Подробнее

Необходимо обновить политику или добавить нового питомца?

Позвоните по телефону Embrace Pet Insurance по телефону (800) 793-2003

Понедельник-пятница с 8:30 до 20:00 (по восточному времени)

в субботу с 9:00 до 13:00 (по восточному времени).

Подробнее

Если ваш полис заключен с Группой взаимного страхования ювелиров, войдите в систему или позвоните по телефону (844) 517-0556.