Как перейти с осно на усн 2021: Как перейти на УСН с 2021 года — СКБ Контур

Содержание

Переход с ОСНО на УСН: восстановление НДС

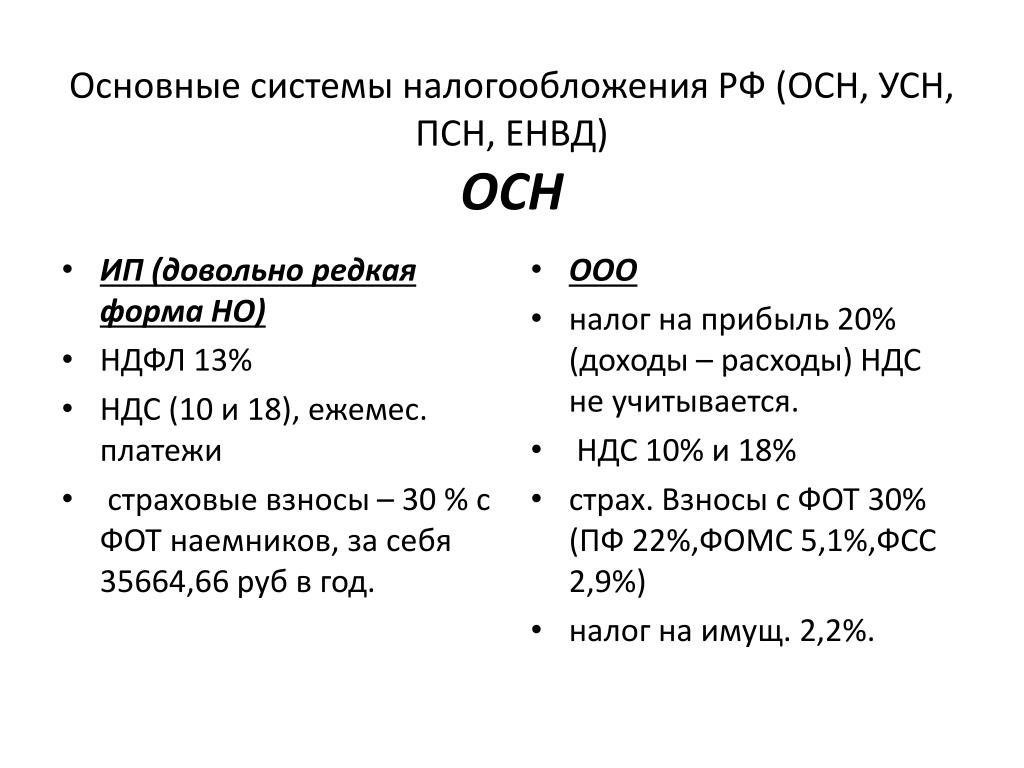

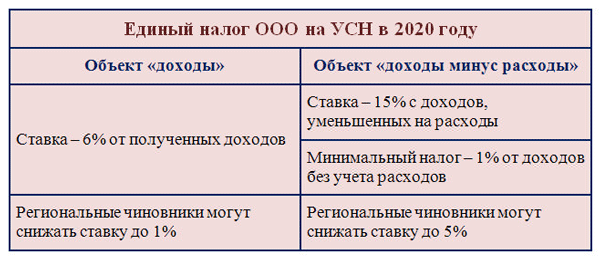

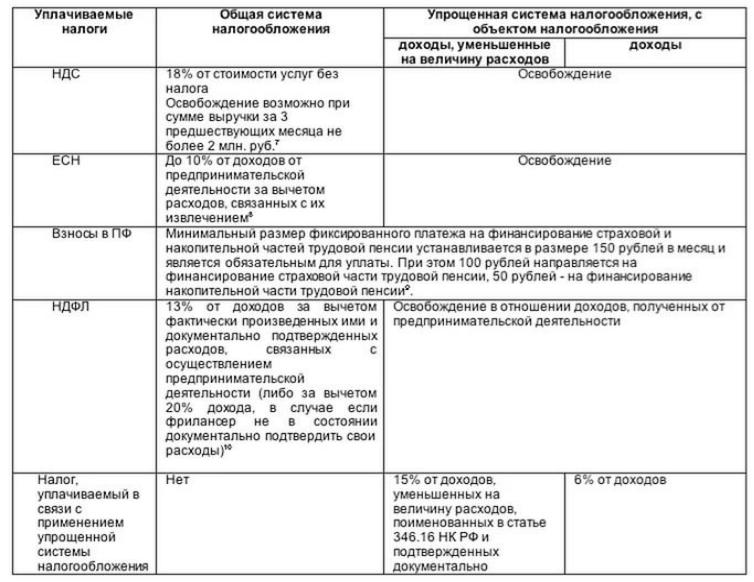

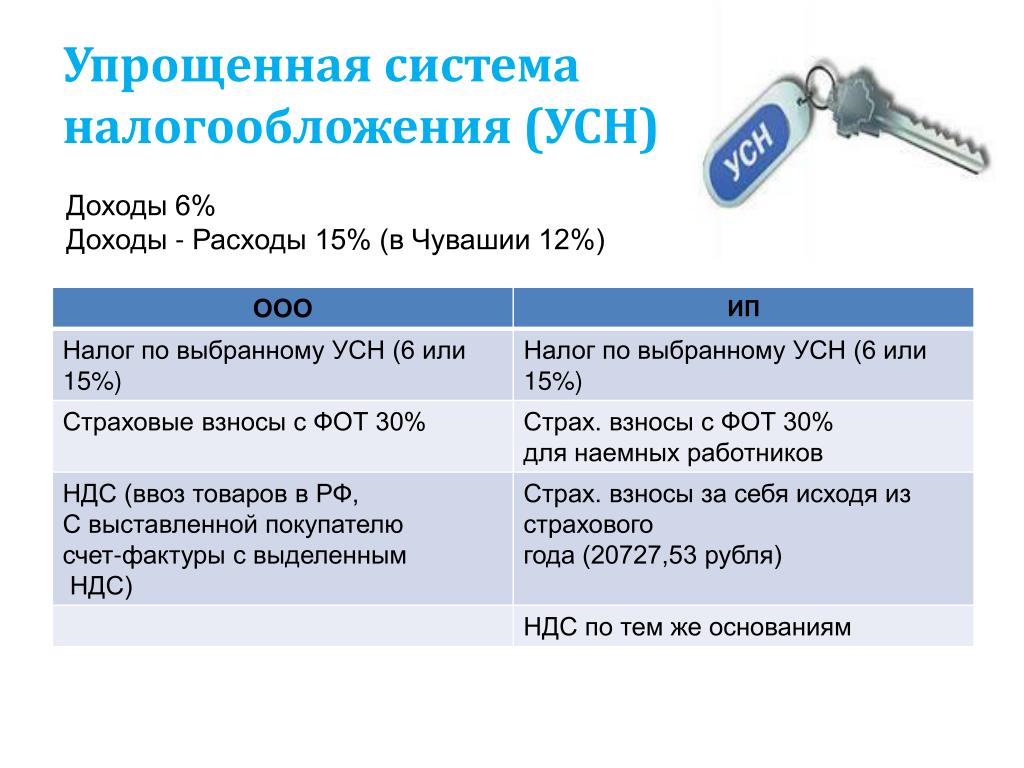

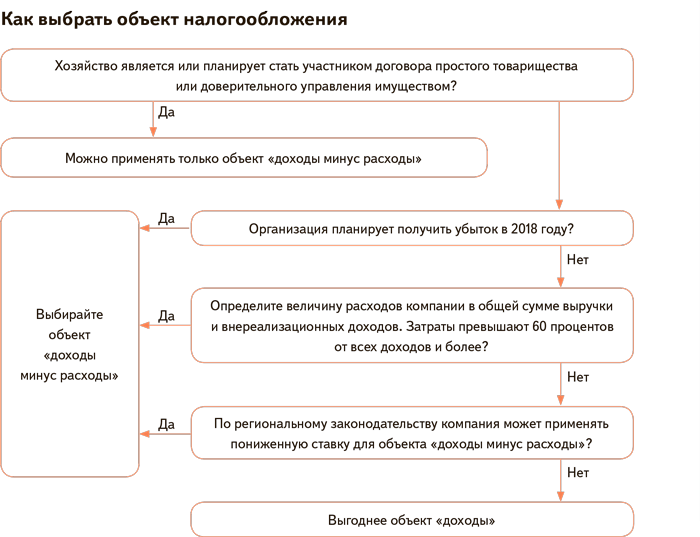

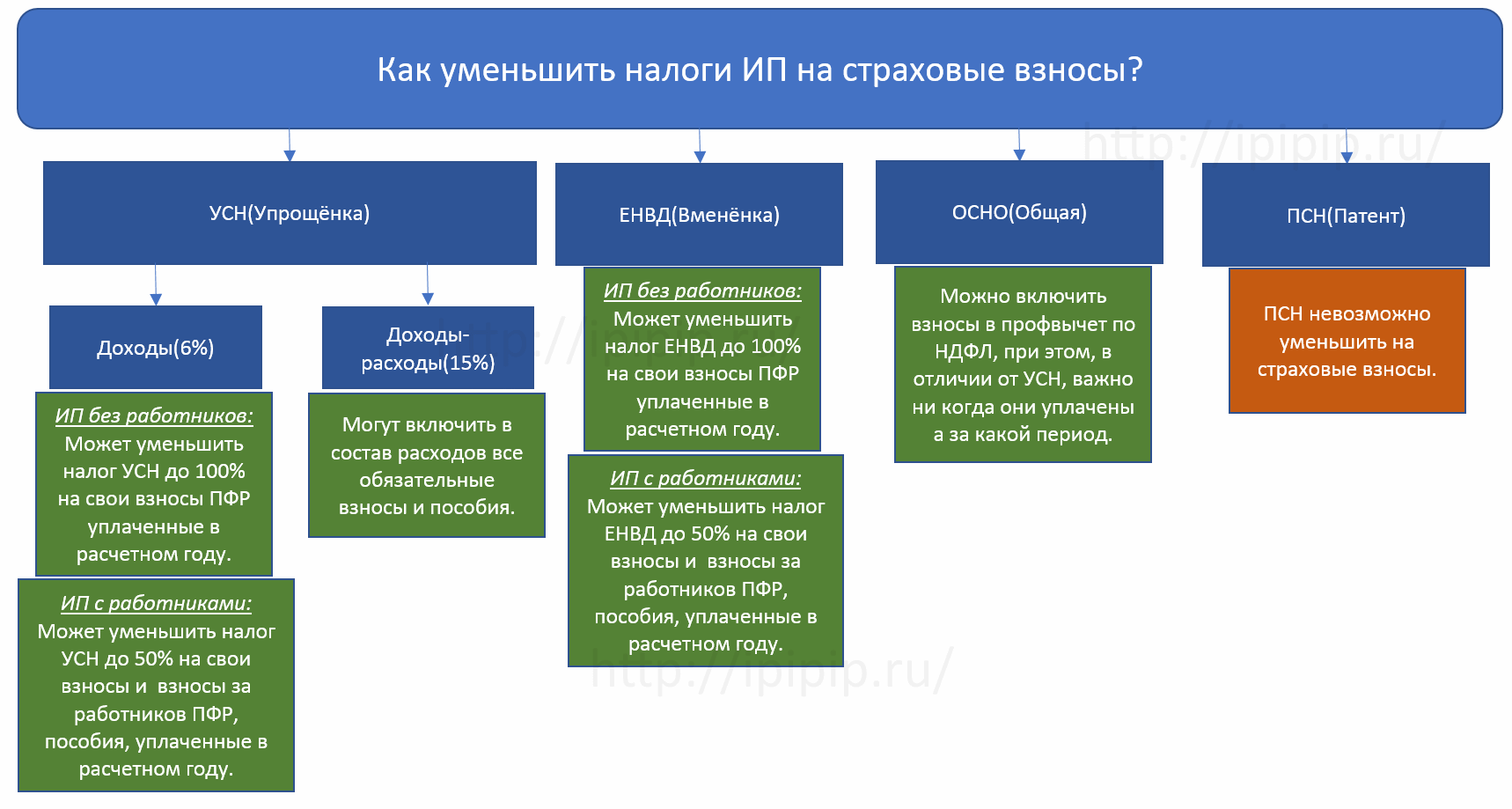

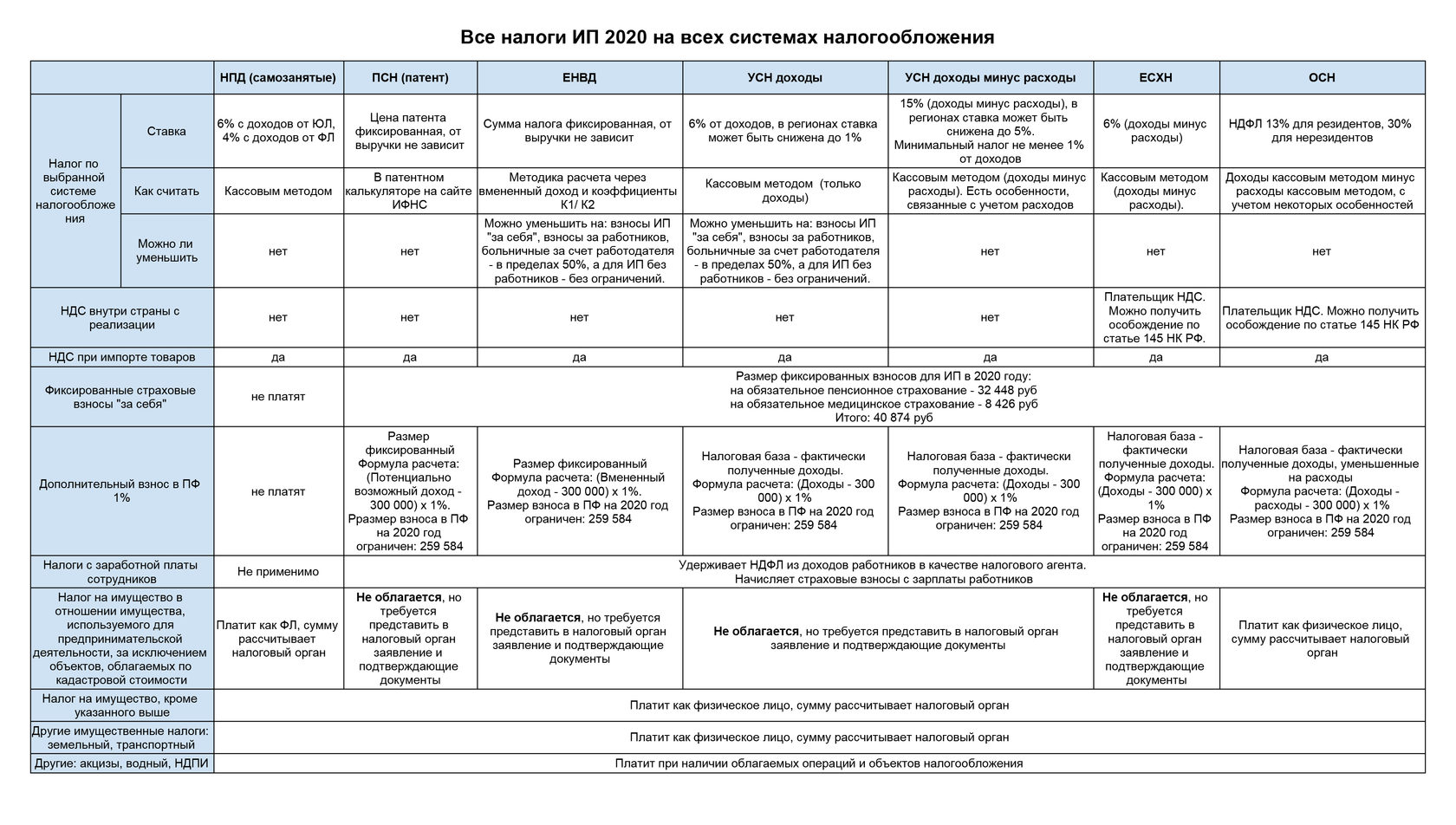

«Упрощенка» (УСН) считается многими предпринимателями более привлекательной, по сравнению с ОСНО, ведь платить один налог вместо нескольких гораздо выгоднее, кроме того, на УСН можно выбрать «доходный», или «доходно-расходный» объект налогообложения. Как ИП осуществить переход с ОСН на УСН, какие особенности перехода принять к сведению, расскажем в нашей статье.

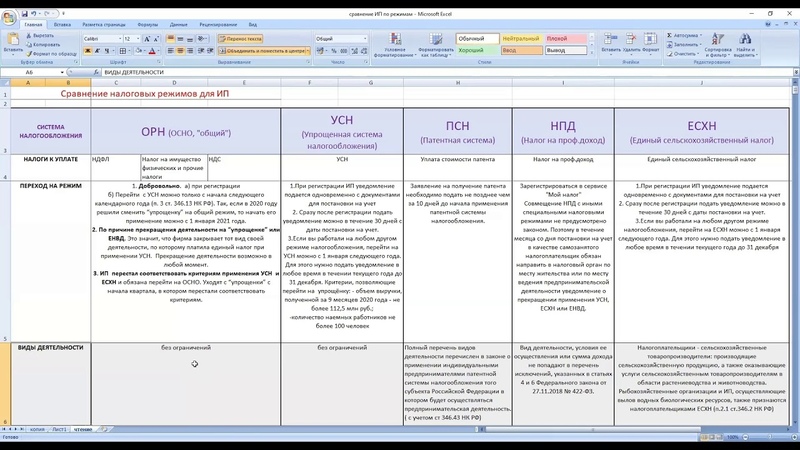

Условия перехода с ОСНО на УСН

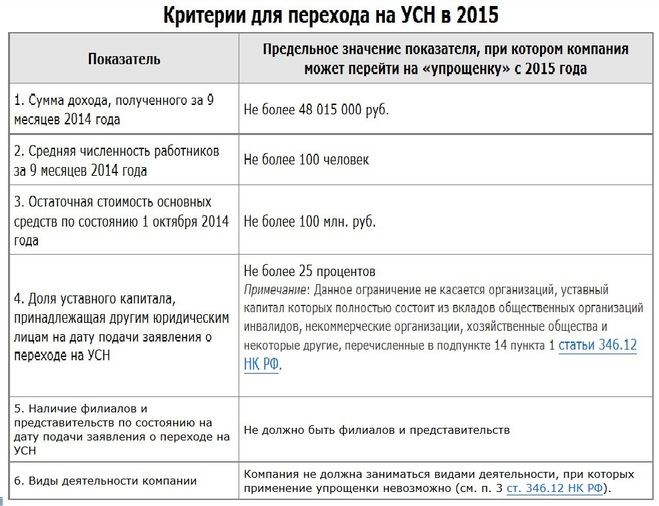

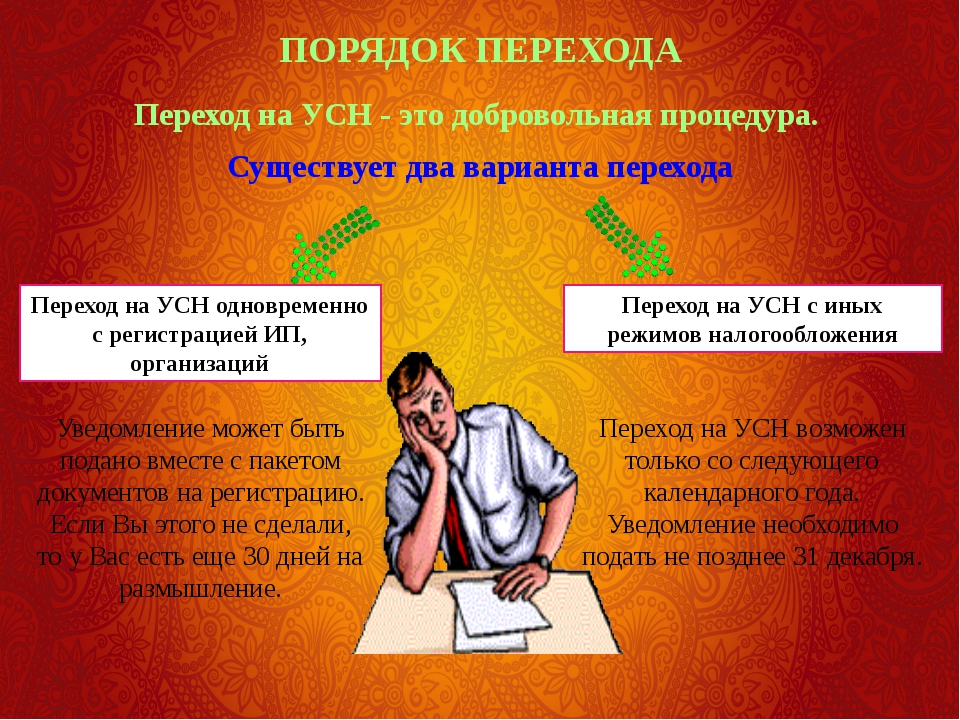

Налогоплательщики, решившие сменить налоговый режим, должны соответствовать требуемым критериям и вовремя сообщить о переходе в ИФНС. Перейти на «упрощенку» с общего режима можно с начала календарного года.

Переход индивидуального предпринимателя с ОСНО на УСН возможен, если:

- численность его работников не превышает в среднем 100 человек,

- деятельность ИП не связана с добычей и продажей полезных ископаемых, а также с производством подакцизных товаров.

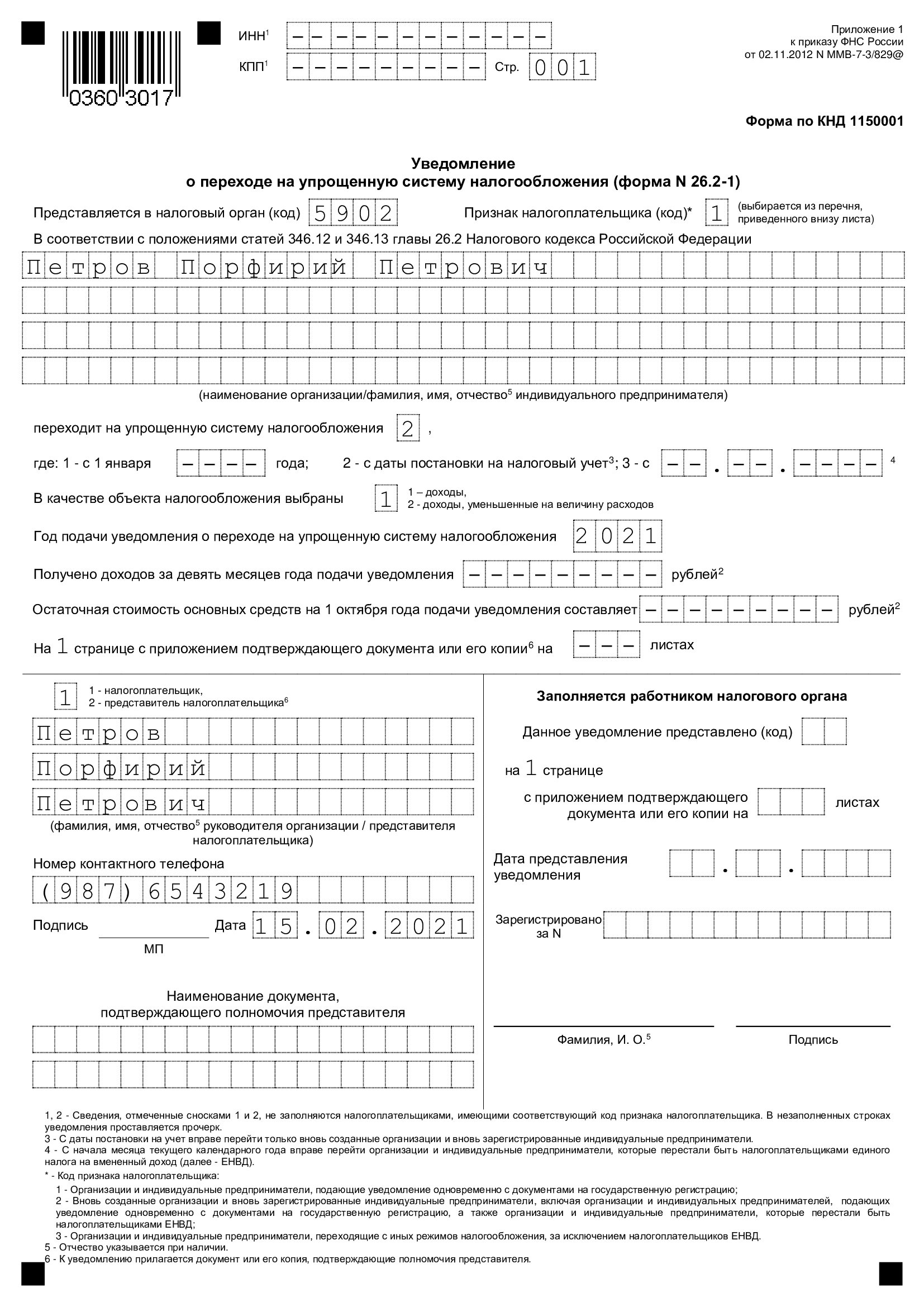

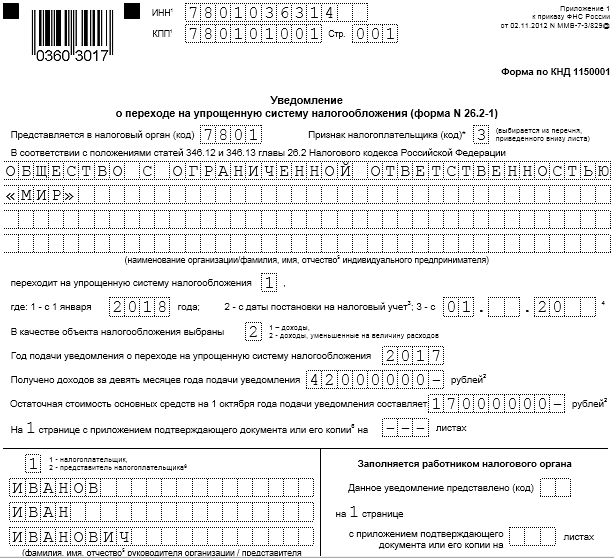

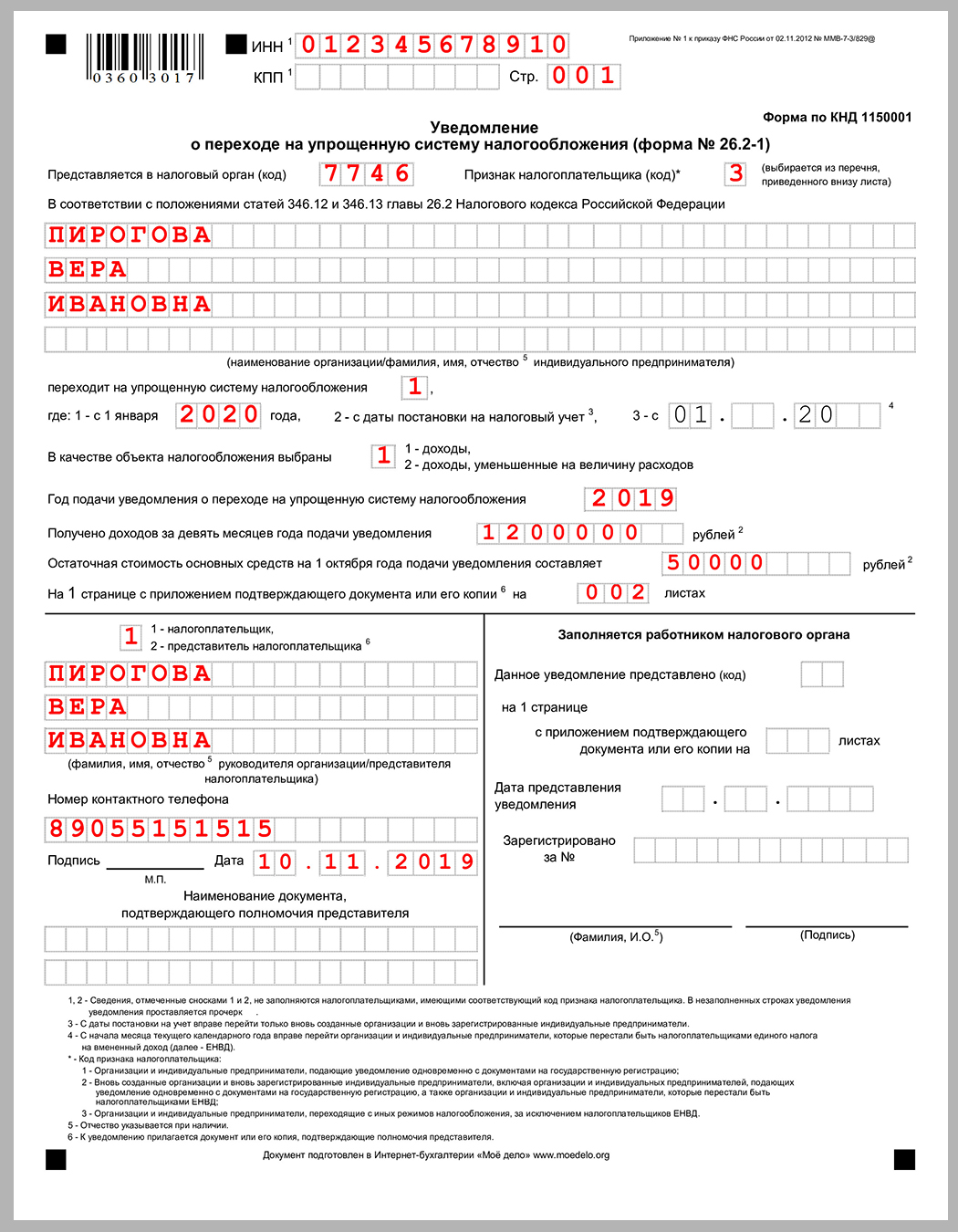

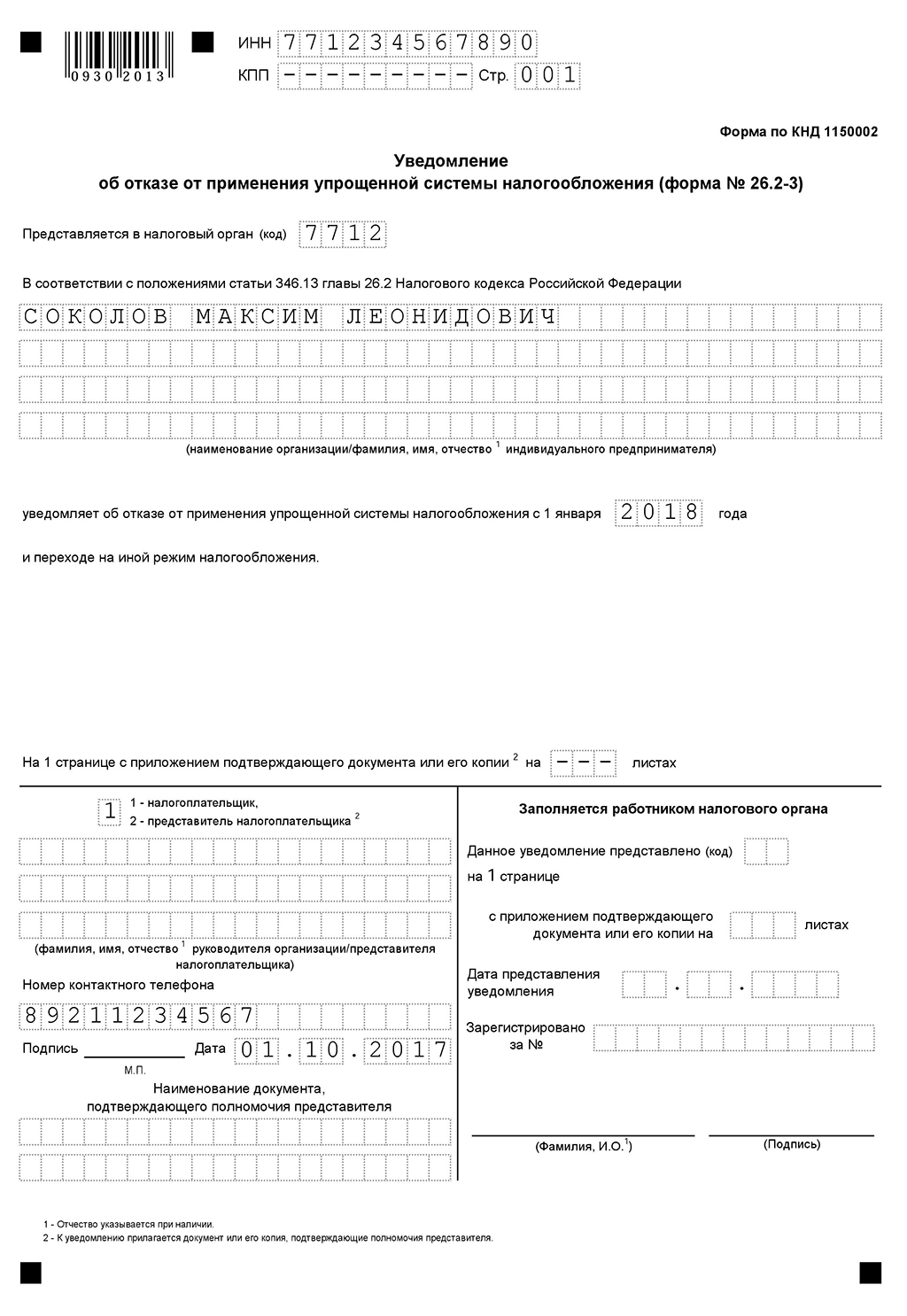

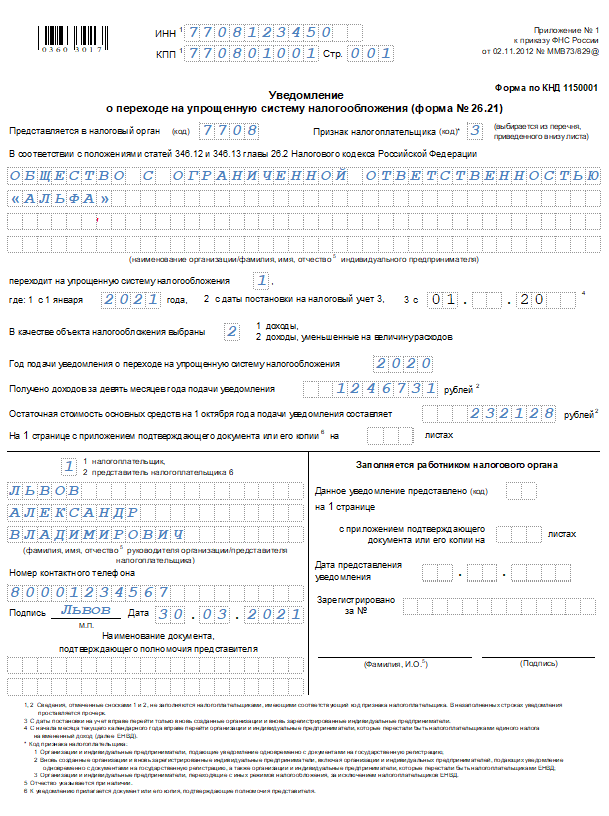

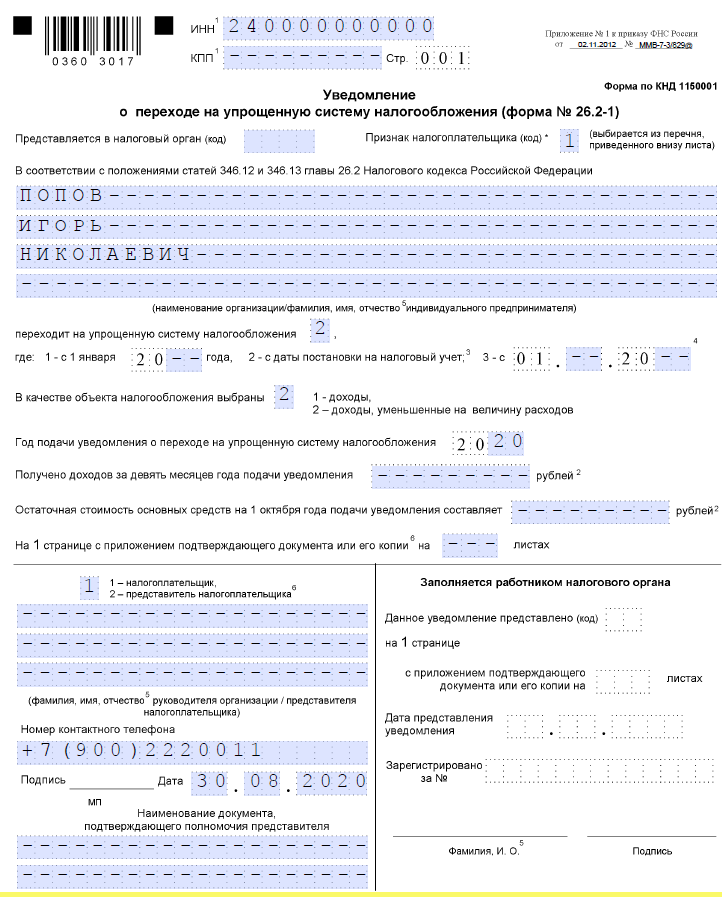

Если ИП данным условиям соответствует, его переход с общей системы на УСН возможен со следующего года. Выбрав для себя наиболее благоприятный налоговый объект («доходы» или «доходы минус расходы»), предприниматель заполняет «Уведомление о переходе на УСН» по утвержденной форме № 26.2-1, или в произвольном виде. Важно не пропустить срок уведомления и сделать это до 31 декабря текущего года. Сообщение о переходе на УСН с 2018 г. можно представить в более продолжительный срок, который из-за новогодних праздников был перенесен на 09.01.2018 г.

Выбрав для себя наиболее благоприятный налоговый объект («доходы» или «доходы минус расходы»), предприниматель заполняет «Уведомление о переходе на УСН» по утвержденной форме № 26.2-1, или в произвольном виде. Важно не пропустить срок уведомления и сделать это до 31 декабря текущего года. Сообщение о переходе на УСН с 2018 г. можно представить в более продолжительный срок, который из-за новогодних праздников был перенесен на 09.01.2018 г.

Поскольку порядок перехода с ОСНО на УСН уведомительный, от ИФНС согласия на переход ждать не надо – на «упрощенке» предприниматель может работать уже с начала нового года.

Переход с ОСНО на УСН: особенности

Переходя на «упрощенку» с ОСНО, следует учитывать особенности исчисления «переходной» налоговой базы. В НК РФ такие правила перехода с ОСНО на УСН установлены для ИП статьей 346.25:

- Переходя на УСН «доходы минус расходы», по купленным и оплаченным на ОСНО НМА и ОС отражают остаточную стоимость на дату перехода. Она определяется, как покупная цена минус амортизация при переходе с ОСНО на УСН (п.

2.1 ст. 346.25 НК РФ).

2.1 ст. 346.25 НК РФ). - Если до перехода на «упрощенку» ИП получил предоплату в счет будущих поставок (работ, услуг и т.д.), которые он осуществил уже перейдя на УСН, он может вычесть уплаченные в бюджет суммы НДС по этим предоплатам. Уплаченный НДС возвращается покупателю в связи с переходом на «упрощенный» режим, и на основании подтверждающих документов принимается к вычету последним кварталом применения ОСНО (п. 5 ст. 346.25 НК РФ).

Полученный на общем режиме убыток, при переходе с ОСНО на УСН не учитывается. Это значит, что налоговую базу по УСН «доходы минус расходы» предприниматель не сможет уменьшить за счет убытка, полученного им на ОСНО.

Переход с ОСН на УСН: восстановление НДС

Работая на ОСНО, предприниматель начисляет и платит НДС, а значит, имеет право вычета по этому налогу. Перейдя на «упрощенку», ИП восстанавливает НДС в сумме, которую он до перехода принял к вычету по приобретенным товарам, работам, услугам, ОС, НМА и т.п. (пп. 2 п. 3 ст. 170 НК РФ). Налог восстанавливается в последнем квартале применения ОСНО, по действовавшей на момент приобретения ставке.

170 НК РФ). Налог восстанавливается в последнем квартале применения ОСНО, по действовавшей на момент приобретения ставке.

Не придется восстанавливать НДС, если на ОСНО вычет по налогу не заявлялся, а также, если товары приобретались без НДС (письма Минфина РФ от 18.10.2016 № 03-07-14/60503; от 14.03.2011 № 03-07-11/50).

По приобретенным ОС и НМА, при переходе с ОСНО на УСН, восстановление НДС возможно только пропорционально их остаточной стоимости по состоянию на 31 декабря.

Суммы восстановленного НДС нужно отразить в «Книге продаж», указав документ, на основании которого налог ранее приняли к вычету (письмо ФНС РФ от 20.09.2016 № СД-4-3/17657), а также в разделах 3 и 9 «Декларации по НДС».

Восстановленный НДС в налоговом учете относится к прочим расходам (п. 1 ст. 264 НК РФ). В бухгалтерском учете, который может вести ИП, при восстановлении налога в порядке перехода с ОСНО на УСН проводки будут следующими:

- Дт 19 Кт 68 – восстановлен НДС, принятый ранее к вычету;

- Дт 91 Кт 19 – сумма восстановленного НДС отнесена на прочие расходы.

Переход с ОСН на УСН: бухгалтерский учет и КУДиР

«Закон о бухучете» от 06.12.2011 № 402-ФЗ дает право индивидуальным предпринимателям не вести бухгалтерию даже на общем налоговом режиме. При этом они обязаны учитывать свои доходы и расходы в книге учета для ИП – КУДиР (приказ Минфина РФ № 86, МНС РФ № БГ-3=04/430 от 13.08.2002). Книга должна храниться вместе с подтверждающими документами не менее 4 лет.

На УСН предпринимателю вести бухучет можно в обычном или в упрощенном порядке (без двойной записи, по сокращенному плану счетов). «КУДиР на УСН» – это специальный налоговый регистр, на основании которого рассчитывается «упрощенная» налоговая база не только ИП, но и организаций (приказ Минфина РФ от 22.10.2012 № 135н). Поэтому, если на ОСНО предприниматель может выбирать между ведением бухучета, или заполнением «КУДиР для ИП», то при переходе на «упрощенку» ему в обязательном порядке придется заполнять «КУДиР для УСН», даже если он ведет бухучет.

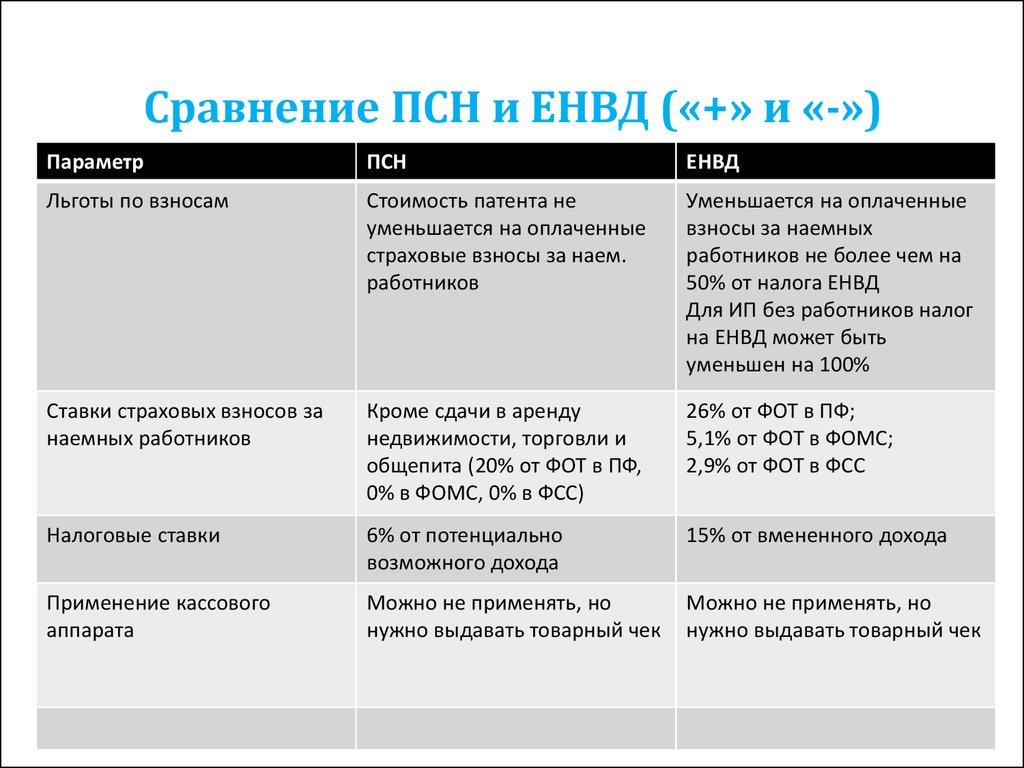

Переход с УСН на ЕНВД в середине года и наоборот

С 2021 года ЕНВД отменили, применять этот режим больше нельзя. Для ИП есть выгодная альтернатива — патентная система налогообложения. Для ООО остаётся УСН — об этой системе мы тоже много писали в справочной.

Для ИП есть выгодная альтернатива — патентная система налогообложения. Для ООО остаётся УСН — об этой системе мы тоже много писали в справочной.

Статья о переходе с ЕНВД и на ЕНВД остается уже только для истории.

С УСН на ЕНВД

В 2019 году Минфин подтвердил, что перевести деятельность с УСН на ЕНВД можно в любой момент, не обязательно дожидаться следующего года. Причём как текущую деятельность на УСН, так и совсем новую. Главное, чтобы она попадала под условия применения ЕНВД в вашем регионе.

От УСН при этом отказываться не обязательно и даже не нужно. Лучше оставить УСН для подстраховки на случай, если какие-то доходы не попадут под ЕНВД. В противном случае придётся отчитываться по сложной основной системе налогообложения (ОСНО). Если доходы будут только в рамках ЕНВД, по итогам года просто подадите нулевую декларацию по УСН.

Потеряли право на УСН

Если же вы потеряли право на УСН, то сначала переходите на общую систему налогообложения (ОСНО). А после этого переводите бизнес на ЕНВД с любой даты.

А после этого переводите бизнес на ЕНВД с любой даты.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатно

Как перейти на ЕНВД

Подайте в налоговую заявление в течение пяти рабочих дней с даты, с которой начали вести вменённую деятельность.

Для организаций форма заявления ЕНВД-1, для ИП — ЕНВД-2.

Пока спорным остётся вопрос, от какой даты отсчитывать 5 дней, если на ЕНВД переводится уже текущая деятельность. Ведь по факту вы её уже начали и 5 дней с начала прошло. Минфин в письме пишет так:

Если трактовать буквально — заявление нужно подать в течение 5 дней после того, как вы сами решили перейти на ЕНВД. Для полной уверенности, советуем уточнить этот момент в вашей налоговой.

С ЕНВД на УСН

Перейти с ЕНВД на УСН можно:

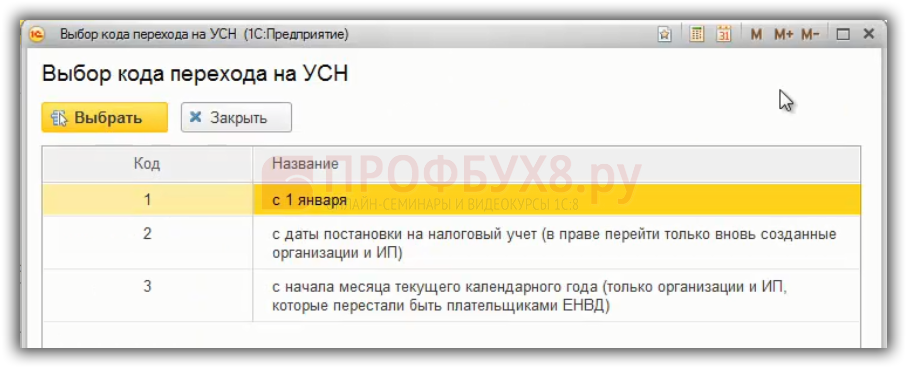

1. Со следующего календарного года добровольно.

Сначала до 31 декабря подаёте заявление на УСН. Затем в течение пяти рабочих дней со дня перехода на УСН снимаетесь с ЕНВД. Организации подают заявление по форме ЕНВД-3, ИП — ЕНВД-4.

Организации подают заявление по форме ЕНВД-3, ИП — ЕНВД-4.

Так, чтобы перейти на УСН с 1 января 2021 года, нужно подать заявление на УСН до 31 декабря, а сняться с ЕНВД до 15 января.

2. В середине года, если прекратили деятельность на ЕНВД, по таким причинам:

– в городе для такой деятельности отменили ЕНВД;

– вас признали крупнейшим налогоплательщиком;

– начали деятельность в рамках договора простого товарищества или договора доверительного управления имуществом;

– открыли новый бизнес, по которому не собираетесь применять ЕНВД, даже когда ЕНВД применять можно. Например, перестали заниматься грузоперевозками на ЕНВД и начали чинить машины. Если бы начали чинить машины и по-прежнему занимались грузоперевозками, то пришлось бы по новому бизнесу отчитываться по ОСНО, а на УСН переводить со следующего года.

Другие причины

В других случаях налоговая не разрешает переходить на УСН в середине года, хотя в законе об этом ничего нет.

Например, что делать, если вы превысили величину физических показателей и потеряли право применять ЕНВД? Это может быть размер торговой площади, который стал больше 150 кв. м. или количество транспортных средств, которое стало больше 20.

Сейчас закон однозначно говорит, что предприниматель оказывается на ОСНО, если превысили среднюю численность сотрудников (100 человек) или структуру уставного капитала (доля организаций в нём больше 25%). Минфин считает, что к этому приравнивается и превышение физических показателей. А значит предприниматель по аналогии окажется на ОСНО, без права перейти на УСН.

Пример

Ваня торгует в розницу на ЕНВД. В мае площадь торгового зала превысила 150 кв. м., а значит он должен прекратить деятельность на ЕНВД и перейти на ОСНО. Перейти на УСН он сможет только с 1 января следующего года.

Не бойтесь обращаться в налоговую

Причины отказа от ЕНВД налоговая ограничила в своём письме, но в самом законе их нет. Сказано лишь, что организации могут перейти на УСН в течение года, если они перестали быть плательщиками ЕНВД.

Сказано лишь, что организации могут перейти на УСН в течение года, если они перестали быть плательщиками ЕНВД.

Поэтому, если вам очень важно перейти на УСН в середине года, попробуйте отстоять свою позицию в налоговой. Исходите из буквального толкования абзаца 4 пункта 2 статьи 346.13 НК.

Как перейти на УСН

Если перейти на УСН вы всё же можете, то сделайте это с начала месяца, в котором перестали быть плательщиком ЕНВД. Для этого нужно:

— отказаться от ЕНВД в течение 5 рабочих дней с момента прекращения деятельности. Организации подают заявление ЕНВД-3, ИП — ЕНВД-4;

— перейти на УСН. Отправьте уведомление в течение 30 календарных дней после того, как снимитесь с ЕНВД.

Пример

4 мая налоговая сняла ООО «Инсайт» с учета по ЕНВД — применять упрощенку ООО может с 1 мая. Но для этого не позже 3 июня она должна уведомить инспекцию о переходе на УСН.

Статья актуальна на 05.02.2021

Переход с УСН + ЕНВД на Общую систему налогообложения

8 Апреля 2021

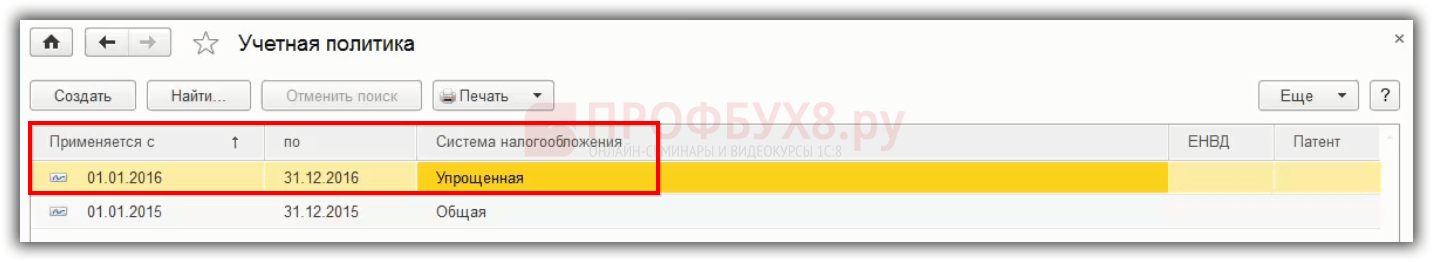

При переходе с УСН (Доходы минус расходы) + ЕНВД на Общую систему налогообложения, необходимо начать с изменения системы налогообложения в настройках организации.

Главное – Налоги и отчеты – Система налогообложения – История изменений

Создаем новую запись с января 2021 года. Возможности применения ЕНВД нет.

При применении УСН учет ведется по данным бухгалтерского учета, на общей системе налогообложения учет ведется и по налоговому учету. Если открыть общую ОСВ по 01.01.2021, в настройках показателей включаем данные налогового учета (НУ), увидим, что на текущий момент в базе есть только данные по бухгалтерскому учету (БУ).

По всем счетам, на которых предусмотрен налоговый учет необходимо внести эти сведения. Раздел «Главное» — Помощник ввода остатков.

Находим счет, по которому нужно внести данные по налоговому учету, левой клавишей мыши нажимаем два раза.

Открывается журнал документов ввода остатков. Создаем новый документ. Устанавливаем режим ввода остатков, отключаем бухгалтерский учет. Дата документа теперь редактируется, ставим 31. 12.2020 года.

12.2020 года.

В документах ввода остатков по налоговому учету указывается вся аналитика, предусмотренная на счетах бухгалтерского учета.

Проводки формируются только по налоговому учету.

В результате мы получаем ОСВ с показателями БУ и НУ.

Проверяйте ОСВ по счетам, в разрезе всех субконто, предусмотренных на счете.

Если на конец 2020 года на складах организации остались товары, приобретенные с НДС (был включен в стоимость), а так же, счета-фактуры по этим поступлениям есть в наличии, суммы НДС по таким товарам мы можем принять к вычету.

Для восстановления НДС оформляется два документа: Операция и Отражение НДС к вычету.

Создаем операцию по Дт 19.03 Кт 41.01 на сумму НДС по каждому товару, по каждому поступлению.

НДС к вычету принимается документом Отражение НДС к вычету

Отмечаем галочки как указано на рисунке ниже.

Заполняем закладку товары. Предусмотрена возможность автоматического заполнения по документу расчетов.

Предусмотрена возможность автоматического заполнения по документу расчетов.

Более подробная информация по переходу с УСН на ОСН, особенности учета основных средств, расходов на зарплату представлена по ссылке.

Статью подготовила Ворок Евгения, старший специалист линии консультаций компании «ИнфоСофт»

Переход на УСН с 2021 года: срок подачи заявления

Компании должны уведомлять инспекцию о переходе на УСН по утвержденной форме. Если не подать в ИФНС заявление или опоздать с этой бумагой, можно лишиться права применять спецрежим. В какой срок подать заявление о переходе на УСН с 2021 года и какой бланк заявления использовать, расскажем в статье.

Как подать заявление в ИФНС о переходе на упрощенку

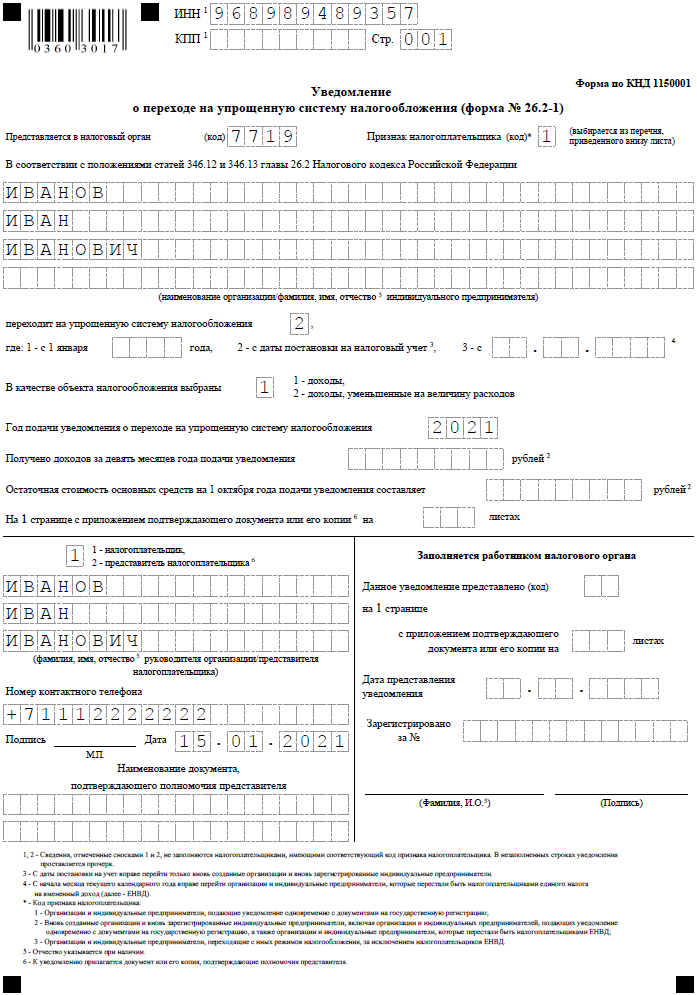

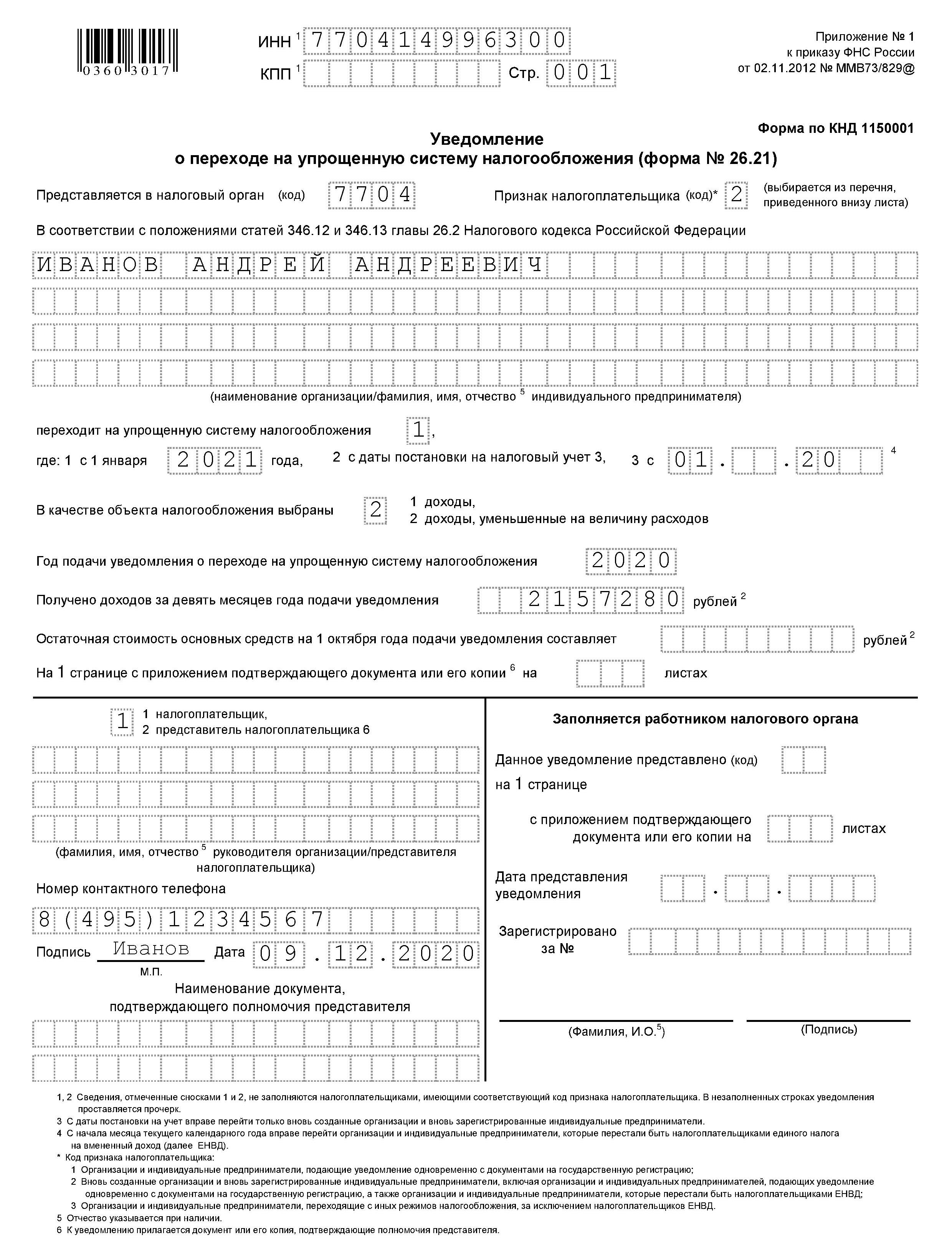

О переходе на «упрощенку» необходимо письменно проинформировать налоговую инспекцию, в которой компания стоит на учете. Для этого туда нужно подать заявление по форме № 26.2–1 (приказ ФНС России от 2 ноября 2012 г. № ММВ-7-3/829).

Для этого туда нужно подать заявление по форме № 26.2–1 (приказ ФНС России от 2 ноября 2012 г. № ММВ-7-3/829).

Подать заявление в ИФНС можно в электронной форме или сдав документ на бумаге. Если оформляете бумажное заявление, представьте его лично в инспекцию или по почте. Электронный документ отправьте через интернет по коммуникационным каналам связи. Формат электронных заявлений утвержден приказом ФНС от 16.11.2012 № ММВ-7-6/878.

В какой срок надо подать заявление и когда можно начать работать на упрощенной системе, зависит от обстоятельств, при которых компания переходит на упрощенную систему. Разные правила установлены для новых и работающих организаций. А для последних имеет значение еще и налоговый режим, с которого налогоплательщик хочет перейти на упрощенку. Все сроки подачи заявления и даты перехода на УСН мы привели в единой таблице, которую вы найдете в конце статьи.

Читайте также, как ликвидировать ООО в 2020 году

Какие сроки подачи заявления о применении УСН при регистрации

Вновь создаваемые организации и ИП могут перейти на упрощенку сразу при регистрации. Для этого сообщить о своем решении налоговикам нужно:

Для этого сообщить о своем решении налоговикам нужно:

- при регистрации нового юрлица или ИП;

- в течение 30 календарных дней с даты постановки на учет в ИФНС.

В этих случаях компании и ИП вправе применять УСН с даты постановки на налоговый учет (абз. 1 п. 2 ст. 346.13, п. 6 ст. 6.1 НК РФ).

Сроки сдачи заявления о переходе с ОСНО на УСН в 2021 году

Организации и ИП, которые применяют ОСНО вправе перейти на УСН, если соблюдаются условия по видам деятельности, стоимостным и количественным показателям, а также по составу учредителей, филиалам и размеру их долей в уставном капитале.

Чтобы перейти с общего режима на упрощенку с 1 января 2021 года, заявление в ИФНС нужно подать не позже 31 декабря 2020 года.

Сроки подачи уведомления о переходе с ЕНВД на УСН в 2021 году

Вероятнее всего, что с 2021 года ЕНВД отменят. Поэтому тем, кто применял ЕНВД, нужно будет перейти на другую систему. Для компаний — это общая система или упрощенка, для ИП также можно выбрать патент или спецрежим для самозанятых.

В случае, если действие ЕНВД не продлят, глава 26.3 НК с 1 января 2021 года утратит силу. Изменения внесут и в другие статьи НК, где есть положения, связанные с ЕНВД, в частности, в главу 26.2 НК (п. 4 ст. 346.12, абз. 4 п. 2 ст. 346.13 НК). Эти положения также утратят силу с 1 января 2021 года.

Поэтому плательщикам ЕНВД, которые решили перейти на УСН с 1 января 2021 года, нужно руководствоваться положениями пункта 1 статьи 346.13 НК и уведомить ИФНС не позднее 31 декабря 2020 года, а не в течение 30 календарных дней после прекращения вмененки. Аналогичный вывод – в информации ФНС от 25.06.2020.

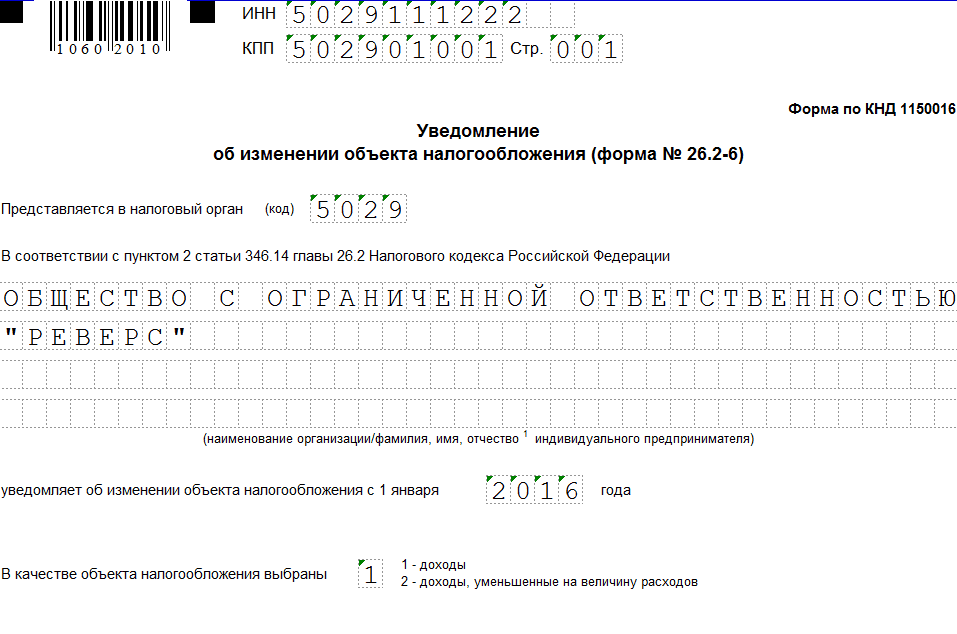

Сроки подачи заявления при смене объекта УСН

Сменить объект налогообложения вправе как организации, только подавшие заявление о переходе на «упрощенку», так и уже применяющие этот спецрежим. Например, компания, которая переходит на упрощенную систему со следующего года, подала заявление с объектом налогообложения «доходы». Но потом руководство решило, что выгоднее все-таки применять другой объект – «доходы минус расходы». Чтобы объект изменить, надо подать в инспекцию уведомление. То же самое может сделать компания, которая уже применяла упрощенную систему, но хочет сменить объект.

Чтобы объект изменить, надо подать в инспекцию уведомление. То же самое может сделать компания, которая уже применяла упрощенную систему, но хочет сменить объект.

Объекты налогообложения разрешено менять ежегодно. Чтобы поменять объект на УСН с 1 января 2021 года, нужно до 31 декабря 2020 года включительно подать в ИФНС уведомление по форме № 26.2-6 о переходе с объекта УСН «Доходы» (6%) на объект «Доходы минус расходы» (15%) или наоборот, в зависимости от вашей ситуации.

С какого момента можно применять упрощенку после подачи заявления

Получать из инспекции документы, которые подтверждают, что вы имеете право на упрощенку, НК не требует (ст. 346.13 НК). Переход на упрощенку носит уведомительный, а не разрешительный характер (письма ФНС от 04.12.2009 № ШС-22-3/915, от 21.09.2009 № ШС-22-3/730). Главное, чтобы все условия, необходимые для работы на спецрежиме, были выполнены. Если с этим все в порядке, то с момента, указанного в заявлении, можно смело переходить на упрощенку.

Однако на упрощенке вы не начисляете НДС с реализации и не выставляете счета-фактуры. Поэтому покупатель может попросить, чтобы вы подтвердили свое право на спецрежим. Сделать это можно, получив в налоговой инспекции информационное письмо по форме № 26.2-7. Бланк этого документа утвержден приказом ФНС от 02.11.2012 № ММВ-7-3/829.

Таблица 1. Сроки подачи заявления и даты перехода на УСН в 2021 году

| Система налогообложения, с которой организация или ИП переходит на УСН | Крайний срок подачи заявления о переходе на упрощенку | Дата перехода на УСН |

|---|---|---|

| ОСНО | Не позднее 31 декабря 2020 года | С 1 января 2021 года |

| С ЕНВД добровольно | Не позднее 31 декабря 2020 года | С 1 января 2021 года |

| С ЕНВД при закрытии деятельности на вмененке | Не позднее 31 декабря 2020 года | С 1 января 2021 года |

| С УСН (смена объекта налогообложения) | Не позднее 31 декабря 2020 года | С 1 января 2021 года |

| Для новых компаний и ИП | Одновременно с документами на регистрацию или в течение 30 календарных дней с дня постановки на налоговый учет | День постановки на учет в ИФНС |

11. 09.2020 12:12

09.2020 12:12

Переход с УСН на ОСНО 2021 г.

2. Переход с УСН на ОСНО НДС

При осуществлении процедуры по переходу с налогового режима УСН на ОСНО будет способствовать внесению изменений не только в объем налогообложения, но и влечет за собой увеличение масштабов бухгалтерского учета.

Если фирма переходит с режима УСН на ОСНО, то она должна будет выполнять действия по оплате ставки НДС и вместе с этим имеет полномочия его начислять.

Необходимо уделять внимание в тот переходный период, когда происходит поступление денежных средств. В том случае, когда происходит, что аванс поступает до момента осуществления перехода с УСН на ОСНО, а покупка была совершена уже после этого, тогда необходимо будет оплатить НДС, только на его дальнейшею реализацию.

В тех ситуациях, когда поступит аванс уже после перехода с УСН на ОСНО, тогда НДС может быть начислено из суммы аванса и ставка НДС будет начисляться на реализацию товара. Как только будет осуществлена отгрузка НДС с аванса, то после этого появится возможность включить размер НДС в вычеты.

Как только будет осуществлена отгрузка НДС с аванса, то после этого появится возможность включить размер НДС в вычеты.

Осуществлять начисление НДС при переходе с одной системы налогообложения на другую необходимо в начале квартала, в котором и было совершено действие по замене. При этом не будет иметь значения было ли это сделано в первый или же последний день квартала. При этом фирма обязана будет произвести расчет и уплатить налог бюджет за целый квартал. Если вам нужна помощь в оформлении бух отчетности или в ее отправки в налоговые органы? Обратитесь к нам и наши специалисты помогут вам в решении вашей проблемы в самые короткие сроки, весь перечень бух услуг смотрите по этой ссылке.

Хотите получать контракты с авансом и короткими сроками расчетов?

Оставьте заявку у нас на сайте и наши специалисты с вами свяжутся в самое ближайшее время!

3. Особенности ОСНО в госзакупках

Выбор системы налогообложения будет зависеть от вида деятельности ООО или ИП, от их масштаба производства, от численности персонала и остальных характеристик. Но если организация хочет принять участие в госзакупках, то при этом потребуется обратить внимание на НМЦК, если она будет превышена, то поставщик не сможет принять участие в госзакупках. Наш «Центр» оказывает комплексное сопровождение по участию в торгах и тендерах на всех этапах, от поиска интересных закупок до одержания победы.

Но если организация хочет принять участие в госзакупках, то при этом потребуется обратить внимание на НМЦК, если она будет превышена, то поставщик не сможет принять участие в госзакупках. Наш «Центр» оказывает комплексное сопровождение по участию в торгах и тендерах на всех этапах, от поиска интересных закупок до одержания победы.

В случае, если в планы поставщика входит получение прибыли в размере до 100 млн руб за 1 год, то в этом случае численность работников не должна превышать больше 100 человек. При этом процент участия сторонних организаций в уставном капитале будет достигать до 20%. В данном случае поставщику будет разумнее иметь УСН или же ЕВНД. Если же осуществляются крупные объемы производства, тогда следует придерживаться отчетов ОСНО, при этом организация сможет возместить НДС и иные льготы.

4. Видео-инструкция особенности ОСН и УСН

youtube.com/embed/KYXPfVFTWGM?feature=oembed» allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»» frameborder=»0″>

Для гарантированного результата в тендерных закупках Вы можете обратиться за консультацией к экспертам Центра Поддержки Предпринимательства. Если ваша организация относится к субъектам малого предпринимательства, Вы можете получить целый ряд преимуществ: авансирование по гос контрактам, короткие сроки расчетов, заключение прямых договоров и субподрядов без тендера. Оформите заявку и работайте только по выгодным контрактам с минимальной конкуренцией!

Переход на УСН с ОСНО. Инструкция для 1С БП

Организации, применяющие общую систему налогообложения, могут с начала календарного года перейти на упрощенную систему налогообложения.

Переход с ОСН на УСН предполагает выбор одной из двух баз для налогообложения единым налогом.

Это может быть как весь получаемый доход, так и его часть за вычетом понесенных затрат. Соответственно, в этих двух случаях будут и разные ставки для единого налога. Если за основу берется весь доход, платить по нему придется единый налог по ставке 6%. Когда базой для единого налога является чистый доход, он платится в размере 15%.

Соответственно, в этих двух случаях будут и разные ставки для единого налога. Если за основу берется весь доход, платить по нему придется единый налог по ставке 6%. Когда базой для единого налога является чистый доход, он платится в размере 15%.

В какой момент заносить доходы

На УСН применяется кассовый метод, а значит все поступления вносят в КУДиР в момент поступления денег на расчетный счет или в кассу.

В какой момент заносить расходы (только для УСН 15%)

Здесь все зависит от характера расходов.

1. Материальные затраты вносят тогда, когда материалы и отгружены, и оплачены. То есть в КУДиР будет стоять наиболее поздняя дата. Если материалы уже оплачены, но еще не получены, или наоборот, сумма расходов в налогообложении пока не участвует и запись в КУДиР не вносят.

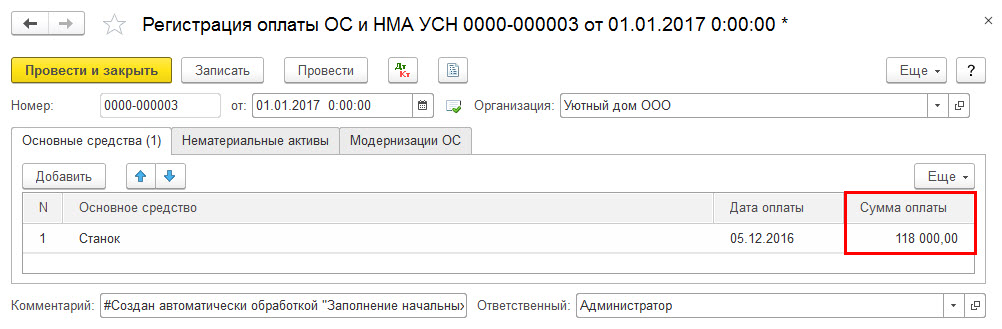

2. Траты на основные средства (покупку, сооружение, изготовление) и нематериальные активы вносят последним числом квартала на основании расчетов из раздела II.

3. Расходы на покупку товаров, предназначенных для перепродажи, вносят только по мере их реализации. То есть закупочную стоимость товаров, которые еще не проданы и лежат на складе, в расходах для налогообложения учитывать нельзя.

В справке в конце раздела I на УСН 6% заполняют только строку 010.

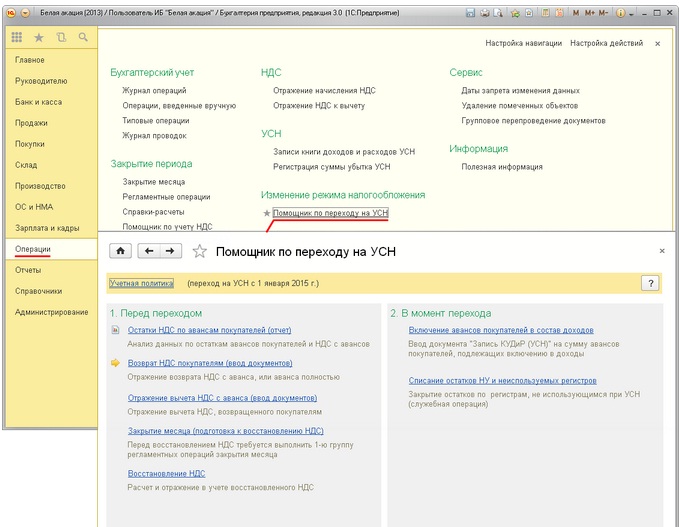

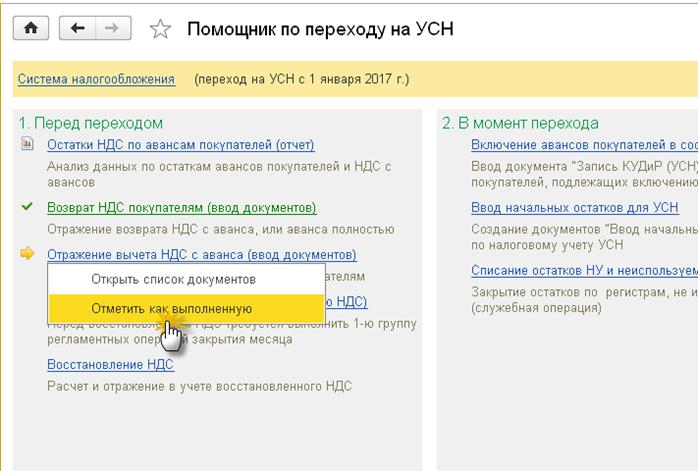

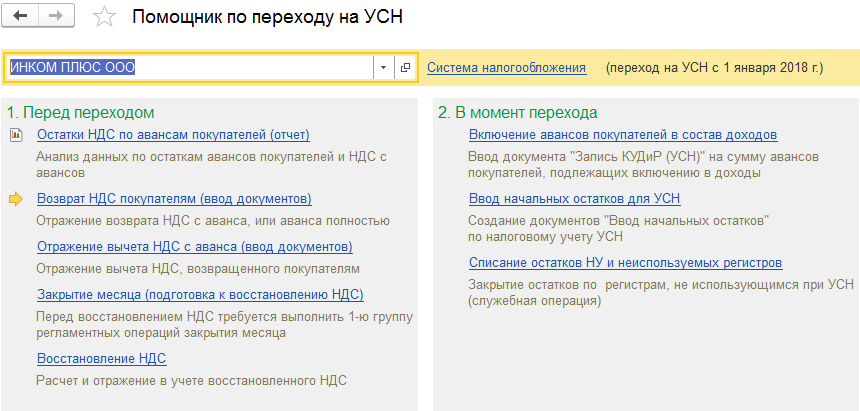

В программе “1С:Бухгалтерия 8”, редакция 3.0 для перехода на УСН рекомендуется использовать “Помощник по переходу на УСН”. («Операции»- “Помощник по переходу на УСН”).

Перед использованием помощника необходимо сделать следующие настройки. Установить настройки налогового учета («Главное» – «Налоги и отчеты»)

Устанавливаем “Налоговый режим”, дату перехода на УСН, флажок «До перехода на УСН применялся общий налоговой режим».

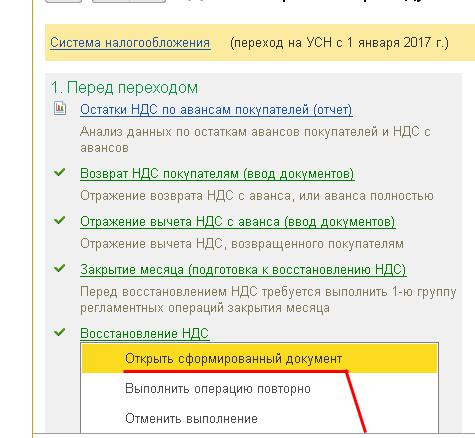

Теперь переходим в «Помощник перехода по УСН»

Так как организации, применяющие УСН, не признаются налогоплательщиками по НДС, необходимо проанализировать остатки НДС по авансом покупателей. Для этого в «Помощнике по переходу на УСН» есть отчет «Остатки НДС по авансам покупателей»

Для этого в «Помощнике по переходу на УСН» есть отчет «Остатки НДС по авансам покупателей»

Проанализировав остатки, организация принимает решение, сто с ними делать. Варианты решения:

• вернуть покупателю НДС, относящийся к остатку аванса;

• вернуть покупателю остаток аванса целиком;

• исполнить обязательства по договору до даты перехода на УСН.

Если принято решение вернуть покупателю НДС или остаток аванса целиком, можем воспользоваться «Помощником по переходу на УСН» – операция «Возврат НДС покупателям», с помощью которой, вводим документ «Списание с расчетного счета» с видом операции «Возврат покупателю».

Если возвращаем покупателю только суммы НДС с аванса в форме документа “Списание с расчетного счета” в поле сумма “НДС” вручную указывается то же значение, что и в поле “Сумма” платежа. При возврате покупателю остатка аванса полностью значение в поле сумма “НДС” подсчитывается автоматически исходя из суммы платежа и ставки НДС.

После того, как в учете будут отражены все возвраты покупателям, операцию необходимо пометить как выполненную:

После завершения операций по возврату НДС покупателям, «Помощник» предложит ввести документы по отражению вычета НДС

При заполнении этого документа, нужно обязательно заполнить следующие реквизиты:

На закладке “Главное” должны быть установлены флажки:

• “Использовать как запись книги покупок”;

• “Формировать проводки”;

• “Использовать документ расчетов как счет-фактуру”.

• В документе расчетов, указываем счет-фактуру на аванс, которым был начислен НДС по полученному авансу

Закладку «Товары и услуги» можно заполнить автоматически, по кнопке «Заполнить» (по данным из документа расчетов). В графе «Событие» указываем – «Предъявлен НДС к вычету»

Табличную часть на закладке “Документы оплаты” заполнять не нужно.

После отражения всех вычетов НДС с авансов, операцию необходимо пометить как выполненную.

Для упрощения учета документы “Отражение НДС к вычету” рекомендуется вводить с датой возврата налога покупателю. При этом не обязательно дожидаться, когда будет полностью выполнена предыдущая операция отражения возврата НДС покупателю. Возможен и такой сценарий: вводится документ “Списание с расчетного счета” и сразу за ним документ “Отражение НДС к вычету”. Когда будет введен документ списания на последний возврат НДС и относящийся к нему документ отражения НДС к вычету, обе операции помечаются как выполненные.

Следующий этап перехода на УСН это восстановление НДС

Одним из важнейших условий применения вычетов (подп. 1 п. 2 ст. 171 НК РФ) является использование активов и ТМЦ в деятельности, которая подлежит обложению НДС.

С переходом на УСН данное условие перестанет выполняться, а это значит, что в соответствии с подп. 2 п. 3 ст. 170 НК РФ возникает обязанность восстановить ранее взятый к вычету НДС по тем товарам, материалам и активам, которые остались на балансе к моменту перехода на новую систему налогообложения. И сделать это необходимо, подавая декларацию за квартал, предшествующий переходу на УСН.

И сделать это необходимо, подавая декларацию за квартал, предшествующий переходу на УСН.

Для определения суммы НДС, подлежащей восстановлению с помощью “Помощника…” выполним регламентные операции закрытия месяца, влияющие на остаточную стоимость активов, по которым требуется восстановить НДС .

Выполнить эти операции необходимо после того, как в учете будут отражены все хозяйственные операции с запасами на текущий год. Иначе, выполненные операции в дальнейшем, могут оказаться неактуальными, и их придется выполнять заново.

При вызове операции (двойным щелчком) открывается форма «Закрытия месяца» за последний месяц перед переходом на УСН в специальном режиме «Подготовка к восстановлению НДС».

Далее нажимаем «Выполнить закрытие месяца”.

После завершения операции остались не закрыты 2,3,4 блоки. Для их закрытия нам нужно перейти в раздел «Операции» – «Закрытие месяца».

Далее в «Помощнике…» выполняем операцию «Восстановление НДС», при этом автоматически создается и заполняется документ «Восстановление НДС». Открыть документ можно по ссылке «Открыть сформированный документ».

Открыть документ можно по ссылке «Открыть сформированный документ».

При проведении документа “Восстановление НДС по каждой строке табличной части “НДС к восстановлению” программа вводит в регистр бухгалтерии две проводки на сумму НДС к восстановлению:

По дебету счета, указанного в колонке “Счет учета НДС”, и кредиту счета 68.02 “Налог на добавленную стоимость”;

По дебету счета 91.02 по предопределенной статье прочих доходов и расходов “Списание НДС на прочие расходы при переходе на УСН” и кредиту счета учета НДС.

По отдельным видам ценностей (основные средства, нематериальные активы, прочие внеоборотные активы) в документе проставляется признак “Нет данных о счете-фактуре” и приводится сумма НДС к восстановлению по виду ценности в целом. В печатной форме документа для таких ценностей в графе “Счет-фактура” программа указывает реквизиты документа “Восстановление НДС”

Второй этап перехода на УСН включает:

• Включение авансов покупателей в состав доходов;

• Ввод начальных остатков для УСН;

• Списание остатков налогового учета по налогу на прибыль и из регистров, не используемых при УСН.

При вводе команды “Выполнить операцию” для операции “Включение авансов покупателей в состав доходов” программа автоматически создает документ «Запись книги учета доходов и расходов (УСН)». Дата документа – первое января года начала применения УСН. В документ программа вводит единственную строку на закладке “I. Доходы и расходы”, в которой в графе «Доходы, учитываемые при расчете ЕН» проставляет общую сумму остатка по авансам покупателей на дату перехода на УСН по данным на счетах 62.02, 62.22, 62.32.

Посмотреть (и если потребуется – отредактировать) сформированный документ можно по команде «Открыть сформированный документ» для операции “Включение авансов покупателей в состав доходов”

При применении УСН с объектом налогообложения «Доходы минус расходы» необходимо ввести остатки для целей УСН.

При выполнении операции программа автоматически создает документы «Ввод начальных остатков» по налоговому учету УСН по соответствующим разделам учета. Документы вводятся с последней датой года, предшествующего переходу на УСН.

Посмотреть (и если потребуется – отредактировать) сформированные документы можно по команде «Открыть список сформированных документов» для операции “Ввод начальных остатков для УСН»

Документы “Ввод начальных остатков” формируются по следующим разделам учета (если на дату перехода на соответствующих счетах имеются остатки, которые необходимо учесть для целей УСН):

• “Основные средства”;

• “Нематериальные активы”;

• “Материалы”;

• “Товары”;

• “Расчеты по налогам и взносам”;

• “Расчеты с персоналом по оплате труда”;

• “Расчеты с подотчетными лицами”;

• “Расходы будущих периодов”;

• “Прочие расходы налогового учета УСН и ИП”.

По разделу “Основные средства” документ вводит сведения об основных средствах в регистр “Первоначальные сведения ОС (налог. учет УСН)”.

По разделу “Нематериальные активы” документ вводит сведения о нематериальных активах и расходах на НИОКР в регистр “Первоначальные сведения НМА (налог. учет УСН)”.

учет УСН)”.

По разделам “Расчеты по налогам и взносам”, “Расчеты с персоналом по оплате труда”” и “Расчеты с подотчетными лицами” в документе фиксируются остатки по расчетам.

По остальным разделам документ вводит сведения об остатках неучтенных по налогу на прибыль расходов в регистр “Расходы по УСН”.

Для целей УСН аналитический учет запасов в программе требуется вести в разрезе каждой партии. Для выполнения этого требования в параметрах учета должен быть установлен флажок учета запасов “По партиям (документам поступления)” .

Если до перехода на УСН организация не вела аналитический учет запасов в разрезе партий, то его нужно включить. В этом случае при выполнении операции “Ввод начальных остатков для УСН” программа дополнительно создает документ «Операция» для приведения в соответствие партионного учета остатков запасов в регистре «Расходы при УСН» и на счетах бухгалтерского учета путем заполнения аналитики по субконто “Партии”.

Последней операцией перехода на УСН является списание остатков налогового учета из регистра бухгалтерии, а также остатков из регистров, которые не используются при УСН.

Операция является служебной. При ее выполнении запускается процедура, анализирующая на дату перехода на УСН остатки ресурсов “НУ”, “ПР” и “ВР” на счетах бухгалтерского учета, а также остатки по регистрам накопления, не использующимся при УСН. По полученным данным формируются документы «Операция», которые заполняются таким образом, чтобы вывести указанные остатки «в ноль». Дата документов – первое января года начала применения УСН.

Посмотреть (и если потребуется – отредактировать) сформированные документы можно по команде «Открыть список сформированных документов» для операции “Списание остатков НУ и неиспользуемых регистров.

SonoCoin Прогноз цены: до $ 0,00435?

Получите наш ПРЕМИУМ прогноз ТОЛЬКО от $ 8,49! — Попробуйте сейчас без риска — Гарантия возврата денег!

Является

«Сонокоин» а

Хорошие инвестиции? Текущая цена сегодня: ▼ 0,0271 USD (-0,02069%)

Исторический индекс для прогноза цены SonoCoin: D «Стоит ли мне инвестировать в

SonoCoin CryptoCurrency? «» Стоит ли покупать SONO

сегодня? »

Согласно нашей системе прогнозов,

СОНО есть

плохой долгосрочный (1 год)

инвестиции *. Прогнозы SonoCoin обновляются каждые 3 минуты с последними ценами.

Прогнозы SonoCoin обновляются каждые 3 минуты с последними ценами.

умным техническим анализом.

Важно отметить, что из-за низкой рыночной капитализации ценой SONO можно легко манипулировать.

Вопросы и ответы о прогнозах SONO.

Смотрите наши другие прогнозы

В Walletinvestor.com мы прогнозируем будущие значения с помощью технического анализа для широкого

выбор цифровых монет, таких как SonoCoin.

Если вы ищете виртуальную валюту с хорошей доходностью, SONO может быть плохим вариантом для одногодичных инвестиций с высоким риском.

Цена SonoCoin равна

до 0,0271 доллара США в 2021-09-25, но ваши текущие инвестиции могут быть обесценены в

будущее.

Получите наш ПРЕМИУМ прогноз ТОЛЬКО от $ 8,49! — Попробуйте сейчас без риска — Гарантия возврата денег!

Распознавание графических образов

Экспорт данных прогноза (CSV)

Зарегестрироваться войти

для анализа графических паттернов.

SonoCoin Прогноз,

Краткосрочные

SONO to USD Прогноз цен на следующие дни и

Недели

Walletinvestor.com

SonoCoin Прогноз,

Долгосрочные Прогнозы цен на следующие месяцы и год: 2021, 2022

Walletinvestor. com

com

| Дата | Цена | Мин. Цена | Макс. Цена |

|---|---|---|---|

| 2021-09-26 | Цена: 0.0232 | Мин .: 0,0154 | Макс .: 0,0311 |

| 2021-09-27 | Цена: 0,0179 | Мин .: 0,00975 | Макс .: 0,0262 |

| 2021-09-28 | Цена: 0,0171 | Мин . : 0,00916 : 0,00916 | Макс .: 0,0244 |

| 2021-09-29 | Цена: 0,0217 | Мин .: 0,0142 | Макс: 0,030044 |

| 2021- 09-30 | Цена: 0.0168 | Мин .: 0,00891 | Макс .: 0,0250 |

| 2021-10-01 | Цена: 0,0172 | Мин .: 0,00933 | Макс .: 0,0254 |

| 2021-10-02 | Цена: 0,0139 | Мин . : 0,00576 : 0,00576 | Макс .: 0,0226 |

| 2021-10-03 | Цена: 0,0135 | Мин .: 0,00540 | Макс .: 0,0214 |

| 2021- 10-04 | Цена: 0.00820 | Мин .: 0,00366 | Макс .: 0,0162 |

| 2021-10-05 | Цена: 0,00734 | Мин .: 0,00366 | Макс .: 0,0162 |

| 2021-10-06 | Цена: 0,0120 | Мин . : 0,00444 : 0,00444 | Макс .: 0,0198 |

| 2021-10-07 | Цена: 0,007050 | Мин .: 0,00366 | Макс: 0,0158 |

| 2021- 10-08 | Цена: 0.00741 | Мин .: 0,00366 | Макс .: 0,0150 |

Компоненты подробных трендов

Прогноз SonoCoin

Walletinvestor. com

com

Конвертер валют / Калькулятор

Получите наш ПРЕМИУМ прямо сейчас! — Попробуйте сейчас без риска!

Уровень разворота, сопротивления и поддержки

Уровень сопротивления (R3): 0. 05049

05049

Уровень сопротивления (R2): 0,04093

Уровень сопротивления (R1): 0,0341

Точка поворота: 0,0245

Уровень поддержки (S1): 0,0176

Уровень поддержки (S2): 0,0080572 Уровень поддержки (S3): 0,00121

Вопросы и ответы

о SonoCoin Projection

Что такое

цена SonoCoin сегодня?

Текущая цена SonoCoin составляет

0. 0271 долларов сегодня.

0271 долларов сегодня.

Будет ли цена SonoCoin упасть / упасть?

да.Цена SonoCoin может упасть с

0.0271 долларов в

0,00435 долларов США. В

изменение будет

-83,949 %.

Будет ли цена SonoCoin расти / расти / расти?

Заменит / превзойдет / обгонит SonoCoin

Биткойн?

По нашим прогнозам, в ближайшее время этого не произойдет.

Произойдет ли сбой SonoCoin?

Согласно нашему анализу, это может случиться.

Сможет ли SonoCoin достигнуть 1 доллара США через год?

Сможет ли SonoCoin достигнуть 5 долларов в год?

Сможет ли SonoCoin достигнуть 10 долларов в год?

Исторические данные за 14 дней

| Дата | Цена открытия | Цена закрытия | Минимальная цена | Максимальная цена |

|---|---|---|---|---|

| 2021-09-24 | Открытие: 0. 0313555 0313555 | Close: 0,0272072 | Low: 0,0149316 | High: 0,0313589 |

| 2021-09-23 | Open: 0,0289988 | Close: 0,0314469 | High: 0,0 0,032875 | |

| 2021-09-22 | Открыто: 0,0294965 | Закрыто: 0,0289987 | Низкое: 0,0144515 | Верхнее: 0,0295193 |

| 021-09-21 | Открыто: 1313 .0287028 | Закрытие: 0,0294974 | Минимум: 0,0262649 | Максимум: 0,0409457 |

| 2021-09-20 | Открытие: 0,0233947 | Закрытие: 0,0287047 | Низкое значение: | |

| 2021-09-19 | Открыто: 0,032805 | Закрыто: 0,0234095 | Низкое: 0,0234095 | Высокое: 0,0399001 |

| 0 21-09-18 | Открыто: 1313 . 0302798 0302798 | Close: 0,032834 | Low: 0,0218636 | High: 0,0393849 |

| 2021-09-17 | Открытие: 0,0148145 | Close: 0,0302726 | Low: 0,01 0,0346957 | |

| 2021-09-16 | Открытие: 0,0335135 | Закрытие: 0,0148145 | Низкое: 0,0110062 | Высокое: 0,0337138 |

| 2021-09-15 38 | 0 Открытое: .036781 | Close: 0,0337093 | Low: 0,0172781 | High: 0,0487117 |

| 2021-09-14 | Открытие: 0,0407801 | Close: 0,0367831 | ||

| 2021-09-13 | Открыто: 0,0399433 | Закрыто: 0,040809 | Низкое: 0,0398836 | Высокое: 0,0534355 |

| 021-09-12 | Открыто: 1313 . 039955 039955 | Закрытие: 0,0399399 | Минимум: 0,0399338 | Максимум: 0,0399847 |

| 2021-09-11 | Открытие: 0,0399831 | Закрытие: 0,0399671 | 3 Низкое значение: 36 0,0399924 |

Помогите нам улучшить нашу бесплатную службу прогнозов с помощью share!

Ссылка на этот прогноз:

SonoCoin Forecast

Sonocoin (SONO)

Прогноз роста прибыли

Sonocoin (SONO)

Информация о криптовалютном рынке

Рекомендации: Купить или продать SonoCoin? Отчет о криптовалютном рынке и обмене монет, прогноз на будущее: вы найдете прогноз цены SonoCoin ниже. Согласно текущим данным SonoCoin ( SONO ) и, возможно, его рыночная среда находилась в медвежьем цикле за последние 12 месяцев (если существует). Наш аналитик по криптовалюте Ai предполагает, что в будущем будет отрицательный тренд , а SONO — это не очень хорошее вложение для зарабатывания денег. Поскольку эта виртуальная валюта имеет отрицательный прогноз , мы рекомендуем вместо этого искать другие проекты для создания портфеля.Торговля на медвежьих рынках всегда сложнее, поэтому вы можете избегать этого курса, если вы не ветеран. Всегда читайте об оптимальных инвестиционных стратегиях, если вы новичок в инвестировании.

Согласно текущим данным SonoCoin ( SONO ) и, возможно, его рыночная среда находилась в медвежьем цикле за последние 12 месяцев (если существует). Наш аналитик по криптовалюте Ai предполагает, что в будущем будет отрицательный тренд , а SONO — это не очень хорошее вложение для зарабатывания денег. Поскольку эта виртуальная валюта имеет отрицательный прогноз , мы рекомендуем вместо этого искать другие проекты для создания портфеля.Торговля на медвежьих рынках всегда сложнее, поэтому вы можете избегать этого курса, если вы не ветеран. Всегда читайте об оптимальных инвестиционных стратегиях, если вы новичок в инвестировании.

SonoCoin (SONO)

Прогноз цен, прогноз на ближайшие месяцы и годы

Ниже вы найдете прогноз цен на 2021, 2022 год.

Прогнозы цены SonoCoin по технологическому сектору

Хотел знать, как будут расти будущие цены на криптовалюту, если мы будем использовать прирост цены

ведущие социальные / технологические инновации, такие как Facebook, смартфоны, данные и т. д.? Наши прогнозы

здесь можно было бы указать на потенциальное будущее этих инновационных технологий.

| Сравнение | 2022 | 2023 | 2024 | 2025 |

|---|---|---|---|---|

| 2022: 0,149 | 2023: 0.  325 325 | 2024: 1,355 | 2025: 2,710 | |

| 2022: 0.0813 | 2023: 0,123 | 2024: 0,184 | 2025: 0.259 | |

| Смартфон | 2022: 0,0484 | 2023: 0,0619 | 2024: 0.  0774 0774 | 2025: 0,0968 |

| Интернет-пользователи | 2022: 0,06098 | 2023: 0.119 | 2024: 0,249 | 2025: 0,420 |

| Paypal | 2022: 0.  0542 0542 | 2023: 0,0813 | 2024: 0,136 | 2025: 0.190 |

| Увеличение данных | 2022: 0,0434 | 2023: 0,0542 | 2024: 0.  0813 0813 | 2025: 0,1084 |

Термин Box:

Лучший прогноз SonoCoin,

Прогноз цены SonoCoin,

Прогноз монеты SonoCoin,

Финансовые советы SonoCoin,

Предсказание криптовалюты SonoCoin,

Отчет аналитика SONO,

Прогноз цены SonoCoin на 2021 год,

Прогноз валюты SONO,

SonoCoin прогноз завтра,

Технический анализ SonoCoin,

Будущая цена монеты SonoCoin,

Проекции СОНО,

Прогноз рынка SonoCoin,

Ожидаемая цена SonoCoin.

Ящик для вопросов:

Как вырастет цена криптовалюты SonoCoin?

Вырастет ли цена SonoCoin?

Падёт ли цена на SONO?

Снизится ли цена SonoCoin?

Вырастет ли цена SonoCoin?

Цена на SONO растет?

Является ли SONO выгодным вложением средств?

Падёт ли цена SonoCoin?

Когда упадет цена SonoCoin?

Когда снизится цена SonoCoin?

Когда упадет цена на SONO?

Sonos, Inc.

(SONO) Цена акций, новости, котировки и история

(SONO) Цена акций, новости, котировки и история

NasdaqGS — Цена NasdaqGS в реальном времени. Валюта в долларах США

35,97-0,01 (-0,03%)

На момент закрытия: 16:00 EDT

36,09 +0,12 (0,33%)

В нерабочее время: 19:55 EDT

Полный экран

Торговые цены поступают не со всех рынков

| Предыдущее закрытие | 35,98 |

| Открытие | 35,50 |

| Ставка | 35,96 x 1200 |

| Спросить | 36.75 x 1000 |

| Дневной диапазон | 35,42 — 36,08 |

| 52-недельный диапазон | 13,75 — 44,72 |

| Объем | 1,516,610 |

Ср. Объем Объем | 2,768,993 |

| Рыночная капитализация | 4,524B | |

| Бета (5 лет в месяц) | 1,91 | |

| Соотношение PE TTM (TTM) | 25,6823 908TM | 1.40 |

| Дата прибыли | 16 ноября 2021 — 22 ноября 2021 | |

| Форвардные дивиденды и доходность | Н / Д (Н / Д) | |

| Дата экс-дивидендов | Н / Д | |

| 1 год Target Est | 46. 29 29 |

Откройте для себя новые инвестиционные идеи, получив доступ к объективному и глубокому анализу инвестиций

UGREEN USB Switch Selector KVM Switch 2 Компьютеры, совместно использующие 4 USB-устройства USB 2.0 Концентратор периферийного переключателя для ПК-принтеров со сканером клавиатуры и клавиатуры с заменой одной кнопкой и 2 кабеля USB A — A: Электроника

Ich habe mir diesen Umschalter gekauft, um Maus und Tastatur an der Docking Station meines Arbeitsgeräts und meinem Hauptrechner teilen zu können, ohne laufend umstecken zu müssen.

Die Funktion selbst läuft auch sehr einfach und komfortabel ab. aber: Seither habe ich ein fieben, das vorher auf Grund von Potenzen bis in mein Audiosystem gelanten (Verstärkung ist da schon sehr unangenehm).

Nun habe ich also die Grounds entsprechend getrennt und stelle fest: Das fiepen kommt aus dem Umschalter (wandern nun nur nicht mehr). Angeschlossen ist eine Razer Chroma — das Geräusch ändert sich, wenn ich via FN-Taste den Großteil der Beleuchtung abschalte oder verschwindet komplett, wenn ich sie entferne.

Ich vermute, dass die Tastatur eine ungünstige Spannungsmenge zieht und daher diese Geräusche entstehen. Es ist hierbei übrigens vollkommen unerheblich, ob eine 5V Spannungsquelle angeschlossen ist.Das Geräusch bleibt.

Редактировать:

Da sich meine Situation nun geändert hat, möchte ich hier einen Lösungsansatz für das Geräuschproblem geben: Es hilft, wenn man für insgesamt knapp 50 € USB-Isolator (für einen der beidensts USB-Isolator) zusätzlich, vor dem Umschalter einen selbst gespeisten USB-Hub vorschaltet, der dann in den USB-Hub geht. Dadurch wird der Umschalter derart entlastet, dass er zuverlässig arbeitet und keine Geräusche mehr von sich gibt.

Daher und weil meine USB-Tastatur ggf.eine Sonderlocke ist, erhöhe ich die Wertung von 3 auf 4 Sterne — auch wenn die Isolation der USB-Strecken zwingend herrschen sollte! Aber dafür ist das Gerät halt günstig.

Der Händler bat mich diese Rezision gegen 50% Nachlass zu löschen. Das halte ich für den falschen Weg, da ich persönlich es besser finde, wenn der Verbraucher sich auf solche Dinge einstellen kann und ggf. gleich z.B. einen Isolator und einen Hub mitbestellen kann und sich somit, wie bei mir, ingesamt 5 Tage voller Frust und Ärger Sparen kann.

gleich z.B. einen Isolator und einen Hub mitbestellen kann und sich somit, wie bei mir, ingesamt 5 Tage voller Frust und Ärger Sparen kann.

2021.9.0: Больше энергии, обнаружение USB, шаблон ❤️

В последнем выпуске мы представили Home Energy Management, и мы очень довольны всеми реакциями и откликами, которые мы получили ❤️!

В этой версии мы добавили некоторые столь востребованные функции, чтобы сделать ее еще более полезной, а также теперь ее поддерживает гораздо больше интеграций ⚡️.

Лично мне также очень нравится новая карта долгосрочной статистики и статистики, представленная в последней версии, и я очень рад, что в этой версии мы сможем использовать ее для гораздо большего количества датчиков.

Наслаждайтесь еще одним отличным выпуском! Не забудьте присоединиться к вечеринке, посвященной выпуску 2021.9 на YouTube, сегодня (21:00 по центральноевропейскому времени), чтобы узнать больше об этом выпуске!

Обновления Home Energy Management

В последнем выпуске мы представили новые функции управления Home Energy.

в Home Assistant, и мы рады видеть, что он вам понравился!

Мы видели довольно много людей, которые делились своими панелями Energy в социальных сетях, например

Facebook и Twitter, что действительно круто.

Поделитесь снимком экрана со своей дашбордой и своей историей!

В этом выпуске история продолжается! Вот что мы приготовили для вас:

Просмотр использования энергии за период времени

Первая версия Energy Dashboard показывала один день в то время.Большой! Но что, если вы хотите посмотреть, как у вас дела на этой неделе? Или месяц? Черт возьми, а

год хоть ?!

Что ж, теперь это возможно! В правом верхнем углу панели инструментов теперь можно выбрать

период группировки, который вы хотите видеть: день, неделя, месяц или год.

Снимок экрана с выбранным периодом новой панели Energy Dashboard.

Кнопки со стрелками позволяют просматривать эти периоды. Например, когда

выбрав период месяца для отображения, кнопки со стрелками примут

ты целый месяц назад / вперед в представлении.

Отслеживание использования газа

В некоторых странах дома подключены к газу. Газ используется для обогрева

воды, готовки и для отопления дома. Если у вас есть дом, подключенный к

газ, у нас для вас отличные новости!

Возможно, вы заметили это уже на предыдущем скриншоте, в этом выпуске

мы добавили поддержку для мониторинга использования газа.

Снимок экрана новой панели Energy Dashboard, отслеживающей использование газа.

В некоторых странах счетчики газа имеют стандартизированный способ считывания показаний.

местного потребления газа или предоставьте эту информацию через электричество

метр.Например, в Нидерландах, Бельгии и Люксембурге вы можете

используйте SlimmeLezer

для получения информации об использовании газа.

Подставка для домашних аккумуляторов

Солнечные батареи — отличный способ вырабатывать электроэнергию для питания вашего дома.

Однако где вы храните энергию, вырабатываемую солнечными панелями, которую вы

не нужно прямо сейчас?

Что ж, для многих решение заключается в домашнем аккумуляторе большой емкости для хранения

электричество для использования, когда солнце не может обеспечить его (например, ночью).

Многие запрашивали эту функцию, поэтому теперь мы добавили поддержку

для домашних аккумуляторов в систему управления энергопотреблением Home Assistant.

Анимация домашней батареи как части распределения энергии.

Добавлена поддержка многих других интеграций

При выпуске такой функции, как управление домашней энергией, мы понимаем вас

хотите использовать и поиграть с ним прямо сейчас. И пока мы подготовили и обновили

много интеграций, которые нужно было подготовить, когда мы впервые запустили,

многие нуждаются в обновлении.

В результате нас завалили запросами на добавление поддержки практически ко всем

интеграции, у которых его еще не было … 🙂 Многие из этих запросов были

выполнено в этом выпуске.

Например, солнечный инвертор Kostal Plenticore,

PVOutput, Fronius,

SolaX Power, Growatt,

Солнечный лог, ты меньше,

Emoncms, Modbus,

и многие другие добавили поддержку всем энергетическим благам.

Если вы разработчик специальной интеграции и хотите добавить поддержку, обязательно

загляните в наш блог разработчиков

чтобы быть в курсе последних изменений.

Разблокирована долгосрочная статистика для всех датчиков

В предыдущем выпуске мы представили долгосрочную статистику

для датчиков, включая красивую карту Lovelace, которая идет в комплекте. Тем не мение,

в предыдущем выпуске мы ограничили эту функцию температурой,

датчики влажности, мощности и энергии.

Начиная с этого выпуска, мы опубликовали долгосрочную статистику для всех датчиков!

Снимок экрана со статистическим графиком, показывающим яркость в саду по сравнению с фасадом моего дома.

Долгосрочная статистика применяется ко всем интеграциям, которые указывают их датчики

поддержите тех. К счастью, многие это уже сделали.

USB Discovery

Благодаря @bdraco Home Assistant теперь может обнаруживать USB-устройства и

интеграции, которые работают с этим устройством. Это делает настройку

такие вещи, как Z-Wave или Zigbee с Home Assistant, теперь проще простого!

Например, если вы вставите новый USB-накопитель Nortek HubZ в

машина, на которой запущен Home Assistant, обнаружит и уведомит вас об этом.

Скриншот обнаруженного USB-устройства, совместимого с Z-Wave JS.

Теперь достаточно одного щелчка по кнопке «Настроить», чтобы настроить Z-Wave JS.

интеграция и готово! Супер здорово!

В настоящее время добавлена поддержка обнаружения USB.

Интеграция Z-Wave JS и ZHA.

Обновления Z-Wave JS

Если вы владелец сирены / дверного звонка Z-Wave, вы, вероятно, знаете, как это расстраивает

было ждать, пока Home Assistant добавит поддержку сущностей для Sound Switch CC

(Командный класс).Это вызвано невероятно высокой скоростью восходящего потока Z-Wave JS.

проект продвигается на; Часто намного быстрее, чем это умеет Home Assistant.

чтобы идти в ногу с.

Также может случиться так, что Home Assistant не может (или, скорее всего, не будет) поддерживать

конкретный командный класс, который вам нужен; Тем не менее, это не должно вас останавливать

от возможности создавать автоматизацию для этих устройств!

В этом выпуске мы представили новую автоматизацию zwave_js. value_updated

value_updated

тип триггера, который позволит вам запустить автоматизацию любого

Значение класса команды, которое поддерживает Z-Wave JS!

Чтобы использовать этот тип триггера в пользовательском интерфейсе, вам необходимо:

использовать автоматизацию устройства,

но если вы пишете свою автоматизацию на YAML, вы можете

используйте триггер напрямую.

Это еще не все об интеграции Z-Wave JS, нам есть чем поделиться!

- Устали от того, что ваш ребенок щелкает полностью автоматизированным выключателем? Используйте новый

выберите объектдля класса команд защиты, чтобы отключить локальный доступ. - Не хотите указывать тон и громкость при каждом включении сирены?

Теперь у вас есть доступ к тому по умолчанию через объектномери

Тональный сигнал по умолчанию через объектвыберите. - Мы сделали

файлов zwave_js.*сервисы более гибкие: теперь они поддерживают идентификаторы областей.

исгруппироватьобъект в качестве входных данных! - Мы сделали базовые значения CC напрямую управляемыми, переместив их из

Датчикбудет содержатьобъект.

Новые сущности шаблона: Number и Select

Да! У нас есть новые платформы, которые вы можете использовать с помощью интеграции шаблонов!

Благодаря @ raman325 теперь вы можете создать собственный шаблон , выберите и номер

сущности! Это открывает большой потенциал для создания некоторых продвинутых

пользовательские интерфейсы 🙂

В качестве примера говорится более тысячи слов, вот два примера, которые оба

основаны на светодиодной ленте WLED.Его можно использовать для извлечения функций из

WLED раздеваются на свои собственные объекты.

# Пример числового объекта, который представляет скорость воздействия на светодиодную ленту WLED

# от 0 до 100%, переводя его из шкалы от 0 до 255.

шаблон:

количество:

- название: «Пример номера: скорость эффекта WLED»

состояние: "{{((state_attr ('light.wled', 'Speed') / 255) * 100) | round}}»

мин: 0

макс: 100

шаг 1 }}"

set_value:

услуга: wled.effect

цель:

entity_id: свет.Wled

данные:

скорость: "{{(255/100) * значение}}"

# Пример объекта select, который извлекает эффекты из источника света.

# Когда вы меняете выбранную опцию, эффект света меняется.

шаблон:

Выбрать:

- название: «Пример выбора: эффект WLED»

состояние: "{{state_attr ('light.wled', 'effect')}}"

параметры: "{{state_attr ('light.wled', 'effect_list')}}"

выберите опцию:

сервис: light.turn_on

цель:

entity_id: свет.Wled

данные:

эффект: "{{option}}"

Ой! И их также можно использовать с новыми шаблонами триггеров! Проверить

документация по всем доступным опциям.

Новые функции шаблона для областей

Добавлены две новые функции шаблона, упрощающие работу с областями.

в YAML (при использовании шаблонов) немного проще.

area_id ("значение")возвращает идентификатор области для заданного значения. Значение

идентификатор устройства, идентификатор объекта или название области.Эту функцию также можно использовать как фильтр.пример: "{{area_id ('light.living_room_tv')}}" пример: "{{area_id ('Garden Shed')}}" пример: "{{trigger.entity_id | area_id}}"area_name ("значение")возвращает имя области для заданного значения. Значение

быть идентификатором устройства, идентификатором объекта или идентификатором области. Эту функцию также можно использовать как фильтр.сервис: notify.frenck данные: title: "Обнаружено движение!" сообщение:> - Обнаружено движение в {{area_name (trigger.entity_id)}} область.

Спасибо @ raman325!

Другие заслуживающие внимания изменения

В этом выпуске намного больше сока; вот некоторые из других

примечательные изменения в этом выпуске:

- @balloob добавил намного больше проверок в пользовательский интерфейс конфигурации энергопотребления.

и добавил больше предупреждений / сообщений об ошибках. @ludeeus заставил их хорошо выглядеть

добавление нового красивого стиля для такого рода сообщений. - Home Assistant не в сети и пропустил свою энергию / долгую статистику?

Уже нет! Домашний помощник теперь наверстает упущенное на старте, спасибо @emontnemery! - Благодаря @bdraco изображения камеры теперь можно масштабировать до разрешения, которое

соответствует устройству / экрану, на которое вы смотрите; Кроме того, они только обновляют

когда видно.Это делает камеры пригодными для использования в любой ситуации с пропускной способностью. - Интеграция с Shelly теперь поддерживает переходы для источников света! Спасибо @bieniu!

- Yeelight теперь поддерживает локальный push (вместо опроса), классный @starkillerOG!

- @emontnemery обновила DSMR для поддержки шведских интеллектуальных счетчиков энергии! Отлично!

- Для Yamaha MusicCast @ micha91 разблокировал функции браузера мультимедиа!

- The Rainforest Eagle теперь будет предоставлять данные о ценах, если они доступны,

спасибо @balloob! - @giannello добавил возможность спрашивать ваш Google Home, где ваш пылесос

уборщик 🙂 - Если вы используете функцию списка покупок в Home Assistant, теперь вы можете удалить

сразу все готовые изделия, используя сервисный вызов.Спасибо, @GrumpyMeow! - @bdraco Добавлена новая расширенная функция для HomeKit, позволяющая пересылать устройство

событий в HomeKit, разблокируя возможность запускать автоматизацию HomeKit или

сцены. - Благодаря @ludeeus теперь мы можем использовать изображения разных брендов в пользовательском интерфейсе, когда

он находится в темном режиме. - Если у вас есть динамик Sonos, теперь вы можете изменить уровень низких и высоких частот.

используя сервисный звонок, спасибо @ Tigger2014! - Utility Meter теперь очень гибкие благодаря новым шаблонам cron

вариант, приятный @dgomes! - Bond теперь предоставляет новые услуги для запуска / остановки увеличения / уменьшения

яркость света.Спасибо @bdraco!

Циклы

Новые интеграции

Мы приветствуем следующие новые интеграции в этом выпуске:

Интеграции теперь доступны для настройки из UI

Через пользовательский интерфейс Home Assistant теперь доступны следующие интеграции:

Выпуск 2021.9.1 — 2 сентября

Выпуск 2021.9.2 — 3 сентября

Выпуск 2021.9.3 — 4 сентября

Выпуск 2021.9.4 — 6 сентября

Выпуск 2021.9.5 — 8 сентября

Выпуск 2021 г.9.6 — 11 сентября

Выпуск 2021.9.7 — 18 сентября

Если вам нужна помощь…

… не стесняйтесь использовать наши очень активные форумы или присоединяйтесь к нам для небольшого разговора.

Возникли проблемы, связанные с этим выпуском? Сообщите о них в нашей системе отслеживания проблем. Обязательно заполните все поля шаблона задачи.

Критические изменения

Ниже приведен список критических изменений для этого выпуска по теме или

интеграция. Нажмите на один из них, чтобы узнать больше о критических изменениях.

для этого конкретного элемента.

Удалена ранее устаревшая конфигурация YAML для интеграции 1-Wire.

1-Wire теперь настраивается через пользовательский интерфейс, любая существующая конфигурация YAML была импортирована.

в предыдущих выпусках, и теперь его можно безопасно удалить из файлов конфигурации YAML.

(@epenet — # 53728) (документы onewire)

Отрегулированы атрибуты переключателей, предоставляемых AVM FRITZ! Box Tools.

чтобы соответствовать правилам именования и схеме Home Assistant.

Если вы полагались на один из этих атрибутов в своей автоматизации или скриптах, вы

нужно приспособиться к этому изменению.

(@AaronDavidSchneider — # 54842) (документы fritz)

Удалена ранее устаревшая конфигурация YAML для интеграции Epson.

Epson теперь настроен через пользовательский интерфейс, любая существующая конфигурация YAML была импортирована.

в предыдущих выпусках, и теперь его можно безопасно удалить из файлов конфигурации YAML.

(@pszafer — # 55045) (epson docs)

Удалена ранее устаревшая конфигурация YAML интеграции Growatt.

Growatt теперь настраивается через пользовательский интерфейс, любая существующая конфигурация YAML была импортирована

в предыдущих выпусках, и теперь его можно безопасно удалить из файлов конфигурации YAML.

(@frenck — # 54325) (документы growatt_server)

Базовая версия протокола HomeKit была изменена с версии 1.0 на версию 1.1.

Камеры с датчиками движения и некоторые другие аксессуары, возможно, потребуется сбросить с помощью

homekit.reset_accessory или отключите и снова подключите.

Если после разрыва пары с iOS QR-код не отображается, пары могут

удалить вручную с помощью службы homekit.unpair с помощью инструментов разработчика.

(@bdraco — # 53780) (документы homekit)

В будущем выпуске (в настоящее время запланированном на 2021.12.0) будет удален (устаревший)

Платформа контроля качества воздуха за счет интеграции HomeKit Controller.

Начиная с этого выпуска, значения качества воздуха разбиты по

собственные датчики, что упрощает их включение в виджеты панели управления,

графики и автоматизация.

Если вы полагались на организацию по качеству воздуха (предоставленную контроллером HomeKit

интеграции) в вашу автоматизацию или скрипты, вам нужно будет адаптироваться к этому изменению.

(@ Jc2k — # 54673) (документы homekit_controller)

Устаревший код, который импортировал хосты из файла JSON, был удален.

Если вы полагались на это, следуйте инструкциям по настройке хостов.

(может быть обнаружен автоматически).

Чтобы избежать этого, сначала обновите до 2021.8.x (который автоматически импортирует хосты из файла JSON), а затем обновите до последней версии.

(@janiversen — # 54452) (tradfri docs)

Если (и только если) вы сейчас пытаетесь использовать (ранее неоднозначный)

События кнопки Lutron в автоматизации, тогда вам нужно будет переключиться на

новое, недвусмысленное название. Тем не менее, поскольку текущие события неоднозначны

они не очень полезны.

(@nickovs — # 53666) (документы lutron)

Вентилятор

MQTT больше не поддерживает устаревшие скорости (ВЫКЛ., НИЗКАЯ, СРЕДНЯЯ, ВЫСОКАЯ).

В выпуске 2021.3 было объявлено, что поддержка устаревших скоростей будет удалена.

через квартал (2021 г.7).

С удалением поддержки устаревших скоростей, интеграции, которые полагаются на вентилятор MQTT

платформа, которая все еще использует устаревшие скорости, сломается, потому что они не могут быть

настройка, если используются устаревшие атрибуты. Это включает автоматическое обнаружение MQTT.

Чтобы предотвратить невозможность установки этих интеграций, устаревшие атрибуты

перечисленные здесь все еще разрешены в конфигурации:

-

payload_high_speed -

payload_low_speed -

payload_medium_speed -

speed_command_topic -

скоростей -

speed_state_topic -

speed_value_template

(@jbouwh — # 54768) (документы mqtt)

Переменная конфигурации last_reset_topic для датчика MQTT устарела, last_reset_value_template все еще поддерживается, но будет использовать state_topic , если не настроено last_reset_topic .

В ядре Home Assistant 2021.10 больше нельзя будет настроить last_reset_topic .

(@emontnemery — # 55463) (документы mqtt)

Интеграция с Nanoleaf перенесена в конфигурацию через пользовательский интерфейс. Настройка

Конфигурация Nanoleaf через YAML устарела и будет удалена в

будущий выпуск Home Assistant.

Ваша существующая конфигурация YAML автоматически импортируется при обновлении до этого выпуска;

и, таким образом, его можно безопасно удалить из конфигурации YAML после обновления.

Если вы настроили Nanoleaf с интеграцией обнаружения: вы можете удалить

Обнаружение : из вашей конфигурации YAML, если вы использовали его только для Nanoleaf.

Файл .nanoleaf.conf в вашей папке конфигурации больше не используется,

вы можете удалить его после обновления.

(@milanmeu — # 52199) (документы nanoleaf)

Интеграция с Nmap Tracker перенесена в конфигурацию через пользовательский интерфейс. Настройка

Nmap Tracker через конфигурацию YAML устарел и будет удален в

будущий выпуск Home Assistant.

Ваша существующая конфигурация YAML автоматически импортируется при обновлении до этого выпуска;

и, таким образом, его можно безопасно удалить из конфигурации YAML после обновления.

Чтобы отключить создание новых сущностей, используйте системную опцию, чтобы отключить новые

сущности для записи конфигурации и вручную включить сущности по мере необходимости.

(@bdraco — # 54715) (документы nmap_tracker)

Эти атрибуты были удалены и заменены полными датчиками для обоих

газ и электричество:

Если вы полагались на один из этих атрибутов в своей автоматизации или скриптах, вы

нужно приспособиться к этому изменению.

(@ timmo001 — # 54952) (ovo_energy docs)

Интеграция с Rainforest Eagle-200 перенесена в конфигурацию через пользовательский интерфейс.

Настройка Rainforest Eagle-200 через конфигурацию YAML устарела и

будет удален в будущем выпуске Home Assistant.

Ваша существующая конфигурация YAML автоматически импортируется при обновлении до этого выпуска;

и, таким образом, его можно безопасно удалить из конфигурации YAML после обновления.

(@balloob — # 54846) (документы rainforest_eagle)

Замки

SimpliSafe больше не имеют атрибута заклинило ; вместо этого, когда заклинило,

они покажут застрял в состоянии .

Если вы в настоящее время используете атрибут jammed в своей автоматизации или скриптах,

вам нужно будет адаптировать их к этому изменению.

(@bachya — # 54006) (упрощенная документация)

Атрибуты мощности и энергии из объектов коммутатора были удалены и

заменены датчики.

Если вы полагались на эти атрибуты в своей автоматизации, скриптах или ловеласе

панели мониторинга, вам необходимо обновить конфигурацию, чтобы она соответствовала этому изменению.

(@bsmappee — # 54329) (smappee docs)

Использование «моментального снимка» не рекомендуется, теперь вместо него используется «резервное копирование».

- Служба

snapshot_fullтеперь называетсяbackup_full, службаsnapshot_fullбудет удалена в Home Assistant 2021.11. - Служба

snapshot_partialтеперь называетсяbackup_partial, службаsnapshot_partialбудет удалена в Home Assistant 2021.11. - Использование снимка

restore_fullиrestore_partialустарело и будет удалено в Home Assistant 2021.11, используйте вместо него ярлык

Старые образцы:

сервис: hassio.snapshot_full

данные:

name: "Отличный полный снимок"

...

сервис: hassio.snapshot_partial

данные:

name: "Отличный частичный снимок"

дополнения:

- awesome_addon

...

сервис: hassio.restore_full

данные:

снимок: sn2321

...

сервис: hassio.restore_partial

данные:

снимок: sn2321

дополнения:

- awesome_addon

Новые образцы:

сервис: hassio.backup_full

данные:

name: "Отличный полный снимок"

...

сервис: hassio.backup_partial

данные:

name: "Отличный частичный снимок"

дополнения:

- awesome_addon

...

сервис: hassio.restore_full

данные:

пуля: sn2321

...

сервис: hassio.restore_partial

данные:

пуля: sn2321

дополнения:

- awesome_addon

(@ludeeus — # 53851) (документы hassio) (документы zwave_js)

Атрибуты Tesla Powerwall для Energy_exported_ (in_kW) и

energy_imported_ (in_kW) были преобразованы в собственные датчики энергии.

Если вы полагались на эти атрибуты в своей автоматизации или скриптах, вам понадобится

чтобы приспособить их к этому изменению.

(@bdraco — # 54018) (документы powerwall)

Удалена ранее устаревшая конфигурация YAML интеграции UpCloud.

UpCloud теперь настраивается через пользовательский интерфейс, любая существующая конфигурация YAML была импортирована.

в предыдущих выпусках, и теперь его можно безопасно удалить из файлов конфигурации YAML.

(@scop — # 54516) (документы upcloud)

Интеграция Uptime Robot перенесена в конфигурацию через пользовательский интерфейс.Настройка

Uptime Robot через конфигурацию YAML устарел и будет удален в

будущий выпуск Home Assistant.

Ваша существующая конфигурация YAML автоматически импортируется при обновлении до этого выпуска;

и, таким образом, его можно безопасно удалить из конфигурации YAML после обновления.

(@ludeeus — # 53938) (документы uptimerobot)

Интеграция Wink устарела и ожидает удаления в

Домашний помощник 2021.11.

Их портал разработчика, необходимый для получения токена API, был захвачен

офлайн, и их служба поддержки не подтвердила, что новый токен или клиент / секрет

может быть получен.Это делает невозможным использование этой интеграции.

(@frenck — # 54496) (подмигнуть docs)

Следующая сущность вентилятора приписывает температура , влажность , aqi ,

очищаемый объем , оставшийся срок службы фильтра , часов использования фильтра , co2 ,

Освещенность , скорость двигателя и скорость двигателя2 были перенесены в свои собственные

сенсорные объекты.

Если вы полагались на эти атрибуты в своей автоматизации или скриптах, вам понадобится

чтобы приспособить их к этому изменению.

filter_rfid_product_id и filter_rfid_tag атрибуты сущности вентилятора

были удалены, так как они мало пригодны для хранения.

(@bieniu — # 54564) (документы xiaomi_miio)

Служба fan_set_led_brightness удалена и Led Brightness

select Вместо этого был создан объект .

Если вы полагались на эту службу при автоматизации или сценариях, вам понадобится

чтобы приспособить их к этому изменению.

(@bieniu — # 54702) (документы xiaomi_miio)

Ранее (устаревшие и устаревшие) скорости, список скоростей и службы скорости

был удален.

(@SmaginPV — # 54182) (документы xiaomi_miio)

Услуги fan_set_buzzer_on , fan_set_buzzer_off , fan_set_led_on ,

fan_set_led_off , fan_set_child_lock_on , fan_set_child_lock_off ,

fan_set_auto_detect_on , fan_set_auto_detect_off , fan_set_learn_mode_on

и fan_set_learn_mode_off были удалены.

Сущности Switch были созданы для их замены.

Если вы полагались на одну из этих служб в своей автоматизации или сценариях, вы

необходимо адаптировать их к этому изменению.

(@bieniu — # 54834) (документы xiaomi_miio)

Ранее устаревшая конфигурация YAML интеграции Xiaomi Miio имеет

был удален (за исключением удаленной платформы ).

Xiaomi Miio теперь настраивается через пользовательский интерфейс, любая существующая конфигурация YAML имеет

были импортированы в предыдущих выпусках и теперь могут быть безопасно удалены из вашего

Файлы конфигурации YAML.

(@rytilahti — # 54930) (документы xiaomi_miio)

Услуги fan_set_favorite_level , fan_set_fan_level и fan_set_volume

были удалены, и вместо них было создано сущностей под номером .

Если вы полагались на одну из этих служб в своей автоматизации или сценариях, вы

необходимо адаптировать их к этому изменению.

(@bieniu — # 54977) (документы xiaomi_miio)

Basic CC всегда имеет два значения: currentValue и targetValue .

В настоящее время у нас есть только схема обнаружения для currentValue , которая создает

датчик, что делает эти базовые значения CC не взаимодействующими. Начиная с этого выпуска мы будем

создайте объект платформы номер для значений Basic CC вместо датчиков.

(@ raman325 — # 54512) (zwave_js docs)

Если вы создали автоматизацию с условием устройства zwave_js

Текущее значение Z-Wave Value для CONFIGURATION Command Class,

ваша автоматизация больше не будет работать.

Вместо этого следует использовать параметр Config. device condition для значения

вы пытались использовать для своего состояния.

(@ raman325 — # 54962) (zwave_js docs)

Пользовательские интеграции: камеры

Это критическое изменение касается только авторов пользовательской интеграции!

Сигнатура функции для async_camera_image и camera_image изменилась

включить ширину и высоту.

async def async_camera_image (

self, width: int | None = None, height: int | Нет = Нет

) -> байты | Никто:

Цель изменения — уменьшить накладные расходы на отправку больших изображений, которые

будут отображаться только как маленькие изображения, так как это может быстро занять сотни

мегабайты полосы пропускания / распределение мобильных данных.Масштабирование должно производиться максимально эффективно и не является строгим требованием.

поскольку существующее поведение возврата к масштабированию на уровне отображения

сохранились.

Интеграции должны передаваться по ширине и высоте, если нижележащий

камера способна масштабировать изображение.Интеграции могут игнорировать параметр высоты, чтобы

сохранить соотношение сторонЕсли интеграция не может масштабировать изображение и возвращает изображение в формате jpeg, оно будет

автоматически масштабируется при интеграции камеры по запросу.

(@bdraco — # 53835)

Все изменения

Нажмите, чтобы увидеть все изменения!

- Добавить интеграцию с renault (@epenet — # 39605) (документы renault) (новая интеграция)

- Повысить версию до 2021.9.0dev0 (@frenck — # 53638)

- Правильный ввод в Zerproc и активация mypy (@milanmeu — # 53642) (zerproc docs)

- Исправить события кнопок Lutron, чтобы они имели однозначные имена (@nickovs — # 53666) (lutron docs) (break-change)

- Очистить Surpetcare (@Danielhiversen — # 53699) (surepetcare docs)

- Заменить списки кортежами (2) (@ cdce8p — # 53685)

- исправления яркости света wemo (@esev — # 53740) (wemo docs)

- Удалить конфигурацию YAML из onewire (@epenet — # 53728) (документация onewire) (нарушение-изменение)

- Использование констант для device_info при интеграции Onewire (@epenet — # 53724) (документация onewire)

- Использование констант для device_info при интеграции Renault (@epenet — # 53714) (renault docs)

- исправить flakky test (@dgomes — # 53750) (prosegur docs)

- Обновление интеграции Fints с активацией mypy, используйте attr_variables (@janiversen — # 53706) (fints docs)

- Исправить нестабильные тесты netatmo (@cgtobi — # 53644) (netatmo docs)

- Улучшена поддержка световых сцен для белого режима (@emontnemery — # 53768) (световые документы)

- Поднять vallox-websocket-api на 2.8.1 (@ timmo001 — # 53463) (документы vallox)

- Вернуть «Улучшить поддержку световой сцены для белого режима (# 53768)» (@balloob — # 53782) (световые документы)

- Упростите преобразование DATA_TYPE -> struct. (@janiversen — # 53805) (документы Modbus)

- Активировать mypy для hdmi_cec (@janiversen — # 53763) (hdmi_cec docs)

- Увеличьте версию Amcrest до 1.8.0 (@flacjacket — # 53784) (документы amcrest)

- Пожалуйста, mypy. (@janiversen — # 53786) (marytts docs)

- Переименовать снимок -> резервная копия (@ludeeus — # 53851) (hassio docs) (zwave_js docs) (нарушение-изменение)

- Активировать mypy для Sony Songpal (@milanmeu — # 53655)

- Преобразование @property в _attr_variable для hdmi_sec (@janiversen — # 53816) (hdmi_cec docs)

- Активировать mypy для Norway_air (@janiversen — # 53787) (norway_air docs)

- Поднять HAP-python до 4.0.0 (@bdraco — # 53780) (документы homekit) (критическое изменение)

- Улучшение универсального медиаплеера, переключающего поведение по умолчанию (@TastyPi — # 49395) (универсальные документы)

- Используйте homeassistant.const вместо константы интеграции для device_info ATTR_ (@milanmeu — # 53703)

- Поздний обзор hdmi_cec (# 53763) (@janiversen — # 53863) (hdmi_cec docs)

- Добавить идентификаторы OBIS edl21 для DZG DWS76 (@pdcemulator — # 53029) (edl21 docs)

- Добавьте измерение класса состояния ко всем подходящим датчикам в Speedtest.net (@ mib1185 — # 53693) (документы speedtestdotnet)

- Добавить поддержку увлажнителей MJJSQ для интеграции Xiaomi MIIO (@bieniu — # 53807) (xiaomi_miio docs)

- System Bridge v2.3.0 + — данные из WebSocket (@ timmo001 — # 53443) (system_bridge docs)