Налогообложение вмененное: Вместо ЕНВД: какой налоговый режим выбрать? | ФНС России

Содержание

С 1 января 2021 года в РФ отменяют единый налог на вмененный доход

С 1 января 2021 года в РФ отменяют единый налог на вмененный доход

ENG

Если Вы хотите открыть английскую версию официального портала Правительства Ростовской области,

пожалуйста, подтвердите, что Вы являетесь реальным человеком, а не роботом. Спасибо.

If you want to open the English version of the official portal Of the government of the Rostov region, please

confirm that you are a human and not a robot. Thanks.

Сайты органов власти

Главная

Новости

С 1 января 2021 года в РФ отменяют единый налог на вмененный доход

Дата

публикации: 23 дек. 2020 15:32

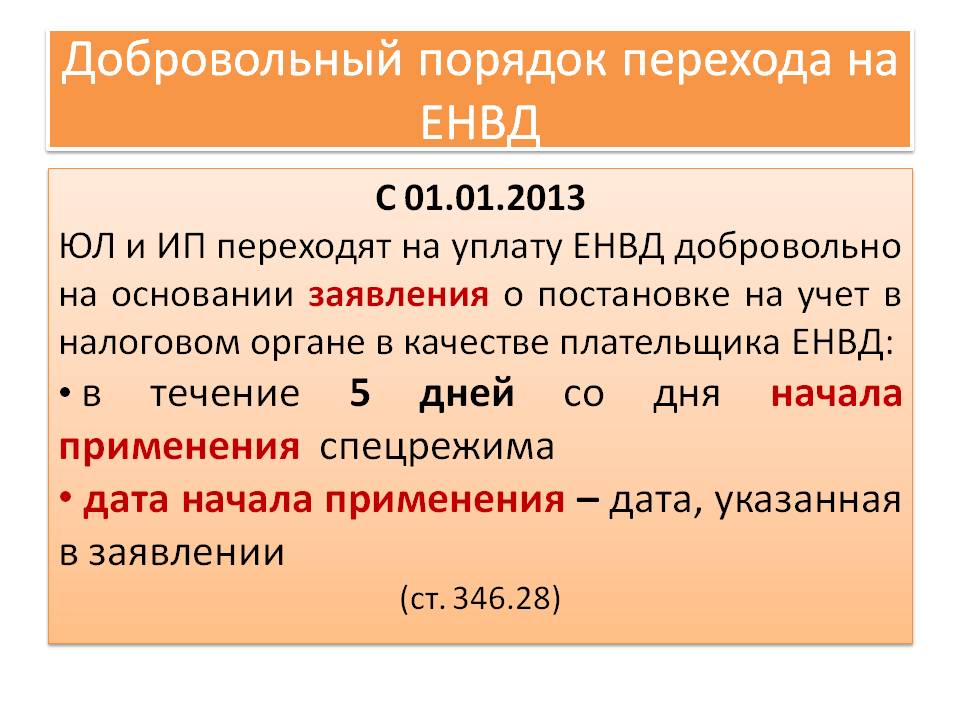

С 1 января 2021 года система налогообложения в виде единого налога на вмененный доход (ЕНВД) не применяется (Федеральный закон от 29. 06.2012 № 97-ФЗ).

06.2012 № 97-ФЗ).

Для применения в 2021 году иной системы налогообложения – упрощенной или патентной – предпринимателям необходимо до 31 декабря текущего года подать соответствующее заявление в налоговый орган.

Для применения с января 2021 года специального налогового режима «Налог на профессиональный доход» (статус самозанятого) индивидуальным предпринимателям, не имеющим наемных работников по трудовому договору, необходимо до 1 января 2021 года зарегистрироваться.

Организации и индивидуальные предприниматели, не перешедшие с 01.01.2021 с ЕНВД на иные специальные налоговые режимы, будут автоматически с указанной даты сняты с учета в качестве налогоплательщиков ЕНВД и переведены на общий режим налогообложения.

Подробности можно узнать на сайте ФНС России: https://www.nalog.ru/rn77/taxation/taxes/envd2020/.

Подобрать подходящий режим налогообложения можно с помощью сервиса, размещенного на сайте ФНС России: https://www.nalog.ru/rn77/service/mp/.

Управление информационной политики правительства Ростовской области

@ Алекперова Нина Ивановна, сотрудник управления,

тел. (863) 240-51-35

(863) 240-51-35

Размещено: 23 дек. 2020 15:32

Разделы сайта

Поиск по разделу производится только по той форме слова, которая задана, без учета изменения окончания.

Например, если задан поиск по словам Ростовская область, то поиск будет производиться именно по этой фразе, и страницы, где встречается фраза Ростовской области, в результаты поиска не попадут.

Если ввести в поиск запрос Ростов, то в результаты поиска будут попадать тексты, в которых будут слова, начинающиеся с Ростов, например: Ростовская, Ростовской, Ростов.

Лучше задавать ОДНО ключевое слово для поиска и БЕЗ окончания

Для более точного поиска воспользуйтесь поисковой системой сайта

До отмены единого налога на вмененный доход осталось меньше месяца

Чуть меньше месяца осталось до момента, когда единый налог на вмененный доход будет отменен. Платить по-старому в новом году уже будет нельзя. При этом, налоговики все равно налог посчитают, начислят недоимки и пени. Чтобы не попасть под санкции, необходимо уже сейчас выбрать новый режим налогообложения. Как это сделать не в ущерб своему бизнесу, выяснила Татьяна Смирнова.

Платить по-старому в новом году уже будет нельзя. При этом, налоговики все равно налог посчитают, начислят недоимки и пени. Чтобы не попасть под санкции, необходимо уже сейчас выбрать новый режим налогообложения. Как это сделать не в ущерб своему бизнесу, выяснила Татьяна Смирнова.

С нового года ЕНВД полностью прекращает свое существование. Налогоплательщики будут не вправе вносить вмененный налог с доходов от бизнеса. Связано это с прекращением срока действия соответствующего закона.

Еще в начале 2020-го произошла частичная отмена единого налога на вмененный доход. Уже как год нельзя применять эту систему при реализации маркированных товаров: обуви, изделий из меха, лекарств.

Налогоплательщикам на «вмененке» уже сейчас следует задуматься, какой режим выбрать, иначе с 1 января система автоматически переведет их на общий режим. Время на раздумье осталось не так уж и много.

Полина Соколова, заместитель руководителя УФНС России по Тульской области:

«Есть упрощенная система налогообложения – для этого налогоплательщику необходимо предоставить уведомление в налоговую до 31-го декабря 2020 года.

Также есть режим патент, подходит для индивидуальных предпринимателей, виды деятельности схожи с теми, что использовались на ЕНВД. А также можно, если это физическое лицо, у которого нет наемных работников, использовать налог на профессиональный доход».

Андрей занимается системным администрированием на аутсорсинге. С выбором специального режима налогообложения уже определился.

Андрей Силаев, индивидуальный предприниматель:

«В принципе, ничего не поменяется, но это лишь при моей конкретной деятельности. Я решил использовать патентную систему налогообложения. Зашел, посмотрел, рассчитал, для меня это будет довольно-таки выгодно с моим видом деятельности».

Рассчитать режим налогообложения именно для своего бизнеса можно в специальном разделе сайта налоговой. Здесь же налогоплательщик самостоятельно выбирает то, что ему подошло. Идти в инспекцию для смены режима не нужно.

Татьяна Смирнова, Алексей Чачвадзе

Сделай мир немного ярче – поделись статьёй с друзьями!

Бизнесменам Татарстана напомнили об отмене налога на вмененный доход

(Казань, 15 января, «Татар-информ»). Бизнесменам Татарстана напомнили об отмене налога на вмененный доход на первый в текущем году вебинаре с налогоплательщиками.

Бизнесменам Татарстана напомнили об отмене налога на вмененный доход на первый в текущем году вебинаре с налогоплательщиками.

Вебинар состоялся 14 января. Его спикером выступила Эльмира Хамидуллина, начальник отдела налогообложения юридических лиц УФНС России по Республике Татарстан. Были рассмотрены изменения в налоговом законодательстве по налогу на добавленную стоимость, налогу на прибыль организаций, специальным налоговым режимам. Участников вебинара заинтересовали поправки, внесенные в Налоговый кодекс, которые связаны с отменой ЕНВД с 1 января 2021 года.

По словам Эльмиры Хамидуллиной, налогоплательщики, которые уплачивали ЕНВД, больше не смогут воспользоваться этим режимом. Но за 4 квартал 2020 года обязательно сдать налоговую декларацию по ЕНВД не позднее 20 января 2021 года, а уплатить сумму налога не позднее 25 января текущего года. Налоговая декларация представляется в налоговый орган, в котором организация или индивидуальный предприниматель состоят на учете в качестве налогоплательщиков ЕНВД. Заявления о снятии с учета в качестве налогоплательщика ЕНВД представлять не нужно. Снятие с учета будет осуществлено в автоматическом режиме.

Заявления о снятии с учета в качестве налогоплательщика ЕНВД представлять не нужно. Снятие с учета будет осуществлено в автоматическом режиме.

С отменой ЕНВД организации и ИП могут перейти на упрощённую систему налогообложения. Самозанятые могут перейти на патентную систему налогообложения и налогового режима в виде налога на профессиональный доход.

Упрощенная система налогообложения может применяться при осуществлении любых видов деятельности.

«В соответствии с пунктом 2 статьи 346.13 Налогового кодекса Российской Федерации те налогоплательщики, кто еще не определился с выбором режима налогообложения, сможет применять УСН с 1 января 2021 года при условии предоставления уведомления о переходе на УСН не позднее 1 февраля 2021 года. Данная норма касается только тех плательщиков, которые уплачивали только единый налог на вмененный доход. Те, кто одновременно с ЕНВД применяли общую систему налогообложения, уже не смогут в январе подавать уведомления о переходе на УСН», — отметила в своем докладе Эльмира Хамидуллина.

С 2021 года плательщикам патентной системы налогообложения предоставлено право уменьшать сумму налога по патентной системе на сумму уплаченных страховых взносов.

На основании Закона 373-ФЗ с 2021 года применение патентной системы налогообложения по услугам перевозки возможно только если у самозанятого в собственности или в аренде не больше 20 автотранспортных средств, используемых в деятельности.

С помощью сервиса «Выбор подходящего режима налогообложения» на сайте ФНС России можно выбрать наиболее выгодный режим налогообложения.

Очередной вебинар с налогоплательщиками пройдет 11 февраля 2021 года. О подробностях можно узнать на сайте ФНС России.

НАЛОГООБЛОЖЕНИЕ ВМЕНЕННЫХ ДОХОДОВ ОТ СДАЧИ В АРЕНДУ НЕДВИЖИМОСТИ ПРОТИВ ТЕНЕВИЗАЦИИ И ИМУЩЕСТВЕННОГО НЕРАВЕНСТВА | Королева

1. Goode R. Imputed Rent of Owner-Occupied Dwellings Under the Income Tax. The Journal of Finance, 1960, vol. 15, no. 4, pp. 504–530. DOI: 10.2307/2325629. URL: http://www.jstor.org/stable/2325629 (дата обращения: 02.02.2017).

15, no. 4, pp. 504–530. DOI: 10.2307/2325629. URL: http://www.jstor.org/stable/2325629 (дата обращения: 02.02.2017).

2. King M. A. The distribution of gains and losses from changes in the tax treatment of housing, in M. S. Feldstein (ed.), Behavioural Simulation Methods in Tax Policy Analysis, Chicago: Chicago University Press, 1983.

3. Atkinson A. B. Housing policy, taxation and reform, Midland Bank Review, Spring, 1980, pp. 7–15.

4. Fender J. Local taxation and housing finance: a proposal for reform. Lloyds Bank Review, 1986, no. 162, pp. 17–36.

5. Pines D., Sadka E., Sheshinski E. The normative and positive aspects of the taxation of imputed rent on owner-occupied housing. Journal of Public Economics, vol. 27, Issue 1, 1985, pp. 1–23. URL: http://dx.doi.org/10.1016/0047–2727(85)90026-X.

Journal of Public Economics, vol. 27, Issue 1, 1985, pp. 1–23. URL: http://dx.doi.org/10.1016/0047–2727(85)90026-X.

6. Сallan T. Taxing Imputed Income from Owner-Occupation: Distributional Implications of Alternative Packages. Fiscal Studies, 1992, vol. 13, no. 1, pp. 58–70.

7. Hemmelgarnb T., Nicodemeb G. and Zangaria E. The Role of Housing Tax Provisions in the 2008 Financial Crisis. Taxation papers EC, no. 27. March 2011. URL: http://www.pedz.uni-mannheim.de/daten/edz-h/gdz/11/taxation_paper_27_en.pdf.

8. Figari F., Paulus A., Sutherland H., Tsakloglou P., Verbist G. and Zantomio F. Taxing home ownership: distributional effects of including net imputed rent in taxable income. IZA. EUROMOD Working Paper Series, EM4/12. 1 Apr. 2012. URL: http://ftp. iza.org/dp6493.pdf.

iza.org/dp6493.pdf.

9. Pellegrino S., Piacenza M., Turati G. Assessing the distributional effects of housing taxation in Italy: From the actual tax code to imputed rent. CESifo working paper: Public Finance, 2011, no. 3368.

10. Alpanda S., Zubairy S. Housing and Tax Policy. Journal of Money, Credit and Banking. 2016, vol. 48, Issue 2–3, pp. 485–512.

11. Голованова В. С. Мировой опыт налогообложения доходов от сдачи имущества в аренду // Налоговая политика и практика. 2010. № 3–1. С. 32–36.

12. Чухнина Г. Я., Голованова В. С. Налогообложение доходов индивидуальных предпринимателей от сдачи имущества в аренду в комплексе мер государственной поддержки субъектов малого предпринимательства // Финансовая аналитика: проблемы и решения. 2011. № 3. С. 46–53.

2011. № 3. С. 46–53.

13. Мишина Е. Б. Проблемы налогообложения доходов физических лиц от сдачи имущества в аренду // Инновационное развитие экономики. 2016. № 3–2 (33). С. 184–187.

14. Пинская М. Р. Оценка фискальной эффективности налогообложения субъектов МСП на основе вмененного дохода // Содействие развитию малого и среднего предпринимательства: зарубежный опыт и российская практика. 2015. № 2. С. 173–178.

15. Гринкевич А. М. «Новая» патентная система налогообложения: причины и последствия введения // Вестник Томского государственного университета. Экономика. 2013. № 1 (21). С. 89–95.

16. Малис Н. И. Налоговый потенциал специальных налоговых режимов // Научно-исследовательский финансовый институт. Финансовый журнал. 2013. № 1 (15). С. 73–80.

Финансовый журнал. 2013. № 1 (15). С. 73–80.

17. Волкова О. М., Радюшкин С. Н. Правомерность неприменения предпринимателем, сдающим в аренду принадлежащие ему нежилые помещения, единого налога на вмененный доход // Все для бухгалтера. 2014. № 2. С. 34–37.

Порядок уплаты единого социального налога налогоплательщиками единого налога на вмененный доход

П?пСЬМО М?пН?пСТЕРСТВА РФ ПО НАЛОГАМ ?п СБОРАМ

от 6 февраля 2002 г. СА-6-05/150@

«Об уплате единого социального налога налогоплательщиками единого налога на вмененный доход»

Министерство Российской Федерации по налогам и сборам в связи с запросами об уплате единого социального налога налогоплательщиками единого налога на вмененный доход разъясняет.

Статьей 2 Федерального закона от 31.12.2001 198-ФЗ «О внесении дополнений и изменений в Налоговый кодекс Российской Федерации и в некоторые законодательные акты Российской Федерации о налогах и сборах» в Федеральный закон от 31. 07.98 148-ФЗ «О едином налоге на вмененный доход для определенных видов деятельности» внесены соответствующие изменения, касающиеся исключения платежей в государственные социальные внебюджетные фонды из состава платежей, которые не взимаются с плательщиков единого налога на вмененный доход.

07.98 148-ФЗ «О едином налоге на вмененный доход для определенных видов деятельности» внесены соответствующие изменения, касающиеся исключения платежей в государственные социальные внебюджетные фонды из состава платежей, которые не взимаются с плательщиков единого налога на вмененный доход.

В соответствии с пунктом 3 статьи 18 Закона Российской Федерации от 27.12.91 2118-1 «Об основах налоговой системы в Российской Федерации» (в редакции Федерального закона от 29.12.2001 187-ФЗ) актами законодательства Российской Федерации о налогах и сборах может предусматриваться установление специальных налоговых режимов (систем налогообложения), в соответствии с которыми вводится особый порядок исчисления и уплаты налогов, в том числе замена предусмотренной статьями 19-21 данного Закона совокупности налогов и сборов одним налогом.

При этом установление и введение в действие специальных налоговых режимов не относятся к установлению и введению в действие новых налогов и сборов. Случаи и порядок применения специальных налоговых режимов определяются актами законодательства Российской Федерации о налогах и сборах.

Согласно статье 1 Федерального закона от 31.07.98 148-ФЗ со дня введения единого налога на вмененный доход на территориях соответствующих субъектов Российской Федерации с плательщиков этого налога не взимаются налоги, предусмотренные статьями 19-21 Закона Российской Федерации от 27.12.91 2118-1 «Об основах налоговой системы в Российской Федерации», за исключением налогов, поименованных в статье 1 Федерального закона от 31.07.98 148-ФЗ.

Таким образом, налогообложение единым налогом на вмененный доход для определенных видов деятельности соответствует условиям функционирования специальных налоговых режимов, предусматривающим замену уплаты совокупности налогов и сборов одним единым налогом.

В соответствии со статьей 10 Федерального закона от 31.12.2001 198-ФЗ, опубликованного в «Российской газете» N 256 от 31.12.2001, данный Федеральный закон вступает в силу с 1 января 2002 года, за исключением абзаца девятого пункта 11 статьи 1, который вступает в силу с 1 января 2003 года.

С учетом изложенного, с 1 января 2002 года плательщики единого налога на вмененный доход уплачивают единый социальный налог в порядке, установленном главой 24 Кодекса (в редакции Федерального закона от 31.12.2001 N 198-ФЗ).

Одновременно доводим до сведения, что порядок возврата или зачета изли?/не уплаченных сумм единого налога на вмененный доход в части, зачисленной в государственные социальные внебюджетные фонды, будет доведен дополнительно.

Государственный советник налоговой службы III ранга С.Х.Аминев

О системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, осуществляемых на территории города Ростова-на-Дону

Раздел

Решения городской Думы 4 созыва (май 2005 — октябрь 2010)

Дата выпуска

23 августа 2005

Номер

37

Статус

Внесены изменения

Заголовок документа

О системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, осуществляемых на территории города Ростова-на-Дону

Связи с другими документами

О внесении изменений в решение городской Думы «О системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, осуществляемых на территории города Ростова-на-Дону»

О внесении изменений в решение городской Думы «О системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, осуществляемых на территории города Ростова-на-Дону»

О внесении изменений в решение городской Думы «О системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, осуществляемых на территории города Ростова-на-Дону»

О внесении изменения в решение Ростовской-на-Дону городской Думы «О системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, осуществляемых на территории города Ростова-на-Дону»

О внесении изменений в решение Ростовской-на-Дону городской Думы «О системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, осуществляемых на территории го-рода Ростова-на-Дону»

Номер регистрации в гос. регистре

регистре

От

Скачать doc

Система налогообложения в виде единого налога на вмененный доход (ЕНВД) не применяется — Новости

Уважаемые налогоплательщики! Федеральная налоговая служба Вас информирует о том, что система налогообложения в виде единого налога на вмененный доход (ЕНВД) с 1 января 2021 года не применяется в соответствии с Федеральным законом от 29.06.2012 № 97-ФЗ.

В этой связи налогоплательщики с 1 января 2021 года не вправе продолжать применять систему налогообложения в виде ЕНВД и могут выбрать иной специальный режим налогообложения, в частности перейти на упрощенную систему налогообложения (УСН).

Организации или индивидуальные предприниматели, изъявившие желание перейти на УСН со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на УСН (пункт 1 статьи 346. 13 Кодекса).

13 Кодекса).

Уведомление о переходе на УСН представляется по форме № 26.2-1 (КНД 1150001), утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

При этом в уведомлении по строке «Получено доходов за девять месяцев года подачи уведомления» в соответствии с пунктом 4 статьи 346.12 Кодекса отражается величина доходов по тем видам деятельности, налогообложение которых осуществляется в соответствии с общим режимом налогообложения.

Указанное уведомление может быть представлено в налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя лично или через представителя. Также может быть направлено по почте заказным письмом или передано в электронной форме по телекоммуникационным каналам связи с применением квалифицированной электронной подписи, в том числе через размещенный на сайте ФНС России www.nalog.ru сервис «Личный кабинет налогоплательщика индивидуального предпринимателя» в разделе «Моя система налогообложения».

Одновременно обращаем внимание, что организация или индивидуальный предприниматель после представления уведомления о переходе на УСН вправе изменить первоначально выбранный объект налогообложения либо отказаться от применения данного режима налогообложения, направив новое уведомление о переходе на УСН и (или) соответствующее обращение в налоговый орган не позднее 31 декабря календарного года, в котором было подано данное уведомление.

При этом в указанных случаях ранее представленное уведомление будет аннулировано.

Что вам следует знать о вмененном доходе и дополнительных льготах

Компенсации и льготы бывают разных видов, но IRS заботится обо всем (или, по крайней мере, большей части). Вы водите служебную машину? Получили ли вы подарочную карту от своего работодателя за отличную работу? Угадайте, что нужно платить налоги на стоимость этих предметов.

Легко упустить из виду дополнительные льготы как налогооблагаемый доход, и большинство сотрудников даже не поймут, что такое «вмененный доход». Однако, если вы подаете налоговую декларацию, вы должны точно знать, что имеет значение и что с этим делать.

Что такое вмененный доход?

Когда работник получает неденежную компенсацию, которая считается налогооблагаемой, стоимость этой компенсации становится вмененным доходом для работника. Если специально не освобождены от налога, вмененный доход добавляется к валовому (налогооблагаемому) доходу сотрудника. Он не включается в чистую заработную плату, потому что работник уже получил вознаграждение в какой-либо другой форме. Но это считается доходом, поэтому работодатели должны включать его в форму W-2 работника для целей налогообложения.

Он не включается в чистую заработную плату, потому что работник уже получил вознаграждение в какой-либо другой форме. Но это считается доходом, поэтому работодатели должны включать его в форму W-2 работника для целей налогообложения.

Вмененный доход облагается налогом на социальное обеспечение и медицинскую помощь, но обычно не федеральным подоходным налогом. Сотрудник может выбрать удержание федерального подоходного налога из вмененной заработной платы или просто уплатить причитающуюся сумму при подаче декларации.

Некоторые примеры вмененного дохода включают:

- Добавление к вашему полису медицинского страхования домашнего партнера или независимого лица

- Помощь в усыновлении, превышающая необлагаемую налогом сумму

- Образовательная помощь, превышающая необлагаемую налогом сумму

- Групповое срочное страхование жизни на сумму свыше 50 000 долларов США

Вмененный доход также может использоваться для определения суммы алиментов. В зависимости от штата расчет вмененного дохода должен дать судье более точное представление об общем доходе родителя, не являющегося опекуном, и помочь определить более точную сумму алиментов.

В зависимости от штата расчет вмененного дохода должен дать судье более точное представление об общем доходе родителя, не являющегося опекуном, и помочь определить более точную сумму алиментов.

Что такое дополнительное пособие?

Дополнительное пособие — это услуги, товары или опыт, предоставляемые сотрудникам в дополнение к их обычной заработной плате, и они облагаются налогом. Например, сотрудник, выигравший подарочную карту на 100 долларов за выполнение задания по фитнесу на работе, должен указать это как доход.

Вот некоторые примеры дополнительных льгот:

- Использование служебного автомобиля в личных целях

- Льготы по программе оздоровления, включая членские взносы в загородный клуб или тренажерный зал

- Подарочные карты, независимо от суммы в долларах

- Призы и награды (Вы выиграли iPad?)

Что такое необлагаемые дополнительные льготы?

Работодатели могут воспользоваться несколькими дополнительными льготами, которые не вызовут никаких тревог у IRS. Называемые «минимальными (минимальными) преимуществами», эти преимущества настолько малы, что IRS считает административно непрактичным вести учет или вести учетную запись.

Называемые «минимальными (минимальными) преимуществами», эти преимущества настолько малы, что IRS считает административно непрактичным вести учет или вести учетную запись.

Хотя не существует официальной суммы в долларах, определяющей, что является минимальной льготой, лучше оставить ее менее 75 долларов, поскольку IRS утверждает, что все 100 долларов и более не считаются минимальной льготой.

Некоторые минимальные преимущества включают:

- Фирменные пикники

- Цветы или фрукты для особого случая

- Подарки к празднику или дню рождения по низкой рыночной стоимости

- Футболки и безделушки с логотипом (мячи для стресса, бутылки с водой, брелки и т. Д.))

- Разовые билеты в театр или на спортивные мероприятия

- Периодическое использование корпоративного копировального аппарата в личных целях

Может быть сложно отслеживать, какой доход облагается налогом, а какой нет. Вы всегда можете просмотреть Руководство IRS по дополнительным льготам для получения последней информации о вмененном доходе. И помните, Paycor здесь, чтобы помочь вашей организации с любыми потребностями в обработке платежных ведомостей.

И помните, Paycor здесь, чтобы помочь вашей организации с любыми потребностями в обработке платежных ведомостей.

Что такое вмененный доход? | Определение и примеры расчета заработной платы

Как работодатель, вы, вероятно, знакомы с отчетностью о регулярной заработной плате и налогах, удерживаемых в форме W-2.Но знаете ли вы, что вы должны сообщать о других суммах или типах платежей, например о вмененном доходе? Узнайте, что такое вмененный доход, типы и как сообщать вмененный доход.

Что такое вмененный доход?

Вмененный доход увеличивает стоимость денежного или неденежного вознаграждения сотрудников для точного удержания налогов на заработную плату и подоходного налога. По сути, вмененный доход — это стоимость любых льгот или услуг, предоставленных сотруднику. И именно денежная или безналичная компенсация учитывается для точного отражения налогооблагаемого дохода физического лица.

Условно исчисленный доход обычно включает дополнительные льготы. Работодатели должны добавлять вмененный доход к валовой заработной плате работника, чтобы точно удерживать налоги на заработную плату. Не включайте вмененный доход в чистую оплату труда сотрудника.

Работодатели должны добавлять вмененный доход к валовой заработной плате работника, чтобы точно удерживать налоги на заработную плату. Не включайте вмененный доход в чистую оплату труда сотрудника.

Поскольку работодатели рассматривают вмененную заработную плату как доход, вы должны облагать вмененный доход налогом, если только сотрудник не освобожден от уплаты налога.

Вмененный доход особенно часто используется при определении алиментов на ребенка или супруга в вопросах семейного права.

Виды вмененного дохода

Как работодатель вы должны знать, что можно считать вмененным доходом.Типы вмененного дохода включают:

- Помощь по уходу за иждивенцами, превышающими необлагаемую налогом сумму

- Групповое страхование жизни на сумму более 50 000 долларов США

- Помощь в усыновлении, превышающая необлагаемую налогом сумму

- Личное пользование автомобилем работодателя

- Помощь в обучении сотрудников сверх исключенной суммы

- Возмещение невычитаемых транспортных расходов

- Поощрение фитнеса или абонемент в тренажерный зал

- Скидки сотрудникам

Использование вмененного дохода для определения алиментов

Как уже упоминалось, вы можете использовать вмененный доход в ситуациях, связанных с алиментами на ребенка. По сути, условно исчисленный доход может определять, сколько человек платит за алименты. Использование вмененного дохода для алиментов отличается от его обычного использования (например, дополнительных пособий).

По сути, условно исчисленный доход может определять, сколько человек платит за алименты. Использование вмененного дохода для алиментов отличается от его обычного использования (например, дополнительных пособий).

В делах об опеке над детьми судья может использовать вмененный доход, чтобы определить, сколько человек может заплатить.

Например, предположим, что человек безработный и не может позволить себе платить определенную сумму алиментов. Суд может назначить меньшую сумму выплаты алиментов на основе вмененного дохода.

Выплаты работникам могут также распространяться на домашних партнеров как вмененный доход (например,г., страхование здоровья). Вы должны сообщить об этих льготах в форме W-2.

Установление вмененного дохода и стандартов алиментов не позволяет людям оставаться безработными или работать на низкооплачиваемой работе с целью уменьшить бремя алиментов. Эти стандарты могут отличаться в зависимости от штата.

Вмененный доход и зарплата

Вы должны удерживать налоги на социальное обеспечение и медицинское обслуживание (FICA) из вмененного дохода сотрудников.

Как правило, вам не нужно удерживать какие-либо федеральные налоги из вмененной прибыли.Но в некоторых случаях вмененный доход не полностью освобождается от удержания федерального подоходного налога.

Сотрудники могут выбрать удержание федерального подоходного налога из вмененной заработной платы. Или они могут заплатить сумму, причитающуюся по федеральному подоходному налогу, при подаче декларации о доходах.

Сообщите сотрудникам, что могут применяться налоговые штрафы, если они не удерживают достаточную сумму федерального подоходного налога с вмененного дохода.

Свяжитесь с IRS напрямую, если у вас есть какие-либо вопросы относительно требований к удержанию налога на вмененный доход и освобождения от него.

Отчетность о вмененном доходе

Чтобы точно показать налогооблагаемый доход работника, связанный с заработной платой, вы должны указать вмененный доход в Форме W-2. Укажите вмененный доход в форме W-2 для каждого соответствующего сотрудника. Запишите вмененный доход в форме W-2 в поле 12, используя код C. Также включите сумму вмененного дохода в поля 1, 3 и 5.

Запишите вмененный доход в форме W-2 в поле 12, используя код C. Также включите сумму вмененного дохода в поля 1, 3 и 5.

Помните, что вмененный доход обычно не подлежит удержанию федерального подоходного налога. Однако вмененный доход облагается налогом на социальное обеспечение и налогом у источника Medicare.

Нужен способ отслеживать и рассчитывать налоги, относящиеся к вмененному доходу сотрудника? Онлайн-программа для расчета заработной платы Patriot рассчитает для вас необходимые налоги. Выберите наши услуги по начислению заработной платы с полным комплексом услуг, и мы позаботимся о удержании и уплате налогов. Получите бесплатную пробную версию сегодня!

Эта статья была обновлена с момента ее первоначальной публикации 9 мая 2012 г.

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Как рассчитать вмененный налог | Малый бизнес

Дэвид Видмарк Обновлено 12 декабря 2019 г.

Регулярная зарплата — не единственная причина, по которой сотрудники приходят на работу каждый день. Дополнительные преимущества, такие как наличие отличного начальника и групповая страховка, также ценны для сотрудников. Некоторые из них почти так же ценны, как наличные, особенно когда речь идет о IRS.

Вмененный доход применяет денежную оценку к другим видам компенсации — дополнительным льготам — которые выходят за рамки еженедельной оплаты.Большинство форм компенсации имеют налогооблагаемую стоимость, хотя быть хорошим начальником все равно не облагается налогом.

Вмененное против. Освобожденные льготы

Когда дополнительные льготы квалифицируются как вмененный доход, работодатель должен добавить этот дополнительный доход к валовой заработной плате работника для целей налогообложения. Если IRS не исключает дополнительных льгот, они должны быть включены в валовой доход. Некоторые исключения включают:

- Помощь в обучении сотрудников на сумму до 5250 долларов в 2019 году;

- Награды за достижения в размере до 1600 долларов для квалифицированных наград и 400 долларов для неквалифицированных наград;

- Групповое срочное страхование жизни до 50 000 долларов США;

- Помощь по уходу на иждивении до суммы, не облагаемой налогом;

- Мобильные телефоны, предоставляемые сотрудниками, используемые в основном для работы;

- Помощь в усыновлении до необлагаемой налогом суммы;

- Парковка стоит до 265 долларов США;

- Услуги по пенсионному планированию; и

- Скидки для сотрудников до суммы, не облагаемой налогом.

Дополнительные льготы, которые не исключены, включают акции, личное использование транспортных средств работодателя, членство в тренажерном зале и возмещение расходов на переезд, не подлежащих вычету.

Правила IRS для скидок для сотрудников

Скидки для сотрудников на товары, которые продает ваша компания, обычно не включаются в доход, при условии, что скидки не слишком велики. Если вы даете сотруднику то, что не продаете покупателям, например акции, автомобили или другое имущество, это должно быть включено в доход.

Скидки для сотрудников обычно могут быть исключены из заработной платы сотрудника для:

- Услуги : 20% от цены, взимаемой с клиентов; и

- Товары или другое имущество : ваш процент валовой прибыли, умноженный на цену, которую вы взимаете с клиентов.

Чтобы рассчитать, можно ли исключить скидку на товары для сотрудников, IRS рекомендует использовать валовую маржу прибыли, полученную вами по всему имуществу, предлагаемому клиентам, включая сотрудников, на основе предыдущего налогового года.

Калькулятор вмененного дохода для скидок сотрудников

Предположим, вы подарили сотруднику товар за 40 долларов в своем магазине, который вы обычно продаете покупателям за 100 долларов. Чтобы определить, следует ли это включать или исключать как доход, вам необходимо знать процент вашей валовой прибыли.

Чтобы вычислить валовую прибыль, вычтите общую стоимость товара из общей продажной цены и разделите это число на общую продажную цену. Если это ваш первый год в бизнесе, вы можете оценить свою валовую прибыль на основе ее наценки или с помощью средней по отрасли маржи.

Например, если ваша валовая прибыль составляет 40% и вы обычно взимаете 100 долларов за элемент, сумма исключения составляет 40 долларов, поэтому вам не нужно рассматривать этот элемент как доход. Однако, если вы продали его сотруднику всего за 30 долларов, вам придется добавить разницу в 10 долларов к валовому доходу сотрудника для целей налогообложения.

Отчетность о вмененном доходе для целей налогообложения

Обязанностью работодателя является указать вмененный доход в форме W-2 сотрудника .Для каждого типа льгот требуется определенный код в графе 12.

Перед тем, как решить, следует ли включать льготы, обратитесь к Руководству IRS работодателя по дополнительным льготам за текущий налоговый год, поговорите со своим бухгалтером или, если необходимо, обратитесь в IRS.

В большинстве случаев вам необходимо удерживать налоги на социальное обеспечение и медицинскую помощь. Однако обычно вы не обязаны удерживать подоходный налог. Несмотря на это, вы можете удерживать подоходный налог по своему усмотрению. В некоторых случаях сотрудник может предпочесть, чтобы вы удерживали его, чтобы не платить дополнительный налог при подаче налоговой декларации.

Руководство для начинающих по вмененному доходу (2021)

Как владелец бизнеса, вы несете ответственность за подачу различных налоговых отчетов и своевременный перевод любых налогов, подлежащих уплате. Вот почему важно понимать вмененный доход или дополнительные льготы.

Вот почему важно понимать вмененный доход или дополнительные льготы.

Если вы предлагаете или планируете предлагать своим сотрудникам различные дополнительные льготы, вам необходимо знать, какие льготы не облагаются налогом, а какие нужно указывать как налогооблагаемый доход.

Обзор: Что такое вмененный доход?

Часть расчета заработной платы — это правильное отслеживание выплат сотрудникам.Если ваши сотрудники получают различные дополнительные льготы и неденежные компенсации, которые не зависят от их заработной платы, но все же имеют ценность.

Это значение необходимо отслеживать и сообщать в качестве компенсации в соответствующие налоговые органы, включая IRS, Социальное обеспечение и Medicare (FICA), а также в федеральный налог по безработице (FUTA).

Это означает, что любой служащий, который принимает или пользуется определенными дополнительными неденежными льготами, должен будет добавить сумму полученного пособия к их валовому доходу за год.

Примеры вмененного дохода

Если вы не уверены, что именно считается вмененным доходом и нужно ли облагать налогом дополнительные льготы, которые вы предлагаете своим сотрудникам, вот список вещей, которые обычно считаются вмененным доходом:

- Групповое страхование жизни стоимостью более 50 000 долларов США

- Использование автомобиля в личных целях

- Помощь в обучении, превышающая 5250 долларов США

- Не вычитаемое возмещение транспортных расходов

- Скидки сотрудникам, превышающие необлагаемую налогом сумму

- Льготы по фитнесу, такие как членство в спортзале

- Помощь в усыновлении, превышающая необлагаемую налогом сумму

- Помощь по уходу за иждивенцем, превышающая необлагаемую налогом сумму

Примеры исключений

Также существует ряд исключенных льгот, которые вы не должны сообщать в качестве доход.Другие, такие как уход за иждивенцами и помощь в усыновлении, изначально исключаются, если они не превышают указанные необлагаемые налогом суммы.

В большинстве случаев исключенные льготы не облагаются федеральным подоходным налогом, социальным обеспечением, Medicare, федеральным налогом на безработицу (FUTA) или налогом на пенсию с железных дорог (RRTA) и не должны указываться в форме W. -2.

Эти исключения включают:

- Страхование от несчастных случаев и медицинское страхование

- Счета для медицинских сбережений

- Питание

- Групповое страхование жизни на сумму до 50 000 долларов США

- Скидки для сотрудников до суммы, не облагаемой налогом

- Помощь в усыновлении до суммы, не облагаемой налогом

- Помощь по уходу на иждивении до суммы, не облагаемой налогом

- Сотовые телефоны, предоставленные работодателем, используемые в основном для работы

- Помощь в обучении сотрудников на сумму до 5250 долларов США

Как отразить вмененный доход

In Чтобы правильно отчитаться о вмененном доходе или дополнительных льготах, вы должны сначала определить размер льгот, получаемых вашим сотрудником.

Хотя это несложно для таких льгот, как групповое страхование жизни и помощь в усыновлении, для которых установлена определенная стоимость, другие дополнительные льготы, такие как личное использование транспортного средства, могут потребовать от вас определения справедливой рыночной стоимости.

Например, если вы предоставляете своему сотруднику автомобиль для использования, стоимость дополнительного пособия будет равна расходам, понесенным вашим сотрудником при аренде автомобиля у третьей стороны.

Имейте в виду, что у IRS есть строгие правила в отношении оценки аренды автомобиля, поэтому лучше всего обратиться к Публикации 15-B: Налоговое руководство работодателя по дополнительным льготам, чтобы убедиться, что оценка была проведена должным образом.

Вмененный доход всегда указывается в форме W-2.

Вы можете отчитываться о размере дополнительных льгот с любой выбранной периодичностью, но не реже одного раза в год. Варианты периодической отчетности включают:

- За период оплаты

- Ежеквартально

- Полугодовой

- Ежегодно

Вы можете изменять частоту отчетности так часто, как хотите, но вы должны сообщать о выгодах за календарный год не позднее 31 декабря года получения пособия.

Все дополнительные льготы указываются в форме IRS W-2, с указанием конкретного кода в соответствующем поле, чтобы указать, какой тип льготы был предоставлен.

Помните, что вы хотите только добавить стоимость дополнительного пособия к общему налогооблагаемому доходу вашего сотрудника. Любые дополнительные выплаты, которые считаются освобожденными от уплаты налогов, не должны включаться в валовую заработную плату работника.

Конечно, если вы используете программное обеспечение для расчета заработной платы, такое как Gusto или SurePayroll, эта информация будет включена в формы W-2, которые предоставляются вашим сотрудникам в конце года.

Если вы обрабатываете платежную ведомость вручную, вот пример того, как вы можете рассчитать вмененный доход по квитанции о заработной плате:

Еженедельная заработная плата Шеннона составляет 1250 долларов. Страхование здоровья Шеннон составляет 100 долларов и считается вычетом, не облагаемым налогом.

Если бы это все, что вам нужно было учесть, валовая заработная плата Шеннон составила бы 1150 долларов, а это сумма, которая использовалась бы для расчета удерживаемых налогов. Однако работодатель Шеннон также предоставляет ей служебный автомобиль, справедливая рыночная стоимость которого составляет 150 долларов в неделю.Чтобы правильно учесть это преимущество, вам необходимо добавить 150 долларов к налогооблагаемому доходу Шеннон. Добавление этой суммы обеспечит точный расчет и уплату налогов.

Однако работодатель Шеннон также предоставляет ей служебный автомобиль, справедливая рыночная стоимость которого составляет 150 долларов в неделю.Чтобы правильно учесть это преимущество, вам необходимо добавить 150 долларов к налогооблагаемому доходу Шеннон. Добавление этой суммы обеспечит точный расчет и уплату налогов.

Калькулятор вмененного дохода отображает разницу в налогооблагаемой заработной плате с учетом справедливой рыночной стоимости аренды автомобиля.

После того, как мы прибавим 150 долларов к предыдущей налогооблагаемой заработной плате Шеннон, составлявшей 1150 долларов, ее новая налогооблагаемая заработная плата составит 1300 долларов, и это сумма, которая будет использована при расчете удерживаемых налогов. Имейте в виду, что существуют различные правила IRS, которые можно использовать при расчете стоимости дополнительных льгот.

Пример выше основан на еженедельной отчетности, но у вас также есть возможность сообщать вмененный доход ежеквартально, раз в полгода или год.

Позвольте вашему поставщику услуг по расчету заработной платы отслеживать вмененный доход для вас

Независимо от того, проводите ли вы расчет заработной платы вручную или у вас есть поставщик услуг по расчету заработной платы, вам все равно необходимо отслеживать вмененный доход.

Почему бы не выбрать более простое из двух и позволить вашей платежной ведомости сделать тяжелую работу? Приложения для расчета заработной платы, такие как OnPay и Paychex Flex, могут легко управлять отчетами о вмененном доходе и дополнительных льготах, предоставлять итоговые суммы по вмененному подоходному налогу, а также включать эти итоги в W-2 сотрудников на конец года.

Чтобы узнать о других вариантах расчета заработной платы, обязательно ознакомьтесь с нашими обзорами программного обеспечения для расчета заработной платы.

Определение исчисления дивидендов

Что такое вменение дивидендов?

Вмененное исчисление дивидендов — это налоговая политика, используемая в Австралии и некоторых других странах, которая устраняет двойное налогообложение денежных выплат корпорации ее акционерам.

Аргумент, лежащий в основе вменения дивидендов, заключается в том, что дивиденды, как это обычно делается в соответствии с налоговым законодательством, являются примером двойного налогообложения.То есть корпорация уплатила налоги с дохода, который затем распределяет среди акционеров в виде дивидендов. Этот доход после налогообложения затем снова облагается налогом, когда акционер указывает дивиденды как прибыль.

Ключевые выводы

- Вмененное исчисление дивидендов — это процесс устранения двойного налогообложения денежных выплат от компаний своим акционерам.

- Корпорации платят налоги со своего дохода. Часть этого дохода распределяется среди инвесторов в виде дивидендов, которые затем платят налоги с этого дохода.Это называется двойным налогообложением.

- Вмененное исчисление дивидендов практикуется во многих странах мира, например в Австралии.

- Многие известные страны использовали вмененное исчисление дивидендов, но с тех пор прекратили эту практику, например, Великобритания и Германия

- В тех случаях, когда исчисление дивидендов практикуется, это в основном осуществляется посредством налоговых льгот, предоставляемых акционерам, которые используются для компенсации налогов.

- Сторонники вменения утверждают, что двойное налогообложение заставляет компании избегать выпуска акций для увеличения капитала и сохранения дохода, а не для распределения его среди акционеров, что отрицательно влияет на экономический рост.

Общие сведения о расчете дивидендов

Двойное налогообложение регулируется за счет налоговых льгот. Используя налоговые льготы, называемые франкированием или условно начисленными налоговыми льготами, налоговые органы уведомляются о том, что компания уже уплатила требуемый подоходный налог с доходов, которые она распределяет в качестве дивидендов. В этом случае акционер не должен платить налоги с дивидендов. .

Например, на веб-сайте Налогового управления Австралии говорится: «Хотя получатели облагаются налогом на полную сумму прибыли, представленной распределением и прикрепленными кредитами франкирования, им разрешается зачет налога, уже уплаченного налоговой службой. субъект корпоративного налогообложения. »

»

Распределение идет с кредитами франкирования и затем используется для компенсации налогов.

В отчете о дивидендах указывается сумма условного исчисления дивидендов с указанием налоговой скидки, которая будет вычтена из годового налогооблагаемого дохода физического лица.

Политика известна как вменение, потому что она приписывает или «вменяет» налоги, которые корпорация причитает своим акционерам.

Австралия, Канада, Чили, Корея, Мексика и Новая Зеландия ввели системы условного исчисления дивидендов.Взаимодействие с другими людьми

Сторонники вменения утверждают, что это двойное налогообложение заставляет корпорации предпочитать брать в долг перед выпуском акций, когда они хотят получить денежные средства. Они также могут повысить вероятность того, что компании будут удерживать свои денежные средства, а не распределять их среди акционеров. В результате, по их мнению, экономический рост замедлится.

Расчет дивидендов во всем мире

В странах, где предлагается условное исчисление дивидендов, это обычно предлагается в качестве налогового кредита. То есть налогооблагаемый доход акционера по дивидендам уменьшается за счет кредита, который отражает налоги, уплачиваемые компанией с распределенных денежных средств.

То есть налогооблагаемый доход акционера по дивидендам уменьшается за счет кредита, который отражает налоги, уплачиваемые компанией с распределенных денежных средств.

У исчисления дивидендов в разных странах неоднозначная история, поскольку налоговая система каждой страны требует применения различных методов. Девять стран, которые когда-то предлагали такой механизм, либо изменили, либо прекратили эту практику. В их число входят следующие страны:

- Соединенное Королевство

- Ирландия

- Германия

- Сингапур

- Италия

- Финляндия

- Франция

- Норвегия

- Малайзия

Например, Соединенное Королевство и Ирландия ранее предлагали частичное вменение налоговых кредитов, что фактически снизило налогообложение дивидендов на 12.От 5% до 25%.

Частичное условное исчисление в Соединенном Королевстве обеспечивало возмещение 20% при ставке корпоративного налога 33%. Однако, начиная с 1997 года, правительство отошло от этой политики, сначала отменив возмещение налогов освобожденным от налогов акционерам, включая пенсионные фонды. В 1999 году ставка возврата была снижена до 10%.

В 1999 году ставка возврата была снижена до 10%.

Германия, Финляндия, Норвегия и Франция ранее предлагали полное вменение дивидендов. Франция предлагала налоговые льготы в размере 50% от номинальной стоимости дивидендов.Взаимодействие с другими людьми

Германия отказалась от программы начисления дивидендов с намерением снизить национальную ставку корпоративного налога. Финляндия также снизила ставку корпоративного налога после отмены начисления дивидендов. С другой стороны, Норвегия не снизила ставку корпоративного налога после окончания начисления дивидендов.

После отмены условного исчисления в большинстве этих стран дивиденды облагались налогом по ставке 50% или выше.

Что такое вмененный доход при групповом страховании жизни?

Вмененный доход — это сумма подоходного налога, который Налоговая служба (IRS) устанавливает при групповом страховании жизни на сумму, превышающую 50 000 долларов.Другими словами, когда размер страховых взносов, уплачиваемых работодателем, становится слишком большим, он должен рассматриваться как обычный доход для целей налогообложения.

Найдите дешевые расценки на страхование жизни в вашем районе

Это бесплатно, просто и безопасно.

Как работает вмененный доход?

IRS считает групповое страхование жизни, предоставляемое вашим работодателем, не облагаемой налогом льготой, если размер пособия в случае смерти по полису составляет менее 50 000 долларов. Таким образом, нет никаких налоговых последствий, если страховое покрытие вашего группового полиса не превышает 50 000 долларов.Тем не менее, есть налоговые последствия, если сотруднику предоставляется страхование жизни на сумму более 50 000 долларов и он платит меньше страховых взносов, чем IRS считает стоимостью полиса. В этой ситуации стоимость полиса страхования жизни, превышающая сумму, которую работник платит в виде страховых взносов, называется вмененным доходом, который подлежит обложению подоходным налогом.

Например, предположим, что у вас есть полис группового страхования жизни с покрытием в размере 100 000 долларов, и ваш работодатель оплачивает страховые взносы по страховке. Поскольку размер пособия в случае смерти по плану превышает 50 000 долларов, страхование жизни будет зависеть от вмененного дохода. Он рассчитывается вашим работодателем с использованием таблицы вмененного дохода IRS, а затем указывается в вашей налоговой форме W-2.

Поскольку размер пособия в случае смерти по плану превышает 50 000 долларов, страхование жизни будет зависеть от вмененного дохода. Он рассчитывается вашим работодателем с использованием таблицы вмененного дохода IRS, а затем указывается в вашей налоговой форме W-2.

Почему так важен вмененный доход?

Вмененный доход важно признать, поскольку он является дополнительным пособием. Это преимущества — такие как услуги, товары или опыт — предоставляемые работодателем в дополнение к вашему регулярному доходу. В случае группового страхования жизни IRS заявляет, что взносы по страхованию жизни для полиса на сумму более 50 000 долларов США являются дополнительным пособием и создают налогооблагаемый доход для работника.

Как работодатель, важно учитывать вмененный доход по страхованию жизни, поскольку эта информация должна быть включена в налоговые формы W-2 ваших сотрудников. Если об этом не сообщается, вы недооцениваете сумму налогов, которую должны платить ваши сотрудники.

Таблица надбавок к вмененному доходу IRS

Согласно налоговому законодательству IRS, вы обязаны платить подоходный налог со страховых взносов, выплачиваемых вашим работодателем, если стоимость страхования жизни вашей компании превышает 50 000 долларов. Величина вмененного дохода определяется вашим возрастом и графиком IRS ниже.

| Моложе 25 лет | 0,05 долл. США | |

| 25–29 | 0,06 долл. США | |

| 30–34 | 0,08 долл. США | |

| 904 462 | ||

| 904 462 | ||

| 45–49 | 0,15 долл. США США | |

| 50–54 | 0,23 долл. США | |

| 55–59 | 0,43 долл. США | |

| 60–64 | 0 долл. США.66 | |

| 65–69 | 1,27 долл. США | |

| 70 лет и старше | 2,06 долл. США |

После того, как будет рассчитана величина вмененного дохода по страхованию жизни, превышающая 50 000 долларов, это налоговое обязательство будет добавлено работодателем к налоговой форме W-2 в конце года.

Расчет вмененного дохода

Порядок расчета вмененного дохода будет зависеть от того, есть ли у вас базовый или добровольный полис страхования жизни у вашего работодателя.Основное различие состоит в том, что базового группового страхования жизни оплачиваются полностью работодателем по сравнению с добровольным страхованием жизни, оплачивается частично работником. Поэтому каждый из приведенных ниже примеров немного отличается в зависимости от того, какой у вас план.

Поэтому каждый из приведенных ниже примеров немного отличается в зависимости от того, какой у вас план.

Пример 1: Базовое страхование жизни

Сотрудник имеет полис базового страхования жизни в своей компании, по которому выплачивается пособие в случае смерти в размере 150 000 долларов, которое полностью выплачивается его работодателем. На данный момент сотруднику 47 лет.Используя таблицу IRS, этот сотрудник попадет в диапазон от 45 до 49 лет и понесет расходы в размере 15 центов за 1000 долларов страхового покрытия.

Превышение страхового покрытия = 150 000–50 000 долларов США = 100 000 долларов США

Месячный вмененный доход = (100000 долларов / 1000 долларов) x 0,15 = 15 долларов

Годовой вмененный доход = 15 долларов x 12 = 180 долларов

Затем работодатель включит 180 долларов в форму W-2 работника в конце года.

Пример 2: Добровольное страхование жизни

Сотрудник платит 150 долларов в год по полису добровольного страхования жизни в своей компании, у которого есть пособие в случае смерти в размере 250 000 долларов. На данный момент сотруднику 47 лет. Используя таблицу IRS, этот сотрудник попадет в диапазон от 45 до 49 лет и понесет расходы в размере 15 центов за 1000 долларов страхового покрытия.

На данный момент сотруднику 47 лет. Используя таблицу IRS, этот сотрудник попадет в диапазон от 45 до 49 лет и понесет расходы в размере 15 центов за 1000 долларов страхового покрытия.

Избыточное покрытие = 250 000 — 50 000 долларов = 200 000 долларов

Месячный вмененный доход = (200000 долларов / 1000 долларов) x 0,15 = 30 долларов

Годовой вмененный доход = 30 долларов США x 12 = 360 долларов США — 150 долларов США (сумма, которую работник платит в виде страховых взносов) = 210 долларов США

Групповое страхование жизни | Налоговая служба

Общая сумма покрытия

Раздел 79 IRC

предусматривает исключение для первых 50 000 долларов группового страхования жизни, предоставляемого по полису, прямо или косвенно осуществляемому работодателем.Налоговые последствия отсутствуют, если общая сумма таких полисов не превышает 50 000 долларов США. Вмененная стоимость страхового покрытия, превышающая 50 000 долларов США, должна быть включена в доход с использованием Таблицы премий IRS и подлежит обложению налогами на социальное обеспечение и Medicare.

Осуществляется прямо или косвенно работодателем

Налогооблагаемая дополнительная льгота возникает, если страховое покрытие превышает 50 000 долларов и считается, что полис осуществляется прямо или косвенно работодателем. Полис считается прямо или косвенно проводимым работодателем, если:

- Работодатель оплачивает любую стоимость страхования жизни, или

- Работодатель организует выплаты премий, и премии, выплачиваемые по крайней мере одним работником, субсидируют премии, выплачиваемые по крайней мере еще одним служащим (правило «стрэддла»).

Определение того, перекрывают ли сборы страховых взносов затраты, основывается на ставках таблицы премий IRS, а не на фактических затратах. Таблицу страховых взносов можно просмотреть при обсуждении группового страхования жизни в Публикации 15-B PDF.

Поскольку работодатель влияет на стоимость страховых премий за счет своей роли субсидирования и / или перераспределения, есть преимущества для сотрудников. Эта льгота облагается налогом, даже если сотрудники оплачивают полную стоимость, которую они взимают. Вы должны рассчитать налогооблагаемую часть премий для покрытия, превышающего 50 000 долларов.

Эта льгота облагается налогом, даже если сотрудники оплачивают полную стоимость, которую они взимают. Вы должны рассчитать налогооблагаемую часть премий для покрытия, превышающего 50 000 долларов.

Непосредственно или косвенно работодатель не осуществляет

Политика, которая прямо или косвенно не считается проводимой работодателем, не имеет налоговых последствий для работника. Поскольку работники оплачивают расходы, а работодатель не перераспределяет стоимость страховых взносов через систему страхования, работодатель не имеет требований к отчетности.

Пример 1 — Все сотрудники работодателя X находятся в возрастной группе от 40 до 44 лет. Согласно Таблице премий IRS, стоимость за тысячу рублей составляет.10. Работодатель оплачивает полную стоимость страховки. Если по крайней мере с одного сотрудника взимается более 0,10 на тысячу страхового покрытия, а по крайней мере с одного сотрудника взимается менее 0,10, страховое покрытие считается осуществленным работодателем. Таким образом, каждый сотрудник облагается налогом на социальное обеспечение и Medicare на сумму более 50 000 долларов США.

Таким образом, каждый сотрудник облагается налогом на социальное обеспечение и Medicare на сумму более 50 000 долларов США.

Пример 2 — Факты те же, что и в Примере 1, за исключением того, что со всех сотрудников взимается одинаковая ставка, установленная сторонним страховщиком.Работодатель ничего не оплачивает. Следовательно, у сотрудников нет налогооблагаемого дохода. Не имеет значения, какова ставка, поскольку работодатель не субсидирует стоимость и не перераспределяет ее между сотрудниками.

Покрытие обеспечивается более чем одним страховщиком

Как правило, если существует более одного полиса от одного и того же страховщика, обеспечивающего покрытие для сотрудников, используется комбинированный тест, чтобы определить, проводится ли оно прямо или косвенно работодателем.Тем не менее, Правила предусматривают исключения, которые позволяют тестировать полисы отдельно, если затраты и страховое покрытие могут быть четко распределены между двумя полисами. См. Положение 1.79 для получения дополнительной информации.

См. Положение 1.79 для получения дополнительной информации.

Если покрытие предоставляется более чем одним страховщиком, каждый полис должен быть протестирован отдельно, чтобы определить, осуществляется ли оно прямо или косвенно работодателем.

Страхование для супругов и иждивенцев

Стоимость предоставляемого работодателем группового страхования жизни супруга или иждивенца работника, оплачиваемого работодателем, не облагается налогом для работника, если номинальная сумма страхового покрытия не превышает 2000 долларов.Это покрытие исключено как дополнительная льгота.

Считается ли предоставленная льгота минимальной, зависит от всех фактов и обстоятельств. В некоторых случаях сумма страхового покрытия более 2000 долларов может рассматриваться как минимальное пособие. См. Уведомление 89-110 для получения дополнительной информации.

Если часть страхового покрытия для супруга или иждивенцев облагается налогом, используется та же таблица премий, что и для работника. Облагается налогом вся сумма, а не только сумма, превышающая 2000 долларов.

Пример 3 — 47-летняя служащая получает страховое покрытие в размере 40 000 долларов в год по полису, прямо или косвенно проводимому ее работодателем. Она также имеет право на дополнительную страховку в размере 100 000 долларов за свой счет. Эта сумма также считается оплаченной работодателем. Стоимость 10 000 долларов из этой суммы исключается; стоимость оставшихся 90 000 долларов включается в доход. Если бы дополнительный полис не считался проводимым работодателем, никакая из страховых сумм в размере 100 000 долларов США не включалась бы в доход.

.

Также есть режим патент, подходит для индивидуальных предпринимателей, виды деятельности схожи с теми, что использовались на ЕНВД. А также можно, если это физическое лицо, у которого нет наемных работников, использовать налог на профессиональный доход».

Также есть режим патент, подходит для индивидуальных предпринимателей, виды деятельности схожи с теми, что использовались на ЕНВД. А также можно, если это физическое лицо, у которого нет наемных работников, использовать налог на профессиональный доход».