Сбербанк вышел из ассоциации банков: Сбербанк приняли в ассоциацию банков «Россия» :: Финансы :: РБК

Содержание

Сбербанк приняли в ассоциацию банков «Россия» :: Финансы :: РБК

Сбербанк вошел в состав ассоциации региональных банков «Россия». В конце июля Сбербанк и еще 16 банков вышли из состава Ассоциации российских банков из-за несогласия с политикой АРБ и действиями ее главы

Фото: Екатерина Кузьмина / РБК

Ассоциация региональных банков «Россия» приняла ПАО «Сбербанк России» в ряды своих членов. Сообщение об этом размещено на сайте банковской ассоциации.

Сообщение об этом размещено на сайте банковской ассоциации.

«Правление ассоциации «Россия» приняло решение о приеме в члены ассоциации ПАО «Сбербанк России», — говорится в документе. В сообщении также указано, что свое намерение стать участником ассоциации подтвердил в официальном письме ассоциации Внешэкономбанк.

Глава ассоциации «Россия» Анатолий Аксаков считает, что вступление Сбербанка и намерение ВЭБ стать ее участником являются «признанием эффективности принципов ассоциации», которые предусматривают «конкретность при обсуждении проблем и выработке решений, учет позиций как можно более широкого круга банков, предметный и конструктивный диалог с регулятором».

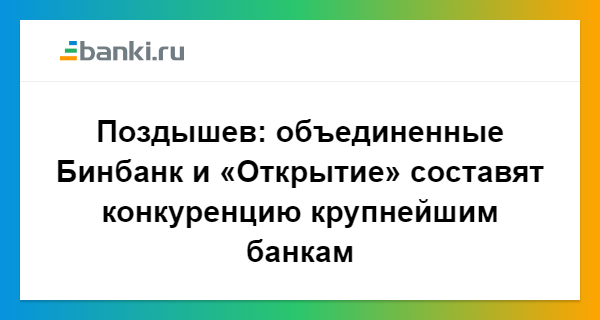

Восемь крупнейших банков России — Сбербанк, ВТБ, ВТБ24, «Открытие», Бинбанк, Альфа-банк, Россельхозбанк и Газпромбанк — вышли из состава Ассоциации российских банков (АРБ) 17 июля.

Свое решение о выходе они тогда объяснили тем, что АРБ подрывает доверие между банками и мешает сотрудничеству с Центробанком России, а ее глава Гарегин Тосунян руководствуется «личными интересами».

Тосунян в ответ на это заявил, что банки — члены ассоциации «могут (и всегда могли) принимать активное участие в формировании позиции АРБ по вопросам развития финансового рынка».

О том, что Сбербанк подал заявление на вступление в ассоциацию региональных банков «Россия», стало известно 18 августа. Об этом рассказал глава банковской ассоциации «Россия» Анатолий Аксаков. По его словам, среди тех банков, которые покинули АРБ, в ассоциации не состояли только Сбербанк и Газпромбанк.

Ассоциация «Россия» была основана в 1990 году. В настоящее время она объединяет около 300 организаций, в том числе около 200 банков. «Стратегической задачей деятельности ассоциации «Россия» является создание условий для функционирования стабильной банковской системы, активно вовлеченной в развитие экономики страны», — сообщает ассоциация.

Читайте на РБК Pro

В начале августа газета «Коммерсантъ» сообщила со ссылкой на источники, что из АРБ могут выйти еще семь банков. По данным издания, выйти из АРБ могут «АК Барс», «Зенит» и дочерний ему Липецккомбанк, Совкомбанк, Абсолют-банк, Связь-банк и Росевробанк.

По данным издания, выйти из АРБ могут «АК Барс», «Зенит» и дочерний ему Липецккомбанк, Совкомбанк, Абсолют-банк, Связь-банк и Росевробанк.

Восемь крупнейших банков вышли из Ассоциации российских банков :: Финансы :: РБК

Решение о выходе они объяснили тем, что АРБ подрывает доверие между банками и мешает сотрудничеству с ЦБ, а ее глава Гарегин Тосунян руководствуется «личными интересами»

Фото: Никита Попов / РБК

Сразу восемь крупнейших банков России — Сбербанк, ВТБ, ВТБ24, Альфа-банк, Россельхозбанк, Газпромбанк, «ФК Открытие» и Бинбанк — объявили о своем выходе из состава Ассоциации российских банков (АРБ) и возможности создания нового объединения.

«Нами будет выбран иной формат взаимодействия, не исключающий, в том числе, создание нового профессионального объединения или преобразования действующих профессиональных объединений, представляющих интересы кредитных организаций», — говорится в совместном заявлении, под которым стоят подписи председателя правления Россельхозбанка Дмитрия Патрушева, председателя правления Газпромбанка Андрея Акимова, председателя правления Альфа-банка Андрея Соколова, председателя правления «ФК Открытие» Евгения Данкевича, президента ВТБ24 Михаила Задорнова, президента ВТБ Андрея Костина, президента Сбербанка Германа Грефа и врио главы правления Бинбанка Александра Лукина.

«Что мы точно не хотим — это оставаться в тех рамках, которые существуют в АРБ. Сейчас мы рассматриваем разные варианты: либо создание новой ассоциации, либо укрупнение Ассоциации «Россия», — сообщил корреспонденту РБК источник в одном из вышедших из АРБ банков.

В АРБ ответили, что заявления о выходе будут рассмотрены на Совете ассоциации.

Решение о выходе из АРБ банки в своем совместном заявлении объяснили «неудовлетворительной работой ее руководства», которое при принятии решений «перестало учитывать интересы» входящих в ассоциацию банков.

«Формируемые в Ассоциации в настоящее время позиции, выводы и оценки не отражают реального мнения всех участников рынка, подрывают доверие и деловое партнерство между кредитными организациями, мешают их конструктивному взаимодействию и сотрудничеству с Банком России и государственными органами», — подчеркивается в заявлении.

В нем отмечается также, что входящие в АРБ банки зачастую отстраняются от подготовки важнейших документов объединения, в результате чего в них появляются «формулировки и обвинения, которые подрывают доверительные отношения, сложившиеся в банковском сообществе».

Читайте на РБК Pro

Авторы заявления особо указали на то, что необоснованная критика АРБ действий ЦБ по очищению банковского рынка от недобросовестных участников препятствует росту престижа банковской системы, доверия клиентов и развития конкуренции на финансовом рынке.

В вину руководству АРБ ставится также то, что среди членов ассоциации оказалось множество организаций, чьи интересы зачастую несовместимы с интересами банков.

«Ответственность за сложившуюся ситуацию несет Президент Ассоциации, который в своей деятельности стал во многом руководствоваться личными интересами. Зачастую решения принимаются Президентом Ассоциации единолично и носят популистский характер, а отсутствие спокойного и взвешенного диалога между ним и кредитными организациями препятствует дальнейшему развитию Ассоциации», — подчеркивается в заявлении крупнейших банков.

Ранее в понедельник «Ведомости» сообщили, что сразу несколько крупных банков собираются просить президента АРБ Гарегина Тосуняна уйти в отставку, а в случае отказа готовы поставить вопрос о своем выходе из ассоциации.

В АРБ обвинения в единоличном принятии ее главой решений отвергли.

«Устав Ассоциации подразумевает правило «один член ассоциации — один голос», и это правило неукоснительно соблюдалось. Все важнейшие решения, связанные с деятельностью Ассоциации, принимаются коллегиально Советом АРБ, утверждаются на Съезде Ассоциации. Крупные банки — члены Ассоциации могут (и всегда могли) принимать активное участие в формировании позиции АРБ по вопросам развития финансового рынка как на разных уровнях — от Совета АРБ до работы в комитетах Ассоциации», — говорится в распространенном пресс-службой АРБ заявлении Гарегина Тосуняна.

Все важнейшие решения, связанные с деятельностью Ассоциации, принимаются коллегиально Советом АРБ, утверждаются на Съезде Ассоциации. Крупные банки — члены Ассоциации могут (и всегда могли) принимать активное участие в формировании позиции АРБ по вопросам развития финансового рынка как на разных уровнях — от Совета АРБ до работы в комитетах Ассоциации», — говорится в распространенном пресс-службой АРБ заявлении Гарегина Тосуняна.

Тосунян работает в структуре АРБ с момента ее основания в 1991 году — тогда он занял пост вице-президента объединения. Тосунян возглавляет ассоциацию с 2002 года.

В конце марта 2017 года Альфа-банк объявил о приостановке своего членства в АРБ, объяснив это решение «существенным расхождением позиций по актуальным проблемам развития банковской системы».

Поводом для конфликта стал опубликованный в преддверии намеченного на 28 марта ежегодного съезда АРБ годовой доклад, в котором руководители ассоциации подвергли жесткой критике действия ЦБ по «расчистке» банковского сектора, отметив, что деятельность регулятора «приобретает весьма странные (если не сказать, циничные) формы и утрачивает всякую логику».

В Альфа-банке тогда заявили, что стилистика доклада АРБ «противоречит духу конструктивного взаимодействия и сотрудничества, который сложился между органом регулирования в лице Банка России и здоровой частью национальной банковской системы».

Пресс-служба АРБ в ответ распространила заявление, в котором отмечалось, что Альфа-банк, конечно, может иметь свое мнение, но текст годового доклада был одобрен на совете ассоциации «практически единогласно», а в самом документе не содержится «никаких обвинений в отношении Банка России».

Во время съезда ассоциации доклад АРБ раскритиковал глава ВТБ Андрей Костин, заявивший, что АРБ своими намеками на то, что крупные игроки «решают вопросы» в своих интересах, «не объединяет, а разъединяет банки».

Конфликт интересов участников финрынка: банки до конца осени найдут альтернативу АРБ — Экономика и бизнес

МОСКВА, 17 июля. /ТАСС/. Вопрос реорганизации одной из действующих банковских ассоциаций (Ассоциации российских банков или Ассоциации региональных банков «Россия») либо создание нового объединения будет обсуждаться в течение 2,5-4 месяцев.

/ТАСС/. Вопрос реорганизации одной из действующих банковских ассоциаций (Ассоциации российских банков или Ассоциации региональных банков «Россия») либо создание нового объединения будет обсуждаться в течение 2,5-4 месяцев.

Об этом ТАСС сообщил зампред правления Альфа-банка Владимир Сенин.

Учредительное собрание новой ассоциации, либо съезд, связанный с реорганизацией действующей, может состояться уже осенью. «Мне представляется, что это в течение 2,5-4 месяцев. Начиная с сентября можно следить за темой», — сказал Сенин.

В понедельник 17 июля ряд крупнейших банков, среди которых ВТБ, ВТБ 24, Сбербанк, Россельхозбанк, Газпромбанк, Альфа-банк, банк «ФК Открытие» и Бинбанк, приняли решение покинуть Ассоциацию российских банков (АРБ). В совместном заявлении они отмечали снижение эффективности деятельности ассоциации, объясняя это неудовлетворительной работой ее руководства.

По мнению банков, формируемые в АРБ позиции, выводы и оценки не отражают реального мнения всех участников рынка. При этом необоснованная, по мнению авторов заявления, критика ассоциацией ряда законодательных инициатив, а также деятельности Банка России по очищению банковского рынка от недобросовестных участников препятствует росту доверия клиентов к банковской системе и развитию конкуренции на финансовом рынке, приводя к ухудшению качества оказываемых банковских услуг.

При этом необоснованная, по мнению авторов заявления, критика ассоциацией ряда законодательных инициатив, а также деятельности Банка России по очищению банковского рынка от недобросовестных участников препятствует росту доверия клиентов к банковской системе и развитию конкуренции на финансовом рынке, приводя к ухудшению качества оказываемых банковских услуг.

Мнение не топовых банков

Руководители ряда банков (согласно предоставляемым в ЦБ данным не входящих в топ-100 по размеру активов) не согласны с мнением кредитных организаций, считающих, что эффективность деятельности ассоциации «неуклонно снижается». По их мнению, ценность ассоциации заключается в том, что она помогает как формулировать консолидированное мнение банковского сообщества, так и предоставляет возможность каждому участнику высказывать свою точку зрения, не зависящую от намеченного направления государственного развития.

Председатель правления Юг-Инвестбанка (209 место по активам) Сергей Облогин отрицает прозвучавшие в адрес Гарегина Тосуняна обвинения в том, что АРБ «не привлекает кредитные организации к участию в подготовке важнейших документов, определяющих направления деятельности АРБ». «Причина такого демарша кредитных организаций, мне кажется, однозначно в том, что Гарегин Ашотович занял активную, принципиальную позицию по защите интересов банков с базовой лицензией. Если вспомнить проект закона о пропорциональном регулировании, представленный летом 2016 года, и посмотреть его окончательный вариант, очевидно, что многое изменилось. Таких примеров можно привести множество. Это не всем нравится», — цитирует АРБ его слова.

«Причина такого демарша кредитных организаций, мне кажется, однозначно в том, что Гарегин Ашотович занял активную, принципиальную позицию по защите интересов банков с базовой лицензией. Если вспомнить проект закона о пропорциональном регулировании, представленный летом 2016 года, и посмотреть его окончательный вариант, очевидно, что многое изменилось. Таких примеров можно привести множество. Это не всем нравится», — цитирует АРБ его слова.

Председатель правления Фора-Банка (104 место по активам) Сергей Балакин считает, что в нынешних условиях найти действительно единую позицию для всех видов банков невозможно. «Несогласные всегда будут. Гарегин (Тосунян — прим. ред.) выбрал защищать слабых. Теперь сильные хотят его за это наказать. Это печально. В любом случае от этого проиграет все банковское сообщество, так как известно, что чем больше мнений учитывается при обсуждении вопроса и принятии решения, тем более взвешенным и продуманным оно в итоге оказывается», — приводятся его слова на сайте АРБ.

С этой позицией солидарен председатель правления Нэклис-Банка (291 место по активам) Сергей Борискин. «Считаю полезным для себя участие в совещаниях и вообще мероприятиях, проводимых АРБ. В основу их всегда ложатся вопросы, которые перед АРБ ставят банки. Таким образом, во многом формируется консолидированное мнение, которое Ассоциация доносит до регулятора», — цитирует его АРБ.

Мнение главы ассоциации «Россия»

По мнению главы Ассоциации региональных банков «Россия» Анатолия Аксакова, объединение двух банковских ассоциаций в одну логично, но банковское сообщество должно самостоятельно до этого «дозреть». «Сейчас идет консолидация (рынка), банков становится меньше, многие банки являются членами двух ассоциаций и платят вдвойне. А задачи у нас общие. Но не все банкиры эту идею поддерживают. Я никогда не форсировал этот процесс, потому что региональные и средние банки опасаются, что они потеряют самостоятельность и влияние в этой (объединенной) ассоциации», — сказал он.

При этом Аксаков заявил, что не будет стимулировать процесс объединения ассоциаций из-за конфликта в АРБ. Он также напомнил, что почти все банки, выразившие намерение покинуть АРБ, уже входят в ассоциацию «Россия» (за исключением Сбербанка и Газпромбанка). При этом он отметил, что Сбербанк как крупнейший банк меньше всех нуждается в ассоциации для защиты своих интересов, однако сотрудничает с ней, участвует в работе ее комитета.

Замена руководства АРБ не снимет накопившиеся проблемы

В своем открытом обращении принявшие решение покинуть АРБ банки указывали, что ответственность за сложившуюся ситуацию несет президент ассоциации. По их мнению, в своей деятельности Тосунян стал во многом руководствоваться личными интересами. «Зачастую решения принимаются президентом ассоциации единолично и носят популистский характер, а отсутствие спокойного и взвешенного диалога между ним и кредитными организациями препятствует дальнейшему развитию ассоциации», — говорилось в опубликованном тексте обращения.

Замена действующих руководителей Ассоциации российских банков новыми лицами не сможет решить все накопившиеся за время работы ассоциации проблемы, считает заместитель председателя правления Альфа-банка Владимир Сенин. «Просто замена руководства АРБ не позволит одномоментно решить все вопросы, накопившиеся за время существования ассоциации. Необходимы структурные реформы, включающие изменение принципов управления ассоциацией. Вопрос о том, как будет построено взаимодействие между кредитными организациями после выхода из АРБ, находится в стадии обсуждения», — сказал он.

В то же время Тосунян сообщил, что уходить в отставку он не собирается и ассоциация будет работать и дальше, более активно привлекая новых членов.

Позиция ЦБ

Банк России «с волнением» наблюдает за развитием конфликта вокруг Ассоциации российских банков, но не вмешивается в дискуссии между банками и руководством ассоциации, сообщил в эфире телеканала «Россия 24» заместитель председателя ЦБ РФ Василий Поздышев.

«Банк России с волнением наблюдает за развитием этого конфликта и переживает за его результат. Тем не менее, регулятор как Центральный банк, не являясь членом ни одной из ассоциаций, по определению не должен вмешиваться в такие жаркие дискуссии между банками и руководством ассоциаций. Более того, давать какие-либо комментарии было бы, на мой взгляд, некорректно», — сказал он.

Запсибкомбанк нашел выход – Коммерсантъ Екатеринбург

Акционеры Запсибкомбанка, который находится в стадии интеграции с ВТБ, утвердили решение о выходе из Ассоциации российских банков (АРБ). Эксперты напоминают, что ранее между АРБ и ВТБ произошел конфликт, в ходе которого ассоциацию в 2017 году покинули восемь крупнейших игроков. Они создали новое объединение — Ассоциацию банков России.

Решение о выходе Запсибкомбанка из Ассоциации российских банков принято на общем годовом собрании акционеров. В банке оперативно не ответили на запрос “Ъ-Урал”.

Негосударственная некоммерческая организация «Ассоциация российских банков» учреждена в марте 1991 года для защиты интересов банковского сообщества. Сегодня в нее входят 223 организации, из них 123 банка. Руководитель — бывший глава Технобанка (лишен лицензии в марте 2000 года) Гарегин Тосунян.

Сегодня в нее входят 223 организации, из них 123 банка. Руководитель — бывший глава Технобанка (лишен лицензии в марте 2000 года) Гарегин Тосунян.

Эксперты связывают решение о выходе из АРБ с конфликтом между объединением и ВТБ, который является мажоритарным акционером Запсибкомбанка. В начале ноября 2018 года ВТБ достиг договоренности с акционерами Запсибкомбанка о приобретении более 70% акций кредитной организации. По данным пресс-службы ВТБ, сделку планируется закрыть в 2020 году. После этого станут известны дальнейшие шаги по интеграции банков, которая будет завершена к концу 2020 года с переходом Запсибкомбанка под бренд ВТБ. «Очевидно, ВТБ, который купил Запсибкомбанк, не видит смысла в дальнейшем членстве кредитной организации в АРБ из-за конфликта, который произошел в 2017 году»,— полагает заместитель председателя Уральского банковского союза Евгений Болотин. В АРБ от комментариев отказались.

В июле 2017 года восемь крупных кредитных организаций (Сбербанк, ВТБ, ВТБ 24, Россельхозбанк, Газпромбанк, ФК «Открытие», Бинбанк и Альфа-банк) покинули АРБ из-за «снижения ее эффективности и неудовлетворительной работы руководства». Претензии были адресованы главе ассоциации ГарегинуТосуняну, чьи решения, по мнению банков, зачастую принимались «единолично и носили популистский характер».

Претензии были адресованы главе ассоциации ГарегинуТосуняну, чьи решения, по мнению банков, зачастую принимались «единолично и носили популистский характер».

В августе 2017 года банкиры создали новую Ассоциацию банков России — через реформу банковского объединения «Россия». На тот момент ею руководил глава комитета Госдумы по финансовому рынку Анатолий Аксаков. Все кредитные организации, покинувшие АРБ, вступили в новую ассоциацию. Согласно «СПАРК-Интерфакс», сегодня ее президентом является бывший заместитель председателя правления Центробанка Георгий Лунтовский.

Корпоративная некоммерческая «Ассоциация банков России» существует с сентября 2017 года на базе организации «Россия» (создана 13 декабря 1990 года как Российская ассоциация акционерно-коммерческих промышленно-строительных банков). Сегодня в нее входит более 300 организаций — банков федерального и регионального уровня, общественных и небанковских организаций. Среди целей ассоциации — защищать интересы банков, а также способствовать развитию рынка финансовых услуг.

Дарья Соколова

Главные новости от «Ъ-Урал»

Кубок Ассоциации российских банков | Корпоративная лига

27 ноября в Москве состоялся очередной футбольный Кубок Ассоциации российских банков (АРБ). Состав участников соревнований по традиции собрался очень сильный и ровный, едва ли не каждая команда могла претендовать на общую победу или же призовые места. Большинство поединков прошло в интересной, зрелищной и бескомпромиссной борьбе.

На предварительном этапе участники были распределены на три группы, из которых напрямую в стадию плей-офф выходили по две команды, занявшие первые и вторые места, а также к ним должны были присоединиться две команды, имеющие лучшие показатели среди тех, кто занял в группах третьи места. В группе «А» Альфа-Банк достаточно уверенно выиграл все три встречи и обеспечил себе выход в ¼-ю финала с первого места. Спецсвязь, благодаря двум победам, обосновалась на второй позиции, а на третьей строчке оказалась команда Минфина России. Внешпромбанк в отсутствии травмированного голеадора Георгия Худайдатова и при наличии определенных проблем с составом не показал свой настоящий потенциал.

Внешпромбанк в отсутствии травмированного голеадора Георгия Худайдатова и при наличии определенных проблем с составом не показал свой настоящий потенциал.

В группе «В» также определился безоговорочный лидер, которым стал Сбербанк. Серьезное сопротивление Сбербанку смог оказать только МДМ Банк, который в очном поединке против Сбера поначалу вел со счетом 2-0. Тем не менее, футболисты Сбербанка не только отыгрались, но и вырвали победу, забив при этом два гола на последней минуте матча. Третье место досталось Россельхозбанку, который переиграл новичка соревнований – Неофлекс – со счетом 2-0.

В группе «С» с первого места в плей-офф вышел Банк Авангард, а со второго места – Банк Уралсиб. Третья позиция досталась Промсвязьбанку, который победил Банк Возрождение. Среди занявших третьи места лучшие дополнительные показатели оказались у Промсвязьбанка и Минфина России, а Россельхозбанк остался за бортом четвертьфиналов. Итак, по результатам группового раунда сетку плей-офф составили: Альфа-Банк, Спецсвязь, Минфин России, Сбербанк, МДМ Банк, Банк Авангард, Банк Уралсиб и Промсвязьбанк.

Почти все встречи «навылет» отличались крайним упорством и высочайшим напряжением. Достаточно сказать, что, начиная с ¼ финала, в трех играх из 8-ми победители определились только по пенальти. Поединок двух приверженцев атакующей модели — Банка Авангард и Спецсвязи, ожидавшийся с большим интересом, принес успех банкирам со счетом 5-3. Покером в составе Банка Авангард отметился Вячеслав Серов, являющийся лучшим бомбардиром Корпоративной лиги за всю ее историю.

Любопытно, что в течении первой же минуты командам удалось отличиться трижды – два раза забил Банк Авангард и один раз Спецсвязь. Справедливости ради отметим, что Спецсвязь буквально накануне принимала участие в Кубке Роскомнадзора, где сыграла 6 матчей, поэтому футболисты Спецсвязи выступали в Кубке АРБ на фоне определенной усталости.

Со своей стороны, Альфа-Банк в тяжелой борьбе смог преодолеть сопротивление Промсвязьбанка, а в поединке МДМ Банка и Банка Уралсиб победитель определился только по пенальти, поскольку основное время завершилось со счетом 1-1. Причем МДМ Банку удалось забить спасительный ответный гол лишь на последней минуте встречи. Серия пенальти выдалась невероятно упорной и длительной, ведь никто не хотел уступать! В итоге, чуть удачливей оказался МДМ Банк, выигравший с фантастическим счетом 9-8 (!), что на тот момент казалось непререкаемым рекордом турнира.

Причем МДМ Банку удалось забить спасительный ответный гол лишь на последней минуте встречи. Серия пенальти выдалась невероятно упорной и длительной, ведь никто не хотел уступать! В итоге, чуть удачливей оказался МДМ Банк, выигравший с фантастическим счетом 9-8 (!), что на тот момент казалось непререкаемым рекордом турнира.

Далее и без того зашкаливавшее напряжение продолжало возрастать. Боевыми ничьими закончились оба полуфинала — Сбербанк и Банк Авангард обменялись голами, а МДМ Банк и Альфа-Банк не смогли распечатать ворота друг друга. Таким образом, финалисты Кубка АРБ выявлялись с помощью лотереи послематчевых пенальти. Но если Альфа-Банк смог достаточно быстро вытянуть счастливый проходной билет в финал, то Банк Авангард и Сбербанк били пенальти, что называется, «на измор». Вот уж поистине «нашла коса на камень». После первых 18-ти ударов предыдущий рекорд турнира был побит, но команды на этом, разумеется, не успокаивались, ведь на кону стояло попадание в финал. В конце-концов фортуна улыбнулась все-таки Банку Авангард, который выиграл серию пенальти с уникальным счетом 14-13 (!).

В конце-концов фортуна улыбнулась все-таки Банку Авангард, который выиграл серию пенальти с уникальным счетом 14-13 (!).

В малом утешительном финале Сбербанк оказался сильнее МДМ Банка, а в главном финале Банку Авангард удалось победить Альфа-Банк со счетом 3-2. В этом матче в составе Банка Авангард дублем отметился Вячеслав Серов, ставший лучшим бомбардиром всего турнира с 8-ю забитыми мячами.

Поздравляем Банк Авангард, который теперь является трехкратным обладателем Кубка АРБ, с этой трудной, запоминающейся и очень яркой победой!

Организаторы:

— Ассоциация российских банков

— Корпоративная Лига

Партнеры:

— Альфа-Банк

— Ресторанный комплекс «Вега»

— Спорт-Экспресс

— Радио спорт 93.2 FM

ВТБ победил в двух номинациях конкурса на лучшую банковскую программу для предпринимателей

САМАРА. 16 ИЮНЯ. ВОЛГА НЬЮС.

Читали: 420

Версия для печати

Если вы нашли ошибку в тексте — выделите ее и нажмите CTR+Enter

15 июня в Москве состоялся финал конкурса «Лучшая банковская программа для МСП — 2021», который шестой год проводит Торгово-промышленная палата РФ. ВТБ победил в двух номинациях конкурса − «Выбор профессионалов» и «Оперативность и качество».

В финал конкурса вышли 16 банков со специальными программами для развития малого и среднего предпринимательства. Все финалисты прошли оценку экспертным советом и контрольную закупку от предпринимателей по 19 критериям. В этом году акцент был сделан на возможности взаимодействия с банком в онлайн-режиме, бесплатных онлайн-сервисах и ведении онлайн-бухгалтерии, стоимости эквайринга и расчетно-кассового обслуживания, банковских гарантиях для обеспечения контрактов в рамках 44-ФЗ и 223-ФЗ, а также на развитии СБП.

«Стратегические приоритеты ВТБ — удобство клиентов во взаимодействии с банком на каждом этапе развития их бизнеса, а также цифровизация продуктов и сервисов. Высшей оценкой для нас служит доверие предпринимателей по всей России, которые выбрали банк в качестве своего финансового партнера. Подтверждение тому — рост клиентской базы, которая сегодня насчитывает свыше 700 тысяч активных клиентов, увеличившись с начала года на 10%. Мы рады, что в рамках конкурса Торгово-промышленной палаты РФ наши предложения признаны лучшими как независимой экспертной оценкой жюри конкурса, так и предпринимателями в ходе контрольной закупки по целому ряду актуальных для среднего и малого бизнеса критериев», − отметил Денис Бортников, заместитель президента-председателя правления банка ВТБ.

ВТБ предлагает клиентам среднего и малого бизнеса продукты и сервисы на каждом этапе жизненного цикла компании. Это помощь в выборе идеи для открытия своего дела, регистрация нового бизнеса и открытие счета, широкая линейка транзакционных продуктов, кредитные и документарные продукты для решения задач разного масштаба, дополнительные цифровые решения для ведения бухгалтерии и налоговой отчетности, сервисы в рамках экосистемы ВЭД и другие. В 2021 году ВТБ также запустил программу лояльности «Бизнес-лига ВТБ», основанную на сервисных бонусах для участников.

Последние новости

К вопросу о правовом регулировании факторинга в России / Ассоциация Факторинговых Компаний

К вопросу о правовом регулировании факторинга в России

В статье анализируется действующее законодательство о факторинге, рассматриваются проблемы правового регулирования в данной сфере с примерами из существующей бизнес-практики; в статье также предлагаются конкретные формулировки, позволяющие устранить существующие проблемы и вывести факторинг на один уровень с другими инструментами торгового финансирования, используемыми в России.

.

АФК сообщает о реализации коммуникационного проекта в области международного факторинга

Ассоциация факторинговых компаний сообщает об успешной реализации коммуникационного проекта совместно с еженедельником The Moscow News. Проект направлен на популяризацию международного факторинга в России и является развитием сотрудничества, начатого в декабре 2011 года в рамках круглого стола, посвященного развитию международного факторинга. В проекте приняли участие члены АФК – Промсвязьбанк, ФакторРус, НФК, а также компания Политекс. Свое видение развития международного факторинга в России читателям представил глава международной факторинговой ассоциации International Factors Group Эрик Тиммерманс. Формат special report позволил англоязычным читателям The Moscow News получить исчерпывающую информацию об актуальном состоянии и перспективах развития международного факторинга в России в условиях ее вступления в 2012 году во Всемирную торговую организацию.

.

«Жертвы» мониторинга

На борьбу с факторингом, похоже, брошены все силы органов, ответственных за контроль и надзор. Количество исходящих в последнее время от контролирующих инстанций проверок и предписаний становится критическим. Еще немного, и компании начнут тратить на общение с госорганами больше ресурсов, чем на развитие бизнеса. И это не гипербола, когда речь идет о новой компании в молодом бизнесе – факторинге.

.

Факторинг стал главной темой июньского номера журнала «Коммерческий директор»

Журнал «Коммерческий директор» №6 за 2011 год вышел с темой номера «Факторинг: игроки, рынки, тренды. Как без убытков увеличить отсрочку платежа». В рамках рубрики опубликованы статьи Владимира Сафонова, коммерческого директора компании «Аргон» (Санкт-Петербург), Александра Федорова, заместителя генерального директора ФК «Лайф» и Корнелиу Робу, заместителя председателя правления Банка НФК.

.

Российский факторинг выходит на новый уровень развития

Темпы роста, которые показал факторинговый бизнес России за последние пять лет, позволяют ему достойно конкурировать на мировом рынке. Об этом Финам.Инфо поведал Дмитрий Шевченко, исполнительный директор Ассоциации факторинговых компаний, участник грядущей 2 июня конференции о перспективах финансового бизнеса в России Финансовый механизм: от кредитного брокера до коллектора агентства «Национальные Бизнес Форумы».

.

Отпусти меня, ЦБ! Главным тормозом развития факторинга в нашей стране является Банк России?

Покуда регулятор банковской системы страны — Банк России — может произвольно решать, какие нормы гражданского законодательства распространяются на банки, а какие нет, любые разговоры о модернизации, качестве сервиса и динамичном развитии факторинга бесперспективны. Факторинг в банках развивается не благодаря, а вопреки желанию регулятора загнать один из наиболее эффективных и полезных для развития экономики финансовых инструментов в узкие кредитные рамки

.

INSIGHT — На российском банковском рынке больше не будет легких сборов

* Внутренних игроков Сбербанк и ВТБ трудно превзойти

* Иностранные банки совершили ошибки на розничном рынке России

* Россия по-прежнему испытывает недостаток в банках по сравнению с БРИК

* Инвестиции банки никуда не денутся

Меган Дэвис

МОСКВА, 22 мая (Рейтер) — Иностранные банки, которые когда-то относились к России как к целине, где можно было легко заработать деньги, теперь считают ее жестким рынком более жестким, чем некоторые рассчитывали.

В то время как такие игроки, как Citi и австрийский Raiffeisen, процветают, многие считают, что постсоветскую Россию слишком сложно взломать: она изобилует кредитными, юридическими и коррупционными рисками и доминирует над государственными гигантами Сбербанком и ВТБ.

Последней проблемой стала французская Societe Generale. На прошлой неделе главу российского подразделения Владимиру Голубкову было предъявлено обвинение во взяточничестве после того, как его засняли на пленку в ходе полицейской операции с грудой денег на рабочем столе.

«Пятнадцать лет назад все, что вам нужно было сделать, это прийти и открыть свои двери, и люди выстроились бы в очередь, потому что вы знали, что такое обслуживание клиентов, и понимали, что это за продукты», — сказал Стюарт Лоусон, открывший отделение Citi в Москве в в 1990-е годы и управлял российскими операциями HSBC с 2008 по 2010 год.

«Теперь … государственные банки наняли выпускников из иностранных банков или из-за границы, и они полны людей, которые это понимают. Сейчас игра намного сложнее ».

Западные банки, проявив немного смелости, устремились в Россию после распада Советского Союза в 1991 году, но это больше не соответствует видению президента Владимира Путина страны, которая почти два десятилетия спустя серьезно пострадала от краха Уолл-стрит.

Теперь более опытные местные банки имеют значительный контроль.

Тем не менее, по сравнению с другими странами Россия остается «недостаточно бедной», предлагая заманчивые перспективы роста. Банковская система России оценивается по активам примерно в 50 триллионов рублей (1,6 триллиона долларов) — примерно столько же, сколько в Ирландии, и меньше, чем в банковской системе США в 14,5 триллионов долларов.

Это также заметно по сравнению с группой стран БРИК. Кредиты, предоставляемые банками национальной экономике, составляют всего 40 процентов валового внутреннего продукта России. Согласно данным Всемирного банка за 2011 год, в Китае этот показатель составлял 146 процентов, в Бразилии — 98 процентов и в Индии — 74 процента.Отсутствие доступного кредита негативно сказывается на инвестициях и сказывается на росте экономики России, оцениваемой в 2 триллиона долларов.

ДЕЛАЙТЕ ДОМАШНЮЮ РАБОТУ

Те банки, которые преуспели в России, уложились вовремя, не переплачивали, имели головные офисы, которые участвовали в управлении бизнесом и могли выстоять в трудные времена.

SocGen купила в спешке, без должной осмотрительности и не смогла быстро установить контроль, говорит один из бывших руководителей французского банка в России, критерии, которые имеют решающее значение на рынке, где судам мало доверяют, а коррупция широко распространена.

SocGen потратила около 4 миллиардов евро (5,2 миллиарда долларов) с 2006 года на создание 82-процентной доли в Росбанке, ранее принадлежавшем российским магнату Владимиру Потанину и Михаилу Прохорову.

«Экспатрианты систематически оказываются на позиции № 2», — сказал руководитель, добавив, что «непонятно», почему они не назначили более высокопоставленного французского руководителя. «Это показывает наивность SocGen».

SocGen от комментариев отказалась.

Другие банки также испытывали трудности с оценкой российских активов.

Британская Barclays заплатила за Экспобанк в четыре раза больше балансовой стоимости в 2008 году, до того как разразился мировой финансовый кризис. Позже он был продан ниже себестоимости банкиру Игорю Киму, который скупал проблемные банковские активы.

«Хотя они мои конкуренты, мне было жаль, что некоторые банки, в том числе Barclays, ушли из России», — сказал генеральный директор ВТБ Андрей Костин, который сказал, что ВТБ владеет около 10% акций Росбанка. «Но, может быть, они вошли не в то время, не в ту сторону».

HSBC опоздал и решил уйти из розничного банковского обслуживания в России в 2011 году в рамках глобальной реорганизации.

«Иностранные банки в основном пришли в Россию для работы на розничном рынке, но многие из них столкнулись с жесткой конкуренцией. Этого они не ожидали », — сказал Анатолий Аксаков, глава Ассоциации региональных банков России, депутат российского парламента.

Ким сказал, что он воспользовался возможностью, представленной слабостью иностранных игроков, которые при продаже из России по дешевке отказались от банковских операций, которые были хорошо управляемыми и не обремененными балансовыми рисками.

Ким сказал в интервью Reuters, что он покупает активы только тогда, когда он полностью удовлетворен тем, что все «скелеты» были утилизированы или должным образом обеспечены провизией.

Есть несколько известных выживших с Запада.

Citi начал свою деятельность в 1992 году и органично расширился. В прошлом году компания сообщила о прибыли из России в размере более 300 миллионов долларов, и глава кластера ЦВЕ Зденек Турек назвал ее одной из «приоритетных стран для Citi».

Итальянский Unicredit работает на российском рынке более 20 лет, растет за счет приобретений и является прибыльным, как и Raiffeisen, открывшаяся еще в 1989 году и получившая масштабы благодаря приобретению Импэксбанка за 550 миллионов долларов в 2006 году.

БУЛЬДОЗЕР С ВЫКЛЮЧЕННЫМ ТОРМОЗОМ

Трудно превзойти государственных игроков Сбербанк и ВТБ, которые доминируют на розничном рынке и сильны в инвестиционном банкинге.

«Бульдозер с выключенным ручным тормозом идет вниз по склону — это государственные банки», — сказал один высокопоставленный банкир.

«У них есть импульс. У них есть продукт, низкие капитальные затраты и значительно улучшенное управление, и они движутся в направлении банков частного сектора ».

Крупнейший банк страны, Сбербанк, претерпел преобразования при бывшем министре экономики Германе Грефе, защищая свою долю на рынке кредитования и по-прежнему контролируя почти 46 процентов вкладов физических лиц в России.

Банк, когда-то являвшийся синонимом очередей и часовых ожиданий, улучшил свои услуги и пользуется популярностью среди иностранных инвесторов.

Второй по величине банк России ВТБ, когда-то советский внешнеторговый банк, имеет розничную сеть с 8,7% депозитов. Это серьезный игрок в сфере инвестиционного банкинга, который уводит банкиров от иностранных конкурентов.

По данным Thomson Reuters / Freeman Consulting, в этом году ВТБ занимает первое место по объемам слияний и поглощений по доходам от комиссий, пятое место по капиталу и третье место по облигациям.

Российское законодательство запрещает иностранным банкам открывать филиалы, но разрешает им иметь дочерние компании, регулируемые центральным банком. Один банкир говорит, что есть равные возможности.

«Иностранные банки получили равные условия (в России)», — сказал Лоусон, ныне исполнительный директор Ernst & Young в Москве. «После того, как вы осуществили локальную капитализацию, за исключением того факта, что государственные банки доминируют на рынке, все остальное будет в довольно равных условиях».

ДИКИЙ ВОСТОК

Иностранные банкиры, склонные к риску, разыскивали Россию в неспокойные годы, последовавшие за распадом Советского Союза, когда промышленное наследие командной экономики стало достоянием общественности.

Новозеландец Стивен Дженнингс приехал в Москву в 1992 году в возрасте 32 лет в Credit Suisse First Boston, чтобы консультировать по вопросам приватизации, которые привели к созданию нового класса бизнес-олигархов-миллиардеров.

Он основал «Ренессанс Капитал» в 1995 году, заработав себе имя и состояние как человек, принимающий риски и заключавший сделки. Но, пережив аварии 1998 и 2008 годов, его мечта наконец рухнула в прошлом году после трех лет подряд поражений.

Дженнингс внезапно покинул Москву после понижения рейтинга RenCap.С тех пор он отказался от комментариев.

Прохоров, который уже спас RenCap в 2008 году, выкупил оставшуюся часть банка и накачал дополнительную ликвидность. Renaissance объявил об убытке в размере 378 миллионов долларов за 2012 год, но заявляет, что его инвестиционный банк в настоящее время прибылен с операционной точки зрения.

В отличие от США, которые являются прибыльными для бизнеса, такого как привлечение капитала и увеличение долга, а также слияния и поглощения, комиссии в России ниже, сказал один банкир.

«Здесь шкала гонораров ничего не значит, все обсуждается, и государственный сектор всегда будет жестче и конкурентоспособнее», — сказал банкир.

Тем не менее, деньги еще есть, и банки с Уолл-стрит JP Morgan, Morgan Stanley и Goldman Sachs присутствуют в Москве с блестящими офисами и агрессивными банкирами. Bank of America Merrill Lynch недавно нанял выпускника RenCap Александра Перцовского, чтобы возглавить свою московскую команду.

КРЕМЛЕВСКИЙ ГАМБИТ

Правительство ищет западные банки в качестве пропагандистов инвестиционной истории России — одна из амбициозных целей Путина — построить глобальный финансовый центр, а Goldman Sachs имеет мандат на содействие стране в привлечении иностранного капитала.

Западные банки также консультируют по государственной программе приватизации, в рамках которой в последние годы правительство уменьшило свою долю как в Сбербанке, так и в ВТБ, но сохранило контрольный пакет акций.

Сомнительно, пойдет ли Путин дальше и уступит ли контроль. Катастрофа 2008 года показала, насколько Россия была уязвима перед крахом Уолл-стрит: только в четвертом квартале того года из России бежало 130 миллиардов долларов.

Банки России были спасены от краха только центральным банком, который потратил 200 миллиардов долларов своих резервов на защиту обменного курса, что позволило им рефинансировать свои внешние долги, прежде чем окончательно обесценить рубль на 25 процентов.

Поиск ниши окупился для некоторых индивидуалистов в секторе потребительского банкинга.

Олег Тиньков поставляет кредитные карты в регионы, в которых не работают крупные банки. Используя прямую почтовую рассылку и онлайн-рекламу, Тинькофф Кредитные Системы получает прибыль от растущего спроса на потребительские кредиты в стране, где проникновение кредитных карт невелико.

Он не видит угрозы своему маркетинговому подходу со стороны западных банков, бизнес-модель которых он считает сломанной.

«Когда я вижу французского банкира, я смеюсь.Они не добиваются успеха в России, потому что они такие любительские. Они бюрократы », — сказал Тиньков.

Стоит ли российским банкам опасаться отключения SWIFT?

Украина присоединилась к хору голосов, призывающих отключить Россию от SWIFT — сети обмена финансовыми сообщениями, которая лежит в основе глобальной банковской системы.

На встрече с министрами иностранных дел ЕС главный дипломат Украины Дмитрий Кулеба заявил, что он призвал к новому жесткому пакету санкций, включая исключение российских банков из сети Общества всемирных межбанковских финансовых телекоммуникаций (SWIFT), которое в настоящее время связывает более 11 000 банков, работающих как минимум в 200 странах и территориях по всему миру.

Предложение, давно популярное среди тех, кто выступает за введение жестких санкций в отношении России, приобрело новых сторонников после прошлогоднего отравления Алексея Навального. Разговоры о возможном эмбарго достигли апогея в Москве в дни, предшествовавшие объявлению президентом США Джо Байденом нового раунда санкций против России в середине апреля, когда высокопоставленные российские чиновники и банковские деятели говорили об опасности отключения.

«Мы не можем исключить какие-либо потенциальные угрозы», — сказал в прошлом месяце официальный представитель Кремля Дмитрий Песков, когда его спросили о возможности.«Санкции необоснованны и непредсказуемы, поэтому ситуация заставляет нас быть начеку», — добавил он.

Новости

Администрация Байдена изменила санкционную политику США в отношении России

Читать далее

Эти комментарии вызвали безумие предположений о том, что Россия сделает в случае остановки.

Министерство иностранных дел заявило, что России необходимо создать собственную альтернативу на основе блокчейна.Глава российской банковской ассоциации предостерег SWIFT от отключения российских кредиторов, заявив, что это будет актом «самокастрации», в то время как генеральный директор Кремлевского совета по международным делам (РСМД) сравнил потенциальный шаг с подрывом финансовой деятельности. «ядерная бомба.»

Но эксперты говорят, что шансы на отключение России невелики, а вероятное воздействие, хотя и серьезное, может быть преувеличено.

‘Красная сельдь’

«Россия рисует это так, как будто это будет финансовая война, и, честно говоря, я этого не понимаю», — сказал Брайан О’Тул, старший научный сотрудник Атлантического совета и бывший советник США.Управление по контролю за иностранными активами (OFAC) казначейства США — департамент, который осуществляет санкции США по всему миру и обеспечивает их соблюдение.

Он назвал отключение российских банков от SWIFT «отвлекающим маневром» и подозревает, что это происходит из-за «огромного непонимания» того, чем на самом деле занимается сеть.

Систему, которая обеспечивает безопасную и быструю связь между финансовыми учреждениями, часто ошибочно называют «платежной системой», но на самом деле это сеть уведомлений и коммуникаций.

«SWIFT — это, по сути, служба обмена сообщениями. На самом деле деньги не проходят через сеть SWIFT, о чем многие люди не догадываются, — сказал О’Тул.

«Если бы сегодня Россию отключили от SWIFT, это сильно повлияло бы на ситуацию, не будем преуменьшать это. Но их снятие не лишает их доступа к банкам США, потому что российские учреждения могут использовать телекс или другую форму обмена финансовыми сообщениями. На кону слишком большая экономическая активность, чтобы эти банки не прибегли к другим методам », — добавил он.

В то время как официальные лица говорили об опасности отключения, некоторые российские аналитики также отмахивались от долгосрочных последствий отказа от SWIFT.

«Само по себе отключение российских банков от SWIFT означает только увеличение стоимости и замедление финансовых транзакций», — сказал Олег Богданов, ведущий аналитик инвестиционной компании QBF. «Традиционные связи будут разорваны, и потребуется время, чтобы их восстановить. Но это можно сделать за неделю или две ».

Новости

Объяснитель: Почему U.S. Санкции в отношении России и какое влияние они окажут?

Читать далее

Центральный банк России также преуменьшил риски возможного отключения.

Западные призывы защитников и политиков к США о принятии мер также ошибочны, поскольку штаб-квартира SWIFT находится в Бельгии, а США не обладают юрисдикцией над этой организацией — как сама компания заявляет в объявлении о санкциях на своем веб-сайте. Поэтому любые действия потребуют новых шагов со стороны ЕС, который является заложником потенциального вето любого из его 27 членов.Например, несмотря на многолетние финансовые санкции Вашингтона против Ирана, иранские банки были отключены от сети SWIFT только в 2012 году в результате мер ЕС.

Хотя разговоры о финансовом Армагеддоне в случае отключения России могут быть преувеличенными, большинство аналитиков согласны с тем, что отключение от SWIFT по-прежнему будет болезненным.

«Отключение России от системы платежей SWIFT будет иметь серьезные негативные последствия для инвестиционной среды и экспортного сектора России», — сказал The Moscow Times директор Scope Ratings Якоб Сувальский.

Отечественная альтернатива

Российские банки будут вынуждены использовать альтернативы, возможно, им придется убеждать своих коллег подписаться в российской системе только для них — значительное неудобство — или нести расходы на использование дружественных посредников. Это могут быть банки в Беларуси или других странах-членах Евразийского экономического союза, которые подключены как к SWIFT, так и к отечественной альтернативе — Системе передачи финансовых сообщений Центрального банка (SPFS).

На сегодняшний день SPFS активно продвигается дома, но не получает широкого распространения за границей.Разработанный в 2014 году, он имеет более 400 внутренних пользователей — практически все лицензированные российские кредиторы — но лишь немногие за рубежом. Несмотря на общее желание уменьшить доминирование западных систем в мировой экономике и их дипломатическую дружбу, Китай особенно хладнокровно относится к этой идее — только с одним китайским банком, зарегистрированным в SPFS, — предпочитая собственную китайскую альтернативу.

Хотя российская SPFS может быть в три раза дешевле, чем SWIFT, сама сеть также имеет серьезные ограничения. Он работает только в будние дни, в отличие от SWIFT, который работает круглосуточно и без выходных.Размер сообщений также ограничен 20 КБ, в то время как SWIFT позволяет передавать 10 МБ по своей сети.

Несмотря на удвоение трафика в 2020 году до двух миллионов сообщений в месяц, на внутреннюю систему приходится только пятая часть всех финансовых сообщений, сообщил Центробанк. Он хочет увеличить свою долю до трети к концу 2023 года. Между тем российские банки остаются одними из самых активных пользователей SWIFT в мире.

Новости

Обещание Путина отказаться от доллара постепенно становится реальностью

Читать далее

Российская банковская система, таким образом, рассматривает СПФС как последнее средство, по словам Геннадия Салича, председателя правления банка Freedom Finance.«SPFS — это инструмент для банков в случае войны, отключения электроэнергии или кибератаки на инфраструктуру SWIFT», — сказал он.

Учитывая эти недостатки, активное использование Россией SWIFT и ее многомиллиардные экспортные операции, особенно в нефтегазовой отрасли, отключение от сети, несомненно, будет «болезненным», — сказал аналитик Scope Левон Камерян.

Тем не менее, это также может стать значительным стимулом для СППС и ускорить попытки российского правительства после 2014 года уменьшить свою зависимость от западной платежной инфраструктуры.

«Хотя в краткосрочной перспективе [отключение] будет болезненным для российской экономики, оно может ускорить шаги правительства по продвижению более многополярного, менее ориентированного на доллар глобального порядка», — сказал Камерян.

Но О’Тул, бывший советник правительства США по санкциям, считает, что разговоры о прекращении поставок преждевременны.

«Отключение от SWIFT — это последнее, что вы делаете — или последнее, что вы пытаетесь сделать — с точки зрения санкций. В случае Ирана отключение увеличило их с 92% до 97% на болеометре.”

В том же масштабе он оценил бы Россию примерно в 10%, оставив множество оснований для покрытия, например, полный запрет на владение государственным долгом России, дополнительные ограничения для государственных компаний, а затем «работу над фактическим блокированием транзакций с один или два российских банка »до того, как западные правительства перейдут к блокировке SWIFT.

«Вот что дает вам 60 или 70% на болеометре. Например, блокировка Сбербанка будет гораздо более серьезной проблемой, чем SWIFT. Это была бы настоящая финансовая война.”

российских банков: валюта и банковское дело в России

Как эмигранту в России, вам потребуется счет в местном банке для отправки и получения денег. Вот что вам следует знать об основных российских банках.

Российская банковская система претерпела значительную модернизацию за последние несколько лет, и провайдеры все чаще предлагают онлайн-банкинг и банковские услуги через приложения. Тем не менее, наличные деньги по-прежнему важны в более сельских районах страны.В этом справочнике «Российские банки» есть советы по следующим вопросам:

Банковская система России

Банковская система России состоит из двух частей: центрального банка и коммерческих банков. Банк России осуществляет надзор за банками и кредитными учреждениями страны и выдает банковские лицензии. По состоянию на май 2021 года в России работает 350 банков: 239 имеют универсальную лицензию (доступную для банков, чей капитал превышает 1 млрд п. П.), А 111 более мелких банков имеют базовую лицензию.

Банковская система в России не соответствует технологическим стандартам некоторых ее западных коллег, хотя в последние годы отрасль добилась значительных успехов.

Многие люди в более сельских районах России не имеют банковского счета, но использование наличных денег резко сократилось за последнее десятилетие. В 2012 году 76% транзакций было совершено с наличными деньгами, но к 2019 году этот показатель упал до 31%. Данные крупнейшего банка России, Сбербанка, показали, что 68% всех безналичных транзакций было совершено с помощью карт в первой половине 2019 года.

Валюта в России

Валюта в России — рубль или рубль (RUB / p.), При этом 100 копеек (или копеек) составляют один российский рубль. Чаще всего используются российские денежные банкноты номиналом 50, 100, 500, 1000 и 5000 пенсов, а монеты доступны номиналом 1, 2, 5, к.10 и к.50.

По состоянию на июнь 2021 года обменные курсы следующие:

- $ 1 = 72,87 п.

- € 1 = 88,65 п.

- £ 1 = 103,18 п.

Актуальные курсы обмена валют можно найти на сайте Банка России.

Банкоматы и банкоматы в России

Банкоматы

— обычное дело в крупных городах России, таких как Москва и Санкт-Петербург. Многие банкоматы ведущих российских банков предоставляют инструкции на английском и русском языках, но если вы собираетесь в сельские или отдаленные районы, вам следует взять с собой немного российских денег в качестве запасного.

С точки зрения безопасности лучше всего использовать банкомат одного из крупных банков и избегать использования изолированных банкоматов, особенно в ночное время.

При снятии наличных в банкомате с использованием иностранной карты может потребоваться оплата комиссии. Это будет взиматься вашим банком, а не поставщиком банкоматов, и размер вашей оплаты значительно различается в зависимости от поставщика (ознакомьтесь с вашими условиями). В некоторых случаях комиссия будет выше, если вы используете банкомат одного из конкурентов вашего банка.

Банки в России

Шесть крупнейших банков России:

Другие российские банки включают Россельхозбанк (Россельхозбанк, государственный), Альфа-Банк, Промсвязьбанк, Банк УралСиб и Совкомбанк.Рейтинги любого российского банка можно посмотреть на banki.ru

.

Часы работы отделений банка в России различаются. Если вы пользуетесь банком в более крупной организации, часы работы, как правило, составляют с 9:00 до 17:00 или 18:00 в будний день и с 9:00 до примерно 15:00 в субботу.

Управление счетом в крупных городах очень простое. Однако это может быть более проблематичным в сельской местности, где филиалов немного и они расположены далеко друг от друга.

Банковские услуги в России

Банки в России предлагают широкий спектр продуктов для экспатов, от повседневных текущих счетов до обычных сберегательных счетов.Ведущие российские банки предоставляют дополнительные услуги, такие как ипотека, кредитование компаний, брокерские услуги и инвестиции.

Текущие счета: В России доступен ряд текущих счетов с оплатой в зависимости от предоставляемых услуг. Например, Сбербанк предлагает все: от стандартных дебетовых карт до золотых счетов, которые можно открывать в разных валютах.

Кредитные карты: Российские банки предоставляют ряд кредитных карт со льготами, в том числе воздушными милями, кэшбэком и скидками на покупки.Некоторые кредитные карты являются бесплатными, но с других взимается ежегодная плата.

Ссуды: Большинство крупных банков предлагают ссуды лицам, имеющим постоянное место жительства в России. Размер кредита будет зависеть от цели кредита (например, консолидация долгов или покупка автомобиля) и вашего годового дохода.

Сберегательные счета: В России доступны срочные и срочные сберегательные счета. Как и во многих странах, процентные ставки в настоящее время очень низкие, а ставки по сберегательным счетам с мгновенным доступом около 0.15%.

Ипотека: Многие крупнейшие банки предлагают ипотеку эмигрантам, покупающим дома в России. Иностранным гражданам обычно требуется залог в размере не менее 20% от стоимости недвижимости.

Страхование: Банки предлагают широкий спектр страховых продуктов, от продуктов для защиты доходов до планов медицинского страхования.

Открытие банковского счета в России

Открыть банковский счет в России можно лично в отделении или онлайн. Некоторые работодатели автоматически открывают банковский счет для выплаты вашей зарплаты, когда вы начинаете свою работу.

При подаче заявления на открытие счета некоторые банки могут потребовать письмо от вашего работодателя как часть процесса.

Способы оплаты в России

Наличные

Популярность наличных варьируется в зависимости от того, где вы живете в России. Как упоминалось ранее, за последнее десятилетие наличные в России стали гораздо реже, но все больше сельских районов по-прежнему в значительной степени полагаются на них как на форму оплаты.

Данные Сбербанка показывают, что безналичные платежи превышают 60% всех транзакций в пяти городах, при этом лидируют Сыктывкар и Северодвинск.В Санкт-Петербурге на безналичные операции приходится 55% операций, в Москве — 54%.

Проверки

Чеки (чеки) не получили широкого распространения в России из-за длительного времени обработки, и банки, как правило, взимают комиссию за их обналичивание. Сколько вам нужно будет заплатить, зависит от обналичиваемой суммы денег и валюты, которую вы используете.

Дебетовые карты

Дебетовые карты широко используются в России. Исторически Visa и Mastercard были двумя наиболее часто используемыми типами, но теперь их доминирование находится под угрозой.

В 2015 году правительство России ввело новую сеть платежных карт под названием «Мир» после того, как Visa и Mastercard отключили некоторые российские услуги из-за санкций США и ЕС.

«Мир» набирает популярность. Данные GlobalData показывают, что по состоянию на 2020 год «Мир» выпустил чуть менее 75 миллионов дебетовых карт. Это 29% всех дебетовых карт в России. Правительство России требует, чтобы купцы с оборотом более 30 млн р. в год должен принимать Мир. Этот порог снизится до 20 млн р.в июле 2021 года.

Большинство российских банков предоставляют дебетовые карты с бесконтактной технологией. Бесконтактные платежи предполагают прикосновение карты к считывателю, а не ввод PIN-кода, и вы можете совершать транзакции на сумму до 1000 p. используя эту функцию.

Кредитные карты

При открытии банковского счета вы обычно получаете дебетовую карту для повседневных расходов, а не кредитную карту, но вы можете подать заявку на открытие счета кредитной карты отдельно.

Большинство иностранных кредитных карт принимаются в отелях и ресторанах России, хотя в некоторых местах, например, в музеях, небольших магазинах и при использовании такси, может потребоваться оплата наличными.Если вы используете иностранную кредитную карту, вам может потребоваться оплатить комиссию за иностранную транзакцию и комиссию за конвертацию валюты, стоимость которой будет варьироваться в зависимости от вашего провайдера.

Прямое дебетование и постоянные поручения

Прямые дебетовые платежи широко распространены в России. Настроив автоматическую оплату с вашего банковского счета для счетов за коммунальные услуги, вы иногда можете получить более низкую комиссию за транзакцию. Кроме того, большинство банков позволяют оплачивать счета банковским переводом через свои онлайн-банкинг или через банкоматы.

Онлайн и мобильные платежи

Крупные банки в России имеют собственные сервисы и приложения онлайн-банкинга, которые позволяют выполнять самые разные повседневные задачи, не посещая филиал.

Онлайн-банкинг и мобильный банкинг предлагают такие услуги, как переводы в внутренней и иностранной валюте, оплата счетов, постоянные поручения и электронные выписки.

Международные денежные переводы

Большинство банков в России предлагают услуги банковских переводов. Если вы совершаете международный банковский перевод, ваш получатель обычно получает средства в течение нескольких рабочих дней.Возможно, вам придется заплатить комиссию в размере от 1% до 2% от суммы перевода. Некоторые банки не разрешают осуществлять международные денежные переводы онлайн. В этом случае вам нужно будет обратиться в филиал с подтверждением личности и данными получателя.

Если вы думаете о регулярном переводе денег в свою страну, вы можете рассмотреть возможность открытия счета в этой валюте вместе со своим счетом в российском банке. Это можно сделать через Российский или Московский международный банк или через один из альтернативных вариантов.Это не только снизит комиссию, но также означает, что вы сможете избежать плохих обменных курсов.

Для международных денежных переводов существуют альтернативные банкам решения, которые могут оказаться более дешевыми и удобными, например:

Банковские комиссии в России

Как и во многих странах, комиссия за банковские услуги зависит от типа вашего счета. Базовые текущие счета доступны без ежегодных комиссий, но счета с небольшими авансовыми платежами могут доказать свою окупаемость, предоставив дополнительные преимущества, такие как бесплатное снятие средств в банкоматах и денежные переводы.

Во многих случаях вам, возможно, придется заплатить комиссию при снятии наличных в банкомате в России. Сборы могут быть выше, если вы используете банкомат другого банка, кроме вашего собственного. Сумма, которую вы заплатите, различается, но может быть более разумным иногда снимать более крупные суммы.

Оффшорный банкинг в России

Некоторые эмигранты, проживающие в России, могут посчитать открытие международного оффшорного банковского счета разумным способом управления своими финансами. Оффшорные банковские операции обладают различными преимуществами, включая высокий уровень защиты клиентов и ряд различных инвестиционных фондов.Если вы планируете оффшорное банковское дело, посоветуйтесь с финансовым консультантом относительно лучших вариантов инвестирования.

Оффшорные сберегательные счета доступны в различных валютах и обычно географически переносимы. Однако для открытия некоторых сберегательных счетов требуются крупные депозиты. Российские инвесторы обычно открывали свои офшорные счета на Кипре до 2013 года, когда его финансовая система рухнула и ударила по российским инвесторам. Сейчас к популярным местам для оффшорных инвестиций относятся Люксембург, Сингапур и Британские Виргинские острова.

Этическое банковское дело в России

Российские банки все больше проявляют интерес к более этичным и устойчивым практикам. В январе 2021 года Сбербанк присоединился к принципам ответственной банковской деятельности ООН.

Ассоциация банков России также взяла на себя обязательство внедрять экологические и социальные принципы.

Банковская безопасность и мошенничество в России

Банковское мошенничество и мошенничество растут повсюду, и Россия не исключение.Опрос 2020 года, проведенный Аналитическим центром NAFI, показал, что треть держателей карт в России сталкивались с мошенничеством, включая мошенничество с телефонными и денежными переводами, сообщения или письма с вредоносными ссылками, а также переписку о транзакциях по картам, которые они не проводили.

Банк России предупредил потребителей об опасности телефонного мошенничества и о том, как избежать мошенничества в декабре 2020 года.

Утерянные или украденные банковские карты в России

Если вы потеряете свою дебетовую карту, вы сможете найти подробную информацию о кол-центре своего банка на его веб-сайте.С вас может взиматься комиссия за перевыпуск карты в зависимости от условий вашей учетной записи.

Вы можете узнать о том, как сообщить об утерянной или украденной карте в некоторых основных российских банках, воспользовавшись ссылками ниже:

Подача жалобы на банки в России

По данным Банка России, в первом квартале 2021 года было получено более 63000 жалоб.

Если у вас возникла проблема с банком в России и вы недовольны его ответом, вы можете подать официальную жалобу в Банк России.При подаче жалобы вам необходимо предоставить доказательства проблемы и свои контактные данные.

Полезные ресурсы

Сбербанк России назначил бывшего генерального директора Русала финансовым директором

Бывший генеральный директор алюминиевого гиганта United Co. Rusal PLC станет финансовым директором

Сбербанк,

Крупнейший кредитор России.

Назначение

Александра Бурико,

который, как ожидается, присоединится к Сбербанку в Москве в январе.1, это связано с тем, что российские банки испытывают повышенный внутренний спрос на кредиты, поскольку санкции США вынуждают западные банки разорвать связи с некоторыми российскими клиентами.

Госпожа Бурико, которая будет занимать должности старшего вице-президента и главы финансового отдела, будет отвечать за финансы банка, а также за его казначейство, функции бухгалтерского учета и отчетности, отдел налогового планирования, отношения с инвесторами и команду управления данными, сообщил Сбербанк. .

Госпожа Бурико сменит Александра Морозова, который планирует уйти в отставку с поста заместителя председателя правления и главы финансового отдела 1 июля 2020 года, проработав около 12 лет, сообщил Сбербанк.В банке заявили, что г-н Морозов займет новую должность в Сбербанке после короткого перерыва.

Г-жа Бурико работала финансовым директором «Русала» с 2013 года до начала прошлого года, когда она несколько месяцев проработала генеральным директором компании. Она ушла в отставку на фоне перестановки в руководстве, призванной помочь компании избежать санкционной программы администрации Трампа.

Русал попал под санкции из-за связи с российским миллиардером

Олег Дерипаска,

крупный акционер холдинга РУСАЛ EN + Group PLC.Санкции в отношении компании были сняты в январе после того, как г-н Дерипаска сократил свою долю в EN + Group. Министерство финансов, которое наблюдает за санкциями США, не имеет сведений о том, чтобы г-жа Бурико когда-либо подвергалась санкциям.

После ухода из Русала г-жа Бурико стала советником

Герман Греф,

Генеральный директор и председатель Сбербанка. Сбербанк не ответил на запрос о дополнительном комментарии.

Напишите Нине Трентманн в Нине[email protected]

Copyright © 2020 Dow Jones & Company, Inc. Все права защищены. 87990cbe856818d5eddac44c7b1cdeb8

Российский банковский кризис углубляется — CBS News

Центральный банк России приказал шести ведущим отечественным коммерческим банкам передать сберегательные счета вкладчиков-физических лиц государственному Сбербанку, фактически приняв на себя банковское обслуживание физических лиц в стране. Между тем рубль упал по отношению к доллару США, поскольку официальные валютные торги открылись впервые за неделю.

В конце торговой сессии четверга курс рубля был на уровне 13,4 за доллар по сравнению с минимумом 13,8, что сделало российскую валюту менее чем вдвое дешевле, чем она была всего две недели назад. На электронных торгах рубль упал до 16 за доллар.

Растущий страх гиперинфляции спровоцировал массовое нападение на банки, поскольку российские потребители пытаются вывести свои все более бесполезные рубли со своих сберегательных счетов на товары более длительного пользования — доллары, золотые украшения, электронные товары или даже продукты питания.

Большинство коммерческих банков, которые зарабатывали большую часть своих денег на торговле государственными облигациями, а не на сделках с личными финансами, остались в большой степени незащищенными после дефолта правительства по казначейским облигациям. Аналитики считают, что большинство из 1600 российских банков, в том числе крупнейшие из них, принадлежащие так называемым олигархам, в настоящее время недостаточно капитализированы для выполнения своих обязательств и фактически являются банкротами.

Центральный банк обосновал свое решение о переводе личных счетов в более надежный государственный национальный сберегательный банк, Сбербанк, как политику, отвечающую национальным интересам.Сотрудники шести пострадавших коммерческих банков — Инкомбанка, Менатепа, Мост-банка, Мосбизнесбанка, Промстройбанка и СБС-Агро — заявили журналистам, что этот шаг может лишить их последней формы бизнеса.

«Никто не спрашивал банки об их желаниях, они просто заявили об этом», — сказал председатель Российской банковской ассоциации Сергей Егоров. «Решение, фактически заставляющее клиентов переводить депозиты, может снизить активность банковского сектора. Банки останутся практически без клиентов.»

Актуальные новости

Банковские аналитики призывают Центральный банк к более решительным действиям, утверждая, что у правительства нет денег для оказания финансовой помощи учреждениям, и вместо этого следует реструктурировать сектор.

Поул Ларсен, руководитель отдела исследований Rye Man & Gor Securities, сказал, что перевод счетов в Сбербанк явился долгожданной мерой безопасности для вкладчиков, но также создал плохой долгосрочный прецедент для российской банковской системы.

«Сбербанк уже имеет 80 процентов депозитов физических лиц в России, в то время как у СБС-Агро и Инкомбанка между ними около 10 процентов», — сказал Ларсен. «Если значительная часть этой суммы достанется Сбербанку, останется только один розничный банк в России — вряд ли хорошо в долгосрочной перспективе».

«СБС-Агро», крупнейший частный розничный банк страны, уже был передан под управление Центрального банка, а председатель Центробанка Сергей Дубинин заявил в среду, что банк фактически банкрот.»СБС-Агро» заявила в среду, что не может выплатить 1 млрд долларов по внешним займам.

Некоторые аналитики задались вопросом, как Центральный банк сможет гарантировать все эти индивидуальные вклады, оценочная стоимость которых составляет 21 миллиард долларов, когда его собственные ресурсы в твердой валюте составляют немногим более 13 миллиардов долларов. Они предупредили, что у банка возникнет соблазн вместо этого напечатать рубли, что может привести к гиперинфляции.

Этот сценарий побудил Бориса Федорова, бывшего начальника налоговой службы России, который сейчас занимает пост вице-премьера, предложить создание валютного совета — системы, при которой суровое, но простое математическое уравнение, а не Центральный банк, определяет, сколько рублей государство может пустить в обращение.

«Теперь ЦБ должен объявить плавающий обменный курс и позволить ему медленно перейти к фактическому уровню», — сказал Федоров. «Рынок должен быть освобожден, если мы хотим понять, каков фактический обменный курс».

Хотя Федоров подсчитал, что 10 миллиардов долларов резервов Центрального банка будет достаточно для формирования здесь валютного совета, другие экономисты заявили, что потребуется по крайней мере 25 миллиардов долларов — суммы, которой у России нет.

Печатание партий рублей позволило бы Центральному банку легко выдавать ссуды коммерческим банкам России, а также означало бы лишние рубли, которые государство могло бы раздать промышленности и выплатить миллионы бесплатных рабочих.Политический соблазн раскрутить печатные станки явно велик, особенно в стране, где ведущих банкиров часто называют олигархией, обладающей достаточным влиянием, чтобы опереться даже на президента Бориса Ельцина.

Автор Маргарет Кокер, корреспондент CBS MarketWatch в Москве

Сбербанк России делает большую ставку на смену стратегии

Александр Марроу

МОСКВА (Рейтер) — Сбербанк, доминирующий кредитор России, планирует одно из крупнейших преобразований за 179 лет своего существования история, поскольку она стремится присоединиться к таким компаниям, как Apple и Google, в глобальном пантеоне больших технологий.

Компания, которая убирает слово «банк» из своего логотипа как часть этого диска, дала Рейтер предварительный обзор устройств, которые она разработала, чтобы возглавить свою деятельность, включая приставку для потоковой передачи ТВ, виртуального помощника и интеллектуальную колонку. их официального открытия в четверг.

Технический директор Сбербанка Давид Рафаловский также сказал в интервью, что запускает «SmartMarket», аналог Apple AppStore или Google Play.

«Это огромные вложения, а не большие.Даже для успешной компании это огромные инвестиции », — сказал он о новой линейке гаджетов и технических услуг, потенциально рискованной ставке на все более конкурентном рынке отечественных и зарубежных игроков. Он отказался назвать конкретную сумму.

Российскому правительству принадлежит доля в размере 50% плюс одна акция в Сбербанке, старейшем кредиторе страны с активами в размере 401 миллиарда долларов по состоянию на август и рыночной стоимостью около 67 миллиардов долларов.

В стремлении к усилению своего присутствия в цифровой экономике России оно имеет в прошлом году инвестировал во все, от облачных сервисов до беспилотных автомобилей.Но запуск собственного оборудования знаменует собой более глубокий переход в технологии; компания описывает новый толчок как «крупнейшую трансформацию» в своей истории.

«У нас всегда был чип на плече, мы считаем, что являемся технологической компанией с банковской лицензией», — сказал Рафаловский, добавив, что большинство его клиентов в основном ассоциируют Сбербанк с банковскими продуктами.

Сбербанк объявил о смене логотипа и представит ассортимент устройств и услуг в четверг на SberConf, виртуальном мероприятии, смоделированном по образцу запуска продуктов глобальными технологическими компаниями.

НОВЫЕ ГАДЖЕТЫ: ВСТРЕЧАЙТЕ SALUTE

Среди новых гаджетов Сбербанка — SberBox, устройство для потоковой передачи ТВ, и SberPortal, интеллектуальный динамик с прикрепленным экраном, который обеспечивает распознавание жестов и голоса.

История продолжается

Сбербанк запускает семейство виртуальных помощников под названием Salute, которые, по его словам, больше ориентированы на эмоциональную привязанность, чем Siri от Apple, Hey Google или Alexa от Amazon. Он встроен во все устройства и мобильные приложения Сбербанка.

Что отличает его от других голосовых помощников на рынке, так это то, что в нем есть три личности, — сказал Рафаловский.Это «культурный Сбер, веселая Радость и педантичная Афина», — сказал Сбербанк.

SmartMarket компании, тем временем, будет иметь инструменты кодирования, доступные предприятиям и предпринимателям для создания собственных приложений, и модель распределения доходов, при которой Сбербанк будет брать деньги только с приложений, которые взимают деньги.

«Это стратегически важно, потому что инструменты SmartMarket служат мостом для всего рынка в нашу экосистему», — сказал Рафаловский.

TECH’S A RISKY BUSINESS

Новые продукты первоначально будут нацелены на российский рынок, где, по словам Сбербанка, он обслуживает почти 100 миллионов активных банковских клиентов, хотя он работает в 17 других странах, и устройства потенциально могут быть развернуты за рубежом по Поздняя дата.

Западные технологические компании традиционно считали Россию привлекательным, но рискованным рынком из-за угрозы санкций и российских законов, таких как принятые в 2015 году, требующие, чтобы все данные о гражданах России хранились в стране.

Amazon не имеет большого присутствия в России, географические размеры которой усложняют логистику. LinkedIn от Microsoft заблокирован после того, как суд установил, что компания нарушила правила хранения данных, в то время как местные игроки доминируют в поиске в Интернете и социальных сетях.

Однако дорогостоящий технический рывок Сбербанка может быть как рискованным, так и сложным, без каких-либо гарантий успеха на фрагментированном и все более конкурентном рынке аппаратного и программного обеспечения.

Apple, Samsung и Huawei — ведущие игроки в области интеллектуальных устройств, обладающие богатым опытом, развитыми экосистемами приложений и большими карманами. Местный игрок Ivi и другие уже предлагают услуги потокового ТВ, а у Mail.ru, интернет-группы «Яндекс» и оператора мобильной связи МТС есть умные колонки.

В июне Сбербанк и Яндекс — известный как российский ответ Google — заявили, что они прекратят совместную работу над совместными проектами, в том числе над электронной коммерцией Яндекс.Маркет и платежным сервисом Яндекс.Деньги, при этом неконкурентные соглашения истекают в третьем году. четверть, потенциально ставя их в прямую конкуренцию.

ЖИЗНЬ ЗА ПРЕДЕЛАМИ БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ

Хотя стремление Сбербанка к диверсификации может нести риски, аналитики говорят, что банкам становится все труднее зарабатывать деньги в России, где ключевая процентная ставка находится на историческом минимуме 4.25%, а на некоторых европейских рынках ставки отрицательные.

Аналитик BCS Global Markets Елена Царева сообщила, что банковское дело становится более низкоприбыльным и более регулируемым, и что ему мешают новые, ловкие игроки, такие как онлайн-кредитор Тинькофф, о приобретении которого Яндекс ведет переговоры.

На этом фоне для Сбербанка имеет смысл осваивать новые направления, сказала Царева.

«Как вы зарабатываете деньги, если занимаетесь только банковским бизнесом?» она добавила.

(Отчет Александра Марроу; Дополнительный отчет Андрей Остроух; Редакция Правина Чар)

Проблемы роста российских банков

Безнадежные долги розничных кредиторов угрожают подорвать быстрорастущий банковский сектор России

Деньги поступают в российские банки как из капитала, так и из стратегических инвесторов.Инвестиционные банки, ушедшие после кризиса 1998 года, в том числе Goldman Sachs и Lehman Brothers, вернулись. Но аналитики обеспокоены чрезмерной нагрузкой на банки, особенно в быстрорастущем розничном секторе.

Активы банков (рост на 45% в 2006 году), кредитная деятельность (рост на 49%) и прибыль (рост на 44% для 100 крупнейших) растут с ошеломляющими темпами. А в центре вихря — рост потребительского кредитования. В 2006 году объем розничного кредитования составил 78,4 млрд долларов (рост на 91% по сравнению с аналогичным периодом прошлого года), из которых 12 долларов США.Согласно статистике Альфа-банка, 4 миллиарда — это ипотечные кредиты и 9 миллиардов долларов на покупку автомобиля.

Портфели розничных кредитов нескольких банков в прошлом году увеличились в три-четыре раза, а портфели новых потребителей Внешторгбанка — ВТБ-24 — почти в 10 раз. Даже Сбербанк вырос на 47%.

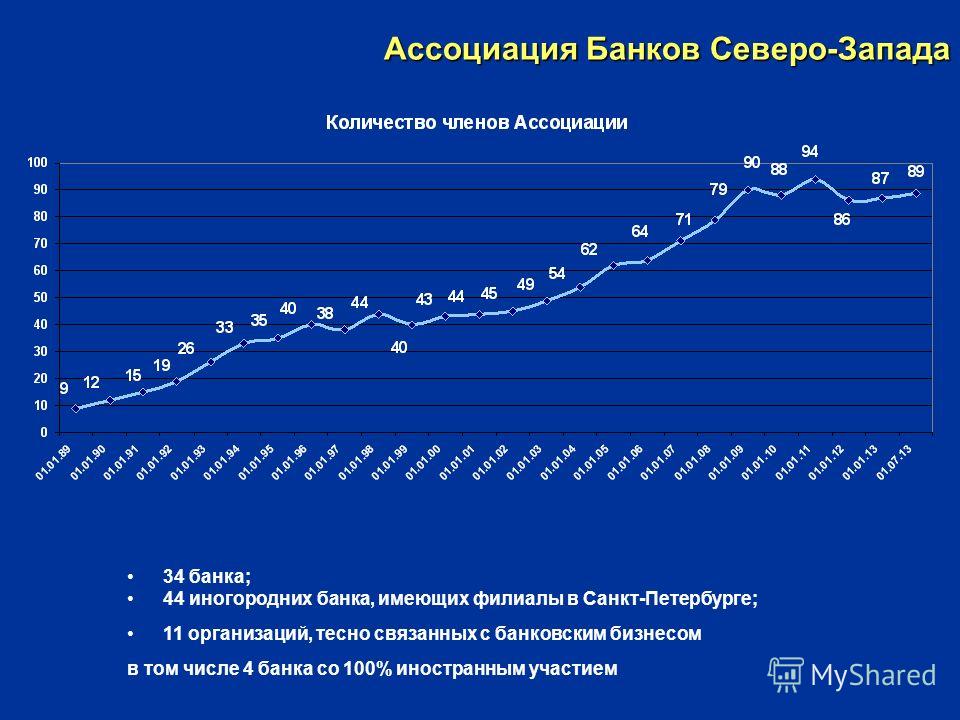

Кредитование кредитной картой быстро догоняет розничные точки продаж и автокредиты. Ассоциация банков Северо-Запада, представляющая кредиторов в Санкт-Петербурге, сообщила, что в течение 2006 года кредитование с помощью кредитных карт региона увеличилось вдвое, в том числе 5 кредитных карт.4 миллиона карт Visa / Mastercard.

Но есть ложка дегтя, которая может испортить эту бочку меда: безнадежные долги розничных кредиторов, которые утроились в 2006 году до 33 миллиардов рублей (около 1,25 миллиарда долларов). Аналитики говорят, что по российским правилам бухгалтерского учета серьезность проблемы можно замаскировать, а может быть, и хуже.

Эти безнадежные долги не обрушат банковскую систему, но это головная боль для тех, кто специализируется на потребительском кредитовании, таких как Русский Стандарт и Хоум Кредит.Розничные кредиты составляют 94% и 99% их кредитных портфелей соответственно, и осторожные наблюдатели предупреждают, что они могут сожалеть об агрессивных маркетинговых кампаниях, которые сделали их вторым и девятым по величине розничными кредиторами.